Phân tích thị trường hệ thống xử lý hành lý sân bay châu Á-Thái Bình Dương

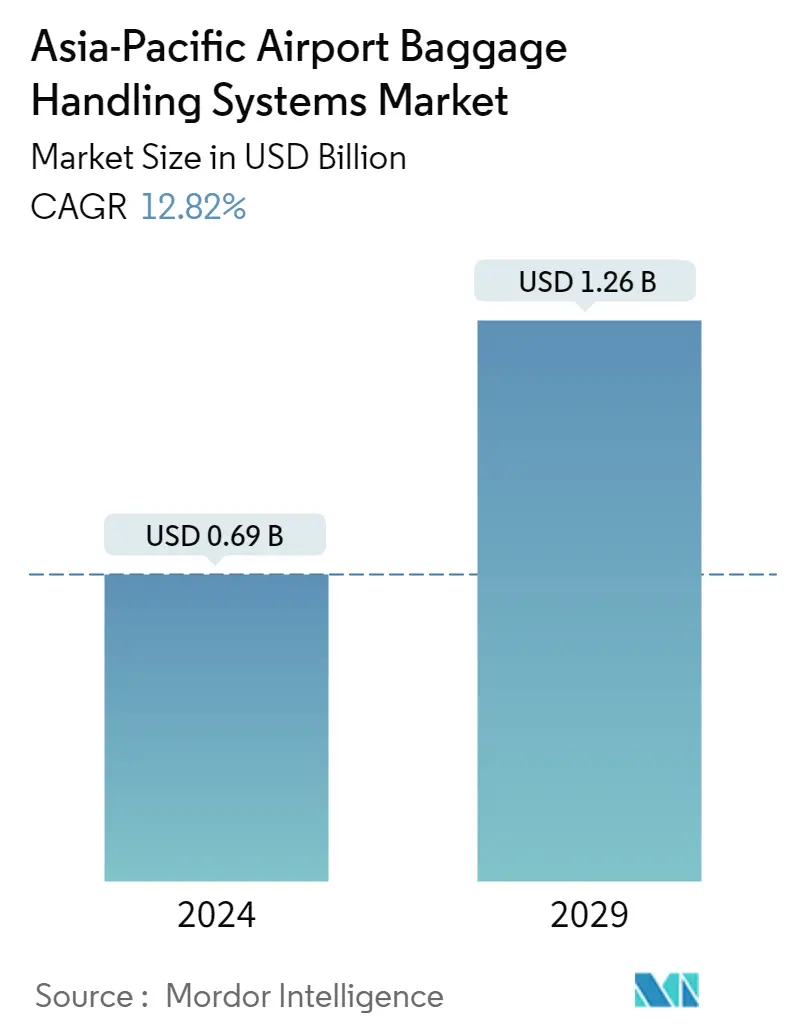

Quy mô thị trường hệ thống xử lý hành lý sân bay châu Á-Thái Bình Dương ước tính đạt 0,69 tỷ USD vào năm 2024 và dự kiến sẽ đạt 1,26 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 12,82% trong giai đoạn dự báo (2024-2029).

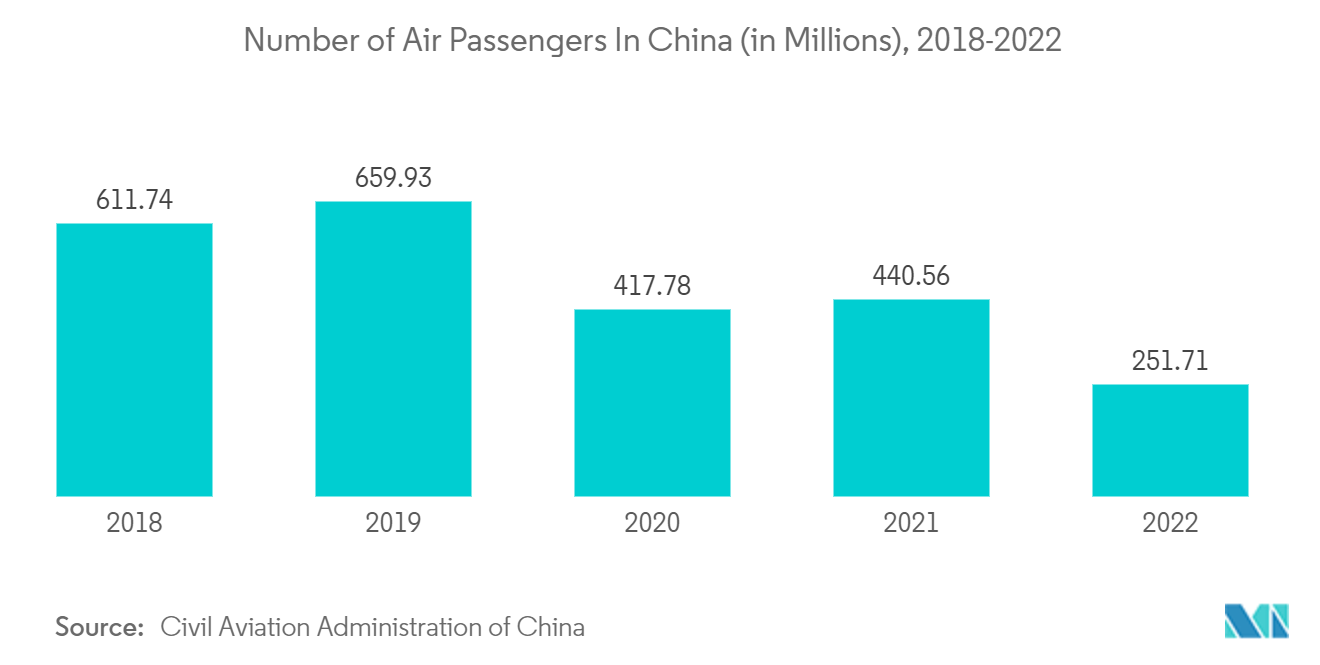

Giao thông hàng không tăng, chi tiêu xây dựng sân bay mới ngày càng tăng và nhu cầu đảm bảo an ninh tối đa tại các sân bay thúc đẩy sự tăng trưởng của thị trường. Giá vé máy bay thấp, hoạt động kinh doanh và du lịch giải trí ngày càng tăng, cải thiện mức sống và sự gia tăng dân số thuộc tầng lớp trung lưu cũng như thu nhập của họ là một số yếu tố góp phần chính vào việc gia tăng du lịch hàng không ở châu Á-Thái Bình Dương. Sự tăng trưởng giao thông ngày càng tăng ở châu Á-Thái Bình Dương đang dẫn đến nhu cầu ngày càng tăng về hệ thống xử lý hành lý tại sân bay hiệu quả hơn, dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo. Theo IATA, Trung Quốc đã vượt Mỹ và trở thành thị trường hàng không lớn nhất về số chỗ ngồi vào năm 2020.

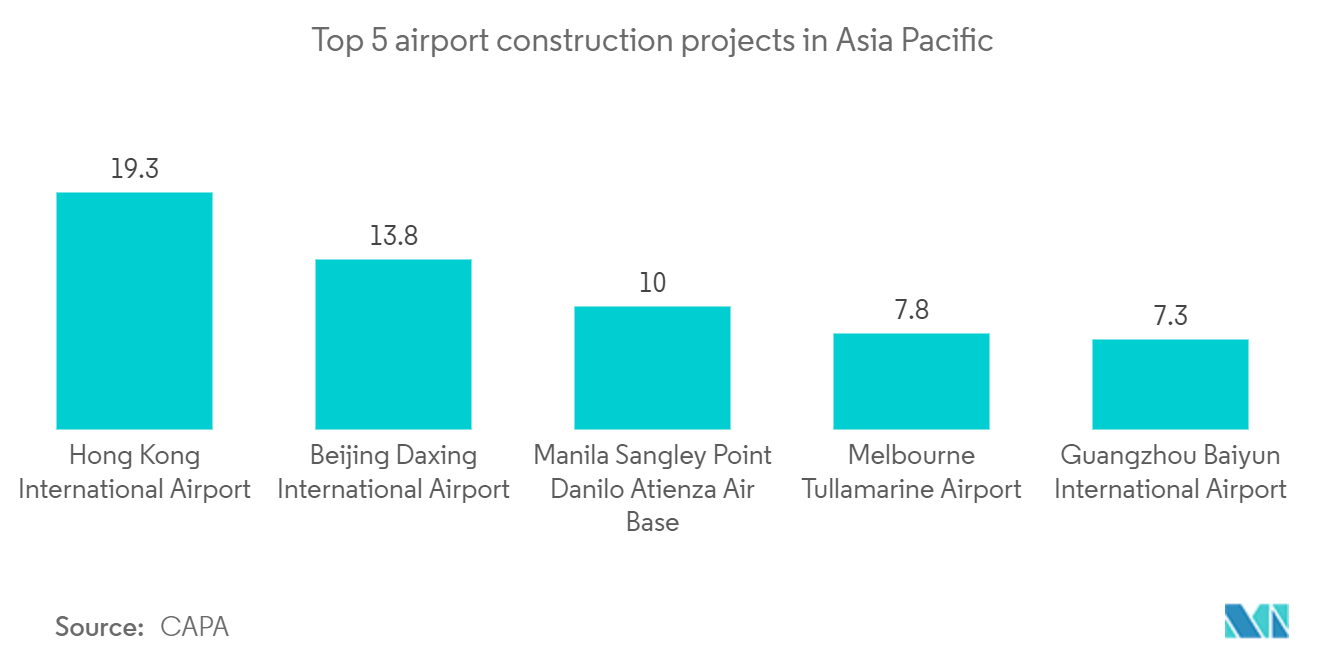

Sự chú trọng ngày càng tăng vào an ninh sân bay, cũng như các công nghệ tiên tiến về sàng lọc hành lý của hành khách, dự kiến sẽ hỗ trợ sự tăng trưởng của thị trường trong những năm tới. Việc xây dựng các sân bay mới cũng như mở rộng nhà ga dự kiến sẽ mang lại cơ hội tăng trưởng hơn nữa cho các nhà sản xuất hệ thống xử lý hành lý sân bay trong giai đoạn dự báo.

Xu hướng thị trường hệ thống xử lý hành lý sân bay châu Á-Thái Bình Dương

Phân khúc trên 40 triệu được dự đoán sẽ dẫn đầu thị trường trong giai đoạn dự báo

Phân khúc 40 triệu trên được dự đoán sẽ dẫn đầu thị trường trong giai đoạn dự báo. Sự tăng trưởng này là do chi tiêu ngày càng tăng cho việc xây dựng sân bay và mối lo ngại về an ninh sân bay ngày càng tăng. Số lượng sân bay lọt vào phân khúc 40 triệu trên đã tăng lên trong những năm qua do lượng hành khách đi máy bay trên toàn cầu tăng trưởng mạnh. Số lượng sân bay ở phân khúc 40 triệu trên ngày càng tăng. Những con số này dự kiến sẽ tăng thêm vào năm 2023 khi một số sân bay đang mở rộng năng lực xử lý hành khách thông qua mở rộng cơ sở hạ tầng. Ở Ấn Độ, do thu nhập khả dụng của cá nhân tăng lên, hầu hết mọi người đều cân nhắc việc di chuyển bằng đường hàng không trong hầu hết các trường hợp, vì vậy một số sân bay tham gia đang có kế hoạch mở rộng khả năng phục vụ khách hàng. Ví dụ Vào tháng 6 năm 2022, sân bay Chennai có thể được mở rộng qua sông Adyar để đón 50 đến 60 triệu hành khách mỗi năm (MPPA). Giám đốc sân bay, Tiến sĩ Sharad Kumar, cho biết một kế hoạch tổng thể có thể sẽ được chuẩn bị cho việc này trong vòng sáu tháng. Do đó, lưu lượng hàng không ngày càng tăng dẫn đến sự phát triển ngày càng tăng của các sân bay lớn hơn, thúc đẩy sự tăng trưởng của phân khúc này trong giai đoạn dự báo.

Trung Quốc chiếm thị phần cao nhất trong giai đoạn dự báo

Trung Quốc được ước tính sẽ nắm giữ cổ phần cao nhất trên thị trường trong giai đoạn dự báo. Sự tăng trưởng này là do số lượng hành khách đi máy bay ngày càng tăng và chi tiêu ngày càng tăng cho lĩnh vực hàng không. Cục Hàng không Dân dụng Trung Quốc (CAAC) đang lên kế hoạch xây dựng 216 sân bay mới vào năm 2035 để đáp ứng nhu cầu đi lại bằng đường hàng không ngày càng tăng. Với nhu cầu xây dựng sân bay mới rất lớn như vậy, có thể sẽ có nhu cầu đáng kể về hệ thống xử lý hành lý từ các sân bay này trong giai đoạn dự báo.

Trung Quốc đang lên kế hoạch xây dựng các sân bay ở khu vực Bắc Kinh-Thiên Tân-Hà Bắc, khu vực đồng bằng sông Dương Tử, Khu vực Vịnh lớn Quảng Đông-Hồng Kông-Ma Cao, cũng như tại các thành phố Trùng Khánh và Thành Đô. Các sân bay Trung Quốc đã tăng cường chi tiêu cho CNTT với trọng tâm là trang bị cho các sân bay và nhà ga mới những công nghệ mới nhất, đồng thời quản lý số lượng hành khách ngày càng tăng bằng cách tăng cả năng lực xử lý hành khách và hành lý, từ đó giảm thời gian chờ đợi. Với lượng hành khách vào sân bay ngày càng tăng, người ta ngày càng tập trung vào hệ thống xử lý hành lý chính xác, nhanh chóng và hiệu quả. Về vấn đề này, các hệ thống xử lý hành lý mới và công nghệ tiên tiến đang được lắp đặt tại một số sân bay ở Trung Quốc. Vào tháng 1 năm 2022, Trung Quốc trải qua một đợt dự án xây dựng và mở rộng sân bay mới. Giai đoạn thứ tư của việc mở rộng Sân bay Quốc tế Phố Đông Thượng Hải dự kiến sẽ tạo điều kiện thuận lợi cho 130 triệu hành khách hàng năm vào năm 2030. Do đó, đầu tư ngày càng tăng vào việc nâng cao cơ sở hạ tầng sân bay và mối lo ngại về an ninh ngày càng tăng sẽ thúc đẩy tăng trưởng thị trường trên cả nước.

Tổng quan về ngành Hệ thống xử lý hành lý tại sân bay Châu Á-Thái Bình Dương

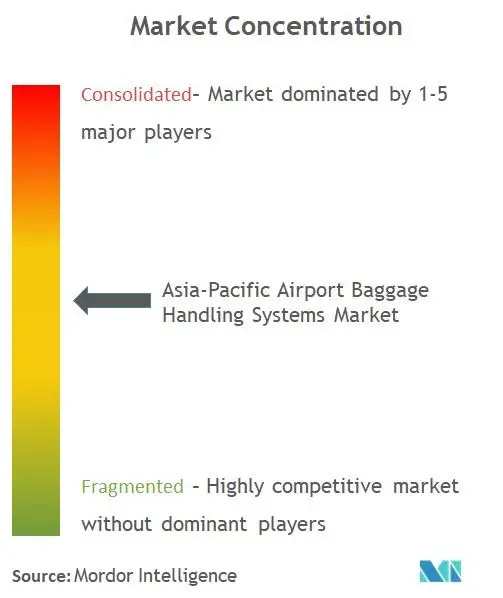

Thị trường hệ thống xử lý hành lý sân bay châu Á-Thái Bình Dương là thị trường bán hợp nhất, với một số ít người chơi chiếm phần lớn thị phần. Một số công ty nổi bật trên thị trường là Daifuku Co., Ltd., SITA, Vanderlande Industries BV, Siemens Logistics GmbH và BEUMER GROUP. Nhiều hợp đồng khác nhau mà người chơi nhận được trong thời gian gần đây đã giúp các công ty tăng cường sự hiện diện trên thị trường.

Vào tháng 11 năm 2022, Sân bay Quốc tế Noida (NIA) đã ký thỏa thuận với Siemens Logistics India Private Limited để xử lý hành lý tại sân bay sắp tới. Theo thỏa thuận, công ty sẽ thiết kế, cung cấp, lắp đặt, vận hành và bảo trì hệ thống xử lý hành lý đi và đến cho NIA.

Dẫn đầu thị trường hệ thống xử lý hành lý sân bay châu Á-Thái Bình Dương

-

BEUMER GROUP

-

SITA

-

Siemens Logistics GmbH

-

Daifuku Co., Ltd.

-

Vanderlande Industries B.V.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường về hệ thống xử lý hành lý sân bay châu Á-Thái Bình Dương

- Tháng 2 năm 2023 Aena chọn Siemens Logistics vận hành và bảo trì hệ thống xử lý hành lý tại Sân bay Adolfo Suárez Madrid-Barajas ở Tây Ban Nha (MAD). Hợp đồng dịch vụ được ký kết trong 5 năm và bao gồm hỗ trợ kỹ thuật cho 140 km hệ thống băng tải, khay và công nghệ dây đai.

- Tháng 1 năm 2023 Sân bay Kyzylorda ở Kazakhstan ký hợp đồng với Tập đoàn Alstef để thiết kế và triển khai hệ thống xử lý hành lý (BHS) tại nhà ga mới. Theo hợp đồng, công ty sẽ lắp đặt hệ thống outbound và inbound. Hệ thống gửi đi bao gồm băng tải đăng ký, cùng với băng tải thu gom, hệ thống băng tải gửi đi với Đầu đọc thẻ tự động (tích hợp ATR), tích hợp sàng lọc tia X và các hệ thống khác. Hệ thống gửi vào bao gồm băng chuyền thu hồi với đường cấp liệu, cửa chống cháy và sàn lăn ngoài khổ.

Phân khúc ngành Hệ thống xử lý hành lý tại sân bay Châu Á-Thái Bình Dương

Hệ thống xử lý hành lý hoặc BHS là một loại hệ thống băng tải được lắp đặt trong sân bay và cho phép vận chuyển hành lý của hành khách từ khu vực quầy bán vé đến khu vực xếp hành lý lên máy bay. BHS giúp vận chuyển hành lý ký gửi, được dỡ từ máy bay đến khu vực nhận hành lý. BHS cũng có thể bao gồm các hệ thống sàng lọc hành lý được gắn vào điểm vào của hệ thống BHS tại các sân bay thông minh hiện đại.

Thị trường hệ thống xử lý hành lý sân bay châu Á-Thái Bình Dương được phân chia theo năng lực sân bay và quốc gia. Theo công suất sân bay, thị trường được chia thành 15 triệu, 15-25 triệu, 25-40 triệu và hơn 40 triệu. Theo quốc gia, thị trường được phân chia thành Trung Quốc, Ấn Độ, Nhật Bản, Hàn Quốc và phần còn lại của Châu Á - Thái Bình Dương.

Quy mô và dự báo thị trường đã được cung cấp theo giá trị (USD) cho tất cả các phân khúc trên.

| Công suất sân bay | Lên tới 15 triệu | ||

| 15-25 triệu | |||

| 25-40 triệu | |||

| Hơn 40 triệu | |||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc | |

| Ấn Độ | |||

| Nhật Bản | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

Câu hỏi thường gặp về hệ thống xử lý hành lý tại sân bay Châu Á-Thái Bình Dương

Thị trường hệ thống xử lý hành lý sân bay châu Á-Thái Bình Dương lớn như thế nào?

Quy mô thị trường hệ thống xử lý hành lý sân bay châu Á-Thái Bình Dương dự kiến sẽ đạt 0,69 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 12,82% để đạt 1,26 tỷ USD vào năm 2029.

Quy mô thị trường hệ thống xử lý hành lý sân bay châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Hệ thống Xử lý Hành lý Sân bay Châu Á-Thái Bình Dương dự kiến sẽ đạt 0,69 tỷ USD.

Ai là người chơi chính trong Thị trường Hệ thống Xử lý Hành lý Sân bay Châu Á-Thái Bình Dương?

BEUMER GROUP, SITA, Siemens Logistics GmbH, Daifuku Co., Ltd., Vanderlande Industries B.V. là những công ty lớn hoạt động trên Thị trường Hệ thống Xử lý Hành lý Sân bay Châu Á-Thái Bình Dương.

Thị trường Hệ thống Xử lý Hành lý Sân bay Châu Á-Thái Bình Dương này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Hệ thống Xử lý Hành lý Sân bay Châu Á-Thái Bình Dương ước tính là 0,61 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Hệ thống Xử lý Hành lý Sân bay Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Hệ thống Xử lý Hành lý Sân bay Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026 , 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Airport Operations Reports

Popular Aerospace & Defense Reports

Báo cáo ngành Hệ thống xử lý hành lý sân bay Châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Hệ thống xử lý hành lý sân bay Châu Á-Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Hệ thống xử lý hành lý tại sân bay Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.