Quy mô thị trường lon thực phẩm châu Á và châu Phi

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

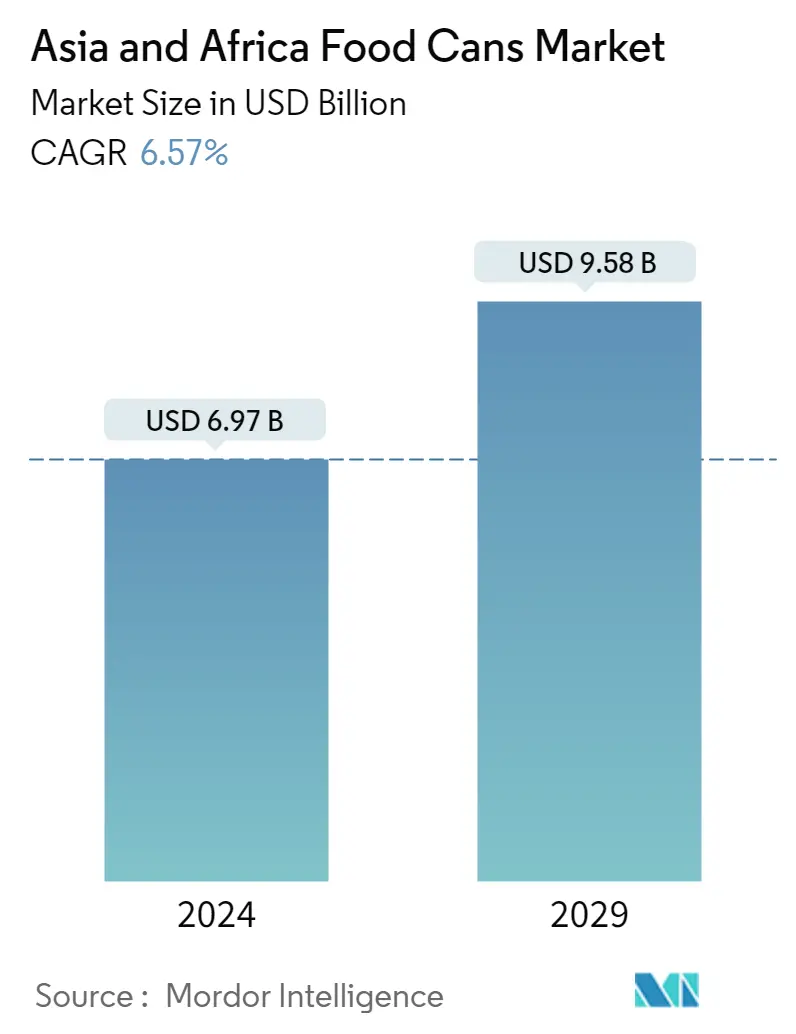

| Quy Mô Thị Trường (2024) | USD 6.97 tỷ |

| Quy Mô Thị Trường (2029) | USD 9.58 tỷ |

| CAGR(2024 - 2029) | 6.57 % |

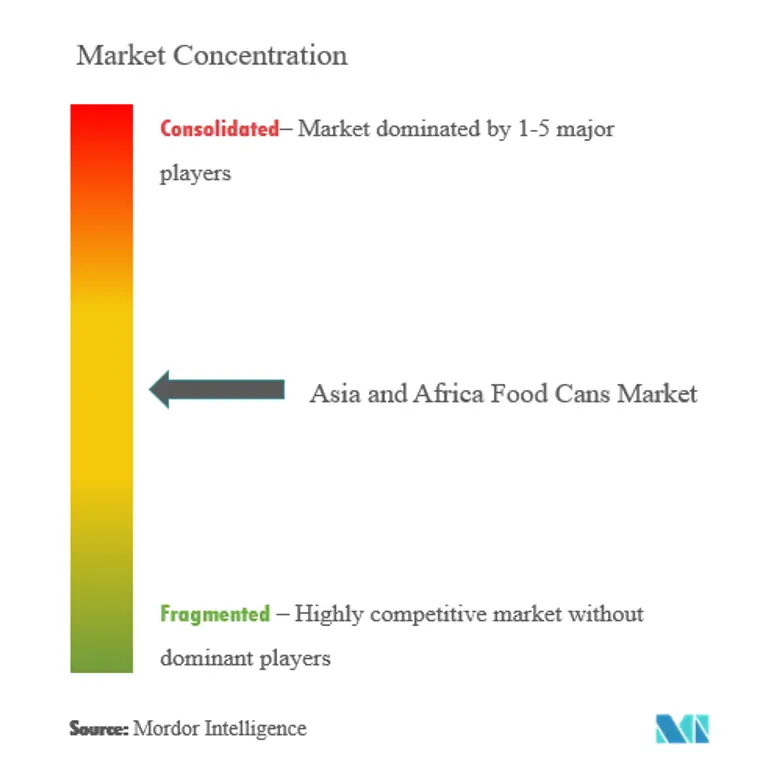

| Tập Trung Thị Trường | Trung bình |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường lon thực phẩm châu Á và châu Phi

Quy mô Thị trường Lon Thực phẩm Châu Á và Châu Phi ước tính đạt 6,97 tỷ USD vào năm 2024 và dự kiến sẽ đạt 9,58 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,57% trong giai đoạn dự báo (2024-2029).

COVID-19 đã mang lại một loạt thay đổi trong việc tiêu thụ thực phẩm. Mô hình mua thực phẩm và hàng tạp hóa làm nổi bật sự thay đổi sở thích của người tiêu dùng; thực phẩm có thời hạn sử dụng ổn định và đồ hộp được đặt lên hàng đầu trong danh sách mua sắm hàng tạp hóa. Hơn nữa, các sản phẩm mới hơn được điều chỉnh để có các thành phần tăng cường hệ thống miễn dịch và các khía cạnh dinh dưỡng. Thực phẩm đông lạnh, đối với người tiêu dùng châu Á trong bối cảnh đại dịch COVID-19, đã đạt được sự tăng trưởng trong thời gian phong tỏa và thắt chặt kinh tế.

- Đặc tính bảo quản tuyệt vời và tính toàn vẹn về cấu trúc của lon kim loại, mang lại thời hạn sử dụng cao hơn, đã dẫn đến việc sử dụng nhiều lon kim loại trong ngành đóng gói thực phẩm trên khắp Châu Á và Châu Phi. Thực phẩm đóng gói và tiện lợi đã trở thành chế độ ăn kiêng chủ yếu của nhiều người tiêu dùng do lối sống bận rộn và lịch trình làm việc của họ. Chẳng hạn, theo Cục Tham khảo Dân số, năm 2019, mức độ đô thị hóa (tỷ lệ dân số thành thị trên tổng dân số) trên toàn thế giới là khoảng 54%.

- Theo IIED, so với các đối tác châu Á, tỷ lệ dân số thành thị trên thế giới sống trong khu vực ước tính khoảng 53,9% vào năm 2020. Ngoài ra, châu Phi được dự đoán là có tốc độ tăng trưởng đô thị nhanh nhất thế giới, tức là vào năm 2050, châu Phi. các thành phố có thể là nơi sinh sống của thêm 950 triệu người.

- Các ngành công nghiệp kim loại ở các khu vực tương ứng thể hiện xu hướng phát triển mạnh mẽ. Ở Châu Phi, dự kiến sẽ có từ 100 triệu ZAR đến 200 triệu ZAR mỗi năm chảy vào ngành công nghiệp tái chế và kim loại phế liệu do việc chuyển đổi từ lon thép mạ thiếc sang lon nhôm. Ngoài ra, ngành này có thể mang lại thêm 2.000-3.000 người nguồn thu nhập từ việc thu thập và bán lon đã qua sử dụng, theo nhà sản xuất lon đồ uống có uy tín, Nampak Bevcan.

- Xu hướng châu Á đan xen với sự tăng trưởng của Đông Nam Á. Nhiều nhà sản xuất từ Trung Quốc và Nhật Bản đã mở rộng dấu ấn của họ trong khu vực. Ví dụ thông qua Dự án 2020+, Tập đoàn Showa Aluminium Can Corporation đã tập trung vào việc tăng tốc hoạt động kinh doanh của mình trong trung hạn bằng cách nhắm mục tiêu vào Đông Nam Á.

- Sau đó, tính đến tháng 10 năm 2020, nhiều dự án thép lớn ở Đông Nam Á đã được hỗ trợ bởi đầu tư của Trung Quốc. Đồng thời, Đông Nam Á được cho là đã thu hút được sự chú ý khi ngày càng nhiều công ty thực phẩm chuyển từ hộp nhựa sang hộp đựng có thể tái chế hơn. Tập đoàn UACJ, một công ty có trụ sở tại Tokyo, dự kiến sẽ tăng công suất sản xuất tấm nhôm tại các nhà máy ở Đông Nam Á vào năm 2021.

Xu hướng thị trường lon thực phẩm châu Á và châu Phi

Trái cây và rau quả thúc đẩy tăng trưởng thị trường

- Trái cây và rau đóng hộp có giá thấp hơn so với các sản phẩm thay thế đông lạnh hoặc tươi mà không ảnh hưởng đến dinh dưỡng. Hạn chế duy nhất của rau đóng hộp là hàm lượng natri, nhưng người tiêu dùng có thể chọn loại có hàm lượng natri thấp hơn hoặc rửa sạch rau.

- Theo báo cáo của cơ quan Liên hợp quốc công bố vào tháng 1 năm 2021, 1,3 tỷ người Nam Á không đủ khả năng chi trả cho một chế độ ăn uống lành mạnh. Hơn nữa, đại dịch đã làm tăng giá trái cây, rau quả và các sản phẩm từ sữa, khiến trái cây và rau quả đóng hộp trở thành một lựa chọn tốt hơn.

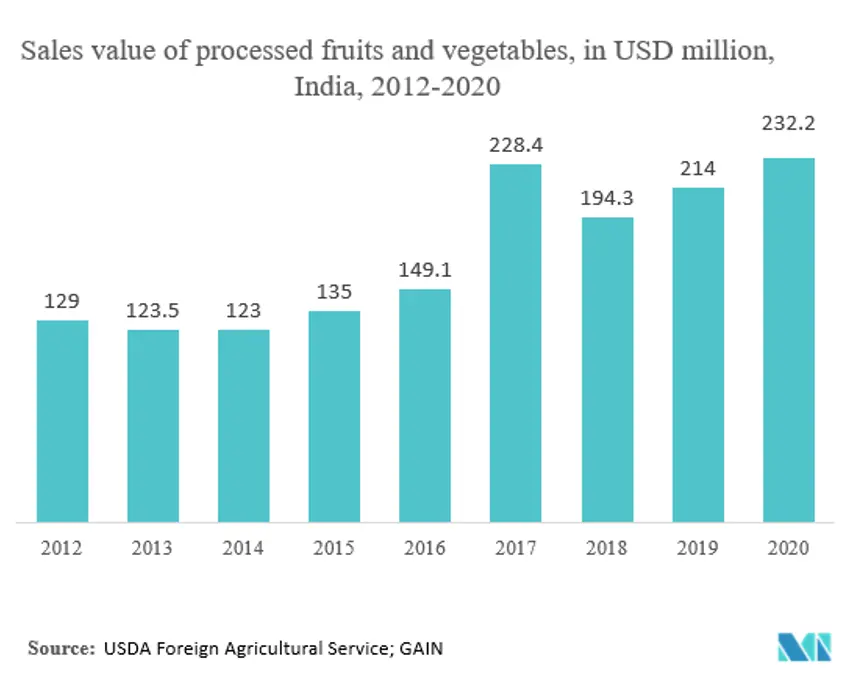

- Từ quan điểm sản xuất, Ấn Độ và Trung Quốc là những nhà sản xuất rau và trái cây chính. Theo Tổ chức Lương thực và Nông nghiệp, năm 2019, Trung Quốc sản xuất 588,26 triệu tấn rau tươi, tiếp theo là Ấn Độ với 132,03 triệu tấn. Việc sản xuất rau quả với số lượng lớn tạo cơ hội cho việc đóng hộp tăng thời hạn sử dụng.

- Việc xuất khẩu cũng đang thúc đẩy việc cải thiện chất lượng xuất khẩu rau quả đóng hộp. Ví dụ, theo một bản ghi nhớ được ký giữa Trung Quốc và Canada, rau đóng hộp của Trung Quốc có những yêu cầu xuất khẩu cụ thể.

Hàn Quốc chứng kiến tốc độ tăng trưởng đáng kể

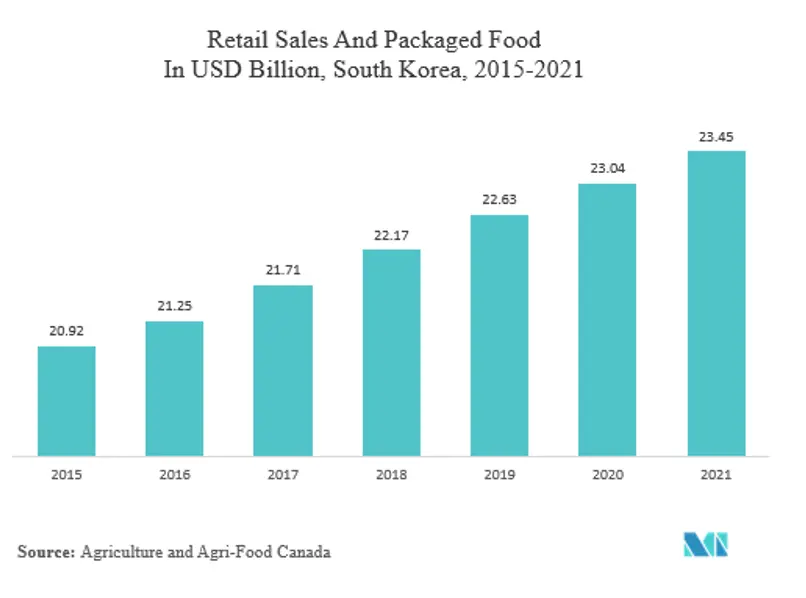

- Hàn Quốc đã chứng kiến sự tăng trưởng ở các mặt hàng như thịt chế biến, rau quả và rau chế biến sẵn. Theo cơ sở dữ liệu Thống kê Quốc gia Hàn Quốc (KOSIS), chi tiêu trung bình hàng tháng cho thịt chế biến của mỗi hộ gia đình đã tăng từ 12.190 KRW lên 14.470 KRW vào năm 2020.

- Tương tự, chi tiêu cho rau và rau chế biến đã tăng từ 33.580 KRW vào năm 2019 lên 41.370 KRW vào năm 2020. Do đó, sự tăng trưởng về thịt và rau chế biến trong nước tạo ra nhu cầu về bao bì phù hợp, chẳng hạn như đồ hộp.

- Chính phủ đang nỗ lực giảm sản lượng rác thải nhựa xuống một nửa và hơn gấp đôi tỷ lệ tái chế từ 34% xuống 70% vào năm 2030.

- Ngoài ra, vào tháng 5 năm 2020, chính phủ đã sửa đổi các tiêu chuẩn và thông số kỹ thuật đối với vật liệu tiếp xúc với thực phẩm. Bản sửa đổi dành cho các tiêu chuẩn và thông số kỹ thuật sản xuất chung, bao gồm các phương pháp và cách bố trí cải tiến cho dụng cụ, hộp đựng và bao bì thực phẩm.

- Các tiêu chuẩn cũng bao gồm việc làm rõ việc sử dụng nhựa tái chế. Do đó, các sáng kiến của chính phủ khuyến khích việc loại bỏ nhựa và các vật liệu khác như thép và nhôm, từ đó thúc đẩy nhu cầu sử dụng hộp thực phẩm trong nước.

- Đại dịch COVID-19 đã đóng một vai trò quan trọng trong việc chuyển hướng sang thực phẩm đóng hộp, do đó thúc đẩy thị trường thực phẩm đóng hộp. Chẳng hạn, theo khảo sát của Shinsegae, tính đến tháng 2 năm 2020, doanh số bán thực phẩm đóng hộp trực tuyến đã tăng đáng kể 268%, tiếp theo là gạo (187%), mì ăn liền (175%) và bữa ăn chế biến sẵn (168%).

Tổng quan về ngành đóng hộp thực phẩm châu Á và châu Phi

Thị trường đồ hộp thực phẩm châu Á và châu Phi có đặc điểm là khả năng cạnh tranh vừa phải giữa những người tham gia thị trường chính và sự gia tăng số lượng người mới tham gia. Những người tham gia thị trường đang tập trung hơn nữa vào nghiên cứu và phát triển để tích hợp các chức năng và khả năng nâng cao vào trình phát phương tiện. Các công ty tiếp tục đổi mới và tham gia quan hệ đối tác chiến lược để giữ thị phần của mình.

- Tháng 2 năm 2021 - Tập đoàn Ardagh đã ký thỏa thuận hợp nhất mảng kinh doanh Bao bì Kim loại với Gores Holdings V, qua đó tạo ra một công ty niêm yết đại chúng. Thỏa thuận này sẽ chứng kiến Gores Holdings V, một công ty mua lại có mục đích đặc biệt, hợp nhất với bộ phận Bao bì Kim loại (AMP) của Ardagh để thành lập Ardagh Metal mới được thành lập.

Dẫn đầu thị trường lon thực phẩm châu Á và châu Phi

-

Asia Can Co. Ltd

-

kaira Can LTD

-

Toyo Seikan Group Holdings Ltd

-

ARDAGH GROUP SA

-

CPMC Holdings Limited

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường lon thực phẩm châu Á và châu Phi

- Tháng 2 năm 2021 - Tyson Foods và Malayan Flour Mills Berhad (MFM) đã công bố quan hệ đối tác, trong đó Tyson Foods dự kiến sẽ đầu tư vào hoạt động kinh doanh gia cầm tích hợp theo chiều dọc của MFM, do đó tăng thêm tính linh hoạt về nguồn cung cho cả hai công ty.

- Tháng 11 năm 2020 - Nestle công bố mở rộng sản xuất kinh doanh ngũ cốc tại Zimbabwe. Nó nhằm mục đích tăng sản lượng lên hơn 30%.

Báo cáo thị trường lon thực phẩm châu Á và châu Phi - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.2 Trình điều khiển thị trường

4.2.1 Điểm có thể tái chế cao của lon kim loại so với các lựa chọn thay thế

4.2.2 Nhu cầu về thực phẩm đóng hộp được thúc đẩy bởi những lợi thế liên quan đến chi phí và sự tiện lợi

4.2.3 Đổi mới sản phẩm dẫn đến tăng thời hạn sử dụng

4.3 Thách thức thị trường

4.3.1 Nhựa vẫn là giải pháp thay thế đáng tin cậy ở các khu vực

4.4 Cơ hội thị trường

4.5 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.5.1 Sức mạnh thương lượng của nhà cung cấp

4.5.2 Quyền thương lượng của người tiêu dùng

4.5.3 Mối đe dọa của những người mới

4.5.4 Cường độ của sự ganh đua đầy tính canh tranh

4.5.5 Mối đe dọa của người thay thế

4.6 Phân tích chuỗi cung ứng ngành

4.7 Tác động của COVID-19 đến thị trường

5. Phân khúc thị trường

5.1 Vật liệu

5.1.1 Lon nhôm

5.1.2 Lon thép/thiếc

5.2 Có thể gõ

5.2.1 2 hột

5.2.2 3 miếng

5.3 Ứng dụng

5.3.1 Cá và hải sản

5.3.2 Hoa quả và rau

5.3.3 Thức ăn đã qua chế biến

5.3.4 Thức ăn cho thú cưng

5.3.5 Ứng dụng khác

5.4 Địa lý

5.4.1 Châu Á

5.4.1.1 Trung Quốc

5.4.1.2 Ấn Độ

5.4.1.3 Hàn Quốc

5.4.1.4 Đông Nam Á

5.4.2 Châu phi

5.4.2.1 Nam Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Hồ sơ công ty*

6.1.1 Crown Holdings Inc.

6.1.2 ORG Packaging Co. Limited

6.1.3 Kian Joo Can Factory (Can One)

6.1.4 Silgan Holdings Inc.

6.1.5 CPMC Holdings Limited

6.1.6 Kaira Can Private Limited

6.1.7 Toyo Seikan Group Holdings Ltd

6.1.8 Ardagh Group

6.1.9 Asia Can Co. Ltd

6.1.10 Royal Cans Industries Company

6.1.11 CanSmart Group

6.1.12 MC Packaging (Pte) Ltd

6.1.13 Dongwon Systems

6.1.14 Can It

6.1.15 Nampak Ltd

7. PHÂN TÍCH ĐẦU TƯ

8. TƯƠNG LAI CỦA THỊ TRƯỜNG

Phân khúc ngành công nghiệp hộp thực phẩm châu Á và châu Phi

Hộp thực phẩm là vật chứa để phân phối hoặc lưu trữ thực phẩm đã qua chế biến, hải sản, cá, v.v. Nó được cấu tạo từ kim loại mỏng, loại kim loại này đang trở nên phổ biến do được sử dụng ngày càng nhiều trong bao bì thực phẩm. Lối sống thay đổi, nhu cầu thực phẩm đóng hộp ngày càng tăng và nhu cầu thực phẩm chế biến sẵn ngày càng tăng đang đánh dấu sự tăng trưởng của thị trường này. Thị trường được phân chia theo vật liệu, loại lon và ứng dụng.

| Vật liệu | ||

| ||

|

| Có thể gõ | ||

| ||

|

| Ứng dụng | ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||||||||||

| ||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường lon thực phẩm châu Á và châu Phi

Thị trường lon thực phẩm châu Á và châu Phi lớn như thế nào?

Quy mô Thị trường Lon Thực phẩm Châu Á và Châu Phi dự kiến sẽ đạt 6,97 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,57% để đạt 9,58 tỷ USD vào năm 2029.

Quy mô thị trường lon thực phẩm châu Á và châu Phi hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Lon Thực phẩm Châu Á và Châu Phi dự kiến sẽ đạt 6,97 tỷ USD.

Ai là người chơi chính trong thị trường lon thực phẩm châu Á và châu Phi?

Asia Can Co. Ltd, kaira Can LTD, Toyo Seikan Group Holdings Ltd, ARDAGH GROUP SA, CPMC Holdings Limited là những công ty lớn hoạt động tại Thị trường Lon Thực phẩm Châu Á và Châu Phi.

Thị trường đồ hộp thực phẩm châu Á và châu Phi này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Lon Thực phẩm Châu Á và Châu Phi ước tính đạt 6,54 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Lon Thực phẩm Châu Á và Châu Phi trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Lon Thực phẩm Châu Á và Châu Phi trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành hộp thực phẩm châu Á và châu Phi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Lon Thực phẩm Châu Á Châu Phi năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Lon Thực phẩm Châu Á Châu Phi bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.