| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

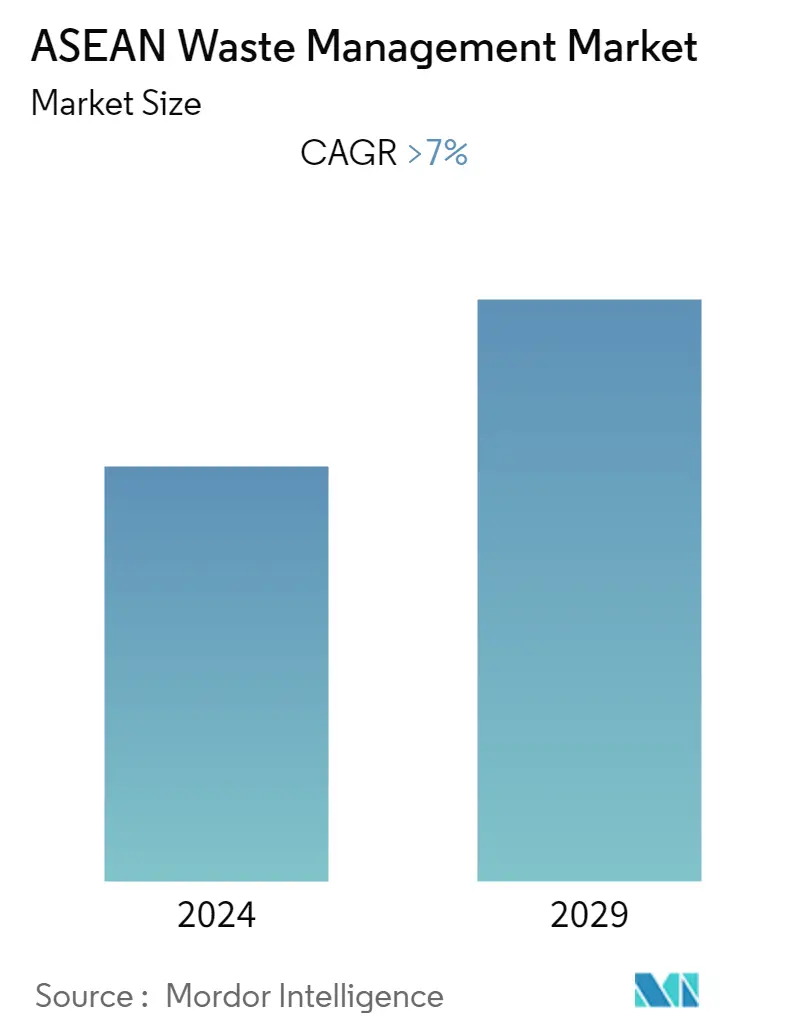

| CAGR | 7.00 % |

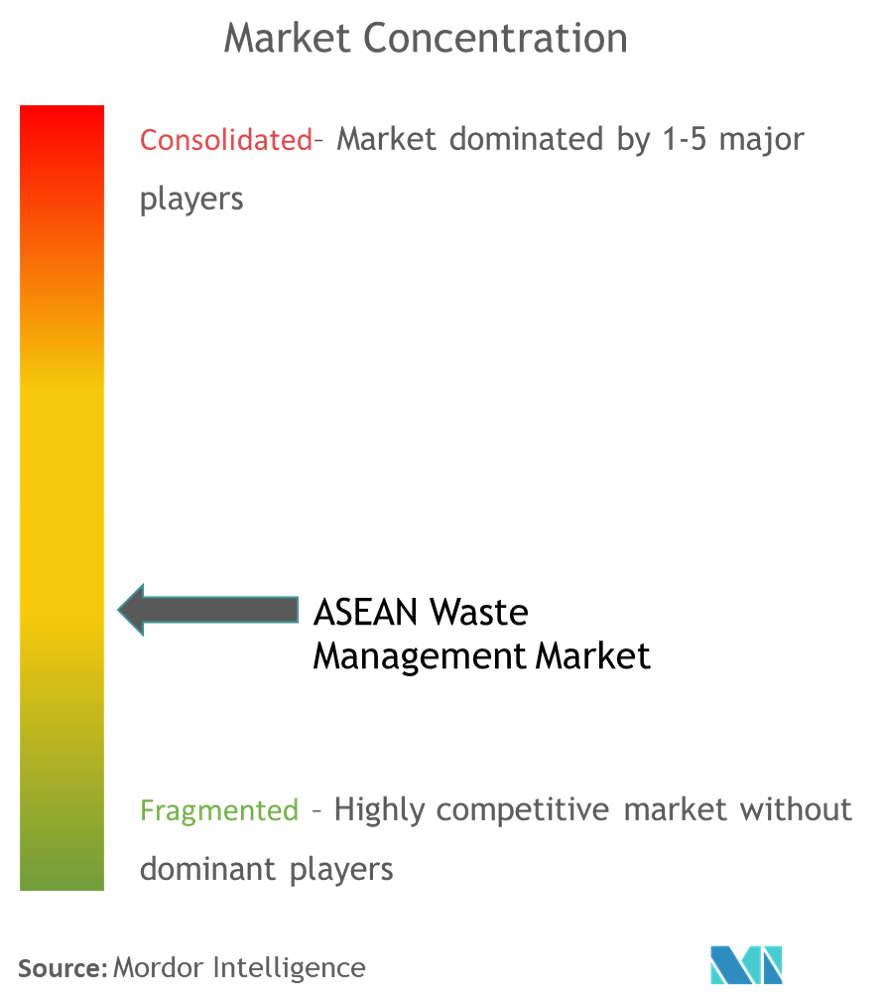

| Tập Trung Thị Trường | Thấp |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường quản lý chất thải ASEAN

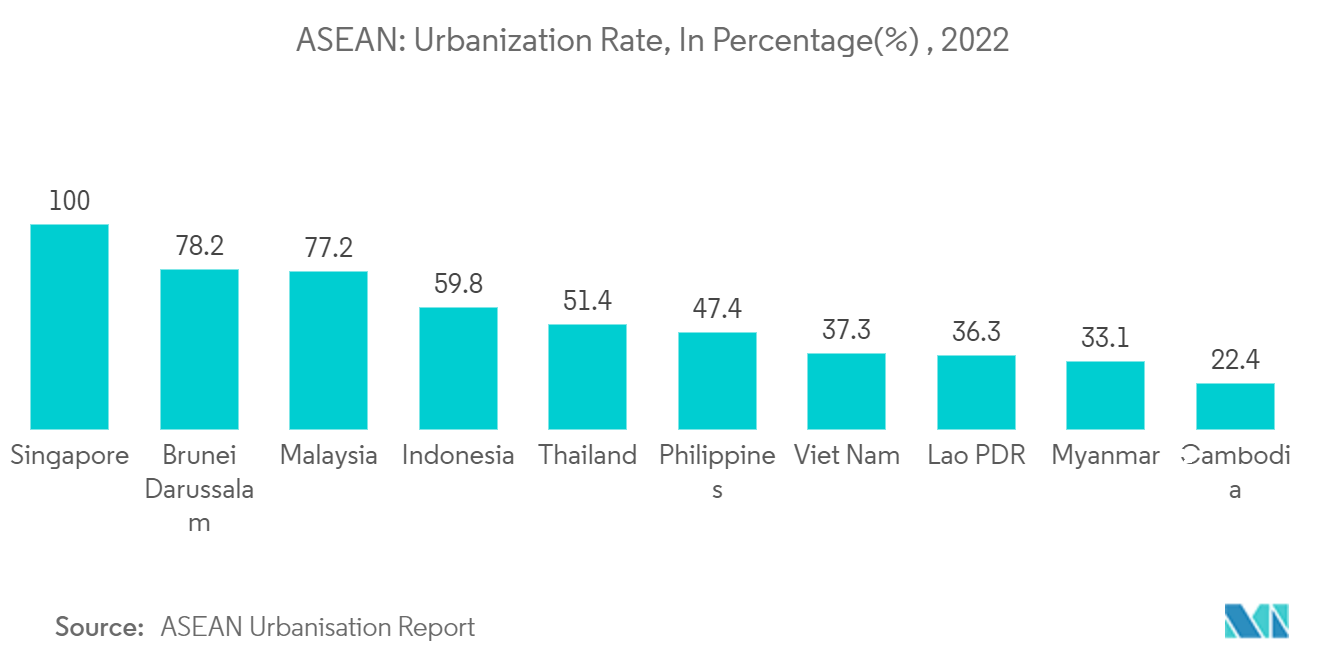

Quy mô của Thị trường Quản lý Chất thải ASEAN trị giá khoảng 18 tỷ USD trong năm nay và dự kiến sẽ đạt tốc độ CAGR trên 7% trong giai đoạn dự báo. Hoạt động quản lý chất thải của ASEAN đang phát triển với tốc độ lành mạnh nhờ nền kinh tế đang phát triển nhanh với dân số ngày càng tăng, hoạt động kinh tế gia tăng, đô thị hóa và công nghiệp hóa.

- Trong những năm gần đây, Malaysia, Việt Nam, Thái Lan và Indonesia đã trở thành những điểm đến hàng đầu ở Đông Nam Á cho dòng chất thải hợp pháp và bất hợp pháp từ Mỹ, Nhật Bản, Anh, Liên minh Châu Âu (EU) và các quốc gia khác. Việc nhập khẩu rác thải tăng đột ngột và mạnh mẽ đã gây ra thách thức cho các nước ở Đông Nam Á. Các nước này đã phản ứng bằng cách trả lại các container rác thải về nước xuất xứ, tuyên bố cấm nhập khẩu một số loại rác thải và thắt chặt các quy định cũng như tăng cường thực thi. Những biện pháp này đã giúp giảm lượng chất thải vào quốc gia của họ.

- Bất chấp những nỗ lực hiện nay, rác thải bất hợp pháp vẫn tiếp tục lan tới các nước Đông Nam Á. Các luồng chất thải không được kiểm soát và bất hợp pháp thường ẩn sau các hoạt động vận chuyển hàng hóa xuyên biên giới được kiểm soát hoặc hợp pháp - ranh giới giữa các hoạt động buôn bán chất thải hợp pháp và bất hợp pháp có thể rất mỏng và các hoạt động, tác nhân và phương thức hoạt động liên quan thường xuyên chồng chéo. Tác động sẽ tăng lên khi các quốc gia tiếp nhận thiếu năng lực thực thi và/hoặc các biện pháp trừng phạt thích đáng đối với các hoạt động buôn bán rác thải bất hợp pháp.

- Với việc phát sinh rác thải ngày càng tăng trong khu vực, việc đổ rác bừa bãi và đốt rác thải lộ thiên rất phổ biến ở phần lớn các nước ASEAN. Việc ủ phân và phân hủy kỵ khí chất thải hữu cơ cũng như thu hồi các chất tái chế có giá trị như nhựa, kim loại và giấy khá phổ biến ở ASEAN. Tuy nhiên, việc tái chế lại nằm trong tay khu vực phi chính thức nhiều hơn. Tuy nhiên, Singapore là một ngoại lệ so với các nước ASEAN khác vì nước này có hệ thống quản lý chất thải hợp lý và có cấu trúc tốt. Singapore chọn sử dụng chất thải thành năng lượng (WTE) thông qua đốt rác làm phương án quản lý chất thải chính do nguồn tài nguyên đất đai hạn chế.

- Quỹ đạo sản xuất và tiêu dùng hiện nay của Đông Nam Á, do tốc độ tăng trưởng nhanh chóng của khu vực này, đang ngày càng gây áp lực lên môi trường. Các biện pháp ngăn chặn đại dịch đã làm gia tăng áp lực môi trường do khối lượng chất thải y tế, nhựa và bao bì tăng lên do sự bùng nổ thương mại điện tử cũng như các căng thẳng về tài nguyên khác. Khi các quốc gia trong khu vực bắt tay vào chương trình nghị sự phục hồi xanh sau hậu quả của COVID-19, nhu cầu cấp thiết là phải chuyển từ mô hình kinh tế tuyến tính lấy, sản xuất, lãng phí sang hệ thống tuần hoàn. Nền kinh tế tuần hoàn dựa trên ba nguyên tắc (i) giảm chất thải và ô nhiễm; (ii) tái sử dụng sản phẩm, vật liệu; và (iii) tái tạo các hệ sinh thái tự nhiên.

- Khu vực này đã tạo ra một khuôn khổ nhấn mạnh tầm quan trọng của thương mại, đổi mới công nghệ và thị trường tài chính trong việc thúc đẩy chuyển đổi tuần hoàn. Năm ưu tiên chiến lược được nêu dưới đây sẽ mở đường cho quá trình chuyển đổi suôn sẻ sang nền kinh tế tuần hoàn. Tiêu chuẩn hóa và công nhận lẫn nhau các sản phẩm và dịch vụ tuần hoàn.

- Các nước ASEAN phải xem xét các thỏa thuận hiện có trong các lĩnh vực khác nhau và hài hòa hóa các tiêu chuẩn để tạo điều kiện thuận lợi cho việc buôn bán các sản phẩm và dịch vụ tuần hoàn cũng như tạo điều kiện thuận lợi cho việc hội nhập chuỗi giá trị. Để lồng ghép và mở rộng quy mô tuần hoàn, cần thiết lập một định nghĩa được chấp nhận rộng rãi về các sản phẩm và dịch vụ tuần hoàn thông qua việc phát triển hệ thống phân loại, điều này có thể giúp doanh nghiệp giảm chi phí tuân thủ và gánh nặng pháp lý không cần thiết.

Xu hướng thị trường quản lý chất thải ASEAN

Indonesia thúc đẩy tham vọng không rác thải nhựa thông qua quan hệ đối tác công-tư để xây dựng năng lực và năng lực quản lý rác thải

Vào ngày 20 tháng 6 năm 2022, chính phủ Indonesia đã tuyên bố một bước quan trọng khác nhằm đạt được các mục tiêu quản lý rác thải được nêu trong Kế hoạch hành động quốc gia về quản lý rác thải biển và Đối tác hành động nhựa quốc gia. Liên minh chấm dứt rác thải nhựa (Alliance), một tổ chức phi lợi nhuận trên toàn thế giới, đã hợp tác với Bộ điều phối các vấn đề hàng hải và đầu tư (CMMAI), Cơ quan quản lý Malang và các bên khác để tạo ra sáng kiến Bersih Indonesia Eliminasi Sampah Plastik. Là một trong những quan hệ đối tác quản lý chất thải công-tư lớn nhất trên thế giới, sáng kiến này nhằm cải thiện việc thu gom, phân loại và tái chế rác nhựa ở Indonesia. Hơn nữa, nó nhằm mục đích chỉ ra cách thức mở rộng và áp dụng chiến lược quản lý chất thải nhựa khả thi về mặt thương mại trên khắp Indonesia và hơn thế nữa.

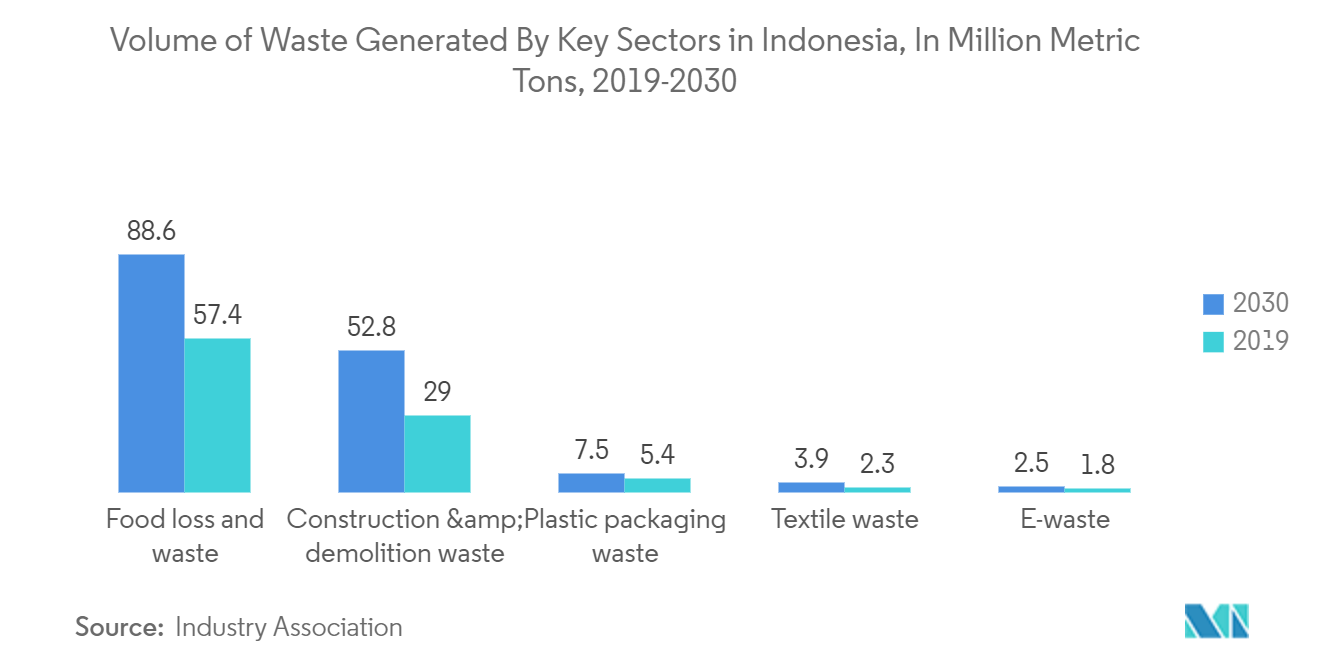

Với dân số hơn 270 triệu người và là nền kinh tế lớn nhất ASEAN, Indonesia là nhân tố quan trọng trong nỗ lực giảm thiểu rác thải nhựa trên quy mô khu vực và toàn cầu. Nó đã tham gia Đối tác hành động nhựa toàn cầu vào năm 2019 và ra mắt Đối tác hành động nhựa quốc gia với tư cách là quốc gia đầu tiên. Đến năm 2025, lượng rác thải nhựa thải ra biển giảm 70%, đến năm 2040 gần như không còn ô nhiễm rác thải nhựa. Để đáp ứng các mục tiêu này, quản lý và tái chế chất thải sẽ cần nhận được khoảng 18 tỷ USD vốn đầu tư từ năm 2017 đến năm 2040. Cùng năm đó, quản lý chất thải rắn cũng sẽ cần thêm 1 tỷ USD kinh phí hoạt động. Bersih Indonesia được thành lập để cải thiện việc thu thập, phân loại, xử lý và tái chế đồng thời giải quyết các vấn đề tài trợ trên hai mặt. Để đạt được điều này, công ty đã tối ưu hóa chi phí hoạt động và cải thiện nguồn doanh thu bằng cách kết hợp phí thu gom trên toàn cơ quan với việc tăng doanh thu bán nguyên vật liệu.

Dự án sẽ được thực hiện theo từng giai đoạn trên ba huyện Malang, Magelang và Sukabumi của Java, phục vụ tổng cộng khoảng 6,5 triệu người. Khi hoạt động hết công suất, ba hệ thống này hy vọng sẽ chuyển hướng khoảng 140.000 tấn rác nhựa hàng năm và thu gom hơn 800.000 tấn chất thải rắn đô thị, có khả năng hỗ trợ tới 8.000 việc làm. Dự án kéo dài nhiều năm đã bắt đầu ở Malang, tỉnh lớn thứ hai ở Đông Java. Giai đoạn Một sẽ được xây dựng với chi phí 29 triệu USD, do Liên minh chi trả toàn bộ và dự kiến sẽ phục vụ hơn 2,6 triệu người.

Thay đổi làn sóng rác thải nhựa ở Đông Nam Á thông qua hợp tác khu vực

Các chính phủ đang đo lường và giám sát tình trạng rò rỉ nhựa trên đất liền, trên sông và các đại dương lân cận bằng các kỹ thuật tiên tiến. Việc sử dụng các công cụ và luật pháp dựa trên thị trường có thể được thể hiện trong những trường hợp thành công trên toàn cầu. Để có thể tùy chỉnh, các quốc gia ASEAN đang tìm kiếm phương hướng và cách thực hành tốt nhất. Nhựa, vốn được coi là vật liệu kỳ diệu vào giữa thế kỷ 20, ngày nay đã thâm nhập vào mọi khía cạnh của cuộc sống hàng ngày trên toàn thế giới. Tuy nhiên, sự phát triển nhanh chóng của rác thải nhựa gây ra những rủi ro nghiêm trọng đối với môi trường, sức khỏe con người và lối sống cũng như các chi phí liên quan. Ước tính có khoảng 11 triệu tấn nhựa đổ ra đại dương hàng năm tính đến tháng 7 năm 2022.

Ngoài ra, nếu không có hành động ngay lập tức, số tiền này sẽ tăng gấp bốn lần trong hai thập kỷ tới. Đông Nam Á đã trở thành nguồn ô nhiễm nhựa lớn do tốc độ đô thị hóa nhanh, tầng lớp trung lưu ngày càng tăng và cơ sở hạ tầng quản lý chất thải yếu kém. Dưới đây là 5 trong số 10 quốc gia chịu trách nhiệm nhiều nhất về rò rỉ nhựa ra sông và đại dương. Hơn nữa, COVID-19 là một đại dịch nhựa dẫn đến việc sử dụng các sản phẩm dùng một lần bao gồm khẩu trang, chai khử trùng và bao bì để giao hàng qua internet tăng mạnh. Chu trình lấy, sản xuất và thải bỏ là điển hình của nền kinh tế nhựa.

Điều này cho thấy rằng từ 80 tỷ USD (112 tỷ SD) đến 120 tỷ USD mỗi năm, khoảng 95% giá trị bao bì nhựa bị tổn thất cho nền kinh tế do lãng phí. Khi nhựa sử dụng một lần bị vứt đi thay vì được thu gom và tái chế, khoảng 75% giá trị vật chất của nhựa có thể tái chế sẽ bị mất ở Malaysia, Philippines và Thái Lan. Điều này đồng nghĩa với khoản lỗ 6 tỷ USD mỗi năm.

Có 14 ưu tiên hàng đầu của các quốc gia thành viên trong Kế hoạch hành động khu vực ASEAN. Ngoài ra, Ngân hàng Thế giới đã cấp phép tài trợ 20 triệu USD vào tháng trước để tài trợ cho các sáng kiến này, bao gồm việc củng cố và hài hòa các quy định khu vực nhằm kiểm soát việc sản xuất và tiêu thụ nhựa.

Tổng quan về ngành quản lý chất thải ASEAN

Thị trường quản lý chất thải ASEAN về bản chất khá phân tán và có tính cạnh tranh cao về giá. Ngành này bị phân tán mạnh do sự hiện diện của nhiều đối thủ trong nước và quốc tế, như Sembcorp, REDWAVE, Joraform AB, Shred-Tech Corp, Erdwich Zerkleinerungs-Systeme GmbH, Lindner-Recyclingtech GmbH, PT Prasadha Pamunah Limbah Industri và PT Fajar Surya Wisesa Tbk. Các quốc gia ASEAN cần các công ty quản lý chất thải có tay nghề cao, tuân thủ luật pháp và quản lý hiệu quả các vấn đề rác thải, đặc biệt là cuộc khủng hoảng nhựa đại dương.

Dẫn đầu thị trường quản lý chất thải ASEAN

-

Sembcorp Environmental Management Pte. Ltd. (Singapore)

-

Veolia Environmental S.A

-

Colex Holdings Limited

-

REDWAVE

-

PT Prasadha Pamunah Limbah Industri

-

PT Fajar Surya Wisesa Tbk

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường quản lý chất thải ASEAN

- Tháng 12 năm 2022- Một liên doanh hợp tác mang tên Rebottle giữa Singapore Polytechnic (SP) và SembWaste, một công ty con thuộc sở hữu hoàn toàn của Sembcorp Industries (Sembcorp) dự định tăng số lượng chai PET được tái chế ở Singapore, bắt đầu từ khu vực Punggol Shore.

- Tháng 6 năm 2022- Việc thành lập văn phòng đại diện tại Khu công nghiệp Wijayakusuma được tiến hành vào Thứ Năm, ngày 30 tháng 6 năm 2022, đánh dấu đây là một ngày quan trọng trong lịch sử của PT Prasadha Pamunah Waste Industries (PPLI). Ban quản lý Khu công nghiệp Wijayakusuma, PT KIW, đã cho văn phòng đại diện PT PPLI mới thành lập (Persero) thuê mặt bằng. Bán đất sử dụng cho mục đích công nghiệp, cho thuê Nhà xưởng sẵn sàng sử dụng (BPSP) và cho thuê mặt bằng làm văn phòng đều là hoạt động kinh doanh chính của PT KIW. Văn phòng đại diện PT PPLI-DESI sẽ được mở với mục đích trở thành đối tác đáng tin cậy của các doanh nghiệp, chính phủ Indonesia và các bên liên quan khác, đồng thời đóng góp vào tăng trưởng kinh tế và môi trường của Indonesia.

Phân khúc ngành quản lý chất thải ASEAN

Quản lý chất thải (hoặc xử lý chất thải) bao gồm tất cả các thủ tục và hành động cần thiết để kiểm soát rác từ điểm xuất phát đến điểm xử lý. Điều này bao gồm việc thu gom, vận chuyển, xử lý và thải bỏ rác thải cũng như giám sát và kiểm soát quy trình quản lý chất thải. Phân tích cơ bản đầy đủ về Thị trường Quản lý Chất thải ASEAN, bao gồm đánh giá nền kinh tế và đóng góp của các ngành trong nền kinh tế, tổng quan thị trường, ước tính quy mô thị trường cho các phân khúc chính và xu hướng mới nổi trong các phân khúc thị trường, động lực thị trường và xu hướng địa lý, và tác động của COVID-19 được đưa vào báo cáo.

Thị trường quản lý chất thải ASEAN được phân chia theo loại chất thải (Chất thải công nghiệp, chất thải rắn đô thị, chất thải điện tử và các loại chất thải khác), theo phương pháp xử lý (Thu gom, chôn lấp và các loại khác) và theo địa lý (Indonesia, Thái Lan, Malaysia, Singapore và phần còn lại của ASEAN). Báo cáo đưa ra quy mô thị trường và dự báo về giá trị (tỷ USD) cho tất cả các phân khúc trên.

| Theo loại chất thải | Chất thải công nghiệp |

| Chất thải rắn đô thị | |

| Rác thải điện tử | |

| Các loại chất thải khác | |

| Bằng phương pháp xử lý | Bộ sưu tập |

| Bãi rác | |

| Người khác | |

| Theo địa lý | Indonesia |

| nước Thái Lan | |

| Malaysia | |

| Singapore | |

| Phần còn lại của ASEAN |

Câu hỏi thường gặp về nghiên cứu thị trường quản lý chất thải ASEAN

Quy mô thị trường quản lý chất thải ASEAN hiện nay là bao nhiêu?

Thị trường Quản lý Chất thải ASEAN dự kiến sẽ đạt tốc độ CAGR lớn hơn 7% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Quản lý Chất thải ASEAN?

Sembcorp Environmental Management Pte. Ltd. (Singapore), Veolia Environmental S.A, Colex Holdings Limited, REDWAVE, PT Prasadha Pamunah Limbah Industri, PT Fajar Surya Wisesa Tbk là những công ty lớn hoạt động tại Thị trường Quản lý Chất thải ASEAN.

Thị trường quản lý chất thải ASEAN này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Quản lý Chất thải ASEAN trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Quản lý Chất thải ASEAN trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Commercial Services Reports

Popular Professional and Commercial Services Reports

Báo cáo ngành quản lý chất thải ASEAN

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu Quản lý Chất thải ASEAN năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Quản lý Chất thải ASEAN bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.