Quy mô thị trường lưu huỳnh ASEAN

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

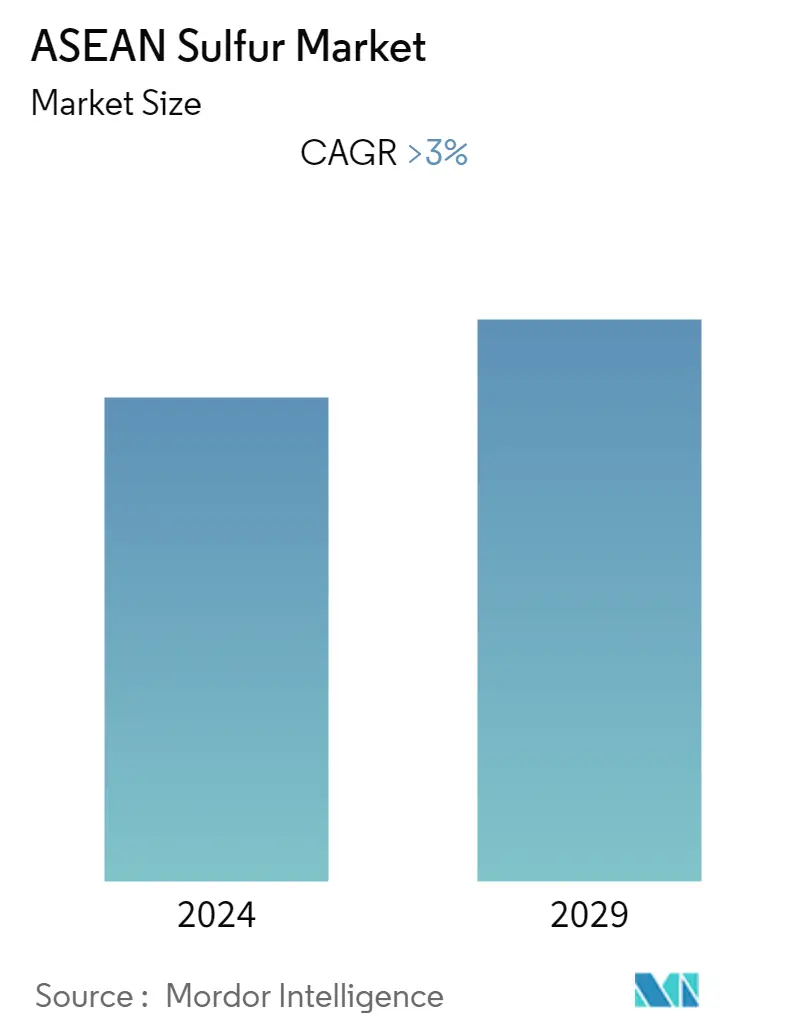

| CAGR | 3.00 % |

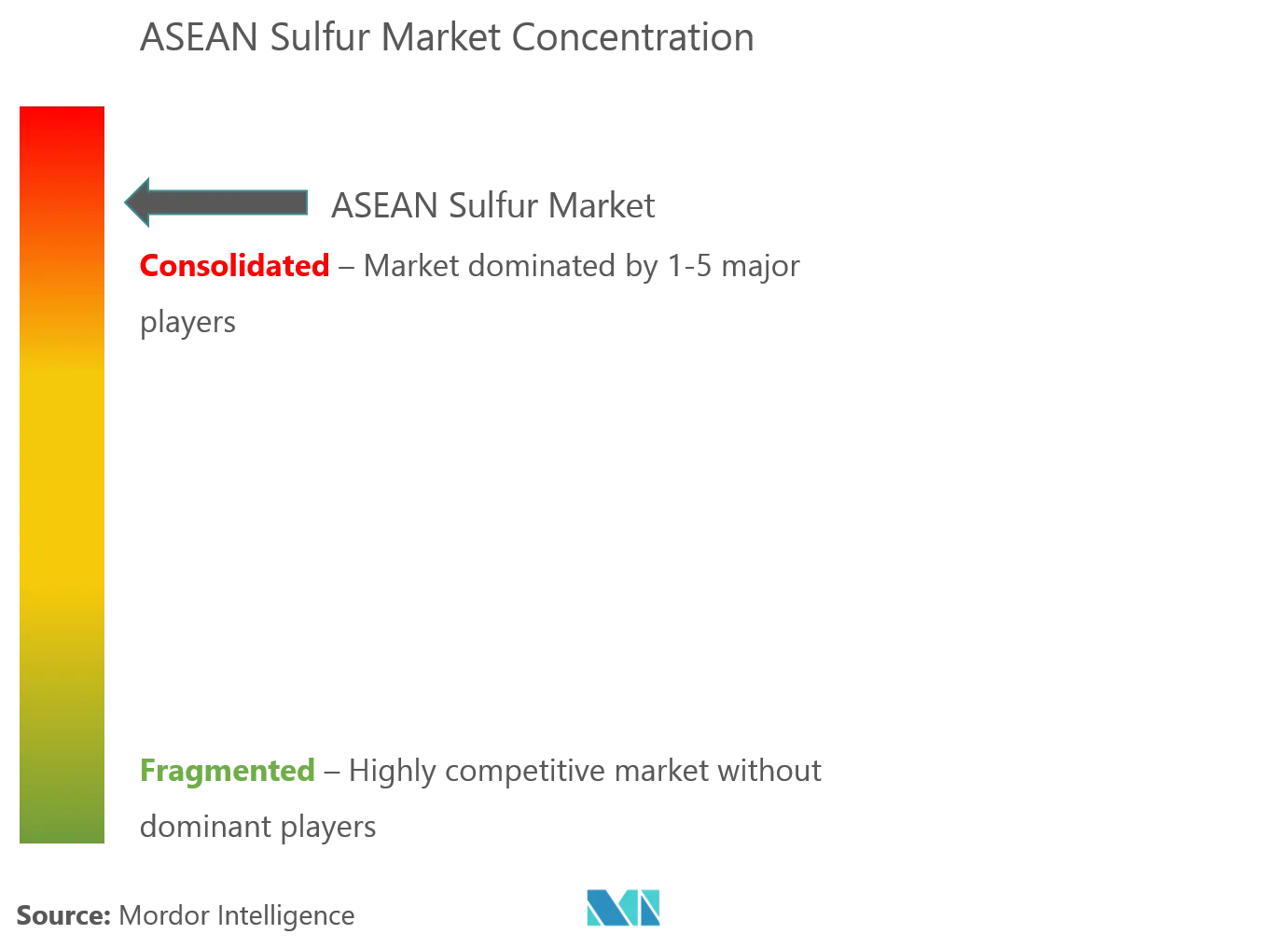

| Tập Trung Thị Trường | Cao |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường lưu huỳnh ASEAN

Thị trường Lưu huỳnh ở khu vực ASEAN dự kiến sẽ tăng trưởng với tốc độ CAGR trên 3% trong giai đoạn dự báo. Các yếu tố chính thúc đẩy thị trường được nghiên cứu là nhu cầu ngày càng tăng từ lĩnh vực sản xuất phân bón và việc sử dụng lưu huỳnh ngày càng tăng để lưu hóa cao su. Mặt khác, các quy định nghiêm ngặt về môi trường liên quan đến khí thải và các điều kiện bất lợi phát sinh do bùng phát COVID-19 là những hạn chế lớn, được cho là sẽ cản trở sự tăng trưởng của thị trường.

- Việc sử dụng lưu huỳnh trong bê tông polyme xi măng dự kiến sẽ mang lại cơ hội sinh lợi cho sự phát triển của thị trường trong tương lai.

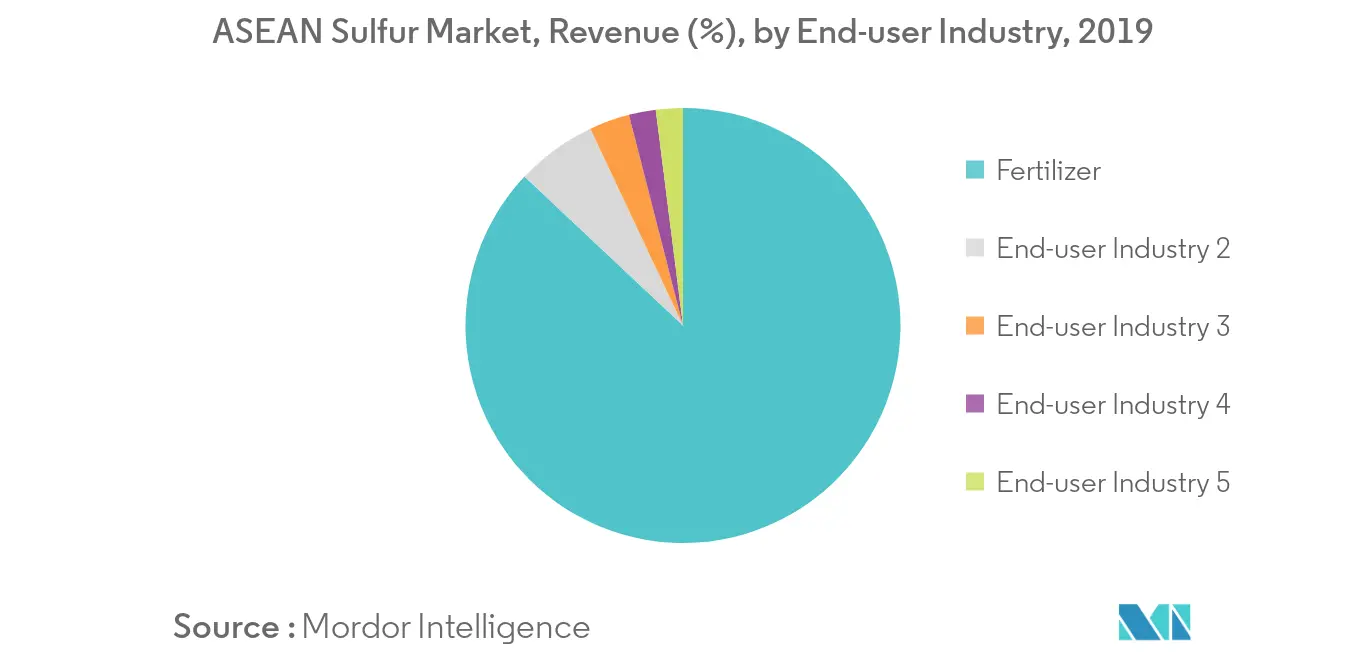

- Xét theo ngành tiêu dùng cuối cùng, phân khúc chiếm tỷ trọng lớn nhất.

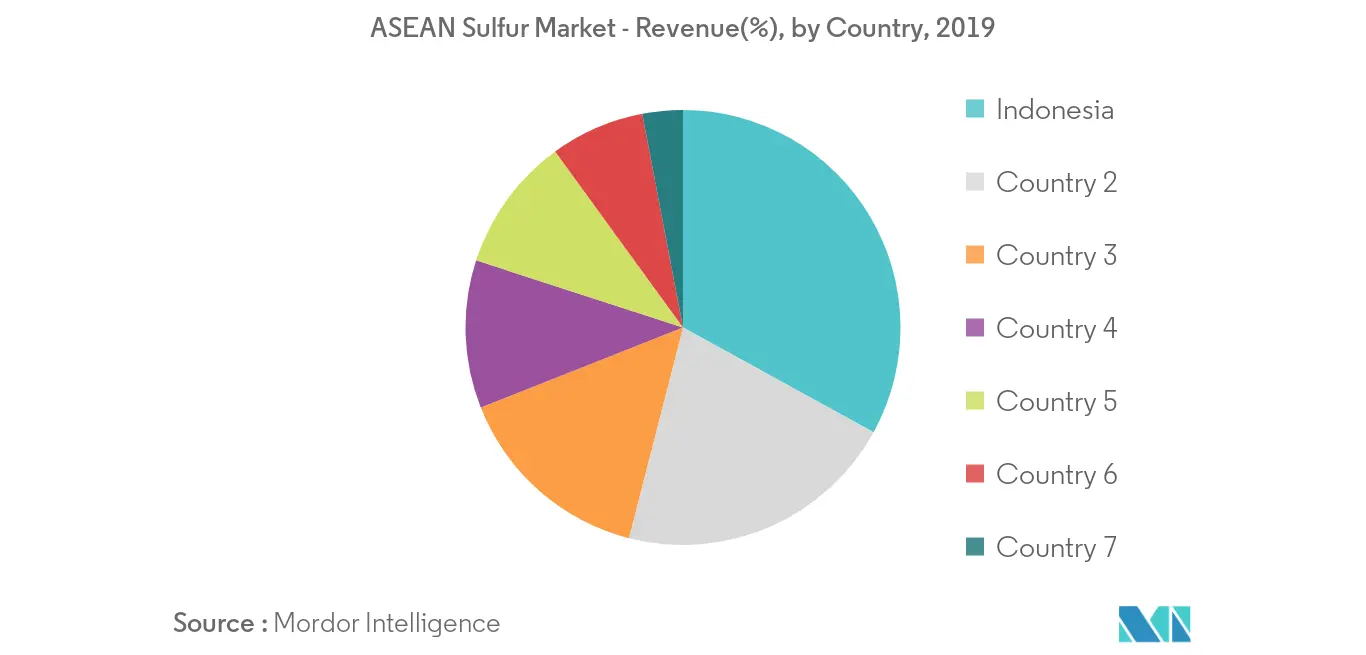

- Theo quốc gia, Indonesia dự kiến sẽ thống trị thị trường trong giai đoạn dự báo.

Xu hướng thị trường lưu huỳnh ASEAN

Nhu cầu ngày càng tăng từ ngành phân bón

- Lưu huỳnh được coi là chất dinh dưỡng đa lượng thứ tư cùng với nitơ, phốt pho và kali trong ngành nông nghiệp.

- Lưu huỳnh có nhiều chức năng khác nhau trong thực vật. Một số vai trò chính này là tổng hợp protein và hình thành chất diệp lục. Nó cũng rất cần thiết trong quá trình tổng hợp dầu, đặc biệt là ở cây lấy dầu và là thành phần tích cực trong quá trình chuyển hóa nitơ.

- Cọ dầu, cao su và mía chiếm gần 95% nhu cầu phân bón của ASEAN. Các đồn điền dự kiến sẽ là động lực chính làm tăng nhu cầu phân bón trong vài năm tới, và do đó, điều này có thể thúc đẩy thị trường lưu huỳnh toàn cầu để sử dụng phân bón.

- Ngoài ra, do các biện pháp kiểm soát khí thải trong mười năm qua, lượng lưu huỳnh lắng đọng đã giảm xuống dưới mức yêu cầu đối với nhiều loại cây trồng, sự thiếu hụt lưu huỳnh trên diện rộng dẫn đến sự phát triển của nhiều loại phân bón cho cây trồng và đồng cỏ có chứa lưu huỳnh.

- Sự gia tăng sản xuất hạt cải dầu, được sử dụng làm nhiên liệu sinh học, đã dẫn đến nhu cầu về phân bón lưu huỳnh tăng lên, được sử dụng để chống lại nguy cơ thiếu lưu huỳnh.

- Thị trường mạnh mẽ đối với đậu nành, ngô và mía, được sử dụng để sản xuất nhiên liệu sinh học, đã dẫn đến nhu cầu về phân bón sunfat, chẳng hạn như amoni thiosulphates tăng lên.

- GDP từ nông nghiệp của Indonesia đã tăng từ 3,21 tỷ USD trong quý 4 năm 2019 lên 5,05 tỷ USD trong quý 1 năm 2020. Ngoài ra, thị trường phân bón của Indonesia dự kiến sẽ tăng trưởng với tốc độ CAGR là 4% trong giai đoạn dự báo. Những yếu tố này dự kiến sẽ tác động tích cực đến thị trường lưu huỳnh trong nước.

- Do đó, các yếu tố nêu trên có thể ảnh hưởng đến nhu cầu lưu huỳnh ở khu vực ASEAN trong giai đoạn dự báo.

Indonesia thống trị thị trường

- Indonesia là nền kinh tế lớn nhất Đông Nam Á. Việt Nam đã chứng kiến tốc độ tăng trưởng GDP 5% trong năm 2019 và dự kiến sẽ chứng kiến tốc độ tăng trưởng GDP 5,1% trong năm 2020.

- Indonesia là một trong những nước nhập khẩu lưu huỳnh hàng đầu trong số các nước ASEAN cũng như ở cấp độ toàn cầu. Nhu cầu thị trường lưu huỳnh ở Indonesia dự kiến sẽ đạt khoảng 834 nghìn tấn vào năm 2025.

- Hóa chất, thực phẩm và đồ uống, cùng với các ngành dệt may, ô tô và điện tử, được Chính phủ tuyên bố là các ngành ưu tiên. Điều này chủ yếu nhằm tăng mức đóng góp của họ vào GDP của đất nước, lên tới 21-26% vào năm 2030.

- Indonesia là nhà sản xuất chính của vô số sản phẩm nông nghiệp. GDP từ nông nghiệp đạt trung bình 4,92 tỷ USD từ năm 2010 đến năm 2018. Các khoản đầu tư được tận dụng để tăng cường sử dụng công nghệ cơ giới hóa và tự động hóa nông nghiệp, sử dụng phân bón và hóa chất nông nghiệp để mở rộng tổng diện tích canh tác và cải thiện cơ sở hạ tầng. Vì vậy, các sản phẩm liên quan đến nông nghiệp mang lại cơ hội lớn cho các doanh nghiệp ở Indonesia.

- Ngành công nghiệp thực phẩm và đồ uống được dự đoán sẽ vẫn là trụ cột hỗ trợ tăng trưởng kinh tế và sản xuất của Indonesia. Vai trò quan trọng của ngành thực phẩm và đồ uống có thể được nhìn thấy từ sự đóng góp lớn vào GDP phi dầu khí của đất nước.

- Indonesia là một trong những thị trường dược phẩm phát triển nhanh nhất ở châu Á. Thị trường dược phẩm Indonesia được xếp hạng là thị trường lớn nhất khu vực ASEAN, với giá trị thị trường dự kiến đạt 10,11 tỷ USD vào năm 2021.

- Indonesia là nước sản xuất cao su tự nhiên lớn thứ hai trên thế giới. Trong nước, nó là mặt hàng thiết yếu sau dầu cọ thô, cà phê và ca cao, đồng thời đóng vai trò rất quan trọng trong việc đóng góp vào thu nhập nhà nước, thu nhập ngoại hối và cung cấp nguyên liệu thô công nghiệp quan trọng. Do đó, ngành công nghiệp này là một ngành tiêu thụ lưu huỳnh lớn khác, được sử dụng trong quá trình lưu hóa cao su.

- Do đó, các yếu tố nói trên có khả năng tác động tích cực đến nhu cầu lưu huỳnh trong giai đoạn dự báo.

Tổng quan về ngành lưu huỳnh ASEAN

Thị trường lưu huỳnh ASEAN được củng cố, với 5 công ty hàng đầu chiếm thị phần lớn. Các công ty chủ chốt trên thị trường bao gồm Royal Dutch Shell, Công ty Dầu khí Quốc gia Abu Dhabi, Công ty TNHH Bán Sản phẩm Dầu mỏ Qatar, Tập đoàn Dầu khí Hóa chất Trung Quốc (SINOPEC) và TỔNG CÔNG TY DỊCH VỤ VÀ HÓA CHẤT DẦU KHÍ.

Các nhà lãnh đạo thị trường lưu huỳnh ASEAN

-

Royal Dutch Shell

-

Abu Dhabi National Oil Company

-

Qatar Petroleum for the Sale of Petroleum Products Company Limited

-

China Petroleum & Chemical Corporation (SINOPEC)

-

PETROVIETNAM CHEMICAL AND SERVICES CORPORATION (PVDMC)

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Báo cáo thị trường lưu huỳnh ASEAN - Mục lục

-

1. GIỚI THIỆU

-

1.1 Giả định nghiên cứu

-

1.2 Phạm vi nghiên cứu

-

-

2. PHƯƠNG PHÁP NGHIÊN CỨU

-

3. TÓM TẮT TÓM TẮT

-

4. ĐỘNG LỰC THỊ TRƯỜNG

-

4.1 Trình điều khiển

-

4.1.1 Nhu cầu gia tăng từ ngành sản xuất phân bón

-

4.1.2 Tăng cường sử dụng lưu huỳnh để lưu hóa cao su

-

-

4.2 Hạn chế

-

4.2.1 Các quy định nghiêm ngặt về môi trường liên quan đến khí thải

-

4.2.2 Điều kiện bất lợi phát sinh do bùng phát dịch bệnh COVID-19

-

-

4.3 Phân tích chuỗi giá trị ngành

-

4.4 Phân tích năm lực lượng của Porter

-

4.4.1 Sức mạnh thương lượng của nhà cung cấp

-

4.4.2 Quyền thương lượng của người tiêu dùng

-

4.4.3 Mối đe dọa của những người mới

-

4.4.4 Mối đe dọa của sản phẩm và dịch vụ thay thế

-

4.4.5 Mức độ cạnh tranh

-

-

-

5. PHÂN PHỐI THỊ TRƯỜNG

-

5.1 Công nghiệp người dùng cuối

-

5.1.1 Phân bón

-

5.1.2 Xử lý hóa học

-

5.1.3 Sản xuất kim loại

-

5.1.4 Chế biến cao su

-

5.1.5 Các ngành người dùng cuối khác

-

-

5.2 Địa lý

-

5.2.1 Malaysia

-

5.2.2 Indonesia

-

5.2.3 nước Thái Lan

-

5.2.4 Singapore

-

5.2.5 Philippin

-

5.2.6 Việt Nam

-

5.2.7 Các nước ASEAN còn lại

-

-

-

6. CẢNH BÁO CẠNH TRANH

-

6.1 Sáp nhập & Mua lại, Liên doanh, Hợp tác và Thỏa thuận

-

6.2 Thị phần (%)/Phân tích xếp hạng**

-

6.3 Các chiến lược được áp dụng bởi những người chơi hàng đầu

-

6.4 Hồ sơ công ty

-

6.4.1 Abu Dhabi National Oil Company

-

6.4.2 China Petroleum & Chemical Corporation (SINOPEC)

-

6.4.3 Petronas

-

6.4.4 PETROVIETNAM CHEMICAL AND SERVICES CORPORATION (PVDMC)

-

6.4.5 PT Pertamina(Persero)

-

6.4.6 PT. Candi Ngrimbi

-

6.4.7 Qatar Petroleum for the Sale of Petroleum Products Company Limited

-

6.4.8 Royal Dutch Shell

-

-

-

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

-

7.1 Sử dụng lưu huỳnh trong bê tông xi măng polymer

-

7.2 Cơ hội khác

-

Phân đoạn ngành công nghiệp lưu huỳnh ASEAN

Báo cáo thị trường lưu huỳnh ASEAN bao gồm:.

| Công nghiệp người dùng cuối | ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường lưu huỳnh ASEAN

Quy mô thị trường lưu huỳnh ASEAN hiện tại là bao nhiêu?

Thị trường Lưu huỳnh ASEAN dự kiến sẽ đạt tốc độ CAGR lớn hơn 3% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường lưu huỳnh ASEAN?

Royal Dutch Shell, Abu Dhabi National Oil Company, Qatar Petroleum for the Sale of Petroleum Products Company Limited, China Petroleum & Chemical Corporation (SINOPEC), PETROVIETNAM CHEMICAL AND SERVICES CORPORATION (PVDMC) là những công ty lớn hoạt động tại Thị trường Lưu huỳnh ASEAN.

Thị trường lưu huỳnh ASEAN này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử Thị trường Lưu huỳnh ASEAN trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Lưu huỳnh ASEAN trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành lưu huỳnh ASEAN

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu Lưu huỳnh ở ASEAN năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Lưu huỳnh của ASEAN bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.