Phân tích thị trường hậu cần thương mại điện tử ASEAN

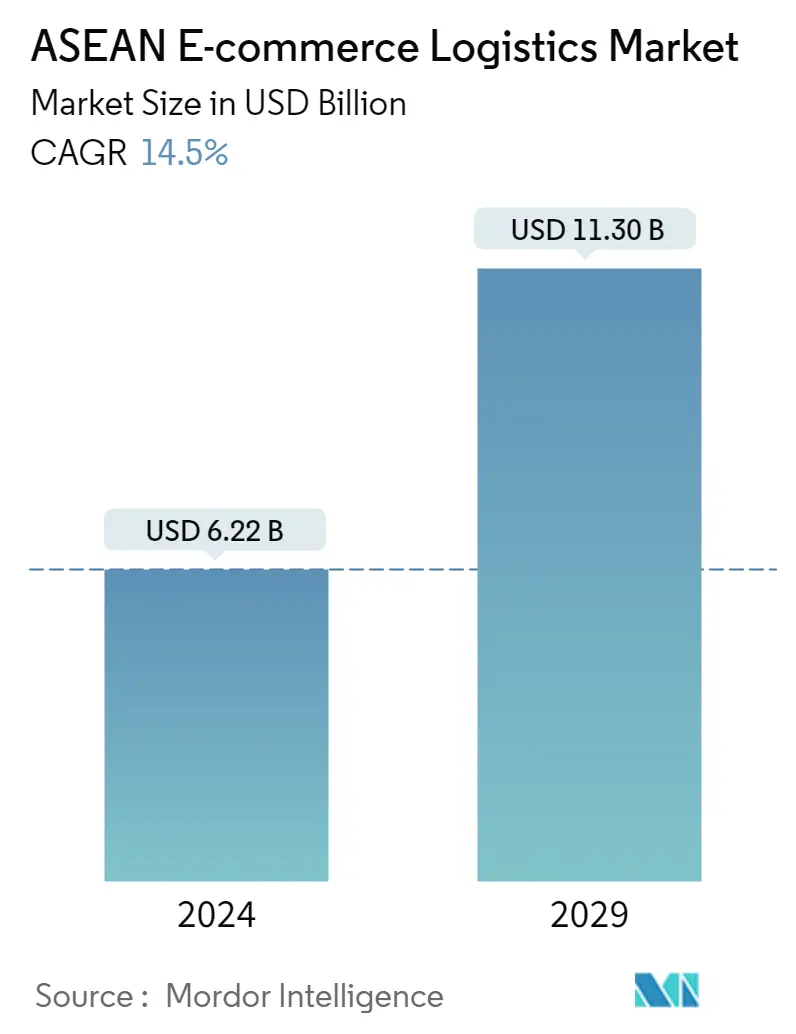

Quy mô Thị trường Logistics Thương mại điện tử ASEAN ước tính đạt 6,22 tỷ USD vào năm 2024 và dự kiến sẽ đạt 11,30 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 14,5% trong giai đoạn dự báo (2024-2029).

Khi COVID-19 gây ra sự bùng nổ trong thương mại điện tử trên khắp Đông Nam Á, các công ty giao hàng đã phải vật lộn để duy trì và mở rộng thành công của mình. Giá trị bán lẻ qua Internet của Đông Nam Á tăng từ 495 tỷ USD lên ước tính 581 triệu USD. Kho thường có diện tích 1.000 m2. về quy mô, nhưng nhu cầu dành cho các nhà kho đa cấp có thể rộng 10.000 hoặc 15.000 m2.

Đông Nam Á đã sẵn sàng cho sự tăng trưởng nhanh chóng của thương mại điện tử. Năm quốc gia Đông Nam Á nằm trong số những thị trường thương mại điện tử phát triển nhanh nhất thế giới, chiếm một nửa trong top 10. Đông Nam Á trước đây là khu vực thương mại điện tử tụt hậu, bị lu mờ về mặt kỹ thuật số bởi Trung Quốc và Nhật Bản. Tuy nhiên, hiện nay gần như tất cả họ đều có thiết bị di động và kết quả là có thể truy cập Internet. Tỷ lệ thâm nhập di động của 5 quốc gia đều đạt gần 100%.

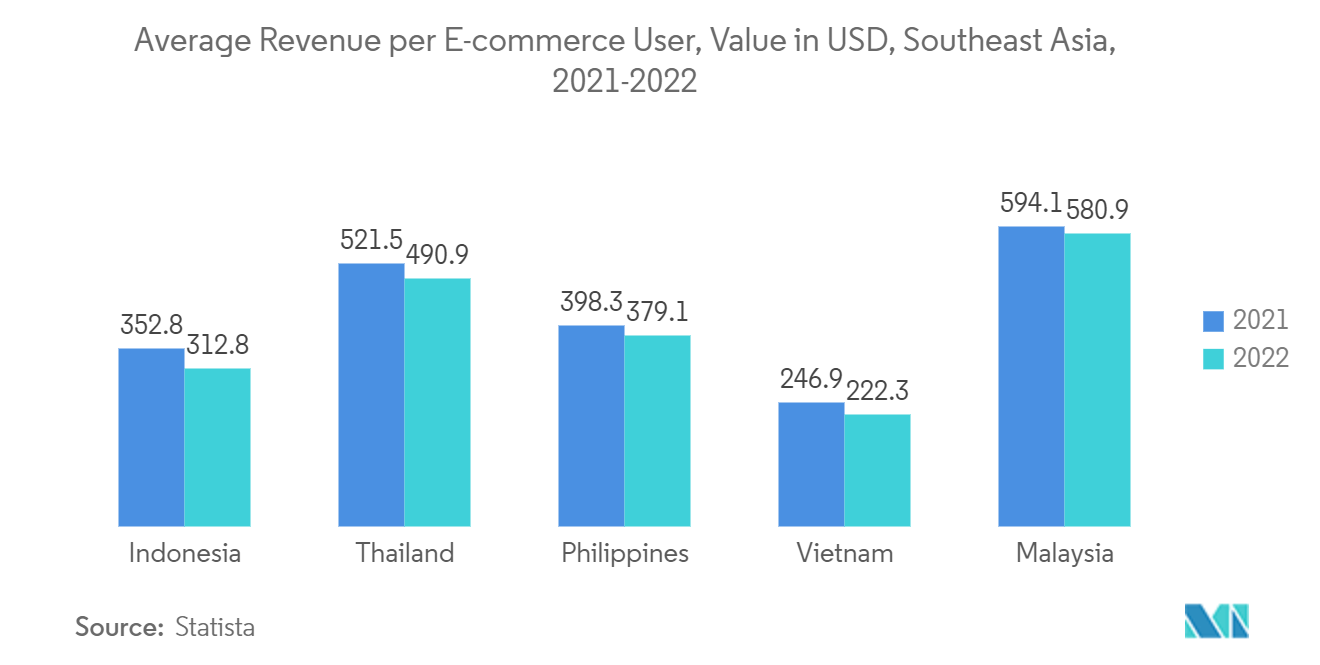

Theo các nguồn tin trong ngành, Malaysia có dân số 32,8 triệu người. Doanh số thương mại điện tử trong năm cơ sở là 6,3 tỷ USD, tăng 15% so với năm trước. Shopee là thị trường phổ biến nhất, tiếp theo là PGMall, một nền tảng địa phương hợp tác với JD. Các thị trường phổ biến nhất là JD, Shopee và Lazada. Các loại sản phẩm chính là điện tử và chăm sóc cá nhân.

Mặc dù tốc độ tăng trưởng nhanh chóng của thương mại điện tử đang thúc đẩy sự phát triển logistics tại thị trường này nhưng đây vẫn là thách thức đối với một số quốc gia có địa hình phức tạp ở Đông Nam Á. Quản lý vận hành logistics là một thách thức đối với các doanh nghiệp thương mại điện tử. Khi các nền kinh tế phục hồi sau đại dịch toàn cầu và mức thu nhập tăng lên, thị trường nội Á dự kiến sẽ mở rộng, kéo theo sự gia tăng tương ứng về nhu cầu đối với các dịch vụ hậu cần chuyển phát nhanh do lĩnh vực thương mại điện tử đang phát triển mạnh thúc đẩy.

Xu hướng thị trường hậu cần thương mại điện tử ASEAN

Tăng trưởng thương mại điện tử đang thúc đẩy thị trường

Đông Nam Á đang chứng kiến sự bùng nổ của thương mại điện tử. Xu hướng tiêu dùng trong khu vực đang tạo ra những cơ hội thú vị cho các nhà bán lẻ trực tuyến muốn mở rộng nhờ sự tăng trưởng mạnh mẽ trong lĩnh vực thanh toán kỹ thuật số. Trong số các loại sản phẩm, đồ điện tử là phổ biến nhất trong khu vực. TV, điện thoại thông minh, máy tính xách tay, ổ USB, sạc dự phòng và các mặt hàng khác nằm trong số những mặt hàng bán chạy nhất trong danh mục này.

Mặt khác, quần áo, phụ kiện thời trang, sản phẩm dành cho trẻ em và đồ nội thất cũng không hề kém cạnh, khi thị trường Đông Nam Á có doanh số bán hàng cao hơn bao giờ hết ở những phân khúc này. Phát trực tiếp cho các nền tảng thương mại điện tử đang nhanh chóng mở rộng tại thị trường Đông Nam Á. Thống kê cho thấy số giờ phát trực tiếp trên nền tảng thương mại điện tử tăng 200% ở Malaysia và Singapore. Xu hướng này lan sang Philippines, nơi 60% thương hiệu sử dụng hình thức bán hàng trực tiếp để thu hút nhiều khách hàng đến cửa hàng của họ hơn.

Sự hỗ trợ của thương mại xã hội, sự thâm nhập internet và nhu cầu đối với một số danh mục sản phẩm thúc đẩy sự phát triển của thương mại điện tử ở các nước ASEAN. Kênh trực tuyến đã tạo cơ hội lớn cho các nhà bán lẻ nội địa ở nhiều quốc gia. Mặc dù các quốc gia này tụt hậu về cơ sở hạ tầng và dịch vụ hậu cần, nhưng nhu cầu về sản phẩm thông qua kênh này đang thu hút các nhà đầu tư đi sâu vào thị trường.

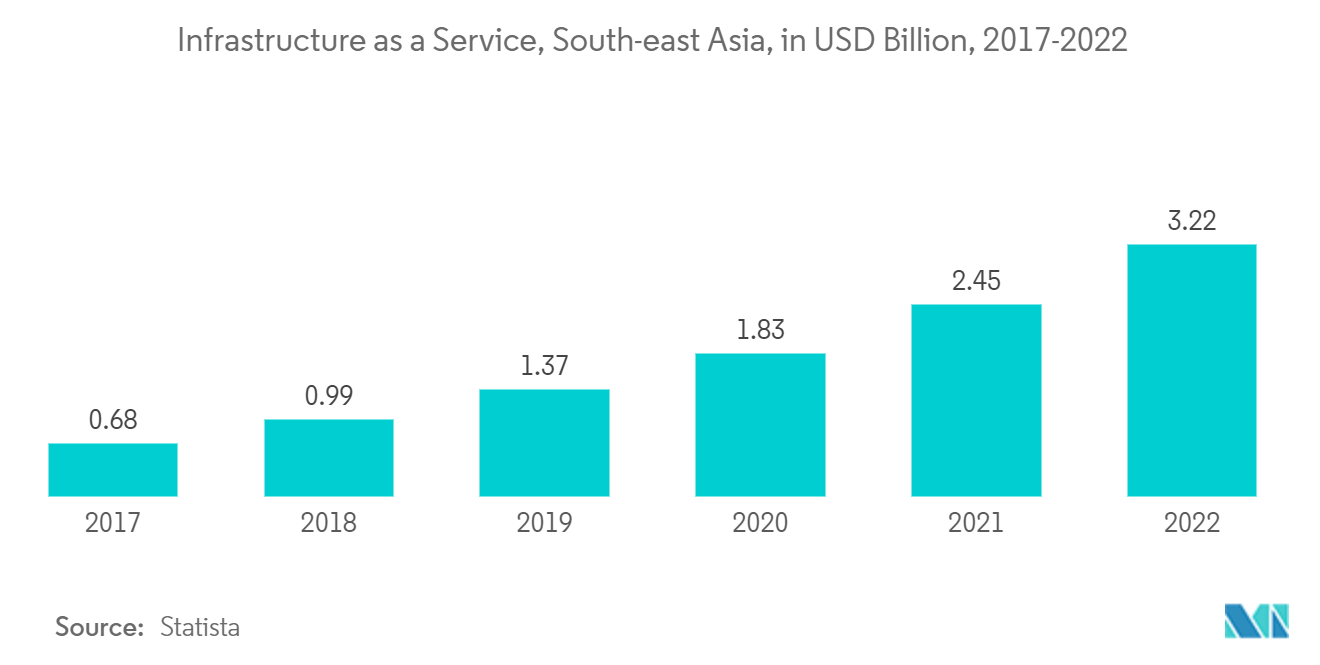

Phát triển cơ sở hạ tầng ở Đông Nam Á hỗ trợ thị trường

Sự quan tâm toàn cầu ngày càng tăng đối với nhu cầu cơ sở hạ tầng của Đông Nam Á là điều thú vị và đáng lo ngại đối với các nước đang phát triển. G7 tuyên bố ủng hộ sáng kiến 'Xây dựng lại thế giới tốt đẹp hơn' (B3W) do Hoa Kỳ lãnh đạo vào năm 2021, trong khi Liên minh Châu Âu công bố chiến lược cơ sở hạ tầng của mình, được mệnh danh là 'Châu Âu kết nối toàn cầu'.

Những sáng kiến này nhằm mục đích giải quyết khoảng cách cơ sở hạ tầng trị giá 40 nghìn tỷ USD của các nước đang phát triển, nhưng chúng cũng gây ra những lo ngại về địa chính trị khi dường như cạnh tranh với Sáng kiến Vành đai và Con đường của Trung Quốc. Các chính phủ Đông Nam Á không muốn bị cuốn vào cuộc xung đột địa chính trị về các quyết định đầu tư. Ngoài lượng vốn khổng lồ cần thiết, cơ sở hạ tầng ở các nước đang phát triển ở Đông Nam Á còn phải chịu thiệt hại nặng nề hơn do nghèo đói và mối đe dọa luôn hiện hữu của biến đổi khí hậu. Mặc dù cơ sở hạ tầng đã được cải thiện nhưng vẫn cần nhiều hơn nữa. Phần lớn người dân không được tiếp cận với điện, nước uống an toàn và đường sá an toàn.

Chỉ riêng các thành phố có quy hoạch kém và tắc nghẽn giao thông đã khiến họ mất năng suất hàng ngày, lãng phí nhiên liệu và gia tăng căng thẳng. Ngoài ra, Quỹ Tiền tệ Quốc tế (IMF) phát hiện ra rằng các quốc gia lãng phí khoảng 1/3 chi tiêu cho cơ sở hạ tầng do thiếu hiệu quả.

Trong khi đó, năm 2023, Đông Nam Á chứng kiến số lượng đầu tư vào lĩnh vực cơ sở hạ tầng ngày càng tăng. Chẳng hạn, vào tháng 3 năm 2023, Ngân hàng Đầu tư Cơ sở Hạ tầng Châu Á (AIIB) đã cấp hơn 120 triệu USD cho Quỹ Cơ sở hạ tầng Kỹ thuật số và Chuyển đổi Năng lượng Đông Nam Á Seraya (Quỹ). Khoản đầu tư này nhằm mục đích tăng cường quá trình chuyển đổi của khu vực sang phát triển cơ sở hạ tầng dựa trên công nghệ và năng lượng xanh, dự kiến cũng sẽ cải thiện kết nối kỹ thuật số xuyên biên giới trong khu vực châu Á. Hơn nữa, vào tháng 2 năm 2023, Tập đoàn AP Moller đã lên kế hoạch đầu tư hơn 750 triệu USD vào nhiều nền tảng cơ sở hạ tầng khác nhau ở Nam và Đông Nam Á. Do đó, lĩnh vực cơ sở hạ tầng đang phát triển trong khu vực được kỳ vọng sẽ tạo ra cơ hội lớn cho các nhà cung cấp dịch vụ hậu cần thương mại điện tử.

Tổng quan về ngành Logistics thương mại điện tử ASEAN

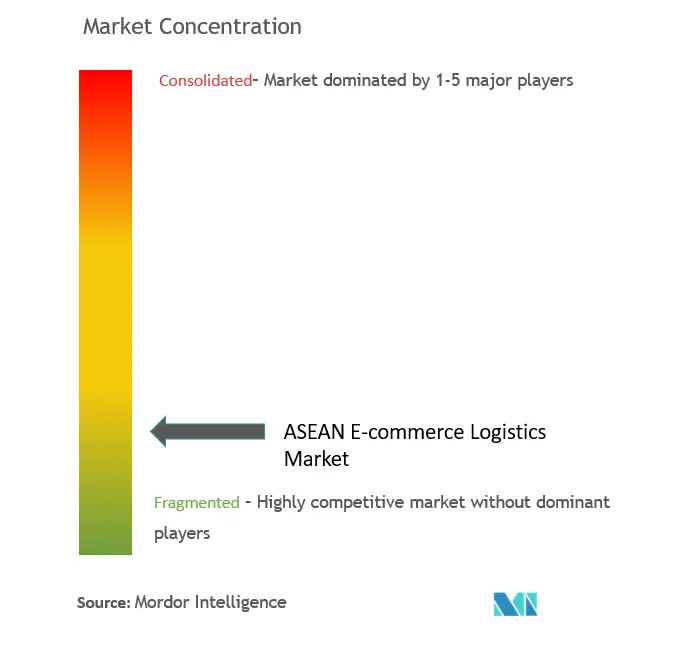

Bối cảnh thị trường hậu cần thương mại điện tử ASEAN bị phân mảnh do nhu cầu về dịch vụ hậu cần đang tăng nhanh trên toàn khu vực và các công ty đang trở nên cạnh tranh hơn để nắm bắt cơ hội này. Do đó, các công ty quốc tế đang thực hiện đầu tư chiến lược để thiết lập mạng lưới hậu cần khu vực, chẳng hạn như mở các trung tâm phân phối mới và nhà kho thông minh. Một số công ty hàng đầu bao gồm JNE Express, LBC Express, GD Express, Kerry Express, Ninja Van và Best Express. Để duy trì khả năng cạnh tranh về chi phí, các công ty hoạt động trực tuyến thích hợp tác với các nhà cung cấp dịch vụ chuyển phát nhanh bên thứ ba thay vì thuê nhân viên giao hàng nội bộ. Do đó, các công ty toàn cầu đang tích cực đầu tư vào việc nhắm tới các cơ hội tăng trưởng trong khu vực.

Dẫn đầu thị trường hậu cần thương mại điện tử ASEAN

JNE Express

GD Express

LBC Express

Ninja Van

Kerry Express

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hậu cần thương mại điện tử ASEAN

Tháng 3 năm 2023 Ninja Van Singapore (một công ty logistics) triển khai PR như một dịch vụ dành cho các doanh nghiệp vận chuyển với Ninja Van tại Singapore. Công ty sẽ cung cấp một số dịch vụ, bao gồm phát triển phát hành phương tiện truyền thông, hỗ trợ quản lý người có ảnh hưởng, v.v. Dịch vụ mới này thuộc bộ phận dịch vụ giá trị gia tăng của công ty. Ngoài ra, công cụ PR giúp chủ hàng tạo sự nhận diện thương hiệu, xây dựng uy tín, quản lý danh tiếng thương hiệu từ đó đạt được mục tiêu kinh doanh của chủ hàng.

Tháng 10 năm 2022 FedEx Express mở rộng hiện diện thương mại trực tiếp tại Campuchia khi quá trình phục hồi kinh tế của quốc gia Đông Nam Á này tăng tốc, với xuất khẩu tăng 20% hàng năm lên 27 tỷ USD trong nửa đầu năm cơ sở. FedEx tiếp tục mở rộng sự hiện diện và dịch vụ của mình tại các thị trường mới nổi ở Đông Nam Á, như Campuchia, để hỗ trợ các doanh nghiệp vừa và nhỏ phát triển.

Phân khúc ngành Logistics thương mại điện tử ASEAN

Hậu cần thương mại điện tử đề cập đến dịch vụ vận chuyển được cung cấp cho thị trường bán lẻ trực tuyến. Phân tích nền tảng đầy đủ về thị trường logistics thương mại điện tử ASEAN, bao gồm đánh giá nền kinh tế và đóng góp của các ngành trong nền kinh tế, tổng quan thị trường, ước tính quy mô thị trường cho các phân khúc chính và xu hướng mới nổi trong các phân khúc thị trường, động lực thị trường và địa lý. xu hướng và tác động của COVID-19 được đưa vào báo cáo.

Thị trường Logistics thương mại điện tử ASEAN được phân chia theo dịch vụ (Vận tải, Báo cáo bao gồm số liệu thống kê và quy mô thị trường Logistics thương mại điện tử ASEAN. Thị trường được phân đoạn theo dịch vụ (Vận chuyển, Quản lý kho bãi và hàng tồn kho và Dịch vụ giá trị gia tăng (Ghi nhãn, Bao bì, v.v.)), Kinh doanh (B2B và B2C), Điểm đến (Trong nước và Quốc tế/Xuyên biên giới), Sản phẩm (Thời trang và May mặc, Điện tử tiêu dùng, Thiết bị gia dụng, Đồ nội thất, Sản phẩm làm đẹp và Chăm sóc cá nhân và các Sản phẩm khác (Đồ chơi , Sản phẩm thực phẩm, v.v.)) và Quốc gia ( Singapore, Thái Lan, Việt Nam, Indonesia, Malaysia, Philippines và phần còn lại của ASEAN). Báo cáo đưa ra quy mô thị trường tính theo giá trị tính bằng USD cho tất cả các phân khúc nêu trên.

| Vận tải |

| Quản lý kho bãi và hàng tồn kho |

| Dịch vụ giá trị gia tăng (Ghi nhãn, Đóng gói, v.v.) |

| B2B (Doanh nghiệp với doanh nghiệp) |

| B2C (Doanh nghiệp với người tiêu dùng) |

| Nội địa |

| Quốc tế/ Xuyên biên giới |

| Thời trang và Trang phục |

| Điện tử dân dụng |

| Thiết bị gia dụng |

| Nội thất |

| Sản phẩm làm đẹp và chăm sóc cá nhân |

| Các sản phẩm khác (Đồ chơi, Thực phẩm, v.v.) |

| Singapore |

| nước Thái Lan |

| Việt Nam |

| Indonesia |

| Malaysia |

| Philippin |

| Phần còn lại của ASEAN |

| Theo dịch vụ | Vận tải |

| Quản lý kho bãi và hàng tồn kho | |

| Dịch vụ giá trị gia tăng (Ghi nhãn, Đóng gói, v.v.) | |

| Theo doanh nghiệp | B2B (Doanh nghiệp với doanh nghiệp) |

| B2C (Doanh nghiệp với người tiêu dùng) | |

| Theo điểm đến | Nội địa |

| Quốc tế/ Xuyên biên giới | |

| Theo sản phẩm | Thời trang và Trang phục |

| Điện tử dân dụng | |

| Thiết bị gia dụng | |

| Nội thất | |

| Sản phẩm làm đẹp và chăm sóc cá nhân | |

| Các sản phẩm khác (Đồ chơi, Thực phẩm, v.v.) | |

| Theo quốc gia | Singapore |

| nước Thái Lan | |

| Việt Nam | |

| Indonesia | |

| Malaysia | |

| Philippin | |

| Phần còn lại của ASEAN |

Câu hỏi thường gặp về nghiên cứu thị trường hậu cần thương mại điện tử ASEAN

Thị trường Logistics thương mại điện tử ASEAN lớn như thế nào?

Quy mô Thị trường Logistics Thương mại Điện tử ASEAN dự kiến sẽ đạt 6,22 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 14,5% để đạt 11,30 tỷ USD vào năm 2029.

Quy mô thị trường hậu cần thương mại điện tử ASEAN hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường Logistics Thương mại điện tử ASEAN dự kiến sẽ đạt 6,22 tỷ USD.

Ai là người chơi chính trong Thị trường Logistics thương mại điện tử ASEAN?

JNE Express, GD Express, LBC Express, Ninja Van, Kerry Express là những công ty lớn hoạt động tại Thị trường Logistics Thương mại điện tử ASEAN.

Thị trường Hậu cần Thương mại điện tử ASEAN này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Logistics Thương mại điện tử ASEAN ước tính đạt 5,43 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Logistics thương mại điện tử ASEAN trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Logistics thương mại điện tử ASEAN trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo bán chạy nhất của chúng tôi

Báo cáo ngành Logistics thương mại điện tử ASEAN

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dịch vụ hậu cần thương mại điện tử ASEAN năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Hậu cần thương mại điện tử ASEAN bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.