Quy mô thị trường hậu cần chuỗi lạnh ASEAN

| Giai Đoạn Nghiên Cứu | 2020 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2020 - 2022 |

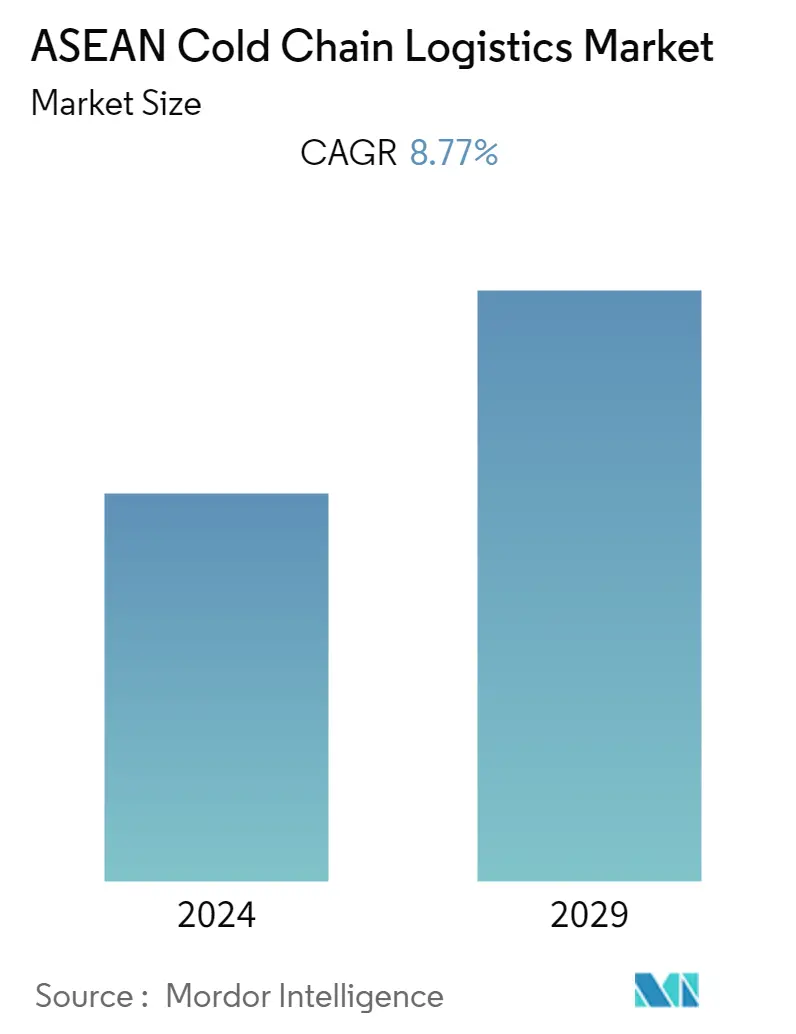

| CAGR | 8.77 % |

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường hậu cần chuỗi lạnh ASEAN

Quy mô Thị trường Logistics Chuỗi Lạnh ASEAN ước tính đạt 8,34 tỷ USD vào năm 2023 và dự kiến sẽ đạt 12,70 tỷ USD vào năm 2028, tăng trưởng với tốc độ CAGR là 8,77% trong giai đoạn dự báo (2023-2028).

Đại dịch COVID-19 đang thách thức nền kinh tế đã thúc đẩy lĩnh vực hậu cần chuỗi lạnh với những thay đổi lớn trong hoạt động, chuỗi cung ứng, quy định và yêu cầu về lực lượng lao động. Hiện đại hóa trong lĩnh vực hậu cần đã hỗ trợ sự phát triển của thị trường hậu cần đông lạnh.

- Dân số đô thị ngày càng tăng và nhận thức của người tiêu dùng thay đổi đã thúc đẩy nhu cầu vận chuyển và bảo quản lạnh. Thị trường các sản phẩm đông lạnh/đông lạnh đang phát triển nhanh chóng ở Đông Nam Á. Việc phân phối các sản phẩm thực phẩm đang chuyển dịch nhanh chóng từ chợ truyền thống sang các siêu thị và cửa hàng tiện lợi. Các sản phẩm làm lạnh và đông lạnh dễ mua hơn vì các nhà phân phối lớn cung cấp dịch vụ vận chuyển bằng xe tải cách nhiệt. Chất lượng của dịch vụ dây chuyền lạnh tại địa phương rất khác nhau. Thực phẩm bị hư hỏng do thiếu tủ lạnh. Người ta ước tính rằng 90% rác thải thực phẩm ở Đông Nam Á được tạo ra trong quá trình vận chuyển.

- Hoạt động kinh doanh chuỗi lạnh của Ấn Độ vẫn đang ở giai đoạn đầu, đây là một trong những ngành hứa hẹn nhất trong ngành kho bãi và hậu cần chuỗi lạnh. Đến năm 2027, Ấn Độ sẽ có nền kinh tế lớn thứ năm thế giới. Đầu tư vào cơ sở hạ tầng chuỗi cung ứng của Ấn Độ có thể sẽ tăng lên hàng năm vì đây là một quốc gia đóng vai trò quan trọng trên thị trường toàn cầu. May mắn thay, chính phủ Ấn Độ là nhân tố thúc đẩy sự phát triển của ngành công nghiệp dây chuyền lạnh, khuyến khích sự tham gia của tư nhân thông qua nhiều chương trình trợ cấp và ưu đãi. Bộ Công nghiệp Chế biến Thực phẩm (MoFPI) đã khởi xướng chương trình cơ sở hạ tầng bảo quản, giá trị gia tăng và dây chuyền lạnh.

- Mức thu nhập tăng ở các nước ASEAN và thay đổi lối sống là những yếu tố chính thúc đẩy tăng trưởng tiêu thụ và sản xuất thịt ở các khu vực này, Indonesia và Việt Nam chủ yếu thúc đẩy tăng trưởng. Ngành dược phẩm ASEAN có vốn hóa thị trường là 148,3 tỷ USD trong những năm dự kiến. Hầu hết các loại thuốc đều nhạy cảm với nhiệt độ và cần được vận chuyển đến chặng cuối, đặc biệt là việc vận chuyển vắc xin COVID.

Xu hướng thị trường hậu cần chuỗi lạnh ASEAN

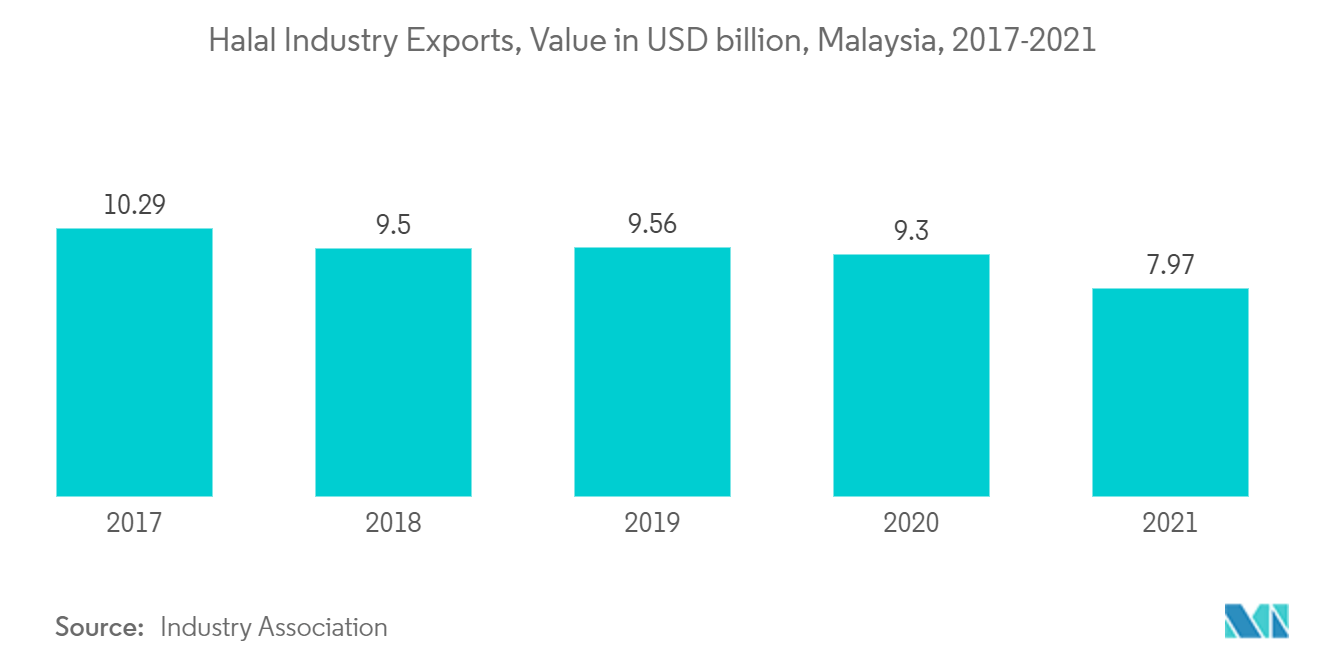

Ngành công nghiệp thực phẩm Halal đang tạo sức hút cho thị trường

Trong những năm gần đây, các thương hiệu toàn cầu đã bắt đầu tập trung vào nền kinh tế Hồi giáo để tận dụng sức mua ngày càng tăng và thay đổi ưu tiên chi tiêu của người tiêu dùng. Khoảng 260 triệu người Hồi giáo sống ở khu vực ASEAN, hầu hết sống ở Indonesia, Malaysia, Thái Lan, Philippines, Singapore, Myanmar và Brunei. Số lượng các sự kiện và chiến dịch phong cách sống halal được tổ chức trên toàn khu vực trong thập kỷ qua đã kích thích sự quan tâm đến du lịch, thực phẩm, thời trang và mỹ phẩm Hồi giáo.

Tập đoàn SPC, một công ty thực phẩm lớn của Hàn Quốc, có ý định phát triển sang Malaysia để chiếm lĩnh một phần trong ngành công nghiệp thực phẩm halal trị giá 2 nghìn tỷ USD trên toàn thế giới. Tại Johor, một bang của Malaysia giáp Singapore, Tập đoàn SPC công bố kế hoạch đầu tư 40 tỷ won (khoảng 30 triệu USD) vào việc xây dựng một nhà máy được chứng nhận halal. Theo truyền thông Hàn Quốc, cơ sở này sẽ có lộ trình gửi hàng đi khắp Đông Nam Á và vào Trung Đông nhờ vào các cảng của địa điểm.

Vì hầu hết thực phẩm halal là các sản phẩm từ thịt nên chúng cần được bảo quản trong kho dây chuyền lạnh được Chính phủ tương ứng chứng nhận Halal. Trong thời gian gần đây, một số chính sách nhằm phát triển ngành công nghiệp halal đã được chính phủ thể hiện, bao gồm cả việc thành lập Đặc khu kinh tế (KEK) cho ngành này.

Ngoài ra, sự hợp tác giữa Ủy ban Quốc gia về Kinh tế và Tài chính Sharia (KNEKS) và các công ty như Unilever Indonesia dự kiến sẽ thúc đẩy ngành công nghiệp halal của đất nước. Chính phủ Malaysia cũng đang có nhiều tiến bộ để trở thành quốc gia dẫn đầu thị trường toàn cầu về thị trường halal. Quy hoạch tổng thể của ngành công nghiệp halal và công viên halal là những tiến bộ gần đây của chính phủ. Tất cả những sáng kiến halal này đang thúc đẩy chuỗi cung ứng lạnh ở các nước ASEAN.

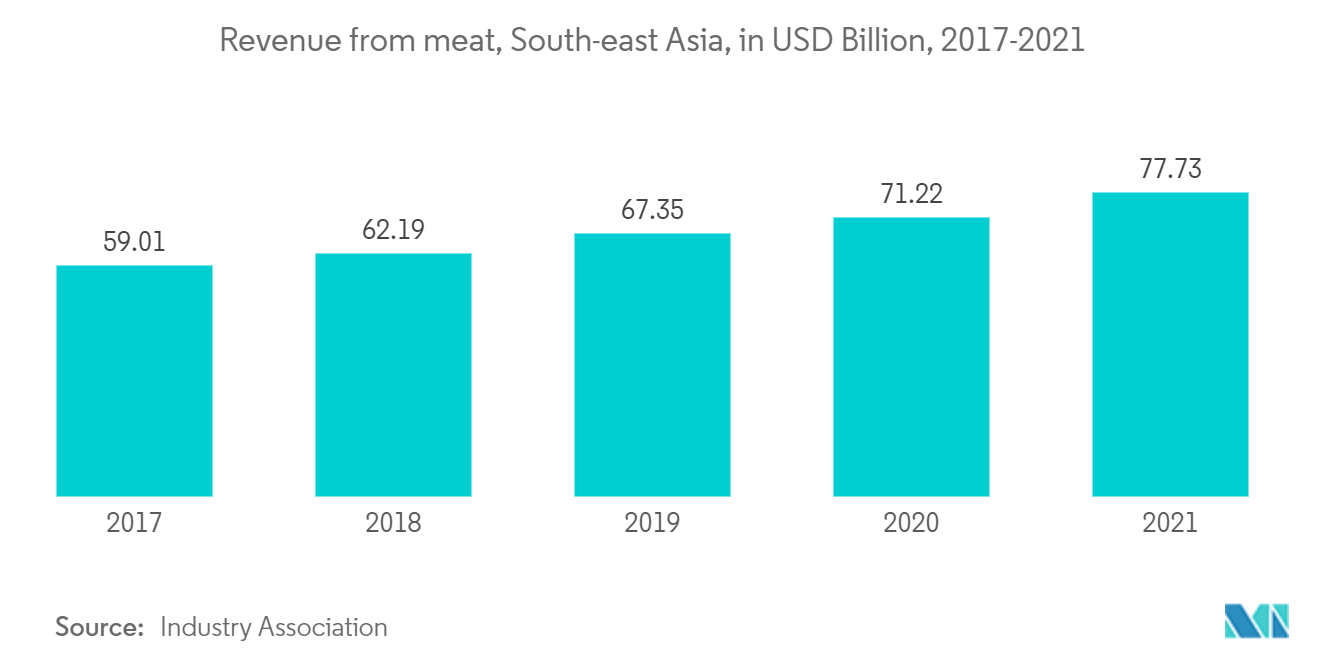

Tiêu thụ thịt tăng thúc đẩy chuỗi cung ứng lạnh ở các nước ASEAN

Dân số ngày càng tăng ở Đông Nam Á và thu nhập ngày càng tăng, đô thị hóa và các lĩnh vực bán lẻ đang góp phần làm tăng tiêu thụ thịt và tăng nhập khẩu thức ăn chăn nuôi. Năm thị trường mới nổi quan trọng trong khu vực là Indonesia, Malaysia, Philippines, Thái Lan và Việt Nam. Trong những năm gần đây, mức tiêu thụ thịt cũng tăng lên, mặc dù cá và hải sản là nguồn thịt được tiêu thụ và sản xuất lớn nhất - và chịu trách nhiệm một phần về nhu cầu thức ăn chăn nuôi. Mỗi quốc gia Đông Nam Á có sở thích ăn thịt khác nhau, thể hiện qua mức độ tiêu thụ và sản xuất của họ.

Malaysia có bộ máy sản xuất khá lớn trong lĩnh vực gia cầm, có giá trị sản xuất tốt nhất trong số các quốc gia Đông Nam Á này. Với mức tiêu thụ thịt gia cầm bình quân đầu người là 50 kg/người/năm, quốc gia này tự chủ được cả về cung và cầu. Đến cuối năm 2021, báo cáo từ các cơ quan quốc tế dự đoán sản lượng thịt bò sẽ tăng. Sản lượng thịt bò sẽ tăng lên 58 triệu tấn trong năm nay, tăng 1% so với năm 2021. Tuy nhiên, mức tiêu thụ thịt sẽ tăng.

Việt Nam và Philippines là hai nước tiêu thụ thịt lợn lớn tiếp theo trong khu vực, với mức tiêu thụ bình quân đầu người hàng năm lần lượt là 25 kg và 14,9 kg. Vì tất cả các sản phẩm thịt này đều dễ hỏng và phải được giao đến các cửa hàng bán lẻ và một số dưới dạng thực phẩm đóng gói đông lạnh, nên dịch vụ Hậu cần chuỗi lạnh ở khu vực ASEAN đang có sự gia tăng mạnh mẽ. Theo Viện nghiên cứu kinh tế ASEAN và Đông Á (ERIA), Thái Lan có tổng công suất 940.000 tấn cho cả cơ sở kho lạnh công cộng và tư nhân. Tại Việt Nam, khu vực tư nhân có công suất hơn 500.000 pallet. Số liệu công suất của Indonesia và Myanmar lần lượt là 370.200 tấn và 88.148 tấn, nhưng đây chỉ là công suất của các công ty lớn.

Tổng quan về ngành Logistics chuỗi lạnh ASEAN

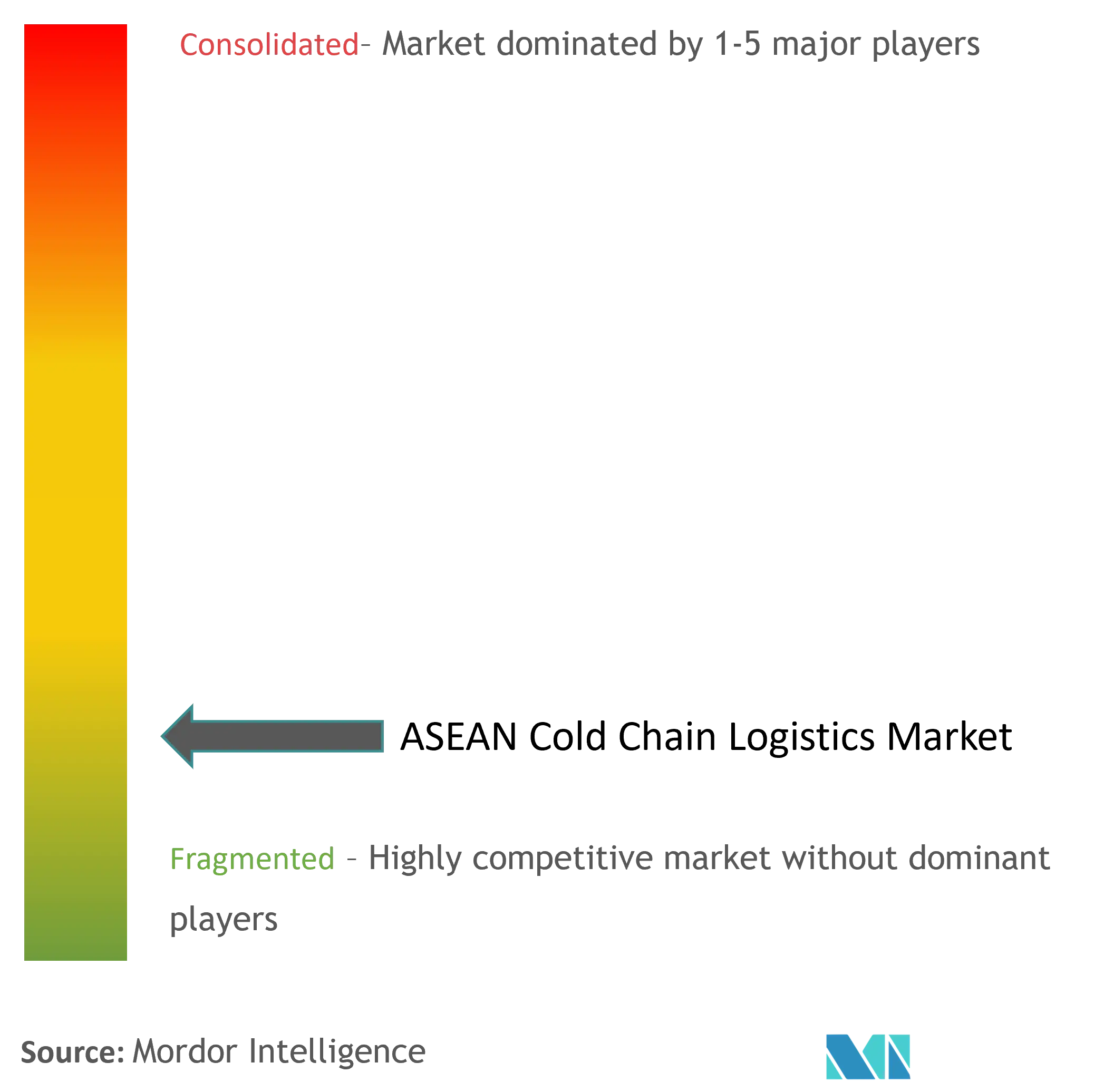

Bối cảnh thị trường hậu cần chuỗi lạnh ASEAN về bản chất bị phân mảnh với sự kết hợp giữa các bên tham gia toàn cầu và địa phương. Các công ty địa phương vừa và nhỏ vẫn phục vụ thị trường với đội tàu nhỏ và kho chứa hàng. Một số quốc gia, như Singapore, có sự hiện diện mạnh mẽ của các công ty toàn cầu, như DHL và Nippon Express. Ngoài ra, các công ty toàn cầu đang đầu tư vào thị trường và mua lại các công ty địa phương để tăng dấu ấn của họ trong khu vực.

Hơn nữa, các công ty logistics Nhật Bản tăng cường hoạt động trong khu vực ASEAN bằng cách thiết lập các cơ sở vận tải đường bộ tại các nước ASEAN cho mỗi quốc gia trong ngành sản xuất và phân phối, từ đó thúc đẩy việc xây dựng chuỗi cung ứng. Các công ty cũng tham gia phát triển chuỗi lạnh và tích cực đầu tư vào dịch vụ hậu cần liên quan đến trái cây, rau quả, hoa, mỹ phẩm và hàng tiêu dùng.

Các nhà lãnh đạo thị trường hậu cần chuỗi lạnh ASEAN

-

Nippon Express

-

United Parcel Service of America

-

Deutsche Post DHL

-

Yamato Transport Co. Ltd

-

DSV Agility Logistics

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hậu cần chuỗi lạnh ASEAN

- Tháng 9 năm 2022: Toyota Tsusho (Thái Lan), một công ty thương mại kết nối với Tập đoàn Toyota và DENSO Sales (Thái Lan) đã hợp tác để cải thiện chất lượng hệ sinh thái chuỗi lạnh ở Thái Lan. DENSO Sales là nhà sản xuất và phân phối phụ tùng ô tô toàn cầu. Để tạo ra một xã hội bền vững và đáng sống, ba đối tác trong sự hợp tác này đang nỗ lực phát triển và cải tiến các công nghệ hệ sinh thái chuỗi lạnh của Thái Lan.

- Tháng 4 năm 2022: Khu vực Vịnh Lớn Quảng Đông-Hồng Kông-Macao của Trung Quốc đã khánh thành chuyến tàu dây chuyền lạnh quốc tế đầu tiên giữa Trung Quốc, Lào và Thái Lan nhằm tạo ra tuyến hậu cần toàn cầu mới.

Báo cáo Thị trường Logistics Chuỗi Lạnh ASEAN - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi thị trường

2. PHƯƠNG PHÁP NGHIÊN CỨU

2.1 Phương pháp phân tích

2.2 Giai đoạn nghiên cứu

3. TÓM TẮT TÓM TẮT

4. THÔNG TIN THỊ TRƯỜNG

4.1 Kịch bản thị trường hiện tại

4.2 Động lực thị trường

4.2.1 Trình điều khiển

4.2.2 Hạn chế

4.2.3 Những cơ hội

4.3 Xu hướng công nghệ và tự động hóa trong cơ sở kho lạnh

4.4 Các quy định và sáng kiến của chính phủ

4.5 Đánh giá và bình luận về vai trò của Nhật Bản trong ngành chuỗi lạnh ASEAN

4.6 Hiểu biết sâu sắc về chuỗi giá trị ngành

4.7 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.7.1 Mối đe dọa của những người mới

4.7.2 Quyền thương lượng của người mua/người tiêu dùng

4.7.3 Sức mạnh thương lượng của nhà cung cấp

4.7.4 Mối đe dọa của sản phẩm thay thế

4.7.5 Cường độ của sự ganh đua đầy tính canh tranh

4.8 Tác động của các tiêu chuẩn và quy định phát thải trong ngành dây chuyền lạnh

4.9 Hiểu biết sâu sắc về chất làm lạnh và vật liệu đóng gói được sử dụng trong kho lạnh

4.10 Thông tin chuyên sâu về Tiêu chuẩn và Chứng nhận Halal ở Indonesia và Malaysia

4.11 Thông tin chuyên sâu về bộ lưu trữ được kiểm soát nhiệt độ/môi trường xung quanh

4.12 Tác động của COVID-19 đến thị trường

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Theo dịch vụ

5.1.1 Kho

5.1.2 Vận tải

5.1.3 Dịch vụ giá trị gia tăng (Đông lạnh nhanh, Ghi nhãn, Quản lý hàng tồn kho, v.v.)

5.2 Theo nhiệt độ

5.2.1 Môi trường xung quanh

5.2.2 Ướp lạnh

5.2.3 Đông cứng

5.3 Theo ứng dụng

5.3.1 Làm vườn (Trái cây và rau quả tươi)

5.3.2 Các sản phẩm từ sữa (Sữa, kem, bơ, v.v.)

5.3.3 Thịt và Cá

5.3.4 Sản phẩm thực phẩm chế biến

5.3.5 Dược phẩm, Khoa học đời sống và Hóa chất

5.3.6 Ứng dụng khác

5.4 Theo địa lý

5.4.1 Singapore

5.4.2 nước Thái Lan

5.4.3 Việt Nam

5.4.4 Indonesia

5.4.5 Malaysia

5.4.6 Philippin

5.4.7 Phần còn lại của ASEAN

6. CẢNH QUAN CẠNH TRANH

6.1 Tổng quan về mức độ tập trung thị trường

6.2 Hồ sơ công ty

6.2.1 Nippon Express

6.2.2 Dịch vụ bưu kiện thống nhất của Mỹ

6.2.3 Deutsche Post DHL

6.2.4 Công ty TNHH Vận Tải Yamato

6.2.5 DSV Agility Logistics

6.2.6 NYK (Yusen Logitics & TASCO)

6.2.7 Tiong Nam Logistics

6.2.8 Kho lạnh Sinchai

6.2.9 Công ty lưu trữ Jentec

6.2.10 JWD Logistics

6.2.11 KOSPA

6.2.12 PT. Kho lạnh Pluit

6.2.13 PT. Xe kho lạnh

6.2.14 Havi Logistics

6.2.15 Hàng hóa Hoàng gia

6.2.16 Công ty TNHH Thái Max

6.2.17 MGM Bosco*

7. TƯƠNG LAI CỦA THỊ TRƯỜNG

8. NHÀ CUNG CẤP VÀ NHÀ CUNG CẤP CHÍNH

8.1 NHÀ SẢN XUẤT THIẾT BỊ LƯU TRỮ

8.2 NHÀ SẢN XUẤT VẬN TẢI

8.3 NHÀ CUNG CẤP CÔNG NGHỆ

9. RUỘT THỪA

9.1 Thống kê hàng năm về cơ sở lưu trữ lạnh

9.2 Dữ liệu thương mại xuất nhập khẩu sản phẩm thực phẩm đông lạnh

9.3 Hiểu biết sâu sắc về khung pháp lý về vận chuyển và lưu trữ thực phẩm ở các quốc gia trọng điểm

9.4 Những hiểu biết sâu sắc về ngành Thực phẩm và Đồ uống ở Đông Nam Á

Phân khúc ngành Logistics chuỗi lạnh ASEAN

Chuỗi lạnh đề cập đến các thủ tục hậu cần được kiểm soát nhiệt độ. Phân tích cơ bản đầy đủ về Thị trường Logistics chuỗi lạnh ASEAN, bao gồm đánh giá nền kinh tế và đóng góp của các ngành trong nền kinh tế, tổng quan thị trường, ước tính quy mô thị trường cho các phân khúc chính và xu hướng mới nổi trong các phân khúc thị trường, động lực thị trường và xu hướng địa lý , và tác động của COVID-19 được đưa vào báo cáo.

Thị trường logistics chuỗi lạnh ASEAN được phân chia theo dịch vụ (lưu trữ, vận chuyển và dịch vụ giá trị gia tăng), theo nhiệt độ (môi trường xung quanh, làm lạnh và đông lạnh), theo ứng dụng (làm vườn, các sản phẩm từ sữa, thịt và cá, sản phẩm thực phẩm chế biến, dược phẩm). , khoa học đời sống, hóa chất và các ứng dụng khác), và theo khu vực địa lý ( Singapore, Thái Lan, Việt Nam, Indonesia, Malaysia, Philippines và phần còn lại của ASEAN). Báo cáo đưa ra quy mô thị trường và dự báo về Thị trường Logistics Chuỗi Lạnh ASEAN về giá trị (USD) cho tất cả các phân khúc trên.

| Theo dịch vụ | ||

| ||

| ||

|

| Theo nhiệt độ | ||

| ||

| ||

|

| Theo ứng dụng | ||

| ||

| ||

| ||

| ||

| ||

|

| Theo địa lý | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường hậu cần chuỗi lạnh ASEAN

Quy mô thị trường hậu cần chuỗi lạnh ASEAN hiện nay là bao nhiêu?

Thị trường Logistics chuỗi lạnh ASEAN dự kiến sẽ đạt tốc độ CAGR là 8,77% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Logistics chuỗi lạnh ASEAN?

Nippon Express, United Parcel Service of America, Deutsche Post DHL, Yamato Transport Co. Ltd, DSV Agility Logistics là những công ty lớn hoạt động trong Thị trường Logistics Chuỗi Lạnh ASEAN.

Thị trường Hậu cần Chuỗi Lạnh ASEAN này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường của Thị trường Logistics Chuỗi lạnh ASEAN trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Logistics Chuỗi lạnh ASEAN trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Logistics chuỗi lạnh ASEAN

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Kho vận Chuỗi Lạnh ASEAN năm 2024, do Báo cáo Công nghiệp Mordor Intelligence™ tạo ra. Phân tích Hậu cần Chuỗi Lạnh ASEAN bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Hãy lấy mẫu phân tích ngành này dưới dạng tải xuống báo cáo PDF miễn phí.