Phân tích thị trường amoni nitrat

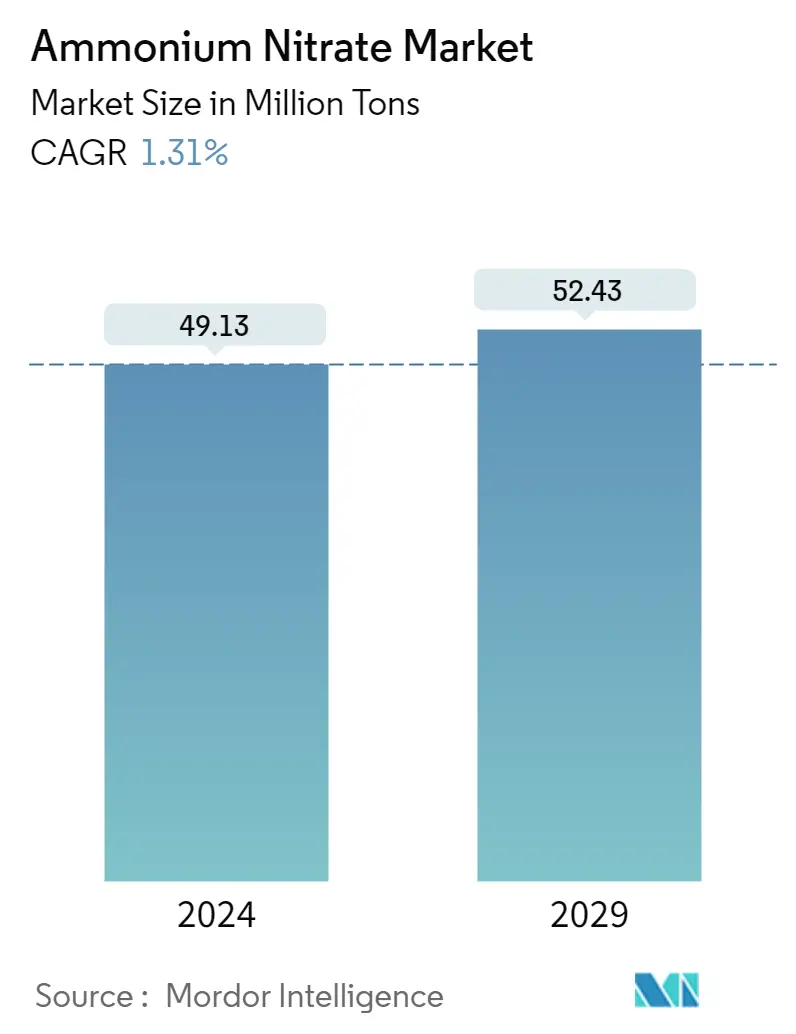

Quy mô thị trường Amoni Nitrat ước tính là 49,13 triệu tấn vào năm 2024 và dự kiến sẽ đạt 52,43 triệu tấn vào năm 2029, tăng trưởng với tốc độ CAGR là 1,31% trong giai đoạn dự báo (2024-2029).

Trong năm 2020, sự tăng trưởng của thị trường amoni nitrat bị cản trở do các hạn chế vận chuyển và sự khan hiếm nguyên liệu thô do đợt bùng phát COVID-19 gây ra. Tuy nhiên, thị trường đã phục hồi ổn định sau đó và đang tăng trưởng với tốc độ vừa phải do mức tiêu thụ amoni nitrat từ các ngành công nghiệp khác nhau sau đại dịch tăng lên.

- Việc tăng tiêu thụ amoni nitrat trong sản xuất nông sản hoặc phân bón là yếu tố chính thúc đẩy tăng trưởng thị trường.

- Mặt khác, sự hiện diện của các lựa chọn thay thế cho amoni nitrat trên thị trường, chẳng hạn như phân urê và phân bón gốc nitơ, đang gia tăng và được dự đoán sẽ cản trở sự tăng trưởng của thị trường trong giai đoạn dự báo.

- Hơn nữa, việc sử dụng amoni nitrat ngày càng tăng như một thành phần quan trọng trong nhiều loại thuốc nổ được sử dụng trong ngành khai thác mỏ để thăm dò địa chấn có thể tạo ra cơ hội tăng trưởng có lợi cho thị trường toàn cầu trong tương lai.

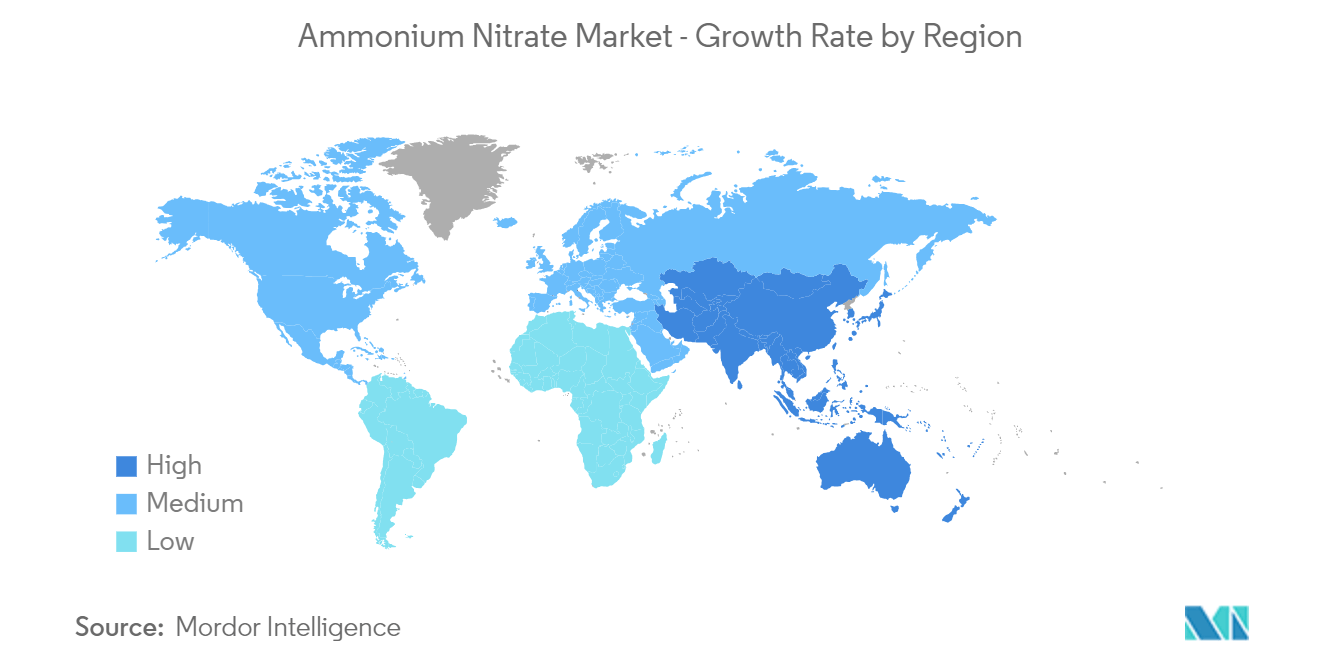

- Bắc Mỹ thống trị thị trường toàn cầu, trong đó một phần đáng kể lượng tiêu thụ amoni nitrat được quan sát thấy từ các quốc gia như Hoa Kỳ và Canada.

Xu hướng thị trường amoni nitrat

Phân khúc nông nghiệp thống trị nhu cầu về Amoni Nitrat

- Trong ngành nông nghiệp, phân bón làm phong phú thêm sự phát triển của các chất dinh dưỡng cần thiết cho cây trồng, giúp cây trồng phát triển khỏe mạnh và không bị bệnh. Các loại phân bón khác nhau có sẵn ở dạng hòa tan, dạng tinh thể khô và dạng tan theo thời gian. Amoni nitrat là một trong những loại phân bón được sử dụng để cung cấp đủ lượng nitơ cho cây trồng.

- Amoni nitrat cung cấp dinh dưỡng nitơ ngay lập tức và bền vững cho cây trồng. Rễ dễ dàng hấp thụ phần amoni, trong khi phần nitrat được chuyển hóa chậm từ amoni bởi các vi sinh vật trong đất. Người trồng rau thường thích sử dụng amoni nitrat vì nó có sẵn nitrat ngay lập tức.

- Rashtriya Chemicals and Fertilizers Limited (RCF), một khu vực công trung ương của Ấn Độ thuộc Bộ Hóa chất và Phân bón, đã trả tổng cộng 212,40 crore INR (25,5 triệu USD) cho năm tài chính 2021-22, được sử dụng để tăng cường sản xuất Ammonium Nitrate (AN) tan chảy từ nhà máy hiện tại từ 150 nghìn tấn xuống 19 nghìn tấn mỗi năm bằng cách sử dụng tối ưu cơ sở hạ tầng hiện có.

- Theo IBEF, xuất khẩu nông sản của Ấn Độ đạt 43,37 tỷ USD trong năm tài chính 2022, cho thấy mức tiêu thụ phân bón amoni nitrat tăng trưởng. Càng trồng nhiều cây trồng thì việc sử dụng phân bón amoni nitrat càng nhiều.

- Theo Thyssenkrupp AG, khoảng 80% lượng amoniac tạo ra hàng năm chủ yếu được sử dụng để sản xuất phân bón. Bón phân giúp tăng cường dinh dưỡng cho cây, kích thích sự phát triển của cây, nâng cao chất lượng cây trồng và cuối cùng là duy trì và có khả năng tăng cường độ phì nhiêu của đất.

- Do đó, với các hoạt động nông nghiệp đang phát triển nhanh chóng trên toàn thế giới, nhu cầu về amoni nitrat rắn dự kiến sẽ tăng nhanh chóng trong giai đoạn dự báo.

Khu vực Bắc Mỹ thống trị thị trường

- Bắc Mỹ chiếm thị phần lớn nhất trong nhu cầu về amoni nitrat trên thị trường toàn cầu.

- Ở Bắc Mỹ, Hoa Kỳ cung cấp thị trường sơ cấp cho ngành nông nghiệp, mặc dù ngành phân bón của Canada đã có sự tăng trưởng trong thời gian qua.

- Theo Bộ Nông nghiệp Hoa Kỳ (USDA), chính quyền Biden-Harris đang tăng cường sản xuất phân bón do Mỹ sản xuất để chống lại tình trạng giá cả tăng cao đối với nông dân do cuộc chiến ở Ukraine gây ra. Vào tháng 9 năm 2022, chính phủ tuyên bố cấp khoản tài trợ 500 triệu USD để thúc đẩy sản xuất phân bón trong nước. Chương trình mở rộng phân bón của chính quyền là một phần trong nỗ lực của toàn chính phủ nhằm tăng cường cạnh tranh trên thị trường nông nghiệp.

- Ngành nông nghiệp đóng góp lớn cho nền kinh tế Canada. Theo Bộ Nông nghiệp và Thực phẩm Nông nghiệp Canada (AAFC), Canada là nước xuất khẩu nông sản lớn thứ năm thế giới vào năm 2022. Trong năm 2022, ngành nông nghiệp và thực phẩm nông nghiệp của Canada đã tạo ra 143,8 tỷ USD (khoảng 7,0%) tổng sản phẩm quốc nội của Canada ( GDP), bằng cách cung cấp thực phẩm an toàn, bổ dưỡng và bền vững cho thế giới.

- Ngành phân bón của Canada có nhiều nhà sản xuất và phân phối bán buôn và bán lẻ phân bón nitơ, bao gồm cả amoni nitrat. Nước này cũng có thị trường xuất khẩu rộng lớn.

- Theo FERTILIZER CANADA, ngành phân bón Canada hỗ trợ 76.000 việc làm tại Canada. Ngành phân bón tạo ra 23 tỷ USD cho hoạt động kinh tế hàng năm ở Canada. 12% nguồn cung phân bón của thế giới đến từ Canada.

- Nhu cầu rất lớn về amoni nitrat xuất phát từ nhu cầu ngày càng tăng về dầu nhiên liệu amoni nitrat và nhu cầu về chất nổ trong quốc phòng ngày càng tăng.

- Cục Mỏ Hoa Kỳ có chương trình liên tục nghiên cứu các sản phẩm từ chất nổ và xác định chất nổ có thể sử dụng an toàn dưới lòng đất. Điều này cho phép có nhiều tiến bộ hơn về chất nổ làm từ amoni nitrat ở Hoa Kỳ.

- Theo Văn phòng Ngân sách Quốc hội Hoa Kỳ, CBO đã dự kiến chi tiêu tùy ý cho quốc phòng và quân sự là 828 tỷ USD trong năm tài chính 2023, tăng 4% trong chi tiêu quốc phòng kể từ năm tài chính 2022. Điều này cho phép tăng sản xuất chất nổ cho mục đích quân sự ở Quốc gia.

- Phân khúc phân bón được dự đoán sẽ tăng trưởng nhờ sự tăng trưởng năng động của các hoạt động nông nghiệp trong khu vực trong giai đoạn dự báo.

Tổng quan về ngành công nghiệp amoni nitrat

Thị trường amoni nitrat có tính chất rất phân mảnh. Các công ty lớn trong thị trường được nghiên cứu (không theo bất kỳ thứ tự cụ thể nào) bao gồm EuroChem Group, Orica Limited, CF Industries Holdings, Inc., URALCHEMJSC và Yara International ASA, cùng với những công ty khác.

Dẫn đầu thị trường amoni nitrat

-

URALCHEM JSC

-

Yara International ASA

-

CF Industries Holdings, Inc.

-

EuroChem Group

-

Orica Limited

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường amoni nitrat

Tháng 7 năm 2023 Yara Clean Ammonia và Bunker Holding ký Biên bản ghi nhớ (Biên bản ghi nhớ) để phát triển thị trường amoniac làm nhiên liệu vận chuyển. Amoniac đang được sử dụng làm nhiên liệu hàng hải cho vận tải hàng hải đã khử cacbon.

Tháng 4 năm 2023 Chambal Fertilizers công bố xây dựng một nhà máy ammonium nitrat (TAN) kỹ thuật có công suất 240.000 tấn/năm tại khu phức hợp Gadepan ở bang Rajasthan phía tây bắc. Dự kiến nhà máy sẽ bắt đầu hoạt động vào tháng 10 năm 2025.

Phân khúc ngành công nghiệp amoni nitrat

Amoni nitrat (NH4NO3) là một hợp chất hóa học bao gồm các ion amoni (NH4+) và ion nitrat (NO3-). Nó là chất rắn kết tinh màu trắng, hòa tan cao trong nước. Amoni nitrat nổi tiếng với việc sử dụng trong các ứng dụng công nghiệp, nông nghiệp và thương mại khác nhau do tính chất độc đáo của nó.

Thị trường amoni nitrat được phân chia theo ứng dụng, ngành người dùng cuối và địa lý. Theo ứng dụng, thị trường được phân chia thành phân bón, chất nổ và các ứng dụng khác (túi lạnh, máy tạo khí, pháo hoa, động cơ đẩy tên lửa và quy trình công nghiệp). Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành nông nghiệp, khai thác mỏ, quốc phòng và các ngành công nghiệp người dùng cuối khác (ô tô, thực phẩm, hóa chất, dầu khí, y tế và xây dựng). Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường amoni nitrat ở 15 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở khối lượng (tấn).

| Phân bón |

| Thuốc nổ |

| Các ứng dụng khác (Máy tạo khí, Túi lạnh, Pháo hoa, Động cơ tên lửa và Quy trình công nghiệp) |

| Nông nghiệp |

| Khai thác mỏ |

| Phòng thủ |

| Các ngành công nghiệp người dùng cuối khác (Ô tô, Công nghiệp thực phẩm, Dầu khí, Y tế và Xây dựng) |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Nước Ý | |

| Pháp | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông & Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Ứng dụng | Phân bón | |

| Thuốc nổ | ||

| Các ứng dụng khác (Máy tạo khí, Túi lạnh, Pháo hoa, Động cơ tên lửa và Quy trình công nghiệp) | ||

| Ngành người dùng cuối | Nông nghiệp | |

| Khai thác mỏ | ||

| Phòng thủ | ||

| Các ngành công nghiệp người dùng cuối khác (Ô tô, Công nghiệp thực phẩm, Dầu khí, Y tế và Xây dựng) | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Nước Ý | ||

| Pháp | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông & Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường amoni nitrat

Thị trường Amoni Nitrat lớn đến mức nào?

Quy mô thị trường Ammonium Nitrate dự kiến sẽ đạt 49,13 triệu tấn vào năm 2024 và tăng trưởng với tốc độ CAGR là 1,31% để đạt 52,43 triệu tấn vào năm 2029.

Quy mô thị trường Amoni Nitrat hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Amoni Nitrat dự kiến sẽ đạt 49,13 triệu tấn.

Ai là người chơi chính trong thị trường Ammonium Nitrate?

URALCHEM JSC, Yara International ASA, CF Industries Holdings, Inc., EuroChem Group, Orica Limited là những công ty lớn hoạt động trên thị trường Amoni Nitrat.

Khu vực nào phát triển nhanh nhất trong Thị trường Amoni Nitrat?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường Amoni Nitrat?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trên Thị trường Amoni Nitrat.

Thị trường Ammonium Nitrate này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Amoni Nitrat ước tính là 48,49 triệu tấn. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Amoni Nitrat trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Amoni Nitrat trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành công nghiệp amoni nitrat

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Ammonium Nitrate năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Ammonium Nitrate bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.