| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

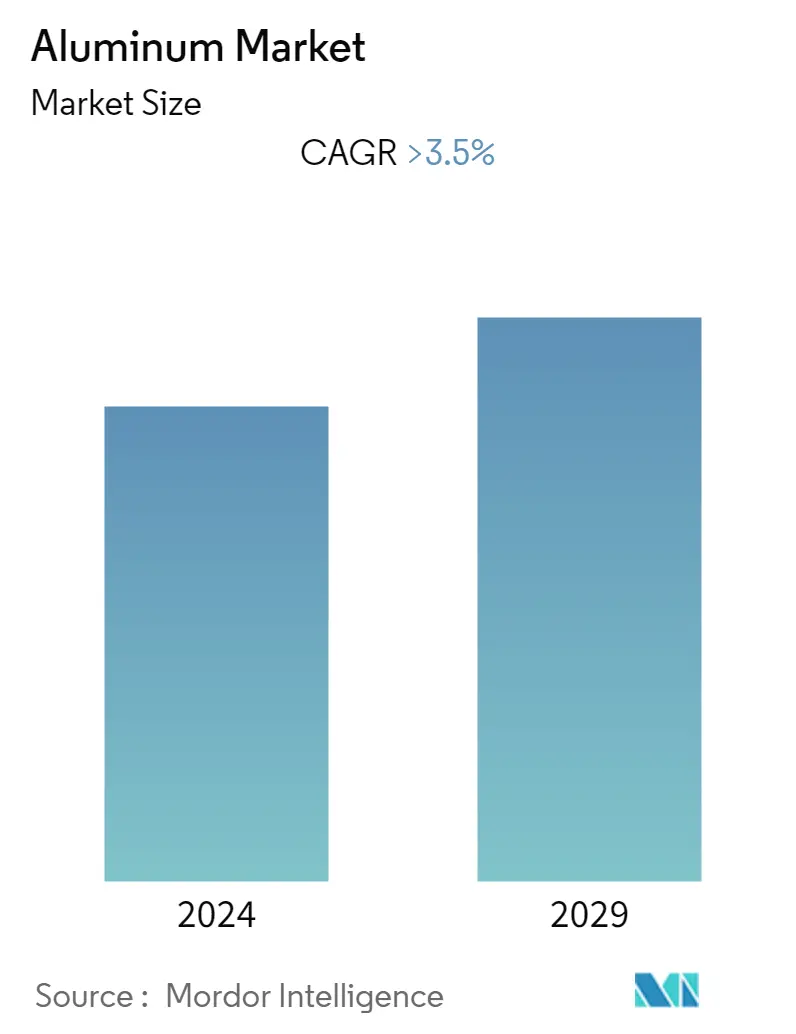

| CAGR | 3.50 % |

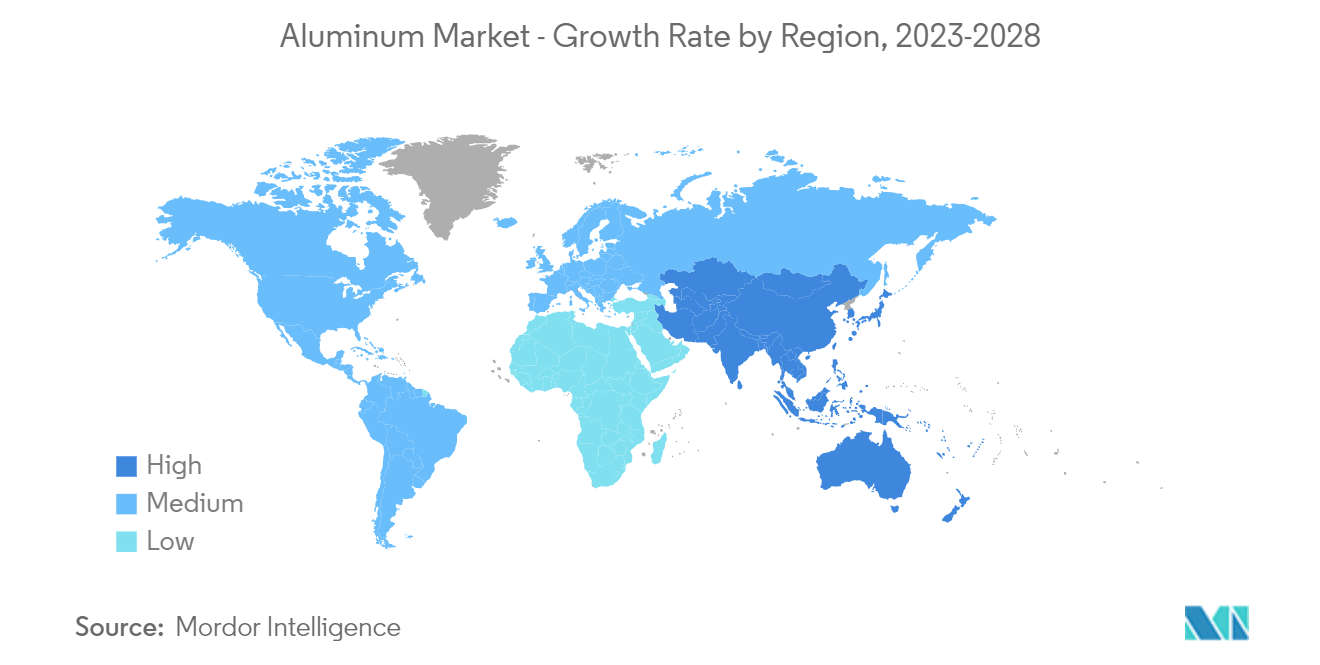

| Thị Trường Tăng Trưởng Nhanh Nhất | Châu á Thái Bình Dương |

| Thị Trường Lớn Nhất | Châu á Thái Bình Dương |

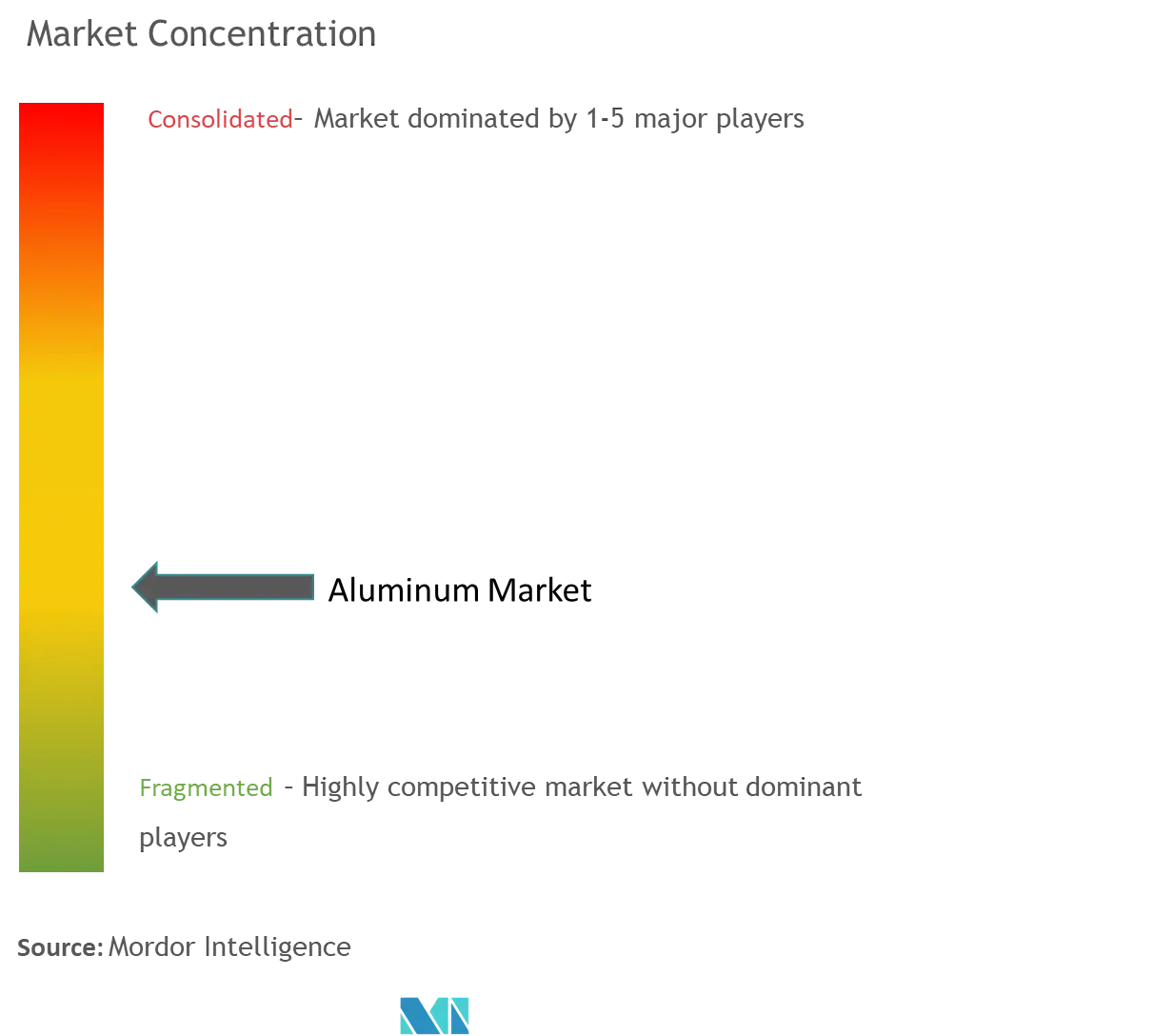

| Tập Trung Thị Trường | Trung bình |

Các bên chính* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường nhôm

Thị trường nhôm dự kiến sẽ đạt tốc độ CAGR trên 3,5% trong giai đoạn dự báo.

- COVID-19 đã tác động tiêu cực đến thị trường trong năm 2020. Xây dựng, lĩnh vực chính của nhôm, bị ảnh hưởng nặng nề, đặc biệt là do bất động sản nhà ở bị cắt giảm dẫn đến việc đăng ký nhà bị đình chỉ và giải ngân khoản vay mua nhà chậm. Tuy nhiên, lĩnh vực này đang phục hồi tốt kể từ khi các hạn chế được dỡ bỏ. Thị trường nhôm phục hồi đáng kể trong năm 2021-22, do mức tiêu thụ tăng từ các ngành công nghiệp dành cho người dùng cuối khác nhau như xây dựng, bao bì và các ngành khác.

- Yếu tố chính thúc đẩy thị trường được nghiên cứu là hoạt động xây dựng ngày càng tăng ở khu vực Châu Á - Thái Bình Dương. Nhu cầu nhôm ngày càng tăng từ các ngành công nghiệp thực phẩm, bao bì và dược phẩm có thể sẽ thúc đẩy sự tăng trưởng của thị trường.

- Tuy nhiên, các quy định nghiêm ngặt và mối lo ngại về môi trường trong quá trình chế biến nhôm có thể sẽ cản trở sự tăng trưởng của thị trường.

- Sự tăng trưởng của thị trường xe điện có thể sẽ mang lại những cơ hội tăng trưởng mới.

- Châu Á-Thái Bình Dương chiếm thị phần cao nhất và dự kiến sẽ thống trị thị trường trong giai đoạn dự báo.

Xu hướng thị trường nhôm

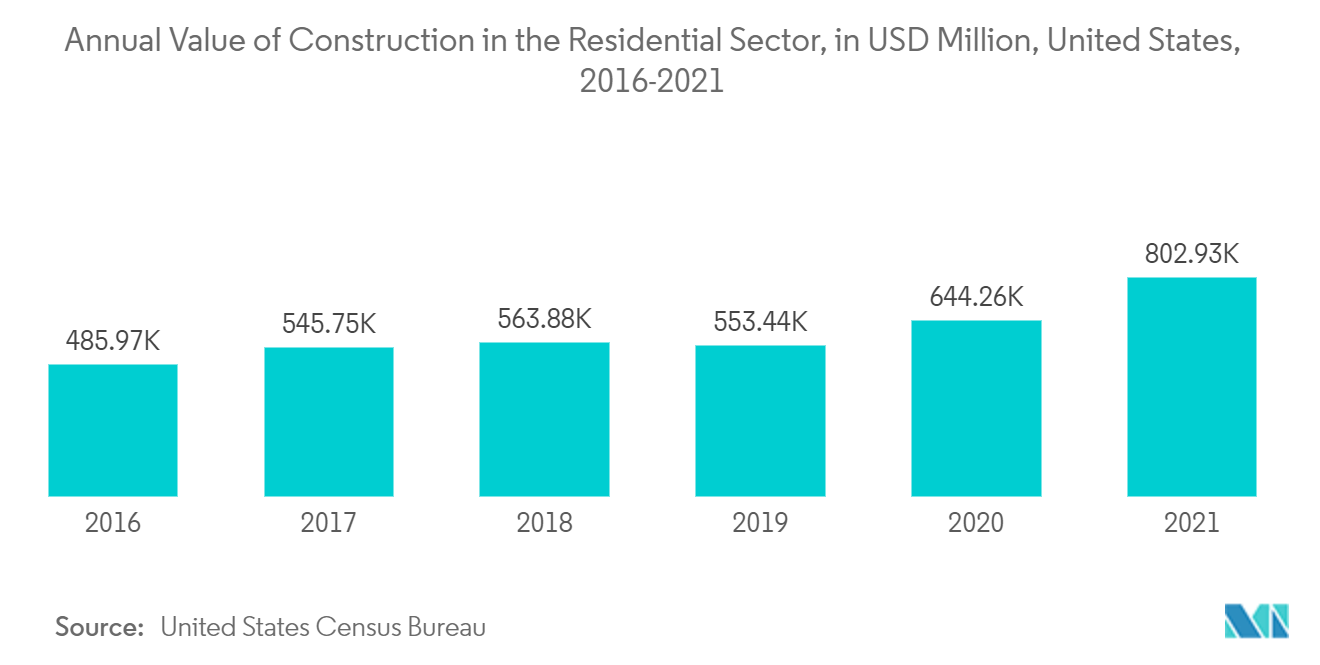

Nhu cầu ngày càng tăng từ ngành xây dựng và xây dựng

- Trong ngành xây dựng và xây dựng, nhôm là kim loại được sử dụng rộng rãi thứ hai. Nó được sử dụng rộng rãi trong cửa sổ, tường rèm, tấm lợp và tấm ốp, tấm che nắng, tấm pin mặt trời, lan can, kệ và các cấu trúc tạm thời khác.

- Doanh thu của ngành xây dựng toàn cầu dự kiến sẽ tăng trưởng ổn định trong vài năm tới. Vào cuối năm 2022, dự kiến sẽ vào khoảng 8,2 nghìn tỷ USD.

- Trung Quốc là thị trường xây dựng lớn nhất thế giới, chiếm 20% tổng vốn đầu tư xây dựng trên toàn cầu. Trung Quốc dự kiến sẽ chi gần 13 nghìn tỷ USD cho các tòa nhà vào năm 2030. Theo Cục Thống kê Quốc gia Trung Quốc, tổng giá trị sản lượng của các doanh nghiệp xây dựng tại Trung Quốc trong quý 4 năm 2022 là khoảng 276 tỷ CNY (~40 tỷ USD) , tăng trưởng khoảng 50% so với quý trước (~ 27,6 tỷ USD).

- Theo số liệu do Cục Điều tra Dân số Hoa Kỳ và Bộ Phát triển Nhà và Đô thị Hoa Kỳ công bố, số lượng đơn vị nhà ở thuộc sở hữu tư nhân được cấp phép xây dựng có tỷ lệ điều chỉnh theo mùa hàng năm là 1.873.000 vào tháng 12 năm 2021. Tổng cộng có 1.128.000 giấy phép hộ gia đình được cấp mỗi năm. Tỷ lệ ủy quyền đơn vị hàng năm trong các công trình có năm đơn vị trở lên là 675.000. Vào năm 2021, 1.724.700 đơn vị nhà ở dự kiến sẽ được cấp giấy phép xây dựng. Con số này cao hơn 17,2% so với con số 1.471.100 dự đoán cho năm 2020.

- Ấn Độ có thể sẽ chứng kiến khoản đầu tư khoảng 1,3 nghìn tỷ USD vào nhà ở trong 7 năm tới, trong thời gian đó nước này có thể sẽ chứng kiến việc xây dựng 60 triệu ngôi nhà mới. Tỷ lệ sẵn có của nhà ở giá rẻ dự kiến sẽ tăng khoảng 70% vào năm 2024. Chương trình 'Nhà ở cho tất cả mọi người vào năm 2022' của chính phủ Ấn Độ cũng là nhân tố thay đổi cuộc chơi lớn cho ngành này.

- Giá trị của công trình xây dựng mới theo giá hiện hành ở Vương quốc Anh vào năm 2021 đã tăng trưởng mạnh (15,3%) lên 115.579 triệu bảng Anh (~ 1,59.008,77 triệu USD) sau khi giảm 15,9% xuống 100.199 triệu bảng Anh (~ 1,28.622,12 triệu USD) vào năm 2020.

- Nhìn chung, các hoạt động xây dựng đang phục hồi trên toàn thế giới dự kiến sẽ thúc đẩy nhu cầu về nhôm từ ngành xây dựng trong giai đoạn dự báo.

Khu vực Châu Á - Thái Bình Dương dự kiến sẽ thống trị thị trường

- Khu vực Châu Á - Thái Bình Dương dự kiến sẽ là thị trường nhôm lớn nhất trong giai đoạn dự báo. Các ngành công nghiệp như điện tử, xây dựng, hàng không vũ trụ, v.v. đang phát triển ở các quốc gia như Trung Quốc, Ấn Độ và Nhật Bản.

- Ngành công nghiệp sản xuất ô tô của Trung Quốc là ngành lớn nhất thế giới. Theo Hiệp hội các nhà sản xuất ô tô Trung Quốc, năm 2022, sản lượng ô tô trong nước đạt 27,02 triệu chiếc, tăng khoảng 3,4%, so với 26,08 triệu xe sản xuất năm 2021.

- Ấn Độ có thể sẽ chứng kiến khoản đầu tư khoảng 1,3 nghìn tỷ USD vào nhà ở trong 7 năm tới, trong thời gian đó nước này có thể sẽ chứng kiến việc xây dựng 60 triệu ngôi nhà mới. Nội các Liên minh Ấn Độ đã phê duyệt thành lập quỹ đầu tư thay thế (AIF) trị giá 3,58 tỷ USD để hồi sinh khoảng 1.600 dự án nhà ở bị đình trệ trên khắp các thành phố hàng đầu trong nước.

- Thị trường điện tử Ấn Độ dự kiến sẽ đạt 400 tỷ USD vào năm 2025. Ngoài ra, Ấn Độ dự kiến sẽ trở thành ngành công nghiệp thiết bị và điện tử tiêu dùng lớn thứ 5 thế giới vào năm 2025.

- Theo Hiệp hội Công nghiệp Bao bì Ấn Độ (PIAI), ngành bao bì Ấn Độ dự kiến sẽ tăng trưởng ở mức 22% trong giai đoạn dự báo. Hơn nữa, thị trường bao bì Ấn Độ dự kiến sẽ đạt 204,81 tỷ USD vào năm 2025, đạt tốc độ CAGR là 26,7% từ năm 2020 đến năm 2025.

- Tại Nhật Bản, ước tính đến năm 2025, doanh số bán lẻ trên thị trường thực phẩm đóng gói dự kiến sẽ đạt 204,5 tỷ USD, tăng trưởng 3,6% hay 7 tỷ USD. Sự tăng trưởng dự kiến như vậy trong ngành bao bì có thể sẽ thúc đẩy nhu cầu về nhôm được sử dụng làm lá mỏng trong giai đoạn dự báo.

- Do đó, với các ngành công nghiệp dành cho người dùng cuối đang phát triển nhanh chóng ở các quốc gia trong khu vực Châu Á - Thái Bình Dương, khu vực này dự kiến sẽ thống trị thị trường toàn cầu trong giai đoạn dự báo.

Tổng quan về ngành nhôm

Thị trường nhôm về bản chất bị phân mảnh một phần. Các công ty lớn bao gồm (không theo thứ tự cụ thể nào) Aluminium Corporation of China Limited (CHINALCO), China Hongqiao Group Limited, RusAL, Xinfa Group Co. Ltd., và Rio Tinto, cùng nhiều công ty khác.

Dẫn đầu thị trường nhôm

-

Aluminum Corporation of China Limited (CHINALCO)

-

China Hongqiao Group Limited

-

Xinfa Group Co. Ltd

-

Rio Tinto

-

RusAL

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường nhôm

- Tháng 7 năm 2022 Rio Tinto công bố kế hoạch đầu tư nhôm trị giá 188 triệu USD vào Canada. Công ty đang có kế hoạch tăng sản lượng phôi nhôm lên 202.000 tấn. Công ty sẽ mở rộng công suất của trung tâm đúc hiện tại tại nhà máy Alma.

- Tháng 2 năm 2022 Emirates Global Aluminium PJSC, hay EGA, có kế hoạch xây dựng cơ sở tái chế nhôm lớn nhất của Các Tiểu vương quốc Ả Rập Thống nhất với công suất 150.000 tấn mỗi năm. Nhà máy sẽ biến nhôm phế liệu sau tiêu dùng thành phôi nhôm có hàm lượng carbon thấp và phế liệu nhôm trước tiêu dùng từ hoạt động ép đùn.

Phân khúc ngành công nghiệp nhôm

Nhôm (Al) là một kim loại nhẹ màu trắng bạc, là nguyên tố kim loại có nhiều nhất trong vỏ Trái đất và là kim loại màu được sử dụng rộng rãi nhất. Các ứng dụng bao gồm lợp mái, lá cách nhiệt, cửa sổ, tấm ốp, cửa ra vào, mặt tiền cửa hàng, lan can và phần cứng kiến trúc. Nhôm cũng thường được sử dụng ở dạng tấm bậc cửa và sàn công nghiệp. Thị trường nhôm được phân chia theo loại hình xử lý, ngành công nghiệp của người dùng cuối và địa lý. Theo loại chế biến, thị trường được phân chia thành đúc, ép đùn, rèn, sản phẩm cán phẳng, bột màu và bột. Ngành công nghiệp người dùng cuối phân chia thị trường thành ô tô, hàng không vũ trụ và quốc phòng, xây dựng, điện và điện tử, bao bì, công nghiệp và các ngành công nghiệp khác. Báo cáo cũng đề cập đến quy mô và dự báo thị trường ở 15 quốc gia trên khắp các khu vực chính. Quy mô và dự báo thị trường dựa trên khối lượng (triệu tấn) cho từng phân khúc.

| Loại xử lý | Vật đúc | ||

| Đùn | |||

| rèn | |||

| Sản phẩm cán phẳng | |||

| Sắc tố và bột | |||

| Công nghiệp người dùng cuối | ô tô | ||

| Hàng không vũ trụ và quốc phòng | |||

| Xây dựng và xây dựng | |||

| Điện và điện tử | |||

| Bao bì | |||

| Công nghiệp | |||

| Các ngành người dùng cuối khác | |||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc | |

| Ấn Độ | |||

| Nhật Bản | |||

| Hàn Quốc | |||

| Phần còn lại của Châu Á-Thái Bình Dương | |||

| Bắc Mỹ | Hoa Kỳ | ||

| Canada | |||

| México | |||

| Châu Âu | nước Đức | ||

| Vương quốc Anh | |||

| Pháp | |||

| Nước Ý | |||

| Phần còn lại của châu Âu | |||

| Nam Mỹ | Brazil | ||

| Argentina | |||

| Phần còn lại của Nam Mỹ | |||

| Trung Đông và Châu Phi | Ả Rập Saudi | ||

| Nam Phi | |||

| Phần còn lại của Trung Đông và Châu Phi | |||

Câu hỏi thường gặp về nghiên cứu thị trường nhôm

Quy mô thị trường nhôm hiện tại là bao nhiêu?

Thị trường Nhôm dự kiến sẽ đạt tốc độ CAGR lớn hơn 3,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường nhôm?

Aluminum Corporation of China Limited (CHINALCO), China Hongqiao Group Limited, Xinfa Group Co. Ltd, Rio Tinto, RusAL là những công ty lớn hoạt động trong Thị trường Nhôm.

Khu vực nào phát triển nhanh nhất trong Thị trường Nhôm?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường nhôm?

Năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Nhôm.

Thị trường nhôm này bao gồm những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Nhôm trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Nhôm trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo bán chạy nhất của chúng tôi

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Báo cáo ngành nhôm

Số liệu thống kê về thị phần Nhôm, quy mô và tốc độ tăng trưởng doanh thu năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích nhôm bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.