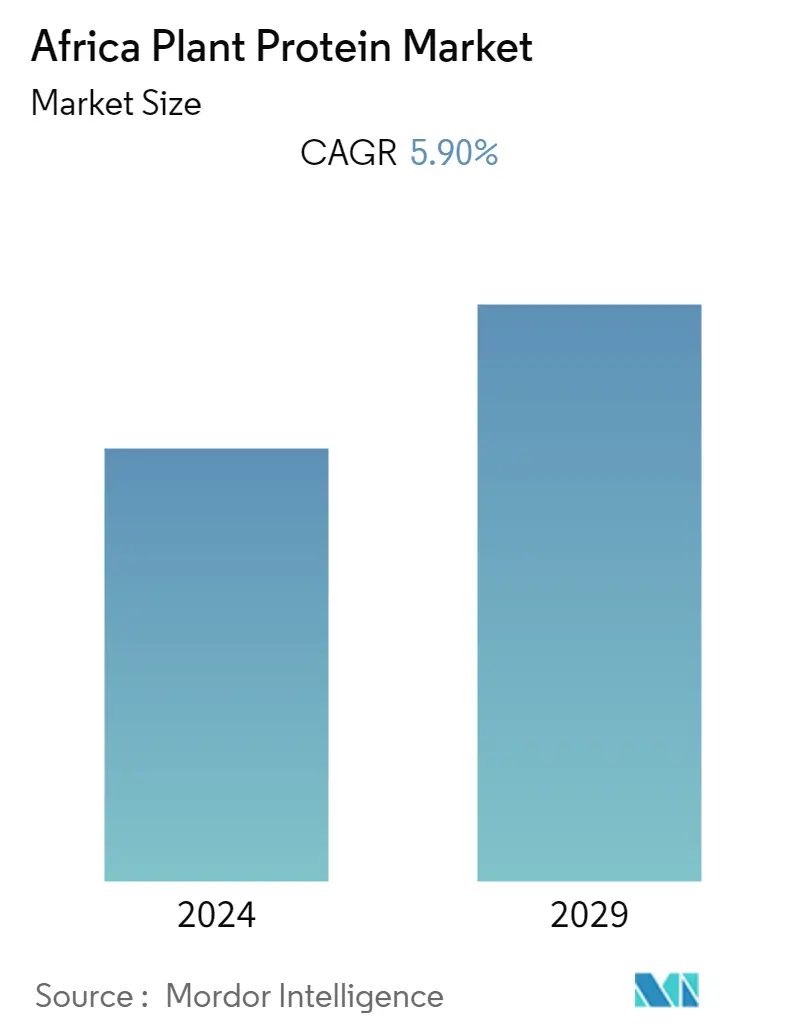

Quy mô thị trường protein thực vật châu Phi

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

| Giai Đoạn Dữ Liệu Dự Báo | 2024 - 2029 |

| Giai Đoạn Dữ Liệu Lịch Sử | 2019 - 2022 |

| CAGR | 5.90 % |

| Tập Trung Thị Trường | Cao |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường protein thực vật châu Phi

Thị trường protein thực vật châu Phi dự kiến sẽ đạt tốc độ CAGR là 5,9% trong 5 năm tới.

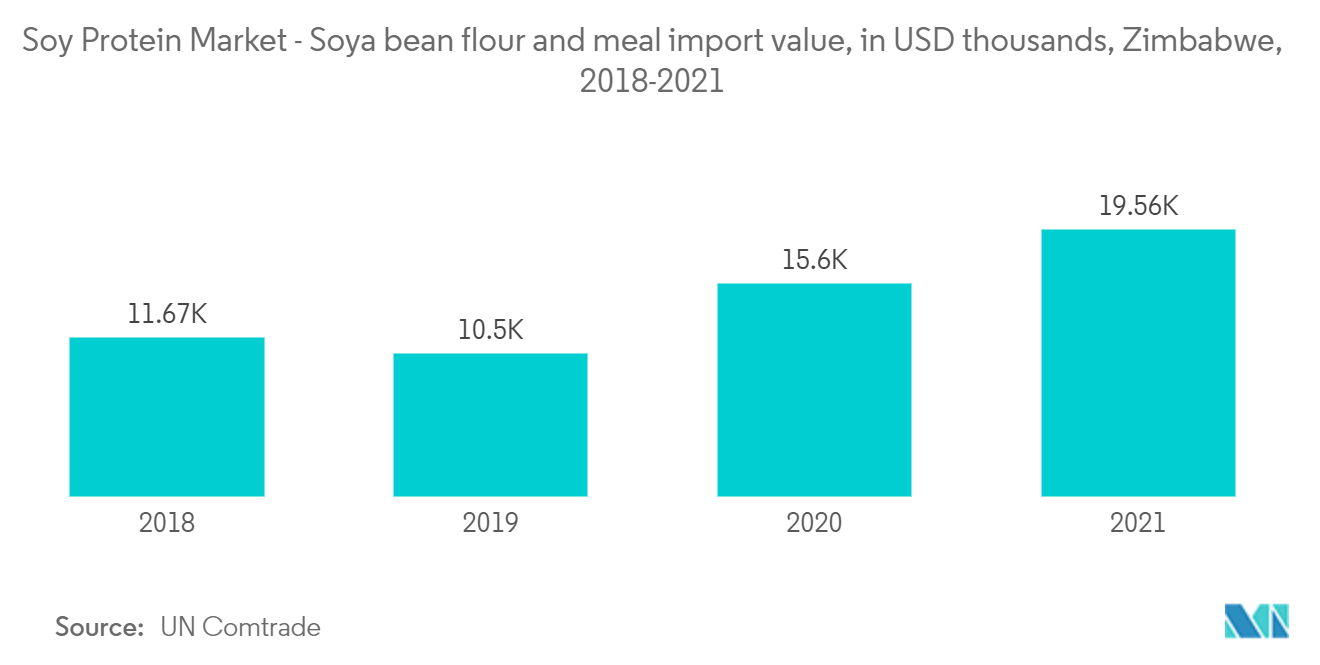

Nhu cầu về protein thực vật ở Châu Phi đã tăng lên do nhu cầu về protein, tăng trưởng dân số, nền kinh tế đang phát triển, mối lo ngại về sức khỏe ngày càng tăng của người tiêu dùng và sự đổi mới về protein thực vật. Những người chơi thể thao, những người quan tâm đến sức khỏe và cân nặng, những người ăn chay và ăn chay là những người tiêu dùng chính protein thực vật. Nhiều sản phẩm sữa bột dành cho trẻ sơ sinh được làm giàu bằng protein thực vật, thanh protein và đồ uống đã thâm nhập vào các thị trường lớn trong khu vực. Protein đậu nành đang thống trị khu vực do tính ứng dụng rộng rãi và sẵn có, tiếp theo là protein lúa mì. Thị trường protein thực vật chủ yếu phụ thuộc vào nhập khẩu trong khu vực.

Trong số tất cả các protein thực vật, protein đậu nành chiếm ưu thế do hàm lượng protein cao, độ nhớt thấp, độ hòa tan, v.v., phục vụ cho ứng dụng rộng rãi của nó trong tất cả các lĩnh vực. Protein đậu đang có nhu cầu cao về ứng dụng trong các sản phẩm thay thế thịt vì chúng cung cấp khả năng bù nước nhanh chóng, hương vị trung tính và đặc tính tạo kết cấu, dẫn đến nhiều sản phẩm được ra mắt. Nhu cầu về protein thực vật cao nhất trong lĩnh vực FB, chủ yếu do tính đa chức năng của lĩnh vực này và số lượng người tiêu dùng trong khu vực chuyển sang các bữa ăn thuần chay ngày càng tăng. Ngoài ra, protein thực vật đang được ứng dụng rộng rãi trong lĩnh vực thức ăn chăn nuôi làm thức ăn cho cá, vật nuôi, chim, gia cầm, v.v., chủ yếu là các chất thay thế cho nguyên liệu sữa.

Xu hướng thị trường protein thực vật châu Phi

Protein đậu nành thống trị thị trường

Protein đậu nành chiếm thị phần lớn trên thị trường. Nó được thúc đẩy bởi hiệu quả chức năng, khả năng cạnh tranh về chi phí và khả năng ứng dụng ngày càng tăng trong nhiều loại thực phẩm chế biến, đặc biệt là trong danh mục sản phẩm ăn liền. Đậu nành có một lượng protein đáng kể, tốt cho sức khỏe ở mọi lứa tuổi và giúp cơ thể khỏe mạnh. Protein đậu nành thu được từ bột đậu nành đã tách vỏ và đã khử chất béo được bán dưới dạng bột đậu nành, protein đậu nành cô đặc và protein đậu nành cô lập. Với sự phổ biến ngày càng tăng, những người tham gia thị trường đang phát triển các phương pháp chiết xuất độc đáo để tối ưu hóa quy trình sản xuất, điều này được kỳ vọng sẽ làm cho thị trường sinh lợi hơn.

Thành phần protein đậu nành cũng được sử dụng trong thức ăn chăn nuôi với tỷ lệ cao hơn một chút so với trong thực phẩm và đồ uống. Động vật, chim và cá thường tiêu thụ protein đậu nành, chủ yếu ở dạng cô đặc. Việc sử dụng nó trong ngành thực phẩm và đồ uống được thúc đẩy bởi các đặc tính chính của nó, bao gồm tiêu hóa đơn giản, thời hạn sử dụng được cải thiện và làm giàu protein. Do tính linh hoạt và khả năng mô phỏng kết cấu của cơ khi xếp thành sợi thẳng, protein đậu nành có ứng dụng đáng kể trong ngành thực phẩm và đồ uống, đặc biệt là trong phân khúc thịt và sản phẩm thay thế thịt. Yếu tố này giúp tăng cường việc sử dụng protein đậu nành để làm giàu kết cấu và protein trong các sản phẩm thay thế thịt. Công thức protein đậu nành đảm bảo sự tăng trưởng và phát triển thích hợp cho trẻ sơ sinh. Loại protein có thể đạt được cao nhất, protein đậu nành cô lập, có cùng điểm PDCAAS là 1,0 như protein sữa và lòng trắng trứng. Những yếu tố này đang hỗ trợ sự phát triển của protein đậu nành trên khắp Châu Phi.

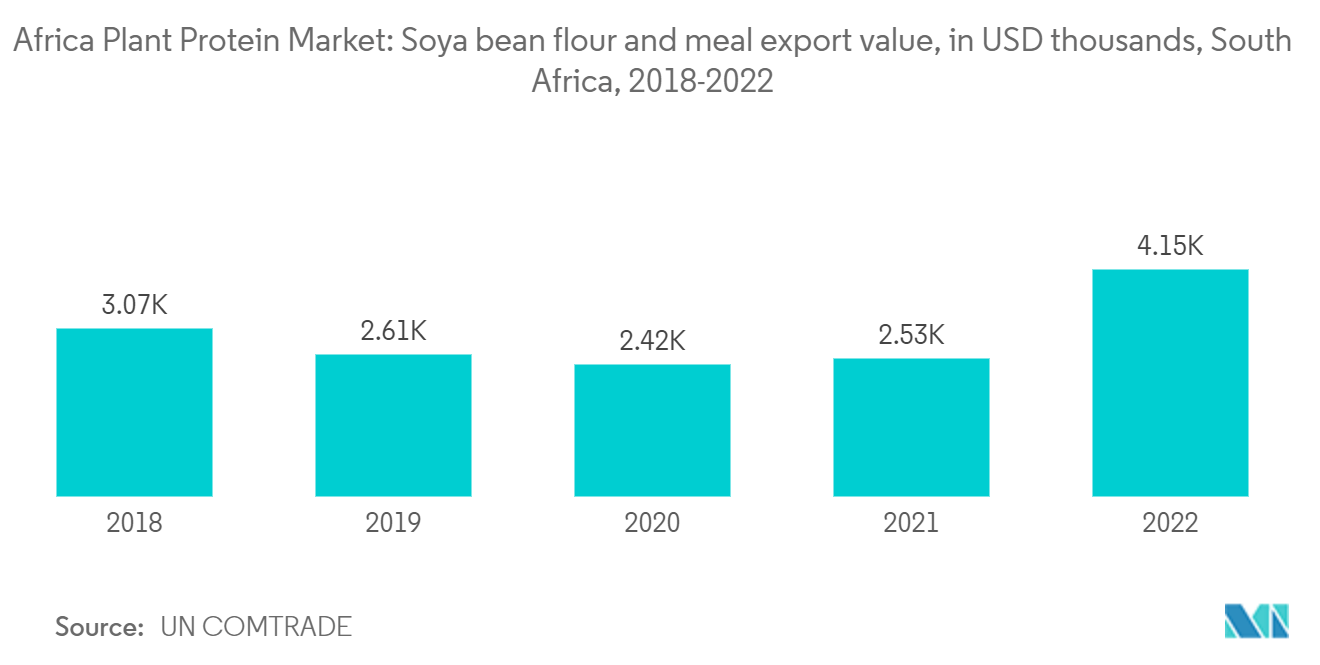

Nam Phi nắm giữ thị phần lớn

Thay đổi lối sống của người tiêu dùng và chi tiêu chăm sóc sức khỏe ngày càng tăng đang đóng một vai trò quan trọng trong sự phát triển của thị trường protein thực vật trong nước. Sự tăng trưởng hưng thịnh của lĩnh vực bán lẻ đang thúc đẩy tăng trưởng của thị trường. Những lo ngại về nhãn sạch, dễ tiêu hóa, nhu cầu tránh các chất gây dị ứng và tính bền vững của công chúng đang làm tăng thêm nhu cầu về protein thực vật trong nước. Thành phần thực vật trong dinh dưỡng thể thao chiếm thị phần lớn trên thị trường, tiếp theo là thức ăn chăn nuôi. Các nhà sản xuất ở Nam Phi không ngừng theo đuổi đổi mới mở để giành được vị trí dẫn đầu về chi phí và các nhà cung cấp cố định trong giai đoạn phát triển ban đầu.

Những thách thức toàn cầu như biến đổi khí hậu và tính bền vững của chăn nuôi đang ngày càng trở nên quen thuộc với người tiêu dùng. Sự phổ biến của chế độ ăn dựa trên thực vật đang ngày càng tăng trong công chúng do ảnh hưởng của nhiều người nổi tiếng trên mạng xã hội. Chẳng hạn, theo số liệu thống kê do DAFF (Nam Phi) và DALRRD (Nam Phi) công bố, khoảng 1,89 triệu tấn đậu nành đã được sản xuất tính đến năm 2021-2022. Theo FAO (Tổ chức Lương thực và Nông nghiệp), Nam Phi nắm giữ đất nông nghiệp lớn nhất, khoảng 96.341.000 ha. Với nhiều hoạt động nông nghiệp hơn, khu vực này có cơ hội cao để xuất khẩu nguyên liệu hoặc sản phẩm protein thực vật sang nhiều quốc gia khác trên toàn thế giới. Do đó, giá trị xuất khẩu tăng sẽ thúc đẩy thị trường protein thực vật ở khu vực này.

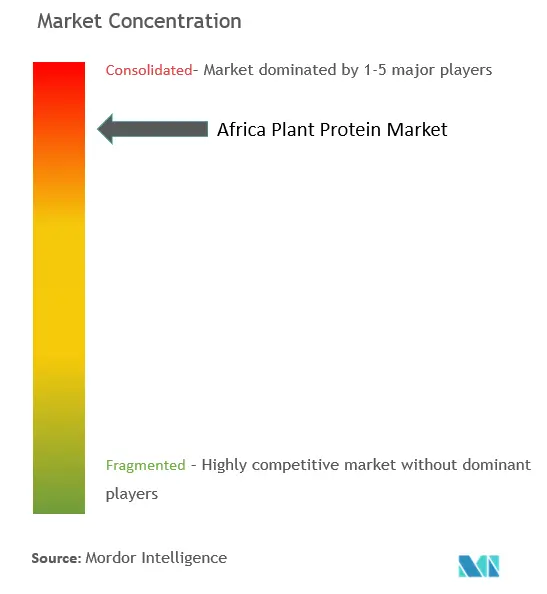

Tổng quan về ngành công nghiệp Protein thực vật Châu Phi

Thị trường protein thực vật của Châu Phi là một thị trường hợp nhất và cạnh tranh, trong đó các công ty lớn đang thống trị thị trường. Để tăng thị phần, các công ty đang tập trung vào các sản phẩm cải tiến mới bằng cách nhắm đến các nguồn protein thực vật mới, chẳng hạn như cây gai dầu và hạt chia. Một số công ty lớn hoạt động trên thị trường là Archer Daniels Midland Co. và Cargill Inc. Tập trung vào việc sáp nhập, mở rộng, mua lại và hợp tác, cùng với việc phát triển sản phẩm mới, là các phương pháp tiếp cận chiến lược được các công ty hàng đầu áp dụng để nâng cao thương hiệu của họ sự hiện diện của người tiêu dùng. Những người chơi chính tạo sự khác biệt cho các sản phẩm của họ và cạnh tranh dựa trên các yếu tố khác nhau, bao gồm sản phẩm, thành phần, bao bì, giá cả, chức năng và hoạt động tiếp thị để đạt được lợi thế cạnh tranh. Các công ty đang theo đuổi các chiến lược bao gồm cung cấp sản phẩm thông qua các trang web thương mại điện tử (trang web riêng và của bên thứ ba) để nhắm mục tiêu đến lượng khán giả lớn hơn.

Các nhà lãnh đạo thị trường protein thực vật ở Châu Phi

-

DuPont

-

Philafrica Foods

-

Tate & Lyle plc

-

Cargill Incorporated

-

Archer Daniels Midland Company

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường protein thực vật châu Phi

- Vào tháng 4 năm 2022, với việc ra mắt protein đậu RadiPure, Cargill đã thúc đẩy các cải tiến dựa trên thực vật ở META (Trung Đông, Thổ Nhĩ Kỳ, Châu Phi và Ấn Độ). Độ hòa tan và hương vị mà khách hàng yêu cầu để tạo ra các ứng dụng thực phẩm được cung cấp bởi protein đậu RadiPure. Protein đậu được khẳng định là chất thay thế tuyệt vời cho nhiều ứng dụng do những ưu điểm như vậy và chất lượng nhũ hóa, tạo độ nhớt và tạo gel của nó.

- Vào tháng 2 năm 2021, DuPont's Nutrition Biosciences và công ty nguyên liệu IFF đã công bố việc sáp nhập của họ. Công ty sau sáp nhập sẽ tiếp tục hoạt động dưới tên IFF. Các danh mục bổ sung mang lại cho công ty vị trí dẫn đầu trong nhiều loại nguyên liệu, bao gồm cả protein đậu nành.

- Vào tháng 1 năm 2021, Kerry đã giới thiệu Radicle Solution Finder, một công cụ dựa trên web cung cấp cho khách hàng thông tin theo thời gian thực về các công thức có nguồn gốc thực vật. Nó có thể truy cập được trên bất kỳ thiết bị nào có trình duyệt web và có thể hỗ trợ phát triển hàng hóa mới cho thị trường thực vật đang phát triển nhanh chóng.

Báo cáo Thị trường Protein thực vật Châu Phi - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

3.1 Tổng quan thị trường

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Trình điều khiển thị trường

4.2 Hạn chế thị trường

4.3 Phân tích năm lực lượng của Porter

4.3.1 Mối đe dọa của những người mới

4.3.2 Quyền thương lượng của người mua/người tiêu dùng

4.3.3 Sức mạnh thương lượng của nhà cung cấp

4.3.4 Mối đe dọa của sản phẩm thay thế

4.3.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG

5.1 Loại sản phẩm

5.1.1 Protein lúa mì

5.1.2 Tôi là Protein

5.1.3 Protein đậu

5.1.4 Sản phẩm khác

5.2 Hình thức

5.2.1 Protein cô lập

5.2.2 Protein cô đặc

5.2.3 Protein có kết cấu

5.3 Ứng dụng

5.3.1 Cửa hàng bánh mì

5.3.2 Chất mở rộng và sản phẩm thay thế thịt

5.3.3 Bổ sung chế độ ăn uống

5.3.4 Đồ uống

5.3.5 Đồ ăn nhẹ

5.3.6 Ứng dụng khác

5.4 Địa lý

5.4.1 Nam Phi

5.4.2 Nigeria

5.4.3 Kenya

5.4.4 Phần còn lại của châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Chiến lược được áp dụng nhiều nhất

6.2 Phân tích thị phần

6.3 Hồ sơ công ty

6.3.1 Cargill Inc.

6.3.2 Archer Daniels Midland Company

6.3.3 DuPont Inc.

6.3.4 Kerry Group

6.3.5 Glanbia PLC

6.3.6 Philafrica Foods

6.3.7 Ingredion Inc.

6.3.8 Tate & Lyle PLC

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

8. VỀ CHÚNG TÔI

Phân khúc ngành công nghiệp protein thực vật ở Châu Phi

Protein thực vật bao gồm protein từ thực vật như đậu nành, đậu phụ, tempeh, các loại hạt, hạt, ngũ cốc và thậm chí cả đậu Hà Lan. Thị trường protein thực vật Châu Phi được phân chia theo loại sản phẩm thành lúa mì, đậu nành, đậu Hà Lan và các sản phẩm khác. Thị trường được phân chia theo hình thức thành protein cô lập, protein cô đặc và protein kết cấu. Thị trường được phân chia theo ứng dụng vào bánh mì, sản phẩm thay thế và mở rộng thịt, thực phẩm bổ sung, đồ uống, đồ ăn nhẹ và các ứng dụng khác. Theo địa lý, thị trường được phân chia thành Nam Phi, Nigeria, Kenya và Phần còn lại của Châu Phi. Báo cáo đưa ra quy mô và giá trị thị trường tính bằng (triệu USD) trong giai đoạn dự báo cho các phân khúc trên.

| Loại sản phẩm | ||

| ||

| ||

| ||

|

| Hình thức | ||

| ||

| ||

|

| Ứng dụng | ||

| ||

| ||

| ||

| ||

| ||

|

| Địa lý | ||

| ||

| ||

| ||

|

Câu hỏi thường gặp về nghiên cứu thị trường protein thực vật ở Châu Phi

Quy mô thị trường Protein thực vật Châu Phi hiện tại là bao nhiêu?

Thị trường Protein thực vật Châu Phi dự kiến sẽ đạt tốc độ CAGR là 5,90% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Protein thực vật Châu Phi?

DuPont, Philafrica Foods, Tate & Lyle plc, Cargill Incorporated, Archer Daniels Midland Company là những công ty lớn hoạt động tại Thị trường Protein thực vật Châu Phi.

Thị trường Protein thực vật Châu Phi này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Protein thực vật Châu Phi trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Protein thực vật Châu Phi trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành Protein thực vật Châu Phi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Protein thực vật Châu Phi năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Protein thực vật Châu Phi bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029) và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.