Quy mô thị trường phân bón sinh học Châu Phi

|

|

Giai Đoạn Nghiên Cứu | 2017 - 2029 |

|

|

Kích Thước Thị Trường (2024) | USD 246.8 Million |

|

|

Kích Thước Thị Trường (2029) | USD 387.4 Million |

|

|

Thị phần lớn nhất theo hình thức | Rhizobium |

|

|

CAGR (2024 - 2029) | 9.35 % |

|

|

Thị phần lớn nhất theo quốc gia | Ai Cập |

|

|

Tập Trung Thị Trường | Cao |

Các bên chính |

||

|

||

|

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường phân bón sinh học Châu Phi

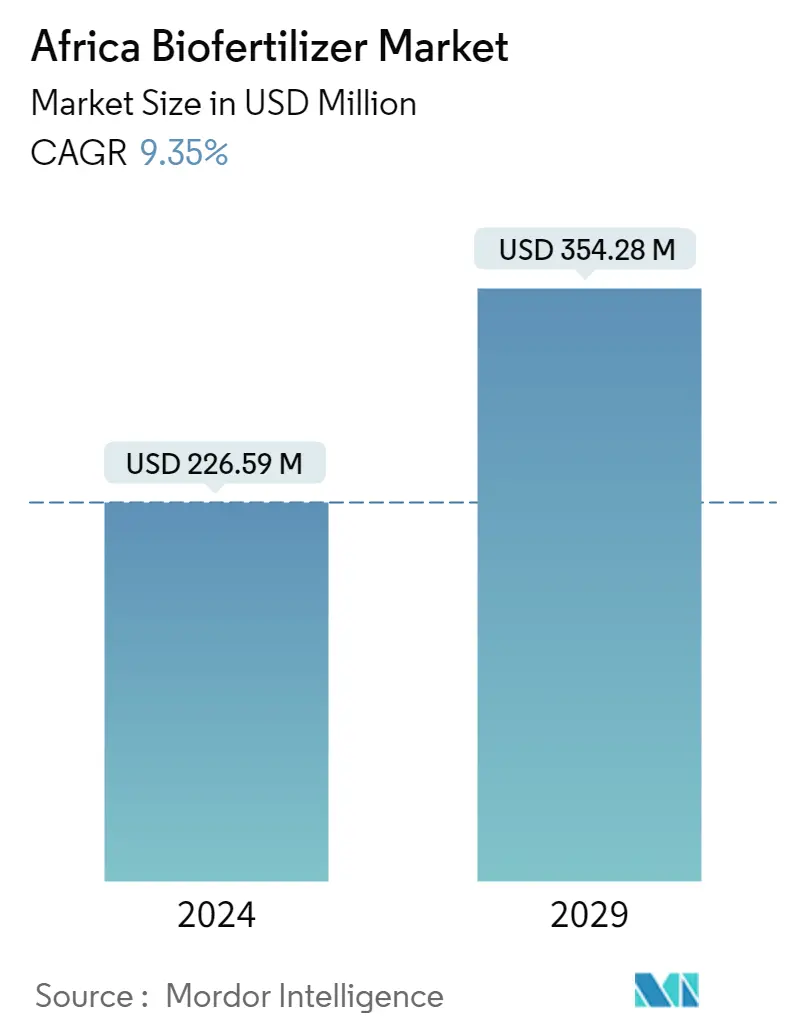

Quy mô Thị trường Phân bón sinh học Châu Phi ước tính đạt 226,59 triệu USD vào năm 2024 và dự kiến sẽ đạt 354,28 triệu USD vào năm 2029, tăng trưởng với tốc độ CAGR là 9,35% trong giai đoạn dự báo (2024-2029).

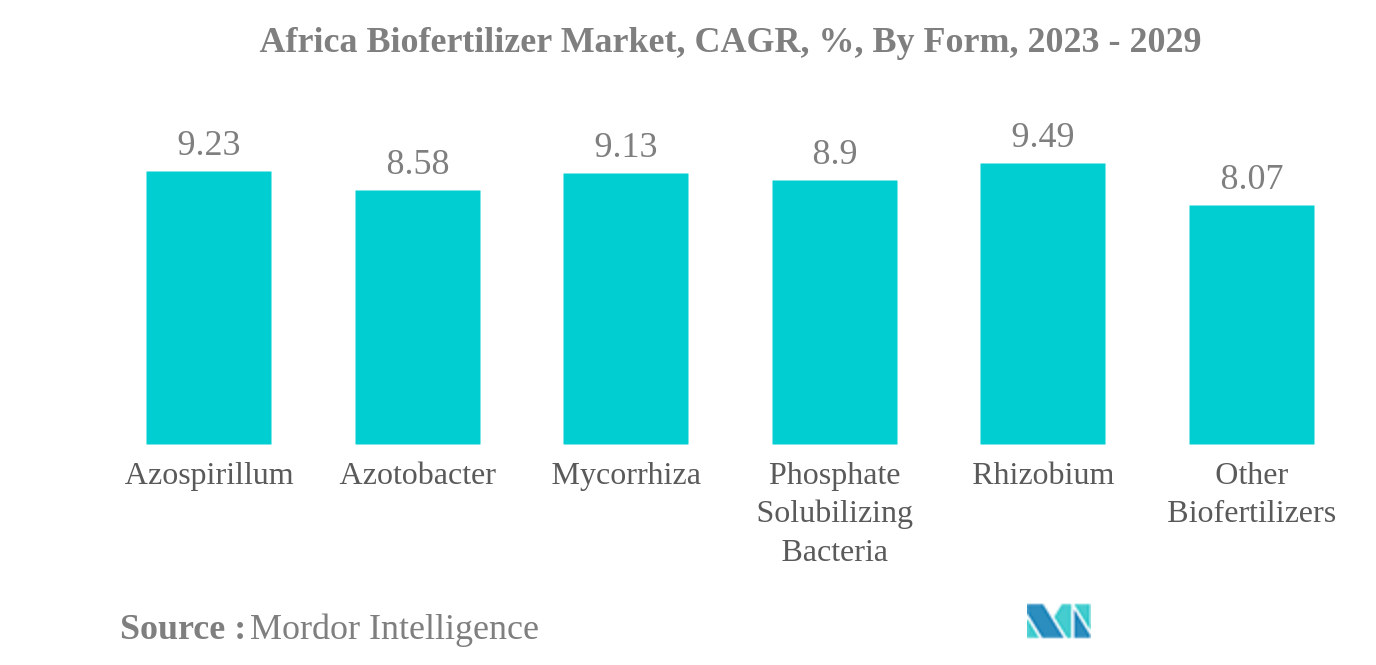

- Rhizobium là dạng lớn nhất Rhizobium là một loại vi khuẩn đất hỗ trợ cây họ đậu cố định đạm, có khả năng thay thế phân bón N thương mại. Rhizobium làm tăng năng suất nông nghiệp.

- Rhizobium là dạng phát triển nhanh nhất Rhizobium chủ yếu được sử dụng cho cây họ đậu và có thể nâng cao sản lượng từ 25 đến 35% đồng thời giảm nhu cầu phân bón hóa học tổng thể từ 20 đến 25% ở một số cây trồng.

- Cây trồng theo hàng là loại cây trồng lớn nhất Ngô, lúa mì, gạo và các loại đậu là một trong những cây trồng theo hàng chính được trồng trong khu vực. Ứng dụng Rhizobium thống trị cây trồng theo hàng với 45,7% giá trị thị trường vào năm 2022.

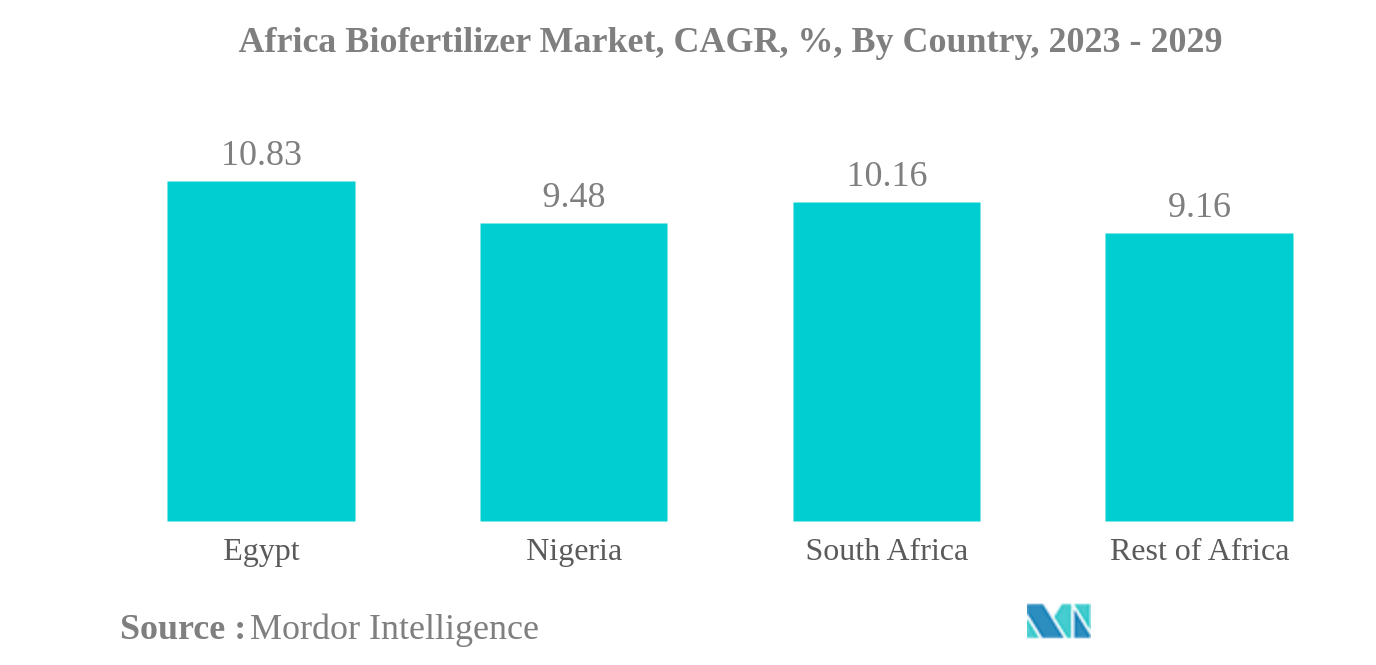

- Ai Cập là quốc gia lớn nhất Các loại cây trồng chính của Ai Cập bao gồm gạo, lúa mì, ngô, bông, trái cây và rau quả. Rhizobium chiếm ưu thế trong nước, chúng chiếm 39,1% giá trị thị trường vào năm 2022.

Rhizobium là dạng lớn nhất

- Phân bón sinh học là các vi sinh vật sống giúp cải thiện dinh dưỡng thực vật bằng cách huy động hoặc tăng lượng dinh dưỡng sẵn có trong đất. Mycorrhiza, Azospirillum, Azotobacter, Rhizobium và vi khuẩn hòa tan phốt phát là những vi sinh vật thường được sử dụng làm phân bón sinh học trong nông nghiệp.

- Trong số các loại phân bón sinh học này, Rhizobium được sử dụng rộng rãi nhất ở Châu Phi, chiếm 45,6% thị trường vào năm 2022 và trị giá 87,5 triệu USD. Rhizobium là vi khuẩn cố định đạm nổi bật nhất sống trong các nốt sần ở rễ cây họ đậu và có mối quan hệ cộng sinh với thực vật.

- Azospirillum chiếm thị phần lớn thứ hai, trị giá 43,8 triệu USD vào năm 2022. Phân bón sinh học dựa trên Azospirillum thúc đẩy tăng trưởng sinh dưỡng của thực vật bằng cách thay thế 25-30% nhu cầu nitơ của thực vật.

- Cây trồng theo hàng chiếm lĩnh thị trường phân bón sinh học, trị giá khoảng 146,8 triệu USD và chiếm 76,5% thị phần tiêu thụ vào năm 2022, tiếp theo là cây trồng làm vườn, trị giá 30,5 triệu USD. Giá trị thị trường của phân bón sinh học cho cây trồng theo hàng không ngừng mở rộng. Nó tăng khoảng 17,8% từ năm 2017 đến năm 2021. Dự kiến sẽ tăng khoảng 69,6% vào cuối giai đoạn dự báo, đạt 270,0 triệu USD.

- Việc áp dụng phân bón sinh học có thể làm giảm việc sử dụng phân bón nitơ hóa học và tổng chi phí canh tác. Nhu cầu về các sản phẩm hữu cơ trên thị trường trong nước và quốc tế ngày càng tăng, kéo theo nhu cầu về phân bón sinh học trong khu vực.

Ai Cập là quốc gia lớn nhất

- Khi nhu cầu về thực phẩm canh tác hữu cơ tăng lên ở nhiều nước châu Phi như Ai Cập, Nigeria và Nam Phi, Châu Phi là thị trường quan trọng cho phân bón sinh học. Trong giai đoạn lịch sử (2017-2022), diện tích canh tác hữu cơ của khu vực tăng nhẹ, từ 1,1 triệu ha năm 2017 lên 1,3 triệu ha vào năm 2022. Trong cùng thời gian, thị trường phân bón sinh học châu Phi tăng 6,9%. Các loại cây ngũ cốc chủ yếu được sản xuất trong khu vực, như ngô, lúa mì và ngô.

- Rhizobium là loại phân bón sinh học được sử dụng phổ biến nhất ở các nước châu Phi, chiếm 45,6% thị trường vào năm 2022 và trị giá 87,5 triệu USD. Rhizobium là vi khuẩn cố định đạm nổi bật nhất cư trú trong các nốt sần ở rễ cây họ đậu và có mối liên hệ cộng sinh với thực vật.

- Ở Phần còn lại của Châu Phi, xét về diện tích, Tunisia là nhà sản xuất hữu cơ lớn nhất khu vực vào năm 2021. Khoảng 60 trong số 250 loại sản phẩm hữu cơ được trồng ở Tunisia được xuất khẩu, chủ yếu là dầu ô liu, nhưng cũng có chà là, dược liệu thơm và một số loại dược liệu. rau củ và trái cây. Tunisia đứng thứ 30 trên thế giới và đầu tiên ở châu Phi về chứng nhận vùng canh tác hữu cơ, mặc dù quy mô nhỏ.

- Các quốc gia và khu vực lớn có diện tích nông nghiệp hữu cơ bao gồm Phần còn lại của Châu Phi, Ai Cập và Nam Phi. Năm 2022, Phần còn lại của Châu Phi chiếm 95,0% tổng diện tích nông nghiệp hữu cơ ở Châu Phi, với 1,2 triệu ha. Cùng năm, Ai Cập chiếm 3,5% với 45,1 nghìn ha và Nam Phi chiếm 1,0%. với 12,6 nghìn ha.

- Nhu cầu về phân bón sinh học dự kiến sẽ tăng trong giai đoạn dự báo do sự quan tâm của người tiêu dùng đối với các sản phẩm hữu cơ ngày càng tăng. Nông dân ngày càng nhận thức rõ hơn về những bất lợi của việc dựa vào hóa chất đầu vào trong nông nghiệp và tăng diện tích hữu cơ, điều này cũng có thể thúc đẩy thị trường.

Tổng quan về ngành phân bón sinh học Châu Phi

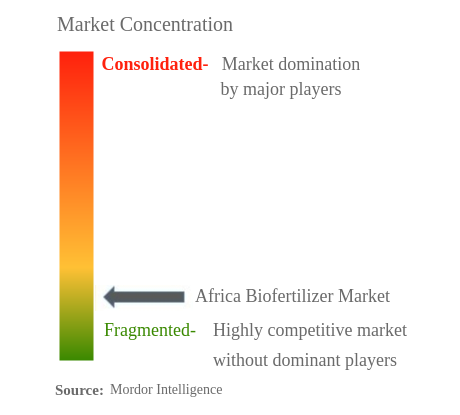

Thị trường phân bón sinh học Châu Phi bị phân mảnh, với 5 công ty hàng đầu chiếm 2,49%. Các công ty lớn trong thị trường này là Biolchim SPA, IPL Biology Limited, Phân bón sinh học vi sinh quốc tế, Rizobacter và T. Stanes and Company Limited (được sắp xếp theo thứ tự bảng chữ cái).

Dẫn đầu thị trường phân bón sinh học Châu Phi

Biolchim SPA

IPL Biologicals Limited

Microbial Biological Fertilizers International

Rizobacter

T. Stanes and Company Limited

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường phân bón sinh học Châu Phi

- Tháng 1 năm 2021 Heliae Agriculture và Rizobacter hợp tác để phát triển Công nghệ cải tiến về dinh dưỡng đất và cây trồng nhằm giúp công ty sản xuất các giải pháp tốt hơn và hiệu quả hơn, nâng cao danh mục sản phẩm của mình.

- Tháng 1 năm 2021 Atlántica Agrícola đã phát triển Micomix, một chất kích thích sinh học có thành phần chủ yếu là nấm rễ cộng sinh, vi khuẩn rhizobacteria và các vi chất dinh dưỡng chelat. Sự hiện diện và phát triển của các vi sinh vật này trong vùng rễ tạo ra mối quan hệ cộng sinh với cây trồng, giúp cây hấp thụ nước và các chất dinh dưỡng khoáng, đồng thời tăng khả năng chống chịu stress nước và muối.

Báo cáo thị trường phân bón sinh học Châu Phi - Mục lục

1. TÓM TẮT & KẾT QUẢ CHÍNH

2. BÁO CÁO ƯU ĐÃI

3. GIỚI THIỆU

- 3.1 Giả định nghiên cứu & Định nghĩa thị trường

- 3.2 Phạm vi nghiên cứu

- 3.3 Phương pháp nghiên cứu

4. XU HƯỚNG NGÀNH CHÍNH

- 4.1 Diện tích canh tác hữu cơ

- 4.2 Chi tiêu bình quân đầu người cho các sản phẩm hữu cơ

- 4.3 Khung pháp lý

- 4.4 Phân tích chuỗi giá trị và kênh phân phối

5. PHÂN PHỐI THỊ TRƯỜNG

-

5.1 Hình thức

- 5.1.1 Azospirillum

- 5.1.2 vi khuẩn azotobacter

- 5.1.3 nấm rễ

- 5.1.4 Vi khuẩn hòa tan photphat

- 5.1.5 Rhizobium

- 5.1.6 Phân bón sinh học khác

-

5.2 Loại cắt

- 5.2.1 Cây trồng tiền mặt

- 5.2.2 Cây trồng làm vườn

- 5.2.3 cây trồng theo hàng

-

5.3 Quốc gia

- 5.3.1 Ai Cập

- 5.3.2 Nigeria

- 5.3.3 Nam Phi

- 5.3.4 Phần còn lại của Châu Phi

6. CẢNH BÁO CẠNH TRANH

- 6.1 Những bước đi chiến lược quan trọng

- 6.2 Phân tích thị phần

- 6.3 Cảnh quan công ty

-

6.4 Hồ sơ công ty

- 6.4.1 Atlántica Agrícola

- 6.4.2 Biolchim SPA

- 6.4.3 IPL Biologicals Limited

- 6.4.4 Mapleton Agri Biotec Pt. Ltd

- 6.4.5 Microbial Biological Fertilizers International

- 6.4.6 Rizobacter

- 6.4.7 T. Stanes and Company Limited

- 6.4.8 Valent Biosciences LLC

- 6.4.9 Vegalab SA

7. CÁC CÂU HỎI CHIẾN LƯỢC CHÍNH CHO CEO NÔNG NGHIỆP SINH HỌC

8. RUỘT THỪA

-

8.1 Tổng quan toàn cầu

- 8.1.1 Tổng quan

- 8.1.2 Khung năm lực lượng của Porter

- 8.1.3 Phân tích chuỗi giá trị toàn cầu

- 8.1.4 Động lực thị trường (DRO)

- 8.2 Nguồn & Tài liệu tham khảo

- 8.3 Danh sách bảng & hình

- 8.4 Thông tin chi tiết chính

- 8.5 Gói dữ liệu

- 8.6 Bảng chú giải thuật ngữ

Danh sách Bảng & Hình ảnh

- Hình 1:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, DIỆN TÍCH TRỒNG TRỒNG HỮU CƠ, HECTARE, 2017 - 2022

- Hình 2:

- Thị trường phân bón sinh học Châu Phi, chi tiêu bình quân đầu người cho sản phẩm hữu cơ, USD, 2017 - 2022

- Hình 3:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 4:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, GIÁ TRỊ, USD, 2017 - 2029

- Hình 5:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 6:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, GIÁ TRỊ, USD, 2017 - 2029

- Hình 7:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ KHỐI LƯỢNG(%), THEO HÌNH THỨC, 2017 - 2029

- Hình 8:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, TỶ LỆ(%), THEO HÌNH THỨC, 2017 - 2029

- Hình 9:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 10:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, GIÁ TRỊ, USD, 2017 - 2029

- Hình 11:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO LOẠI CÂY TRỒNG, 2022 - 2029

- Hình 12:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 13:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, GIÁ TRỊ, USD, 2017 - 2029

- Hình 14:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO LOẠI CÂY TRỒNG, 2022 - 2029

- Hình 15:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 16:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, GIÁ TRỊ, USD, 2017 - 2029

- Hình 17:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO LOẠI CÂY TRỒNG, 2022 - 2029

- Hình 18:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 19:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, GIÁ TRỊ, USD, 2017 - 2029

- Hình 20:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO LOẠI CÂY TRỒNG, 2022 - 2029

- Hình 21:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 22:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, GIÁ TRỊ, USD, 2017 - 2029

- Hình 23:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO LOẠI CÂY TRỒNG, 2022 - 2029

- Hình 24:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 25:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO HÌNH THỨC, GIÁ TRỊ, USD, 2017 - 2029

- Hình 26:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO LOẠI CÂY TRỒNG, 2022 - 2029

- Hình 27:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO LOẠI CÂY TRỒNG, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 28:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO LOẠI CÂY TRỒNG, GIÁ TRỊ, USD, 2017 - 2029

- Hình 29:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ KHỐI LƯỢNG(%), THEO LOẠI CÂY TRỒNG, 2017 - 2029

- Hình 30:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO LOẠI CÂY TRỒNG, 2017 - 2029

- Hình 31:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO LOẠI CÂY TRỒNG, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 32:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO LOẠI CÂY TRỒNG, GIÁ TRỊ, USD, 2017 - 2029

- Hình 33:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO HÌNH THỨC, 2022 - 2029

- Hình 34:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO LOẠI CÂY TRỒNG, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 35:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO LOẠI CÂY TRỒNG, GIÁ TRỊ, USD, 2017 - 2029

- Hình 36:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO HÌNH THỨC, 2022 - 2029

- Hình 37:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO LOẠI CÂY TRỒNG, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 38:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO LOẠI CÂY TRỒNG, GIÁ TRỊ, USD, 2017 - 2029

- Hình 39:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO HÌNH THỨC, 2022 - 2029

- Hình 40:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO QUỐC GIA, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 41:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO QUỐC GIA, GIÁ TRỊ, USD, 2017 - 2029

- Hình 42:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ KHỐI LƯỢNG(%), THEO QUỐC GIA, 2017 - 2029

- Hình 43:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO QUỐC GIA, 2017 - 2029

- Hình 44:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO QUỐC GIA, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 45:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO QUỐC GIA, GIÁ TRỊ, USD, 2017 - 2029

- Hình 46:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO HÌNH THỨC, 2022 - 2029

- Hình 47:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO QUỐC GIA, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 48:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO QUỐC GIA, GIÁ TRỊ, USD, 2017 - 2029

- Hình 49:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO HÌNH THỨC, 2022 - 2029

- Hình 50:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO QUỐC GIA, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 51:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO QUỐC GIA, GIÁ TRỊ, USD, 2017 - 2029

- Hình 52:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO HÌNH THỨC, 2022 - 2029

- Hình 53:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO QUỐC GIA, KHỐI LƯỢNG, TẤN, 2017 - 2029

- Hình 54:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, THEO QUỐC GIA, GIÁ TRỊ, USD, 2017 - 2029

- Hình 55:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIA SẺ GIÁ TRỊ(%), THEO HÌNH THỨC, 2022 - 2029

- Hình 56:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CÔNG TY HOẠT ĐỘNG NHẤT, THEO SỐ CHƯƠNG TRÌNH CHIẾN LƯỢC, 2017-2022

- Hình 57:

- THỊ TRƯỜNG PHÂN BÓN SINH HỌC CHÂU PHI, CHIẾN LƯỢC ĐƯỢC ÁP DỤNG NHẤT, 2017-2022

- Hình 58:

- THỊ PHẦN PHÂN BÓN SINH HỌC CHÂU PHI(%), THEO NHỮNG NGƯỜI CHƠI CHÍNH, NĂM 2022

Phân khúc ngành phân bón sinh học Châu Phi

Azospirillum, Azotobacter, Mycorrhiza, Vi khuẩn hòa tan phốt phát, Rhizobium được trình bày dưới dạng các phân đoạn theo Mẫu. Cây trồng thương mại, Cây trồng làm vườn, Cây trồng theo hàng được chia thành các phân khúc theo Loại cây trồng. Ai Cập, Nigeria, Nam Phi được chia thành các phân đoạn theo Quốc gia.| Hình thức | Azospirillum |

| vi khuẩn azotobacter | |

| nấm rễ | |

| Vi khuẩn hòa tan photphat | |

| Rhizobium | |

| Phân bón sinh học khác | |

| Loại cắt | Cây trồng tiền mặt |

| Cây trồng làm vườn | |

| cây trồng theo hàng | |

| Quốc gia | Ai Cập |

| Nigeria | |

| Nam Phi | |

| Phần còn lại của Châu Phi |

Định nghĩa thị trường

- TỶ SUẤT LIỀU TRUNG BÌNH - Điều này đề cập đến khối lượng phân bón sinh học trung bình được áp dụng trên mỗi ha đất nông nghiệp ở khu vực/quốc gia tương ứng.

- LOẠI CÂY TRỒNG - Cây trồng theo hàng Ngũ cốc, đậu, hạt có dầu và cây trồng làm thức ăn gia súc Làm vườn Trái cây và rau quả, Cây trồng thương mại Cây trồng và gia vị.

- CHỨC NĂNG - Phân bón sinh học

- MỨC ƯỚC TÍNH THỊ TRƯỜNG - Ước tính thị trường cho các loại phân bón sinh học khác nhau đã được thực hiện ở cấp độ sản phẩm.

Phương Pháp Nghiên Cứu

Mordor Intelligence tuân theo phương pháp bốn bước trong tất cả các báo cáo của chúng tôi.

- Bước 1 Xác định các biến chính: Để xây dựng một phương pháp dự báo mạnh mẽ, các biến số và yếu tố được xác định ở Bước 1 được kiểm tra dựa trên các số liệu lịch sử có sẵn của thị trường. Thông qua một quá trình lặp đi lặp lại, các biến số cần thiết cho dự báo thị trường được thiết lập và mô hình được xây dựng trên cơ sở các biến số này.

- Bước 2 Xây dựng mô hình thị trường: Ước tính quy mô thị trường cho những năm dự báo là ở dạng danh nghĩa. Lạm phát không phải là một phần của việc định giá và giá bán trung bình (ASP) được giữ không đổi trong suốt thời gian dự báo.

- Bước 3 Xác thực và hoàn thiện: Trong bước quan trọng này, tất cả các số liệu thị trường, biến số và ý kiến của nhà phân tích đều được xác thực thông qua mạng lưới rộng lớn gồm các chuyên gia nghiên cứu chính từ thị trường được nghiên cứu. Người trả lời được lựa chọn ở các cấp độ và chức năng để tạo ra bức tranh tổng thể về thị trường được nghiên cứu.

- Bước 4 Kết quả nghiên cứu: Báo cáo tổng hợp, nhiệm vụ tư vấn tùy chỉnh, cơ sở dữ liệu và nền tảng đăng ký.