Quy mô thị trường MRO hàng không châu Phi

| Giai Đoạn Nghiên Cứu | 2019 - 2029 |

| Năm Cơ Sở Để Ước Tính | 2023 |

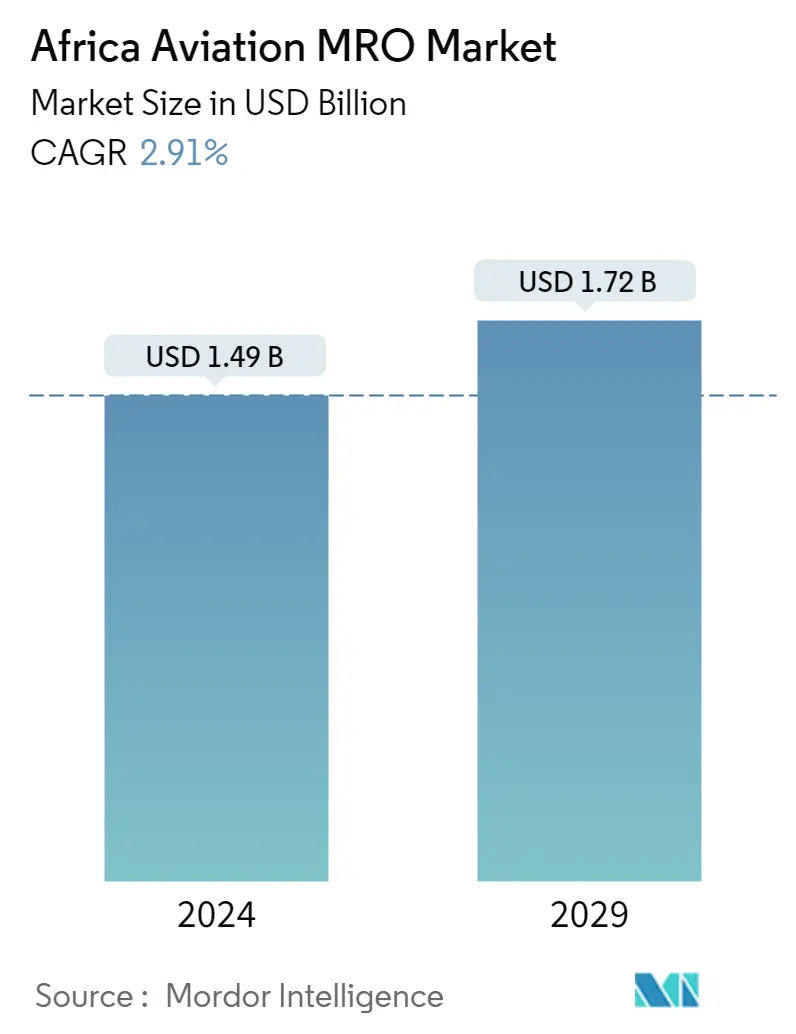

| Quy Mô Thị Trường (2024) | USD 1.49 tỷ |

| Quy Mô Thị Trường (2029) | USD 1.72 tỷ |

| CAGR(2024 - 2029) | 2.91 % |

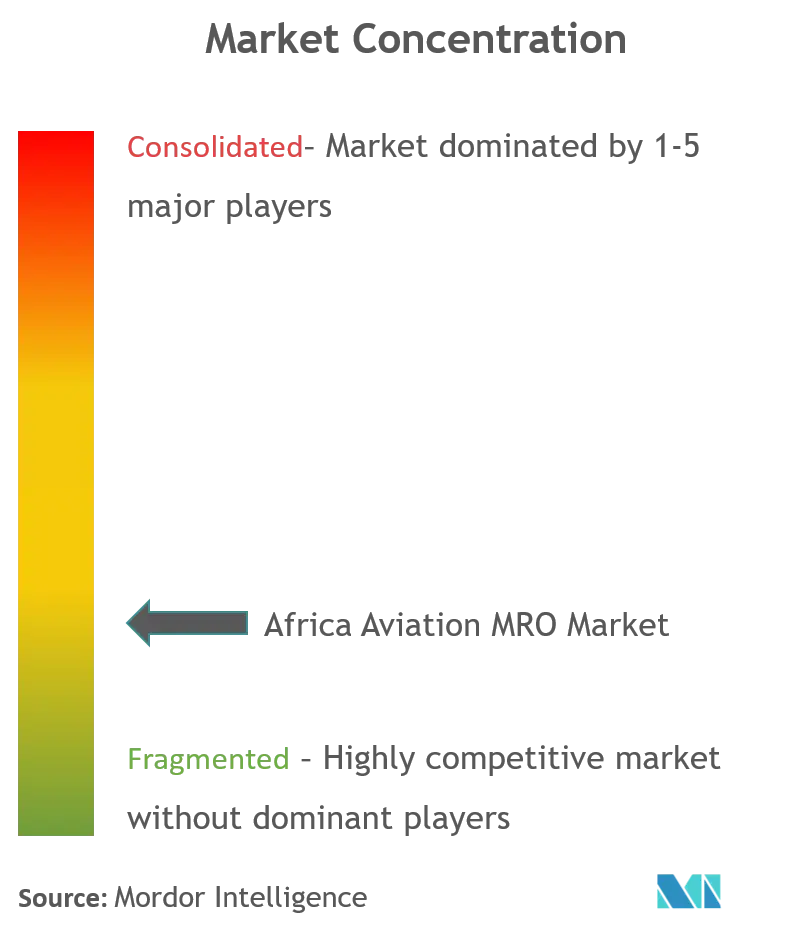

| Tập Trung Thị Trường | Thấp |

Những người chơi chính

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Chúng Tôi Có Thể Giúp Gì?

Phân tích thị trường MRO hàng không châu Phi

Quy mô Thị trường MRO Hàng không Châu Phi ước tính đạt 1,49 tỷ USD vào năm 2024 và dự kiến sẽ đạt 1,72 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 2,91% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã tàn phá các nền kinh tế châu Phi và khiến kết nối hàng không trên khắp lục địa rơi vào tình trạng bế tắc. Hoạt động bay giảm dự kiến sẽ dẫn đến nhu cầu MRO yếu hơn trong khu vực. Đồng thời, máy bay thương gia và các nhà cung cấp dịch vụ theo yêu cầu chứng kiến chuyển động chuyến bay tốt hơn so với máy bay của các hãng hàng không theo lịch trình. Nhu cầu vận chuyển hàng hóa tăng vào năm 2021 do các công ty đặt mục tiêu giảm tổn thất bằng cách trở nên tích cực hơn trong lĩnh vực vận tải hàng hóa và chuyển đổi một số máy bay chở khách của họ sang vận chuyển hàng hóa.

Hơn nữa, ngành hàng không châu Phi tụt hậu so với phần còn lại của thế giới cả về cung và cầu. Tính đến cuối năm 2021, Châu Phi là khu vực có ít máy bay thương mại được đặt hàng nhất thế giới. Sự tăng trưởng của đội bay dự kiến sẽ bị hạn chế trong thập kỷ tới do căng thẳng địa chính trị, hồ sơ an toàn không đáng tin cậy, phí sân bay cao và thuế cao đối với nhiên liệu máy bay.

Hiện tại cơ sở hạ tầng địa phương còn hạn chế để hỗ trợ thị trường hậu mãi MRO hàng không ở Châu Phi. Chỉ một số MRO trong khu vực có thể thực hiện tất cả các loại dịch vụ MRO. Mặc dù ngành MRO trong khu vực nhỏ hơn so với các khu vực khác trên thế giới, nhưng các MRO hiện tại đang cố gắng nâng cao năng lực của mình thông qua quan hệ đối tác chiến lược và các hoạt động mở rộng. Các công ty nước ngoài đang cố gắng mở rộng dấu ấn của họ trong khu vực và tìm kiếm cơ hội bằng cách tận dụng những thiếu sót trong khả năng MRO của khu vực.

Xu hướng thị trường MRO hàng không châu Phi

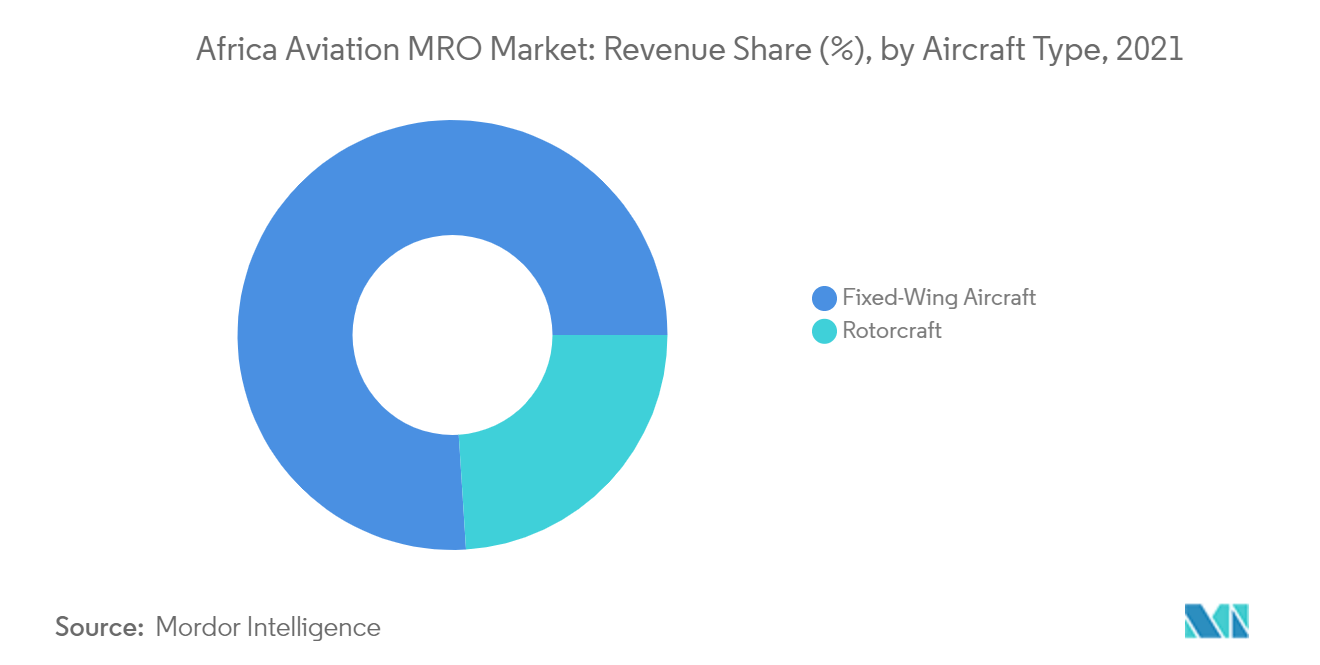

Máy bay cánh cố định chiếm thị phần lớn nhất vào năm 2021

Tuổi trung bình của đội máy bay cánh cố định đang hoạt động ở châu Phi là hơn 15 năm, cho thấy tiềm ẩn khó khăn trong việc hiện đại hóa đội bay và phát triển cơ sở hạ tầng hàng không. Để nắm bắt các cơ hội thị trường đang phát triển, các công ty đang mở rộng mạnh mẽ dịch vụ của mình ở nhiều quốc gia khác nhau trong khu vực. Ví dụ vào tháng 3 năm 2022, Egyptair Maintenance Engineering thông báo rằng họ đã bắt đầu cung cấp dịch vụ bảo trì đường dây tại Sân bay Quốc tế Kotoka ở Accra, Ghana. Ngoài ra, một số quốc gia đang mua máy bay mới để tăng cường sức mạnh cho hạm đội phòng thủ của họ. Chẳng hạn, vào tháng 6 năm 2022, Lực lượng Không quân Libya (LAF) đã ký một thỏa thuận với Công ty Hàng không Vũ trụ Thổ Nhĩ Kỳ (TUSAŞ) để mua máy bay chiến đấu và huấn luyện hạng nhẹ Hürkuş-C. Máy bay được trang bị động cơ tua bin cánh quạt PT6A-68T và có tốc độ hành trình cực cao trên 570 km/h, với tầm bay gần 1.500 km.

Hơn nữa, hiện có một số đơn đặt hàng lớn cho máy bay cánh cố định từ nhiều quốc gia, dự kiến sẽ làm tăng số lượng máy bay trong khu vực trong tương lai. Tuy nhiên, các đơn đặt hàng máy bay mới ở châu Phi dự kiến sẽ bị hạn chế trong thập kỷ tới do căng thẳng địa chính trị, hồ sơ an toàn không đáng tin cậy, phí sân bay cao và thuế cao đối với nhiên liệu hàng không. Khi đội bay già đi, chi tiêu MRO hàng năm cho việc trang bị thêm đội bay hàng không chung, quân sự và thương mại dự kiến sẽ tăng lên.

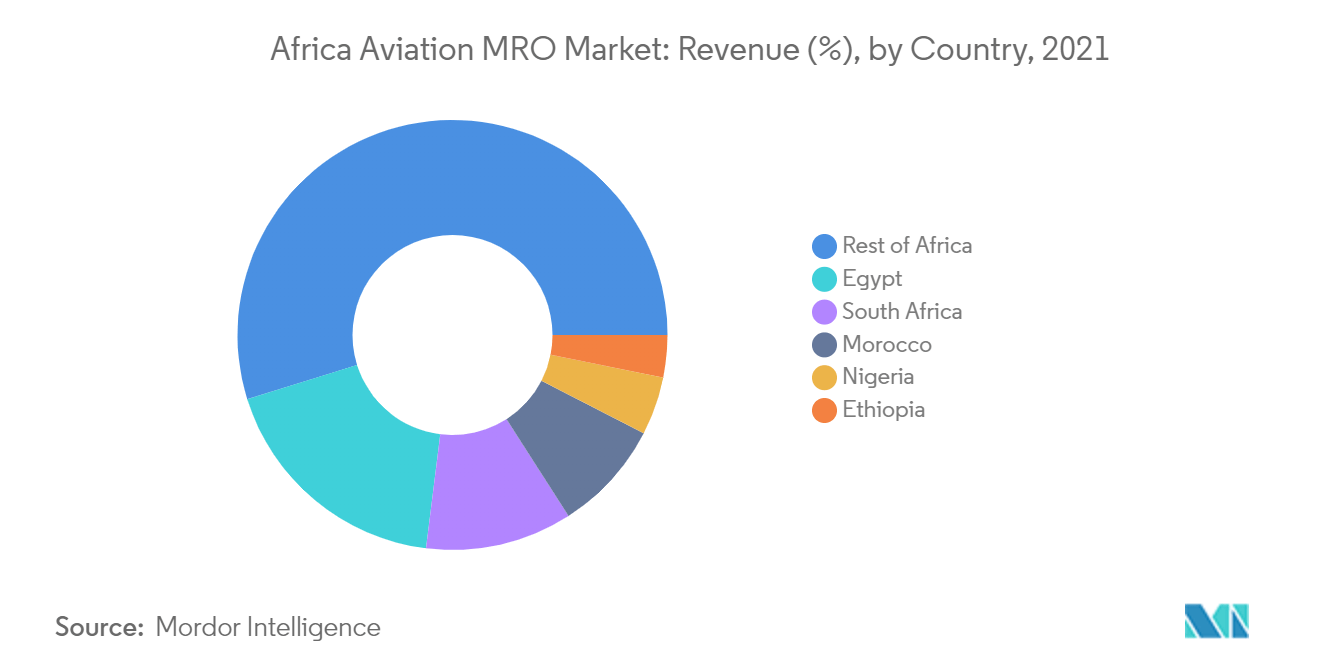

Ai Cập thống trị thị trường vào năm 2021

Ngành hàng không đang phát triển ở Ai Cập đang tạo ra nhu cầu đáng kể về dịch vụ MRO. Trung Đông là thị trường lớn nhất cho lượng hành khách đến và đi từ Ai Cập, tiếp theo là Châu Âu và Châu Phi. Vị trí địa lý của đất nước cũng giúp nước này nổi lên như một trung tâm MRO hàng không lớn ở Châu Phi, với một số công ty MRO nước ngoài có cơ sở ở Ai Cập. Egyptair Maintenance Engineering, một công ty con của Egyptair Holding Company, là một trong những nhà cung cấp MRO lớn ở Trung Đông và Châu Phi. Công ty có khả năng phục vụ và bảo trì một số máy bay Airbus, Boeing và Embraer. Nhà chứa máy bay của nó có thể chứa tới 12 chỗ cho máy bay thân hẹp và thân rộng. Công ty cung cấp dịch vụ bảo trì đường dây cho hơn 100 nhà khai thác máy bay tại 8 trạm trong nước ở Ai Cập và 14 trạm quốc tế. Vào tháng 3 năm 2022, Cơ quan An toàn Hàng không Châu Âu (EASA) đã gia hạn phê duyệt các cơ sở của công ty tại Sân bay Cairo.

Ai Cập cũng có phi đội máy bay quân sự lớn nhất ở châu Phi, bao gồm 338 máy bay chiến đấu, 313 máy bay trực thăng chiến đấu, 11 máy bay làm nhiệm vụ đặc biệt, 59 máy bay vận tải và 341 máy bay huấn luyện. Trong 5 năm qua, Không quân Ai Cập đã nâng cấp kho vũ khí của mình và đặt một số đơn đặt hàng máy bay và trực thăng mới để nâng cao khả năng chiến đấu và giám sát trên không của Không quân. Chẳng hạn, vào tháng 1 năm 2022, Hoa Kỳ đã phê duyệt việc bán 12 máy bay vận tải Lockheed Martin C-130J Hercules cho Ai Cập với giá 2,2 tỷ USD. Do đó, với sự phát triển của đội bay trong những năm tới và kế hoạch hiện đại hóa đội máy bay hiện có, có thể sẽ có nhu cầu đáng kể về máy bay quân sự MRO từ Ai Cập trong giai đoạn dự báo. Hơn nữa, thị trường máy bay thương gia đã nổi lên ở Ai Cập trong thập kỷ qua. Sự tăng trưởng trong hoạt động bay phản lực thương mại và tăng quy mô đội bay có thể sẽ tạo ra nhu cầu về dịch vụ MRO ở Ai Cập trong những năm tới.

Tổng quan về ngành hàng không MRO ở Châu Phi

Thị trường MRO hàng không Châu Phi bị phân mảnh, với sự hiện diện của nhiều nhà cung cấp MRO trong và ngoài nước cung cấp nhiều loại dịch vụ khác nhau cho các nhà khai thác máy bay trong khu vực. Raytheon Technologies Corporation, Safran SA, Lufthansa Technik, Leonardo SpA và Airbus SE là một số trong số đó. những người chơi nổi bật trên thị trường. Trong vài năm qua, các nhà đầu tư nước ngoài đã gia tăng đầu tư nhằm tăng dấu ấn địa lý của họ ở Châu Phi. Một số công ty địa phương đang hợp tác với các OEM để đạt được chuyên môn kỹ thuật và chứng chỉ MRO cần thiết để thực hiện các dịch vụ MRO tại chỗ. Ví dụ Caverton Offshore Support Group PLC, một trong những nhà cung cấp dịch vụ hàng hải, hàng không và hậu cần hàng đầu ở Nigeria, đã bắt đầu vận hành cơ sở MRO của mình ở Lagos, Nigeria vào nửa cuối năm 2021. Với môi trường cạnh tranh ngày càng tăng ở lĩnh vực MRO, các công ty địa phương đang nâng cao hiệu quả của quy trình MRO của họ. Cơ hội thị trường của lĩnh vực MRO ở Châu Phi và sự đầu tư ngày càng tăng của người chơi dự kiến sẽ làm tăng nhanh sự cạnh tranh trên thị trường trong những năm tới.

Lãnh đạo thị trường MRO hàng không châu Phi

-

Raytheon Technologies Corporation

-

Safran SA

-

Lufthansa Technik

-

Leonardo S.p.A.

-

Airbus SE

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường MRO hàng không châu Phi

Vào tháng 4 năm 2022, Ethiopian Airlines MRO, Hiệp hội Hàng không Châu Phi (AFRAA) và UTD Aviation Solutions đã ký Biên bản ghi nhớ ba bên để hợp tác cung cấp các dịch vụ MRO như một phần của Sáng kiến Brown Condor (BCI). Dự án BCI nhằm mục đích cung cấp cho các thành viên AFRAA cơ sở vật chất MRO để giảm bớt tình trạng khủng hoảng nguồn lực MRO của Hoa Kỳ liên quan đến những hạn chế về cơ sở vật chất và lực lượng lao động. Nó cũng nhằm mục đích hỗ trợ các hãng hàng không khác của Hoa Kỳ trong các dịch vụ MRO và phụ tùng máy bay.

Vào tháng 7 năm 2021, Cơ quan Thương mại và Phát triển Hoa Kỳ đã phê duyệt khoản tài trợ cho Aerojet Aviation Limited để thực hiện nghiên cứu khả thi về việc phát triển cơ sở MRO tại Sân bay Quốc tế Kotoka (KIA) ở Ghana.

Báo cáo thị trường MRO hàng không châu Phi - Mục lục

1. GIỚI THIỆU

1.1 Giả định nghiên cứu và định nghĩa thị trường

1.2 Phạm vi nghiên cứu

2. PHƯƠNG PHÁP NGHIÊN CỨU

3. TÓM TẮT TÓM TẮT

4. ĐỘNG LỰC THỊ TRƯỜNG

4.1 Tổng quan thị trường

4.1.1 Ngành MRO máy bay toàn cầu

4.1.2 Ngành công nghiệp MRO máy bay Châu Phi

4.2 Trình điều khiển thị trường

4.3 Thách thức thị trường

4.4 Sức hấp dẫn của ngành - Phân tích năm lực lượng của Porter

4.4.1 Sức mạnh thương lượng của nhà cung cấp

4.4.2 Quyền thương lượng của người mua/người tiêu dùng

4.4.3 Mối đe dọa của những người mới

4.4.4 Mối đe dọa của sản phẩm thay thế

4.4.5 Cường độ của sự ganh đua đầy tính canh tranh

5. PHÂN PHỐI THỊ TRƯỜNG (Quy mô và dự báo thị trường theo giá trị - triệu USD, 2018 - 2027)

5.1 Loại MRO

5.1.1 Động cơ MRO

5.1.2 Thành phần và Sửa đổi MRO

5.1.3 MRO nội thất

5.1.4 MRO khung máy bay

5.1.5 Bảo trì hiện trường

5.2 Loại tàu bay

5.2.1 Máy bay cánh cố định

5.2.2 Cánh quạt

5.3 Loại hàng không

5.3.1 Hàng không thương mại

5.3.2 Hàng không quân sự

5.3.3 Hàng không tổng hợp

5.4 Địa lý

5.4.1 Châu phi

5.4.1.1 Nigeria

5.4.1.2 Ethiopia

5.4.1.3 Ai Cập

5.4.1.4 Nam Phi

5.4.1.5 Ma-rốc

5.4.1.6 Kenya

5.4.1.7 Algérie

5.4.1.8 Tanzania

5.4.1.9 Ăng-gô-la

5.4.1.10 Sudan

5.4.1.11 Cộng hòa Dân chủ Congo

5.4.1.12 Ca-mơ-run

5.4.1.13 Ghana

5.4.1.14 Tunisia

5.4.1.15 Phần còn lại của châu Phi

6. CẢNH BÁO CẠNH TRANH

6.1 Thị phần của nhà cung cấp

6.2 Hồ sơ công ty

6.2.1 Saab AB

6.2.2 Leonardo SpA

6.2.3 Dassault aviation SA

6.2.4 PILATUS AIRCRAFT

6.2.5 Rostec

6.2.6 Airbus SE

6.2.7 Aero Vodochody Aerospace

6.2.8 Raytheon Technologies Corporation

6.2.9 Safran

6.2.10 Denel SOC Ltd

6.2.11 Lufthansa Technik

6.2.12 Ethiopian Airlines

6.2.13 Egyptair Maintenance & Engineering

6.2.14 South African Airways Technical (SAAT)

6.2.15 Aero Contractors Company of Nigeria

6.2.16 Blue Bird Aviation

6.2.17 JORAMCO

6.2.18 Sabena Technics

6.2.19 Air France Industries KLM Engineering & Maintenance

6.2.20 Direct Maintenance

6.2.21 Textron Inc.

7. CƠ HỘI THỊ TRƯỜNG VÀ XU HƯỚNG TƯƠNG LAI

Phân khúc ngành MRO Hàng không Châu Phi

MRO máy bay bao gồm các nhiệm vụ được thực hiện để đảm bảo khả năng bay liên tục của máy bay và các bộ phận của nó. Các nhà cung cấp dịch vụ MRO thực hiện đại tu, kiểm tra, thay thế, khắc phục lỗi và thực hiện sửa đổi, tuân thủ các chỉ thị đủ điều kiện bay và sửa chữa. Phạm vi của nghiên cứu bao gồm MRO của tất cả các máy bay quân sự, bao gồm cả máy bay trực thăng đang hoạt động trong các vai trò chiến đấu và phi chiến đấu khác nhau ở Châu Phi.

Thị trường MRO hàng không Châu Phi được phân chia dựa trên loại MRO, loại máy bay, loại hàng không và địa lý. Theo loại MRO, thị trường được phân thành MRO động cơ, MRO linh kiện và sửa đổi, MRO nội thất, MRO khung máy bay và bảo trì hiện trường. Theo loại máy bay, thị trường được chia thành máy bay cánh cố định và máy bay cánh quạt. Theo loại hàng không, thị trường được phân chia thành hàng không thương mại, hàng không quân sự và hàng không chung. Báo cáo cũng bao gồm quy mô và dự báo thị trường ở các nước lớn trên khắp khu vực châu Phi. Đối với mỗi phân khúc, quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (triệu USD).

| Loại MRO | ||

| ||

| ||

| ||

| ||

|

| Loại tàu bay | ||

| ||

|

| Loại hàng không | ||

| ||

| ||

|

| Địa lý | ||||||||||||||||||||||||||||||||

|

Câu hỏi thường gặp về nghiên cứu thị trường MRO hàng không châu Phi

Thị trường MRO Hàng không Châu Phi lớn đến mức nào?

Quy mô Thị trường MRO Hàng không Châu Phi dự kiến sẽ đạt 1,49 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 2,91% để đạt 1,72 tỷ USD vào năm 2029.

Quy mô thị trường MRO Hàng không Châu Phi hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường MRO Hàng không Châu Phi dự kiến sẽ đạt 1,49 tỷ USD.

Ai là người chơi chính trong Thị trường MRO Hàng không Châu Phi?

Raytheon Technologies Corporation, Safran SA, Lufthansa Technik, Leonardo S.p.A., Airbus SE là những công ty lớn hoạt động tại Thị trường MRO Hàng không Châu Phi.

Thị trường MRO Hàng không Châu Phi này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường MRO Hàng không Châu Phi ước tính là 1,45 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường MRO Hàng không Châu Phi trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường MRO Hàng không Châu Phi trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Báo cáo ngành hàng không MRO Châu Phi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của MRO Hàng không Châu Phi năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích MRO của Hàng không Châu Phi bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.