Phân tích thị trường băng dính

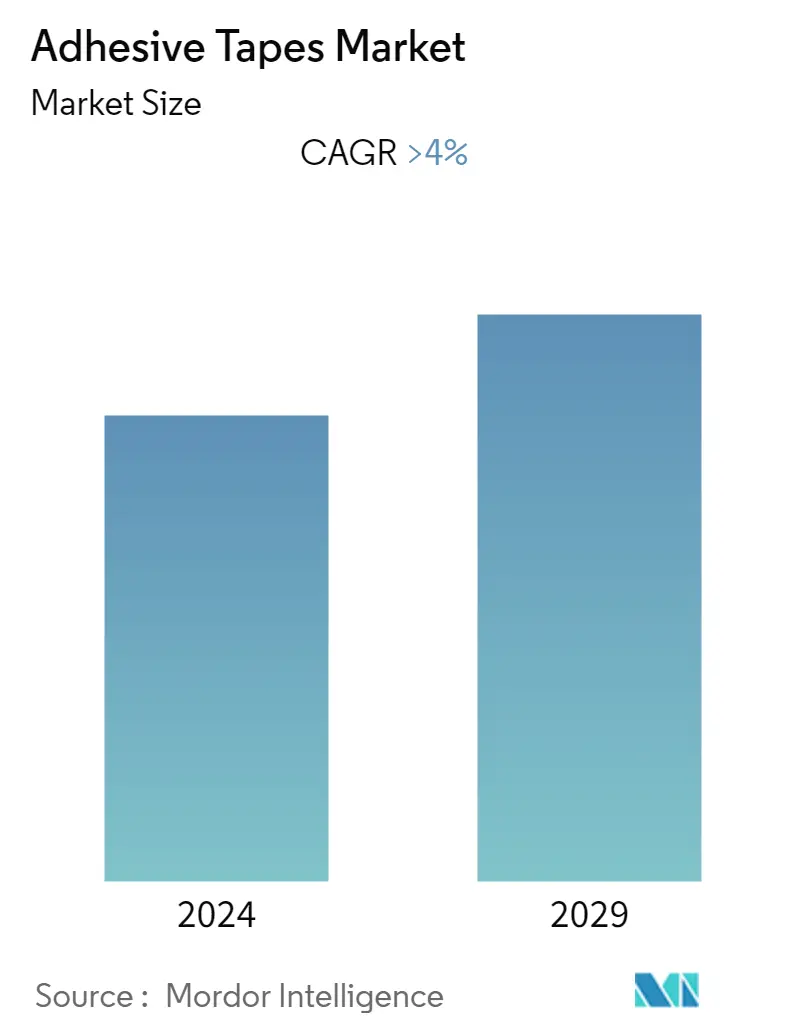

Thị trường Băng Keo Toàn cầu ước tính đạt 52.037,75 triệu mét vuông vào cuối năm nay và dự kiến sẽ tăng trưởng với tốc độ CAGR trên 4% trong giai đoạn dự báo.

Đại dịch COVID đã tác động đến chuỗi giá trị trên thị trường băng dính. Sự gián đoạn trong chuỗi cung ứng và nhu cầu thấp từ các ngành công nghiệp của người dùng cuối đã ảnh hưởng tiêu cực đến thị trường. Tuy nhiên, nhu cầu thị trường phục hồi vào năm 2021 và có thể sẽ tăng trưởng đáng kể trong những năm tới.

- Trong ngắn hạn, nhu cầu ngày càng tăng nhanh chóng từ ngành bao bì và việc sử dụng băng dính liên tục trong xe điện và xe hybrid là những yếu tố quan trọng thúc đẩy sự tăng trưởng của thị trường được nghiên cứu.

- Tuy nhiên, sự biến động về giá nguyên liệu thô là yếu tố chính được dự đoán sẽ hạn chế sự tăng trưởng của ngành mục tiêu trong giai đoạn dự báo.

- Tuy nhiên, sự phát triển của ngành y tế ở các nền kinh tế mới nổi có thể sẽ sớm tạo ra cơ hội tăng trưởng sinh lợi cho thị trường toàn cầu.

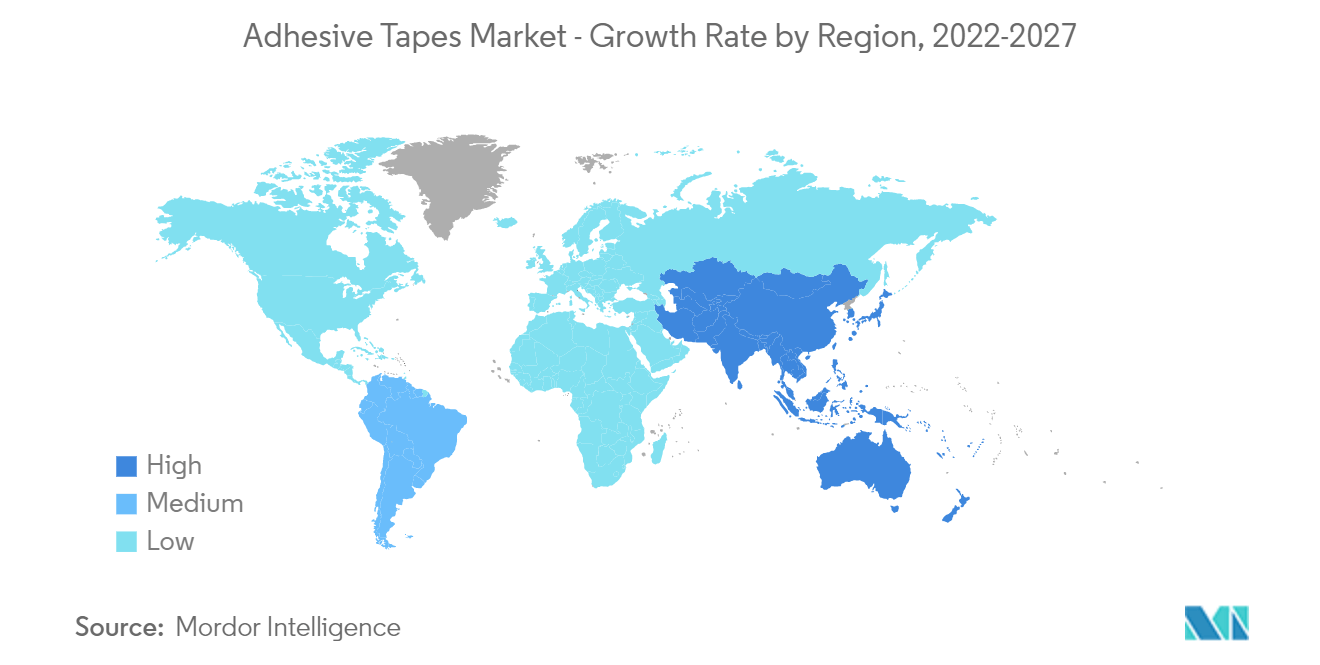

- Châu Á-Thái Bình Dương được ước tính sẽ chứng kiến sự tăng trưởng lành mạnh trong giai đoạn đánh giá trên thị trường băng dính do lượng tiêu thụ đáng kể nhất từ các quốc gia như Trung Quốc và Ấn Độ.

Xu hướng thị trường băng dính

Phân khúc bao bì để chiếm lĩnh thị trường

- Băng dính, còn được gọi là băng đóng gói, được sử dụng để niêm phong, bọc và bọc hoặc bó. Những băng keo đóng gói này thường được dán vào các đường nối và mối nối của các thùng chứa khác nhau để duy trì dung sai giúp giữ hàng hóa trong giới hạn của thùng chứa. Hơn nữa, chúng còn được sử dụng để bịt kín các đường nối của hộp khi vận chuyển bưu kiện, niêm phong nắp chai, thuốc chống giả và hộp đựng thực phẩm, gói các vật phẩm có hình dạng tương tự thành một vật phẩm lớn hơn và bọc các vật phẩm trong màng hoặc lớp lót bảo vệ.

- Băng dính đóng vai trò quan trọng trong việc đóng gói các mặt hàng dễ hư hỏng. Nhìn chung, ngành đóng gói đang phát triển dự kiến sẽ thúc đẩy nhu cầu về băng dính trong giai đoạn dự báo.

- Theo báo cáo do PMMI, 'Hiệp hội Công nghệ Chế biến và Bao bì' công bố, tốc độ tăng trưởng của ngành bao bì toàn cầu sẽ đạt 42,2 tỷ USD vào năm 2021. Các ngành thực phẩm, đồ uống và chăm sóc sức khỏe chứng kiến nhu cầu ngày càng tăng khi người tiêu dùng tiếp tục dựa vào những mặt hàng họ sản xuất trong thời gian cách ly.

- Tương tự, ngành bao bì ở Ấn Độ cũng đang tăng trưởng với tốc độ chóng mặt. Đây là ngành lớn thứ năm trong nền kinh tế Ấn Độ và hiện là một trong những ngành phát triển nhanh nhất và cao nhất trong cả nước. Trong bối cảnh thương mại điện tử bùng nổ, ngành bao bì Ấn Độ đang chứng kiến sự tăng trưởng vượt bậc và là một trong những phân khúc tăng trưởng mạnh nhất. Theo Viện Bao bì Ấn Độ (IIP), mức tiêu thụ bao bì ở Ấn Độ đã tăng 200% trong thập kỷ qua, từ 4,3 kg/người/năm (pppa) lên 8,6 kg/người/năm.

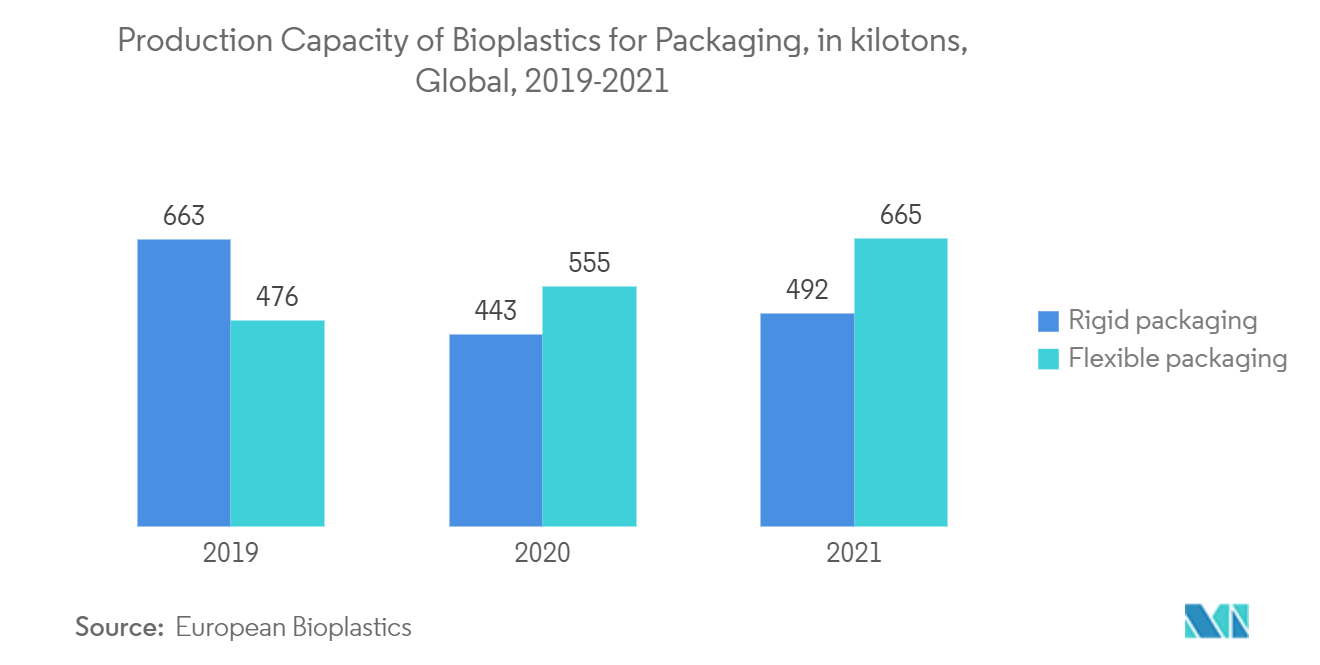

- Hơn nữa, trong số các loại bao bì khác nhau, thị trường bao bì linh hoạt đang phát triển với tốc độ nhanh hơn nhờ lợi ích của bao bì linh hoạt và sự ưa thích của người dùng cuối cao hơn các loại bao bì khác. Trong số các khu vực phát triển, Bắc Mỹ có ngành đóng gói linh hoạt lớn nhất. Hơn nữa, khu vực này có mức tiêu thụ bao bì linh hoạt bình quân đầu người cao nhất (71,58 USD) trên toàn thế giới. Tuy nhiên, Châu Âu cũng có mức tiêu thụ bao bì mềm bình quân đầu người cao (20,73 USD), thấp hơn nhiều so với khu vực Bắc Mỹ.

- Theo European Bioplastics, năng lực sản xuất nhựa sinh học toàn cầu cho bao bì mềm và cứng lần lượt là 665 kiloton và 492 kiloton vào năm 2021, so với 555 kiloton và 443 kiloton vào năm 2020.

- Do đó, do các yếu tố nêu trên, nhu cầu về băng dính trong ngành đóng gói dành cho người dùng cuối có thể sẽ thúc đẩy sự tăng trưởng của thị trường được nghiên cứu trong giai đoạn dự báo.

Trung Quốc thống trị khu vực châu Á - Thái Bình Dương

- Trung Quốc thống trị thị trường băng dính ở khu vực Châu Á - Thái Bình Dương và được dự đoán sẽ tiếp tục thống trị thị trường này trong giai đoạn dự báo.

- Ngành công nghiệp ô tô ở Trung Quốc đang chứng kiến xu hướng tăng trưởng trong vài năm qua. OICA ghi nhận sản lượng ô tô ở Trung Quốc là 26.082.220 chiếc ô tô chở khách và xe hạng nhẹ vào năm 2021, tăng từ 25.225.242 chiếc vào năm 2020, ghi nhận mức tăng trưởng 3%. Hơn nữa, CAAM ước tính sản lượng ô tô có thể tăng theo nhu cầu ngày càng tăng của phân khúc xe du lịch.

- Hơn nữa, các loại xe điện, bao gồm xe tay ga, xe khách và xe thương mại hạng nhẹ như xe buýt, đang ngày càng phổ biến ở nước này. Theo Hiệp hội Xe khách Trung Quốc (CPCA), nước này đã bán được hơn 3,3 triệu chiếc vào năm 2021, chiếm mức tăng 169% so với năm 2020.

- Trung Quốc có ngành chăm sóc sức khỏe lớn thứ hai trên thế giới, sau Hoa Kỳ. Năm 2020, chi tiêu chăm sóc sức khỏe là khoảng 7,2 nghìn tỷ CNY (~ 1,04 nghìn tỷ USD), chiếm khoảng 7% GDP của cả nước. Thị trường y tế và trị liệu của Trung Quốc đã chứng kiến sự tăng trưởng mạnh mẽ do số lượng bệnh viện ngày càng tăng và nhu cầu hỗ trợ y tế ngày càng tăng trong hai năm qua.

- Trung Quốc là cơ sở sản xuất thiết bị điện tử lớn nhất thế giới. Các sản phẩm điện tử như điện thoại thông minh, TV, dây điện, cáp, thiết bị máy tính cầm tay, hệ thống chơi game và các thiết bị điện tử cá nhân khác ghi nhận mức tăng trưởng cao nhất trong phân khúc điện tử.

- Theo Cục Thống kê Quốc gia Trung Quốc, doanh thu trong phân khúc điện tử tiêu dùng và thiết bị gia dụng đạt 934,64 triệu CNY (~ 144,84 triệu USD) vào năm 2021. Doanh thu dự kiến sẽ đạt tốc độ tăng trưởng hàng năm là 2,04%, dẫn đến khối lượng thị trường dự kiến là 175.670 triệu USD vào năm 2025.

- Do các yếu tố nêu trên, nhu cầu về băng dính dự kiến sẽ tăng ở Trung Quốc trong giai đoạn dự báo.

Tổng quan về ngành băng dính

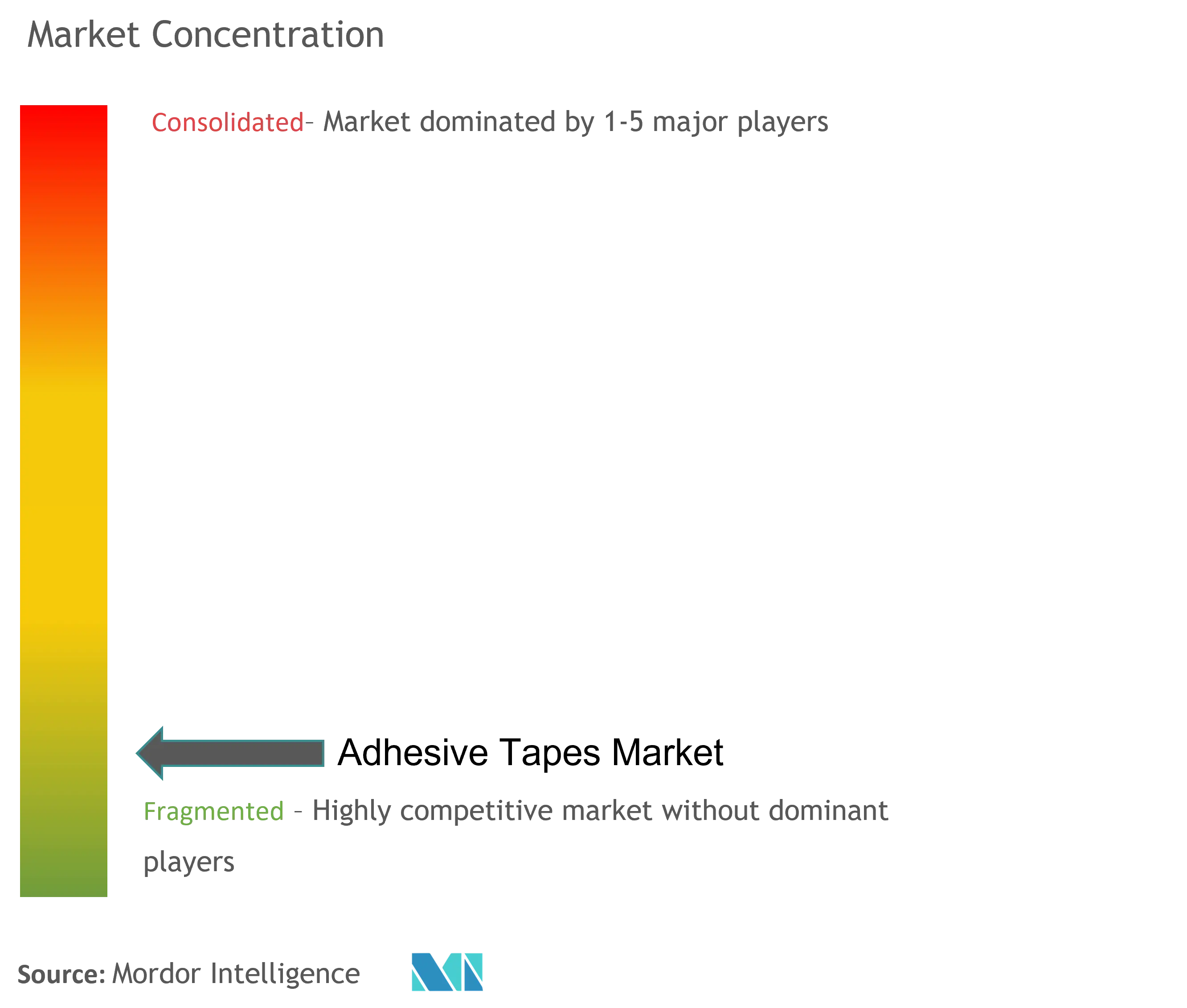

Thị trường băng dính có tính chất rất phân tán. Các công ty chủ chốt trên thị trường bao gồm 3M, Nitto Denko Corporation, Tesa SE - A Beiersdorf Company, LINTEC Corporation và Intertape Polymer Group. (không theo thứ tự cụ thể nào).

Dẫn đầu thị trường băng dính

-

3M

-

Nitto Denko Corporation

-

tesa SE - A Beiersdorf Company

-

LINTEC Corporation

-

Intertape Polymer Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường băng dính

- Vào tháng 6 năm 2022, Clearlake Capital Group, LP đã hoàn tất việc mua lại Intertape Polymer Group Inc.

- Vào tháng 1 năm 2022, Công ty tesa SE - A Beiersdorf đã đặt nền móng cho một nhà máy mới tại thành phố cảng Hải Phòng của Việt Nam. Tập đoàn Beiersdorf sẽ đầu tư 55 triệu EUR (~ 65,07 triệu USD) và 40 triệu mét vuông băng dính sẽ được sản xuất tại cơ sở này hàng năm. Dự kiến nó sẽ được hoàn thành vào năm 2023.

Phân khúc ngành băng dính

Băng dính là sự kết hợp giữa vật liệu nền và màng dính có tác dụng liên kết và buộc chặt hai vật thể lại với nhau thay vì dùng bu lông hoặc hàn. Thị trường được phân khúc dựa trên nhựa, công nghệ, ngành người dùng cuối và địa lý. Thị trường được phân chia theo nhựa acrylic, epoxy, cao su, silicone và polyurethane. Thị trường được phân chia theo công nghệ gốc nước, gốc dung môi, nóng chảy và phản ứng. Theo ngành người dùng cuối, thị trường được phân chia thành các ngành ô tô, chăm sóc sức khỏe, bao bì, điện và điện tử, người tiêu dùng/DIY và các ngành người dùng cuối khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về băng dính ở 15 quốc gia trên khắp các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên khối lượng (triệu mét vuông).

| Acrylic |

| Epoxy |

| Dựa trên cao su |

| Silicon |

| Polyurethane |

| Nguồn nước |

| Dạng dung môi |

| Nóng chảy |

| Hồi đáp nhanh |

| ô tô |

| Chăm sóc sức khỏe |

| Bao bì |

| Điện và điện tử |

| Người tiêu dùng/DIY |

| Các ngành người dùng cuối khác |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Nước Ý | |

| Pháp | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Nhựa | Acrylic | |

| Epoxy | ||

| Dựa trên cao su | ||

| Silicon | ||

| Polyurethane | ||

| Công nghệ | Nguồn nước | |

| Dạng dung môi | ||

| Nóng chảy | ||

| Hồi đáp nhanh | ||

| Công nghiệp người dùng cuối | ô tô | |

| Chăm sóc sức khỏe | ||

| Bao bì | ||

| Điện và điện tử | ||

| Người tiêu dùng/DIY | ||

| Các ngành người dùng cuối khác | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Nước Ý | ||

| Pháp | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường băng dính

Quy mô thị trường băng dính hiện nay là bao nhiêu?

Thị trường Băng Dính dự kiến sẽ đạt tốc độ CAGR lớn hơn 4% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường băng dính?

3M, Nitto Denko Corporation, tesa SE - A Beiersdorf Company, LINTEC Corporation, Intertape Polymer Group là những công ty lớn hoạt động trên thị trường Băng Keo.

Khu vực nào phát triển nhanh nhất trên thị trường băng dính?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần băng dính lớn nhất?

Năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Băng Keo.

Thị trường băng dính này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Băng dính trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Băng Keo trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành băng dính

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Băng dính năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Băng Dính bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.