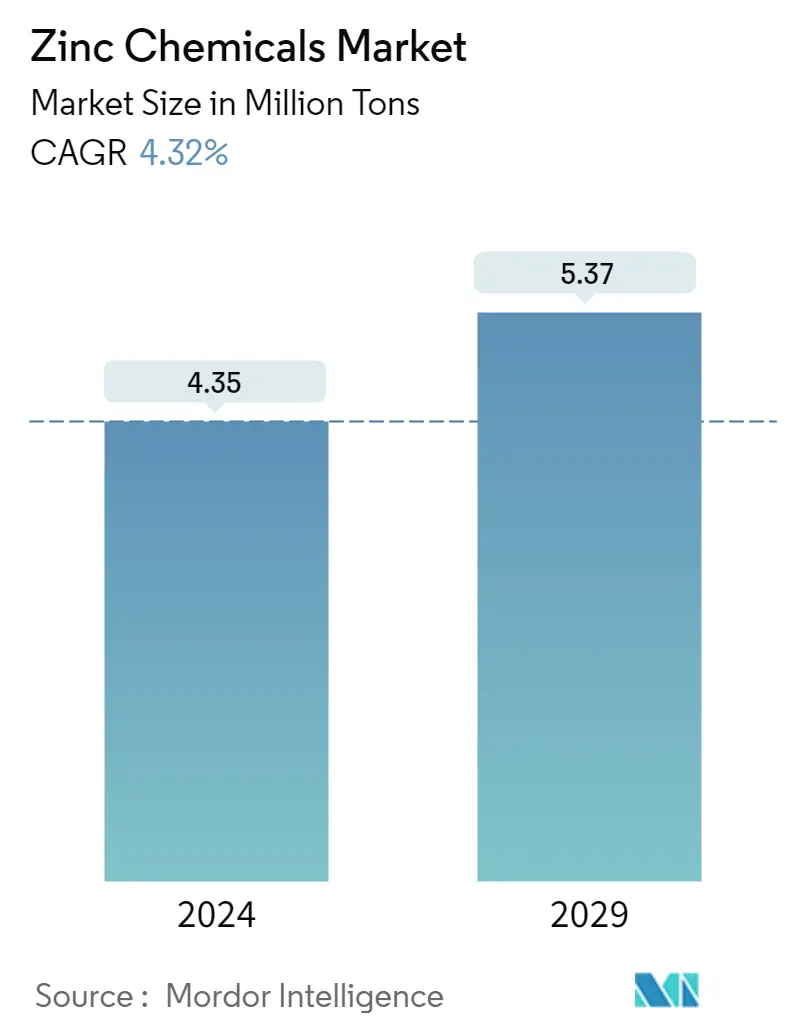

Размер рынка цинковых химикатов

| Период исследования | 2019 - 2029 |

| Объем Рынка (2024) | 4.35 миллиона тонн |

| Объем Рынка (2029) | 5.37 миллиона тонн |

| CAGR(2024 - 2029) | 4.32 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка цинковых химикатов

Размер рынка цинковых химикатов оценивается в 4,35 миллиона тонн в 2024 году и, как ожидается, достигнет 5,37 миллиона тонн к 2029 году, среднегодовой темп роста составит 4,32% в течение прогнозируемого периода (2024-2029 годы).

Вспышка COVID-19 повлекла за собой ряд краткосрочных и долгосрочных последствий в строительной, нефтехимической и других отраслях, что повлияло на рынок цинковой химии во всем мире. Однако в настоящее время рынок вернулся на допандемический уровень.

- В краткосрочной перспективе рост использования цинка в автомобильной промышленности и растущий спрос со стороны производителей резиновых шин, вероятно, будут стимулировать спрос на рынке цинковых химикатов.

- С другой стороны, ожидается, что такие факторы, как опасность для здоровья, связанная с химическими веществами на основе цинка, будут препятствовать росту рынка.

- Новые исследования и технологические достижения в области наночастиц цинка, используемых для диагностики, визуализации, а также лечения рака, открывают большие возможности для рынка цинка в ближайшие годы.

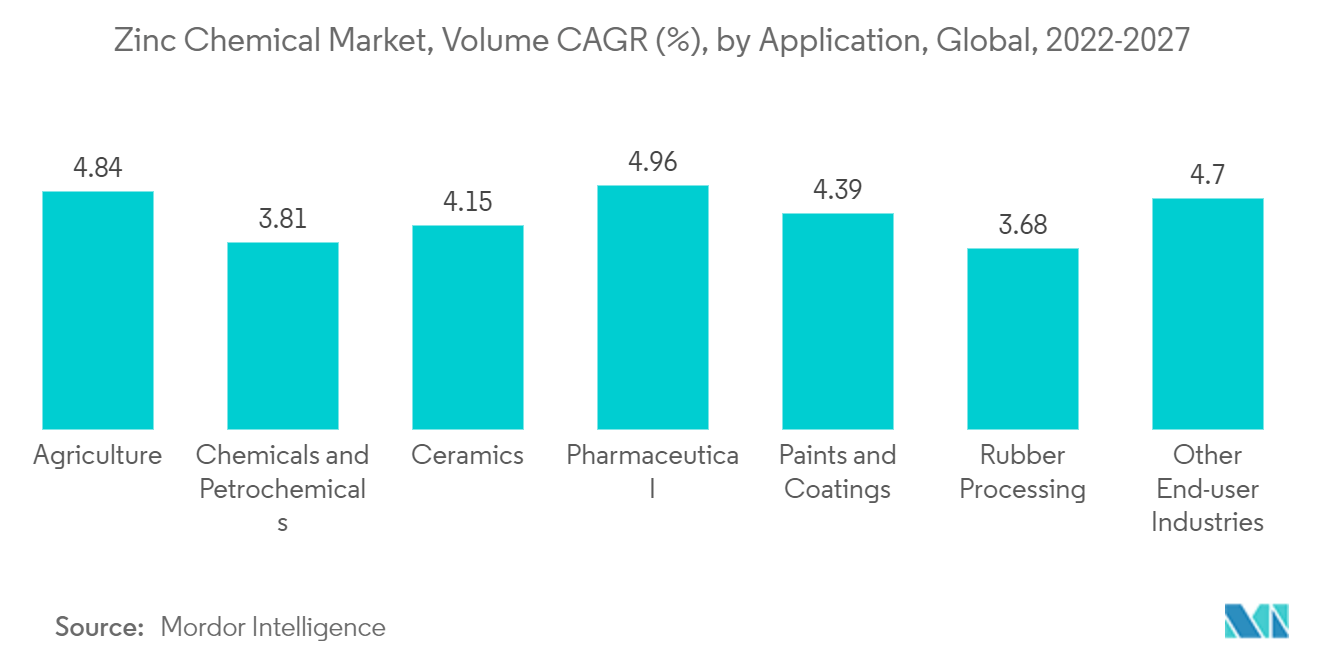

Тенденции рынка цинковых химикатов

Сегмент переработки резины будет доминировать на рынке

- Сегмент переработки резины является доминирующим сегментом из-за масштабного потребления цинковых химикатов при гальванизации и производстве шин.

- Химические вещества с цинком широко используются в производстве шин и камер, обычно используемых в автомобилях; Ожидается, что растущая автомобильная промышленность вскоре увеличит общий спрос на цинковые химикаты.

- По данным Международной группы по изучению каучука (IRSG), мировое производство натурального каучука в 2021 году выросло на 5,4%, достигнув 13,770 млн тонн с 13,065 млн тонн, произведенных в 2020 году.

- В 2021 году мировой спрос на каучук увеличился на 9,4% (в годовом исчислении), превысив допандемический уровень и составив в общей сложности 29,57 млн тонн. Сдержанный спрос со стороны шинного и нешинного секторов, особенно в первой половине 2021 года, способствовал сильному восстановлению.

- Ожидается, что растущая популярность электромобилей будет стимулировать спрос на автомобильные шины, тем самым стимулируя потребление шин в автомобильной промышленности, что, в свою очередь, направляется на рынок химикатов цинка.

- Кроме того, более высокие содержания оксида цинка могут улучшить свойства старения горячим воздухом/тепловым воздействием, а слишком низкая концентрация оксида цинка может привести к проблемам с подгоранием. Кроме того, он снижает перегрев и износ шин, что делает его важным сегментом в производстве резиновых шин. Таким образом, с ростом шинной промышленности одновременно увеличивается и потребление оксида цинка.

- Страны Азиатско-Тихоокеанского региона, такие как Китай, Индия, Япония, Южная Корея и Таиланд, являются основными производителями автомобилей; следовательно, потребность в химическом рынке цинка, по прогнозам, увеличится в этом регионе в прогнозируемый период.

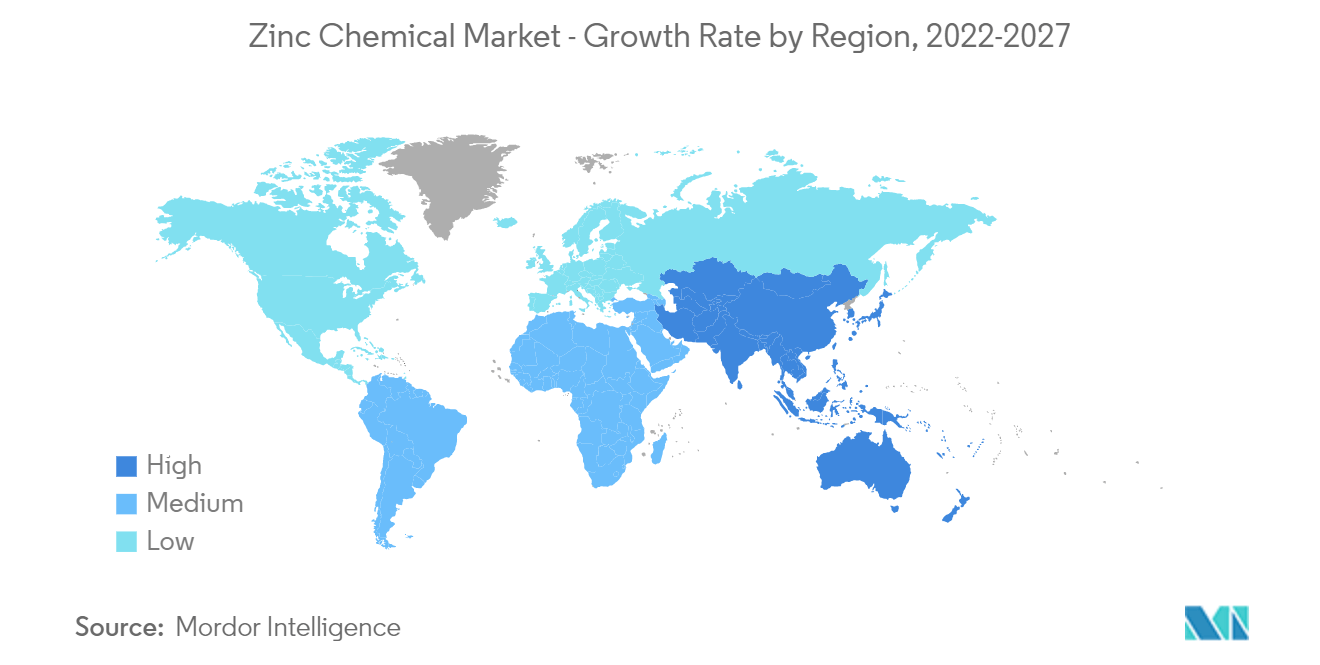

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион является доминирующим регионом благодаря обширному и обширному применению химических производных цинка в различных областях, включая, среди прочего, переработку резины, химическую переработку и сельское хозяйство.

- Китай является центром химической переработки, на долю которого приходится большая часть химикатов, производимых во всем мире. Ожидается, что благодаря обнадеживающим правительственным инициативам и обширной потребительской базе сектор химического производства в Китае будет расти устойчивыми темпами в течение прогнозируемого периода. Ожидается, что увеличение производства химикатов создаст возможность для роста изучаемого рынка в стране в ближайшем будущем.

- В Индии 40 производителей шин и около 6000 производителей, не связанных с шинами, производят уплотнения, конвейерные ленты, а также экструдированные и формованные резиновые профили для использования в автомобильной, железнодорожной, оборонной, аэрокосмической и других отраслях.

- Кроме того, в Индии работают более 2500 производителей декоративных покрытий и 800 производителей промышленных покрытий. Растущий спрос на покрытия побудил компании увеличить свое производство и производственные мощности. Ожидается, что это увеличит спрос на рынке жидкого синтетического каучука в стране, что еще больше повысит спрос на цинковые химикаты в ближайшие годы.

- Ожидается, что в Китае и Индии спрос на химический цинк увеличится из-за растущей агрохимической промышленности и экономического роста. Низкая стоимость и легкая доступность химических удобрений являются ключевыми факторами роста рынка. Сульфат цинка используется в качестве добавки к химическим удобрениям, тем самым стимулируя размер рынка цинковых химикатов.

- Япония обладает одной из крупнейших в мире резиновых отраслей промышленности, поскольку является одним из крупнейших центров производства шин. По данным Японской ассоциации производителей автомобильных шин, потребление каучука в 2021 году составило около 1,01 млн тонн каучука. Среди обоих типов каучука (включая натуральный и синтетический каучук) доля синтетического каучука в 2021 году составила около 402 597 тонн.

- Кроме того, страна занимает третье место в мире, уступая только Китаю и Соединенным Штатам, по общему объему потребляемого резинового материала. Крупнейшие производители шин в Японии, такие как Tosoh Corporation, Zeon Corp. и Toyo Tire Rubber Co. Ltd, проводят наращивание мощностей, что, как ожидается, создаст захватывающую рыночную арену для цинковых химикатов из резиновой промышленности, по прогнозам. период.

- Таким образом, ожидается, что все подобные рыночные тенденции будут стимулировать спрос на рынке цинковых химикатов в регионе в течение прогнозируемого периода.

Обзор промышленности цинковых химикатов

Мировой рынок химикатов цинка фрагментирован, и ни один игрок не захватывает значительную долю. В число ключевых компаний на рынке входят, среди прочих, US Zinc, Zochem Inc, EverZinc, TIB Chemicals AG и Weifang Longda Zinc Industry Co. Ltd.

Лидеры рынка цинковых химикатов

-

U.S. Zinc

-

Zochem Inc

-

EverZinc

-

TIB Chemicals AG

-

Weifang Longda Zinc Industry Co. Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка цинковых химикатов

- Последние события на изучаемом рынке будут освещены в полном отчете.

Отчет о рынке цинковых химикатов – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Рост использования в автомобильной промышленности

4.1.2 Растущий спрос со стороны производителей резиновых шин

4.2 Ограничения

4.2.1 Опасность для здоровья, связанная с химическим веществом цинка

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей и услуг

4.4.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка по объему)

5.1 Тип

5.1.1 Оксид цинка

5.1.2 Сульфат цинка

5.1.3 Карбонат цинка

5.1.4 цинка хлорид

5.1.5 Другие типы

5.2 Отрасль конечных пользователей

5.2.1 сельское хозяйство

5.2.2 Химия и нефтехимия

5.2.3 Керамика

5.2.4 Фармацевтический

5.2.5 Краски и покрытия

5.2.6 Переработка резины

5.2.7 Другие отрасли конечных пользователей

5.3 География

5.3.1 Азиатско-Тихоокеанский регион

5.3.1.1 Китай

5.3.1.2 Индия

5.3.1.3 Япония

5.3.1.4 Южная Корея

5.3.1.5 Остальная часть Азиатско-Тихоокеанского региона

5.3.2 Северная Америка

5.3.2.1 Соединенные Штаты

5.3.2.2 Канада

5.3.2.3 Мексика

5.3.3 Европа

5.3.3.1 Германия

5.3.3.2 Великобритания

5.3.3.3 Франция

5.3.3.4 Италия

5.3.3.5 Остальная Европа

5.3.4 Южная Америка

5.3.4.1 Бразилия

5.3.4.2 Аргентина

5.3.4.3 Остальная часть Южной Америки

5.3.5 Ближний Восток и Африка

5.3.5.1 Саудовская Аравия

5.3.5.2 Южная Африка

5.3.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Анализ рыночного рейтинга

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 American Chemet Corporation

6.4.2 Changsha Lantian Chemical Co. Ltd.

6.4.3 EverZinc

6.4.4 Flaurea Chemicals

6.4.5 Global Chemical Co. Ltd

6.4.6 Hakusui Tech

6.4.7 Intermediate Chemicals Company

6.4.8 Л. Брюггеманн ГмбХ & Ко КГ

6.4.9 Nexa

6.4.10 Old Bridge Chemicals Inc.

6.4.11 Pan-Continental Chemical Co. Ltd

6.4.12 Rech Chemical Co. Ltd

6.4.13 Rubamin

6.4.14 Seyang Zinc Technology (Huai An) Co. Ltd

6.4.15 Silox India Pvt. Ltd

6.4.16 TIB Chemicals AG

6.4.17 U.S. Zinc.

6.4.18 Weifang Longda Zinc Industry Co., Ltd.

6.4.19 Zochem LLC

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 НИОКР в области применения наночастиц цинка в медицинской промышленности

7.2 Растущее использование в электронике и полупроводниковой промышленности

Сегментация цинковой химической промышленности

Цинк является химическим элементом и не ржавеет так легко, как железо и другие металлы. Таким образом, цинк защищает другие металлы и железо от ржавчины. Благодаря универсальным и благоприятным химическим свойствам цинкового химиката его применение в автомобильной, сельскохозяйственной и строительной промышленности быстро растет. Рынок цинковых химикатов сегментирован по типу, отраслям конечного пользователя и географическому положению. Оксид цинка, сульфат цинка, карбонат цинка, хлорид цинка и другие виды сегментируют рынок. По отраслям конечных пользователей рынок сегментирован на сельское хозяйство, химическую и нефтехимическую промышленность, керамику, фармацевтику, краски и покрытия, переработку резины и другие отрасли конечного пользователя. В отчете также рассматриваются размер и прогнозы рынка химикатов на основе цинка в 15 крупнейших странах различных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (килотонны).

| Тип | ||

| ||

| ||

| ||

| ||

|

| Отрасль конечных пользователей | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка цинковых химикатов

Насколько велик рынок цинковых химикатов?

Ожидается, что объем рынка цинковых химикатов достигнет 4,35 миллиона тонн в 2024 году, а среднегодовой темп роста составит 4,32% и достигнет 5,37 миллиона тонн к 2029 году.

Каков текущий размер рынка цинковых химикатов?

Ожидается, что в 2024 году объем рынка цинковых химикатов достигнет 4,35 миллиона тонн.

Кто являются ключевыми игроками на рынке Цинк Химия?

U.S. Zinc, Zochem Inc, EverZinc, TIB Chemicals AG, Weifang Longda Zinc Industry Co. Ltd — основные компании, работающие на рынке цинковых химикатов.

Какой регион на рынке Цинковая химия является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Цинковая химия?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка цинковых химикатов.

Какие годы охватывает рынок Цинковая химия и каков был размер рынка в 2023 году?

В 2023 году объем рынка цинковых химикатов оценивался в 4,17 миллиона тонн. В отчете рассматривается исторический размер рынка цинковых химикатов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка цинковых химикатов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о цинковой химической промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке цинковых химикатов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Zinc Chemicals включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.