| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

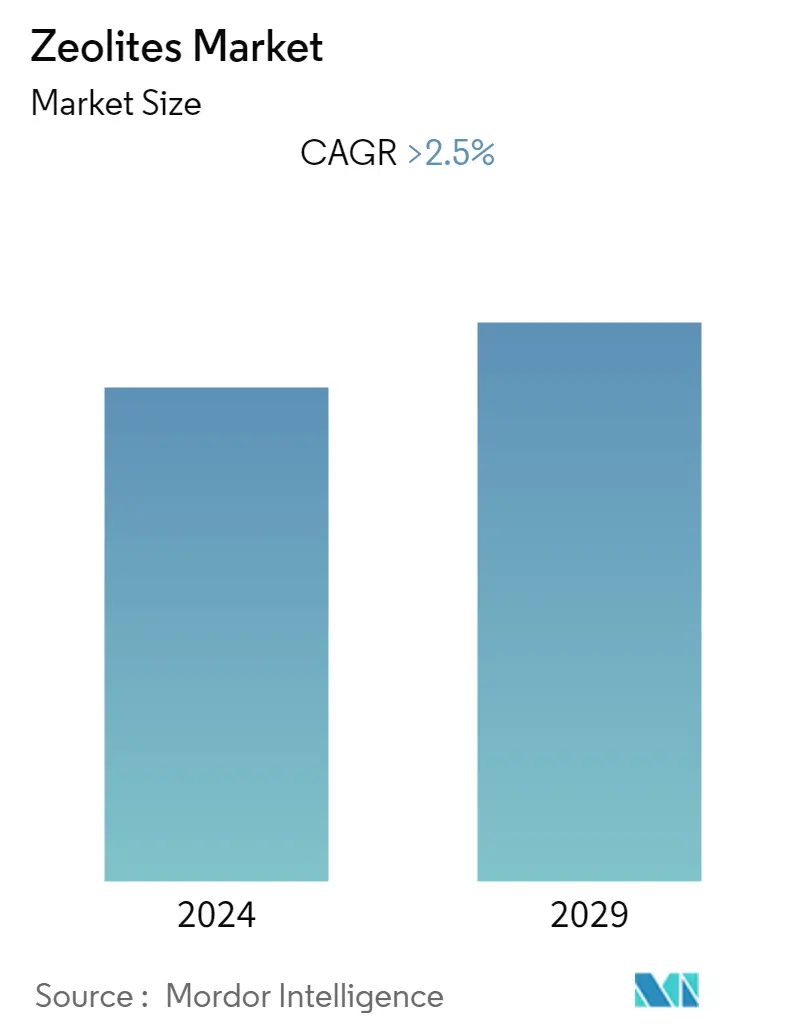

| CAGR | 2.50 % |

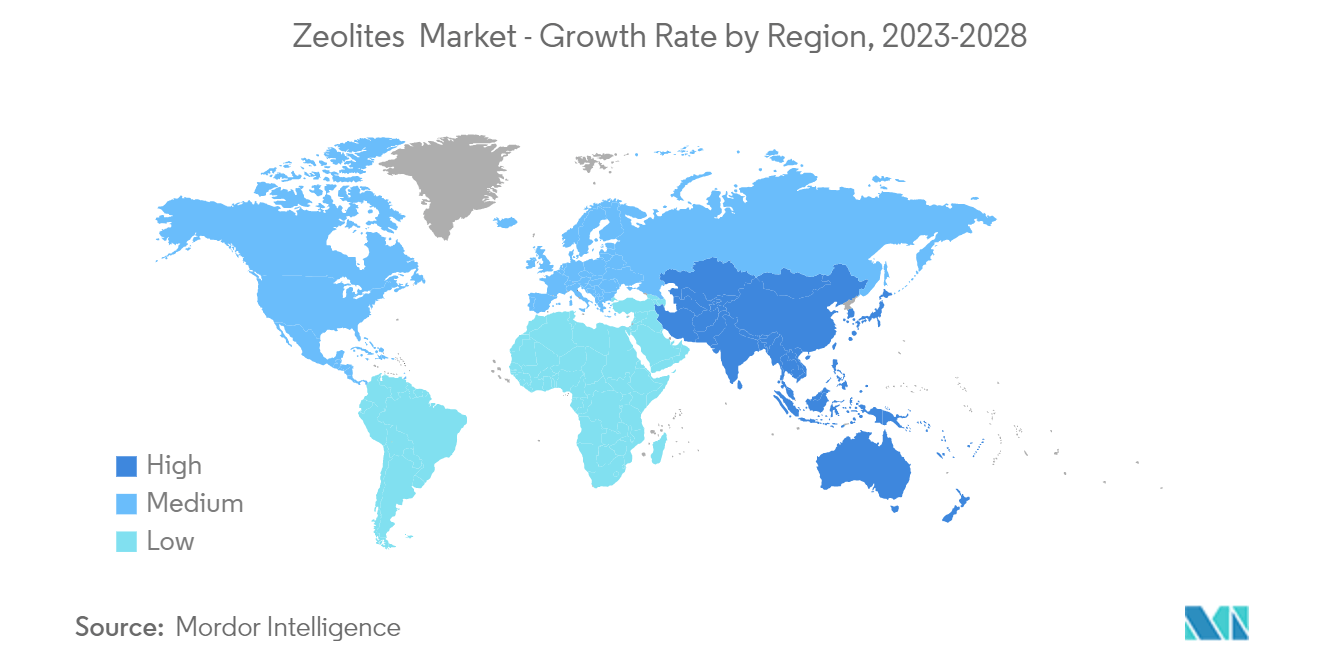

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка цеолитов

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка цеолитов составит более 2,5%.

Пандемия COVID-19 существенно повлияла на производство цеолитов и сырья для них. В первой половине 2021 года в мировом производстве цеолитов наблюдался спад. Это связано с нехваткой сырья, нехваткой рабочей силы и остановкой заводов по решению правительства. Однако рынок восстанавливается после пандемии благодаря растущему спросу в отрасли водоочистки.

- Основными факторами, стимулирующими изучаемый рынок, являются растущий спрос со стороны водоочистной промышленности и увеличение использования цеолитов в качестве холодильных адсорбентов.

- Ожидается, что использование заменителей цеолита будет препятствовать росту рынка.

- Более того, растущий спрос на компактные моющие средства, вероятно, станет возможностью для изучаемого рынка в прогнозируемый период.

- Азиатско-Тихоокеанский регион доминировал на мировом рынке, с наибольшим потреблением в таких странах, как Китай и Индия.

Тенденции рынка цеолитов

Сельскохозяйственная промышленность будет доминировать на рынке

- Благодаря своей высокой ионообменной и водоудерживающей способности природные цеолиты широко используются в удобрениях и процедурах улучшения почвы. Цеолиты также используются для увеличения удержания аммиака в почве.

- В промышленности удобрений цеолиты улавливают нежелательные металлы и предотвращают попадание тяжелых металлов в пищевую цепь. Цеолиты улавливают такие металлы, как медь, кадмий, свинец и цинк. Благодаря высокой ионообменной способности цеолиты считаются эффективными носителями гербицидов, фунгицидов и пестицидов.

- Сельскохозяйственный сектор Северной Америки стабильно растет благодаря снижению спроса на удобрения и падению цен на зерно на внутреннем и мировом рынках. Маржа для производителей снизилась, что, в свою очередь, снизило экономический потенциал фермеров в покупке удобрений для сельскохозяйственных культур.

- Соединенные Штаты являются крупным игроком в мировой торговле сельскохозяйственной продукцией. В 2021 году экспорт сельскохозяйственной продукции составил около 172 миллиардов долларов США. В 2021 году чистая добавленная стоимость сельскохозяйственного сектора США составила около 190 миллиардов долларов США. В 2021 году вклад сельского хозяйства, пищевой промышленности и смежных отраслей в валовой внутренний продукт (ВВП) США составил примерно 1,26 триллиона долларов США, что составляет 5,4%.

- В Европе наблюдается рост потребления биотоплива и биоэнергии, что увеличивает спрос на кормовые культуры. Поскольку кормовые культуры являются крупнейшими потребителями удобрений, ожидается, что они повысят спрос на цеолит.

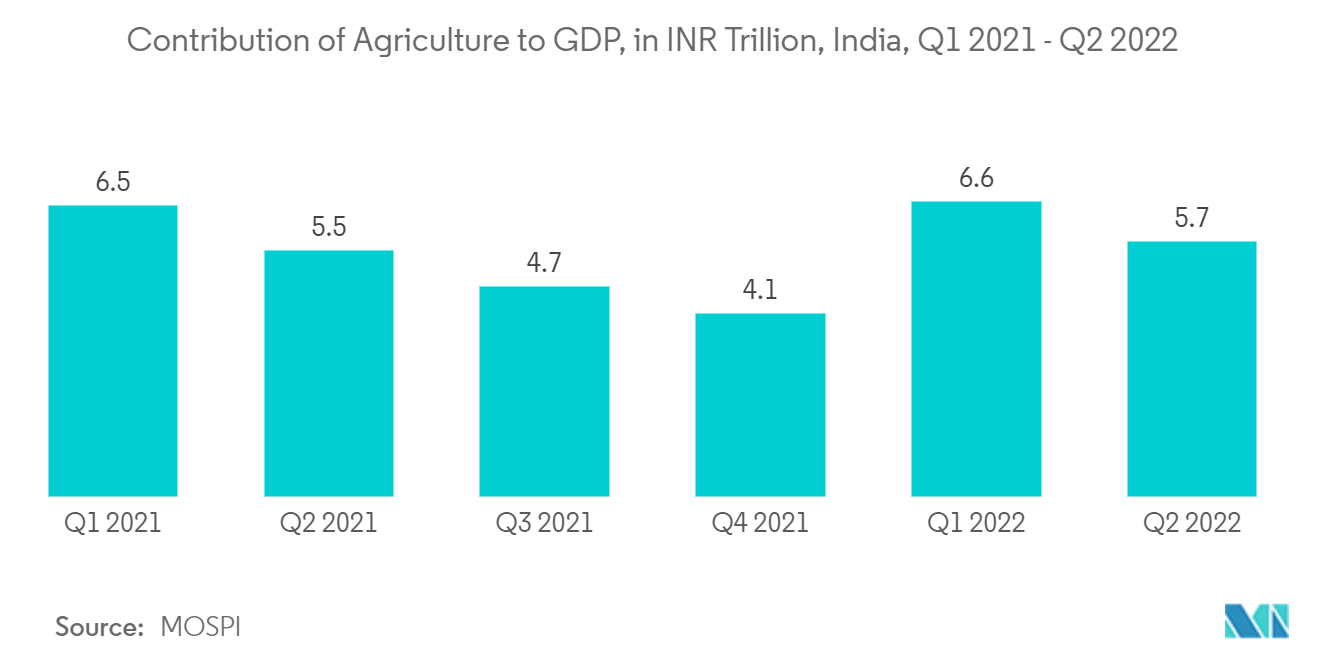

- Ожидается, что в Азиатско-Тихоокеанском регионе сельскохозяйственный сектор будет расти по разным причинам. Наряду с мясом и молочными продуктами городские потребители едят больше свежевыращенных и переработанных фруктов, овощей, соков и т. д. Таким образом, количество свежеприготовленных продуктов питания будет продолжать расти по мере перемещения населения из сельской местности в города. В Индии сельское хозяйство является одним из крупнейших секторов и вносит значительный вклад в ВВП страны.

- Во втором квартале 2022 года вклад сельскохозяйственного сектора Индии в ВВП страны оценивался более чем в 5,7 триллиона индийских рупий (~ 77 миллиардов долларов США). Кроме того, в 2022 финансовом году стоимость экспорта сельскохозяйственной и сопутствующей продукции из Индии составила более 50 миллиардов долларов США. В 2021 финансовом году стоимость экспорта сельскохозяйственной продукции составила более 41 миллиарда долларов США.

- Вышеуказанный рост мировой сельскохозяйственной отрасли, вероятно, будет способствовать увеличению спроса на цеолиты в течение прогнозируемого периода.

Китай будет доминировать на рынке в Азиатско-Тихоокеанском регионе

- Китай доминировал на рынке Азиатско-Тихоокеанского региона. Хотя экономический рост в стране остается высоким, он постепенно снижается по мере старения населения, а экономика перебалансируется от инвестиций к потреблению, от производства к услугам и от внешнего к внутреннему спросу.

- Китай стал крупнейшим строительным рынком в мире. В 2021 году объем строительной отрасли Китая составил 1,117 млрд долларов США. Поскольку правительство планировало сосредоточиться на улучшении инфраструктуры в малых и средних городах, прогнозировалось, что строительная отрасль будет постоянно расти примерно на 5% в год. Таким образом, ожидается увеличение использования цеолитов в строительстве.

- Последний экологический отчет Китая остается отрицательным, предполагая, что 61,5% подземных вод и 28,8% ключевых рек были классифицированы как непригодные для контакта с человеком. Китаю необходимы высококачественные технологии очистки сточных вод, чтобы обратить вспять серьезное загрязнение воды, тем самым увеличивая спрос на цеолиты в стране.

- В 2015 году Китай опубликовал свой План действий в области водных ресурсов, который требует, чтобы 90% городов улучшили свои мощности по очистке осадка к концу 2023 года. По оценкам экспертов, в период с 2021 по 2025 год Китай инвестирует около 8 миллиардов долларов США в строительство и установку новых систем обработки осадка. удобства. Китай планирует построить или отремонтировать 80 000 км сетей канализационных трубопроводов и увеличить мощность очистки сточных вод на 20 миллионов кубических метров в день в период с 2021 по 2025 год.

- Аналогичным образом, на долю Китая приходится примерно 7% общей сельскохозяйственной площади во всем мире, что обеспечивает питание 22% мирового населения. Страна является крупнейшим производителем различных сельскохозяйственных культур, в том числе риса, хлопка, картофеля и многих других овощей. Таким образом, ожидается, что в течение прогнозируемого периода рынок цеолитов будет расти.

- Более того, многие нефтеперерабатывающие заводы страны планируют в ближайшие несколько лет увеличить свои мощности, чтобы удовлетворить растущий спрос на различные химические и нефтехимические продукты. Прогнозируется, что в связи с растущим спросом на различные химические вещества во всем мире спрос на цеолиты в этом секторе будет расти в течение прогнозируемого периода.

- В 2021 году объем производства нефтеперерабатывающих заводов Китая вырос на рекордные 4,3% по сравнению с 2020 годом из-за высокого спроса на топливо в первой половине года и наращивания переработки нефтеперерабатывающими предприятиями, чтобы восполнить дефицит поставок после того, как новый значительный налог закрыл лазейки в смешивании импорта топлива. По данным Национального бюро статистики, в 2021 году общая производительность нефтеперерабатывающего завода достигла 703,55 миллиона тонн или 14,07 миллиона баррелей в сутки (баррелей в сутки).

- Таким образом, ожидается, что вышеуказанные факторы будут способствовать увеличению потребления цеолитов в различных отраслях промышленности.

Обзор цеолитовой отрасли

Рынок цеолитов носит консолидированный характер. В число крупнейших компаний входят BASF SE, Honeywell International Inc., Clariant, Tosoh Corporation и Arkema Group (не в каком-либо определенном порядке).

Лидеры рынка цеолитов

-

BASF SE

-

Honeywell International Inc

-

Clariant

-

Tosoh Corporation

-

Arkema Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка цеолитов

- Декабрь 2022 г. International Zeolite Corp. рада объявить о заключении соглашения между Инновационным центром садоводства и наук об окружающей среде Ниагарского колледжа (HESIC). По условиям соглашения, Ниагарский колледж будет обеспечивать приоритет и поддержку исследовательских проектов, связанных с собственной системой выращивания IZ NEREA, которую будет осуществлять HESIC.

- Февраль 2022 г. International Zeolite Corp. и CoTec Holdings Corp. объявили, что CoTec согласилась осуществить стратегические инвестиции в размере 2 миллионов долларов США в IZ для поддержки своей деятельности по выходу на рынок в сегментах сельского хозяйства и экологически чистых технологий. Ожидается, что инвестиции CoTec ускорят способность IZ быстро перейти к полной коммерциализации, маркетингу и продажам своей революционной сельскохозяйственной продукции и решений.

Сегментация цеолитовой отрасли

Цеолиты — это твердые минералы, состоящие из алюминия, кремния и кислорода, образующие структуру полостей, которые могут удерживать воду или другие небольшие молекулы. Эта трехмерная кристаллическая структура также известна как молекулярное сито из-за ее зазоров. Цеолиты либо добываются из вулканических пород, либо синтезируются в промышленных масштабах из алюмосиликатных гелей. Рынок цеолитов сегментирован по типу продукта, применению, отрасли конечного пользователя и географическому положению. По типу продукта рынок сегментирован на натуральный и синтетический. В зависимости от применения рынок сегментирован на адсорбенты, катализаторы, моющие средства и другие виды применения. В зависимости от отрасли конечного пользователя рынок сегментирован на водоочистку, очистку воздуха, сельское хозяйство, нефтехимию, строительство и другие отрасли конечного пользователя. В отчете также рассматриваются размеры рынка и прогнозы рынка цеолитов в 15 странах основных регионов. Размер рынка и прогнозы основаны на стоимости каждого сегмента (в миллионах долларов США).

| Тип продукта | Естественный | ||

| Синтетический | |||

| Приложение | Адсорбенты | ||

| Катализаторы | |||

| Моющие средства | |||

| Другие области применения (переработка, биогаз) | |||

| Отрасль конечных пользователей | Очистка воды | ||

| Очистка воздуха | |||

| сельское хозяйство | |||

| нефтехимическая | |||

| Строительство | |||

| Другие отрасли конечных пользователей (медицина, атомная промышленность) | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка цеолитов

Каков текущий размер рынка цеолитов?

Прогнозируется, что среднегодовой темп роста рынка цеолитов составит более 2,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми поставщиками на рынке Цеолиты?

BASF SE, Honeywell International Inc, Clariant, Tosoh Corporation, Arkema Group – основные компании, работающие на рынке цеолитов.

Какой регион на рынке Цеолиты является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Цеолиты?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка цеолитов.

В какие годы охватывает рынок цеолитов?

В отчете рассматривается исторический размер рынка цеолитов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка цеолитов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Отчет об отрасли цеолитов

Статистические данные о доле рынка цеолитов, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ цеолитов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.