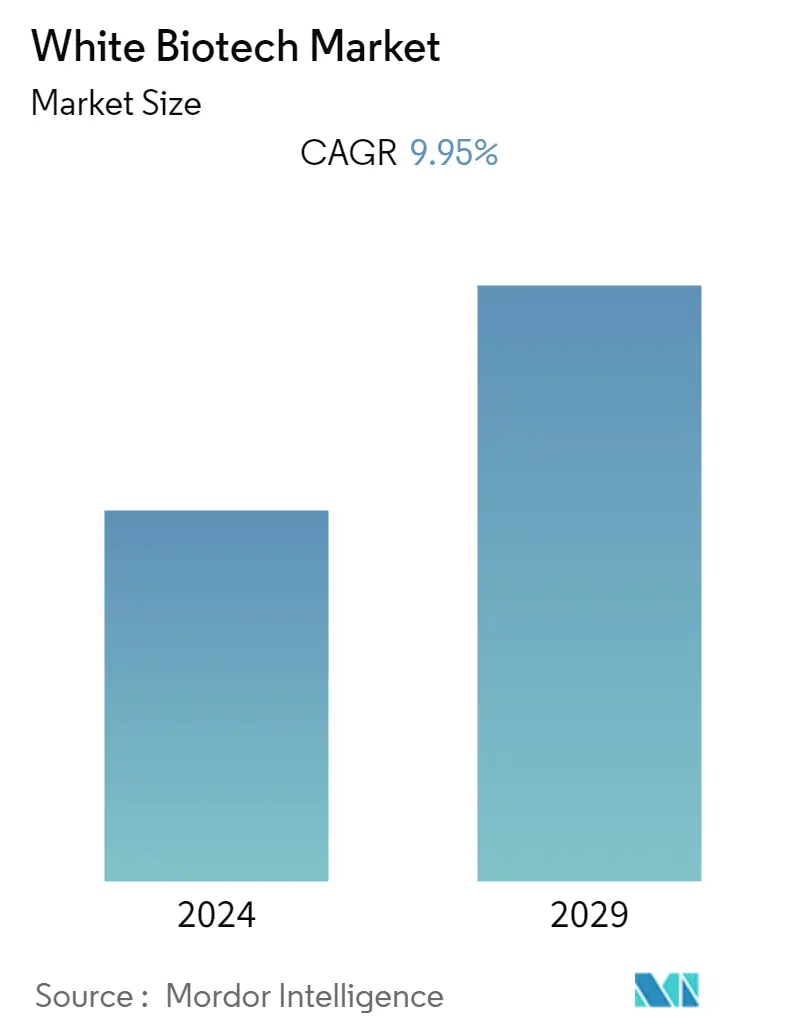

Размер рынка белых биотехнологий

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 9.95 % |

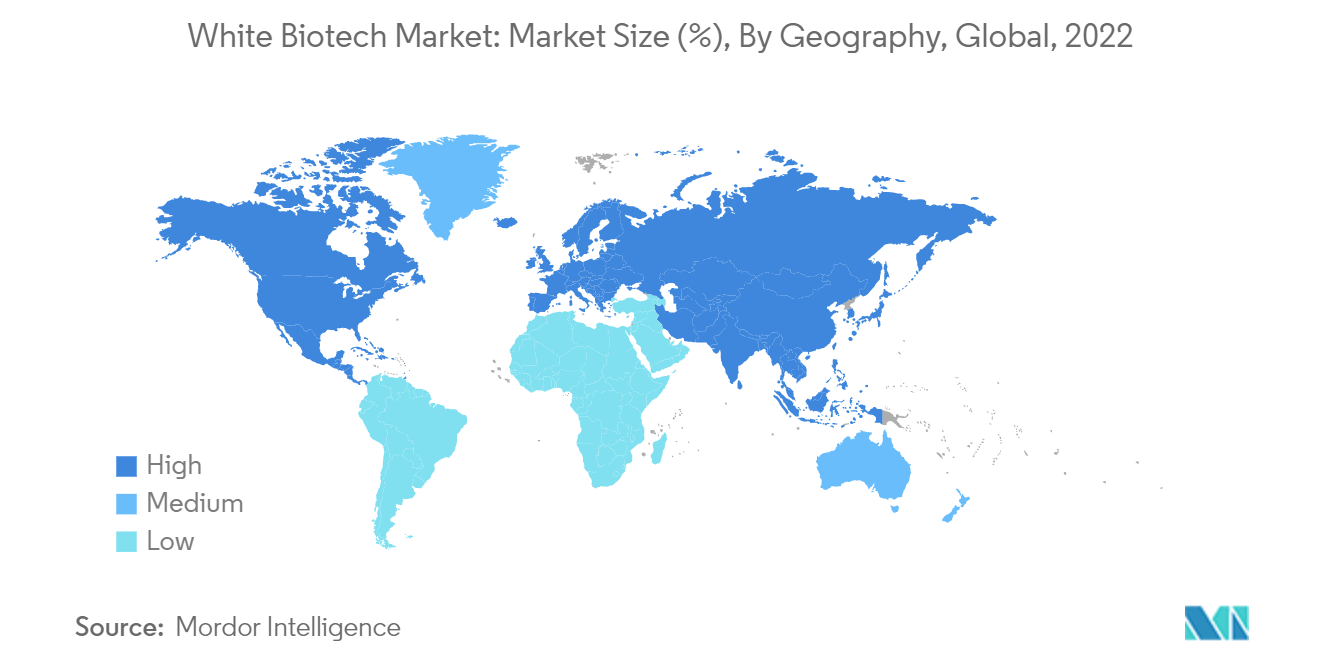

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка белых биотехнологий

Рынок белых биотехнологий в настоящее время оценивается в 315 миллиардов долларов США, и, по прогнозам, среднегодовой темп роста составит 9,95% в течение прогнозируемого периода.

- Белая или промышленная биотехнология является одним из наиболее многообещающих подходов к предотвращению загрязнения, сохранению ресурсов и снижению затрат, поскольку она может сократить выбросы углекислого газа, потребление энергии и потребление воды на 50%, 20% и 75% соответственно. Более того, поскольку борьба с изменением климата становится все более важной, люди во всем мире готовы платить больше за устойчивое развитие.

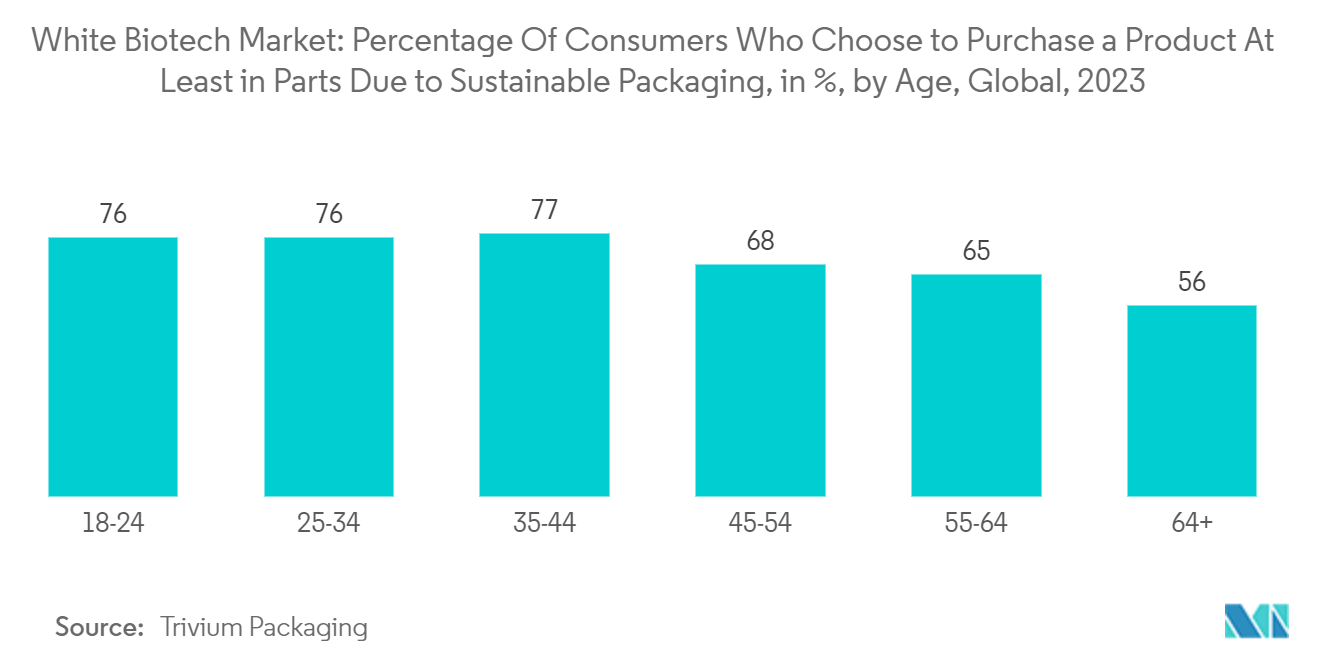

- Потребители все чаще принимают решения о покупке, основываясь на экологических соображениях, и ищут продукты, в которых используются экологически чистые материалы или процессы с минимальным неблагоприятным воздействием на окружающую среду. Такие изменения в структуре закупок побуждают розничных продавцов и производителей применять белую биотехнологию для производства химических веществ с добавленной стоимостью из возобновляемых источников.

- Белая биотехнология обеспечивает ценные компоненты для пищевой, фармацевтической и сельскохозяйственной отраслей, а также других отраслей промышленности. Многие компании и бренды осознают продолжающуюся тенденцию к защите окружающей среды и предпринимают шаги по обеспечению устойчивого развития. Одним из таких усилий является то, что различные потребители из отраслей, включая автомобилестроение и производство потребительских товаров, сосредотачивают внимание на белой биотехнологии для достижения целей устойчивого развития и увеличения продаж.

- Правительственные органы ряда стран поддерживают развивающиеся отрасли биотоплива посредством субсидий, мандатов, корректировок налогов на топливо и стимулов для использования транспортных средств с гибким топливом. Например, США, Европейский Союз, Бразилия, Китай и другие страны начали разрабатывать дополнительные стимулы для биотоплива второго поколения.

- Кроме того, в таких странах, как Индия, запрет на одноразовый пластик и упор на использование переработанных и повторно используемых материалов для снижения зависимости от источников ископаемого топлива, таких как импорт сырой нефти, побуждают компании разрабатывать инновационные экологически чистые упаковочные материалы. Таким образом, подобные инициативы ускоряют рост мирового рынка белой биотехнологии.

Тенденции рынка белых биотехнологий

Растущий спрос на экологически чистую продукцию

- В последние годы потребители во всем мире стали более осознавать негативное воздействие на окружающую среду продуктов, которые они покупают и потребляют. Например, согласно опросу, проведенному Hankook Ilbo в Южной Корее с мая по июнь 2022 года, о влиянии экологически чистых сертификатов, прикрепленных к товару, на решения о покупке, более 72 процентов опрошенных потребителей ответили, что такая маркировка влияет на их покупку. решения.

- В результате компании сосредотачивают усилия на повышении устойчивости своей продукции и, следовательно, экологичности своих брендов. Это еще больше увеличило спрос на белую биотехнологию, которая использует живые клетки дрожжей, плесени, бактерий и растений, а также ферменты для синтеза продуктов, которые легко разлагаются, требуют меньше энергии и создают меньше отходов во время производства.

- Белая биотехнология обеспечивает ценные компоненты для пищевой, фармацевтической, сельскохозяйственной и других отраслей промышленности. Использование соединений микробного происхождения варьируется от получения таких соединений, как ароматизаторы, незаменимые аминокислоты, полиненасыщенные жирные кислоты и органические кислоты, для пищевой промышленности до производства удобрений и биологических пестицидов для использования в сельском хозяйстве. Кроме того, микробы играют значительную роль в здоровье и благополучии человека.

- Микробы производят первичные метаболиты, такие как витамины, нуклеотиды, аминокислоты и вторичные метаболиты. Эти вторичные метаболиты используются для изготовления многих лекарств. Таким образом, ожидается, что широкое применение компонентов микробного происхождения и растущий спрос на продукты биологического происхождения окажут положительное влияние на рынок в ближайшие годы.

Азиатско-Тихоокеанский регион — самый быстрорастущий регион на белом рынке биотехнологий

- Биотехнологическая индустрия в Азиатско-Тихоокеанском регионе получила распространение за последнее десятилетие из-за возросшего спроса на медицинские технологии, биологические препараты и биотехнологически измененные пищевые ингредиенты. Увеличение производства биопродуктов выступает ключевым фактором в стимулировании роста рынка в регионе.

- Поскольку Китай уделяет приоритетное внимание устойчивому развитию, защите окружающей среды и технологическим достижениям, спрос на белую биотехнологию будет расти в различных секторах для удовлетворения потребностей в устойчивых решениях, энергетической безопасности, улучшении здравоохранения, производительности сельского хозяйства и управлении отходами. Более того, игроки стратегически инвестируют в местные компании, чтобы расширить свою долю на рынке.

- Например, в 2021 году BASF Venture Capital (BVC) инвестировал в Bota Biosciences Ltd (Bota Bio), промышленную компанию по производству синтетических биотехнологий, расположенную в Ханчжоу, Китай, которая разрабатывает биотехнологические платформы нового поколения, обеспечивающие устойчивое и экономичное производство ценных продуктов с высокой добавленной стоимостью. продукты для широкого спектра промышленного применения, такие как подсластители, витамины, средства личной гигиены или средства защиты растений. Помимо этого, белая биотехнология открыла большие возможности в японском сегменте функциональных продуктов питания и напитков благодаря растущей склонности потребителей к пищевым продуктам с высокими питательными свойствами.

- Кроме того, ожидается, что инвестиции иностранных компаний в биотехнологические стартапы в Австралии благодаря сильным исследовательским возможностям страны, инновационной экосистеме и потенциалу роста будут способствовать росту рынка.

Обзор белой биотехнологической отрасли

Белый рынок биотехнологий является высококонкурентным, на нем присутствуют сильные региональные и глобальные игроки. Рынок движим стремлением потребителей к устойчивому развитию и эффективному производству продукции. Таким образом, игроки, работающие на рынке, стараются позиционировать себя по демографической группе.

Некоторые известные игроки, такие как Dupont De Nemours, Inc., Novozymes A/S, Lonza Group Ltd, Koninklijke DSM NV и BASF SE, сосредоточили свое внимание на разработке новых и инновационных продуктов, ориентируясь на новую рецептуру для рынка и разрабатывая различные неизведанные микроорганизмы на рынке.

Лидеры рынка белых биотехнологий

-

Dupont De Nemours, Inc.

-

Novozymes A/S

-

Lonza Group Ltd

-

Koninklijke DSM NV

-

BASF SE

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка белых биотехнологий

- Март 2023 г. Danisco Animal Nutrition выпустила AXTRA Prime, оптимизированную смесь ферментов, созданную с учетом значительных изменений в производстве поросят в США. Компания утверждает, что он улучшает здоровье кишечника, улучшает переваривание питательных веществ и обеспечивает измеримые результаты у свиней.

- Декабрь 2021 г. BASF Venture Capital (BVC) осуществила стратегическую инвестицию в Bota Biosciences Ltd (Bota Bio), инновационную промышленную компанию по производству синтетических биотехнологий, базирующуюся в Ханчжоу, Китай. Bota Bio специализируется на разработке передовых биотехнологических платформ, которые способствуют устойчивому и экономически эффективному производству дорогостоящих продуктов для широкого спектра промышленного применения, включая подсластители, витамины, средства личной гигиены и средства защиты растений.

- Июнь 2021 г. Eucodis расширила свою коллекцию CalB новыми иммобилизованными вариантами, такими как EUCODIS CalB01, оптимизированный для применения в органических растворителях, EUCODIS CalB02, оптимизированный для водных сред, и EUCODIS дикого типа-CalB.

Отчет о рынке белых биотехнологий – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.1.1 Увеличение потребительского спроса на продукцию с низким воздействием на окружающую среду

4.1.2 Целенаправленная политика и усилия правительства по содействию использованию биотехнологий

4.2 Рыночные ограничения

4.2.1 Ухудшение плодородия сельскохозяйственных земель

4.3 Анализ пяти сил Портера

4.3.1 Угроза новых участников

4.3.2 Переговорная сила покупателей/потребителей

4.3.3 Рыночная власть поставщиков

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По типу

5.1.1 Биотопливо

5.1.2 Биоматериалы

5.1.3 Биохимия

5.1.4 Промышленные ферменты

5.2 По применению

5.2.1 Биоэнергетика

5.2.2 Фармацевтика

5.2.3 Еда и напитки

5.2.4 Кормить

5.2.5 Другие приложения

5.3 География

5.3.1 Северная Америка

5.3.1.1 Соединенные Штаты

5.3.1.2 Канада

5.3.1.3 Мексика

5.3.1.4 Остальная часть Северной Америки

5.3.2 Европа

5.3.2.1 Германия

5.3.2.2 Великобритания

5.3.2.3 Франция

5.3.2.4 Испания

5.3.2.5 Италия

5.3.2.6 Остальная Европа

5.3.3 Азиатско-Тихоокеанский регион

5.3.3.1 Китай

5.3.3.2 Япония

5.3.3.3 Индия

5.3.3.4 Австралия

5.3.3.5 Остальная часть Азиатско-Тихоокеанского региона

5.3.4 Южная Америка

5.3.4.1 Бразилия

5.3.4.2 Аргентина

5.3.4.3 Остальная часть Южной Америки

5.3.5 Ближний Восток и Африка

5.3.5.1 Южная Африка

5.3.5.2 Саудовская Аравия

5.3.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Стратегии, принятые ведущими игроками

6.2 Анализ позиционирования на рынке

6.3 Профили компании

6.3.1 EUCODIS Bioscience GmbH

6.3.2 Dupont De Nemours Inc.

6.3.3 Koninklijke DSM NV

6.3.4 BASF SE

6.3.5 Evonik Industries AG

6.3.6 Lonza Group Ltd

6.3.7 Laurus Labs

6.3.8 Corbion NV

6.3.9 Novozymes

6.3.10 Archer Daniels Midland Company

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация белой биотехнологической отрасли

Белая биотехнология, также известная как промышленная биотехнология, относится к использованию ферментов и микроорганизмов для производства продуктов биологического происхождения для использования в таких секторах, как химическая промышленность, производство продуктов питания и кормов, здравоохранение, потребительские товары и автомобилестроение.

Рынок белых биотехнологий сегментирован по типу, применению и географическому положению. В зависимости от типа отчет о рынке белых биотехнологий сегментирован на биотопливо, биоматериалы, биохимические вещества и промышленные ферменты. В зависимости от применения отчет о рынке сегментирован на биоэнергетику, фармацевтику, продукты питания и напитки, корма и другие области применения. По географическому признаку рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку.

Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| По типу | ||

| ||

| ||

| ||

|

| По применению | ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Часто задаваемые вопросы по исследованию рынка белых биотехнологий

Каков текущий размер рынка белых биотехнологий?

Прогнозируется, что среднегодовой темп роста рынка белых биотехнологий составит 9,95% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Белые биотехнологии?

Dupont De Nemours, Inc., Novozymes A/S, Lonza Group Ltd, Koninklijke DSM NV, BASF SE — основные компании, работающие на рынке Белых биотехнологий.

Какой регион на рынке Белые биотехнологии является самым быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Белые биотехнологии?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка белых биотехнологий.

Какие годы охватывает рынок Белых биотехнологий?

В отчете рассматривается исторический размер рынка Белых биотехнологий за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Белых биотехнологий на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет белой биотехнологической отрасли

Статистические данные о доле, размере и темпах роста доходов на рынке белой биотехнологии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ White Biotechnology включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.