Анализ рынка производства металлоконструкций во Вьетнаме

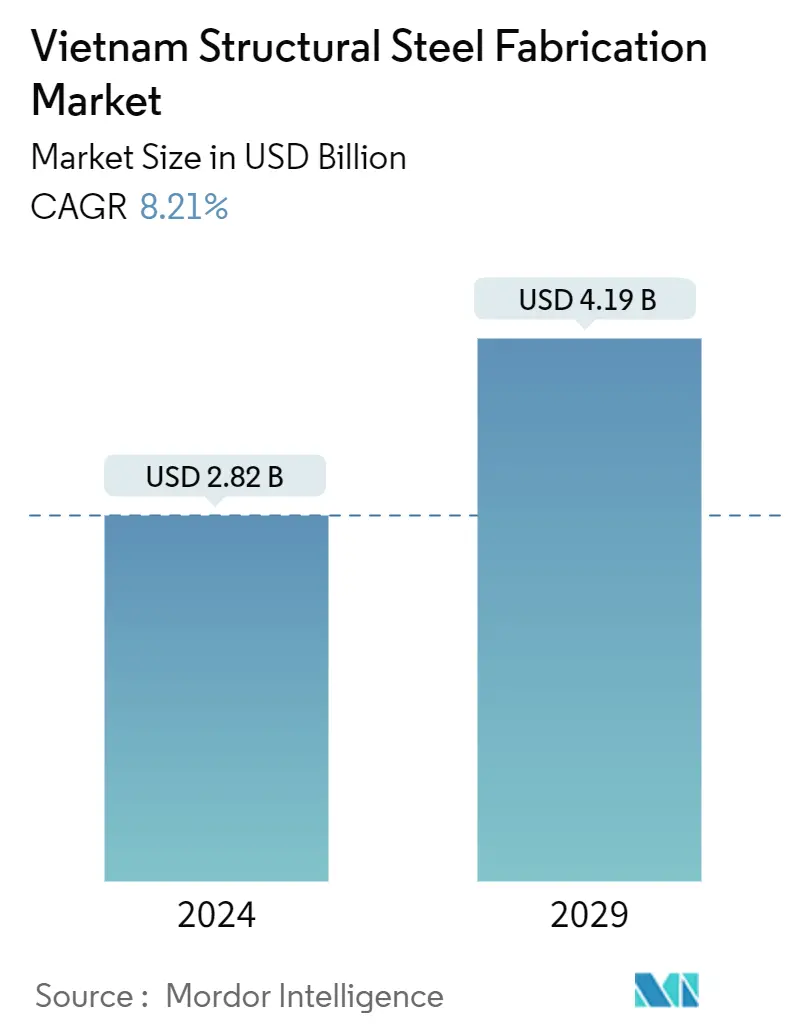

Объем рынка производства металлоконструкций во Вьетнаме оценивается в 2,82 миллиарда долларов США в 2024 году и, как ожидается, достигнет 4,19 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 8,21% в течение прогнозируемого периода (2024-2029 годы).

- Быстрая урбанизация, рост инфраструктуры и увеличение производства стали внутри страны привели к поразительным темпам роста производства сталелитейной промышленности Вьетнама — более чем на 20%.

- Расход готовой стали составил около ок. Объем продаж готовой стали снизился, но экспорт стали по-прежнему рос. Экспорт готовой стали за первые 6 месяцев достиг 3,881 млн тонн, что на 6,5% больше, чем за аналогичный период 2021 года.

- По мнению отраслевых экспертов, ожидается, что потребление стали на душу населения во Вьетнаме увеличится в ближайшие несколько лет благодаря росту инвестиций в инфраструктуру и недвижимость.

- Кроме того, ожидается, что спрос на сталь в строительном секторе Вьетнама вырастет более чем на 10% в течение следующих нескольких лет.

- В связи с развитием социально-экономической ситуации и тенденцией глобализации спрос на строительные работы в последние годы имеет тенденцию к увеличению, поэтому необходимость использования этих материалов вызывает большое внимание и интерес.

- Стальные конструкции сегодня являются одним из самых популярных типов конструкций, полностью используемых и применяемых в самых разных проектах и строительстве различных проектов, от высотных зданий до промышленных зданий.

- Акцент правительства Вьетнама на развитии современной инфраструктуры увеличил спрос на конструкционную сталь на рынке.

Тенденции рынка производства металлоконструкций во Вьетнаме

Увеличение инфраструктурной деятельности стимулирует производство

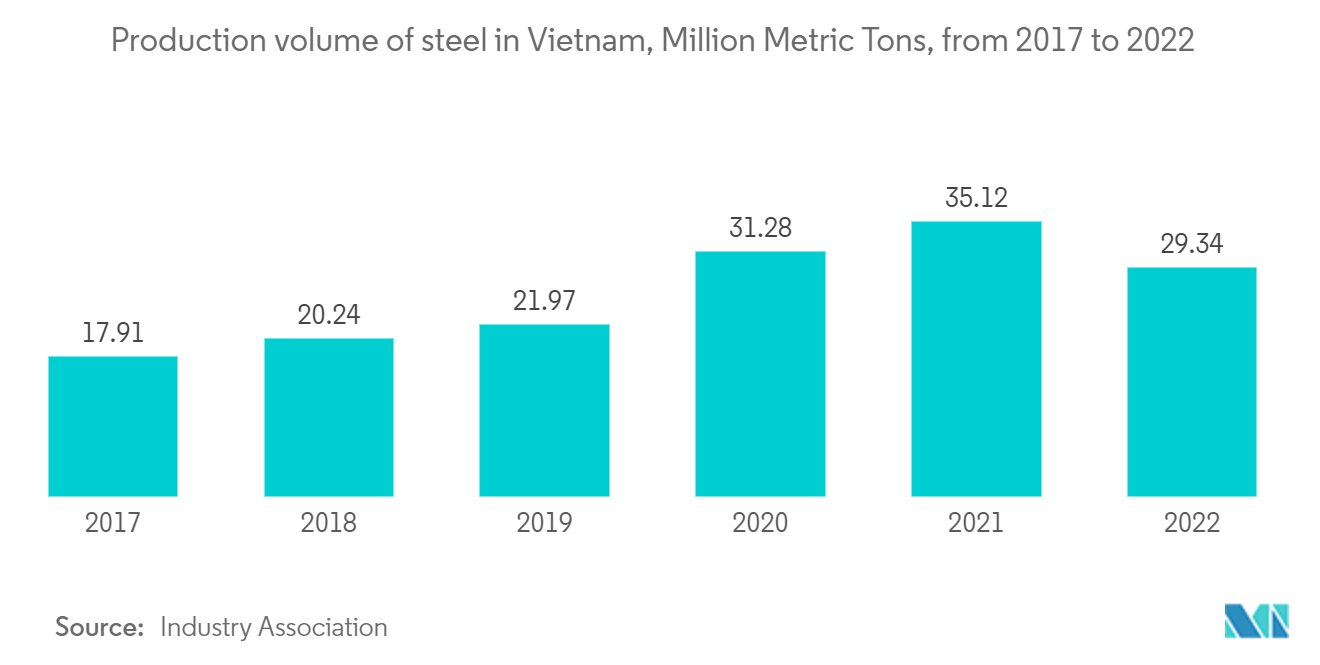

Вьетнам в настоящее время является крупнейшим производителем в регионе, поскольку на его долю приходится 29% всей производимой сырой стали. Сталелитейная промышленность Вьетнама быстро росла за последние десять лет, и ожидается, что к 2021 году она займет 13-е место в мире, а внутреннее производство сырой стали достигнет рекордного уровня в 19,5 миллионов тонн в год.

Вьетнам вложил значительные средства в транспорт, особенно в дороги, аэропорты и морские порты. Государственные и частные инвестиции Вьетнама в инфраструктуру в последние годы достигли 5,7% ВВП, что является самым высоким показателем в Юго-Восточной Азии и вторым по величине в Азии после Китая (6,8% ВВП).

Недавно правительство Вьетнама утвердило план потратить 43–65 миллиардов долларов США на строительство и модернизацию инфраструктуры автомобильного, железнодорожного, внутреннего водного, морского и воздушного транспорта в период с 2021 по 2030 год.

Правительство также приняло новый Закон о государственно-частном партнерстве (ГЧП), вступающий в силу 29 марта 2021 года, для поддержки и регулирования частных инвестиций в масштабную модернизацию инфраструктуры, особенно в секторах транспорта, электросетей и электростанций. Целью этого движения является привлечение большего количества частных инвестиций для снижения нагрузки на государственный долг и налогово-бюджетную политику.

Кроме того, быстрая урбанизация во Вьетнаме является сильным драйвером развития сектора транспорта и коммунальных услуг. Поскольку, по оценкам, 50% населения сейчас проживает в крупных городах, рост населения уже превысил возможности существующих сетей связи и коммунальных систем.

Когда дело доходит до перемещения материалов, Вьетнам следует стандартному методу использования доменных печей для переработки железной руды и выплавки железа в сталь. По сравнению с технологией электроиндукционных печей, на долю которой приходится около 30% производства, на эту технологию приходится 70%. По оценкам ОЭСР (2021 г.), мощность индукционных печей для производства стали во Вьетнаме составляет 1,63 миллиона метрических тонн, что занимает третье место среди стран АСЕАН.

Приток прямых иностранных инвестиций во Вьетнам увеличивается

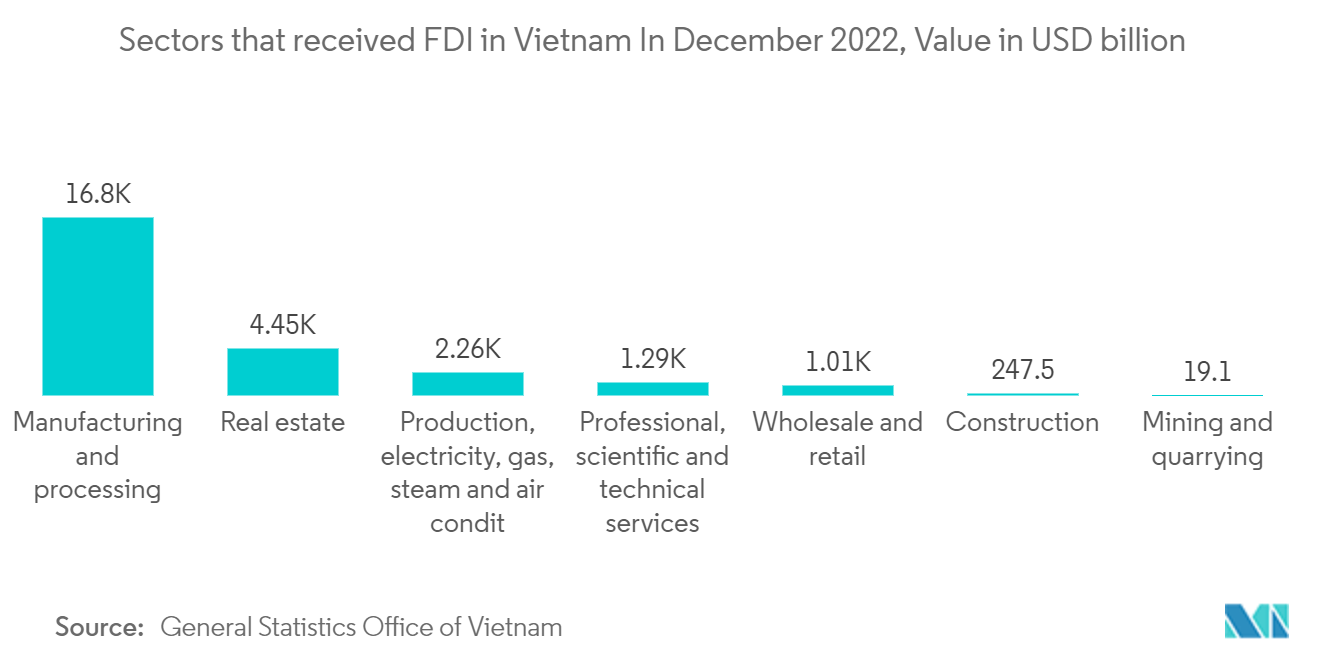

- В последние несколько лет политическая напряженность между США и Китаем заставила транснациональные компании переместиться к югу от границы, чтобы диверсифицировать свои цепочки поставок. Это сделало Вьетнам горячей точкой для прямых иностранных инвестиций.

- Вьетнам принес 25,1 миллиарда долларов США за первые 11 месяцев 2022 года. Республика Южная Корея — страна, которая больше всего инвестирует во Вьетнам. К ноябрю 2022 года РК выделила более 80 миллиардов долларов США на проекты прямых иностранных инвестиций во Вьетнаме.

- Вьетнам нуждается в прямых иностранных инвестициях, потому что ему не хватает капитала и различных необходимых навыков, необходимых для успешного построения своей экономики. Благодаря ПИИ, которые также поставляют капитал и строят фабрики и другие объекты, для вьетнамских граждан создаются миллионы рабочих мест.

- Иностранные инвестиции во Вьетнаме остаются ярким пятном на экономической картине Вьетнама, несмотря на то, что их стоимость снижается из года в год.

- Данные Министерства планирования и инвестиций показали, что было зарегистрировано 2036 новых проектов прямых иностранных инвестиций (ПИИ) на сумму 12,45 млрд долларов США, что на 17,1% больше по сравнению с аналогичным периодом прошлого года по количеству проектов, но ниже на 18,4% по стоимости.

- Кроме того, 1107 проектов скорректировали капитал на общую сумму 10,12 млрд долларов США, что на 12,4% и 12,2% больше, чем в прошлом году соответственно.

- Иностранные инвесторы вложили средства в 19 из 21 отраслей национальной экономической классификации, из которых обрабатывающая и обрабатывающая промышленность сохранила лидерство по привлечению ПИИ с общим объемом инвестиций более 16,8 млрд долларов США, что составляет 60,6% общего объема инвестиций страны. общий капитал.

Обзор отрасли производства металлоконструкций во Вьетнаме

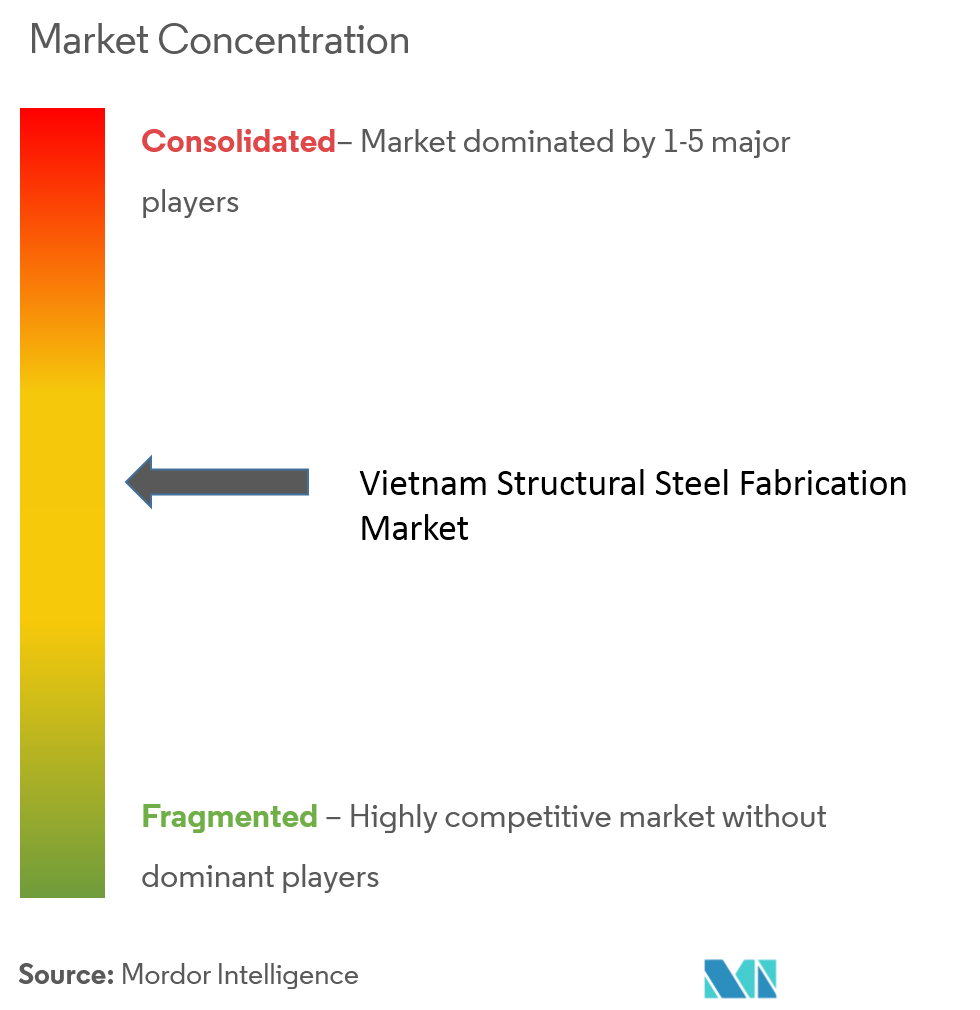

Рынок производства металлоконструкций во Вьетнаме фрагментирован, и в стране активно действуют многие международные и отечественные игроки. В отчете представлены основные игроки на рынке производства металлоконструкций во Вьетнаме. Что касается доли рынка, крупные игроки в стране конкурируют друг с другом за большую долю, поскольку рынок в основном занят малыми и средними игроками.

Лидеры рынка производства металлоконструкций Вьетнама

Zamil Steel Buildings Vietnam Company Limited.

Atad Steel Structure Corporation

Universal Vietnam Steel Buildings Company Limited

Triviet Steel Smart Solutions

PEB Steel

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка производства металлоконструкций Вьетнама

- Январь 2023 г.: Сталелитейная промышленность Вьетнама переживает трудные времена, поскольку ужесточение правил, касающихся недвижимости, ограничивает спрос на новые здания. Осенью 2022 года Hoa Phat Group, крупнейший производитель стали в Юго-Восточной Азии, приостановил работу четырех доменных печей во Вьетнаме. Другие вьетнамские сталелитейные компании, использующие электропечи, также были вынуждены резко сократить производство.

- Ноябрь 2022 г.: подписан Меморандум о взаимопонимании (MOU) между Ханойским университетом гражданского строительства (HUCE), PEB Steel Buildings Co., Ltd. и HUCE. Меморандум о взаимопонимании представляет собой важный поворотный момент в тесном сотрудничестве двух сторон на пути к общей цели создания первоклассных кадровых ресурсов гражданского строительства.

Сегментация промышленности по производству металлоконструкций во Вьетнаме

Отчет о производстве конструкционной стали во Вьетнаме пытается дать полную картину рынка производства конструкционной стали во Вьетнаме. В нем основное внимание уделяется технологическим достижениям, динамике рынка, а также анализу различных материалов и видов применения. В нем также рассматриваются доминирующие компании и рыночная среда для производства металлоконструкций во Вьетнаме.

Рынок сегментирован по отраслям конечного использования (производство, энергетика, строительство, нефть и газ и др.) и по типам продукции (толстый сортовой прокат, легкий сортовой прокат и др.). В отчете представлен размер рынка и прогнозы в стоимости (в долларах США) для всех вышеуказанных сегментов.

| Производство |

| Мощность и энергия |

| Строительство |

| Нефти и газа |

| Другие отрасли конечных пользователей |

| Тяжелая профильная сталь |

| Легкая секционная сталь |

| Другие типы продуктов |

| По отраслям конечных пользователей | Производство |

| Мощность и энергия | |

| Строительство | |

| Нефти и газа | |

| Другие отрасли конечных пользователей | |

| По типу продукта | Тяжелая профильная сталь |

| Легкая секционная сталь | |

| Другие типы продуктов |

Часто задаваемые вопросы по исследованию рынка производства металлоконструкций во Вьетнаме

Насколько велик рынок изготовления металлоконструкций во Вьетнаме?

Ожидается, что объем рынка производства металлоконструкций во Вьетнаме достигнет 2,82 млрд долларов США в 2024 году, а среднегодовой темп роста составит 8,21% и достигнет 4,19 млрд долларов США к 2029 году.

Каков текущий размер рынка производства металлоконструкций во Вьетнаме?

Ожидается, что в 2024 году объем рынка производства металлоконструкций Вьетнама достигнет 2,82 миллиарда долларов США.

Кто являются ключевыми игроками на рынке производства металлоконструкций во Вьетнаме?

Zamil Steel Buildings Vietnam Company Limited., Atad Steel Structure Corporation, Universal Vietnam Steel Buildings Company Limited, Triviet Steel Smart Solutions, PEB Steel — основные компании, работающие на рынке изготовления металлоконструкций Вьетнама.

В какие годы охватывает Вьетнамский рынок изготовления металлоконструкций и каков был размер рынка в 2023 году?

В 2023 году объем рынка производства металлоконструкций Вьетнама оценивался в 2,59 миллиарда долларов США. В отчете рассматривается исторический размер рынка производства металлоконструкций Вьетнама за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка производства металлоконструкций Вьетнама на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об отрасли производства металлоконструкций во Вьетнаме

Статистические данные о нулевой рыночной доле, размере и темпах роста доходов в 2023 году, предоставленные Mordor Intelligence™ Industry Reports. Нулевой анализ включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

_-_Copy.webp)