Объем рынка комбикормов во Вьетнаме

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

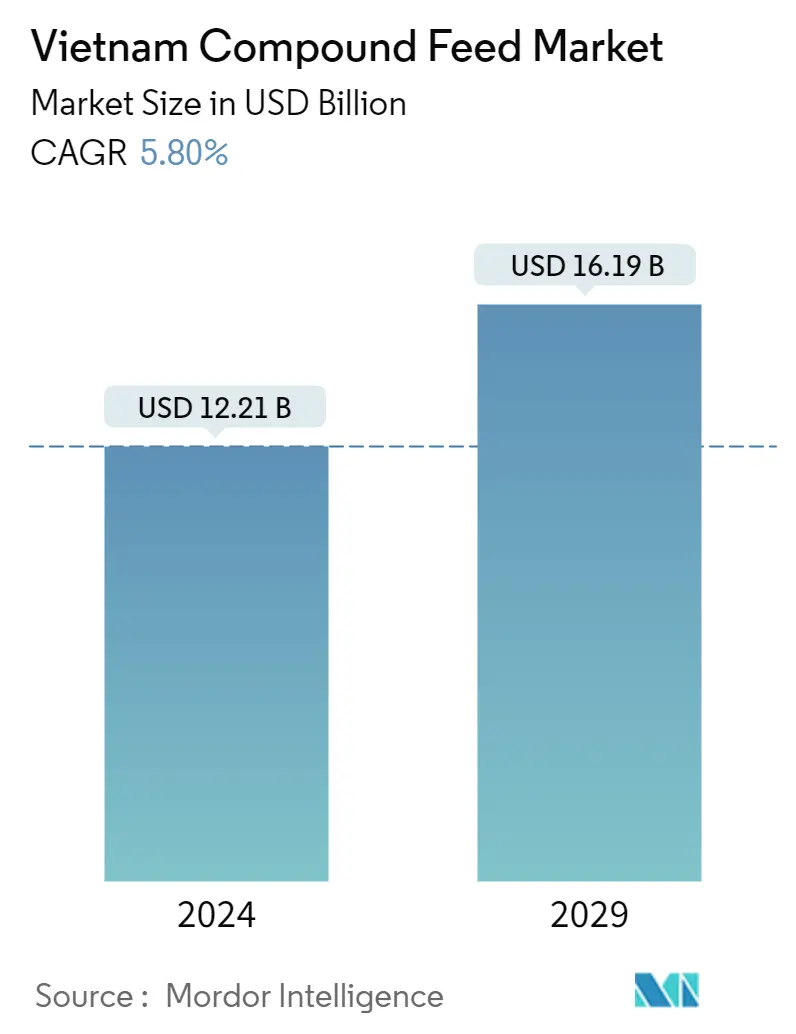

| Размер рынка (2024) | USD 12.21 миллиарда долларов США |

| Размер рынка (2029) | USD 16.19 миллиардов долларов США |

| CAGR(2024 - 2029) | 5.80 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка комбикормов во Вьетнаме

Объем рынка комбикормов во Вьетнаме оценивается в 12,21 млрд долларов США в 2024 году и, как ожидается, достигнет 16,19 млрд долларов США к 2029 году, а среднегодовой темп роста составит 5,80% в течение прогнозируемого периода (2024-2029 гг.).

- Растущая доля животноводства в сельскохозяйственной продукции и увеличение располагаемых доходов потребителей являются важными факторами, способствующими развитию рынка комбикормов в стране. Наличие нескольких крупных предприятий, таких как Dabaco, Masan, Greenfeed, Vina и Lai Thieu, будет стимулировать развитие сегмента внутреннего производства в ближайшие годы.

- Кроме того, растущий спрос на мясо и мясные продукты является одним из основных факторов, стимулирующих спрос на комбикорма в стране. Растущее нормативное давление на компании привело к внедрению гигиенических методов животноводства, что приводит к повышению удовлетворенности потребителей при закупках мяса и продуктов на его основе. Производство кормов, которое учитывает все руководящие принципы, установленные правительством, приобретает все большее значение в регионе.

- Повышенное внимание уделяется исследованиям и разработкам и, в свою очередь, более значительному притоку инвестиций в эти области. Новые технологии и спрос на мясные продукты более высокого качества по более низким ценам привели к разработке эффективных процессов селекции с использованием статистических методов для определения генетических изменений и характеристик. Все это возлагает на рынок комбикормов бремя поддержания растущей популяции животных.

Тенденции рынка комбикормов во Вьетнаме

Растущий спрос на мясо и продукты на его основе

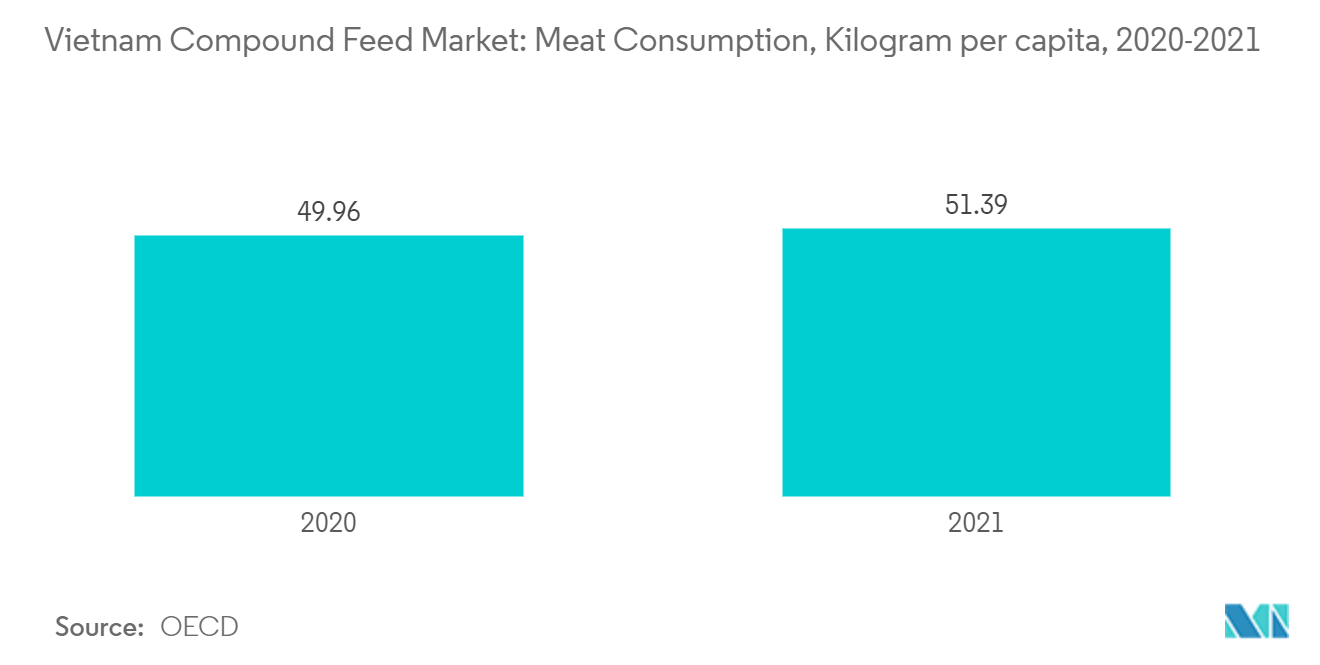

Спрос на мясо более высокого качества по более низким ценам во Вьетнаме демонстрирует тенденцию к росту. Экономический рост увеличил покупательную способность потребителей, большая часть которой направлена на потребление мяса домашнего скота. Например, по данным ОЭСР, потребление мяса на душу населения выросло с 49,9 кг в 2020 году до 51,3 кг в 2021 году. Увеличение потребления мяса увеличивает спрос на комбикорма, способствуя росту рынка.

Наряду с этим, вьетнамское правительство, ведомства и министерства в прошлом внедрили несколько схем, таких как стратегия развития животноводства, для расширения животноводческого сектора, что привело к увеличению производства и потребления мяса. Согласно Закону о животноводстве, необходимо применять науку и технологии в животноводстве для повышения производительности, качества, эффективности и конкурентоспособности сектора животноводства, обеспечения безопасности пищевых продуктов, эпидемической безопасности, защиты окружающей среды и решения проблем. с изменениями климата.

Более того, импортный спрос Вьетнама на кукурузу и побочные продукты зерна для корма для животных растет. Большую часть составит кукуруза, а остальная часть будет приходиться на пшеницу и ячмень, что отражает тенденции мясной отрасли. Таким образом, благоприятная государственная политика в животноводстве и спрос на мясо укрепляют рынок комбикормов в стране в прогнозируемый период.

Сегмент птицеводства доминирует на рынке

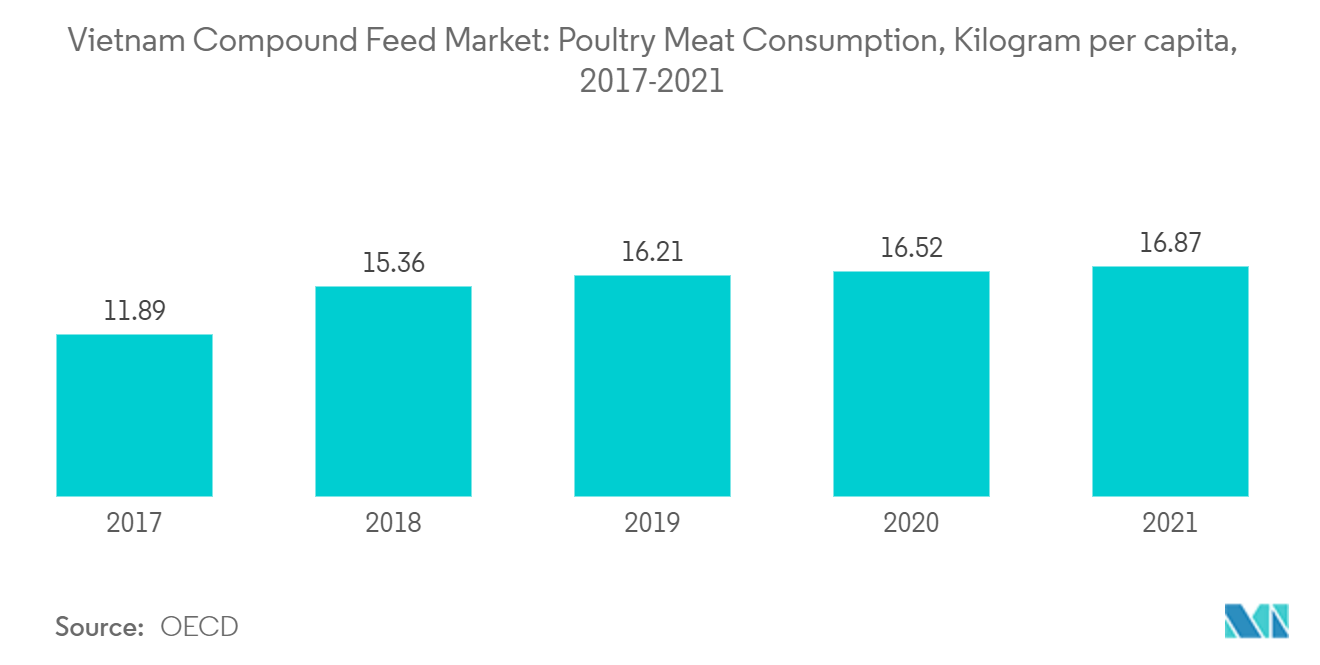

Корма для птицы являются самым потребляемым кормом в стране из-за растущего предпочтения потребителей к мясу курицы, перепелки и утки. Жители Вьетнама называют мясо птицы и яйца наиболее важными источниками белка, что приводит к увеличению потребления. Например, потребление мяса птицы на душу населения выросло с 11,8 кг в 2017 году до 16,8 кг в 2021 году, что свидетельствует о высоком спросе на птицу и продукты из нее. Он также считается вторым по величине источником мяса в стране. Таким образом, по данным Национального института зоотехники Вьетнама, поголовье домашней птицы увеличивается в течение нескольких лет и достигло 512,7 миллиона в 2020 году, при этом годовой темп роста составил 5,1%. Увеличение поголовья птицы и спроса на ее мясо повышает спрос на комбикорма в стране.

Наряду с этим, птицеводство является важным источником дохода для многих сельских домохозяйств страны. Производством птицы занимаются многие мелкие и средние фермеры. Кроме того, в сельской местности на вьетнамских фестивалях ежегодно проводятся петушиные бои. Следовательно, фермеры в стране выращивают больше петухов для этой основной функции, что создает больший спрос на домашнюю птицу в стране. Таким образом, такое увеличение спроса делает корма для птицы крупнейшим сегментом.

Корм для птицы был наиболее потребляемым товаром из-за пристрастия населения к белому куриному и утиному мясу. Это позволит увеличить производство мяса птицы, особенно курятины. Например, по данным Продовольственной и сельскохозяйственной организации (ФАО), производство куриного мяса выросло с 786 354 метрических тонн в 2017 году до 1 146 318 метрических тонн в 2020 году, увеличившись на 45,7%. Таким образом, рост производства мяса указывает на то, что производство курицы и утки также расширяется, что еще больше способствует спросу и производству кормов.

Обзор отрасли комбикормов во Вьетнаме

Вьетнамский рынок комбикормов сильно фрагментирован на долю нескольких международных и отечественных игроков приходится большая часть рынка. ADM Vietnam Co. Ltd, Cargill Incorporated, Alltech, Charoen Pokphand (CP) Vietnam и De Heus Company Ltd являются одними из крупнейших игроков в стране. Крупнейшие международные производители комбикормов приходят во Вьетнам путем слияний и поглощений производителей кормов для аквакультуры и птицы. Эти компании привносят технический опыт, тем самым улучшая перспективы роста.

Лидеры рынка комбикормов Вьетнама

-

Charoen Pokphand (CP) Vietnam

-

Cargill, Incorporated

-

DE HEUS COMPANY LIMITED

-

Alltech Inc.

-

ADM VIETNAM CO., LTD.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка комбикормов во Вьетнаме

- Ноябрь 2022 г. De Heus открыла свой первый завод по производству премиксов в Азии в промышленном парке Май, район Транг Бом, Вьетнам. Его мощность составляет 60 000 тонн. Это позволит компании обеспечить качество и поставки продукции, снизить затраты фермеров и повысить эффективность их производства во Вьетнаме и во всей Азии.

- Июнь 2022 г. Innovafeed и Cargill объединились, чтобы создать новые полезные для здоровья ингредиенты для различных типов кормов для животных, включая комбикорма. Соглашение объединяет опыт Innovafeed в разработке точных ингредиентов из насекомых и глобальные возможности Cargill в области питания животных для расширения использования ингредиентов из насекомых в различных типах кормов для животных.

Отчет о рынке комбикормов во Вьетнаме – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей/потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип ингредиента

5.1.1 Зерно и крупы

5.1.2 Масличные культуры и их производные

5.1.3 Рыбная мука и рыбий жир

5.1.4 Добавки

5.1.5 Другие типы ингредиентов

5.2 Тип животного

5.2.1 Жвачные животные

5.2.2 Свинья

5.2.3 Птица

5.2.4 Аквакультура

5.2.5 Другие типы животных

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Анализ доли рынка

6.2 Наиболее распространенные стратегии

6.3 Профили компании

6.3.1 Charoen Pokphand (CP) Vietnam

6.3.2 Cargill Incorporated

6.3.3 ADM Vietnam Co. Ltd

6.3.4 De Heus Company Limited

6.3.5 Alltech Vietnam

6.3.6 Land O'Lakes Purina

6.3.7 Archer Daniels Midland

6.3.8 GreenFeed (Vietnam) Co. Ltd

6.3.9 New Hope Group

6.3.10 DeKalb Feeds

6.3.11 Kent Feeds

6.3.12 Proconco

6.3.13 Lai Thieu Feed Mill Co. Ltd

6.3.14 Nutreco NV

6.3.15 Austfeed

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация индустрии комбикормов во Вьетнаме

Комбикорм – это питательно адекватный корм для животных, кроме человека, изготовленный по определенной формуле, составленный для кормления в качестве единственного рациона и способный поддерживать жизнь и стимулировать продуктивность без потребления каких-либо дополнительных веществ, кроме воды. Это комбинация различных концентрированных кормовых ингредиентов в подходящих пропорциях. Вьетнамский рынок комбикормов сегментирован по ингредиентам (зерновые, масличные культуры и их производные, рыбная мука и рыбий жир, добавки и другие компоненты) и типам животных (жвачные животные, свиньи, птица, аквакультура и различные виды животных). В отчете представлены размер рынка и прогнозируемая стоимость (в миллионах долларов США) для всех вышеуказанных сегментов.

| Тип ингредиента | ||

| ||

| ||

| ||

| ||

|

| Тип животного | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка комбикормов во Вьетнаме

Насколько велик рынок комбикормов во Вьетнаме?

Ожидается, что объем рынка комбикормов во Вьетнаме достигнет 12,21 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,80% и достигнет 16,19 млрд долларов США к 2029 году.

Каков текущий размер рынка комбикормов во Вьетнаме?

Ожидается, что в 2024 году объем рынка комбикормов во Вьетнаме достигнет 12,21 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Комбикорма во Вьетнаме?

Charoen Pokphand (CP) Vietnam, Cargill, Incorporated, DE HEUS COMPANY LIMITED, Alltech Inc., ADM VIETNAM CO., LTD. — основные компании, работающие на рынке комбикормов Вьетнама.

В какие годы охватывает рынок комбикормов во Вьетнаме и каков был размер рынка в 2023 году?

В 2023 году объем рынка комбикормов Вьетнама оценивался в 11,54 миллиарда долларов США. В отчете рассматривается исторический размер рынка комбикормов во Вьетнаме за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка комбикормов во Вьетнаме на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Комбикормовый отчет во Вьетнаме

Статистические данные о доле, размере и темпах роста доходов на рынке комбикормов во Вьетнаме в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ комбикормов во Вьетнаме включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.