| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 5.64 Billion |

| Размер Рынка (2029) | USD 7.63 Billion |

| CAGR (2024 - 2029) | 6.30 % |

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка стоматологического оборудования в США

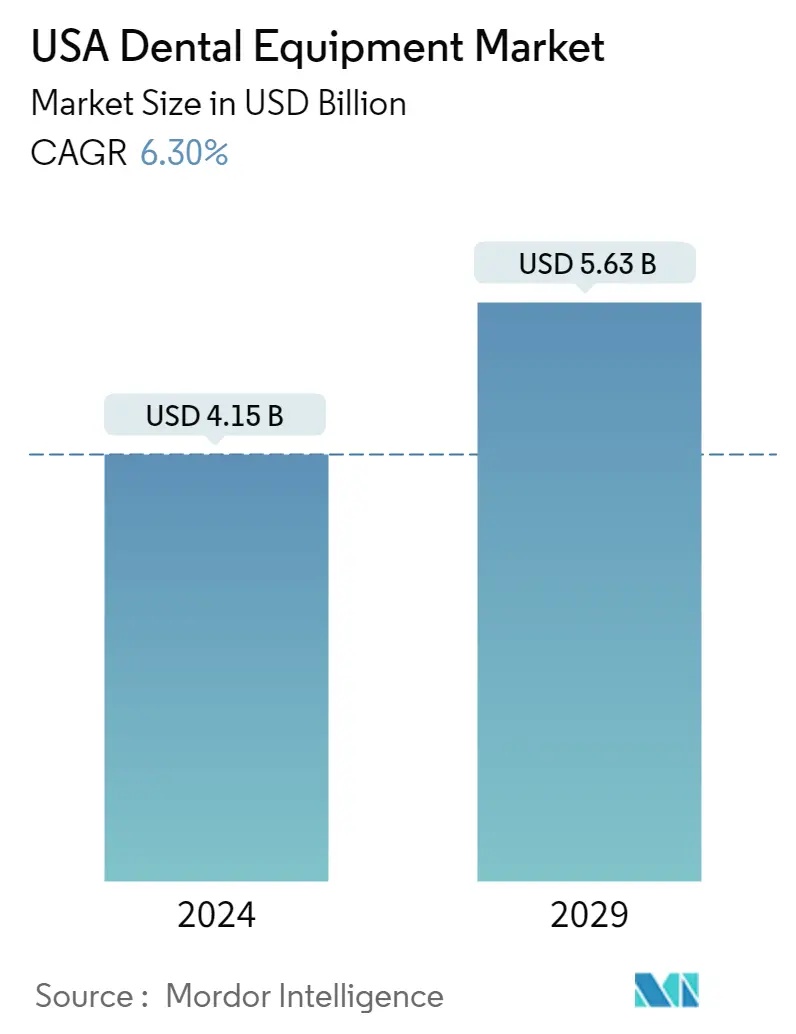

Объем рынка стоматологического оборудования в США оценивается в 4,15 млрд долларов США в 2024 году и, как ожидается, достигнет 5,63 млрд долларов США к 2029 году, а среднегодовой темп роста составит 6,30% в течение прогнозируемого периода (2024-2029 гг.).

COVID-19 существенно повлиял на рынок стоматологического оборудования США. Многие стоматологические процедуры были отложены или отменены, поскольку они требуют тесного контакта с врачом и его пациентами, а также со стоматологическим оборудованием, что создает риск заражения вирусом. Кроме того, во время пандемии государственные органы опубликовали различные рекомендации относительно соблюдения гигиены в стоматологических клиниках. Например, согласно отчету, опубликованному Американской стоматологической ассоциацией (ADA) в августе 2022 года, ADA выпустила пересмотренное руководство по инфекционному контролю, в котором подчеркивается важность внедрения комплексных методов профилактики и контроля инфекций в стоматологических кабинетах и других лечебных учреждениях. Однако благодаря поддержке крупномасштабных программ вакцинации в Соединенных Штатах и растущему бремени стоматологических заболеваний ожидается, что изучаемый рынок вернется к своему полному потенциалу в ближайшие годы.

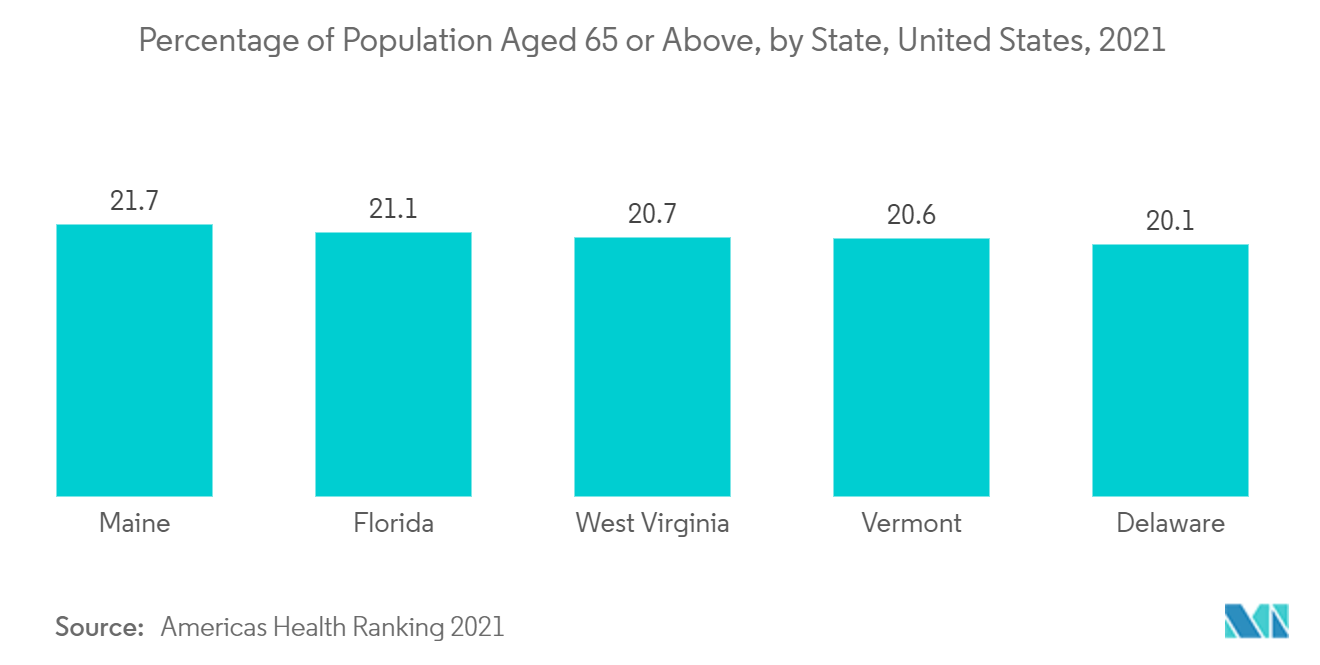

В Соединенных Штатах наблюдается рост гериатрического населения, поскольку эта группа населения широко распространена в стоматологических кабинетах и других стоматологических кабинетах, тем самым стимулируя рынок стоматологического оборудования в стране. Например, согласно прогнозам CBO на период 2023–2053 годов, в Соединенных Штатах в среднем 73 миллиона человек будут в возрасте 65 лет и старше. Стоматологические проблемы, такие как кариес, корни, коронковый кариес, пародонтит и т. д., усиливаются с возрастом; таким образом, ожидается, что большое количество пожилых людей в стране будет стимулировать изучаемый рынок.

Кроме того, ожидается, что рост стоматологических заболеваний среди населения Соединенных Штатов будет способствовать росту рынка в течение прогнозируемого периода. Например, согласно обновлению НИЗ за апрель 2022 года, около 9 из 10 взрослых в возрасте от 20 до 64 лет в Соединенных Штатах страдали кариесом. Кроме того, более двух из пяти человек в возрасте от 45 до 64 лет страдают заболеваниями пародонта (десен), которые связаны почти с 60 другими проблемами со здоровьем, такими как диабет, заболевания сердца и болезнь Альцгеймера.

Кроме того, ожидается, что технологические достижения в стоматологии и присутствие ключевых игроков рынка в Соединенных Штатах будут стимулировать рынок. Например, в июле 2021 года A-dec заключила партнерское соглашение с Surgically Clean Air, чтобы поставлять продукты для очистки воздуха в стоматологическую отрасль. Кроме того, в январе 2021 года компания Nobel Biocare запустила в США поверхности Xeal и TiUltra. Эти новые поверхности применяются к имплантатам и абатментам, что оптимизирует интеграцию тканей на всех уровнях.

Таким образом, ожидается, что рынок продемонстрирует значительный рост в течение прогнозируемого периода из-за увеличения стоматологических проблем среди гериатрического населения и запуска стратегических продуктов ключевыми игроками. Однако чрезмерные расходы на частное медицинское страхование и пренебрежительное отношение к здоровью полости рта могут замедлить его рост в течение прогнозируемого периода.

Тенденции рынка стоматологического оборудования в США

Сегмент Короны и мосты свидетельствует о значительном росте за прогнозируемый период.

Зубная коронка покрывает поврежденный зуб, восстанавливает его форму, размер и прочность, а также улучшает его внешний вид. Зубной мост заполняет пробел, образовавшийся из-за отсутствия одного или нескольких зубов. Мост включает в себя две или более коронки на зубы по обе стороны от щели. После осмотра зубов стоматолог снимает слепок с зуба, чтобы получить точную форму коронки или моста. Ожидается, что в сегменте зубных коронок будет наблюдаться значительный рост из-за роста стоматологических заболеваний, запуска новых продуктов и осознания важности лечения стоматологических заболеваний среди населения Соединенных Штатов. Например, согласно обновлению Миннесотских данных о состоянии полости рта за ноябрь 2022 года, у 34,7% взрослых Миннесоты в возрасте от 18 лет и старше был удален хотя бы один естественный постоянный зуб из-за кариеса или заболевания десен.

Текущими тенденциями на рынке зубных коронок и мостов являются технологии 3D-изображений и CAD/CAM, которые помогут лечить стоматологические заболевания, тем самым ускоряя рост рынка. Например, в сентябре 2021 года Dentsply Sirona представила блоки CEREC Tessera (усовершенствованные блоки CAD/CAM из дисиликата лития), новый материал для реставрации боковых и передних зубов. Эти блоки сокращают время обжига глазури, ускоряя процесс изготовления (шлифовку и обжиг). Например, с помощью CEREC SpeedFire коронку можно обжечь всего за 4 минуты 30 секунд, что гораздо меньше времени, чем при использовании другой стеклокерамики, используемой в производстве.

Аналогичным образом, запуск новых продуктов и технологические достижения также способствуют росту этого сегмента. Например, в октябре 2022 года производитель настольных 3D-принтеров FlashForge USA начал принимать предварительные заказы на новый настольный компьютер с потенциально широким спектром применения в стоматологическом производстве. Hunter S имеет открытый материал; он может точно изготавливать коронки, мосты, модели, хирургические шаблоны и другие стоматологические компоненты из большего количества сторонних материалов, чем многие полимерные 3D-принтеры. Аналогичным образом, в июне 2021 года Dentsply Sirona заключила партнерское соглашение с 3 Shape, чтобы укрепить свою стоматологическую практику и здоровье полости рта.

Таким образом, из-за увеличения выпуска стратегических продуктов и увеличения числа стоматологических заболеваний в Соединенных Штатах ожидается, что сегмент коронок и мостов значительно вырастет в течение прогнозируемого периода.

Ожидается, что в течение прогнозируемого периода в пародонтологическом сегменте будет наблюдаться значительный рост

Лечение пародонта включает в себя профессиональную чистку карманов вокруг зубов, чтобы предотвратить повреждение окружающей кости и пародонтит. Ожидается, что в пародонтологическом сегменте будет наблюдаться здоровый рост на рынке благодаря увеличению заболеваний пародонта, увеличению государственного финансирования исследований, связанных с пародонтитом, а также присутствию ключевых игроков и их стратегической деятельности, такой как выпуск новых продуктов, партнерство, и соглашения. Например, согласно обновлению Byte за декабрь 2021 года, в Соединенных Штатах заболевания десен являются серьезной проблемой, которую часто не лечат. Кроме того, более 47% взрослых в Соединенных Штатах в возрасте 30 лет и старше страдают той или иной формой заболеваний пародонта, а около 30% взрослых страдают умеренными заболеваниями десен. Высокий процент заболеваний десен приводит к использованию стоматологического оборудования, что способствует росту рынка в течение прогнозируемого периода.

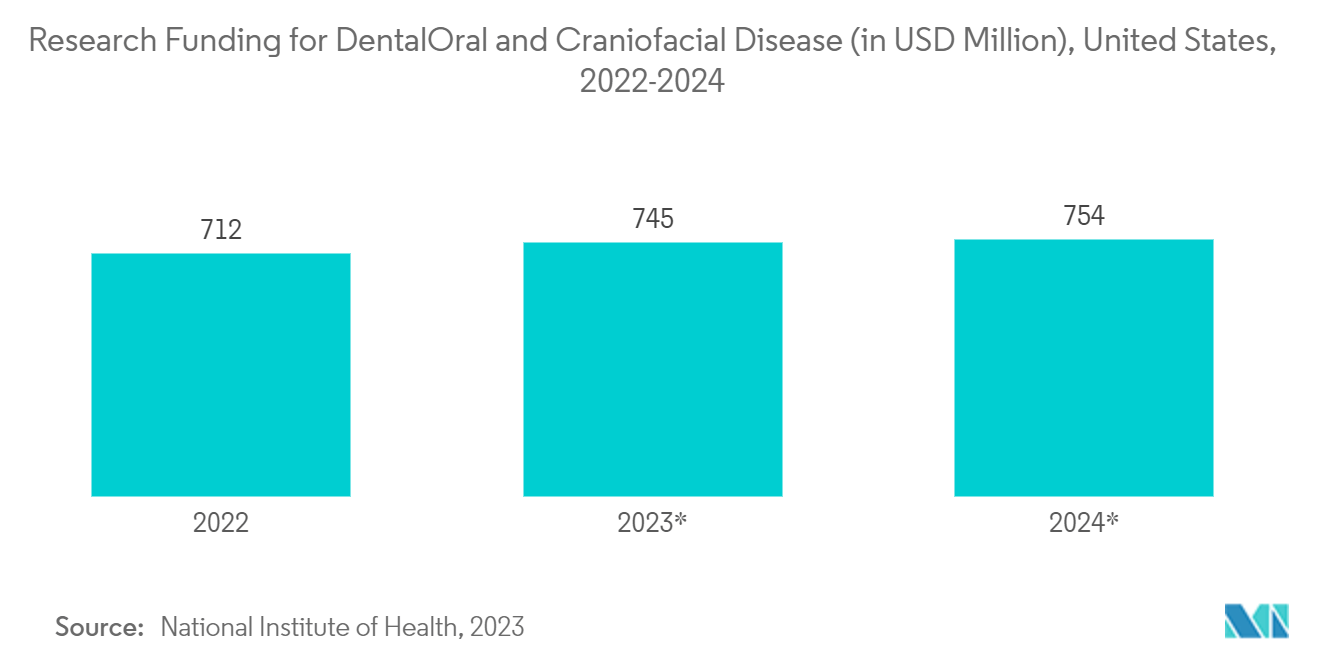

Кроме того, ожидается, что увеличение финансирования исследований пародонтита будет способствовать росту рынка в Соединенных Штатах в течение прогнозируемого периода. Например, в августе 2021 года Научно-исследовательский институт ADA Пенсильванского университета получил от Национального института здравоохранения грант в размере 2 миллионов долларов США на исследование слизистой оболочки полости рта. Научно-исследовательский институт Американской стоматологической ассоциации и Школа стоматологической медицины Пенсильванского университета исследовали механизмы, которые поддерживают и препятствуют барьерной функции эпителия полости рта в контексте заболеваний пародонта и периимплантита.

Кроме того, ожидается, что ключевые игроки и их стратегическая деятельность в Соединенных Штатах будут способствовать росту рынка в течение прогнозируемого периода. Например, в феврале 2022 года Medical Team International получила от A-dec финансирование в размере 75 000 долларов США. Благодаря этой награде медицинские бригады получили 45 мобильных стоматологических клиник неотложной и восстановительной терапии в округах от прибрежного до центрального Орегона.

Таким образом, из-за роста заболеваний пародонта в сочетании со стратегической деятельностью ключевых игроков ожидается, что исследуемый сегмент продемонстрирует значительный рост в течение прогнозируемого периода.

Обзор отрасли стоматологического оборудования в США

Рынок стоматологического оборудования в США по своей природе умеренно консолидирован из-за присутствия меньшего количества компаний, работающих как на глобальном, так и на региональном уровне. Несколько крупных компаний на рынке — это 3M, Straumann Holding AG, ZimVie, Dentsply Sirona и Envista и другие.

Лидеры рынка стоматологического оборудования США

-

Dentsply Sirona

-

Straumann Holding AG

-

3M

-

ZimVie

-

Envista

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка стоматологического оборудования в США

- В мае 2023 года компания Henry Schein, Inc. заключила соглашение о приобретении SIN Implant System, одного из бразильских производителей зубных имплантатов, в ожидании одобрения регулирующих органов. Приобретение SIN представляет собой естественное развитие стратегии BOLD+1 по расширению быстрорастущего бизнеса в области стоматологии.

- В марте 2023 года компания BIOLASE, занимающаяся лазерной стоматологией, запустила в США новый веб-сайт электронной коммерции, позволяющий пользователям совершать покупки с помощью уточненных критериев поиска. Этот новый веб-сайт, совместимый с настольными и мобильными устройствами, на котором продаются продукты BIOLASE, позволяет стоматологам просматривать коллекции и выбирать товары, необходимые для их практики.

Сегментация индустрии стоматологического оборудования в США

Согласно объему отчета, стоматологическое оборудование включает в себя инструменты, которые стоматологи используют для лечения зубов. Они включают в себя инструменты для осмотра, манипулирования, лечения, восстановления и удаления зубов и окружающих структур полости рта. Рынок стоматологического оборудования в США сегментирован по продуктам (оборудование для общей диагностики (стоматологический лазер (лазеры для мягких тканей, лазеры для твердых тканей), радиологическое оборудование (оборудование для внеротовой радиологии, оборудование для внутриротовой радиологии)), стоматологические кресла и оборудование, прочее Общее и диагностическое оборудование), стоматологические расходные материалы (стоматологические биоматериалы, зубные имплантаты, коронки и мосты, другие стоматологические расходные материалы) и другое стоматологическое оборудование), лечение (ортодонтическое, эндодонтическое, пародонтологическое и протезное), конечный пользователь (больницы, клиники, и другие конечные пользователи). В отчете представлены значения (в долларах США) для вышеуказанных сегментов.

| По продукту | Общее диагностическое оборудование | Стоматологический лазер | Лазеры для мягких тканей | |

| Лазеры для твердых тканей | ||||

| Радиологическое оборудование | Оборудование для внеротовой радиологии | |||

| Внутриротовое радиологическое оборудование | ||||

| Стоматологическое кресло и оборудование | ||||

| Другое общее и диагностическое оборудование | ||||

| Стоматологические расходные материалы | Стоматологические биоматериалы | |||

| Зубные имплантаты | ||||

| Коронки и мосты | ||||

| Другие стоматологические расходные материалы | ||||

| Другие стоматологические устройства | ||||

| По лечению | ортодонтический | |||

| Эндодонтический | ||||

| Пародонтология | ||||

| протезирование | ||||

| Конечным пользователем | Больницы | |||

| Клиники | ||||

| Другие конечные пользователи | ||||

Часто задаваемые вопросы по исследованию рынка стоматологического оборудования в США

Насколько велик рынок стоматологического оборудования в США?

Ожидается, что объем рынка стоматологического оборудования в США достигнет 4,15 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,30% и достигнет 5,63 млрд долларов США к 2029 году.

Каков текущий размер рынка стоматологического оборудования в США?

Ожидается, что в 2024 году объем рынка стоматологического оборудования в США достигнет 4,15 миллиарда долларов США.

Кто являются ключевыми игроками на рынке стоматологического оборудования в США?

Dentsply Sirona, Straumann Holding AG, 3M, ZimVie, Envista — крупнейшие компании, работающие на рынке стоматологического оборудования США.

Какие годы охватывает рынок стоматологического оборудования в США и каков был размер рынка в 2023 году?

В 2023 году объем рынка стоматологического оборудования США оценивался в 3,9 миллиарда долларов США. В отчете рассматривается исторический размер рынка стоматологического оборудования США за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка стоматологического оборудования США на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Medical Devices Reports

Popular Healthcare Reports

Отчет о промышленности стоматологического оборудования в США

Статистические данные о доле, размере и темпах роста доходов на рынке стоматологического оборудования в США в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ стоматологического оборудования в США включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.