Размер и доля рынка напольных покрытий Соединенных Штатов

Анализ рынка напольных покрытий Соединенных Штатов от Mordor Intelligence

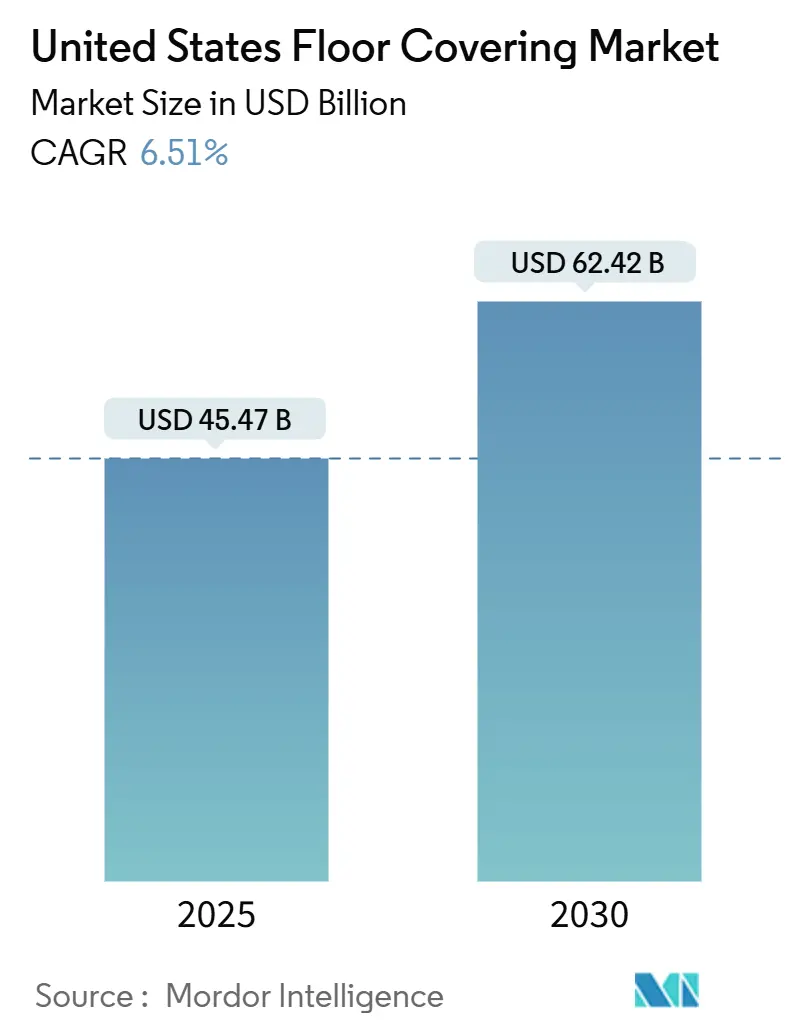

Рынок напольных покрытий США оценивается в 45,47 млрд долларов США в 2025 году и прогнозируется достичь 62,42 млрд долларов США к 2030 году, расширяясь со среднегодовым темпом роста 6,51%. Жилищная ремонтная деятельность, инновации упругих продуктов и сильный рост населения в штатах Солнечного пояса поддерживают текущий импульс рынка напольных покрытий США. Спрос подкрепляется коммерческими модернизациями с налоговыми льготами, которые компенсируют торможение от высоких затрат на заимствования. Производители крупного масштаба концентрируются на водостойких и царапиноустойчивых технологиях, в то время как электронная коммерция прямого контакта с потребителями быстро изменяет модели выхода на рынок. Устойчивая инфляция сырьевых материалов и острая нехватка монтажников остаются ключевыми факторами давления на стоимость, которые сдерживают в остальном оптимистичный прогноз рынка напольных покрытий США.

Ключевые выводы отчета

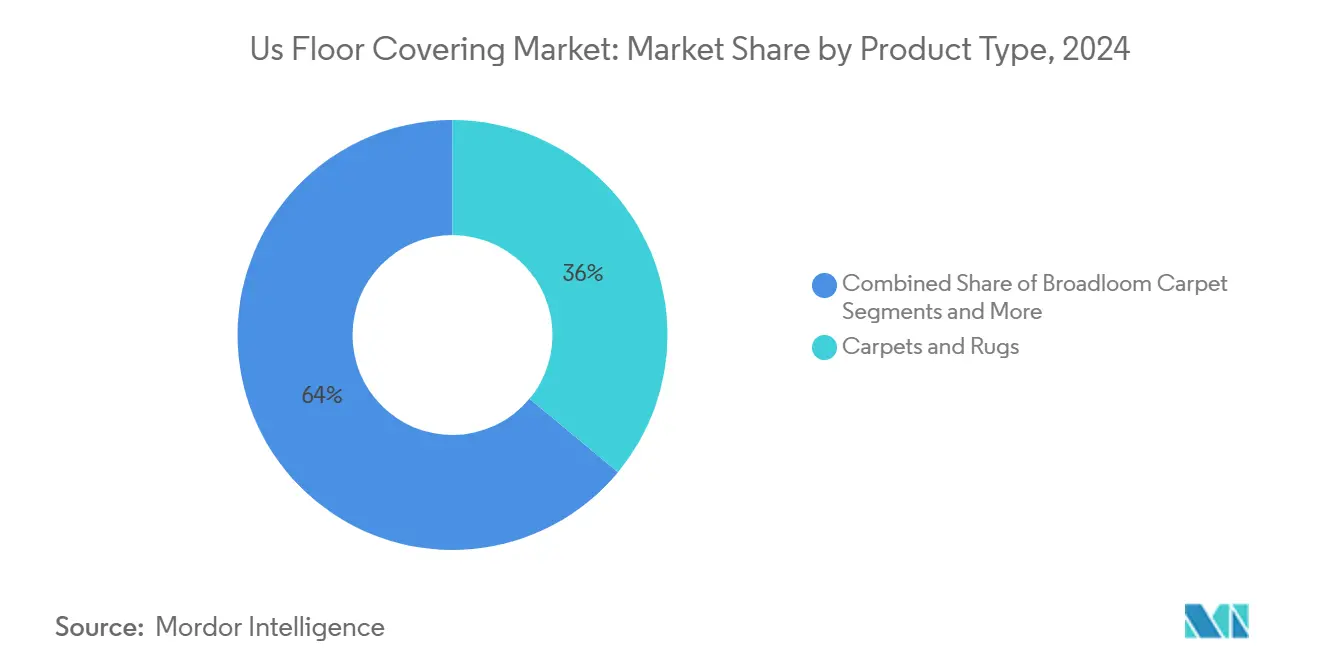

- По типу продукта ковры и коврики занимали 36,01% доли рынка напольных покрытий США в 2024 году, в то время как упругие напольные покрытия лидируют по росту со среднегодовым темпом роста 7,91% до 2030 года.

- По конечному пользователю жилой сегмент составлял 70,16% размера рынка напольных покрытий США в 2024 году и прогнозируется расширяться со среднегодовым темпом роста 8,31% до 2030 года.

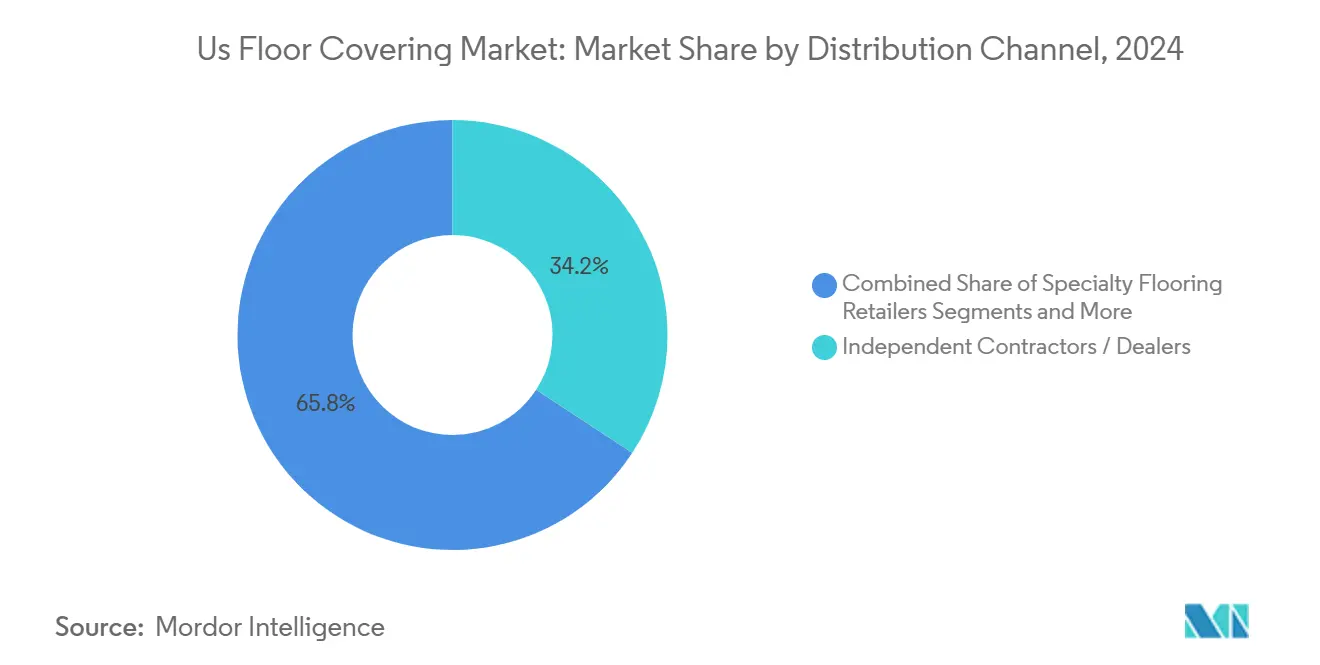

- По каналу распределения независимые подрядчики и дилеры контролировали 34,23% размера рынка напольных покрытий США в 2024 году, в то время как электронная коммерция прямого контакта с потребителями развивается со среднегодовым темпом роста 13,31%.

- По регионам Юго-Восток США захватил 26,46% доли рынка напольных покрытий США в 2024 году, а Юго-Запад США готов расти быстрее всего со среднегодовым темпом роста 5,21% до 2030 года.

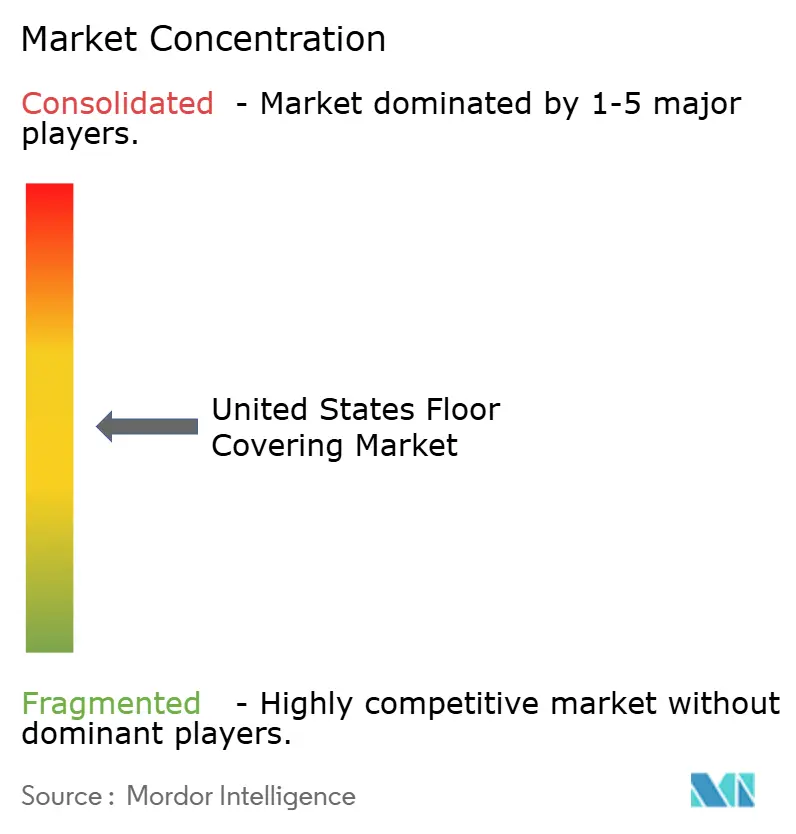

- Конкурентный ландшафт умеренно концентрирован, при этом пять крупнейших производителей - Mohawk Industries, Shaw Industries, Tarkett, Armstrong Flooring и Interface, которые вместе занимают значительную долю рынка в 2024 году.

Тенденции и инсайты рынка напольных покрытий Соединенных Штатов

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Налоговые льготы на коммерческую модернизацию при поддержке IRA | +1,2 | Национальный, с концентрацией в городских коммерческих центрах | Среднесрочный (3-4 года) |

| Бум гибких рабочих пространств | +0,8 | Городские центры, особенно технологические хабы и финансовые районы | Краткосрочный (≤2 лет) |

| Рост строительства медицинских учреждений | +1,0 | Национальный, с акцентом на рынки Солнечного пояса | Долгосрочный (≥5 лет) |

| Расширение складов электронной коммерции | +0,7 | Логистические хабы рядом с крупными мегаполисами | Среднесрочный (3-4 года) |

| Рост жилищного строительства и ремонта | +1,4 | Национальный, с концентрацией в регионах Юго-Востока и Юго-Запада | Долгосрочный (≥5 лет) |

| Растущие потребительские предпочтения к устойчивости | +0,6 | Прибрежные городские рынки изначально, расширяясь по всей стране | Среднесрочный (3-4 года) |

| Источник: Mordor Intelligence | |||

Налоговые льготы на коммерческую модернизацию при поддержке IRA ускоряют обновления напольных покрытий

Расширенная право на участие для освобожденных от налогов организаций разблокирует спрос от государственных и некоммерческих учреждений, которые исторически откладывали замену полов. Модернизация сочетается с постпандемической реконфигурацией интерьеров, поэтому обновления напольных покрытий, обеспечивающие как акустические, так и тепловые характеристики, поднимаются на вершину списков спецификаций. Дизайнерские фирмы выравнивают заявки с налоговыми графиками, создавая устойчивый бэклог для монтажников в плотных коммерческих районах. Изменение поддерживает премиальные упругие платформы и платформы ковровой плитки, которые включают переработанное содержимое при соответствии целевым показателям энергоэффективности.

Бум гибких рабочих пространств стимулирует спрос на модульные напольные покрытия в офисах и коворкинг-центрах

Гибридные рабочие модели стимулируют спрос на модульные напольные покрытия, которые можно поднимать и перекладывать при изменении планов рассадки. Объемы ковровой плитки превысили допандемические коммерческие прогнозы, поскольку операторы ищут решения быстрого оборота во время переговоров по аренде. Эстетика resimercial смешивает мягкие текстуры с акцентами твердых поверхностей, поэтому дизайнеры определяют коллекции, которые балансируют подножный комфорт с долговечностью для офисных кресел. Акустические системы подложки снижают шум в открытых планах и поддерживают сертификаты благополучия. Меньшие зоны установки благоприятствуют системам click-lock, которые минимизируют простои, функция, ценимая поставщиками коворкинга, которые монетизируют оборот пространства. Поставщики поэтому инвестируют в технологии печати с инфузией красителей, которые позволяют быструю настройку без продления сроков поставки.

Рост строительства медицинских учреждений требует упругих поверхностей с низким содержанием ЛОС

Владельцы медицинских учреждений приоритизируют контроль инфекций, побуждая рынок напольных покрытий США ускорить НИОКР в платформах упругих покрытий без ПВХ с антимикробными верхними покрытиями. Проекты кластеризуются в метро Солнечного пояса, где рост населения превышает национальные средние показатели, поэтому дистрибьюторы концентрируют запасы поблизости для сокращения циклов доставки. Строгие коды качества воздуха направляют архитекторов к клеям и напольным системам с низким содержанием ЛОС. Данная техническая спецификация благоприятствует отечественным производителям, которые быстро сертифицируют материалы под местными нормами. Результатом является благотворный цикл, где медицинские застройки закрепляют стабильные коммерческие портфели заказов даже при ослаблении других сегментов.

Расширение складов электронной коммерции увеличивает установки прочных твердых поверхностей

Логистика с роботизированным управлением требует полов с экстремальными допусками плоскостности и электростатической защитой. Полированный бетон с уплотнителями доминирует в новых постройках, однако спрос на поверхностные обработки, которые выдерживают абразию погрузчика, открывает возможности для гибридных покрытий высокого наращивания. Финикс, Чикаго и Атланта возглавляют добавления квадратных футов, стимулируя дистрибутивные складские точки для твердых поверхностей и смоляных материалов. Поставщики разрабатывают команды спецификаций, которые сотрудничают с интеграторами автоматизации для сертификации решений напольных покрытий до начала строительства, таким образом встраивая продукты в начале контрактов проектирования-строительства.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Высокие процентные ставки | -1,5 | Национальный, с большим влиянием на дорогие городские рынки | Краткосрочный (≤2 лет) |

| Волатильность петрохимического сырья | -0,7 | Национальный, с большим влиянием на центры производства винила | Среднесрочный (3-4 года) |

| Нехватка квалифицированных монтажников | -1,0 | Национальный, с острым влиянием в регионах высокого роста | Долгосрочный (≥5 лет) |

| Мандаты отвода от свалок | -0,3 | Калифорния изначально, расширяясь на другие экологически прогрессивные штаты | Долгосрочный (≥5 лет) |

| Источник: Mordor Intelligence | |||

Высокие процентные ставки подавляют новые офисные и торговые застройки

Объемы транзакций в коммерческой недвижимости упали на 37% в 2023 году и еще на 14% в 2024 году [1]Источник: Bisnow Newsroom, "Commercial Real Estate Investment Drops Further in 2024," bisnow.com. Застройщики откладывают спекулятивные наземные проекты, ограничивая спрос на напольные покрытия в крупных проектах основных оболочек. Вакансии в устаревших офисных башнях продлевают циклы модернизации, заставляя арендодателей поэтапно проводить обновления вместо выполнения полных замен этажей. Капитальные расходы розничной торговли также осторожны, поскольку электронная коммерция захватывает дискреционные расходы. Рынок напольных покрытий США таким образом смещает фокус к программам обновления, которые могут продолжаться при ограниченных бюджетах. Поставщики объединяют линии с оптимизированной стоимостью с финансовой поддержкой, однако дефицит объемов в ключевых городах продолжает сдерживать общий рост.

Нехватка квалифицированных монтажников повышает затраты на рабочую силу и задержки проектов

Индустрии нужно 723 000 дополнительных рабочих каждый год, однако ежемесячный наем в среднем составлял только 5 667 в 2024 году. Инфляция заработной платы для жилищных строительных профессий достигла 9,0%, превышая 4,3% более широкий рост строительства. Дефицит рабочей силы раздувает котировки заявок и продлевает сроки завершения, особенно для сложных макетов "елочка" или крупноформатной плитки. Производители отвечают планками жесткого ядра с защелкой и предварительно нанесенными адгезивными подложками, которые сокращают часы установки до 30%. Региональные разрывы в рабочей силе создают дисперсию цен, которая усложняет национальные развертывания для крупных розничных торговцев. Следовательно, планирование мощностей теперь учитывает доступность монтажников наряду с прогнозами сырьевых материалов.

Сегментный анализ

По типу продукта: упругие напольные покрытия опережают традиционные категории

Ковры и коврики сохранили 36,01% рынка напольных покрытий США в 2024 году благодаря акустическим преимуществам в многоквартирном жилье и офисах. Однако упругие напольные покрытия прогнозируются расти со среднегодовым темпом роста 7,91%, почти на 2,3 процентных пункта выше общего рынка напольных покрытий США. Роскошная виниловая плитка и коллекции жесткого ядра возглавляют принятие, поскольку они обеспечивают водостойкую производительность и легкое обслуживание. Сдвиг тянет долю от неупругих твердых поверхностей, таких как обработанное на месте дерево и керамика в начальных ценовых уровнях. Примечательно, что линии упругих покрытий без ПВХ, возглавляемые PureTech от Mohawk, расширили принятие среди покупателей, ориентированных на устойчивость.

В 2024 году категория упругих покрытий также выиграла от стабилизации стоимости наполнителей карбоната кальция, поддерживая агрессивные рекламные цены во время пикового сезона ремоделирования. В результате SPC планки с защелкой заметно фигурировали в пакетах прямого контакта с потребителями, продвигаемых через социальные платформы. Производители увеличивают маржу через собственные слои износа, которые квалифицируются для расширенных гарантий, функция, которая резонирует с домовладельцами, обеспокоенными долгосрочной ценностью.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечному пользователю: доминирование жилого сектора формирует разработку продукта

Жилой сегмент составлял 70,16% размера рынка напольных покрытий США в 2024 году и растет со среднегодовым темпом роста 8,31% до 2030 года. Повышенные ипотечные ставки сместили потребительский фокус к проектам ремоделирования, которые обновляют интерьеры без переезда, создавая устойчивый спрос на планки, подходящие для самостоятельной установки, и плитки типа "отклей и приклей". Форматы твердых поверхностей продолжают разрушать долю ковров в жилых зонах, движимые эстетической непрерывностью от кухонь в большие комнаты. В премиальном сегменте умные напольные покрытия, встроенные с датчиками влажности и температуры, дебютируют в роскошных индивидуальных постройках, привлекая технически подкованные демографические группы.

Коммерческие покупатели остаются решающими для стабильности маржи, даже если их темп роста отстает от жилого. Медицинские и образовательные учреждения сокращают использование ковров в пользу сваренных швом листовых товаров и амортизированных подложек, которые уменьшают сопротивление качению для медицинского оборудования. Складские и распределительные учреждения преимущественно определяют герметичный бетон, однако принимают эпоксидные системы разметки, поставляемые в виде наборов для быстрого возвращения в эксплуатацию. В целом, рынок напольных покрытий США признает расходящиеся ценностные предложения по конечным пользователям, что побуждает к многоуровневым архитектурам продуктов и сегментированным маркетинговым кампаниям.

По каналу распределения: электронная коммерция нарушает традиционные модели

Независимые подрядчики и местные дилеры сохранили 34,23% размера рынка напольных покрытий США в 2024 году, поскольку их возможности установки остаются незаменимыми для сложных работ. Тем не менее, электронная коммерция прямого контакта с потребителями расширяется со среднегодовым темпом роста 13,31%, более чем в два раза превышая общий рынок напольных покрытий США. Младшие домовладельцы составляют расширяющуюся долю онлайн-заказов и полагаются на приложения-визуализаторы комнат, которые накладывают изображения продуктов, используя дополненную реальность. Сети крупных магазинов инвестируют в омниканальные обновления, однако чисто онлайн-розничные торговцы используют более низкие накладные расходы для агрессивного ценообразования.

После пандемии онлайн-продажи твердых поверхностей стабилизировались между 8% и 12% доходов категории. Стратегии поставщиков включают оптимизированные для посылок размеры коробок и ускоренные доставки образцов, которые достигают потенциальных клиентов в течение 48 часов. Надбавки за фрахт остаются барьером для громоздких рулонов ковра или листового винила, поэтому гибридные модели, которые сочетают онлайн-заказы с самовывозом в магазине, набирают обороты. Созревание электронной коммерции изменяет ожидания от сервиса по всему рынку напольных покрытий США, заставляя даже традиционных дилеров развертывать цифровые инструменты котировки и поддержку в реальном времени.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Юго-Восток США контролировал 26,46% рынка напольных покрытий США в 2024 году благодаря устойчивой внутренней миграции, доступному жилью и близости к производственным хабам в Джорджии и Южной Каролине. Строители продолжают отдавать предпочтение отделкам твердых поверхностей, которые выдерживают влажные условия, что укрепляет лидерство упругих планок в начале строительства домов на одну семью. Расширение здравоохранения по всей Флориде и Каролинам дополняет коммерческие объемы, особенно для листового винила с низким содержанием ЛОС, запрашиваемого амбулаторными операторами. Отечественные заводы в регионе сокращают сроки поставки и изолируют поставщиков от портовых узких мест, укрепляя его конкурентное преимущество.

Юго-Запад США прогнозируется зарегистрировать среднегодовой темп роста 5,21% до 2030 года, самый быстрый темп среди регионов. Финикс лидирует по промышленным добавлениям квадратных футов, которые поддерживают спрос на полированный бетон и упругие защитные напольные покрытия [2]Источник: Lee & Associates Research, "US Industrial Q3 2024 Market Overview," lee-associates.com. Жилой рост склоняется к единицам на одну семью, где расходы на напольные покрытия на жилище превышают средние показатели многоквартирных домов. Климатические профили поощряют керамические и фарфоровые установки в кухнях и ванных комнатах, тенденция, усиленная скидками за экономию воды, которые нацелены на герметичные поверхности. Демографический импульс региона таким образом повышает его вклад в рынок напольных покрытий США.

Северо-Восток, Средний Запад и Запад каждый сталкиваются с уникальными препятствиями. Северо-Восток борется с более высокими затратами на рабочую силу для ремонта, вызванными нехваткой монтажников, раздувающими общие бюджеты проектов. Средний Запад наслаждается относительной доступностью, однако более медленное расширение населения снижает новое строительство. Запад, возглавляемый Калифорнией, служит испытательным полигоном для мандатов устойчивости, включая AB 863, который требует 25% уровня переработки для упругих напольных покрытий к 2030 году [3]Источник: California Legislature, "AB 863 Carpet and Flooring Producer Responsibility Program," leginfo.legislature.ca.gov. Инвестиции в соответствие, сделанные для Калифорнии, ожидаются каскадом по всей стране, поднимая экологические стандарты по всему рынку напольных покрытий США.

Конкурентный ландшафт

Пять крупнейших производителей - Mohawk Industries, Shaw Industries, Tarkett, Armstrong Flooring и Interface занимают основную долю рынка по доходам 2024 года, указывая на умеренную концентрацию в рынке напольных покрытий США. Преимущества масштаба позволяют массовые закупки сырьевых материалов и вертикально интегрированное производство, однако гибкие специалисты захватывают ниши, сосредотачиваясь на гибкости дизайна и устойчивости. Mohawk демонстрирует интегрированную стратегию, эксплуатируя заводы на нескольких континентах и реинвестируя в НИОКР, которые продвигают упругие ядра без ПВХ.

Расширение отечественных мощностей ускоряется на фоне тарифной неопределенности и нарушений судоходства. Shaw Industries выделила 90 млн долларов США на удвоение выпуска SPC и LVT на заводе RP в Джорджии к 2026 году, сигнализируя о уверенности в долгосрочном спросе на упругие материалы. Розничная модель складского формата Floor and Decor достигла 241 единицы и нацелена на 500 локаций, бросая вызов традиционным дилерским сетям через прямое глобальное снабжение. Принятие технологий расширяет конкурентные разрывы, поскольку лидеры развертывают аналитику данных для оптимизации цветовых ассортиментов и прогнозирования потребностей в запасах.

Возможности белого пространства включают решения круговых напольных покрытий и системы защелок без клея, которые сокращают трудозатраты. Стартапы экспериментируют с программами обратного выкупа, выровненными с законодательством об ответственности производителей. В то же время, установившиеся игроки заключают сотрудничество с компаниями материаловедения для разработки биологических связующих, которые уменьшают зависимость от первичного ПВХ. Конкурентная интенсивность поэтому прогнозируется усилиться, поскольку устойчивость, скорость выхода на рынок и цифровое взаимодействие появляются как ось дифференциации по всему рынку напольных покрытий США.

Лидеры индустрии напольных покрытий Соединенных Штатов

-

Mohawk Industries Inc

-

Shaw Industries Group Inc.

-

Tarkett S.A.

-

Armstrong Flooring Inc.

-

Interface Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние развития индустрии

- Апрель 2025: Юго-Западный рынок напольных покрытий объявил о переезде в Арлингтонский конференц-центр, подчеркивая стратегическую важность региона.

- Январь 2025: LX Hausys America представила новые дизайны кварца и твердых поверхностей на стадионе Мерседес-Бенц, привлекая более 250 архитекторов и изготовителей.

- Октябрь 2024: Shaw Industries инвестировала 90 млн долларов США для расширения производства упругих материалов в Ринггольде, Джорджия, удвоив мощности SPC и LVT к 2026 году.

Область отчета по рынку напольных покрытий Соединенных Штатов

Напольные покрытия и ковры играют важную роль в домашних хозяйствах и находят применение в различных других условиях. Напольные покрытия и ковры изготавливаются из дерева, полимерных штапельных волокон, ковров и ковриков, виниловых листов и керамической плитки.

Рынок напольных покрытий США сегментируется по продукту, конечному пользователю и каналу распределения. По продукту рынок сегментируется на ковры и коврики, упругие напольные покрытия и неупругие напольные покрытия. По каналу распределения рынок сегментируется на домашние центры, специализированные магазины, флагманские магазины и интернет-магазины. По конечному пользователю рынок сегментируется на коммерческий и жилой. Отчет также предлагает размер рынка и прогнозы в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| Ковры и коврики | Ковры широкого ткачества |

| Ковровая плитка | |

| Коврики | |

| Упругие напольные покрытия | Роскошная виниловая плитка (LVT) |

| Виниловые листы и VCT | |

| Резиновые напольные покрытия | |

| Линолеум | |

| Неупругие твердые поверхности | Керамическая и фарфоровая плитка |

| Плитка из натурального камня | |

| Напольные покрытия из массивной древесины | |

| Инженерные деревянные напольные покрытия | |

| Ламинатные напольные покрытия | |

| Напольные покрытия из бамбука и пробки |

| Жилой | |

| Коммерческий | Розничная торговля |

| Гостиничный бизнес и досуг | |

| Здравоохранение | |

| Образование | |

| Государственный и институциональный | |

| Другие |

| Специализированные розничные торговцы напольных покрытий |

| Крупные домашние центры |

| Независимые подрядчики / Дилеры |

| Электронная коммерция прямого контакта с потребителями |

| Оптовая торговля / Дистрибьюторы |

| Северо-Восток |

| Юго-Восток |

| Средний Запад |

| Юго-Запад |

| Запад |

| По типу продукта | Ковры и коврики | Ковры широкого ткачества |

| Ковровая плитка | ||

| Коврики | ||

| Упругие напольные покрытия | Роскошная виниловая плитка (LVT) | |

| Виниловые листы и VCT | ||

| Резиновые напольные покрытия | ||

| Линолеум | ||

| Неупругие твердые поверхности | Керамическая и фарфоровая плитка | |

| Плитка из натурального камня | ||

| Напольные покрытия из массивной древесины | ||

| Инженерные деревянные напольные покрытия | ||

| Ламинатные напольные покрытия | ||

| Напольные покрытия из бамбука и пробки | ||

| По конечному пользователю | Жилой | |

| Коммерческий | Розничная торговля | |

| Гостиничный бизнес и досуг | ||

| Здравоохранение | ||

| Образование | ||

| Государственный и институциональный | ||

| Другие | ||

| По каналу распределения | Специализированные розничные торговцы напольных покрытий | |

| Крупные домашние центры | ||

| Независимые подрядчики / Дилеры | ||

| Электронная коммерция прямого контакта с потребителями | ||

| Оптовая торговля / Дистрибьюторы | ||

| По региону (США) | Северо-Восток | |

| Юго-Восток | ||

| Средний Запад | ||

| Юго-Запад | ||

| Запад | ||

Ключевые вопросы, на которые отвечает отчет

Какова текущая стоимость рынка напольных покрытий США?

Рынок напольных покрытий США составляет 45,47 млрд долларов США в 2025 году и прогнозируется достичь 62,42 млрд долларов США к 2030 году.

Каков текущий размер рынка напольных покрытий Соединенных Штатов?

В 2025 году размер рынка напольных покрытий Соединенных Штатов ожидается достичь 45,47 млрд долларов США.

Какая категория продуктов растет быстрее всего?

Упругие напольные покрытия расширяются со среднегодовым темпом роста 7,91% до 2030 года.

Насколько велика доля жилого сектора на рынке напольных покрытий США?

Жилые применения составляли 70,16% доходов 2024 года и прогнозируются расти со среднегодовым темпом роста 8,31%.

Почему налоговые льготы важны для коммерческих напольных покрытий?

Расширенные вычеты по Разделу 179D до 5,65 долларов США за квадратный фут снижают стоимость проектов энергоэффективной модернизации, ускоряя обновления напольных покрытий в офисах, школах и муниципальных зданиях.

Последнее обновление страницы: