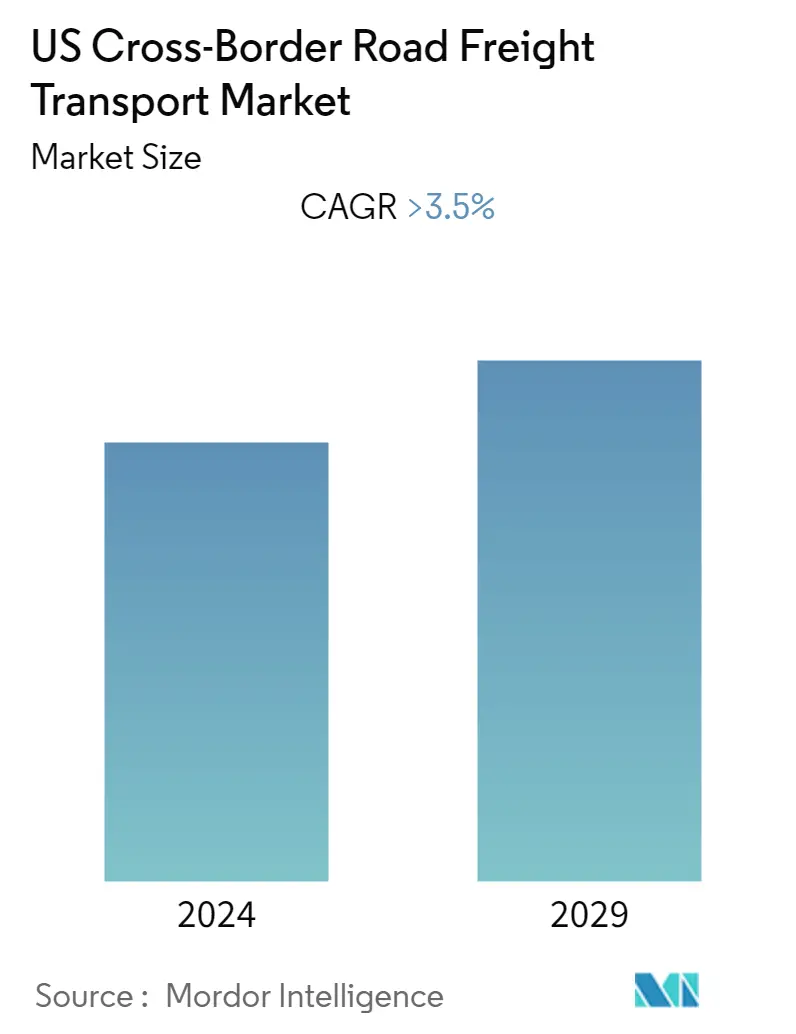

Размер рынка трансграничных автомобильных грузовых перевозок США

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

| CAGR | > 3.50 % |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка трансграничных автомобильных грузовых перевозок США

Размер рынка трансграничных грузовых автомобильных перевозок США в текущем году составляет 1,02 миллиарда долларов США, и ожидается, что среднегодовой темп роста составит более 3,5% в течение прогнозируемого периода.

- Меры общественного здравоохранения по борьбе с пандемией COVID-19 снизили экономическую активность. ВВП США сократился на 1,2% в первом квартале 2020 года, а безработица выросла до 14,7%. Не имея четких сроков окончания карантина и других ограничений, грузовые компании реагировали на непосредственный кризис, сохраняя денежные средства, создавая безопасные рабочие места, корректируя численность рабочей силы в соответствии со спросом и предоставляя гуманитарную помощь. Во время кризиса спрос был неустойчивым, то резко возрастал, то резко падал в зависимости от способа перевозки и профиля клиентов.

- Рынок трансграничных грузовых автомобильных перевозок США стимулируется растущим технологическим прогрессом в автомобильной отрасли и торговыми соглашениями между странами Северной Америки, в то время как перегруженность дорог и высокий уровень выбросов замедляют рост рынка. Канада и Мексика являются основными торговыми партнерами США и являются наиболее важными странами, когда речь идет о трансграничных грузовых перевозках из США.

- Отношения США с Мексикой прочны и жизненно важны, и Мексика остается одним из самых близких и ценных партнеров Соединенных Штатов. Страны имеют общую границу протяженностью 2000 миль с 47 действующими сухопутными портами въезда. По данным Бюро переписи населения США, товарооборот между Мексикой и США в 2022 году достиг исторического показателя в 779,3 млрд долларов США, что на 17% больше, чем в 2021 году.

- Эта цифра была поддержана ежегодным ростом на 18,3% импорта товаров из Мексики, который составил 454,9 млрд долларов США. Эта сумма составила 14% от общего объема импорта, произведенного Соединенными Штатами в 2022 году. Экспорт из США в Мексику увеличился на 17,3% по сравнению с 2021 годом и составил 324,3 миллиарда долларов США. При таком объеме общего объема торговли Мексика оставалась вторым по величине торговым партнером Соединенных Штатов, уступая только Канаде, объем которой составил 793,8 миллиарда долларов США.

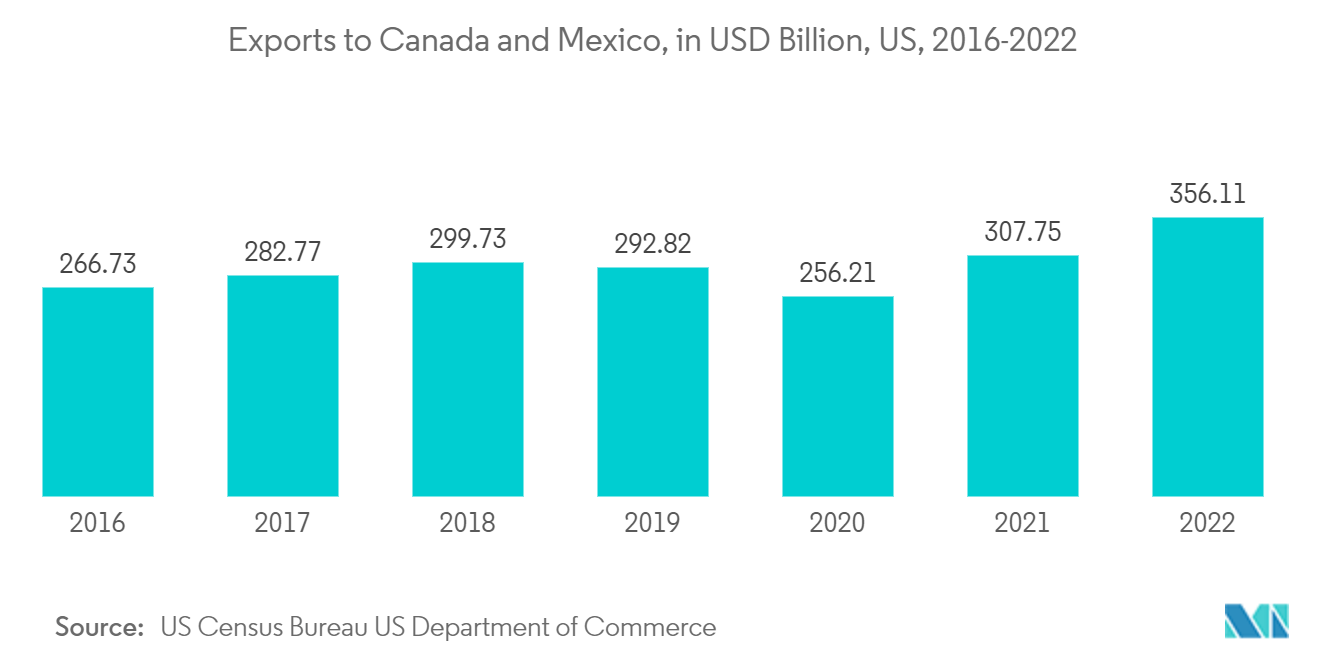

- Соединенные Штаты и Канада имеют самую длинную международную границу в мире протяженностью 5525 миль со 120 сухопутными портами въезда, а их двусторонние отношения являются одними из самых близких и обширных. Ежедневно между ними проходит почти 2,6 миллиарда долларов США в торговле товарами и услугами. Дефицит с Канадой увеличился с 31,6 млрд долларов США до 81,6 млрд долларов США в 2022 году. Экспорт увеличился на 48,4 млрд долларов США до 356,1 млрд долларов США, а импорт увеличился на 79,9 млрд долларов США до 437,7 млрд долларов США.

- В марте 2022 года общий объем трансграничных грузов США составил 141,9 млрд долларов США всеми видами транспорта, что на 23,8% больше, чем в марте 2021 года. Грузоперевозки между США и Канадой составили 72,9 млрд долларов США. Грузоперевозки между США и Мексикой составили 69,0 млрд долларов США. Грузовики перевезли грузов на сумму 85,5 млрд долларов США, что на 15,7% больше, чем в марте 2021 года.

Тенденции рынка трансграничных автомобильных грузовых перевозок США

Соглашения о свободной торговле (ССТ), способствующие росту рынка

США заключили 14 соглашений о свободной торговле с 20 странами, на долю которых приходится около 40 процентов экспорта товаров США. Страны-партнеры Соглашения о свободной торговле США (FTA) обеспечивают больший доступ к рынку за счет снижения или отмены тарифов, защиты интеллектуальной собственности и устранения нетарифных барьеров, среди других положений. Соединенные Штаты заключили соглашения о свободной торговле с Австралией, Бахрейном, Чили, Колумбией, Израилем, Оманом, Панамой, Канадой, Мексикой и т. д. Соглашение между Соединенными Штатами Америки, Мексиканскими Соединенными Штатами и Канадой (USMCA) представляет собой соглашение о свободной торговле. между Канадой, Мексикой и США. Оно заменило Североамериканское соглашение о свободной торговле (НАФТА), заключенное в 1994 году, и иногда его характеризуют как НАФТА 2.0 или Новое НАФТА, поскольку оно в значительной степени сохраняет или обновляет положения своего предшественника. USMCA создала одну из крупнейших в мире зон свободной торговли. Канада и Мексика остаются ведущими торговыми партнерами США, а Китай не сильно отстает.

С момента вступления НАФТА в силу в 1994 году по 2020 год, когда НАФТА было заменено USMCA, объем торговли товарами США с Мексикой и Канадой увеличился с 343,1 миллиарда долларов США до 1 триллиона долларов США, несмотря на некоторые неудачи. С момента вступления USMCA в силу 1 июля 2020 года торговля соответствовала условиям, установленным НАФТА. В 2021 году торговые потоки в Северной Америке достигли $1,3 трлн, и в 2022 году оставались такими же темпами. С января по май 2022 года объем торговли в регионе достиг 642,6 млрд долларов США, что по сравнению с аналогичным периодом 2021 года (т.е. 521,8 млрд долларов США), что представляет собой рост на 23,15%. Канада и США имеют сухопутную границу длиной около 9000 км, которая является самой длинной границей в мире. Две страны тесно сотрудничают в управлении безопасным и эффективным потоком товаров и людей через границу, что жизненно важно для экономической конкурентоспособности и процветания обеих стран. Канада и США имеют одни из крупнейших торговых отношений в мире. США экспортировали товаров в Канаду на сумму более 366,11 млрд долларов США в 2022 году, что на 19% больше, чем 307,75 млрд долларов США в 2021 году. Таким образом, наличие таких соглашений о свободной торговле, как USMCA, будет продолжать способствовать торговле между США и соседними странами, поддерживая рост рынка.

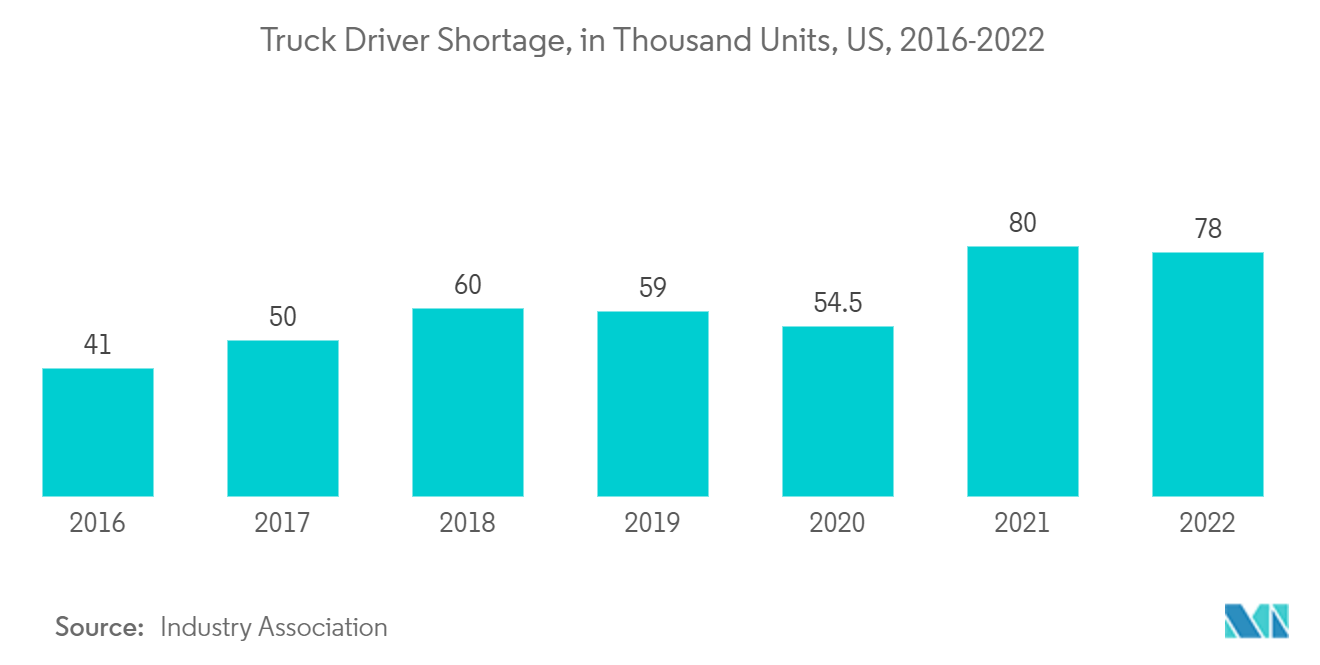

Нехватка драйверов может создать проблему для рынка

Американская ассоциация грузоперевозчиков (ATA) сообщила о нехватке 80 000 водителей в 2021 году, что является рекордным показателем, который может достичь 160 000 к 2030 году. Высокий средний возраст водителей, приводящий к значительному количеству выходов на пенсию; неспособность отрасли привлечь больше женщин, которые составляют всего 8% водителей по сравнению с 47% от общей численности рабочей силы; недостатки образа жизни, связанные с дальнемагистральными грузоперевозками; невозможность пройти тесты на наркотики; и неадекватная парковка для грузовиков являются одними из основных причин дефицита. Дефицит водителей грузовиков немного уменьшился в 2022 году после того, как более 90% перевозчиков повысили заработную плату в 2021 году. Повышение заработной платы водителям в некоторой степени помогло увеличить количество водителей. Согласно исследованию ATA по компенсациям водителям за 2022 год, парки грузовых автомобилей получили в среднем повышение на 10,9%. Но отрасль по-прежнему сталкивается со вторым по величине количеством вакансий за всю историю. Ожидается, что улучшение будет временным, учитывая, что старение рабочей силы и спрос на грузовые перевозки, по прогнозам, будут расти. Ожидается, что в течение следующего десятилетия дефицит будет расти.

Согласно отчету Американского института транспортных исследований Критические проблемы в отрасли грузоперевозок за 2022 год, несмотря на сокращение общего числа вакансий водителей, перевозчики снова назвали нехватку и удержание водителей своими главными проблемами в сфере грузоперевозок. Перевозчики в соседних странах сталкиваются с аналогичными проблемами при найме и удержании водителей. Канада, чья автотранспортная отрасль в разы меньше, чем в США, позволяет 18-летним перевозить грузы. Но страна по-прежнему сталкивается с нехваткой водителей в 20 000 человек, которая, по прогнозам, к 2024 году вырастет до 55 000. Парки грузовых автомобилей Мексики сталкиваются с аналогичной проблемой. В 2021 году в стране не хватало 54 000 водителей. На цепочку поставок больше всего влияет нехватка водителей в отрасли грузоперевозок. Это приводит к недостатку товара, задержкам и увеличению затрат. Таким образом, нехватка водителей в США и соседних странах может создать проблемы для рынка. По данным ATA, отрасль должна нанять около 1,2 миллиона водителей в течение следующих 10 лет, чтобы заменить водителей, увольняющихся добровольно или принудительно, и избежать резкого увеличения нехватки водителей до более чем 160 000 в 2030 году.

Обзор отрасли трансграничных автомобильных грузовых перевозок США

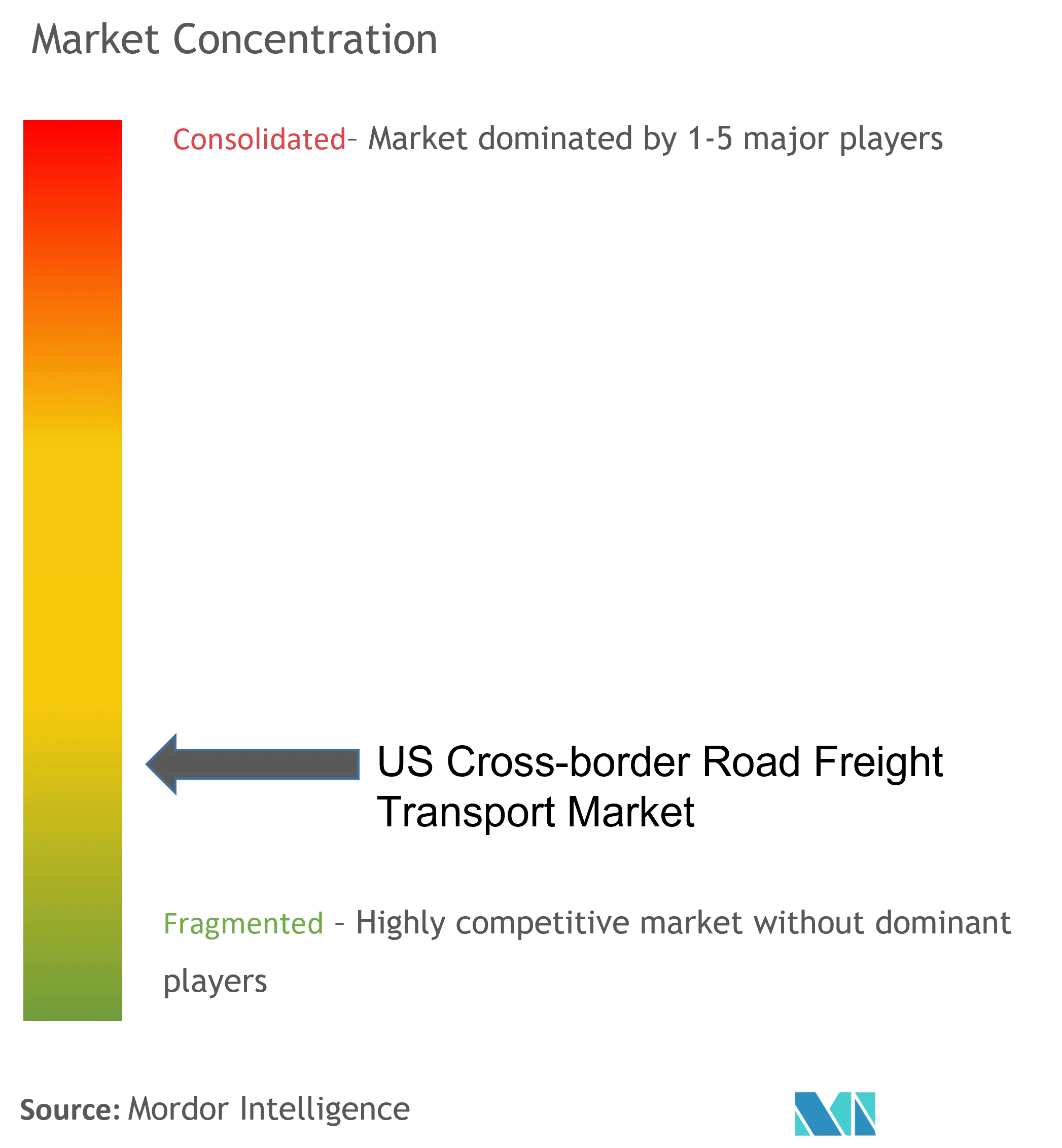

Рынок трансграничных грузовых автомобильных перевозок США фрагментирован по своей природе, и на нем активно участвуют различные отечественные и международные компании. Такие компании, как UPS, DB Schenker, FedEx, CH Robinson и XPO Logistics, являются одними из крупнейших игроков на рынке. Грузоперевозки в регионе сталкиваются с острой конкуренцией с точки зрения технологических усовершенствований. Нехватка водителей является одной из главных проблем отрасли. На рынке наблюдается рост числа игроков, расширяющих свои услуги для получения конкурентного преимущества. Компании также уделяют особое внимание слияниям и поглощениям, чтобы расширить сферу своей деятельности и повысить эффективность своей деятельности.

Лидеры рынка трансграничных автомобильных грузовых перевозок США

-

United Parcel Service (UPS)

-

DB Schenker

-

FedEx

-

C.H.Robinson

-

XPO Logistics Inc.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка трансграничных автомобильных грузовых перевозок США

- Октябрь 2022 г. KAG Logistics завершила приобретение базирующейся в Торонто компании, занимающейся трансграничными грузовыми перевозками Connectrans Logistics. Компания Connectrans имеет налаженную сеть перевозок между США и Канадой и обладает опытом в области транспортных решений в сухих фургонах, с контролем температуры, бортовых, негабаритных и интермодальных перевозках. Приобретение Connecttrans расширяет присутствие KAG Logistics на канадском логистическом рынке. Приобретение также предоставит клиентам Connecttrans больший доступ к рынку США, специализированным активам, технологиям и дополнительному опыту в области логистики.

- Сентябрь 2022 г. DB Schenker, один из ведущих мировых поставщиков логистических услуг, объявила о завершении ранее объявленного приобретения USA Truck, ведущего поставщика решений по пропускной способности, за 435 миллионов долларов США. USA Truck будет работать в сети DB Schenker. Парк грузовых автомобилей USA Truck, насчитывающий около 1900 единиц, 2100 сотрудников, партнерские отношения с более чем 36 000 действующими контрактными перевозчиками, стратегическая сеть терминалов в восточной половине Соединенных Штатов и присутствие сторонних логистических компаний по всей стране немедленно предоставят решения по пропускной способности для удовлетворить растущие потребности как региональных, так и национальных клиентов DB Schenker.

Отчет о рынке трансграничных автомобильных грузовых перевозок США – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

2.1 Методология анализа

2.2 Этапы исследования

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ

4.1 Обзор рынка

4.2 Технологические тенденции (автономные грузовики, электромобили и транспортные средства, работающие на альтернативных видах топлива и т. д.)

4.3 Правительственные постановления и инициативы

4.4 Краткое описание ключевых транспортных коридоров

4.5 Информация о процедурах таможенного оформления в пунктах выезда из границы

4.6 Обзор и комментарии по поводу нехватки водителей и затрат на топливо

4.7 Информация о ценах на расходы на грузовые перевозки

4.8 Информация о продажах различных типов грузовых автомобилей и подержанных грузовиков, а также о производителях грузовиков в США

4.9 Качественный и количественный анализ внутренних грузоперевозок в США

4.10 Обзор – Трансграничные рефрижераторные перевозки и перевозка основных групп товаров

4.11 Обзор и комментарии к пограничным государствам США (инфраструктура, внутренние порты, торговые пути и т. д.)

4.12 Влияние COVID-19 на рынок

5. ДИНАМИКА РЫНКА

5.1 Драйверы рынка

5.2 Рыночные ограничения

5.3 Возможности рынка

5.4 Анализ цепочки создания стоимости в отрасли

5.5 Привлекательность отрасли: анализ пяти сил Портера

5.5.1 Переговорная сила покупателей/потребителей

5.5.2 Рыночная власть поставщиков

5.5.3 Угроза новых участников

5.5.4 Угроза продуктов-заменителей

5.5.5 Интенсивность конкурентного соперничества

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 По услуге

6.1.1 Полная загрузка грузовика (FTL)

6.1.2 Неполная загрузка (LTL)

6.1.3 Курьер, экспресс и посылка (CEP)

6.2 Конечным пользователем

6.2.1 Производство и автомобилестроение

6.2.2 Нефть и газ, горнодобывающая промышленность и разработки карьеров

6.2.3 Сельское хозяйство, рыболовство и лесное хозяйство

6.2.4 Строительство

6.2.5 Дистрибьюторская торговля (оптовый и розничный сегменты, включая FMCG)

6.2.6 Другие конечные пользователи (телекоммуникации и фармацевтика)

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Обзор концентрации рынка

7.2 Профили компании

7.2.1 United Parcel Service (UPS)

7.2.2 DB Schenker

7.2.3 FedEx

7.2.4 C.H.Robinson

7.2.5 XPO Logistics Inc.

7.2.6 Swift Transportation Company

7.2.7 Schneider National

7.2.8 J.B.Hunt Transport Services Inc.

7.2.9 US Xpress

7.2.10 Landstar System Inc.

7.2.11 YRC Worldwide Inc.

7.2.12 Polaris Transportation Group

7.2.13 Moto Transportation

7.2.14 Hitachi Transport System*

8. БУДУЩЕЕ РЫНКА

9. ПРИЛОЖЕНИЕ

9.1 Экономическая статистика - Вклад сектора транспорта и хранения в экономику

9.2 Транспортная статистика США по видам транспорта (акцент на долю грузовых перевозок всех видов транспорта)

9.3 Исторические данные – Статистика автомобильных грузоперевозок

9.4 Ключевые данные о трансграничных грузовых перевозках по провинциям Канады и штатам Мексики

Сегментация отрасли трансграничных автомобильных грузовых перевозок США

Трансграничные грузовые автомобильные перевозки – это перевозки грузов в рамках промышленности, торговли или предпринимательской деятельности в Республику или из Республики, пересекающие или намеревающиеся пересечь ее границы, на территорию другого государства.

Рынок трансграничных автомобильных грузовых перевозок США сегментирован по услугам (полная загрузка грузовика, неполная загрузка, курьерская доставка, экспресс-доставка, посылка) и конечным пользователям (производство и автомобилестроение, нефтегазовая промышленность, горнодобывающая промышленность и т. д.). Карьерные разработки, сельское хозяйство, рыболовство и лесное хозяйство, строительство, оптовая торговля, здравоохранение и фармацевтика, а также другие конечные пользователи). В отчете представлены размеры рынка и прогнозы для всех вышеуказанных сегментов в стоимостном выражении (млрд долларов США).

| По услуге | ||

| ||

| ||

|

| Конечным пользователем | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка трансграничных автомобильных грузовых перевозок США

Каков текущий размер рынка трансграничных автомобильных грузовых перевозок в США?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка трансграничных автомобильных грузовых перевозок США составит более 3,5%.

Кто являются ключевыми игроками на рынке трансграничных автомобильных грузовых перевозок США?

United Parcel Service (UPS), DB Schenker, FedEx, C.H.Robinson, XPO Logistics Inc. — основные компании, работающие на рынке трансграничных автомобильных грузовых перевозок США.

Какие годы охватывает рынок трансграничных автомобильных грузовых перевозок США?

В отчете рассматривается исторический размер рынка трансграничных автомобильных грузовых перевозок США за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка трансграничных автомобильных грузовых перевозок США на годы 2024, 2025, 2026, 2027 годы. , 2028 и 2029 годы.

Отчет об отрасли трансграничных автомобильных грузовых перевозок США

Статистические данные о доле, размере и темпах роста доходов на рынке трансграничных автомобильных грузовых перевозок США в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ трансграничных автомобильных грузовых перевозок США включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.