Объем рынка биоудобрений в США

|

|

Период исследования | 2017 - 2029 |

|

|

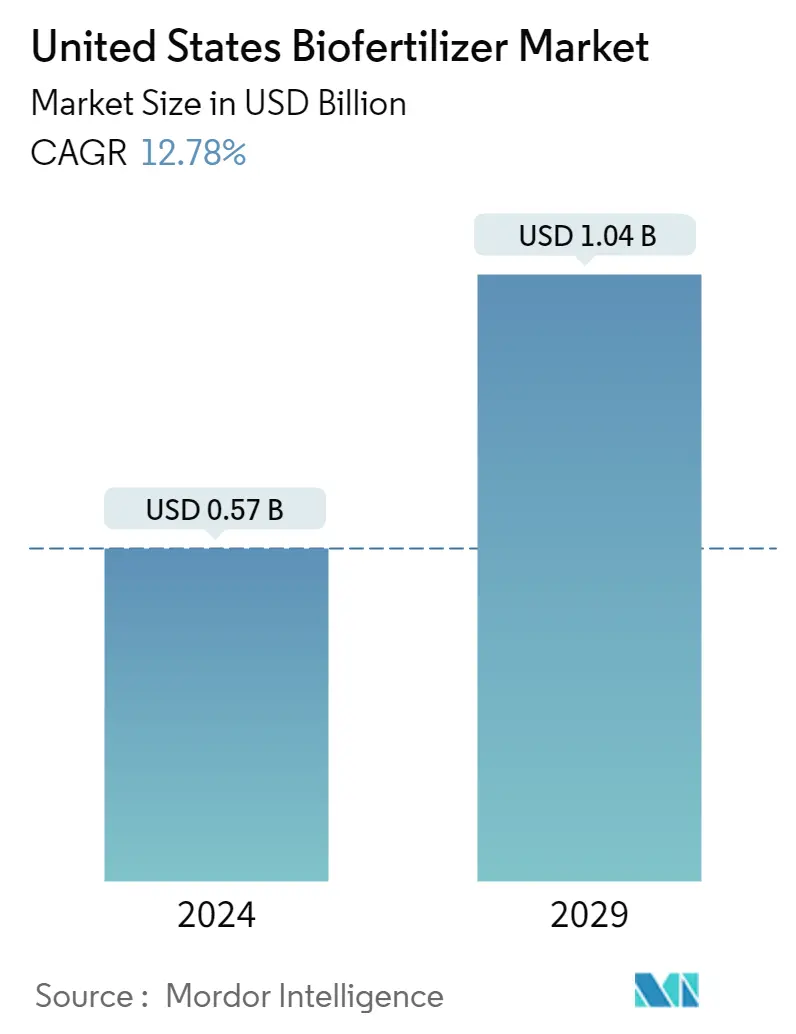

Размер Рынка (2024) | 0.64 Миллиардов долларов США |

|

|

Размер Рынка (2029) | 1.18 Миллиардов долларов США |

|

|

Наибольшая доля по форме | Ризобий |

|

|

CAGR (2024 - 2029) | 12.78 % |

|

|

Самый быстрый рост по форме | Ризобий |

|

|

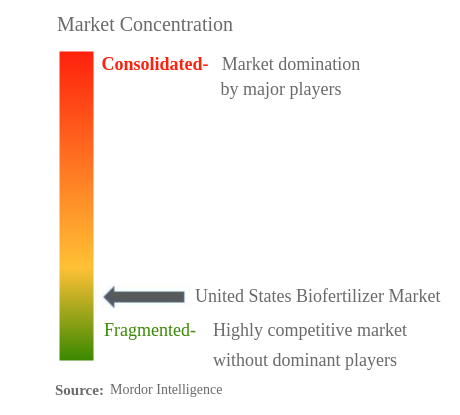

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка биоудобрений в США

Объем рынка биоудобрений в США оценивается в 0,57 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,04 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 12,78% в течение прогнозируемого периода (2024-2029 годы).

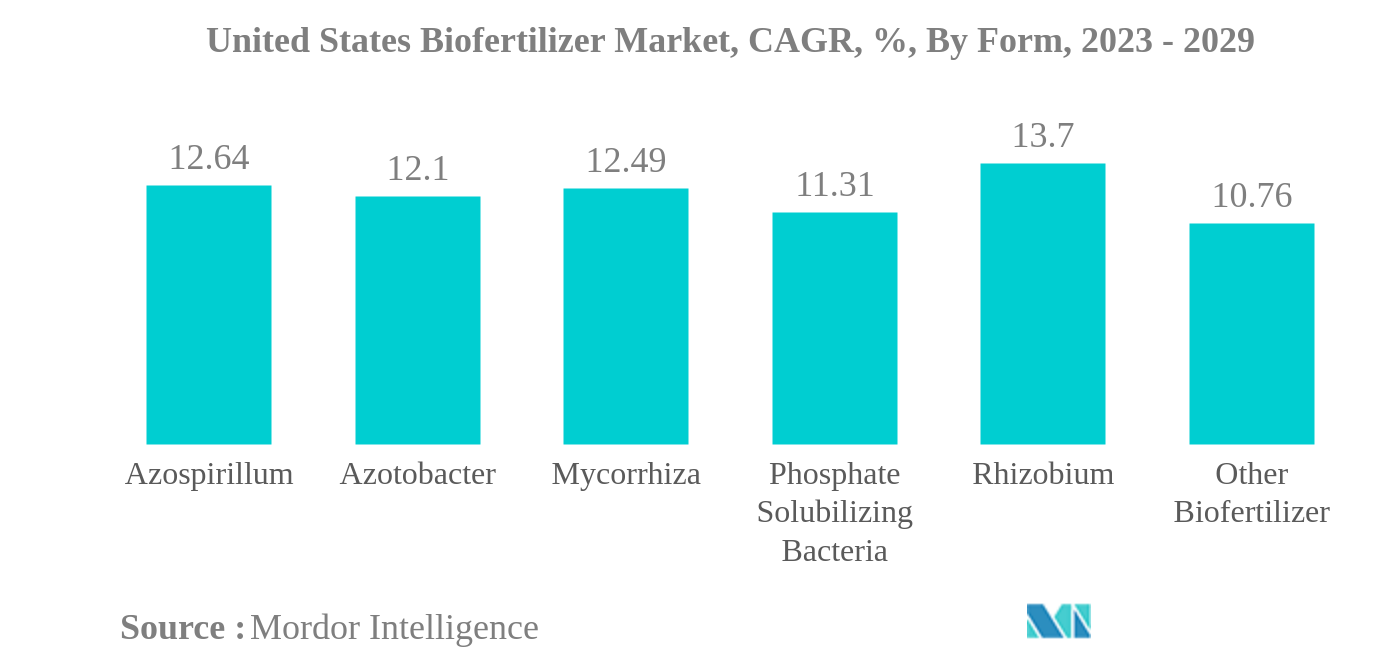

- Ризобиум — самая крупная форма Ризобиум главным образом потому, что он является жизненно важным источником азота для большинства сельскохозяйственных почв, который может фиксировать азот в пределах от 200 до 300 килограммов в год.

- Ризобий — самая быстрорастущая форма. Биоудобрения на основе ризобия способны снизить общую зависимость от химических удобрений за счет снижения общей стоимости производства для фермеров.

- Пропашные культуры — самый крупный вид сельскохозяйственных культур. Наиболее популярные биоудобрения, применяемые для зерновых, — это те, которые основаны на ризобиях, азотобактериях, азоспириллах и цианобактериях. Которые показали положительную доходность откликов.

- Пропашные культуры являются самым быстрорастущим типом сельскохозяйственных культур Тенденция роста стоимости пропашных культур в основном связана с тенденцией к увеличению площади выращивания пропашных культур, она увеличилась примерно на 24,9% за период с 2017 по 2021 год.

Ризобий — самая крупная форма

- Биоудобрения – это органические вещества с живыми микроорганизмами, способствующие росту растений. Рыночная стоимость биоудобрений увеличилась примерно на 49,1% за исторический период (между 2017 и 2022 годами), что было объяснено различными причинами, такими как повышение осведомленности среди фермеров, увеличение общего числа зарегистрированных органических ферм в Соединенных Штатах и изменение спроса на органические удобрения. или устойчиво выращенные товары.

- На рынке биоудобрений наблюдается общая тенденция роста как в стоимостном, так и в объемном отношении, что связано с увеличением спроса на биоудобрения в стране.

- Биоудобрение из ризобия занимает наибольшую долю рынка по сравнению с другими биоудобрениями. Ожидается, что в течение прогнозируемого периода она еще больше увеличит свою долю на рынке.

- Микориза занимала вторую по величине долю рынка биоудобрений, за ней следовал ризобий, и на ее долю приходилось около 26,4% общей рыночной стоимости в 2022 году. За ней следовал азоспирилл, на долю которого в 2022 году приходилось 24,4% общей рыночной стоимости биоудобрений..

- Постоянно проводятся исследования с целью разработки штаммов, устойчивых к биотическому/абиотическому стрессу. Например, в условиях засоления у Rhizobium trifolii, инокулированного Trifoliumalexandrinum, наблюдалось увеличение биомассы и клубеньков. Положительные результаты исследований и присутствие активных компаний в этом сегменте, вероятно, будут в значительной степени стимулировать рынок биоудобрений в течение прогнозируемого периода.

- Растущая осведомленность о чрезмерном использовании удобрений среди фермеров и правительственные инициативы по поддержке устойчивых методов ведения сельского хозяйства и органического земледелия привели к росту спроса на биоудобрения. Таким образом, ожидается, что рынок биоудобрений в США увеличится в течение прогнозируемого периода.

Обзор индустрии биоудобрений в США

Рынок биоудобрений США фрагментирован пять крупнейших компаний занимают 22,98%. Основными игроками на этом рынке являются Kula Bio Inc., Novozymes, Rizobacter, Suståne Natural Fertilizer Inc. и Symborg Inc. (отсортировано в алфавитном порядке).

Лидеры рынка биоудобрений США

Kula Bio Inc.

Novozymes

Rizobacter

Suståne Natural Fertilizer Inc.

Symborg Inc.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка биоудобрений в США

- Сентябрь 2022 г . Corteva Agriscience согласилась приобрести Symborg Inc., что укрепит глобальное присутствие Symborg за счет сильной дистрибьюторской сети Corteva Agriscience.

- Июль 2022 г . Выпущен новый гранулированный инокулянт под названием LALFIX® START SPHERICAL Granule, который сочетает в себе Bacillus velezensis, микроб, способствующий росту растений, и два различных штамма ризобий. Этот мощный и хорошо проверенный PGPM повышает растворимость фосфора и улучшает корневую массу.

- Январь 2022 г . Novozymes и AgroFresh заключили партнерство, чтобы использовать потенциал биотехнологий для дальнейшего улучшения качества послеуборочной продукции и сокращения пищевых отходов. Целью компании было удовлетворить растущий потребительский спрос на фрукты и овощи с меньшим количеством пищевых отходов и меньшим воздействием на окружающую среду.

Отчет о рынке биоудобрений в США – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Площадь органического выращивания

- 4.2 Расходы на органические продукты на душу населения

- 4.3 Нормативно-правовая база

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Форма

- 5.1.1 Азоспириллы

- 5.1.2 Азотобактерия

- 5.1.3 Микориза

- 5.1.4 Бактерии, солюбилизирующие фосфаты

- 5.1.5 Ризобий

- 5.1.6 Другие биоудобрения

-

5.2 Тип культуры

- 5.2.1 Товарные культуры

- 5.2.2 Садоводческие культуры

- 5.2.3 Пропашные культуры

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компании

- 6.4.1 AgroLiquid

- 6.4.2 Indogulf BioAg LLC (Biotech Division of Indogulf Company)

- 6.4.3 Koppert Biological Systems Inc.

- 6.4.4 Kula Bio Inc.

- 6.4.5 Lallemand Inc.

- 6.4.6 Novozymes

- 6.4.7 Rizobacter

- 6.4.8 Suståne Natural Fertilizer Inc.

- 6.4.9 Symborg Inc.

- 6.4.10 The Andersons Inc.

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ РУКОВОДИТЕЛЕЙ СЕЛЬСКОХОЗЯЙСТВЕННЫХ БИОЛОГИЧЕСКИХ ПРЕПАРАТОВ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация индустрии биоудобрений в США

Азоспириллы, азотобактеры, микоризы, фосфаторастворимые бактерии, ризобиумы покрыты формой в виде сегментов. Товарные культуры, садовые культуры и пропашные культуры рассматриваются как сегменты по типам культур.| Азоспириллы |

| Азотобактерия |

| Микориза |

| Бактерии, солюбилизирующие фосфаты |

| Ризобий |

| Другие биоудобрения |

| Товарные культуры |

| Садоводческие культуры |

| Пропашные культуры |

| Форма | Азоспириллы |

| Азотобактерия | |

| Микориза | |

| Бактерии, солюбилизирующие фосфаты | |

| Ризобий | |

| Другие биоудобрения | |

| Тип культуры | Товарные культуры |

| Садоводческие культуры | |

| Пропашные культуры |

Определение рынка

- СРЕДНЯЯ ДОЗИРОВКА - Речь идет о среднем объеме внесенных биоудобрений на гектар сельскохозяйственных угодий в стране.

- ТИП КУЛЬТУРЫ - Пропашные культуры зерновые, бобовые, масличные и кормовые культуры. Садоводство фрукты и овощи, товарные культуры плантационные культуры и специи.

- ФУНКЦИИ - Биоудобрение

- УРОВЕНЬ РЫНОЧНОЙ ОЦЕНКИ - Рыночные оценки различных типов биоудобрений были сделаны на уровне продуктов.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, и средняя цена продажи (ASP) остается постоянной на протяжении всего прогнозируемого периода.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.