Размер и доля рынка Городской воздух мобильность

Анализ рынка Городской воздух мобильность от Mordor интеллект

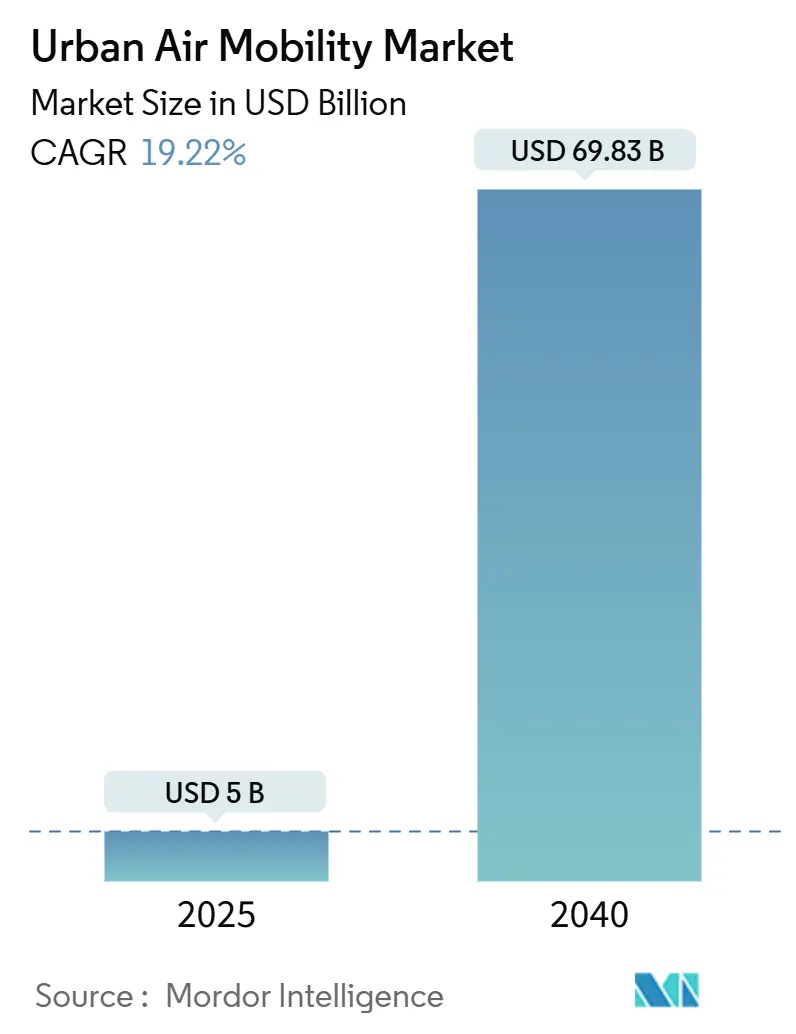

Размер рынка Городской воздух мобильность (УАМ) оценивается в 5,00 млрд долларов США в 2025 году и, как ожидается, достигнет 69,83 млрд долларов США к 2040 году при среднегодовом темпе роста 19,22% в течение прогнозного периода. Прорывы в плотности энергии батарей расширили дальность полета eVTOL свыше 150 км, открыв прибыльные межгородские коридоры и укрепив бизнес-обоснование для премиальных услуг. Более быстрая сертификация, поддерживаемая правилом о силовых подъемных системах Федерального управления гражданской авиации, снижает регулятивные риски и поощряет крупные капитальные вложения.[1] Federal авиация Administration, "With новый Rule, FAA Is готовый для воздух путешествовать из то Future," faa.gov Стратегические альянсы между аэрокосмическими пионерами и автомобильными производителями сокращают производственные затраты, в то время как модели государственно-частного партнерства финансируют сети вертипортов темпами, невиданными в традиционной авиационной инфраструктуре. В совокупности эти силы позиционируют рынок УАМ для быстрого глобального масштабирования.

Ключевые выводы отчета

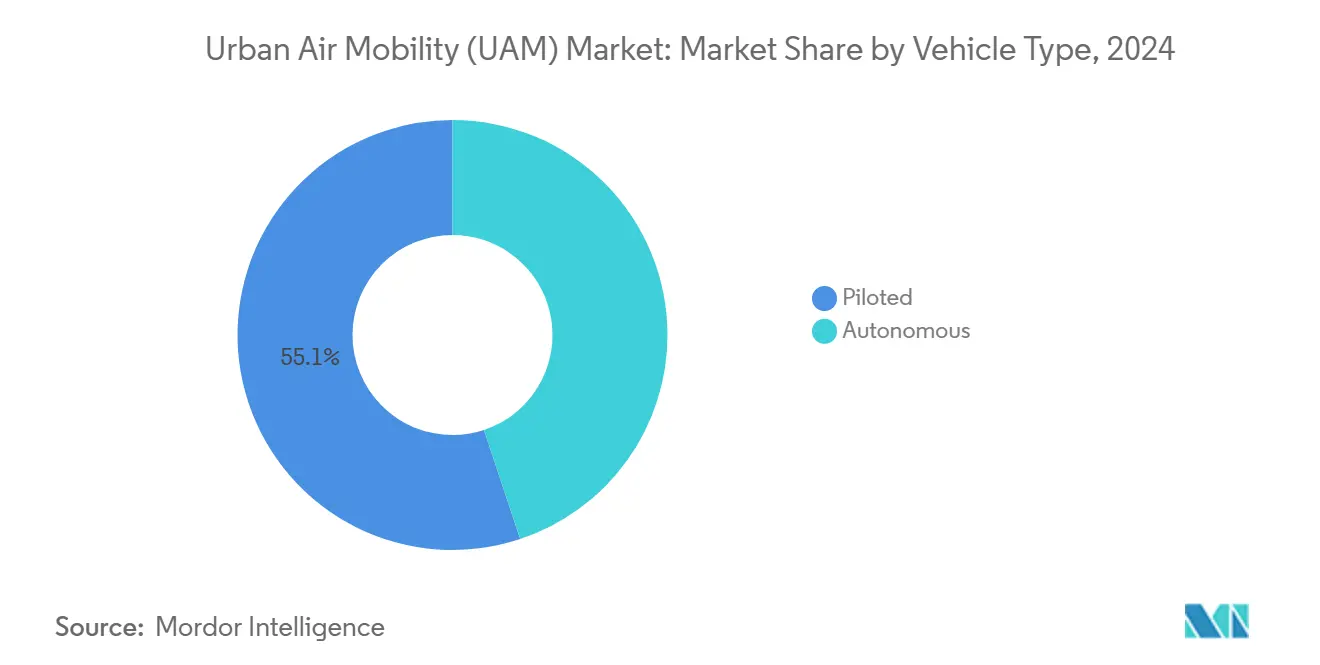

- По типу воздушного судна пилотируемые eVTOL лидировали с 55,10% доли рынка УАМ в 2024 году; прогнозируется, что автономные системы будут расширяться со среднегодовым темпом роста 21,51% до 2040 года.

- По дальности полета внутригородские услуги составили 59,81% рынка УАМ в 2024 году, в то время как межгородские маршруты готовы расти со среднегодовым темпом роста 22,82% до 2040 года.

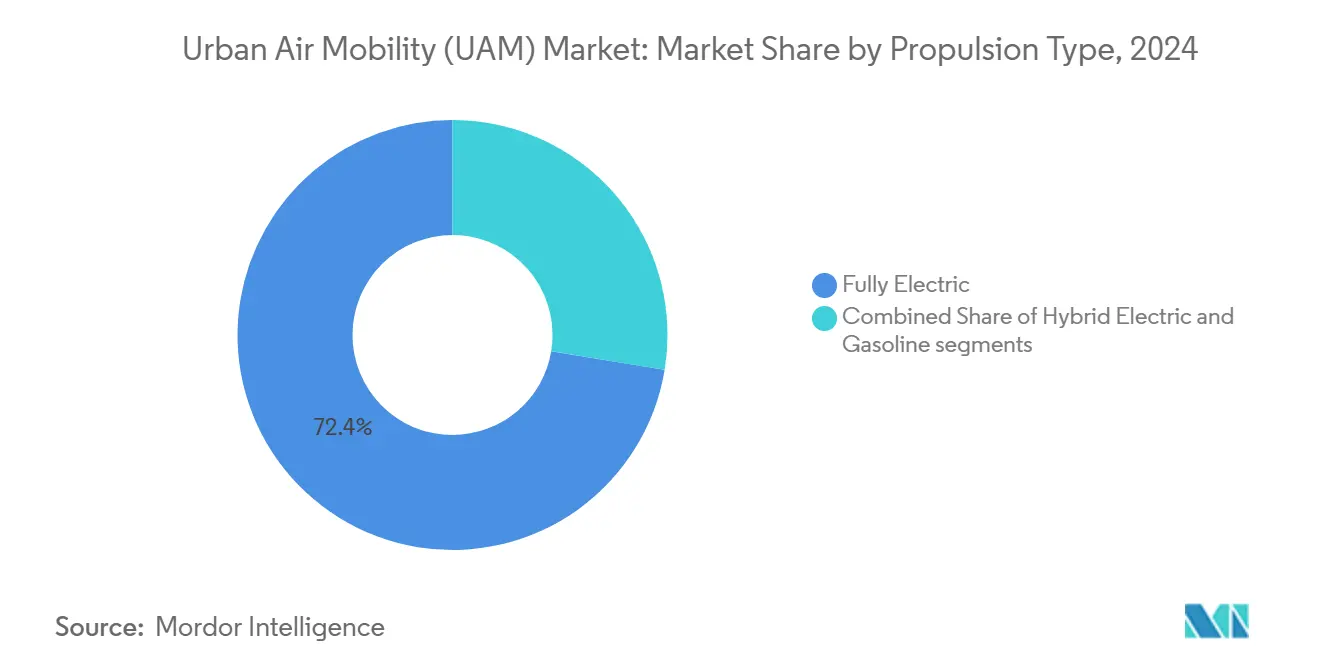

- По силовой установке полностью электрические воздушные суда командовали 72,41% доли выручки в 2024 году; прогнозируется, что гибридно-электрические концепции покажут среднегодовой темп роста 24,18% до 2040 года.

- По применению пассажирские воздушные такси удерживали 63,25% доли размера рынка УАМ в 2024 году; грузовая логистика продвигается со среднегодовым темпом роста 25,26% к 2040 году.

- По конечному пользователю платформы каршеринга контролировали 46,50% выручки в 2024 году, тогда как операторы электронной коммерции показывают самый быстрый рост со среднегодовым темпом роста 26,77%.

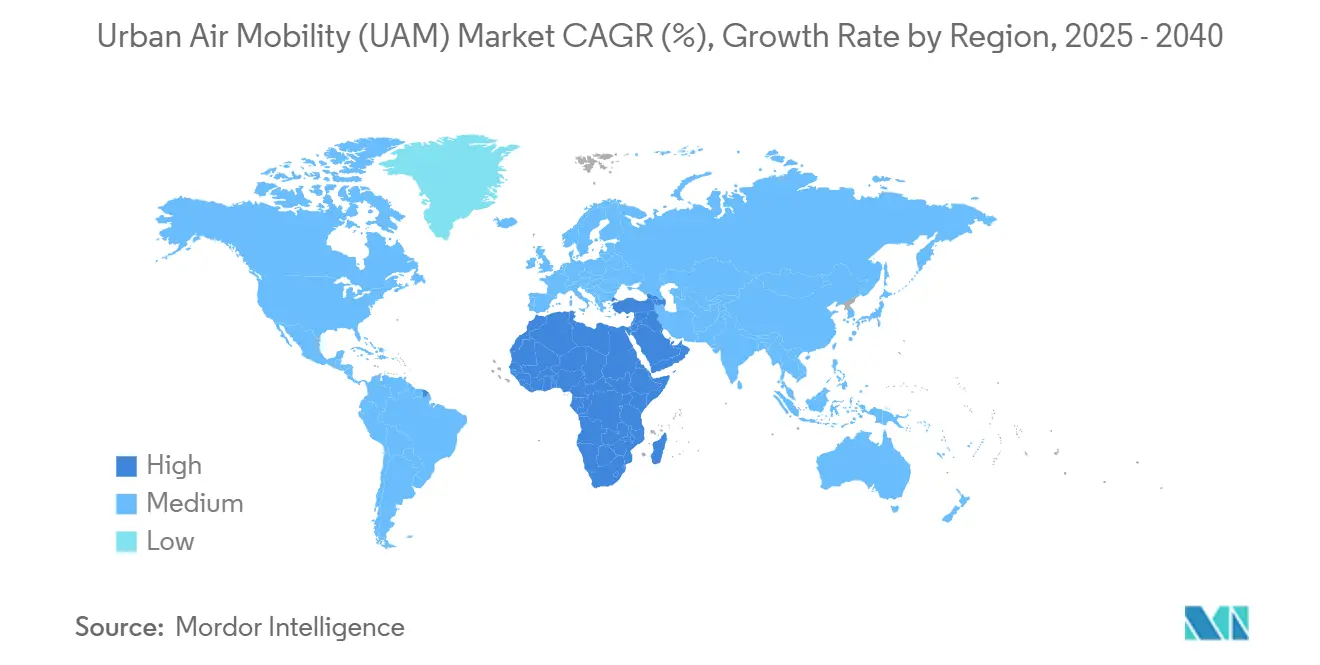

- По географии Северная Америка захватила 46,89% выручки 2024 года; прогнозируется, что регион Ближнего Востока и Африки вырастет со среднегодовым темпом роста 28,21% до 2040 года.

Тенденции и аналитические данные глобального рынка Городской воздух мобильность

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Быстрый рост плотности энергии батарей увеличивает дальность полета eVTOL свыше 150 км | +7.1% | Глобально; наиболее сильно в Северной Америке и Европе | Среднесрочный период (2-4 года) |

| Цепочки поставок автомобильного уровня снижают удельные затраты на eVTOL | +5.4% | Глобально, с ранним внедрением в Азиатско-Тихоокеанском регионе | Среднесрочный период (2-4 года) |

| Модели финансирования ГЧП для вертипортов открывают развертывание инфраструктуры | +4.2% | Северная Америка, Европа и Ближний Восток | Долгосрочный период (≥ 4 года) |

| Регулятивные коридоры "песочницы" ускоряют сроки сертификации | +3.5% | Северная Америка, Европа и ОАЭ | Краткосрочный период (≤ 2 года) |

| Спрос премиум-класса на аэропортные шаттлы от расширения мега-хабов | +2.9% | Ближний Восток, Азиатско-Тихоокеанский регион и Северная Америка | Среднесрочный период (2-4 года) |

| Платформы UTM с поддержкой ИИ снижают риски операций в воздушном пространстве высокой плотности | +2.3% | Глобально | Долгосрочный период (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Быстрый рост плотности энергии батарей увеличивает дальность полета eVTOL свыше 150 км

Твердотельные элементы теперь обеспечивают 450-550 Вт⋅ч/кг, что на 90% выше, чем у более ранних литий-ионных химических составов.[2] ECNS, "твердый-состояние батарея Advancements Set к Propel eVTOLs," ecns.cn Летные испытания показали 48-минутные полеты на одном заряде, соответствующие пороговому значению для прибыльных межгородских шаттлов. Большая дальность позволяет операторам агрегировать спрос по нескольким городским парам и повышает ежедневное использование воздушных судов, напрямую снижая стоимость за пассажиро-милю. Эти улучшения производительности также удовлетворяют ключевым метрикам безопасности, требуемым регуляторами, сглаживая путь сертификации. В результате прогнозируется, что межгородские маршруты захватят прогрессивно большую долю выручки рынка УАМ в течение следующего десятилетия.

Цепочки поставок автомобильного уровня снижают удельные затраты на eVTOL

Партнерства между строителями eVTOL и автомобильными OEM встраивают ноу-хау массового производства в аэрокосмические программы. Инвестиции Toyota в Joby авиация и совместное снабжение компонентами снизят затраты на планер на 35% к 2028 году. Стандартизированные детали, бережливые сборочные линии и процессы контроля качества автомобильного уровня сокращают циклы наращивания производства и стабилизируют ценообразование. Более низкие затраты на приобретение приводят к снижению тарифов, расширяя доступную клиентскую базу и усиливая спрос на рынке УАМ.

Модели финансирования ГЧП для вертипортов открывают развертывание инфраструктуры

Муниципалитеты принимают структуры государственно-частного партнерства, которые распределяют риски, используя частный капитал для строительства. Двухэтапная схема закупок Управления гражданской авиации Большого Орландо продемонстрировала, как аэропорты могут ускорить развитие объектов, не напрягая государственные бюджеты. Подобные модели в Майами-Дейде и Дубае объединили концессии недвижимости, операционные контракты и соглашения об уровне обслуживания в финансируемые пакеты. С четким руководством по проектированию из инженерия Brief 105A инвесторы сталкиваются с меньшей неопределенностью, и плотность сети растет - важное предварительное условие для следующей фазы рынка УАМ.

Регулятивные коридоры "песочницы" ускоряют сроки сертификации

Специальные федеральные авиационные правила США по воздушным судам с силовой установкой создали тестовые коридоры, где производители доказывают соответствие в реальных условиях.[3]Federal Register, "интеграция из с питанием-поднимать: Pilot сертификация и операции," federalregister.gov Joby авиация завершила три из пяти этапов сертификации, работая внутри этих коридоров, достигнув рекордных темпов прогресса. Данные песочницы напрямую питают нормотворчество, сокращая интервал между прототипом и коммерческим запуском и повышая доверие инвесторов на рынке УАМ.

Анализ влияния ограничений

| Ограничение | (~)% влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Медленное разрешение на строительство вертипортов в городах первого уровня | -4.80% | Северная Америка и Европа | Среднесрочный период (2-4 года) |

| Встречные ветры общественного принятия по шумовому и визуальному загрязнению | -3.80% | Глобально, с более высоким воздействием в Европе | Краткосрочный период (≤ 2 года) |

| Волатильность цен на сырье для батарей | -2.90% | Глобально | Среднесрочный период (2-4 года) |

| Узкое место нехватки пилотов до полной автономии | -2.30% | Глобально; более высокое воздействие в Северной Америке | Краткосрочный период (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Медленное разрешение на строительство вертипортов в городах первого уровня

Процессы утверждения в крупных мегаполисах регулярно вовлекают более десяти агентств, увеличивая сроки значительно свыше двух лет и раздувая затраты на содержание. В Лос-Анджелесе единственная площадка в центре города потребовала координации между департаментами зонирования, окружающей среды и экстренного реагирования до того, как могло начаться строительство. Задержки подталкивают операторов к пригородным узлам, ограничивая плотность маршрутов на ранней стадии и откладывая полное ценностное предложение рынка УАМ.

Встречные ветры общественного принятия по шумовому и визуальному загрязнению

Европейские опросы показывают, что 64% жителей выражали беспокойство по поводу шума роторов, несмотря на то, что eVTOL измеряются ниже сопоставимых уровней децибел вертолетов. Опасения о приватности визуальной линии обзора дополнительно снижают поддержку в плотно населенных районах. В ответ Европейское агентство безопасности авиации выпустило экологические технические спецификации, в то время как производители совершенствуют конструкции лопастей и профили полета для смягчения тональных пиков. Кампании принятия начали изменять настроения, когда сообщества стали свидетелями более тихих демонстрационных полетов, однако восприятие остается краткосрочным тормозом для рынка УАМ.

Сегментный анализ

По типу воздушного судна: автономия движет будущим ростом

Пилотируемые воздушные суда контролировали 55,10% выручки 2024 года, отражая предпочтение регуляторов знакомым концепциям кабины во время начальной фазы отрасли. S4 от Joby авиация прошла через три этапа сертификации FAA в 2025 году, подчеркивая краткосрочное доминирование пилотируемых платформ. Этот сегмент захватил наибольшую долю рынка УАМ, давая финансистам уверенность, пока формируются более крупные инфраструктурные сети. Операторы также используют существующие конвейеры подготовки пилотов для масштабирования услуг в премиальных коридорах аэропортных шаттлов, где готовность клиентов платить компенсирует более высокие затраты на экипаж.

Автономные воздушные суда, сейчас меньшая категория, прогнозируется к росту со среднегодовым темпом роста 21,51% до 2040 года, самым быстрым среди всех типов воздушных судов. Сотрудничество Wisk Aero с NASA ускоряет валидацию обнаружения и избегания, предпосылку для беспилотной коммерческой службы. Удаление пилотов могло бы снизить прямые операционные расходы примерно на 26%, переводясь в более широкое географическое покрытие и более низкие тарифы. По мере созревания платформ UTM с поддержкой ИИ ожидается, что автономия изменит операционные модели на рынке УАМ, сдвинув конкурентный фокус на надежность программного обеспечения и оркестрацию флота.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По дальности полета: межгородские соединения ускоряют внедрение

Внутригородские сегменты до 100 км удерживали 59,81% размера рынка УАМ в 2024 году, движимые маршрутами облегчения перегрузки, связывающими центры городов с аэропортами. Skyports инфраструктура открыла несколько вертипортов в центре города в том году, закрепив раннее потребительское осознание. Операторы предпочитают эти короткие перелеты, потому что резервы батарей остаются щедрыми даже при энергоемких вертикальных фазах, обеспечивая предсказуемые расписания и быстрые обороты активов.

Межгородские полеты свыше 100 км показывают наивысший импульс, прогнозируемый к росту со среднегодовым темпом роста 22,82%. Твердотельные батареи и гибридно-электрическая силовая установка теперь соответствуют потребностям дальности и полезной нагрузки для связи близких мегаполисов и обхода дорожных узких мест. Региональные правительства на Ближнем Востоке видят эти коридоры как факторы туризма и децентрализованных экономических зон, поддерживая ускоренное развертывание. Внедрение межгородских перелетов расширяет адресуемый пул клиентов и усиливает сетевые эффекты, укрепляя долгосрочное расширение рынка УАМ.

По типу силовой установки: электрические решения лидируют в продвижении устойчивости

Полностью электрические архитектуры обеспечили 72,00% выручки в 2024 году, подчеркивая амбицию сектора по нулевым выбросам. Более простые силовые установки, меньше движущихся частей и более низкое плановое техническое обслуживание производят благоприятные прямые операционные затраты еще до включения экономии топлива. Joby авиация и Archer авиация обязались исключительно на электрические конфигурации и достигли ключевых этапов сертификации к началу 2025 года, aerospacetestinginternational.com. Эта экономика поддерживает наибольший блок спроса рынка УАМ.

Гибридно-электрические системы будут расширяться со среднегодовым темпом роста 24,18%, перекрывая до тех пор, пока метрики батарей не выровняются с ультрадальними маршрутами. Партнерство вертикальный аэрокосмический с Honeywell по передовым генераторам иллюстрирует, как гибриды стремятся растянуть дальность, сохраняя многие электрические преимущества. По мере развития накопления энергии гибриды могут уступить долю, но в течение следующего десятилетия они облегчают ограничения планирования маршрутов и диверсифицируют доходы, стабилизируя рост для более широкого рынка УАМ.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По применению: грузовая логистика выходит как лидер роста

Пассажирские воздушные такси доминировали в выручке на 63,25% в 2024 году, выиграв от видимости первопроходцев и премиальных структур тарифов. Модели партнерства, такие как Joby-Delta, объединяют наземные и воздушные участки в единые маршруты, повышая клиентский опыт jobyaviation.com. Эти альянсы помогли закрепить раннее доверие и произвели львиную долю активности рынка УАМ.

Грузовая логистика продвигается со среднегодовым темпом роста 25,26%, сильнейшей траекторией среди случаев использования. AutoFlight получила сертификат производства для своей платформы CarryAll в январе 2025 года. Удаление ограничений конструкции пассажирских лифтов упрощает интерьеры и ускоряет утверждения для беспилотных полетов. Растущие ожидания доставки в тот же день среди гигантов электронной коммерции точно выровнены с охватами полезной нагрузки и дальности eVTOL, усиливая будущий спрос внутри рынка УАМ.

По конечному пользователю: компании электронной коммерции движут инновационными применениями

Агрегаторы каршеринга удерживали 46,50% выручки 2024 года, расширяя свои экосистемы приложений в небо. Исследования NASA показывают, что интеграция каршеринга может умножить предпочитаемые поездки на два порядка величины, как только цена и удобство сойдутся ntrs.nasa.gov. Бронирование мультимодальных наземно-воздушных перевозок сглаживает принятие клиентами и цементирует лояльность платформы.

Операторы электронной коммерции являются самой быстро движущейся когортой со среднегодовым темпом роста 26,77% до 2040 года. В мае 2025 года воздух завершила ночные тесты грузовых полетов с полезной нагрузкой 550 фунтов, валидируя круглосуточные миссии цепочки поставок. Автоматизированные системы загрузки и совместное размещение складов-вертипортов дополнительно оптимизируют логистику. По мере созревания регулирования доставки дронов тяжелые eVTOL обещают сократить времена транзита на городских спицах, вводя новый импульс в рынок УАМ.

Географический анализ

Северная Америка осталась крупнейшим регионом, составляя 46,89% выручки 2024 года, поддерживаемая четким путем сертификации FAA и глубокими пулами венчурного финансирования. Сети операторов фиксированных баз Atlantic и подпись начали строительство кластеров вертипортов в крупных аэропортах в начале 2025 года, добавляя операционную глубину через высокодоходные коридоры. Программа Agility Prime ВВС США дополнительно ускоряет готовность технологий, превращая военные тестовые данные в доказательства гражданской сертификации. Эти разработки закрепляют североамериканский рынок УАМ и предоставляют шаблон для других регионов.

Регион Ближнего Востока и Африки показывает самую крутую кривую роста, прогнозируемую на 28,21% среднегодового темпа роста с 2025 по 2040 год. Абу-Даби финализировал соглашение с Archer авиация для запуска первых коммерческих услуг воздушного такси, позиционируя ОАЭ как глобальную витрину. Суверенные фонды направляют значительный капитал в инфраструктуру вертипортов, а разнообразная география создает убедительные межгородские случаи использования через пустынную и горную местность. Преимущество раннего движения и связная регулятивная поддержка обещают продвинуть региональное лидерство внутри рынка УАМ.

Европа сохраняет сильную позицию через прогрессивное регулирование и мандаты устойчивости. EASA приняла комплексную рамку УАМ в 2024 году, давая операторам четкие операционные правила. Опросы общественного принятия, опубликованные в 2025 году, указывают на 83% положительные настроения, когда жители информированы о стандартах шума и безопасности eVTOL, easa.europa.eu. Города как Париж и Лондон стремятся дебютировать с услугами перед крупными международными событиями, используя цели зеленой мобильности для привлечения финансирования инфраструктуры. Этот скоординированный подход держит Европу твердо встроенной в продвигающийся рынок УАМ.

Конкурентный ландшафт

Конкуренция интенсивна, но умеренно концентрирована, с аэрокосмическими стартапами, автомобильными участниками и историческими OEM, все гонящиеся к типовой сертификации. Вертикальная интеграция набирает обороты: Archer авиация получила одобрение FAA для своей академии подготовки пилотов в феврале 2025 года, позволяя компании внутренне управлять конвейерами рабочей силы. Стратегические альянсы остаются центральными, о чем свидетельствует партнерство Joby с Uber и Delta в пассажирских перевозках и с Jetex для VIP-услуг. Эти сотрудничества расширяют охват рынка, распределяя риск развития среди дополняющих игроков.

Конкурентное поле постепенно консолидируется. Капиталоемкая сертификация уже спровоцировала слияния и продажи портфелей среди меньших проектов, которые не смогли обеспечить последующее финансирование. Аналитики на форуме TVF 2025 выделили Archer, Joby, бета и Eve как наиболее вероятных для достижения краткосрочной сертификации. Технологическая дифференциация смещается к программному обеспечению авионики, тепловому управлению батареями и интеграции автоматизированного управления трафиком, а не к эстетике планера.

Белое пространство остается для специализированных ниш. В 2024 году немецкий стартап ERC-система представил eVTOL, адаптированный для медицинской эвакуации. Армия США присудила поднимать самолет контракт на изучение модульных медицинских полезных нагрузок, сигнализируя военный интерес за пределами логистики EVTOL.news. Такие вертикальные применения диверсифицируют доходы и смягчают прямое соперничество на пассажирских рынках, расширяя общую возможность рынка Городской воздух мобильность.

Лидеры индустрии Городской воздух мобильность

-

Guangzhou EHang разумный технология Co., Ltd.

-

Airbus SE

-

Archer авиация Inc.

-

Volocopter GmbH (алмаз самолет Industries GmbH)

-

Joby авиация, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: Archer авиация завершила свой первый пилотируемый обычный взлет и посадку с воздушным судном Midnight, продемонстрировав двойную универсальность VTOL/CTOL.

- Июнь 2025: SITA и Городской-воздух Port объединились для создания программно-определенной системы управления вертипортом, которая интегрирует потоки пассажиров, воздушных судов и энергии.

- Июнь 2025: Eve воздух мобильность обеспечила до 15,8 млн долларов США от FINEP Бразилии для продвижения автономного полета, гибридно-электрической силовой установки и передовых технологий ATM

- Май 2025: Wisk Aero и NASA углубили свое исследовательское партнерство для продвижения технологий автономного полета для применений Городской воздух мобильность, фокусируясь на интеграции управления трафиком

Обзор глобального отчета по рынку Городской воздух мобильность

Рынок Городской воздух мобильность (УАМ) является термином авиационной индустрии для услуг воздушной перевозки пассажиров или груза по требованию и автоматизированных вокруг городов и городских областей.

Рынок УАМ сегментирован по типу воздушного судна, применению и географии. По типу воздушного судна рынок сегментирован на пилотируемые и автономные. По применению рынок сегментирован на пассажирские перевозки и грузовые. Отчет также покрывает размеры рынков и прогнозы для рынка УАМ по основным регионам. Размер рынка и прогнозы были сделаны для каждого сегмента на основе стоимости (млрд долларов США).

Область исследования ограничена системами электрического вертикального взлета и посадки (eVTOL) и не включает вертолеты с газотурбинными двигателями. Отчет также охватывает как межгородские, так и внутригородские аспекты эксплуатации eVTOL.

| Пилотируемые |

| Автономные |

| Внутригородские (менее 100 км) |

| Межгородские (свыше 100 км) |

| Полностью электрические |

| Гибридные электрические |

| Бензиновые |

| Пассажирское воздушное такси |

| Внутригородской шаттл |

| Экстренные медицинские услуги |

| Груз и логистика |

| Операторы каршеринга |

| Корпоративные и VIP-клиенты |

| Компании электронной коммерции и логистики |

| Поставщики медицинских услуг |

| Военные и государственные агентства |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Южная Корея | ||

| Индия | ||

| Австралия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты |

| Саудовская Аравия | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Остальная Африка | ||

| Южная Америка | Бразилия | |

| Остальная Южная Америка | ||

| По типу воздушного судна | Пилотируемые | ||

| Автономные | |||

| По дальности полета | Внутригородские (менее 100 км) | ||

| Межгородские (свыше 100 км) | |||

| По типу силовой установки | Полностью электрические | ||

| Гибридные электрические | |||

| Бензиновые | |||

| По применению | Пассажирское воздушное такси | ||

| Внутригородской шаттл | |||

| Экстренные медицинские услуги | |||

| Груз и логистика | |||

| По конечному пользователю | Операторы каршеринга | ||

| Корпоративные и VIP-клиенты | |||

| Компании электронной коммерции и логистики | |||

| Поставщики медицинских услуг | |||

| Военные и государственные агентства | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Южная Корея | |||

| Индия | |||

| Австралия | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Ближний Восток и Африка | Ближний Восток | Объединенные Арабские Эмираты | |

| Саудовская Аравия | |||

| Турция | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Остальная Африка | |||

| Южная Америка | Бразилия | ||

| Остальная Южная Америка | |||

Ключевые вопросы, отвеченные в отчете

Насколько быстро ожидается рост рынка Городской воздух мобильность?

Прогнозируется, что рынок расширится с 5,00 млрд долларов США в 2025 году до 69,83 млрд долларов США к 2040 году, отражая среднегодовой темп роста 19,22%.

Какое применение создаст наибольший краткосрочный пул доходов?

Пассажирские воздушные такси лидировали с 63,25% доходов в 2024 году и остаются якорным сегментом до 2040 года, особенно на премиальных маршрутах аэропортных шаттлов.

Когда могли бы услуги полностью автономных eVTOL прибыть в масштабе?

Прогнозируется, что автономные системы будут расти со среднегодовым темпом роста 21,51% и получат значимую долю рынка после 2030 года, как только стандарты обнаружения и избегания и UTM созреют.

Какие преимущества по затратам приходят от производства в автомобильном стиле?

Ожидается, что партнерства с автомобильными OEM снизят удельные затраты на eVTOL на 35,00% к 2028 году, переводясь примерно в 40,00% более дешевую стоимость за пассажиро-милю, чем обычные вертолеты.

Какие регионы увидят самый быстрый рост?

Ближний Восток и Африка на пути к среднегодовому темпу роста 28,21% до 2040 года, движимые инициативами ОАЭ и Саудовской Аравии, которые сочетают щедрое финансирование с поддерживающим регулированием

Каковы самые большие операционные узкие места для наблюдения?

Длительные циклы разрешения на строительство вертипортов и нехватка пилотов вместе сбривают почти 7,10% с потенциального среднегодового темпа роста до тех пор, пока инфраструктура не оптимизируется и автономия не снизит спрос на экипаж.

Последнее обновление страницы: