Анализ рынка коммерческого строительства в США

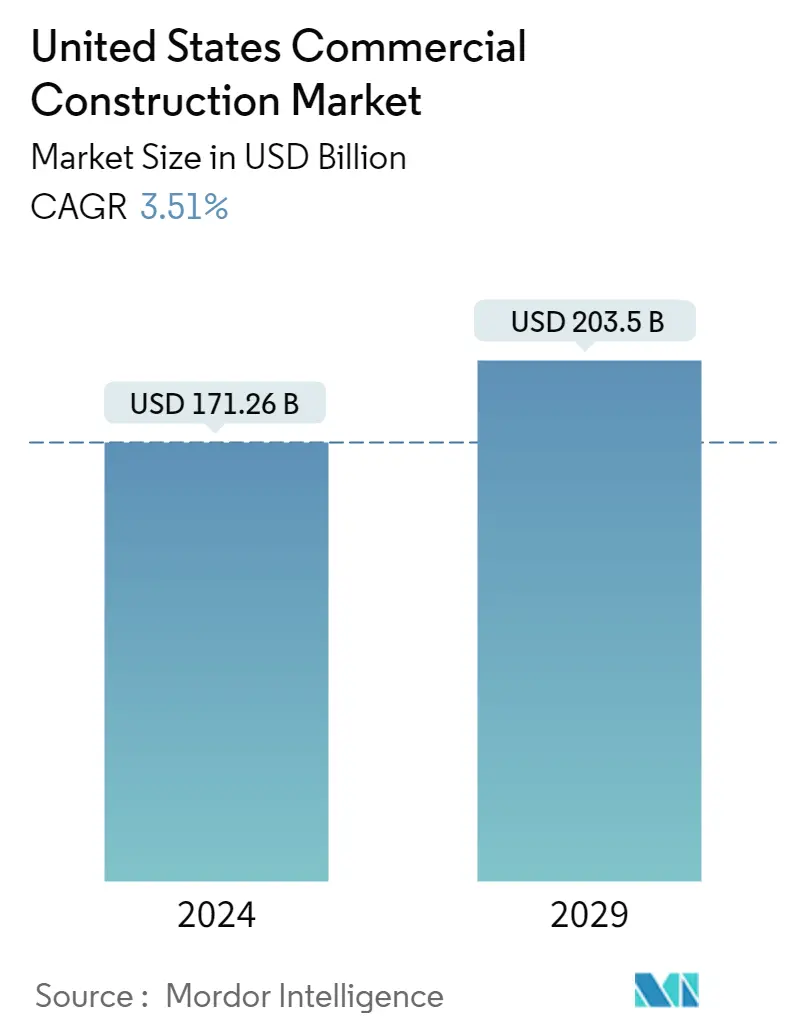

Объем рынка коммерческого строительства в США оценивается в 171,26 млрд долларов США в 2024 году и, как ожидается, достигнет 203,5 млрд долларов США к 2029 году, среднегодовой рост составит 3,51% в течение прогнозируемого периода (2024-2029 гг.).

Несмотря на инфляцию и нехватку рабочей силы, спрос на коммерческую недвижимость продолжает стимулировать рынок. Кроме того, рынок движим огромными инвестициями, вкладываемыми в строительство инфраструктуры в стране.

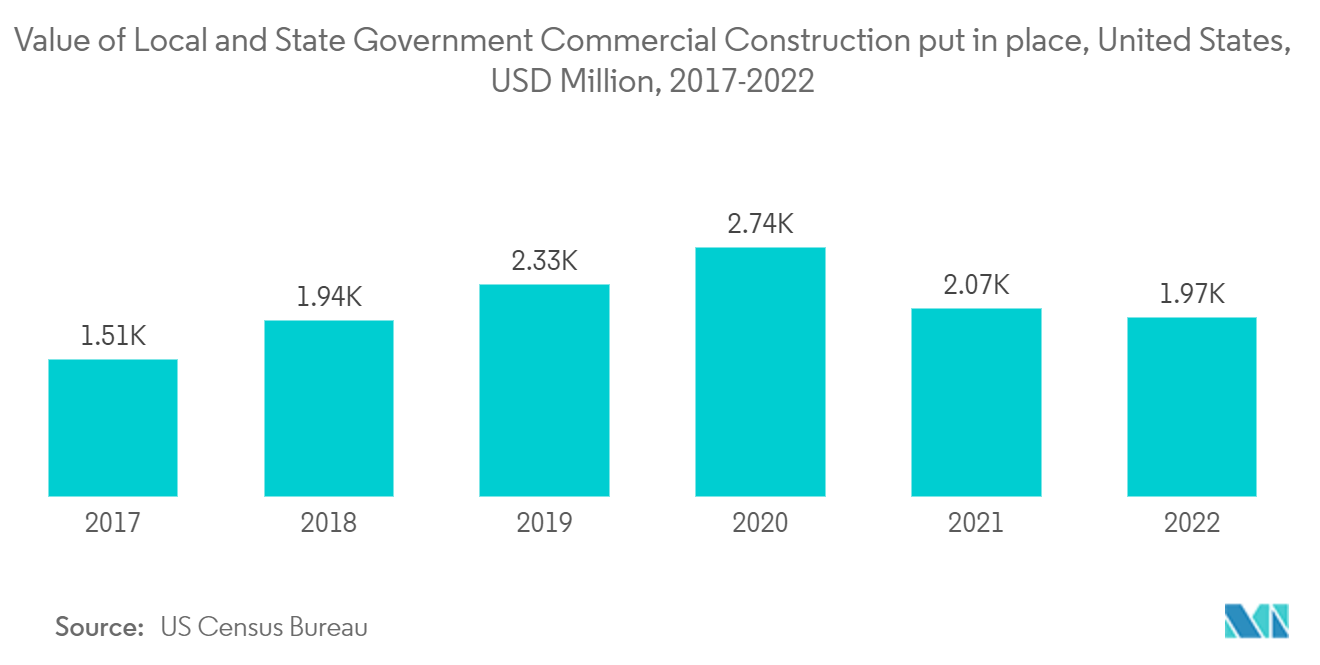

- В целом для отрасли коммерческого строительства 2021 год был хорошим. Расходы на строительство выросли из-за высоких расходов на жилищное строительство; однако нежилой сегмент падает второй год подряд. Строительным фирмам также приходилось сталкиваться с продолжающейся нехваткой рабочей силы и задержками в получении строительных материалов из-за проблем с поставками и роста цен на материалы. К ноябрю 2021 года расходы на строительство составили 1,46 триллиона долларов США, что стало еще одним рекордным показателем ввода в эксплуатацию этого года.

- Расходы на инфраструктуру станут одной из основных областей роста строительства в 2022 году. Приняв Закон об инвестициях в инфраструктуру и создании рабочих мест на сумму 1,2 триллиона долларов США, Конгресс наконец принял долгосрочный законопроект об инфраструктуре после многих лет временных мер и законопроектов о краткосрочных расходах. В течение следующих пяти лет федеральное правительство инвестирует 550 миллиардов долларов США в строительство новой инфраструктуры и ремонт существующей инфраструктуры. Законопроект предлагает инвестировать 110 миллиардов долларов США в дороги, мосты и инфраструктурные проекты, 40 миллиардов долларов США в ремонт и замену мостов, 39 миллиардов долларов США в общественный транспорт, 66 миллиардов долларов США в пассажирские и грузовые железнодорожные перевозки, 65 миллиардов долларов США в широкополосный интернет, 65 долларов США. млрд долларов на реконструкцию электросетей и 55 млрд долларов США на водную инфраструктуру.

- Во время пандемии на рынке нежилого строительства не наблюдалось столь же резкого роста строительных услуг. Конечно, в некоторых отраслях наблюдался быстрый рост, например склады и центры обработки данных, но этот рост был компенсирован более распространенными отстающими, такими как офисные здания и отели. Строительство, как и многие другие отрасли, пострадало из-за хрупкости цепочек поставок и сокращения рабочей силы. Цены на строительные материалы взлетели до небес например, на пиломатериалы в какой-то момент они выросли на 264% по сравнению с уровнем до пандемии. Более того, время выполнения заказа продолжало стремительно расти, причем нередко в три-четыре раза превышало показатели, существовавшие до пандемии. Чтобы бороться с ростом цен, Федеральная резервная система агрессивно повысила ставку по федеральным фондам, четыре раза повышая ее в 2022 году.

- По данным ресурсов, инфляция и сроки поставок некоторых строительных материалов наконец-то снижаются. По данным компании, расходы на строительство в шести секторах — производстве, автомагистралях, транспорте, многоквартирном жилье, жилье и связи — как ожидается, увеличатся как минимум на 5% в 2023 году. Ожидается, что в других секторах, включая здравоохранение, общественную безопасность, образование и торговлю, рост составит 0–4%. Время выполнения заказов на другие материалы, такие как архитектурные интерьеры, пиломатериалы и сантехника, также сократилось. Что касается водопроводных труб, доступность сырья улучшилась, производство увеличилось, а спрос на жилищное строительство снизился.

Тенденции рынка коммерческого строительства США

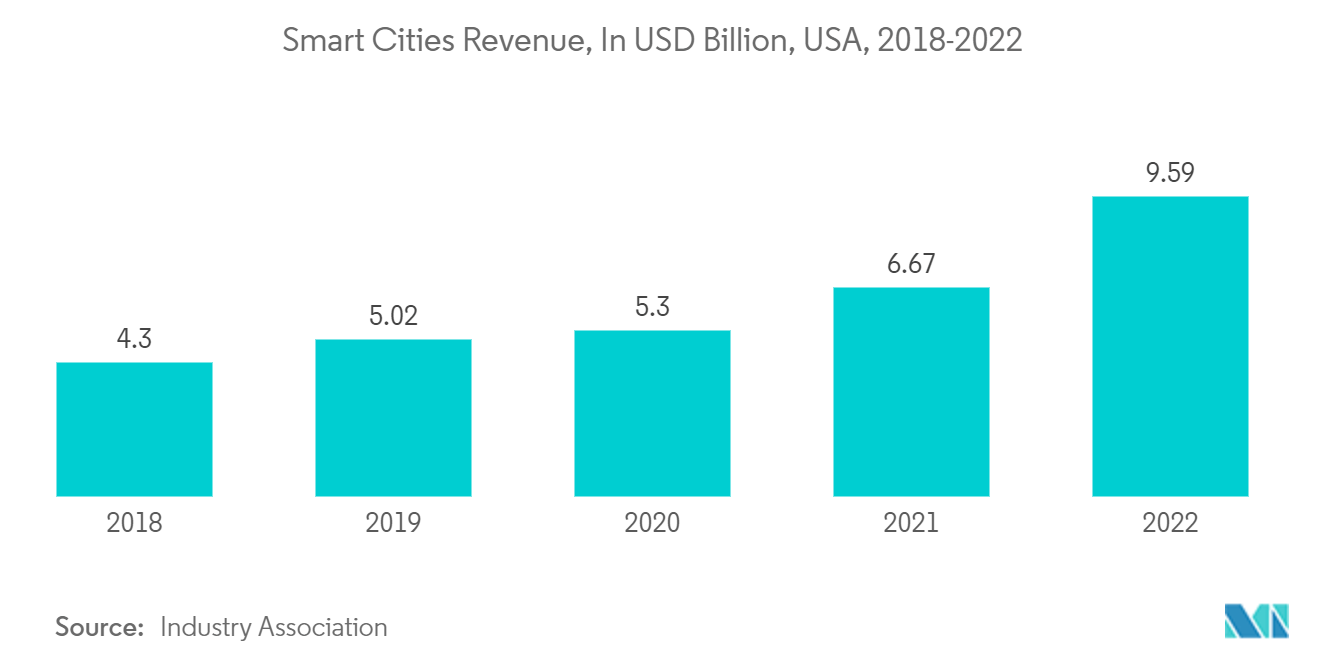

Появление умных городов — ключевой тренд рынка

Нью-Йорк в настоящее время считается вторым самым умным городом в мире и одним из самых известных умных городов. Главную инновацию города можно определить по форме транспортных и коммуникационных связей. В умных городах управление операциями предполагает интеграцию данных и коммуникаций, а также использование самых современных технологий. Развитие умных городов приводит к созданию функциональных областей, таких как транспорт, управление дорожным движением, энергоэффективность и устойчивое развитие, а также управление. Растущее число проектов умных городов в Соединенных Штатах потребует строительства сложных систем дорожной сети, создавая тем самым возможности роста для поставщиков на рынке.

Например, в октябре 2022 года программа ускорения стратегического планирования умных городов Honeywell объявила о своем партнерстве с Acceleration for America, чтобы помочь городам планировать свое будущее и наращивать потенциал для финансирования преобразовательных инициатив. Поддержка в натуральной форме будет предоставляться в рамках программы Honeywell Smart Cities Accelerator Program, которая представляет собой партнерство между Honeywell и Acceleration for America. Программа Acceleration for America призвана ускорить прогресс в усилиях по стратегическому планированию городов. Программа ускорения развития умных городов Honeywell — это партнерство между Acceleration for America (AFA) и Honeywell (Honeywell), дочерней компанией Honeywell Inc. (Honeywell). Пять городов США присоединились к Акселерации для Америки Кливленд (Кливленд, Огайо); Луисвилл, Кентукки; Канзас-Сити, Миссури; Сан-Диего, Калифорния; Ватерлоо и Айова.

Каждый город получит стратегические планы умного города (SCP) при технической поддержке Honeywell и Accelerator. Каждый SCP объединяет ключевых заинтересованных сторон, устанавливает приоритеты и определяет высокоэффективные инклюзивные инициативы, которые улучшают качество жизни жителей (QoE) в таких областях, как устойчивость к изменению климата, общественная безопасность и операционная эффективность, а также расширение предоставления услуг. Каждому городу также будет оказана поддержка в подаче заявки на федеральные гранты для помощи в реализации определенных проектов.

Офисные и торговые помещения, движущие рынок

В марте 2022 года в США строилось 144,7 миллиона квадратных футов офисных помещений, что составляет 2,2% от общего объема. Примечательно, что половина этого потока будет поставляться на городские субрынки за пределами ключевых направлений бизнеса. Кроме того, 93% площадей относятся к классу А или А+, что указывает на то, что предприятия продолжают отдавать приоритет высококачественным проектам, чтобы сохранить свою рабочую силу.

В марте 2022 года в Остине, штат Техас, строилось 10 миллионов квадратных футов офисных помещений. Это составляет 11,5% от текущего фонда города, тогда как запланированные проекты составляют 25,3%, что является самым высоким процентом среди крупных городов. Это произошло после того, как в 2021 году Остин опередил все другие рынки с точки зрения роста числа рабочих мест в офисах (14%), а также новых разработок (5,3 миллиона квадратных футов). Напротив, строительство в Денвере и Финиксе замедлилось из-за пандемии и массовых поставок до пандемии; в период с 2015 по 2021 год каждый город добавил более 16 миллионов квадратных футов дополнительного предложения. В марте в обоих городах находилось чуть более 1 миллиона квадратных футов строящихся офисных площадей, что составляет чуть более 0,8% от общего объема.

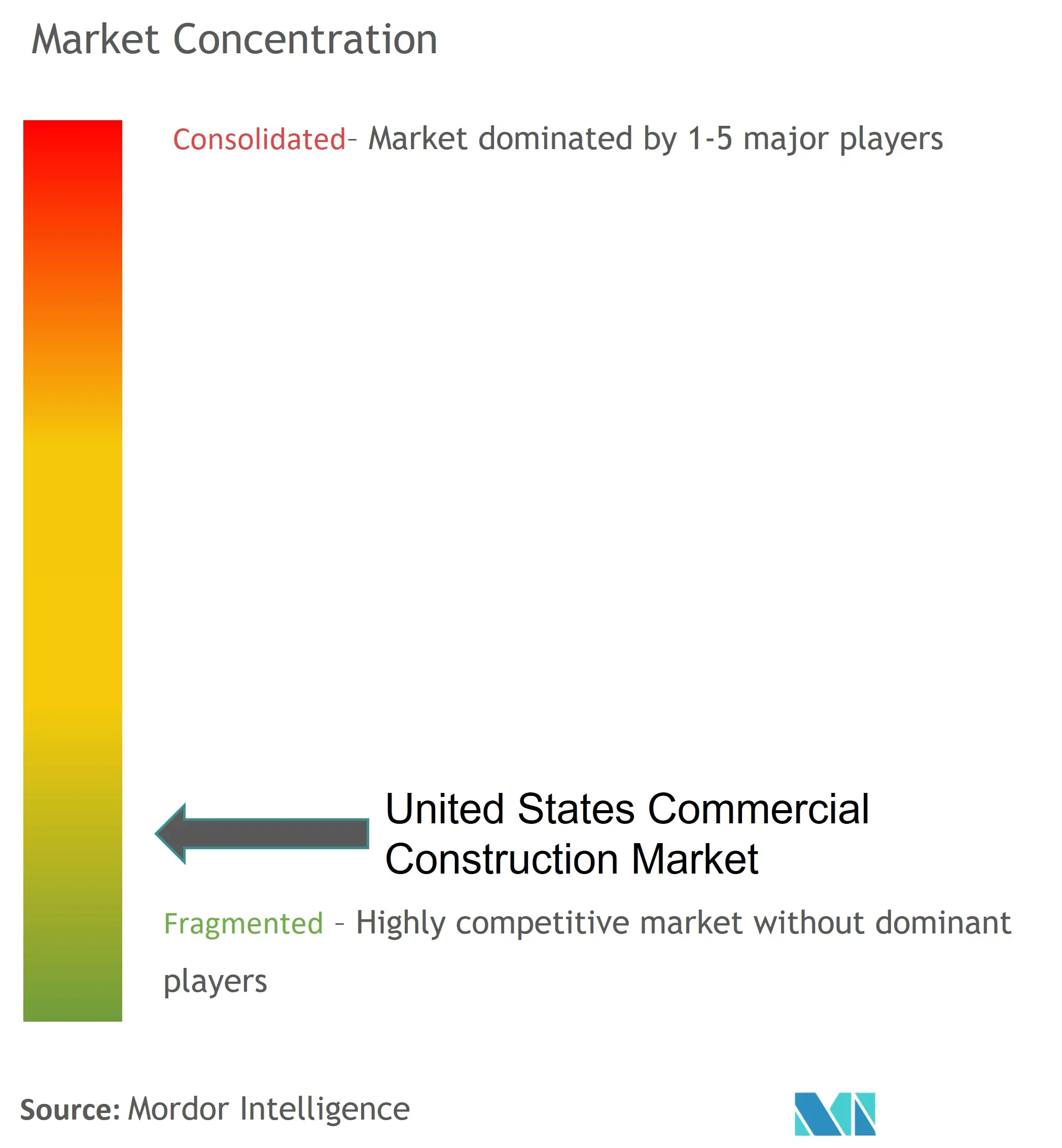

Обзор отрасли коммерческого строительства США

Рынок коммерческого строительства США фрагментирован и высококонкурентен, при этом крупные местные и международные игроки создают высококонкурентную среду в этом секторе. Однако рынок открывает возможности для малых и средних игроков благодаря увеличению государственных инвестиций в сектор. Основными игроками на рынке являются Gilbane Building Company, MA Mortenson Company, Balfour Beatty LLC, Hensel Phelps Construction Co., McCarthy Holdings Inc. и Tutor Perini Corporation. Рынок предоставляет возможности для роста в течение прогнозируемого периода, что, как ожидается, будет способствовать дальнейшему развитию рыночной конкуренции. Крупные игроки, конкурирующие с другими за значительное увеличение доли рынка, оставляют отрасль без заметного уровня консолидации.

Лидеры рынка коммерческого строительства США

Kiewit Corporation

Hochteif Construction

Gilbane Building Company

MA Mortenson Company

Balfour Beatty LLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка коммерческого строительства США

- Декабрь 2022 г.: Global Infrastructure Solutions Inc. (GISI) и Hill International Inc. (NYSE HIL) объявили, что их стратегическое слияние завершено после завершения окончательных проверок со стороны регулирующих органов. Это слияние расширяет возможности роста во всем мире для рынков консалтинга в области платной инфраструктуры.

- Май 2022 г.: В мае 2022 г. Hyundai Motor объявила, что в начале 2022 г. запустит новый завод в Джорджии с годовой мощностью 300 000 электромобилей, а коммерческое производство начнется в первой половине 2025 г. По данным неназванной автомобильной промышленности. Источник Hyundai Motor рассматривает возможность начала строительства позднее в 2023 году, а коммерческое производство начнется во второй половине 2024 года.

Сегментация коммерческого строительства в США

Коммерческое строительство – это бизнес по строительству и аренде или продаже помещений частного сектора. Офисы, производственные предприятия, медицинские центры и розничные торговые центры — все это примеры таких пространств. Размер и масштаб коммерческих строительных проектов и предприятий сильно различаются.

Рынок коммерческого строительства в США сегментирован по конечным пользователям (строительство офисных зданий, розничное строительство, гостиничное строительство, институциональное строительство и другие конечные пользователи). В отчете представлен размер рынка в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Строительство офисных зданий |

| Розничное строительство |

| Гостиничное строительство |

| Институциональное строительство |

| Другие конечные пользователи |

| Конечным пользователем | Строительство офисных зданий |

| Розничное строительство | |

| Гостиничное строительство | |

| Институциональное строительство | |

| Другие конечные пользователи |

Часто задаваемые вопросы по исследованию рынка коммерческого строительства в США

Насколько велик рынок коммерческого строительства в США?

Ожидается, что объем рынка коммерческого строительства в США достигнет 171,26 млрд долларов США в 2024 году, а среднегодовой темп роста составит 3,51% и достигнет 203,50 млрд долларов США к 2029 году.

Каков текущий размер рынка коммерческого строительства в США?

Ожидается, что в 2024 году объем рынка коммерческого строительства США достигнет 171,26 миллиарда долларов США.

Кто являются ключевыми игроками на рынке коммерческого строительства в США?

Kiewit Corporation, Hochteif Construction, Gilbane Building Company, MA Mortenson Company, Balfour Beatty LLC — крупнейшие компании, работающие на рынке коммерческого строительства США.

Какие годы охватывает рынок коммерческого строительства США и каков был размер рынка в 2023 году?

В 2023 году объем рынка коммерческого строительства США оценивался в 165,45 млрд долларов США. В отчете рассматривается исторический размер рынка коммерческого строительства США за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка коммерческого строительства США на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о коммерческом строительстве США

Статистические данные о доле рынка коммерческого строительства в США в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ коммерческого строительства в США включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

_-_Copy.webp)