Объем рынка пшеничного белка в США

|

|

Период исследования | 2017 - 2029 |

|

|

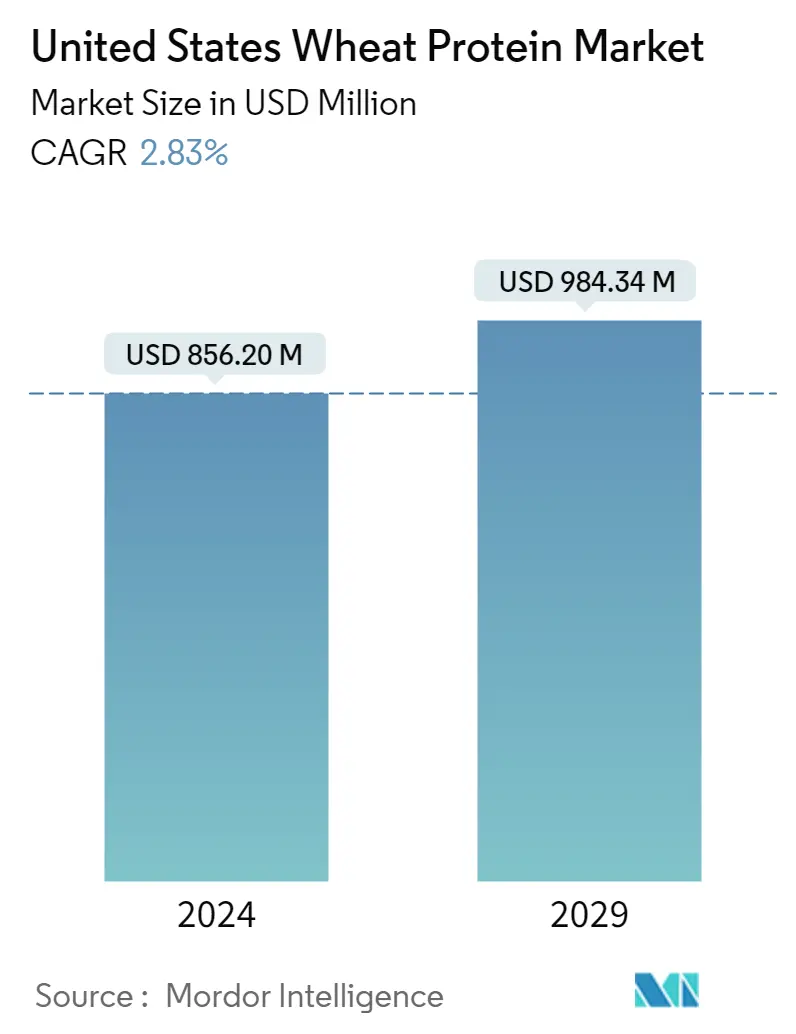

Размер рынка (2024) | USD 856.20 млн долларов США |

|

|

Размер рынка (2029) | USD 984.34 миллиона долларов США |

|

|

Концентрация рынка | Середина |

|

|

Наибольшая доля конечного пользователя | Еда и напитки |

|

|

CAGR(2024 - 2029) | 2.83 % |

|

|

Самый быстрый рост среди конечных пользователей | Корма для животных |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка пшеничного белка в США

Объем рынка пшеничного протеина в США оценивается в 856,20 млн долларов США в 2024 году и, как ожидается, достигнет 984,34 млн долларов США к 2029 году, при этом среднегодовой темп роста составит 2,83% в течение прогнозируемого периода (2024-2029 гг.).

Ожидается, что сегмент средств личной гигиены и косметики приобретет популярность в прогнозируемый период благодаря полезным свойствам продуктов по уходу за кожей.

- Самый высокий спрос наблюдался в секторе продуктов питания и напитков, за которым в 2022 году следовал сектор кормов для животных. Растущий спрос на пшеничный белок в хлебобулочных изделиях, сухих завтраках и продуктах, заменяющих мясо, стимулирует рост рынка. Таким образом, прогнозируется, что в сегменте FB среднегодовой темп роста составит 1,99% в 2023-2029 годах. Пшеничный белок рассматривается вегетарианцами и веганами как более благоприятный источник растительного белка. Различные традиционные продукты на основе мяса все чаще заменяются заменителями, изготовленными из пшеничного белка, в рамках тенденции к растительному питанию.

- Прогнозируется, что в секторе кормов для животных будет зарегистрирован самый высокий среднегодовой темп роста в 3,61% в течение прогнозируемого периода. Возможности жизненно важного пшеничного глютена, который работает как подходящая и высокофункциональная альтернатива кормам рыбного и животного происхождения, способствовали огромному росту индустрии кормов для животных. В 2021 году снижение производства твердой озимой пшеницы в США на 10% привело к повышению ее цены к концу 2021 года, что замедлило темпы ее роста.

- Ожидается, что сегмент средств личной гигиены и косметики будет расти быстрее всего среднегодовой темп роста составит 4,97% в течение прогнозируемого периода. В настоящее время использование пшеничного белка в косметике и средствах по уходу за кожей очень минимально. В последние годы гидролизаты нашли свое применение в качестве натурального ингредиента в средствах по уходу за кожей и волосами. Известно, что гидролизованный белок пшеницы повышает упругость кожи и помогает образовывать пленку, удерживающую влагу и придающую сияние. Он также предотвращает высыхание кожи, уменьшает появление морщин, питает и восстанавливает волосы. Только 0,01% гидролизатов, используемых в США, идет в сектор личной гигиены, но ожидается, что в ближайшие годы ситуация изменится.

Тенденции рынка пшеничного белка в США

- Детское питание станет свидетелем устойчивого роста после пандемии

- Рост хлебопекарной отрасли возглавляют крупные коммерческие игроки.

- Инновации играют ключевую роль в поддержании стабильных темпов роста

- Устойчивые и инновационные тенденции в упаковке повлияют на рынок сухих завтраков

- Предпочтения потребителей смещаются в сторону приправ и соусов премиум-класса, а не упакованных супов.

- Ключевые игроки сосредоточат внимание на обогащении продуктов питания и питательных веществах

- Альтернативы молочным продуктам продемонстрируют значительный рост

- Акцент на осведомленность и инновации; движущая сила роста рынка питания для пожилых людей

- Большие возможности для продуктов, альтернативных мясу

- Электронный запуск станет одним из наиболее предпочтительных каналов

- Ключевые игроки уделяют больше внимания полезным ингредиентам после COVID-19

- Спортивное/спортивное питание продемонстрирует значительный рост в течение прогнозируемого периода

- Ожидается, что растущий экспорт кормов в США и цены на корма окажут влияние на производство.

- Косметическая индустрия США будет развиваться за счет синергии инноваций и влияния социальных сетей

Обзор индустрии пшеничного белка в США

Рынок пшеничного белка в США умеренно консолидирован пять крупнейших компаний занимают 55,46%. Основными игроками на этом рынке являются Archer Daniels Midland Company, Kerry Group PLC, MGP Ingredients Inc., Südzucker Group и The Scoular Company (отсортировано в алфавитном порядке).

Лидеры рынка пшеничного белка в США

Archer Daniels Midland Company

Kerry Group PLC

MGP Ingredients Inc.

Südzucker Group

The Scoular Company

Other important companies include A. Costantino & C. SpA, AMCO Proteins, Roquette Frères.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка пшеничного белка в США

- Май 2022 г . BENEO, дочерняя компания Südzucker, заключила договор купли-продажи 100% акций Meatless BV, производителя функциональных ингредиентов. Благодаря этому приобретению компания BENEO расширяет существующую линейку продуктов, чтобы предложить еще более широкий спектр решений для текстурирования заменителей мяса и рыбы.

- Февраль 2022 г . MGP Ingredients объявила о строительстве нового экструзионного завода в Канзасе для производства линии текстурированных белков ProTerra. Предприятие стоимостью 16,7 миллионов долларов США будет расположено рядом с заводом компании в Атчисоне и первоначально будет производить до 10 миллионов фунтов ProTerra в год. Новый завод поможет MGP удовлетворить растущий спрос на линейку продуктов ProTerra, в которую входят белковые ингредиенты из гороха и пшеницы, используемые в таких приложениях, как заменители мяса на растительной основе.

- Сентябрь 2020 г . ADM выпустила линейку текстурированных пшеничных белков, в которую входят текстурированный пшеничный белок Prolite® MeatTEX и нетекстурированный пшеничный белок Prolite® MeatXT. Эти высокофункциональные протеиновые растворы улучшают текстуру и плотность заменителей мяса.

Отчет о рынке пшеничного белка в США – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Объем рынка конечных пользователей

2.1.1. Детское питание и детские смеси

2.1.2. Пекарня

2.1.3. Напитки

2.1.4. Хлопья на завтрак

2.1.5. Приправы/Соусы

2.1.6. Кондитерские изделия

2.1.7. Молочные и молочные альтернативные продукты

2.1.8. Питание пожилых людей и медицинское питание

2.1.9. Мясо/птица/морепродукты и продукты, заменители мяса

2.1.10. Продукты питания RTE/RTC

2.1.11. Закуски

2.1.12. Спортивное/спортивное питание

2.1.13. Корма для животных

2.1.14. Личная гигиена и косметика

2.2. Тенденции потребления белка

2.2.1. Растение

2.3. Тенденции производства

2.3.1. Растение

2.4. Нормативно-правовая база

2.4.1. Соединенные Штаты

2,5. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

3.1. Форма

3.1.1. Концентраты

3.1.2. изоляты

3.1.3. Текстурированный/гидролизованный

3.2. Конечный пользователь

3.2.1. Корма для животных

3.2.2. Еда и напитки

3.2.2.1. По дополнительному конечному пользователю

3.2.2.1.1. Пекарня

3.2.2.1.2. Хлопья на завтрак

3.2.2.1.3. Приправы/Соусы

3.2.2.1.4. Мясо/птица/морепродукты и продукты, заменители мяса

3.2.2.1.5. Продукты питания RTE/RTC

3.2.2.1.6. Закуски

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

4.4.1. A. Costantino & C. SpA

4.4.2. AMCO Proteins

4.4.3. Archer Daniels Midland Company

4.4.4. Kerry Group PLC

4.4.5. MGP Ingredients Inc.

4.4.6. Roquette Frères

4.4.7. Südzucker Group

4.4.8. The Scoular Company

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ОБЪЕМ РЫНКА ДЕТСКОГО ПИТАНИЯ И детских смесей, ТОННЫ, США, 2017–2029 гг.

- Рисунок 2:

- ОБЪЕМ РЫНКА ХЛЕБОПЕКАРНЫХ ПРОДУКТОВ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 3:

- ОБЪЕМ РЫНКА НАПИТКОВ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 4:

- ОБЪЕМ РЫНКА ЗЕРНОВ ДЛЯ ЗАВТРАКА, ТОННЫ, США, 2017–2029 гг.

- Рисунок 5:

- ОБЪЕМ РЫНКА ПРИПРАВ/СОУСОВ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 6:

- ОБЪЕМ РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 7:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 8:

- ОБЪЕМ РЫНКА ПИТАНИЯ ДЛЯ ПОЖИЛЫХ И МЕДИЦИНСКОГО ПИТАНИЯ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 9:

- ОБЪЕМ РЫНКА МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 10:

- ОБЪЕМ РЫНКА ПРОДОВОЛЬСТВЕННЫХ ТОВАРОВ RTE/RTC, ТОННЫ, США, 2017–2029 гг.

- Рисунок 11:

- ОБЪЕМ РЫНКА СНЕКОВ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 12:

- ОБЪЕМ РЫНКА СПОРТИВНОГО ПИТАНИЯ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 13:

- ОБЪЕМ РЫНКА КОРМОВ ДЛЯ ЖИВОТНЫХ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 14:

- ОБЪЕМ РЫНКА УХОДА ЗА ЛИЧНОСТЬЮ И КОСМЕТИКИ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 15:

- ПОТРЕБЛЕНИЕ РАСТИТЕЛЬНОГО БЕЛКА НА ДУШУ НАСЕЛЕНИЯ, ГРАММ, США, 2017–2029 гг.

- Рисунок 16:

- ПРОИЗВОДСТВО ПШЕНИЧНОГО БЕЛКА, ТОННЫ, США, 2017–2021 гг.

- Рисунок 17:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ТОННЫ, США, 2017–2029 гг.

- Рисунок 18:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, США, США, 2017–2029 гг.

- Рисунок 19:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО ВИДАМ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 20:

- СТОИМОСТЬ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО ФОРМАМ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 21:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО ФОРМАМ, %, США, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 22:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО ФОРМАМ, %, США, 2017 г. против 2023 г. против 2029 г.

- Рисунок 23:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, КОНЦЕНТРАТЫ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 24:

- ОБЪЕМ РЫНКА ПШЕНИЧНЫХ БЕЛКОВ, КОНЦЕНТРАТОВ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 25:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, % КОНЦЕНТРАТОВ, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 26:

- ОБЪЕМ РЫНКА ПШЕНИЧНЫХ БЕЛКОВ, ИЗОЛЯТОВ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 27:

- ОБЪЕМ РЫНКА ПШЕНИЧНЫХ БЕЛКОВ, ИЗОЛЯТОВ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 28:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % ИЗОЛЯТОВ, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 29:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА ТЕКСТУРИРОВАННОГО/ГИДРОЛИЗОВАННОГО, ТОННЫ, США, 2017–2029 гг.

- Рисунок 30:

- СТОИМОСТЬ РЫНКА ПШЕНИЧНОГО БЕЛКА ТЕКСТУРИРОВАННОГО/ГИДРОЛИЗОВАННОГО, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 31:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % ТЕКСТУРИРОВАННОГО/ГИДРОЛИЗОВАННОГО, СОЕДИНЕННЫЕ ШТАТЫ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 32:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 33:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 34:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, %, США, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 35:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, %, США, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 36:

- ОБЪЕМ РЫНКА ПШЕНИЧНЫХ БЕЛКОВ И КОРМОВ ДЛЯ ЖИВОТНЫХ, США, 2017–2029 гг.

- Рисунок 37:

- ОБЪЕМ РЫНКА ПШЕНИЧНЫХ БЕЛКОВ И КОРМОВ ДЛЯ ЖИВОТНЫХ, США, 2017–2029 гг.

- Рисунок 38:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО ФОРМАМ, % КОРМОВ ДЛЯ ЖИВОТНЫХ, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 39:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, КОНЕЧНЫЙ ПОТРЕБИТЕЛЬ ПРОДУКТОВ ПРОДУКТОВ И НАПИТКОВ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 40:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, КОНЕЧНЫЙ ПОТРЕБИТЕЛЬ, В США, США, 2017–2029 гг.

- Рисунок 41:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, %, США, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 42:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, %, США, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 43:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ХЛЕБОПЕКАРЕНИЕ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 44:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ХЛЕБОПЕКАРНЯ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 45:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО ФОРМАМ, % ХЛЕБОПЕКАРНИЯ, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 46:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ХЛАВЫ ДЛЯ ЗАВТРАКА, ТОННЫ, США, 2017–2029 гг.

- Рисунок 47:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ХЛАВЫ ДЛЯ ЗАВТРАКА, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 48:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО ВИДАМ, % ХРУПЫ ДЛЯ ЗАВТРАКА, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 49:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ПРИПРАВЫ/СОУСЫ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 50:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ПРИПРАВЫ/СОУСЫ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 51:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО ФОРМАМ, % ПРИПРАВЫ/СОУСЫ, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 52:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 53:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, США, 2017–2029 гг.

- Рисунок 54:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО ФОРМАМ, % МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 55:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ПРОДОВОЛЬСТВЕННЫЕ ПРОДУКТЫ RTE/RTC, ТОННЫ, США, 2017–2029 гг.

- Рисунок 56:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ПРОДУКТЫ RTE/RTC, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 57:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО ФОРМАМ, % RTE/RTC ПИЩЕВЫЕ ПРОДУКТЫ, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 58:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, СНЕКИ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 59:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, СНЕКИ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 60:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО ВИДАМ, % СНЕКИ, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 61:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, РЫНОК ПШЕНИЧНОГО БЕЛКА США, 2017–2022 гг.

- Рисунок 62:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, СОЕДИНЕННЫЕ ШТАТЫ, 2017–2022 гг.

- Рисунок 63:

- ДОЛЯ ОСНОВНЫХ ИГРОКОВ НА РЫНКЕ ПШЕНИЧНОГО БЕЛКА США, 2021 Г. В СТОИМОСТИ, %

Сегментация индустрии пшеничного белка в США

Концентраты, изоляты, текстурированные/гидролизованные представлены в виде сегментов по форме. Корма для животных, продукты питания и напитки рассматриваются Конечным пользователем как сегменты.

- Самый высокий спрос наблюдался в секторе продуктов питания и напитков, за которым в 2022 году следовал сектор кормов для животных. Растущий спрос на пшеничный белок в хлебобулочных изделиях, сухих завтраках и продуктах, заменяющих мясо, стимулирует рост рынка. Таким образом, прогнозируется, что в сегменте FB среднегодовой темп роста составит 1,99% в 2023-2029 годах. Пшеничный белок рассматривается вегетарианцами и веганами как более благоприятный источник растительного белка. Различные традиционные продукты на основе мяса все чаще заменяются заменителями, изготовленными из пшеничного белка, в рамках тенденции к растительному питанию.

- Прогнозируется, что в секторе кормов для животных будет зарегистрирован самый высокий среднегодовой темп роста в 3,61% в течение прогнозируемого периода. Возможности жизненно важного пшеничного глютена, который работает как подходящая и высокофункциональная альтернатива кормам рыбного и животного происхождения, способствовали огромному росту индустрии кормов для животных. В 2021 году снижение производства твердой озимой пшеницы в США на 10% привело к повышению ее цены к концу 2021 года, что замедлило темпы ее роста.

- Ожидается, что сегмент средств личной гигиены и косметики будет расти быстрее всего среднегодовой темп роста составит 4,97% в течение прогнозируемого периода. В настоящее время использование пшеничного белка в косметике и средствах по уходу за кожей очень минимально. В последние годы гидролизаты нашли свое применение в качестве натурального ингредиента в средствах по уходу за кожей и волосами. Известно, что гидролизованный белок пшеницы повышает упругость кожи и помогает образовывать пленку, удерживающую влагу и придающую сияние. Он также предотвращает высыхание кожи, уменьшает появление морщин, питает и восстанавливает волосы. Только 0,01% гидролизатов, используемых в США, идет в сектор личной гигиены, но ожидается, что в ближайшие годы ситуация изменится.

| Форма | |

| Концентраты | |

| изоляты | |

| Текстурированный/гидролизованный |

| Конечный пользователь | ||||||||||

| Корма для животных | ||||||||||

|

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.