Объем рынка ветеринарных диет для домашних животных в США

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | USD 10.22 Billion |

|

|

Размер Рынка (2029) | USD 16.88 Billion |

|

|

Наибольшая доля по домашним животным | Собаки |

|

|

CAGR (2024 - 2029) | 10.46 % |

|

|

Самый быстрорастущий по питомцам | Собаки |

|

|

Концентрация Рынка | Середина |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка ветеринарных диет для домашних животных в США

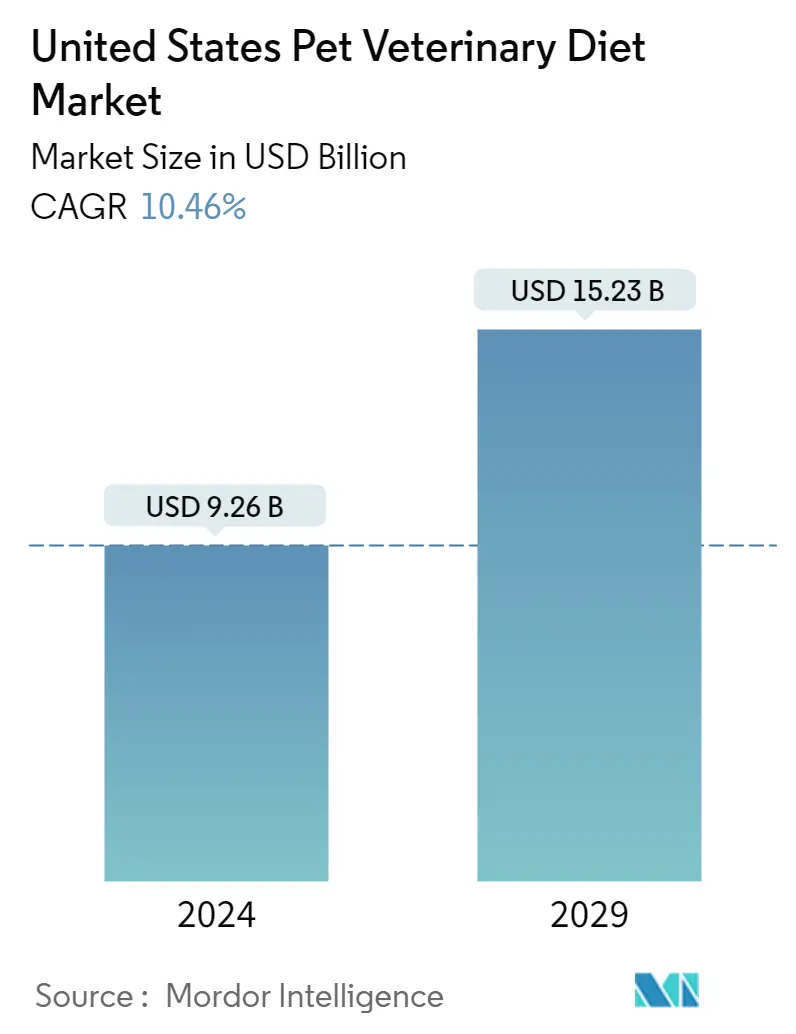

Объем рынка ветеринарных диет для домашних животных в США оценивается в 9,26 млрд долларов США в 2024 году и, как ожидается, достигнет 15,23 млрд долларов США к 2029 году, а среднегодовой темп роста составит 10,46% в течение прогнозируемого периода (2024-2029 гг.).

Рынок ветеринарных диет для собак является самым быстрорастущим из-за повышенного внимания владельцев домашних животных к здоровью питомцев.

- Рынок ветеринарных диет для домашних животных в США является крупнейшим в Северной Америке и составит около 89,3% рыночной стоимости в 2022 году. Такое доминирование можно объяснить большим количеством домашних животных в стране, составляющим около 69,2%. Рынок ветеринарных диет для собак и кошек неуклонно растет, что обусловлено растущей осведомленностью о здоровье домашних животных и необходимостью в специализированных диетах для лечения конкретных заболеваний.

- На рынке ветеринарных диет для домашних животных в США доминируют собаки, которые в 2022 году занимали наибольшую долю рынка — около 55,3%. Это произошло главным образом из-за большой популяции собак, которая в 2022 году достигла около 92,4 миллиона человек. диеты для лечения таких заболеваний, как ожирение, диабет и проблемы с суставами. Ожидается, что в течение прогнозируемого периода среднегодовой темп роста сегмента рынка ветеринарных диет для собак составит 12,8%. Ожидается, что это будет самый быстрорастущий сегмент, чему способствует растущая тенденция к гуманизации и премиализации домашних животных в стране.

- Сегмент рынка ветеринарных диет для кошек является вторым по величине, на его долю в 2022 году придется 28,4% рыночной стоимости. Общие состояния здоровья, при которых кошкам требуются специализированные диеты, включают заболевания почек, проблемы мочевыводящих путей и диабет. Ожидается, что в сегменте кошек среднегодовой темп роста составит 9,3% в течение прогнозируемого периода.

- Для других домашних животных, таких как птицы, мелкие млекопитающие и рептилии, также имеются специализированные ветеринарные рационы, но они занимают меньшую долю рынка по сравнению с собаками и кошками. Поскольку владельцы домашних животных продолжают уделять внимание здоровью домашних животных, ожидается, что спрос на специализированные диеты будет расти, что будет стимулировать рынок в течение прогнозируемого периода.

Тенденции рынка ветеринарных диет для домашних животных в США

- Развивающаяся экосистема домашних животных и растущая доступность каналов приобретения для усыновления собак стимулируют собачий рынок в стране.

- Такие факторы, как экзотика и уникальные особенности, а также идеальность для небольших жилых помещений, делают других домашних животных популярными.

Обзор отрасли ветеринарных диет для домашних животных в США

Рынок ветеринарных диет для домашних животных в США умеренно консолидирован пять крупнейших компаний занимают 43,28%. Основными игроками на этом рынке являются компания Colgate-Palmolive (Hill's Pet Nutrition Inc.), General Mills Inc., Mars Incorporated, Nestle (Purina) и Schell Kampeter Inc. (Diamond Pet Foods) (в алфавитном порядке).

Лидеры рынка ветеринарных диет для домашних животных в США

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

General Mills Inc.

Mars Incorporated

Nestle (Purina)

Schell & Kampeter Inc. (Diamond Pet Foods)

Other important companies include ADM, Alltech, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), PLB International, Virbac.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка ветеринарных диет для домашних животных в США

- Март 2023 г . Hill's Pet Nutrition, дочерняя компания компании Colgate-Palmolive по уходу за домашними животными, запустила новую линию рецептурных диет для поддержки домашних животных с диагнозом рак. Эта рецептурная линия Diet ONC Care предлагает полноценные и сбалансированные формулы как в сухой, так и влажных формах для кошек и собак.

- Январь 2023 г . Purina Pro Plan Veterinary Diets, бренд Nestlé Purina PetCare, заключил партнерское соглашение с Американским ветеринарно-медицинским фондом (AVMF), чтобы помочь расширить программу AVMF Охват каждого животного благотворительной помощью (REACH). Эта программа предлагает гранты ветеринарам, которые оказывают неотложную помощь домашним животным, владельцы которых испытывают финансовые трудности. Эта стратегия помогает увеличить продажи ветеринарных диет.

- Январь 2023 г . Royal Canin, дочерняя компания Mars Incorporated, запустила новую линию кормов для собак SKINTOPIC, которая поможет справиться с атопическим дерматитом у собак.

Отчет о рынке ветеринарных диет для домашних животных в США – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

-

4.1 Популяция домашних животных

- 4.1.1 Кошки

- 4.1.2 Собаки

- 4.1.3 Другие домашние животные

- 4.2 Расходы на домашних животных

- 4.3 Нормативно-правовая база

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Субпродукт

- 5.1.1 Диабет

- 5.1.2 Пищеварительная чувствительность

- 5.1.3 Диеты для ухода за полостью рта

- 5.1.4 Реналь

- 5.1.5 Заболевания мочевыводящих путей

- 5.1.6 Другие ветеринарные диеты

-

5.2 Домашние питомцы

- 5.2.1 Кошки

- 5.2.2 Собаки

- 5.2.3 Другие домашние животные

-

5.3 Канал распределения

- 5.3.1 Магазины

- 5.3.2 Интернет-канал

- 5.3.3 Специализированные магазины

- 5.3.4 Супермаркеты/гипермаркеты

- 5.3.5 Другие каналы

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компании

- 6.4.1 ADM

- 6.4.2 Alltech

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.5 General Mills Inc.

- 6.4.6 Mars Incorporated

- 6.4.7 Nestle (Purina)

- 6.4.8 PLB International

- 6.4.9 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.10 Virbac

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ PET FOOD

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ПОПУЛЯЦИЯ КОШЕК, КОЛИЧЕСТВО, США, 2017–2022 гг.

- Рисунок 2:

- ПОПУЛЯЦИЯ СОБАК, КОЛИЧЕСТВО, США, 2017–2022 гг.

- Рисунок 3:

- ПОПУЛЯЦИЯ ДРУГИХ ЖИВОТНЫХ, КОЛИЧЕСТВО, США, 2017–2022 гг.

- Рисунок 4:

- РАСХОДЫ НА ЛЮБИМЫХ ЛЮБИМЫХ НА ОДНУ КОШКУ, ДОЛЛ. США, США, 2017–2022 гг.

- Рисунок 5:

- РАСХОДЫ НА ЖИВОТНЫХ НА СОБАКУ, США, США, 2017–2022 гг.

- Рисунок 6:

- РАСХОДЫ НА ЛЮБИМЫХ ЛЮБИМЫХ, ДОЛЛ. США, США, 2017–2022 гг.

- Рисунок 7:

- ОБЪЕМ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 8:

- СТОИМОСТЬ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 9:

- ОБЪЕМ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ЛЮБИМЫХ ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 10:

- СТОИМОСТЬ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ЛЮБИМЫХ ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 11:

- ДОЛЯ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ДОМАШНИХ В ОБЪЕМЕ ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, США, 2017 г. против 2023 г. против 2029 г.

- Рисунок 12:

- ДОЛЯ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ЛЮБИМЫХ В СТОИМОСТИ ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, США, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 13:

- ОБЪЕМ ДИАБЕТА, МЕТРИЧЕСКИЕ ТОННЫ, США, 2017–2029 гг.

- Рисунок 14:

- ЗНАЧЕНИЕ ДИАБЕТА, ДОЛЛ. США, СОЕДИНЕННЫЕ ШТАТЫ, 2017–2029 гг.

- Рисунок 15:

- ДОЛЯ СТОИМОСТИ ДИАБЕТА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, США, 2022 И 2029 ГГ.

- Рисунок 16:

- ОБЪЕМ ПИЩЕВАРИТЕЛЬНОЙ ЧУВСТВИТЕЛЬНОСТИ, МЕТРИЧЕСКИЕ ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 17:

- ЗНАЧЕНИЕ ЧУВСТВИТЕЛЬНОСТИ ПИЩЕВАРЕНИЯ, ДОЛЛАРЫ США, США, 2017–2029 гг.

- Рисунок 18:

- ДОЛЯ ЗНАЧЕНИЯ ЧУВСТВИТЕЛЬНОСТИ ПИЩЕВАРЕНИЯ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, США, 2022 И 2029 ГГ.

- Рисунок 19:

- ОБЪЕМ ДИЕТ ДЛЯ УХОДА ЗА ПОЛОСТЬЮ ПОЛОСТИ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 20:

- СТОИМОСТЬ ПИТОВ ДЛЯ УХОДА ЗА ПОЛОСТЬЮ ПОЛОСТИ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 21:

- ДОЛЯ В СТОИМОСТИ ДИЕТ ДЛЯ УХОДА ЗА ПОЛОЙ ПОЛОСТИ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, СОЕДИНЕННЫЕ ШТАТЫ, 2022 И 2029 ГГ.

- Рисунок 22:

- ОБЪЕМ ПОЧЕК, ТОННЫ, США, 2017–2029 гг.

- Рисунок 23:

- СТОИМОСТЬ ПОЧЕК, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 24:

- ДОЛЯ ПОЧКИ В СТОИМОСТИ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, США, 2022 И 2029 ГГ.

- Рисунок 25:

- ОБЪЕМ ЗАБОЛЕВАНИЙ МОЧЕВЫХ ПУТЕЙ, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 26:

- ЗНАЧИМОСТЬ ЗАБОЛЕВАНИЙ МОЧЕВЫХ ПУТЕЙ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 27:

- ДОЛЯ ЗНАЧЕНИЙ ЗАБОЛЕВАНИЙ МОЧЕВЫХ ПУТЕЙ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, США, 2022 И 2029 ГГ.

- Рисунок 28:

- ОБЪЕМ ПРОЧИХ ВЕТЕРИНАРНЫХ РАЦИОНОВ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 29:

- СТОИМОСТЬ ДРУГИХ ВЕТЕРИНАРНЫХ РАЦИОНОВ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 30:

- ДОЛЯ В СТОИМОСТИ ДРУГИХ ВЕТЕРИНАРНЫХ ДИАМЕТРОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, США, 2022 И 2029 ГГ.

- Рисунок 31:

- ОБЪЕМ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ЛЮБИМЫХ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 32:

- СТОИМОСТЬ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ЛЮБИМЫХ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 33:

- ДОЛЯ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ДОМАШНИХ В ОБЪЕМЕ ПО ТИПАМ ЖИВОТНЫХ, %, США, 2017 г. против 2023 г. против 2029 г.

- Рисунок 34:

- ДОЛЯ В СТОИМОСТИ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ДОМАШНИХ ПО ТИПАМ ЖИВОТНЫХ, %, США, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 35:

- ОБЪЕМ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ КОШЕК, ТОННЫ, США, 2017–2029 гг.

- Рисунок 36:

- СТОИМОСТЬ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ КОШЕК, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 37:

- ДОЛЯ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ КОШЕК ПО КАТЕГОРИЯМ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ КОШЕК, %, СОЕДИНЕННЫЕ ШТАТЫ, 2022 И 2029 ГГ.

- Рисунок 38:

- ОБЪЕМ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ СОБАК, ТОННЫ, США, 2017–2029 гг.

- Рисунок 39:

- СТОИМОСТЬ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ СОБАК, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 40:

- ДОЛЯ В СТОИМОСТИ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ СОБАК ПО КАТЕГОРИЯМ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ДОМАШНИХ ЛЮБИМЫХ, %, СОЕДИНЕННЫЕ ШТАТЫ, 2022 И 2029 ГГ.

- Рисунок 41:

- ОБЪЕМ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДРУГИХ ЖИВОТНЫХ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 42:

- СТОИМОСТЬ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДРУГИХ ЖИВОТНЫХ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 43:

- ДОЛЯ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДРУГИХ ЖИВОТНЫХ ПО КАТЕГОРИЯМ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ЖИВОТНЫХ, %, США, 2022 И 2029 ГГ.

- Рисунок 44:

- ОБЪЕМ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ КАНАЛЫ РАСПРЕДЕЛЕНИЯ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 45:

- СТОИМОСТЬ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ КАНАЛЫ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 46:

- ОБЪЕМНАЯ ДОЛЯ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ КАНАЛЫ РАСПРЕДЕЛЕНИЯ, %, США, 2017 г. против 2023 г. против 2029 г.

- Рисунок 47:

- ДОЛЯ В СТОИМОСТИ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ КАНАЛЫ ДИСТРИБУЦИИ, %, США, 2017 г. ПО СРАВНЕНИЮ С 2023 ГГ. ПО СРАВНЕНИЮ 2029 ГГ.

- Рисунок 48:

- ОБЪЕМ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ МАГАЗИНЫ, В ТОННАХ, США, 2017–2029 гг.

- Рисунок 49:

- СТОИМОСТЬ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ МАГАЗИНЫ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 50:

- ДОЛЯ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВАЕМЫХ ЧЕРЕЗ МАГАЗИНЫ, ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, СОЕДИНЕННЫЕ ШТАТЫ, 2022 И 2029 ГГ.

- Рисунок 51:

- ОБЪЕМ ВЕТЕРИНАРНЫХ РАЦИОНОВ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ ОНЛАЙН-КАНАЛ, В ТОННАХ, США, 2017–2029 гг.

- Рисунок 52:

- СТОИМОСТЬ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ ОНЛАЙН-КАНАЛ, США, 2017–2029 гг.

- Рисунок 53:

- ДОЛЯ В СТОИМОСТИ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ ОНЛАЙН-КАНАЛ, ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, США, 2022 И 2029 ГГ.

- Рисунок 54:

- ОБЪЕМ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ СПЕЦИАЛИЗИРОВАННЫЕ МАГАЗИНЫ, В ТОННАХ, США, 2017–2029 гг.

- Рисунок 55:

- СТОИМОСТЬ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ СПЕЦИАЛИЗИРОВАННЫЕ МАГАЗИНЫ, США, США, 2017–2029 гг.

- Рисунок 56:

- ДОЛЯ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВАЕМЫХ ЧЕРЕЗ СПЕЦИАЛИЗИРОВАННЫЕ МАГАЗИНЫ, ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, США, 2022 И 2029 ГГ.

- Рисунок 57:

- ОБЪЕМ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ СУПЕРМАРКЕТЫ/ГИПЕРМАРКЕТЫ, В ТОННАХ, США, 2017–2029 гг.

- Рисунок 58:

- СТОИМОСТЬ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ СУПЕРМАРКЕТЫ/ГИПЕРМАРКЕТЫ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 59:

- ДОЛЯ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВАЕМЫХ ЧЕРЕЗ СУПЕРМАРКЕТЫ/ГИПЕРМАРКЕТЫ, ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, США, 2022 И 2029 ГГ.

- Рисунок 60:

- ОБЪЕМ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ПО ДРУГИМ КАНАЛАМ, В ТОННАХ, США, 2017–2029 гг.

- Рисунок 61:

- СТОИМОСТЬ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ПО ДРУГИМ КАНАЛАМ, США, 2017–2029 гг.

- Рисунок 62:

- ДОЛЯ В СТОИМОСТИ ВЕТЕРИНАРНЫХ КОРМ ДЛЯ ДОМАШНИХ ДОМАШНИХ, ПРОДАВШИХ ЧЕРЕЗ ДРУГИЕ КАНАЛЫ, ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, США, 2022 И 2029 ГГ.

- Рисунок 63:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, США, 2017–2023 гг.

- Рисунок 64:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, СОЕДИНЕННЫЕ ШТАТЫ, 2017–2023 гг.

- Рисунок 65:

- ДОЛЯ ОСНОВНЫХ ИГРОКОВ В СТОИМОСТИ, США, 2022 г.

Сегментация отрасли ветеринарных диет для домашних животных в США

Диабет, чувствительность пищеварительной системы, диеты для ухода за полостью рта, заболевания почек и мочевыводящих путей включены в сегменты субпродукта. Кошки и собаки представлены как сегменты домашних животных. Круглосуточные магазины, онлайн-каналы, специализированные магазины, супермаркеты/гипермаркеты рассматриваются как сегменты канала сбыта.

- Рынок ветеринарных диет для домашних животных в США является крупнейшим в Северной Америке и составит около 89,3% рыночной стоимости в 2022 году. Такое доминирование можно объяснить большим количеством домашних животных в стране, составляющим около 69,2%. Рынок ветеринарных диет для собак и кошек неуклонно растет, что обусловлено растущей осведомленностью о здоровье домашних животных и необходимостью в специализированных диетах для лечения конкретных заболеваний.

- На рынке ветеринарных диет для домашних животных в США доминируют собаки, которые в 2022 году занимали наибольшую долю рынка — около 55,3%. Это произошло главным образом из-за большой популяции собак, которая в 2022 году достигла около 92,4 миллиона человек. диеты для лечения таких заболеваний, как ожирение, диабет и проблемы с суставами. Ожидается, что в течение прогнозируемого периода среднегодовой темп роста сегмента рынка ветеринарных диет для собак составит 12,8%. Ожидается, что это будет самый быстрорастущий сегмент, чему способствует растущая тенденция к гуманизации и премиализации домашних животных в стране.

- Сегмент рынка ветеринарных диет для кошек является вторым по величине, на его долю в 2022 году придется 28,4% рыночной стоимости. Общие состояния здоровья, при которых кошкам требуются специализированные диеты, включают заболевания почек, проблемы мочевыводящих путей и диабет. Ожидается, что в сегменте кошек среднегодовой темп роста составит 9,3% в течение прогнозируемого периода.

- Для других домашних животных, таких как птицы, мелкие млекопитающие и рептилии, также имеются специализированные ветеринарные рационы, но они занимают меньшую долю рынка по сравнению с собаками и кошками. Поскольку владельцы домашних животных продолжают уделять внимание здоровью домашних животных, ожидается, что спрос на специализированные диеты будет расти, что будет стимулировать рынок в течение прогнозируемого периода.

| Субпродукт | Диабет |

| Пищеварительная чувствительность | |

| Диеты для ухода за полостью рта | |

| Реналь | |

| Заболевания мочевыводящих путей | |

| Другие ветеринарные диеты | |

| Домашние питомцы | Кошки |

| Собаки | |

| Другие домашние животные | |

| Канал распределения | Магазины |

| Интернет-канал | |

| Специализированные магазины | |

| Супермаркеты/гипермаркеты | |

| Другие каналы |

Определение рынка

- ФУНКЦИИ - Корма для домашних животных обычно предназначены для обеспечения полноценного и сбалансированного питания питомца, но в основном используются как функциональные продукты. В сферу охвата входят корма и добавки, потребляемые домашними животными, включая ветеринарные диеты. Добавки/нутрицевтики, которые вводятся непосредственно домашним животным, рассматриваются в рамках области применения.

- РЕСЕЛЛЕРЫ - Компании, занимающиеся перепродажей кормов для домашних животных без добавленной стоимости, были исключены из рынка во избежание двойного учета.

- КОНЕЧНЫЕ ПОТРЕБИТЕЛИ - Владельцы домашних животных считаются конечными потребителями на изучаемом рынке.

- КАНАЛЫ РАСПРЕДЕЛЕНИЯ - В сферу охвата входят супермаркеты/гипермаркеты, специализированные магазины, магазины повседневного спроса, интернет-каналы и другие каналы. Магазины, предлагающие исключительно базовые и специальные товары для домашних животных, считаются специализированными магазинами.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1 ОПРЕДЕЛИТЕ КЛЮЧЕВЫЕ ПЕРЕМЕННЫЕ: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, и средняя цена продажи (ASP) остается постоянной на протяжении всего прогнозируемого периода.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки