Анализ рынка венчурного капитала США

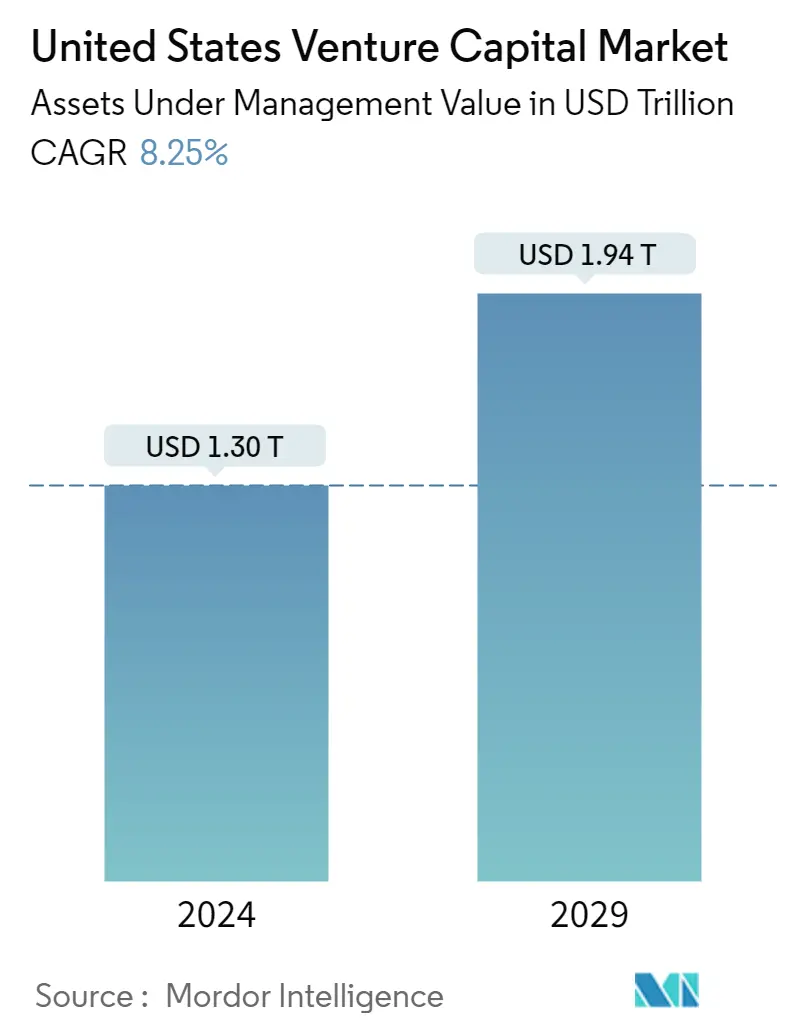

Ожидается, что размер рынка венчурного капитала США с точки зрения стоимости активов под управлением вырастет с 1,30 триллиона долларов США в 2024 году до 1,94 триллиона долларов США к 2029 году при среднегодовом темпе роста 8,25% в течение прогнозируемого периода (2024-2029 годы).

Венчурный капитал обычно поступает от состоятельных инвесторов, инвестиционных банков и других финансовых учреждений. Однако она не всегда принимает денежную форму, а также предоставляется в форме технической или управленческой экспертизы. Венчурный капитал обычно выделяется небольшим компаниям с исключительным потенциалом роста или которые быстро растут и готовы продолжать расширяться. COVID-19 сократил количество раундов венчурного капитала в США на 44%. Венчурное финансирование американских компаний процветало, достигнув нового максимума в 2020 году, а затем снова в 2021 году.

Фонды венчурного капитала управляются аналогично фондам прямых инвестиций, где портфель компаний инвестирует в определенную отраслевую специализацию. Например, фонд венчурного капитала, специализирующийся на здравоохранении, может инвестировать в портфель из десяти компаний, специализирующихся на революционных технологиях и оборудовании для здравоохранения. Фонд венчурного капитала обычно структурирован как партнерство, где фирма венчурного капитала выступает в качестве генеральных партнеров, а инвесторы — в качестве партнеров с ограниченной ответственностью.

Тенденции рынка венчурного капитала США

Тенденции в сфере здравоохранения к рекордному году

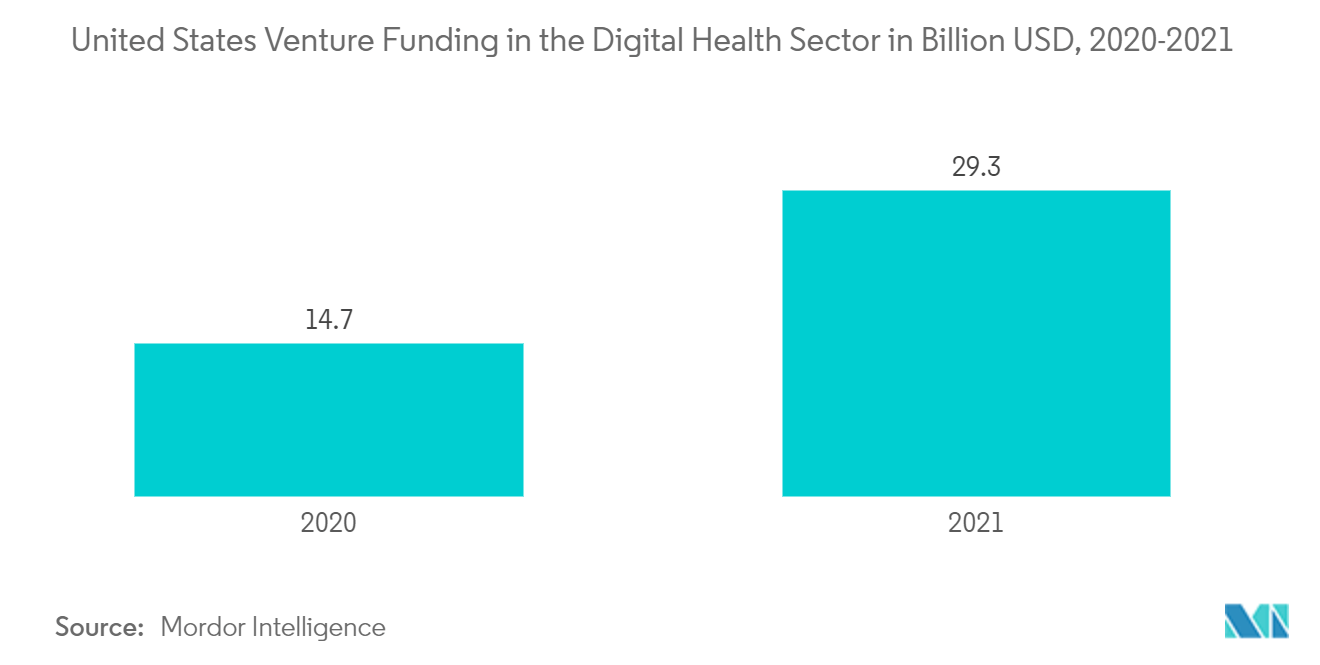

На стыке здравоохранения и технологий новаторы в области медицинских технологий занимают уникальное место в будущем здравоохранения. Инвесторы, особенно CVC, могут поддержать новаторов и отрасль в целом. Новаторы могут предложить преобразующие бизнес-модели и подход, ориентированный на потребителя. Инвесторам, в том числе представителям отрасли, крайне важно обучать новаторов и поддерживать их с помощью отраслевого и нормативного опыта и капитала, чтобы вместе ускорить движение к будущему здравоохранения.

Рост венчурного финансирования новаторов в области медицинских технологий, достигший рекордного уровня в год Covid, продолжался прежними темпами в 2021 году. В прошлом году венчурное финансирование новаторов в области медицинских технологий превысило рекордный доход. Несмотря на то, что экономика и отрасли, в том числе здравоохранение, переживают последствия пандемии COVID-19, венчурное финансирование этих новаторов почти удвоилось за предыдущие годы.

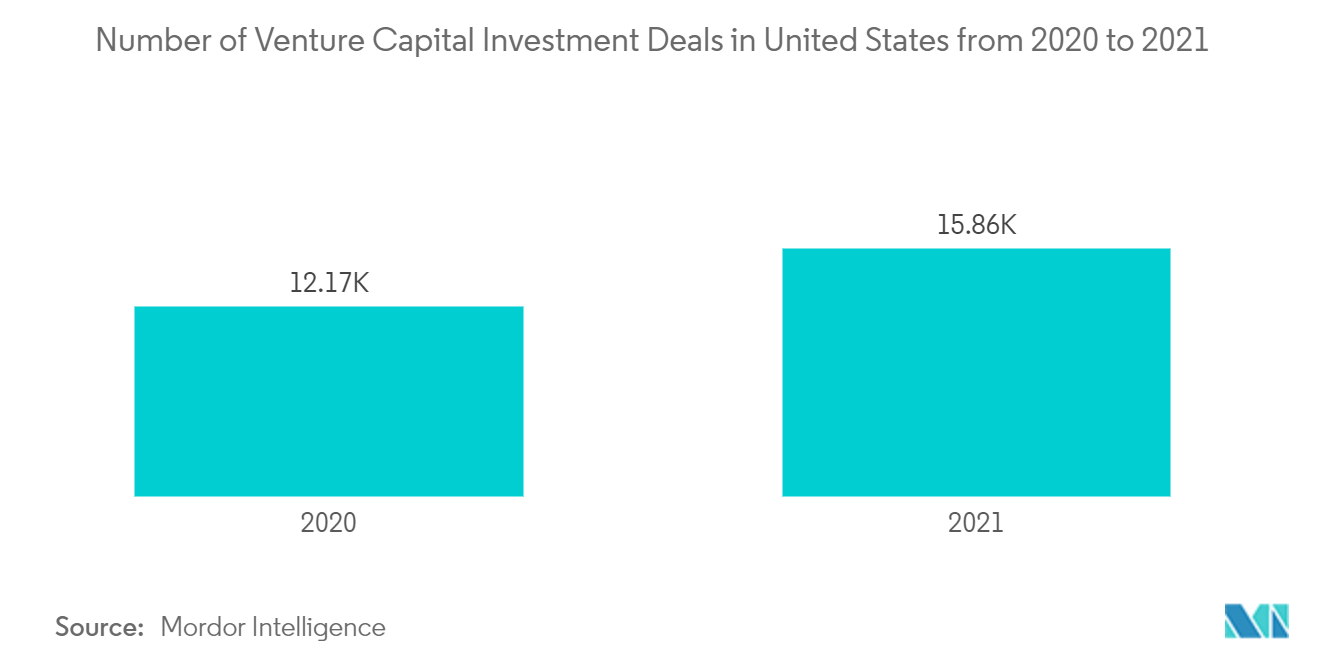

Рост числа сделок венчурного инвестирования станет рекордным в 2021 году

Венчурный капитал — это временные инвестиции в акционерный капитал молодых, инновационных, незарегистрированных компаний, которые выделяются. Хотя компаниям не хватает текущей доходной способности, они обладают потенциалом роста выше среднего, что делает их привлекательной инвестиционной возможностью. Инвестиционные этапы недавно изменились. Во многих случаях посевное, раннее и позднее инвестирование теперь представляют собой отдельные подотрасли внутри венчурного капитала. Успешная экосистема венчурного капитала требует здоровой активности на каждом этапе инвестирования, поскольку каждый из них играет важную роль в росте компании. За последние 20 лет ландшафт венчурных инвестиций изменился. В 2021 году количество венчурных мегасделок выросло более чем вдвое по сравнению с 2020 годом. Многие из этих мегасделок предназначены для единорогов, поскольку эти компании имеют тенденцию к более крупным сделкам и зачастую находятся на более поздних стадиях цикла роста.

Обзор индустрии венчурного капитала США

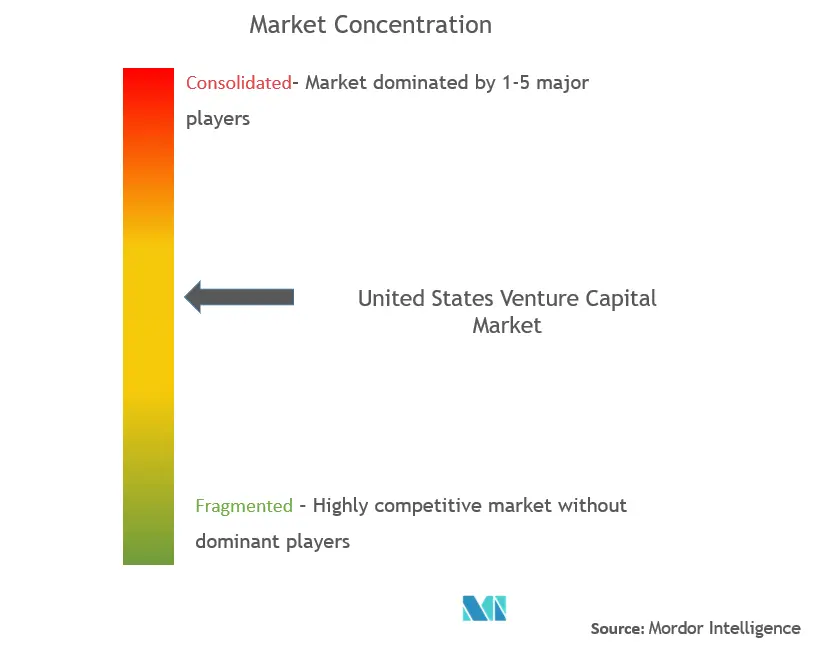

Рынок венчурного капитала США является высококонкурентным, на нем присутствуют как международные, так и отечественные игроки. Изученный рынок предоставляет возможности для роста в течение прогнозируемого периода, что, как ожидается, будет способствовать дальнейшему развитию рыночной конкуренции. Поскольку множество игроков владеют значительными акциями, исследуемый рынок является конкурентным. Основными игроками рынка являются Intel Capital, Tiger Global Management, Bessemer Venture, Kleiner Perkins, New Enterprise Associates (NEA), Accel Partners, Sequoia Capital и Khosla Ventures.

Лидеры рынка венчурного капитала США

Intel Capital

Tiger Global Management

Bessemer Venture

Kleiner Perkins

New Enterprise Associates (NEA)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка венчурного капитала США

- Январь 2023 г. NEA (New Enterprise Associates) объявила о закрытии двух фондов на сумму примерно 6,2 млрд долларов США, в результате чего активы под управлением фирмы по состоянию на 31 декабря 2022 г. превысили 25 млрд долларов США. Новая пара фондов знаменует собой первый опыт NEA. один посвящен инвестированию на ранней стадии, а другой — возможностям венчурного роста. Он отражает непрерывную эволюцию модели 45-летней фирмы на протяжении десятилетий.

- Март 2022 г. Корпорация Intel объявила о соглашении о приобретении Granulate Cloud Solutions Ltd, израильского разработчика программного обеспечения для непрерывной оптимизации в реальном времени. Приобретение Granulate поможет клиентам облачных сервисов и центров обработки данных максимизировать производительность вычислительных задач и снизить затраты на инфраструктуру и облако.

Сегментация индустрии венчурного капитала США

Фирма венчурного капитала — это группа инвесторов, которые получают доход от богатых людей, желающих приумножить свое богатство. Они используют эти деньги для инвестирования в более рискованный бизнес, чем традиционный банк готов взять на себя. Поскольку инвестиции рискованны, венчурная фирма обычно взимает более высокую процентную ставку с предприятий, в которые она инвестирует, чем другие кредиторы.

Рынок венчурного капитала США сегментирован по инвестициям (банковские и финансовые услуги, здравоохранение, телекоммуникации, государственные учреждения и т. д.), стадиям инвестиций (начальная стадия, стадия запуска, первая стадия, стадия расширения и промежуточная стадия) и основным штатах (Калифорния, Нью-Йорк, Массачусетс, Вашингтон и др.). В отчете представлен размер рынка и прогнозы рынка венчурного капитала США в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

| Банковские и финансовые услуги |

| Здравоохранение |

| Телекоммуникации |

| Государственные органы |

| Другие отрасли |

| Начальная стадия |

| Стадия запуска |

| Начальная ступень |

| Этап расширения |

| Мостовая сцена |

| Калифорния |

| Нью-Йорк |

| Массачусетс |

| Вашингтон |

| Другие |

| По типу отрасли | Банковские и финансовые услуги |

| Здравоохранение | |

| Телекоммуникации | |

| Государственные органы | |

| Другие отрасли | |

| По стадии запуска | Начальная стадия |

| Стадия запуска | |

| Начальная ступень | |

| Этап расширения | |

| Мостовая сцена | |

| По основным государствам | Калифорния |

| Нью-Йорк | |

| Массачусетс | |

| Вашингтон | |

| Другие |

Часто задаваемые вопросы по исследованиям рынка венчурного капитала США

Насколько велик рынок венчурного капитала США?

Ожидается, что объем рынка венчурного капитала США достигнет 1,30 триллиона долларов США в 2024 году, а среднегодовой темп роста составит 8,25% и достигнет 1,94 триллиона долларов США к 2029 году.

Каков текущий размер рынка венчурного капитала США?

Ожидается, что в 2024 году объем рынка венчурного капитала США достигнет 1,30 триллиона долларов США.

Кто являются ключевыми игроками на рынке венчурного капитала США?

Intel Capital, Tiger Global Management, Bessemer Venture, Kleiner Perkins, New Enterprise Associates (NEA) — крупнейшие компании, работающие на рынке венчурного капитала США.

Какие годы охватывает этот рынок венчурного капитала США и каков был размер рынка в 2023 году?

В 2023 году объем рынка венчурного капитала США оценивался в 1,20 триллиона долларов США. В отчете рассматривается исторический размер рынка венчурного капитала США за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка венчурного капитала США на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии венчурного капитала США

Статистические данные о доле, размере и темпах роста доходов на рынке венчурного капитала США в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ венчурного капитала США включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.