| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

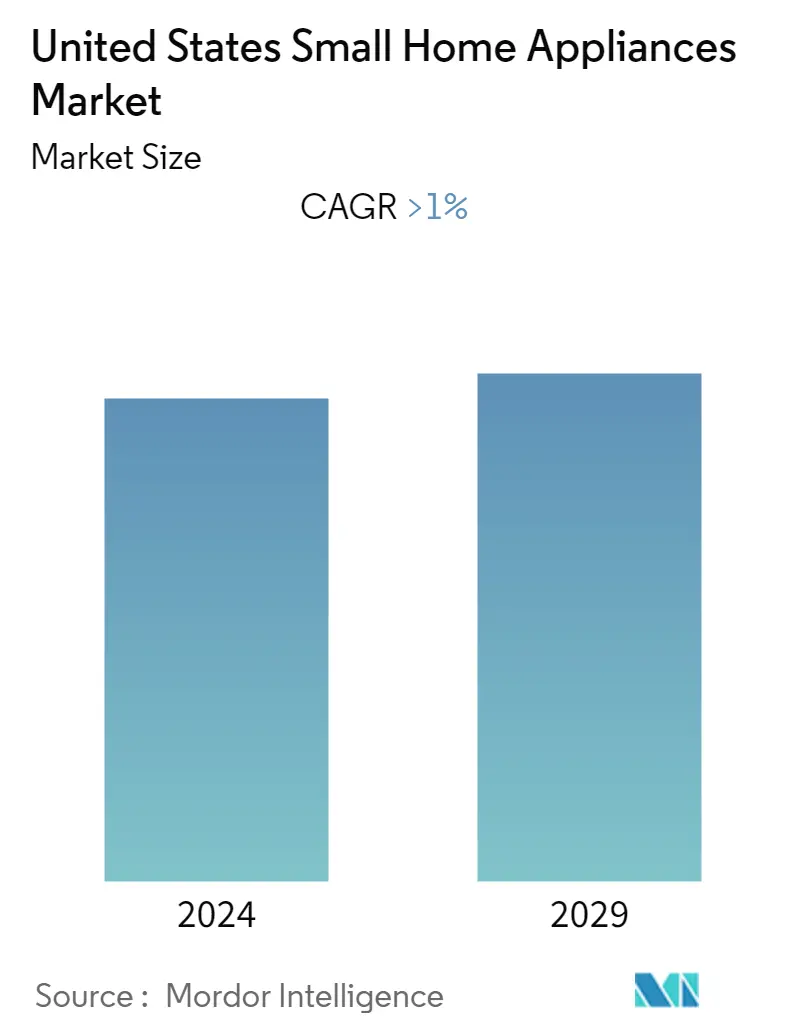

| CAGR | 1.00 % |

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка мелкой бытовой техники в США

Пандемия коронавирусного заболевания (COVID-19) затронула все части мира. Коронавирус не только унес несколько жизней, но и повлиял на глобальную экономическую структуру. Растущая популярность стиля работы на дому среди корпоративных специалистов в целях профилактики заболеваний привела к увеличению интереса потребителей к различным кулинарным действиям. Экономия времени на небольших кухонных приборах, таких как хлебопечки и электрические грили, растет, поскольку потребители ограничивают свои возможности в сфере общественного питания.

Небольшая бытовая техника представляет собой полупортативные или переносные машины и обычно используется на таких платформах, как столешницы и столешницы. Некоторые из мелкой бытовой техники — это очистители воздуха, увлажнители и осушители, блендеры, отпариватели для одежды и утюги, электрические чайники и кофемашины и другие.

Соединенные Штаты являются ведущим мировым производителем и крупнейшим рынком бытовой техники. Рынок мелкой бытовой техники в США приобретает все большее значение благодаря устройствам, оснащенным интеллектуальными датчиками и технологией Интернета вещей, что означает, что устройствами можно управлять и контролировать удаленно с помощью мобильных приложений. Компании на рынке бытовой техники в США вкладывают значительные средства в разработку инновационных и удобных для пользователя продуктов, чтобы лучше обеспечить потребителя и получить большую долю рынка в условиях чрезвычайно конкурентного рынка.

Ожидается, что рынок будет расти из-за растущего технического прогресса в бытовой технике. Потребителей сильно привлекают устройства, которые эффективно выполняют основные функции и могут помочь им сэкономить время в их все более загруженные дни. Производители мелкой бытовой техники поддерживают рост за счет расширения функций некоторых моделей. Технологические достижения по снижению энергопотребления и его воздействия на окружающую среду, а также интеллектуальные функции управления будут последовательно способствовать расширению рынка.

Тенденции рынка мелкой бытовой техники в США

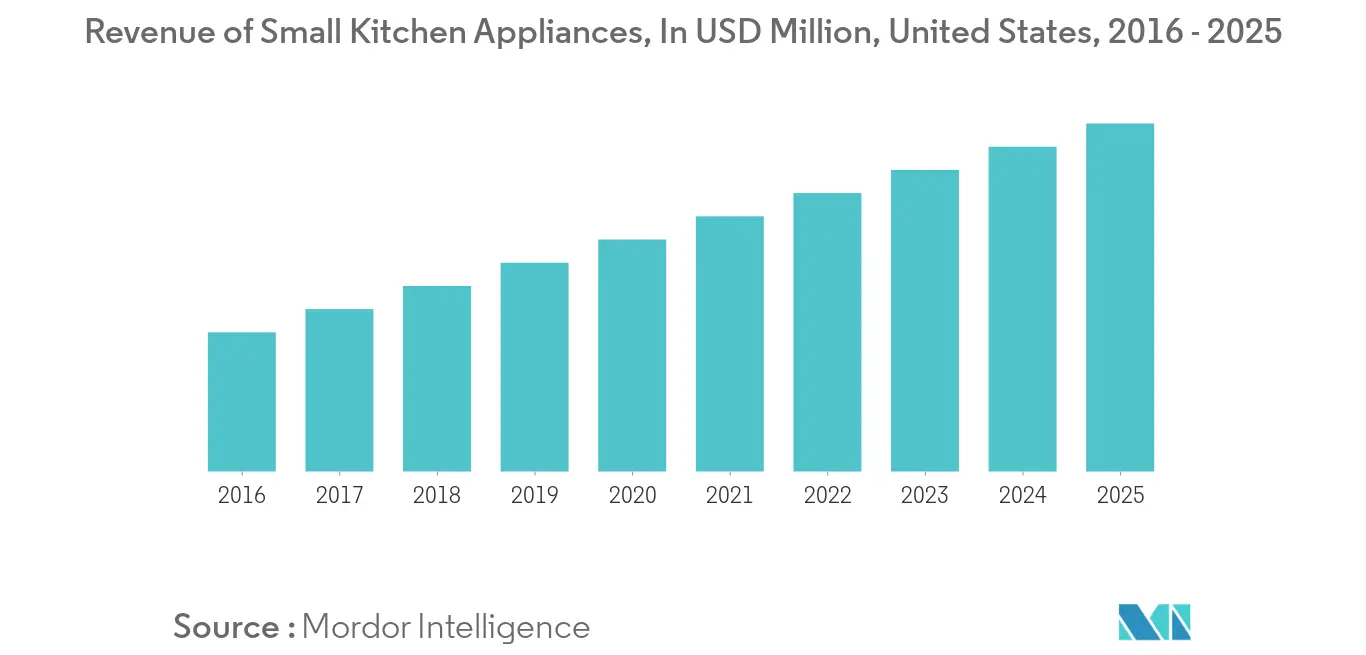

Сегмент мелкой кухонной техники лидирует на рынке

Мелкая кухонная техника обычно используется для выполнения нескольких кухонных задач. Микроволновые печи, духовки, тостеры и кофеварки, среди прочего, представляют собой несколько типов мелкой кухонной техники. Производители мелкой кухонной техники расширяют ассортимент своей продукции в связи с ростом спроса со стороны конечных потребителей. Производители также включают в свою продукцию подключенные технологии, чтобы сэкономить время. Некоторые из новейших технологий, которые используются, — это Wi-Fi, камеры, сенсорные экраны и другие обновления. Увеличение располагаемого дохода потребителей является основной причиной роста рынка мелкой кухонной техники. Таким образом, ожидается, что в течение прогнозируемого периода спрос на мелкую кухонную технику будет расти. Удобство использования компактной кухонной техники благодаря простоте обращения и обслуживания способствует росту рынка мелкой бытовой техники в США.

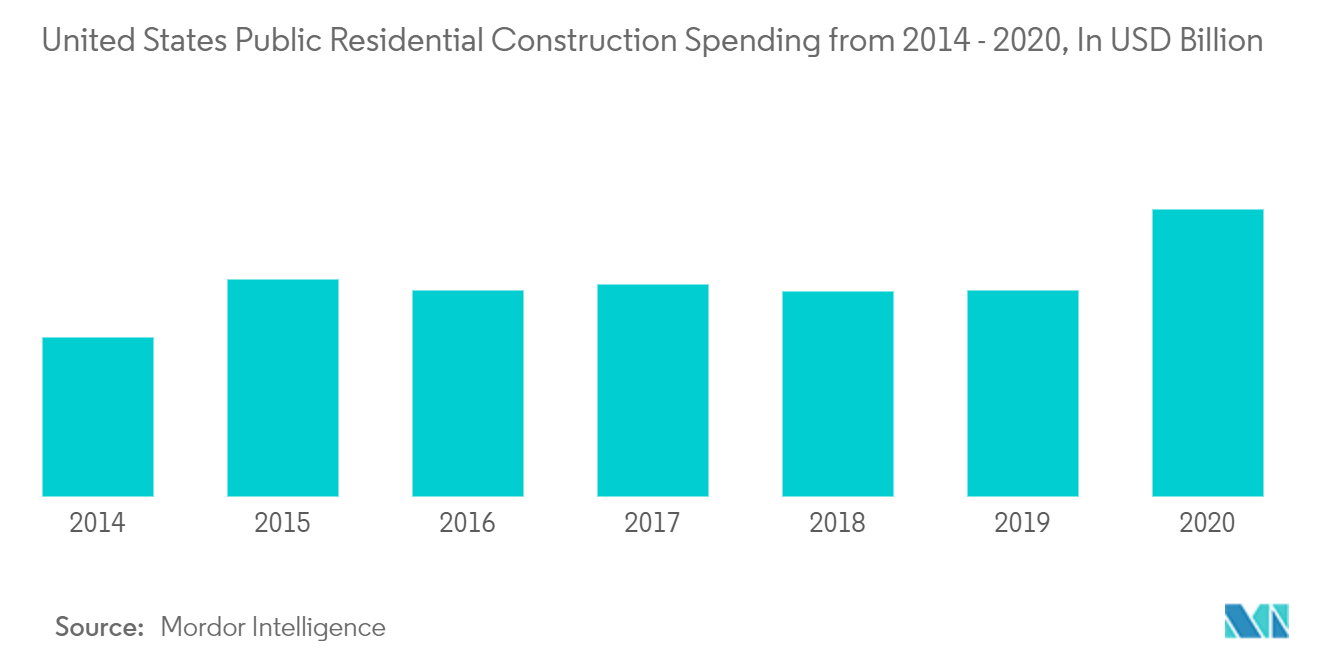

Рост жилищного строительства стимулирует рынок бытовой техники

Жилищное строительство является важной отраслью в Соединенных Штатах. Рост жилищного строительства, быстрая урбанизация и изменение образа жизни дополнили рост рынка бытовой техники. Рынок жилья является ключевым фактором продаж бытовой техники. Это потому, что новые дома означают новую кухонную технику, которая составляет большую часть этих основных продуктов. Сектор жилищного строительства в Соединенных Штатах, вероятно, приведет к увеличению спроса на мелкую бытовую технику в стране, что повысит перспективы будущего роста рынка.

Обзор отрасли мелкой бытовой техники в США

Отчет охватывает основных международных игроков, работающих на рынке малой бытовой техники в США. Что касается доли рынка, то в настоящее время на рынке доминируют некоторые крупные игроки. Однако благодаря технологическому прогрессу и инновациям продуктов компании среднего и малого размера увеличивают свое присутствие на рынке, заключая новые контракты и осваивая новые рынки.

Лидеры рынка мелкой бытовой техники в США

-

Whirlpool Corporation

-

GE Appliances

-

KitchenAid

-

Frigidaire

-

Maytag Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка мелкой бытовой техники в США

- 2 апреля 2022 года компания Whirlpool представила новую линейку холодильников Neo Fresh Glassdoor Frost-Free и расширила свой ассортимент продукции.

- 11 марта 2022 года корпорация Whirlpool вместе с Министерством энергетики США обязуется принять реальные меры по обеспечению низкоуглеродного будущего.

Сегментация отрасли мелкой бытовой техники в США

В отчете представлен полный справочный анализ рынка Малая бытовая техника США, который включает оценку национальных счетов, экономики и тенденций развивающихся рынков по сегментам, значительные изменения в динамике рынка, а также обзор рынка. Рынок мелкой бытовой техники в США сегментирован по продуктам (пылесосы, машинки для стрижки волос, утюги, тостеры, фены, кофемашины, грили и ростеры и другие продукты) и по каналам сбыта (мультибрендовые магазины, специализированные магазины, интернет-магазины). и другие каналы распространения).

| Продукт | Пылесосы |

| Машинки для стрижки волос | |

| Утюги | |

| Тостеры | |

| Фены для волос | |

| Кофемашины | |

| Грили и ростеры | |

| Другие | |

| Канал распределения | Мультибрендовые магазины |

| Специализированные магазины | |

| В сети | |

| Другие каналы сбыта |

Часто задаваемые вопросы по исследованию рынка малой бытовой техники в США

Каков текущий размер рынка мелкой бытовой техники в США?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка мелкой бытовой техники в США составит более 1%.

Кто являются ключевыми поставщиками на рынке Малая бытовая техника в США?

Whirlpool Corporation, GE Appliances, KitchenAid, Frigidaire, Maytag Corporation — крупнейшие компании, работающие на рынке малой бытовой техники США.

Какие годы охватывает рынок малой бытовой техники в США?

В отчете рассматривается исторический размер рынка мелкой бытовой техники в США за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка мелкой бытовой техники в США на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Home Appliances Reports

Popular Home and Property Improvement Reports

Отчет об индустрии мелкой бытовой техники в США

Статистические данные о доле, размере и темпах роста доходов на рынке малой бытовой техники в США в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ мелкой бытовой техники в США включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.