Анализ рынка нефти и газа США

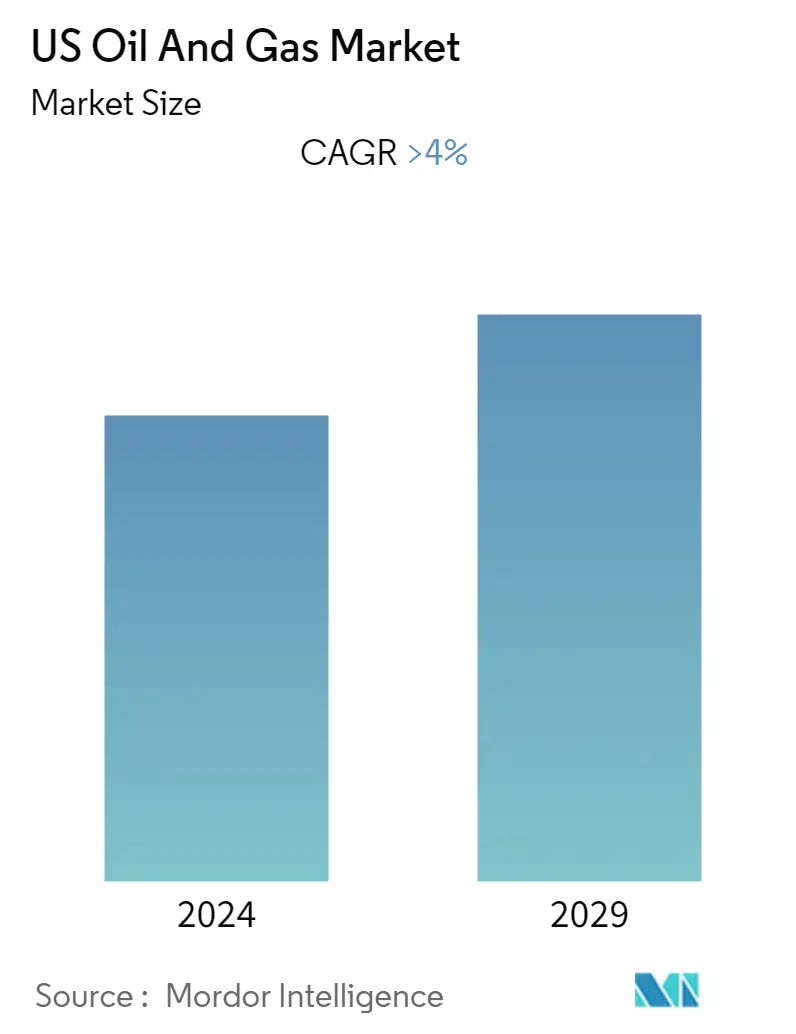

Ожидается, что среднегодовой темп роста рынка нефти и газа США в течение прогнозируемого периода составит более 4%.

В 2020 году пандемия COVID-19 оказала пагубное влияние на рынок. В настоящее время рынок достиг допандемического уровня.

- В среднесрочной перспективе такие факторы, как снижение стоимости бурения, новые технологии бурения и добычи, а также рост цен на нефть, вероятно, будут стимулировать рынок.

- С другой стороны, высокая волатильность цен на сырую нефть в сочетании со значительными капитальными и операционными расходами, необходимыми для работы, а также увеличением инвестиций в сектор возобновляемых источников энергии могут сдерживать рынок.

- Тем не менее, расширение деятельности и добычи нефти в Пермском бассейне в США может создать множество возможностей для рынка нефти и газа США.

Тенденции рынка нефти и газа США

В секторе разведки и добычи ожидается значительный рост

- Соединенные Штаты являются крупнейшей экономикой в мире со значительно более высоким потреблением энергии. Страна обладает значительными запасами нефти и газа, которые она эксплуатирует для удовлетворения своих потребностей.

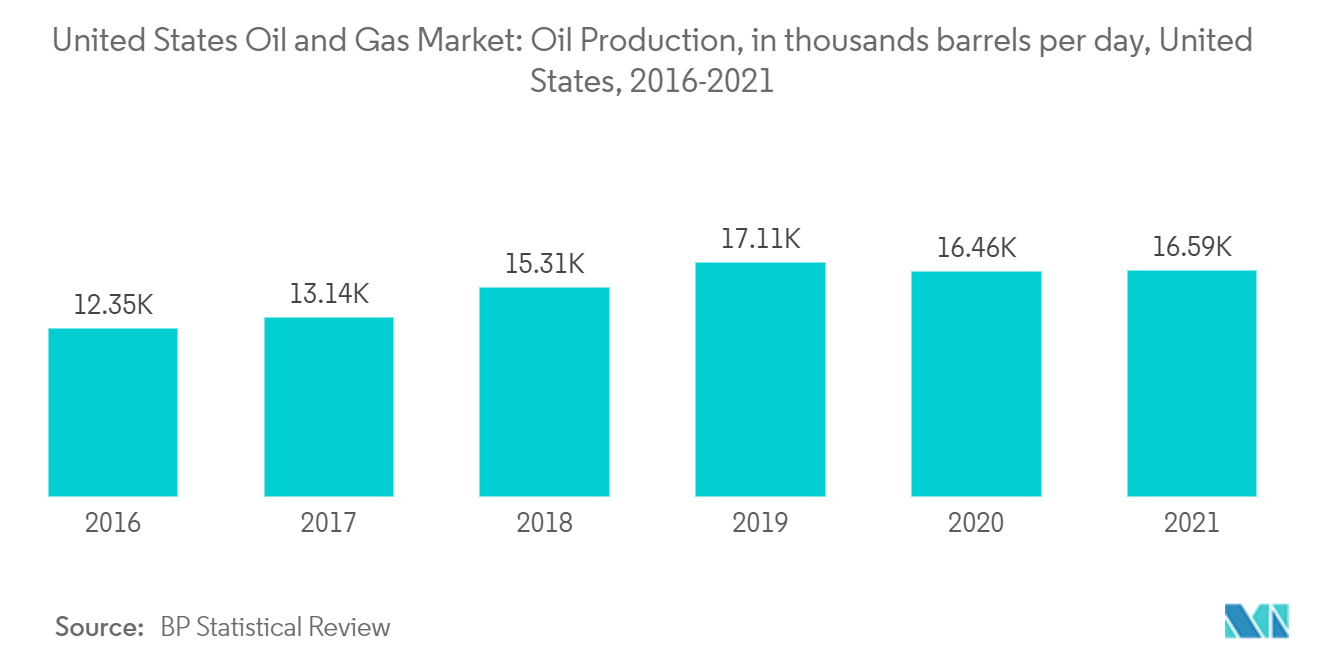

- США стали одним из крупнейших производителей сырой нефти в мире в 2018 году и сохранили лидирующие позиции в 2021 году. На их долю пришлось 18,5% мировой добычи сырой нефти в 2021 году, что составило 16 585 тысяч баррелей в день.

- В феврале 2022 года BP PLC объявила о начале проекта расширения Herschel в Мексиканском заливе. Herschel стал первым из четырех крупных проектов, которые будут реализованы по всему миру в 2022 году. Первый этап проекта включает разработку новой системы подводной добычи. Ожидается, что на пике своей деятельности первая скважина увеличит годовую валовую добычу платформы примерно на 10 600 баррелей нефтяного эквивалента в день.

- В декабре 2021 года ConocoPhillips начала добычу на своем нефтяном проекте GMT-2 в Национальном нефтяном резерве Аляски. Ожидалось, что на пике добычи проект составит 30 000 баррелей в сутки. Затраты на разработку проекта составили 1,4 миллиона долларов США.

- Таким образом, благодаря вышеупомянутым факторам, в сегменте разведки и добычи, вероятно, будет наблюдаться значительный рост в течение прогнозируемого периода.

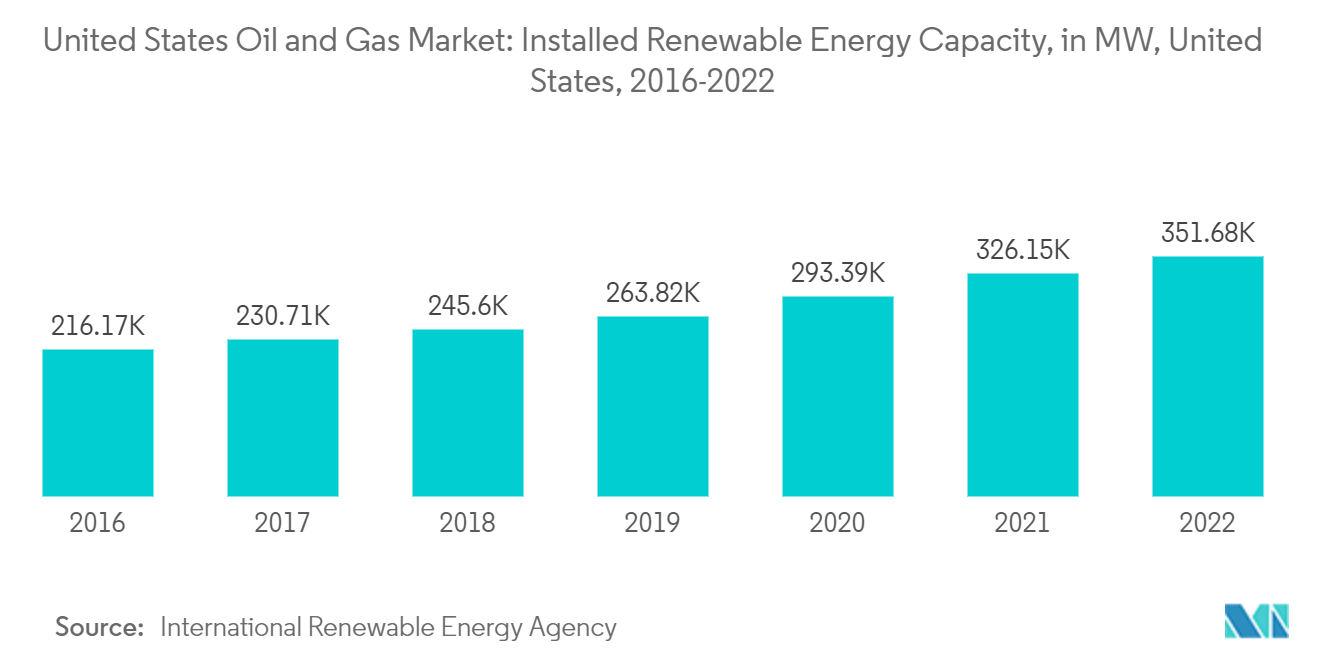

Инвестиции в возобновляемую энергетику сдерживают рынок

- Нефтяная и газовая промышленность вносит значительный вклад в выбросы от добычи и потребления нефти. Чтобы ограничить эти выбросы, правительство США снижает свою зависимость от нефти и газа и переключает свое внимание на строительство возобновляемых источников энергии для удовлетворения своих потребностей. По состоянию на 2022 год установленная мощность возобновляемых источников энергии в США достигла 351,67 ГВт.

- Углеродный след нефтегазового сектора (работы и выбросы от потребляемой энергии) составляет не менее 2,6 млрд тонн в год из 37,1 млрд тонн, производимых в результате деятельности человека.

- В феврале 2022 года округ Империал в Калифорнии утвердил план развития Литиевой долины, который включает производство геотермальной энергии. Производство геотермальной энергии в округе может увеличиться до 1500–3000 МВт в течение следующих двух десятилетий, поскольку, по оценкам, имеется 1000–1500 МВт дополнительной генерации.

- В январе 2022 года Палата представителей США обнародовала Закон о конкуренции Америки 2022 года, который направлен на укрепление цепочки поставок и конкурентоспособности страны и включает 3 миллиарда долларов США на производство солнечной энергии.

- Таким образом, повышенное внимание и расходы на производство возобновляемой энергии могут ограничить рынок нефти и газа США.

Обзор нефтегазовой отрасли США

Рынок нефти и газа США умеренно фрагментирован. Некоторыми из основных игроков на рынке (не в определенном порядке) являются Shell PLC, BP PLC, ExxonMobil Corporation, Chevron Corporation и TotalEnergies SE и другие.

Лидеры рынка нефти и газа США

-

ExxonMobil Corporation

-

Chevron Corporation

-

TotalEnergies SE

-

BP PLC

-

Shell PLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нефти и газа США

- Март 2022 г. Президент США Джо Байден подписал знаковое соглашение о поставках энергоносителей с Европейским Союзом. По условиям этой сделки США должны были увеличить трансатлантические поставки газа. Эта сделка важна для снижения зависимости от России после российско-украинской войны.

- Январь 2022 г. Министерство энергетики объявило о выделении 13,4 миллиона баррелей нефти из Стратегического нефтяного резерва. Высвобождение экстренных запасов нефти было направлено на борьбу с ростом цен на бензин в США и нехваткой поставок нефти во всем мире.

Сегментация нефтегазовой отрасли США

Нефть и газ означают нефть, природный газ и другие родственные углеводороды или полезные ископаемые или любые из них, а также все другие вещества, производимые или добываемые в связи с ними.

Рынок нефти и газа США сегментирован по секторам на добычу, переработку и переработку. В отчете представлены прогнозы добычи и потребления сырой нефти (тысячи баррелей в день) и прогнозы добычи и потребления природного газа (миллиарды кубических футов в день).

Часто задаваемые вопросы по исследованиям рынка нефти и газа США

Каков текущий размер рынка нефти и газа в США?

Прогнозируется, что среднегодовой темп роста рынка нефти и газа США в течение прогнозируемого периода (2024-2029 гг.) составит более 4%.

Кто являются ключевыми игроками на рынке нефти и газа США?

ExxonMobil Corporation, Chevron Corporation, TotalEnergies SE, BP PLC, Shell PLC — крупнейшие компании, работающие на рынке нефти и газа США.

Какие годы охватывает рынок нефти и газа США?

В отчете рассматривается исторический размер рынка нефти и газа США за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нефти и газа США на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Oil and Gas Reports

Popular Energy & Power Reports

Отчет о нефтегазовой отрасли США

Статистические данные о доле, размере и темпах роста доходов на рынке нефти и газа США в 2024 году, составленные Mordor Intelligence™ Industry Reports. Анализ нефти и газа США включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.