Анализ рынка сельскохозяйственной ирригационной техники в США

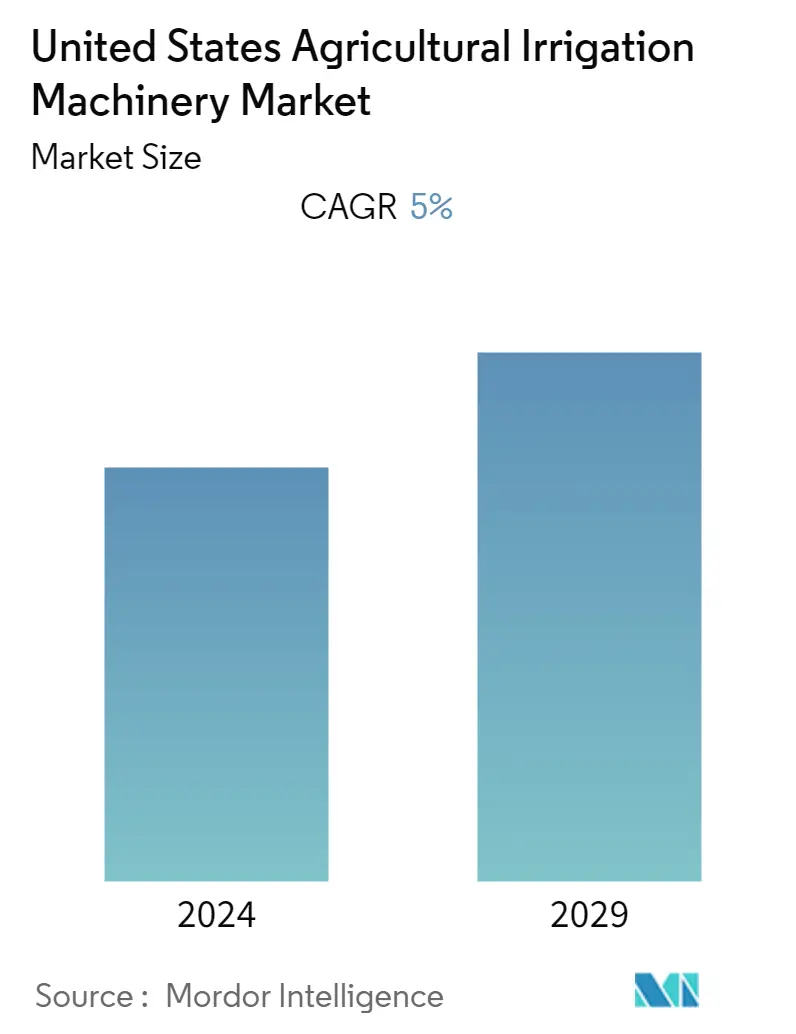

Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста рынка сельскохозяйственной ирригационной техники США составит 5,0%.

- Рост городского населения и экономическое развитие усиливают конкуренцию за водные ресурсы страны. Поскольку запасы поверхностных вод в основном распределяются в большинстве речных бассейнов на западе Соединенных Штатов и в некоторых речных бассейнах на востоке Соединенных Штатов, возникающие потребности в воде со стороны несельскохозяйственных секторов во многих случаях должны удовлетворяться за счет перераспределения воды, первоначально выделенной для сельского хозяйства. Уровень внедрения ирригационных систем увеличился за последние несколько лет в Соединенных Штатах микроорошение преобладает в Тихоокеанском регионе, а спринклерное орошение преобладает в горах и на равнинах. Их установка сводит к минимуму эрозию почвы и увеличивает урожайность сельскохозяйственных культур при высоком качестве и низком росте сорняков.

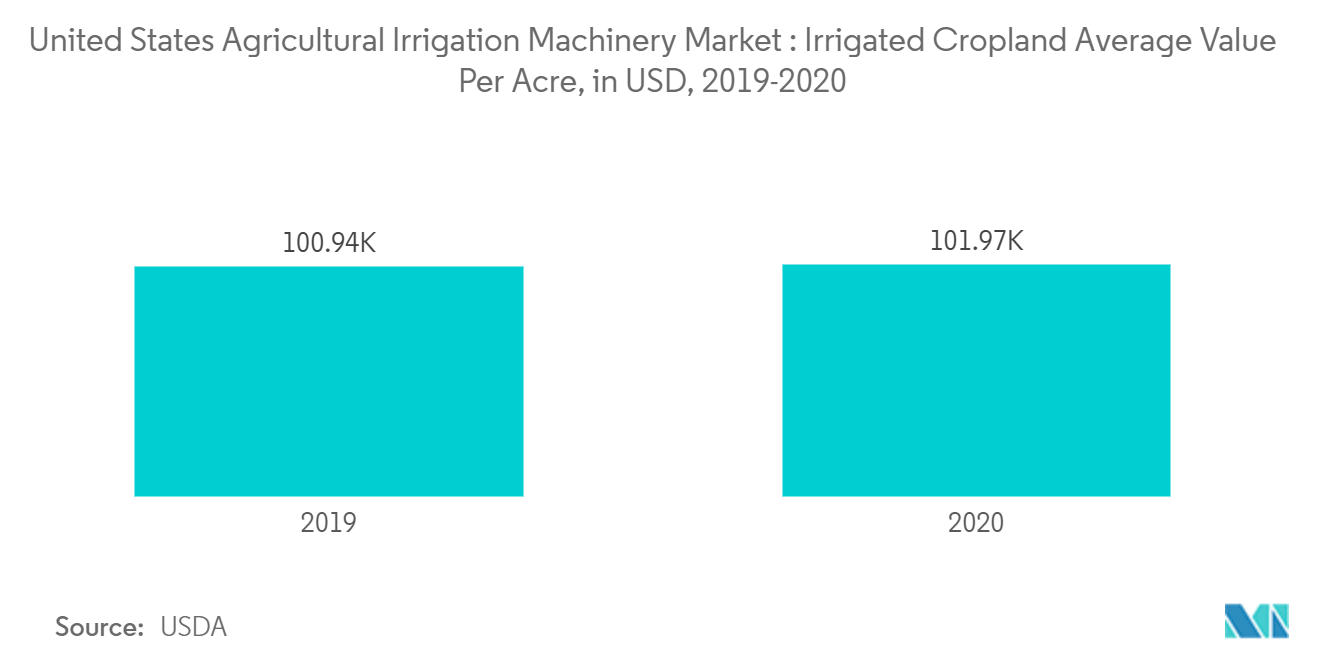

- Ирригация значительно повысила производительность и прибыльность сельскохозяйственного сектора. Согласно отчету Министерства сельского хозяйства США – Национальной информационной службы сельскохозяйственной статистики (USDA-NASS) за 2019 год, на орошаемые фермы приходилось более 54 процентов от общей стоимости продаж сельскохозяйственных культур в США на менее чем 30 процентах убранных пахотных земель.

- Как правило, орошение увеличивает урожайность сельскохозяйственных культур и снижает риск урожайности, обеспечивая при этом другие потенциальные преимущества, включая эффективность поглощения питательных веществ, контроль качества урожая и защиту от заморозков. Производство орошаемых культур поддерживает местную сельскую экономику во многих районах Соединенных Штатов и вносит значительный вклад в развитие животноводства, пищевой промышленности, транспорта и энергетики США.

- Во многих районах Тихого океана, гор, а также южных и северных равнинных регионов количество осадков недостаточно для удовлетворения потребностей в воде большинства сельскохозяйственных культур, и для сельскохозяйственного производства необходима ирригация. В других более влажных регионах решения о внедрении ирригации зависят от годовых и сезонных колебаний количества и времени выпадения осадков.

- Наличие поверхностных и подземных вод также является основным фактором пространственного распределения орошения. Большая часть развития ирригации на Западе стала возможной благодаря финансируемым государством инвестициям в проекты хранения и транспортировки поверхностных вод. В равнинных регионах концентрация орошаемых площадей в значительной степени отражает наличие ресурсов подземных вод, в частности водоносного горизонта высокогорных равнин (водоносного горизонта Огаллала).

Тенденции рынка сельскохозяйственной ирригационной техники в США

Повышение осведомленности о микроирригации

- Рынок ирригационных систем в первую очередь определяется такими факторами, как необходимость повышения урожайности сельскохозяйственных культур при одновременном решении проблем нехватки воды. Таким образом, правительства в различных регионах сосредоточены на разработке инициатив по увеличению использования ирригационных систем, таких как капельные, спринклерные и круговые, при одновременном ограничении нехватки воды.

- Поскольку вода становится все более дефицитным товаром, фермеры ищут новые идеи, позволяющие выращивать больше урожая при том же количестве воды. Ирригационные системы, включая разбрызгиватели и капельницы, пользуются большим спросом. Ожидается, что это будет способствовать росту изучаемого рынка.

- Сельскохозяйственный сектор является основным потребителем воды. Нехватка воды является серьезной проблемой и ключевым фактором использования систем микроорошения. Системы микроорошения, такие как капельное орошение и разбрызгиватели, сокращают потери воды и повышают производительность. Среди фермеров растет осведомленность о преимуществах, получаемых от внедрения систем микроорошения. Таким образом, наблюдается переход от систем гравитационного орошения к системам орошения под давлением, особенно в западных штатах страны.

- В США с помощью систем микроорошения орошено около 58 миллионов акров земли. Более того, растущие технологические достижения в системах микроорошения предоставляют крупным фермерам в сельскохозяйственном секторе повсеместную легкость в контроле и мониторинге потока воды и водозабора растений, что способствует росту рынка.

Калифорния доминирует на рынке с точки зрения ирригационной системы

- Орошение преимущественно происходит в западных частях Соединенных Штатов. На долю западных штатов приходилось 81% общего водозабора для орошения и 74% всех орошаемых земель в Соединенных Штатах. Калифорния занимает первое место среди хорошо орошаемых акров земли, составляя почти 7,9 миллиона акров.

- Около 82% пахотных земель орошается, причем наиболее орошаемые посевные площади занимают кукуруза, кормовые культуры (сено, силос и т. д.) и фруктовые сады. Основным методом орошения является гравитационное орошение, на которое приходится 51%, за ним следует 31% микроорошение и оставшиеся 18% - дождевание. Таким образом, спрос на рынок сельскохозяйственной ирригационной техники будет расти, особенно в западном регионе США.

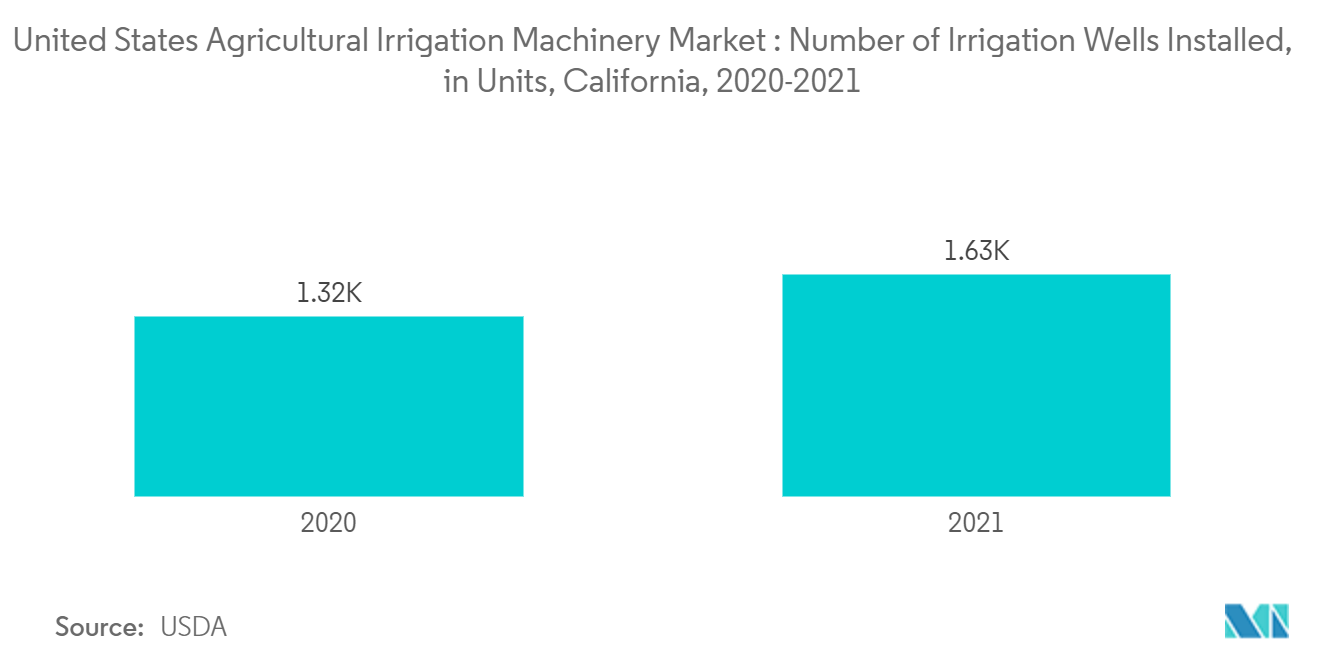

- Ирригационные колодцы обычно имеют более высокую производительность и перекачивают больше грунтовых вод, чем домашние колодцы, обеспечивая водой фермы, которые кормят миллионы людей по всей Калифорнии и по всему миру. За последние пять лет по штату было установлено 6757 оросительных колодцев по сравнению с общим количеством оросительных колодцев, установленным до текущего года, в 58845 человек. Годовое количество новых ирригационных колодцев колебалось от минимума в 1033 в 2018 году до максимума в 1626 в 2021 году.

- Новые ирригационные колодцы, установленные в Калифорнии, имеют гораздо большую концентрацию, чем домашние колодцы. За последний поливной год в округе Туларе (440) было установлено больше новых ирригационных колодцев, чем в любом другом округе штата, что составляет примерно каждый шестой (17 процентов), что в будущем повысит спрос на ирригационные системы в провинции. годы.

Обзор отрасли сельскохозяйственного ирригационного оборудования в США

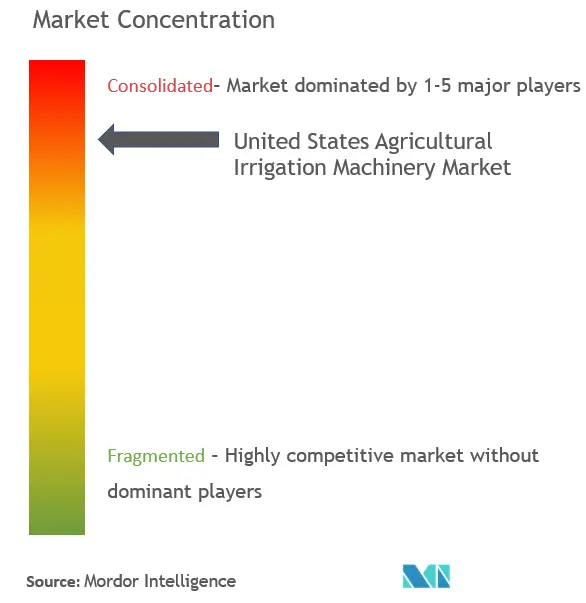

Рынок сельскохозяйственной ирригационной техники в США консолидирован, и на нем конкурируют несколько крупных игроков. Основными игроками являются Nelson Irrigation Corporation, Netafim, Jain Irrigation, Inc., TL Irrigation Co., Toro Company, Valmont Industries, Inc., Rain Bird Corporation и Rivulis. Запуск новых продуктов, партнерство и поглощение — основные стратегии, принятые ведущими компаниями на рынке страны. Наряду с инновациями и расширением, инвестиции в НИОКР и разработку новых продуктовых портфелей, вероятно, станут решающими стратегиями в ближайшие годы.

Лидеры рынка сельскохозяйственной ирригационной техники США

Nelson Irrigation Corporation

Netafim USA

T-L Irrigation Co.

Valmont Industries, Inc.

The Toro Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сельскохозяйственной ирригационной техники США

- Ноябрь 2022 г. компания Jain Irrigation, Inc. приобрела активы SWIIM, включая ведущий портфель и ноу-хау в области интеллектуальной собственности и технологий в области управления водными ресурсами, определенное полевое оборудование для услуг по управлению водными ресурсами, доступ к новым рынкам и клиентам, а также текущие контракты на OnFarm Water Accounting. Это приобретение продолжает развитие компании в качестве ведущего консолидатора технологий в области ирригации и агротехнологий.

- Январь 2022 г. Нетафим США в сотрудничестве с Байер разработала программу Точная защита. Precision Defense обеспечивает мощный удар один-два, используя технологию точного капельного орошения Netafim для доставки нематицида Velum One и других средств защиты растений непосредственно в корневую зону.

- Январь 2020 г. Lindsay Corporation сотрудничала с Farmers Edge для интеграции цифровых платформ, чтобы предоставить своим производителям и дилерским сетям первое в своем роде, полностью подключенное решение для управления сельскохозяйственными культурами. Расширенное партнерство также будет сосредоточено на сотрудничестве в области науки о данных, машинного обучения и аналитики на основе искусственного интеллекта (ИИ) для предоставления высокоточной информации о водных ресурсах и прогнозных моделей, устанавливая новый стандарт в сельском хозяйстве.

Сегментация отрасли сельскохозяйственного ирригационного оборудования в США

Сельскохозяйственная ирригационная техника представляет собой систему, которая распределяет воду под низким давлением по трубопроводной сети и подает ее в виде небольшого сброса к каждому растению. Микроорошение требует меньшего давления и расхода воды, чем спринклерное орошение. Капельное орошение подает воду непосредственно в корневую зону растений. Рынок сельскохозяйственной ирригационной техники в США сегментирован по типу орошения на спринклерное орошение, капельное орошение, круговое орошение и другие типы орошения, а также по применению для сельскохозяйственных и некультурных культур. В отчете представлены размер рынка и прогнозы объема в (единицах) и стоимости (в миллионах долларов США) для всех вышеуказанных сегментов.

| Спринклерное орошение |

| Капельное орошение |

| Поворотное орошение |

| Другие типы орошения |

| На основе урожая |

| Неурожайная основа |

| Тип орошения | Спринклерное орошение |

| Капельное орошение | |

| Поворотное орошение | |

| Другие типы орошения | |

| Приложение | На основе урожая |

| Неурожайная основа |

Часто задаваемые вопросы по исследованию рынка сельскохозяйственной ирригационной техники в США

Каков текущий размер рынка сельскохозяйственной ирригационной техники в США?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка сельскохозяйственной ирригационной техники США составит 5%.

Кто являются ключевыми игроками на рынке Сельскохозяйственная ирригационная техника в США?

Nelson Irrigation Corporation, Netafim USA, T-L Irrigation Co., Valmont Industries, Inc., The Toro Company — крупнейшие компании, работающие на рынке сельскохозяйственной ирригационной техники США.

Какие годы охватывает рынок сельскохозяйственной ирригационной техники в США?

В отчете рассматривается исторический размер рынка сельскохозяйственной ирригационной техники США за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сельскохозяйственной ирригационной техники США на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Последнее обновление страницы:

Отчет о промышленности сельскохозяйственного ирригационного оборудования в США

Статистические данные о доле, размере и темпах роста доходов на рынке сельскохозяйственной ирригационной техники США в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сельскохозяйственной ирригационной техники США включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.