Анализ рынка промышленного газа США

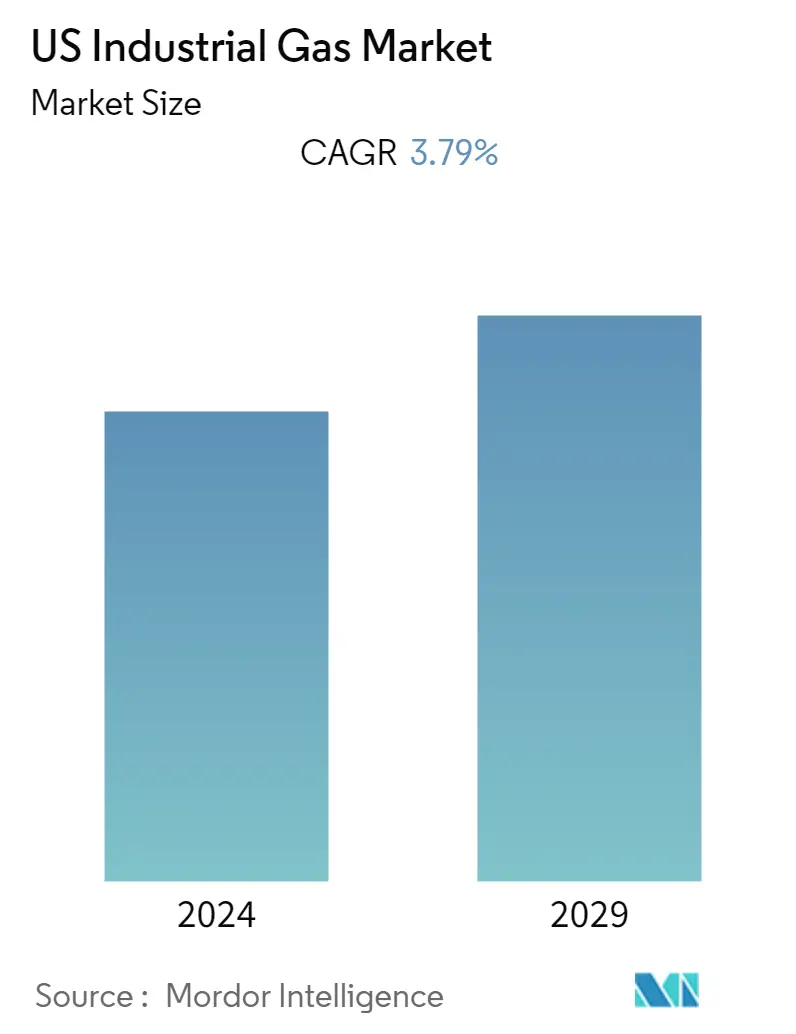

Ожидается, что объем рынка промышленного газа США вырастет с 363,72 миллиона тонн в 2023 году до 438,07 миллиона тонн к 2028 году, при среднегодовом темпе роста 3,79% в течение прогнозируемого периода (2023-2028 годы).

На рынок негативно повлияла пандемия COVID-19 в регионе, включая снижение спроса и производительности, сбои в цепочках поставок и региональные ограничения. Однако рынок показал значительный рост в 2021 году и продолжил рост в 2022 году.

- Устойчивый спрос со стороны отрасли здравоохранения и растущая популярность специальных газов стимулируют рост рынка.

- Однако экологические нормы и вопросы безопасности, а также вспышка заболевания COVID-19 по всему миру, вероятно, будут препятствовать росту изучаемого рынка.

- Развитие химической и нефтехимической промышленности на побережье Мексиканского залива и в Техасе, вероятно, откроет возможности для рынка промышленного газа США в течение следующих пяти лет.

- Сегмент атмосферного газа является наиболее доминирующим сегментом типа газа на изучаемом рынке.

Тенденции рынка промышленного газа США

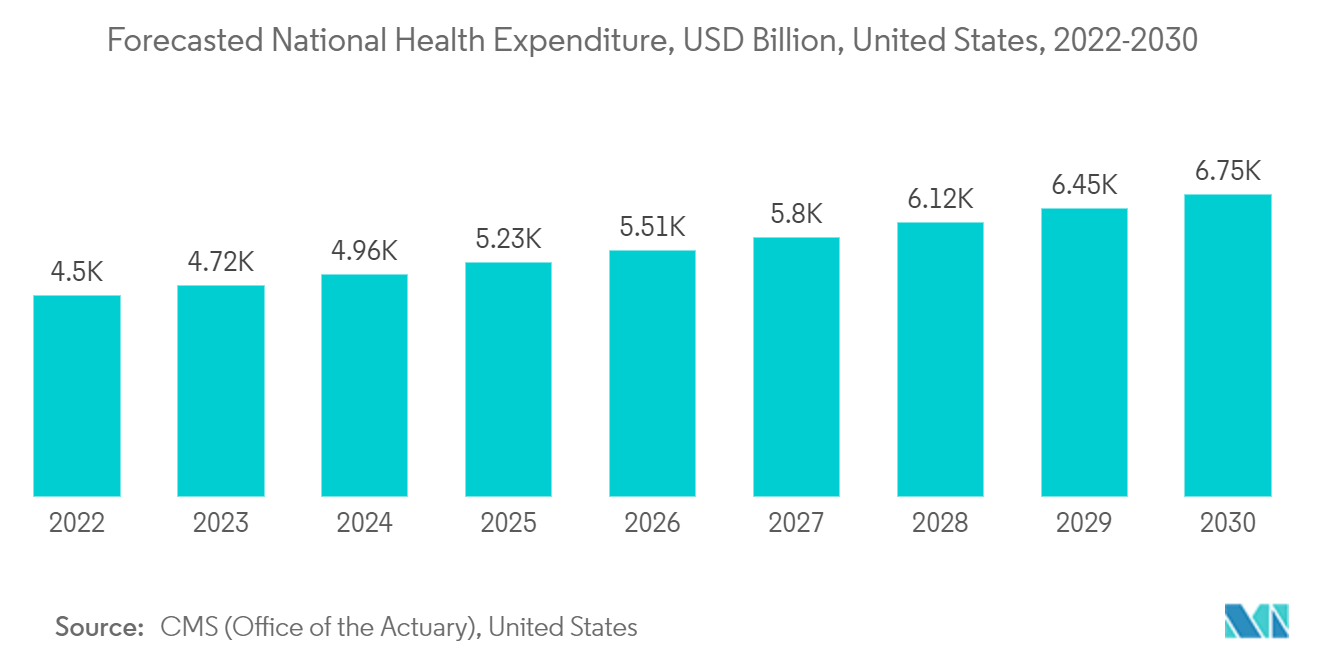

Устойчивый спрос со стороны отрасли здравоохранения

- Медицинские промышленные газы используются при производстве фармацевтических препаратов. Рост развития технологий в сфере здравоохранения порождает спрос на производство промышленных газов.

- В медицинской промышленности часто требуется объемный кислород, чтобы минимизировать риск избыточного кислорода в легких или тканях тела во время операций и обеспечить искусственную вентиляцию легких. Азот используется при предполетной диагностике легких для расчета способности человека реагировать на моделируемую среду в салоне самолета. Углекислый газ можно использовать во время инсуффляции и можно вводить кислород для стимуляции имитации дыхания.

- Новый коронавирус (COVID-19) в последнее время сделал потребность в медицинских газах еще более острой. Более миллиона пациентов ежедневно лечили медицинскими газами, такими как кислород, по рецепту врача. Медицинские газы применяются в условиях неотложной медицинской помощи, в больницах, амбулаторных условиях и на дому.

- В Северной Америке находится крупнейшая в мире индустрия медицинского оборудования, лидером которой являются Соединенные Штаты. В настоящее время Соединенные Штаты являются крупнейшей в мире индустрией медицинского оборудования. По данным SelectUSA, программы Управления международной торговли (ITA) Министерства торговли США, рынок медицинского оборудования в стране является крупнейшим рынком медицинского оборудования в мире, который оценивается в 156 миллиардов долларов США и, по оценкам, достигнет 156 миллиардов долларов США. 208 миллиардов к 2023 году. Все эти факторы, отражающие рост, создают позитивный прогноз рынка.

- По данным Центров по контролю и профилактике заболеваний (CDC), почти 64% пациентов в критическом состоянии, получавших лечение от COVID-19, получали высокопоточную кислородную терапию, и почти 71% пациентов получали искусственную вентиляцию легких.

- По данным Управления по контролю за продуктами и лекарствами США (FDA), медицинские газы производятся на более чем 4000 производственных предприятиях по всей территории США, подавляющее большинство из которых являются малыми предприятиями. Производство медицинских газов распределено по всем 50 штатам, чтобы обеспечить пациентам доступ к критически важным медицинским газам в отделениях неотложной помощи, больницах, амбулаторных клиниках и дома.

- Следовательно, ожидается, что все подобные рыночные тенденции будут стимулировать спрос на рынке промышленного газа США в течение прогнозируемого периода.

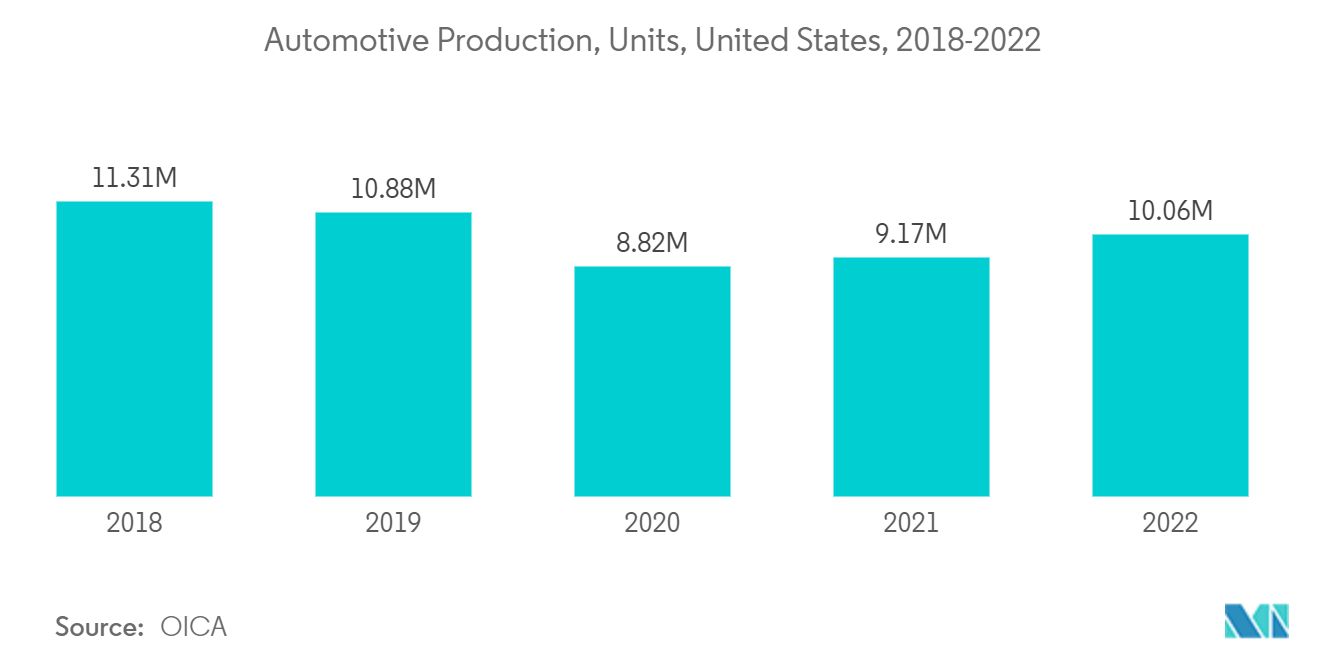

Растущий спрос со стороны автомобильной промышленности

- Датчики кислорода обычно используются в выхлопных системах автомобилей для правильного контроля количества кислорода, поступающего в цилиндры автомобиля. Этот прибор контролирует выбросы бензиновых, дизельных и бензиновых двигателей.

- Аргон также широко используется в качестве универсального газа в производственном секторе автомобильной промышленности. Благодаря своей инертной природе его можно использовать в различных областях, включая производство, изготовление и обработку металлов.

- Автомобильная промышленность США является второй по величине в мире после Китая и вносит значительный вклад в региональные и глобальные автомобильные рынки. В стране расположены крупные автопроизводители, производящие и экспортирующие автомобили в другие страны Америки, Европы и Азиатско-Тихоокеанского региона.

- По данным Национальной ассоциации автомобильных дилеров (NADA), общая стоимость рынка производства автомобилей в США в 2021 году составила 82,6 млрд долларов США. Ассоциация прогнозирует, что продажи новых легковых автомобилей в США, вероятно, увеличатся на 3,4% до 15,5 миллионов единиц в 2022 году.

- По данным Международного энергетического агентства (МЭА), в США федеральная цель состоит в том, чтобы к 2030 году электромобили (EV) составляли 50% новых легковых автомобилей и легких грузовиков. Транспорт (ICCT), в 2020 году правительство Калифорнии объявило о постановлении, которое предписывает штату потребовать, чтобы к 2035 году все новые автомобили и легковые грузовики, продаваемые в Калифорнии, были транспортными средствами с нулевым уровнем выбросов, включая электромобили с аккумуляторной батареей (BEV) и подключаемые к сети электромобили. -в гибридных электромобилях (PHEV) и других.

- Ожидается, что вышеуказанные факторы приведут к увеличению спроса на промышленные газы в прогнозируемом периоде.

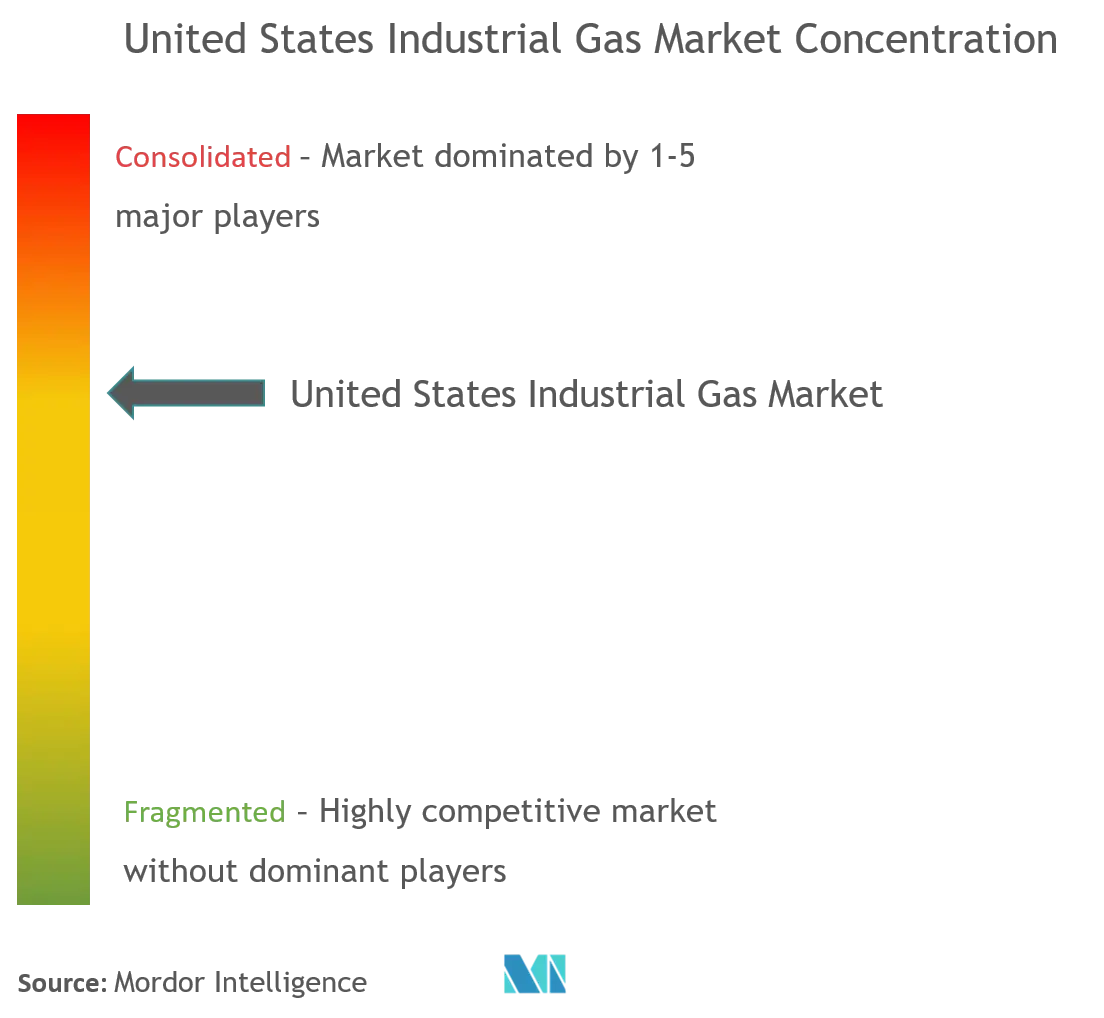

Обзор отрасли промышленного газа США

Рынок промышленного газа США носит консолидированный характер. Некоторыми из крупнейших компаний (не в каком-то определенном порядке) являются Air Liquide, Air Products and Chemicals Inc., Linde PLC, Matheson Tri-Gas, Inc. и Messer North America, Inc. и другие.

Лидеры рынка промышленного газа США

-

Air Liquide

-

Air Products and Chemicals Inc.

-

Linde PLC

-

Matheson Tri-Gas, Inc.

-

Messer North America, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка промышленного газа США

- Январь 2023 г. Iwatani Corporation of America, дочерняя компания Iwatani Corporation, объявила о приобретении Aspen Air US, LLC, ведущего производителя и дистрибьютора жидких промышленных газов. Это приобретение знаменует выход Iwatani на рынок промышленных газов США и подчеркивает стремление компании к расширению в этом сегменте бизнеса.

- Май 2022 г. Air Liquide создала крупнейший инфраструктурный комплекс по производству и логистике жидкого водорода в Северном Лас-Вегасе, штат Невада, для обслуживания растущей индустрии водородных транспортных средств. Благодаря инвестициям в размере 250 миллионов долларов США завод сможет производить 30 тонн жидкого водорода в день, часть которого будет получена из возобновляемого природного газа, производимого с использованием передовой мембранной технологии разделения Air Liquide, включая возобновляемый природный газ, добываемый на свалках.

Сегментация промышленности промышленного газа США

Промышленные газы — это газы, производимые в относительно больших количествах компаниями-производителями газа для использования в различных промышленных производственных процессах. Эти газы продаются другим предприятиям и отраслям, включая нефтегазовую, нефтехимическую, химическую, энергетическую, горнодобывающую, сталелитейную, металлургическую, охрану окружающей среды, медицину, фармацевтику, биотехнологии, продукты питания, воду, удобрения, атомную энергетику, электронику и т. д.

Рынок промышленных газов США сегментирован по типам продуктов и отраслям конечных пользователей. По типу продукции рынок сегментирован на азот, кислород, углекислый газ, водород, гелий, аргон, аммиак, метан, пропан, бутан и другие виды. Отрасль конечных пользователей сегментирует рынок на химическую обработку и нефтепереработку, электронику, продукты питания и напитки, нефть и газ, производство и изготовление металлов, медицину и фармацевтику, автомобилестроение и транспорт, энергетику и другие отрасли конечных пользователей.

Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (тонн).

| Азот |

| Кислород |

| Углекислый газ |

| Водород |

| Гелий |

| Аргон |

| Аммиак |

| Метан |

| Пропан |

| Бутан |

| Другие типы продуктов |

| Нефти и газа |

| Энергия и мощность |

| Нефтехимическое и химическое производство |

| Медицинский и фармацевтический |

| Еда и напитки |

| Производство металлов и изготовление |

| Транспорт |

| Другие отрасли конечных пользователей (электроника, целлюлозно-бумажная промышленность и т. д.) |

| Тип продукта | Азот |

| Кислород | |

| Углекислый газ | |

| Водород | |

| Гелий | |

| Аргон | |

| Аммиак | |

| Метан | |

| Пропан | |

| Бутан | |

| Другие типы продуктов | |

| Отрасль конечных пользователей | Нефти и газа |

| Энергия и мощность | |

| Нефтехимическое и химическое производство | |

| Медицинский и фармацевтический | |

| Еда и напитки | |

| Производство металлов и изготовление | |

| Транспорт | |

| Другие отрасли конечных пользователей (электроника, целлюлозно-бумажная промышленность и т. д.) |

Часто задаваемые вопросы по исследованию рынка промышленного газа в США

Каков текущий размер рынка промышленного газа в США?

Прогнозируется, что среднегодовой темп роста рынка промышленного газа США составит 3,79% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке промышленного газа США?

Air Liquide, Air Products and Chemicals Inc., Linde PLC, Matheson Tri-Gas, Inc., Messer North America, Inc. — крупнейшие компании, работающие на рынке промышленного газа США.

Какие годы охватывает рынок промышленного газа США?

В отчете рассматривается исторический размер рынка промышленного газа США за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка промышленного газа США на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о промышленности промышленного газа США

Статистические данные о доле, размере и темпах роста доходов на рынке промышленного газа США в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ промышленного газа США включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.