Размер и доля рынка медицинского страхования США

Анализ рынка медицинского страхования США от Mordor Intelligence

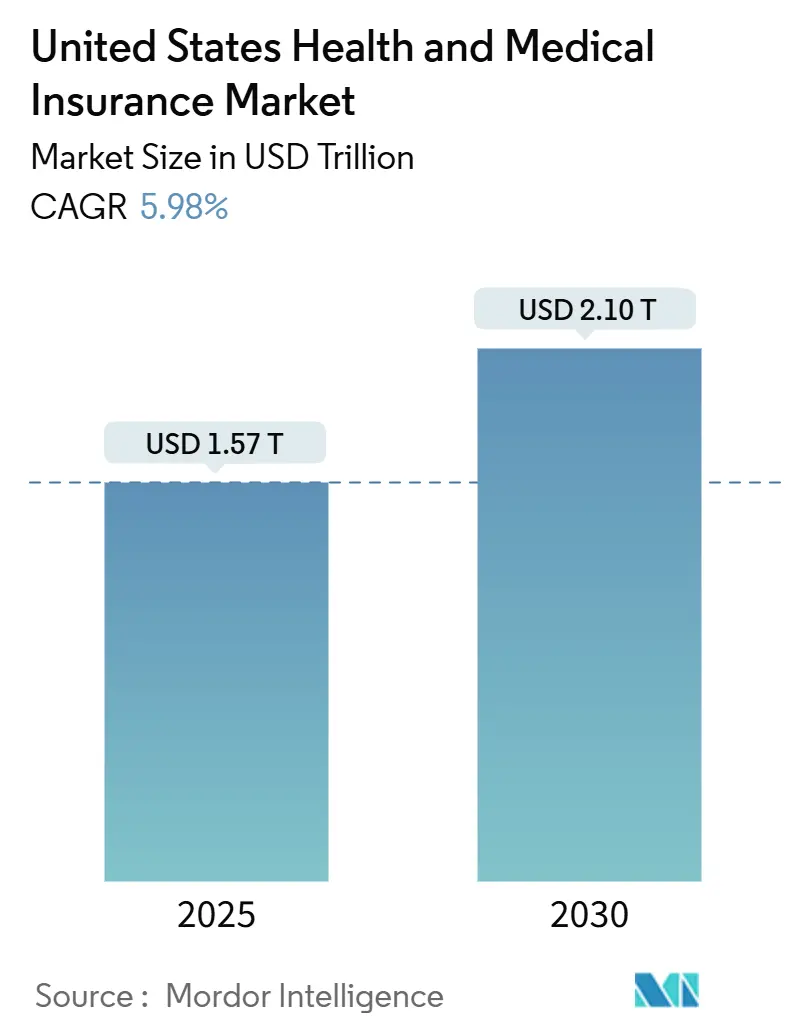

Рынок медицинского страхования США достиг 1,57 трлн долл. США в 2025 году и, по прогнозам, вырастет до 2,1 трлн долл. США к 2030 году, что отражает среднегодовой темп роста 5,98% и подчеркивает устойчивый спрос, несмотря на регулятивную нестабильность. Старение населения способствует расширению, более высокая распространенность хронических заболеваний, увеличенные субсидии ACA и быстрый рост охвата Medicare Advantage совместно расширяют охваченное население и поддерживают рост премий. Устойчивость корпоративных планов, быстрое принятие вариантов с высокой франшизой и цифровое распространение также способствуют положительной траектории, в то время как инвестиции страховщиков в медицинскую помощь, основанную на ценности, и андеррайтинг с применением ИИ улучшают дифференциацию продуктов и контроль затрат. Консолидация страховщиков продолжается, поскольку компании стремятся к масштабу для навигации в условиях давления коэффициента медицинских потерь и достижения национального охвата, что иллюстрируется недавними покупками активов в сегменте Medicare. Региональные пилотные программы общественного выбора и программы перестрахования дополнительно стабилизируют премии и стимулируют конкуренцию, особенно на Западе.

Ключевые выводы отчета

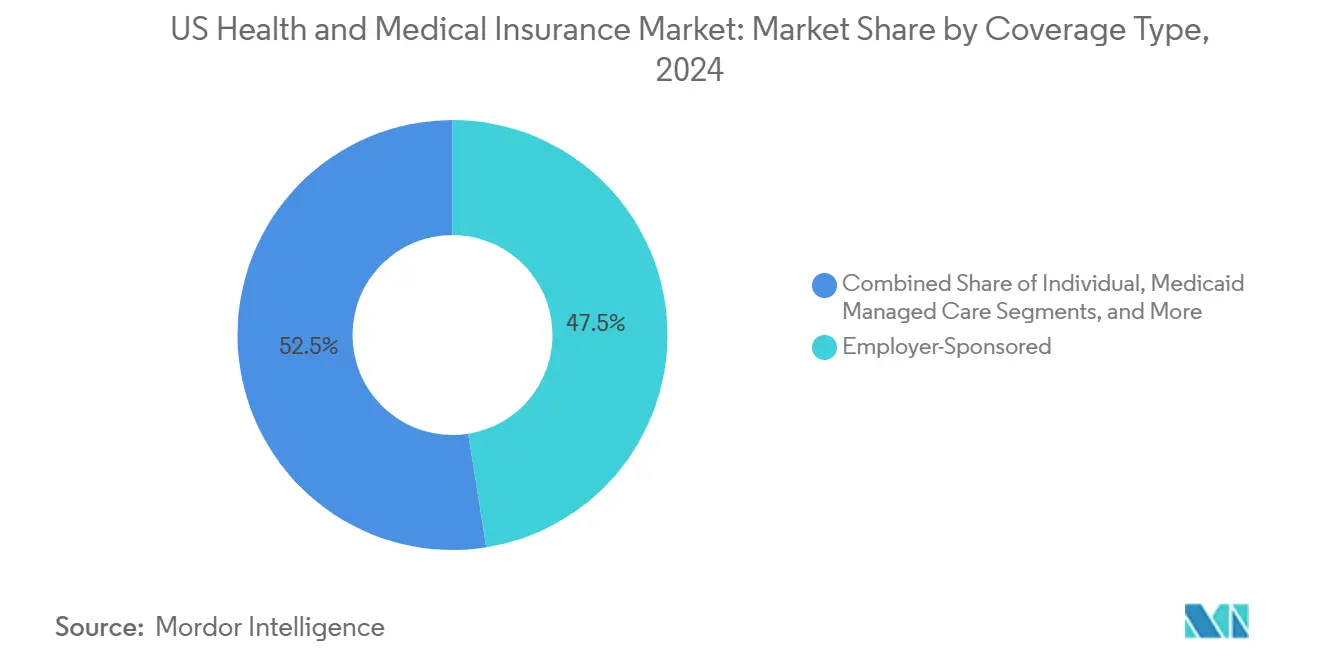

• По типу покрытия корпоративное страхование лидировало с 47,5% доли рынка медицинского страхования США в 2024 году, в то время как Medicare Advantage прогнозируется к расширению со среднегодовым темпом роста 7,80% до 2030 года.

• По типу плана PPO занимали 46% доли доходов в 2024 году; планы медицинского страхования с высокой франшизой прогнозируются к самому быстрому росту со среднегодовым темпом роста 9,45% до 2030 года.

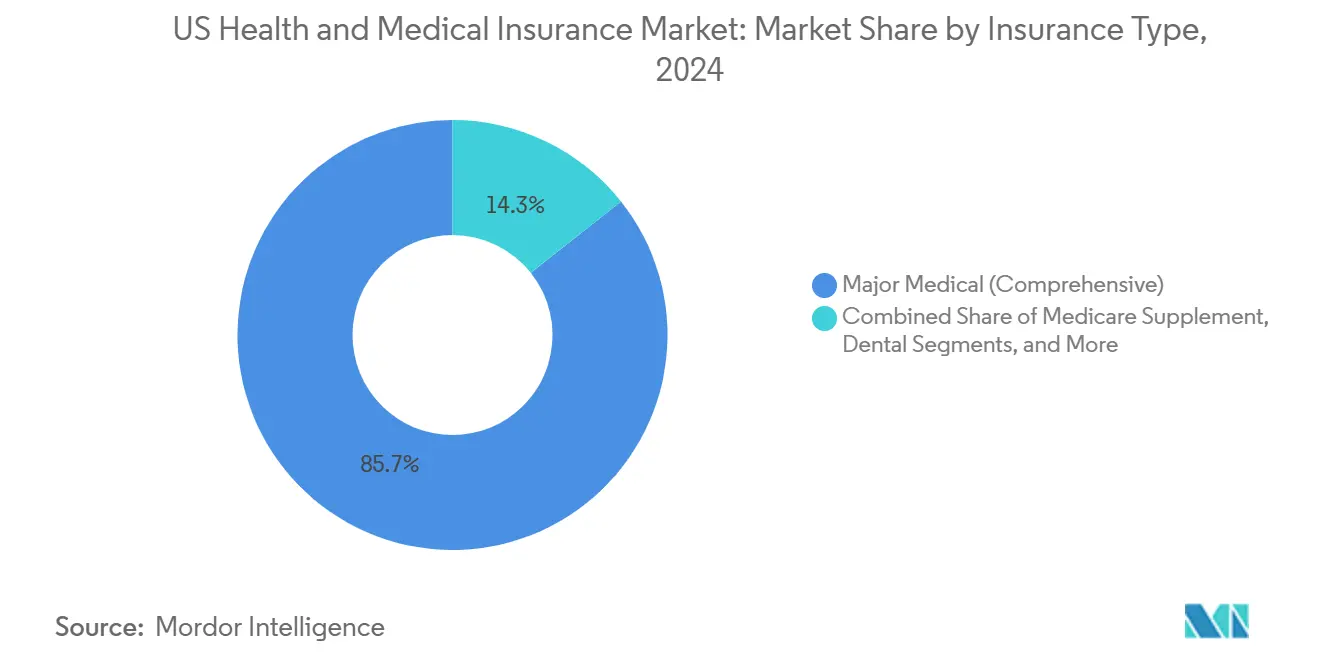

• По типу страхования комплексное основное медицинское покрытие составляло 85,67% доли размера рынка медицинского страхования США в 2024 году, тогда как дополнительные линии, такие как страхование от несчастных случаев и критических заболеваний, прогнозируются к росту со среднегодовым темпом роста 10,31% до 2030 года.

• По каналу распространения брокеры и агенты занимали долю 55,24% в 2024 году, однако онлайн-биржи показывают самый высокий прогнозируемый среднегодовой темп роста 12,00% до 2030 года.

• По региону Юг занимал 35,34% премий 2024 года, но Запад готов к самому быстрому среднегодовому темпу роста 6,40% до 2030 года.

Тенденции и аналитика рынка медицинского страхования США

Анализ влияния движущих сил

| Движущая сила | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Рост затрат на здравоохранение и старение населения | +1.8% | Глобальный | Долгосрочный (≥ 4 лет) |

| Расширение субсидий ACA и охвата Marketplace | +1.2% | Национальный; штаты без расширения | Среднесрочный (2-4 года) |

| Рост принятия управляемой медицинской помощи Medicaid штатами | +0.9% | Юго-Восток и Средний Запад | Среднесрочный (2-4 года) |

| Корпоративные ICHRA и QSEHRA, переводящие покрытие | +0.6% | Национальный; технические и профессиональные услуги | Долгосрочный (≥ 4 лет) |

| Стратификация рисков на основе ИИ | +0.4% | Крупные мегаполисы | Краткосрочный (≤ 2 лет) |

| Паритет возмещения телемедицины | +0.3% | Акцент на сельские районы | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Рост затрат на здравоохранение и старение населения

Рост премий остается тесно связанным с ростом медицинских цен и повышенным использованием среди пожилых людей, при этом коэффициенты медицинских потерь крупных групп поднимаются выше 90% перед снижением в 2023 году. Охват Medicare Advantage добавил 5,4% новых участников в 2024 году, однако повышенные расходы на специализированные лекарства и заболеваемость хроническими болезнями напрягли маржу, подталкивая страховщиков к интенсифицированному управлению рисками и соглашениям, основанным на ценности [1]Healthcare Finance News Staff, "ACA Enrollment Hits Record 24 Million," healthcarefinancenews.com. Опросы работодателей показывают, что 76% фирм обеспокоены затратами на специализированную фармацию, стимулируя интерес к направлению на место оказания услуг и принятию биосимиляров. Демографический импульс, таким образом, как расширяет адресуемый пул, так и бросает вызов страховщикам сдержать тенденцию через аналитику, координацию помощи и перепроектирование льгот.

Расширение субсидий ACA и охвата Marketplace

Продленные субсидии Закона о снижении инфляции привели к самому высокому охвату ACA за всю историю, с 24 миллионами жизней, покрытых в 2025 году, и средней экономией домохозяйств 800 долл. США в год. Добавление получателей DACA в конце 2024 года дополнительно расширило рисковый пул, в то время как базирующиеся в штатах рынки наслоили дополнительные стимулы, которые углубили удержание и улучшили доступность. Хотя субсидии действуют до 2025 года, политическая неопределенность относительно продления омрачает долгосрочное ценообразование, побуждая некоторых страховщиков умерить географическое расширение. Тем не менее, стабилизированный охват поддерживает предсказуемый опыт претензий и поощряет цифровой охват, который снижает затраты на привлечение.

Рост принятия управляемой медицинской помощи Medicaid штатами

После развертывания чрезвычайной ситуации в области общественного здравоохранения штаты усилили стремление к контрактам управляемой помощи, которые решают социальные детерминанты и вознаграждают результаты, приводя почти всех новых участников под капитационные соглашения [2]Joan Alker, "Medicaid Managed Care Expansion," Georgetown University Health Policy Institute, georgetown.edu. Интегрированные платформы D-SNP дают страховщикам новые потоки доходов путем синхронизации средств Medicare и Medicaid, в то время как контрактный язык все больше встраивает метрики справедливости здравоохранения и домашние услуги. Различия в проникновении между штатами сохраняют возможности входа для специализированных планов, искусных в сельском взаимодействии или управлении сложными потребностями, поддерживая рост выше среднего на Юго-Востоке и отдельных штатах Среднего Запада.

Корпоративные ICHRA и QSEHRA, переводящие покрытие на индивидуальный рынок

Индивидуальные HRA покрытия предлагают фиксированные пособия, которые сотрудники применяют к планам рынка, обеспечивая предсказуемые расходы работодателя и широкий выбор планов, что повышает удовлетворенность, согласно ранним пользователям в секторах профессиональных услуг и технологий. Принятие остается на ранних стадиях, но масштабируется по мере того, как платформы упрощают соответствие и регистрацию, потенциально перенаправляя значительную долю групповых жизней на индивидуальную биржу к концу десятилетия. Страховщики адаптируются с портативными сетевыми дизайнами и навигацией консьержа для сохранения опыта и контроля рисков.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Регулятивная неопределенность относительно продления субсидий ACA | -0.8% | Штаты, зависимые от Marketplace | Краткосрочный (≤ 2 лет) |

| Рост коэффициентов медицинских потерь, сжимающих маржу | -1.1% | Национальный; Medicare Advantage и индивидуальный | Среднесрочный (2-4 года) |

| Инициативы общественного выбора на уровне штатов, усиливающие ценовую конкуренцию | -0.5% | На уровне штатов, сосредоточенные в Колорадо, Вашингтоне, Неваде | Среднесрочный (2-4 года) |

| Эскалация затрат на кибербезопасность и соответствие конфиденциальности данных | -0.4% | Национальный, с большим влиянием на мелких страховщиков | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Регулятивная неопределенность относительно продления субсидий ACA

Истечение в 2025 году усиленных премиальных кредитов вносит неопределенность ценообразования, заставляя некоторых страховщиков подавать консервативные тарифы на 2026 год или ограничивать вход в новые штаты. Возможные скачки премий могут подорвать охват среди домохозяйств со средним доходом, лишенных льгот работодателя, дестабилизируя рисковые пулы и усиливая неблагоприятный отбор. Базирующиеся в штатах рынки со своими субсидиями смягчают волатильность, давая участвующим страховщикам более предсказуемое членство и потоки доходов. Однако в штатах, полагающихся исключительно на федеральные субсидии, отсутствие дополнительной поддержки может привести к более резкому росту премий. Это неравенство может расширить разрывы в покрытии между регионами и создать дополнительную нагрузку на федерально управляемые биржи.

Рост коэффициентов медицинских потерь, сжимающих маржу страховщиков

Медицинская инфляция и рост использования подняли коэффициенты потерь Medicare Advantage почти на 3 пункта в 2024 году, в то время как коэффициенты Части D выросли более чем на 10% после регулятивных изменений. Страховщики отвечали более узкими сетями, ужесточением предварительных авторизаций и контрактами со специалистами, основанными на ценности, однако краткосрочные доходы остаются под давлением. Потолки платежей государственных программ ограничивают ценовую гибкость, поэтому страховщики должны полагаться на аналитику, триаж телемедицины и домашние программы хронической помощи для сдерживания роста затрат. Рост затрат на фармацевтические льготы и использование специализированных лекарств дополнительно напрягают маржу, особенно в рамках новых положений о скидках на инфляцию. В результате некоторые мелкие планы могут выйти из менее прибыльных округов или консолидировать операции для сохранения финансовой жизнеспособности.

Сегментный анализ

По типу покрытия: корпоративные планы закрепляют рынок, несмотря на всплеск Medicare Advantage

Корпоративное страхование сохранило 47,5% рынка медицинского страхования США в 2024 году, обеспечивая большой рисковый пул, который стабилизирует рост премий. Medicare Advantage, однако, опережает все другие линии со среднегодовым темпом роста 7,80%, подпитываемый старением бэби-бумеров и маркетингом планов с нулевой премией. Субсидируемое покрытие ACA также расширяется по мере сохранения усиленных кредитов, в то время как управляемая помощь Medicaid продолжает расти в штатах, стремящихся к предсказуемости бюджета. Военные и федеральные программы сотрудников остаются стабильными, но медленно растущими.

Работодатели все больше развертывают дизайны с высокой франшизой, финансирование на основе счетов и цифровую навигацию для сдерживания роста премий, тогда как страховщики Medicare Advantage добавляют стоматологические, зрительные пособия и пособия OTC, которые привлекают пожилых людей, ищущих целостные льготы. ICHRA могут мигрировать некоторых работников к индивидуальному покрытию, но групповые планы все еще доминируют из-за налоговых преимуществ и готового администрирования. Регулятивные корректировки платежей и пороги звездных рейтингов создают операционные препятствия для участников Medicare Advantage, подталкивая их к инвестициям в координацию помощи, которые поддерживают маржу.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу плана: чувствительность потребителей к затратам изменяет архитектуру льгот

Контракты предпочтительной провайдерской организации (PPO) сохранили 46% написанной премии 2024 года, обеспечив самую большую долю рынка медицинского страхования США, несмотря на постепенную потерю доли в пользу более ориентированных на потребителя форматов. Долговечность PPO отражает желание участников широкого сетевого доступа и простых внесетевых опций, качеств, ценимых многогосударственными работодателями, которым нужен единообразный дизайн льгот. Страховщики обновили предложения PPO моделями первичной помощи, ориентированными на телемедицину, стимулами направления в больницы, основанные на ценности, и инструментами прозрачности цен с применением ИИ, которые выявляют стоимость эпизода до лечения, что помогает притупить критику о том, что PPO лишены дисциплины расходов. Слои цифровой навигации, включающие чат-боты, оценки качества провайдеров и трекеры франшиз, теперь сопровождают большинство контрактов PPO крупных групп, улучшая вовлеченность участников и умеряя ненужные посещения специалистов.

Планы медицинского страхования с высокой франшизой (HDHP) показывают самый быстрый среднегодовой темп роста 9,45%, поскольку работодатели сочетают их с финансируемыми работодателем сберегательными счетами здравоохранения для снижения премиальных расходов без сокращения актуарной стоимости [4]National Center for Health Statistics, "Health Insurance Coverage: Early Release 2024," nchs.nih.gov. Тем не менее доля работников в HDHP снизилась до 41,7% в 2023 году, поскольку некоторые фирмы изменили курс после замечания задержанной профилактической помощи и повышенной текучести сотрудников. Для сохранения импульса страховщики встраивают покрытие первого доллара для виртуальной неотложной помощи, диабетических принадлежностей и коучинга психического здоровья, сохраняя при этом соответствие федеральному HSA. Продукты организации поддержания здоровья и эксклюзивной провайдерской организации сохраняют нишевую релевантность среди чувствительных к затратам малых предприятий и в регионах, где интегрированные системы доставки обеспечивают бесшовные пути помощи, а планы точки обслуживания занимают скромную позицию для работодателей, желающих структуру привратника без строгих направлений. В совокупности сегментация показывает активную рекалибровку в сторону доступности, ценовой ясности и сетевой эффективности, а не полный отказ от устаревших архетипов планов.

По типу страхования: комплексное ядро, дополненное целевой защитой

Комплексные основные медицинские контракты представляли 85,67% премии 2024 года, подтверждая их статус как основы объединения рисков США и соответствия регулятивным требованиям с мандатами основных льгот. Доминирование усиливается налоговыми преимуществами работодателя и структурой индивидуального мандата ACA, которая все еще влияет на ожидания минимального покрытия во многих соглашениях коллективных переговоров крупных групп. Страховщики дифференцируются через дополнения управления хроническими состояниями, интегрированный надзор фармацевтических льгот и сети поведенческого здоровья, которые сокращают время ожидания назначений, что является новым критерием покупки для молодых трудовых коллективов. Многие комплексные продукты также объединяют коучинг образа жизни и цифровую терапию, которые работодатели теперь рассматривают как компенсирующие затраты инвестиции, а не периферийные льготы.

Дополнительные политики несчастных случаев, критических заболеваний и больничного возмещения развиваются со среднегодовым темпом роста 10,31%, поскольку фирмы стремятся к разнообразию льгот без существенного поднятия фиксированных премиальных бюджетов. Эти линии заполняют воспринимаемые пробелы, с которыми сталкиваются участники с высокой франшизой, предлагая единовременные денежные средства для незапланированных событий и тем самым снижая риск волатильности наличных расходов. Страховщики кросс-продают стоматологические и зрительные райдеры для достижения административных сбережений через выдачу одной карты и консолидированную поддержку колл-центра. Планы дополнения Medicare остаются стабильными среди бенефициаров платы за услуги, которые ценят свободу провайдеров, хотя устойчивая миграция к Medicare Advantage ограничивает потенциал роста. Краткосрочное медицинское остается строго регулируемым по ограничениям продолжительности, поэтому рост приглушен за пределами промежуточного покрытия для переключателей работ среднего возраста. В целом стратификация продуктов иллюстрирует, как страховщики сочетают широкую защиту с точными дополнениями, адаптированными к развивающимся проблемам домохозяйственной ликвидности.

По каналу распространения: гибридная модель советов подвергается цифровому переизобретению

Брокеры и агенты захватили 55,24% регистраций 2024 года, сохраняя самый большой канал к доле рынка медицинского страхования США, поскольку сложные массивы льгот все еще требуют человеческого руководства, особенно для малых работодателей и потребителей, имеющих право на Medicare. Традиционная модель теперь интегрирует облачные платформы котировок, которые автоматически заполняют данные переписи, сравнивают соответствующие сетки планов и производят готовые к подписи заявления в течение минут, что освобождает агентов для консультативных задач, таких как обзоры соответствия и анализ трендов претензий. Регулятивный контроль компенсации брокеров в Medicare Advantage подталкивает страховщиков к фиксированным или многоуровневым расписаниям, привязанным к метрикам опыта участников вместо сырого объема, увеличивая спрос на опытных советников, которые могут продемонстрировать удержание и показатели качества.

Онлайн-рынки и прямые порталы страховщиков записывают среднегодовой темп роста 12,00%, помогаемые мобильными потоками регистрации, калькуляторами субсидий в реальном времени и API-связями с государственными системами права, которые сокращают адаптацию до менее 10 минут для простых домохозяйств. Молодые взрослые и фрилансеры предпочитают эти каналы для самостоятельных сравнений, в то время как встроенные виджеты страхования внутри зарплатных и гиг-экономических приложений вводят предложения покрытия в момент получения дохода. Консультанты по льготам работодателя держат свою нишу в крупных группах, наслаивая аналитику поддержки решений и пленные модули управления фармацевтическими льготами, которые количественно определяют потенциальные сбережения от сетевого направления. Инвестиция CMS в размере 100 млн долл. США в группы Навигатора усиливает гибридную модель, в которой лицензированные эксперты направляют потребителей через цифровые интерфейсы, дизайн, который повышает точность регистрации и сокращает послевыпускные отмены. Чат-боты искусственного интеллекта и голосовые помощники теперь обрабатывают рутинные вопросы о франшизах и уровнях формуляра, что позволяет человеческим агентам посвящать больше времени обсуждениям стратегии обновления высокой ценности.

Географический анализ

Доля премий Юга в размере 35,34% закрепляет рынок медицинского страхования США благодаря устойчивой входящей миграции, диверсифицированному промышленному росту и постепенному расширению Medicaid, которое увеличивает пулы покрытия с низким доходом. Всплеск регистрации Marketplace во Флориде и Джорджии дополняет проникновение работодателей, в то время как принятие Medicare Advantage расширяется, поскольку страховщики адаптируют культурно компетентные сети. Рост консолидации больниц раздувает индексы затрат, но обеспечивает экономию масштаба, которую страховщики используют в контрактах, основанных на риске.

Запад демонстрирует самый быстрый среднегодовой темп роста 6,40% на силе affluent технологических кластеров, инновационных политических рычагов и потребительского сродства к цифровым решениям регистрации [3]Colorado Division of Insurance, "Public Option Premium Analysis 2025," doi.colorado.gov. Управляемая штатом биржа Калифорнии усовершенствует охват многоязычными приложениями, тогда как тандем опции плюс перестрахования Колорадо снижает премии по всему рисковому пулу. Высокая нетто-миграция в Неваду, Аризону и Юту продвигает расширение корпоративных планов и поднимает средние премии. Тем не менее ограничения участия провайдеров в сельских округах бросают вызов адекватности сети и повышают административную нагрузку для страховщиков.

Северо-Восток и Средний Запад сохраняют сбалансированные, но более медленные профили роста. Северо-восточные страховщики получают выгоду от плотных провайдерских сетей и повышенного использования, которое стабилизирует доходы, но стареющая демография ограничивает потенциал расширения. Между тем штаты Среднего Запада борются с сдвигами производственного сектора и стагнацией населения, ослабляя рост премий корпоративного страхования. Тем не менее прочные традиции коллективных переговоров помогают сохранить комплексное покрытие, а планы Medicare Advantage с звездными рейтингами обеспечивают лояльность среди пенсионеров, ищущих предсказуемые льготы.

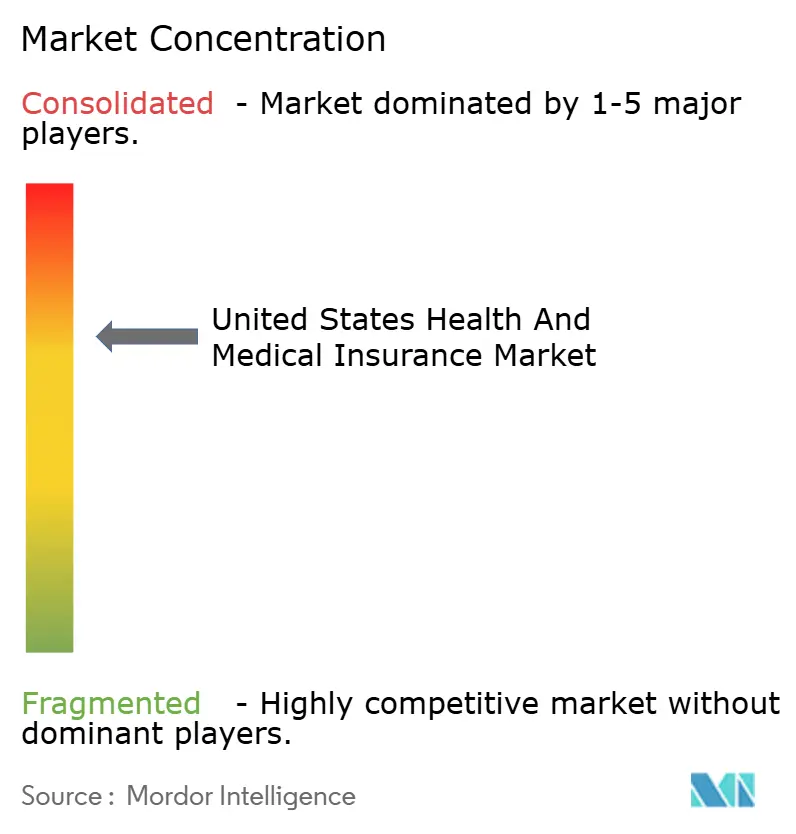

Конкурентный ландшафт

UnitedHealth Group возглавляет рынок медицинского страхования США через свою экосистему страхования UnitedHealthcare и сервисов Optum. Humana, Elevance Health, CVS Health/Aetna и Kaiser Permanente завершают верхний уровень, все инвестируя в технологии, виртуальную помощь и выравнивание провайдеров, основанное на ценности, для сдерживания затрат и повышения качества. Региональные Blues, такие как Health Care Service Corporation, используют знание местного рынка и масштаб через целевые приобретения, иллюстрированные покупкой активов Medicare Cigna за 3,3 млрд долл. США, которая добавила 600 000 участников.

Конкурентная интенсивность усиливается новыми участниками, использующими ИИ для дизайна планов и навигации помощи, но строгие капитальные и регулятивные требования ограничивают разрушительный масштаб. Стратегические партнерства с группами первичной помощи и специализированными аптеками дифференцируют действующих лиц и способствуют вертикально интегрированным моделям, которые могут выдержать медицинскую инфляцию. Правительственный надзор алгоритмов предварительной авторизации и компенсации брокеров ужесточает обязательства соответствия, направляя страховщиков к прозрачным улучшениям потребительского опыта для поддержания лояльности бренда.

Плательщики наращивают активность M&A, стремясь к росту участников, диверсификации рисков и оптимизированным административным затратам. Приобретение Elevance Health планов Indiana University Health в 2025 году подчеркивает стратегическую важность локализованной интеграции провайдеров. Между тем CVS Health расширяет свой след общественных клиник для направления программ приверженности медикаментам в свои планы Aetna, заостряя свой конкурентный ответ на растущее амбулаторное присутствие Optum. Гонка вооружений за талант аналитики данных и облачную архитектуру подчеркивает поворот сектора к персонализированному андеррайтингу и проактивному управлению помощью.

Лидеры отрасли медицинского страхования США

-

UnitedHealth Group

-

CVS Health (Aetna)

-

Elevance Health (Blue Cross Blue Shield)

-

Cigna Group

-

Humana

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в отрасли

- Январь 2025: Health Care Service Corporation завершила приобретение бизнеса Medicare Cigna за 3,3 млрд долл. США, добавив почти 600 000 участников Medicare Advantage.

- Январь 2025: Elevance Health завершила покупку планов Indiana University Health, интегрировав 19 000 участников Medicare Advantage и 9 600 корпоративных участников.

- Январь 2025: CMS выпустила окончательное Уведомление о параметрах льгот и платежей на 2026 год, усиливая защитные меры против несанкционированных переключений планов и устанавливая 2,5% пользовательские сборы для федеральных бирж.

- Декабрь 2024: Конгресс продлил гибкости телемедицины Medicare до марта 2025, сохранив большинство географических исключений.

Область отчета о рынке медицинского страхования США

Медицинское страхование - это тип страхования, покрывающий медицинские расходы, возникающие из-за болезни. Полный фоновый анализ отрасли медицинского страхования США, включающий оценку национальных счетов здравоохранения, экономики и новых рыночных тенденций по сегментам, значительные изменения в рыночной динамике и обзор рынка, освещается в отчете. Рынок сегментируется по типу закупок, продуктам и услугам, и месту покупки. По типу закупок рынок сегментируется как прямо приобретенный и спонсируемый работодателем. По продуктам и услугам рынок сегментируется на управление фармацевтическими льготами, планы медицинского страхования с высокой франшизой, планы платы за услуги и планы управляемой помощи. По месту покупки рынок сегментируется как на бирже и вне биржи. Отчет предлагает прогнозы размера рынка для рынка медицинского страхования США в терминах доходов (долл. США) для всех вышеуказанных сегментов.

| Корпоративное |

| Индивидуальное (ACA / негрупповое) |

| Управляемая помощь Medicaid |

| Medicare Advantage |

| Военное / государственное (TRICARE, VA, FEHBP) |

| HMO |

| PPO |

| EPO |

| POS |

| HDHP / ориентированное на потребителя |

| Основное медицинское (комплексное) |

| Дополнение Medicare |

| Стоматологическое |

| Больничное возмещение / ограниченные льготы |

| Зрительное |

| Краткосрочное медицинское |

| Другое дополнительное (несчастные случаи, критические заболевания) |

| Прямо потребителю |

| Брокеры и агенты |

| Консультанты по льготам работодателя |

| Онлайн-рынки / биржи |

| Северо-Восток |

| Средний Запад |

| Юг |

| Запад |

| По типу покрытия | Корпоративное |

| Индивидуальное (ACA / негрупповое) | |

| Управляемая помощь Medicaid | |

| Medicare Advantage | |

| Военное / государственное (TRICARE, VA, FEHBP) | |

| По типу плана | HMO |

| PPO | |

| EPO | |

| POS | |

| HDHP / ориентированное на потребителя | |

| По типу страхования | Основное медицинское (комплексное) |

| Дополнение Medicare | |

| Стоматологическое | |

| Больничное возмещение / ограниченные льготы | |

| Зрительное | |

| Краткосрочное медицинское | |

| Другое дополнительное (несчастные случаи, критические заболевания) | |

| По каналу распространения | Прямо потребителю |

| Брокеры и агенты | |

| Консультанты по льготам работодателя | |

| Онлайн-рынки / биржи | |

| По региону | Северо-Восток |

| Средний Запад | |

| Юг | |

| Запад |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка медицинского страхования США?

Размер рынка медицинского страхования США составил 1,57 трлн долл. США в 2025 году и, по прогнозам, достигнет 2,1 трлн долл. США к 2030 году.

Какой тип покрытия растет быстрее всего?

Medicare Advantage является самой быстрорастущей линией покрытия, развивающейся с прогнозируемым среднегодовым темпом роста 7,8% до 2030 года на фоне стареющей демографии и усиленных дополнительных льгот.

Насколько велик сегмент корпоративного страхования?

Корпоративные планы занимали 47,5% доли рынка медицинского страхования США в 2024 году, продолжая закреплять общие рисковые пулы и объемы премий.

Какие факторы больше всего влияют на рост премий?

Премии в первую очередь движимы ростом медицинских затрат, более высокими расходами на специализированные лекарства и большим использованием среди пожилых людей, частично компенсированными субсидиями ACA и принятием помощи, основанной на ценности.

Почему регион Запад превосходит другие области?

Запад наслаждается среднегодовым темпом роста 6,4% из-за сильной занятости в технологическом секторе, более высокого дохода домохозяйств и инициатив на уровне штатов, таких как общественный выбор и программы перестрахования, которые снижают премии и повышают регистрацию.

Как изменятся роли брокеров к 2030 году?

Брокеры останутся критически важными для сложной поддержки решений, но будут все больше полагаться на цифровые инструменты и котировки с помощью ИИ, поскольку онлайн-биржи показывают среднегодовой темп роста 12% и ожидания потребителей бесшовной регистрации растут.

Последнее обновление страницы: