Размер рынка желатина в США

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | 136.8 Миллион долларов США |

|

|

Размер Рынка (2029) | 159 Миллион долларов США |

|

|

Наибольшая доля по конечному пользователю | Еда и напитки |

|

|

CAGR (2024 - 2029) | 2.83 % |

|

|

Самый быстрый рост по конечному пользователю | Личная гигиена и косметика |

|

|

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка желатина в США

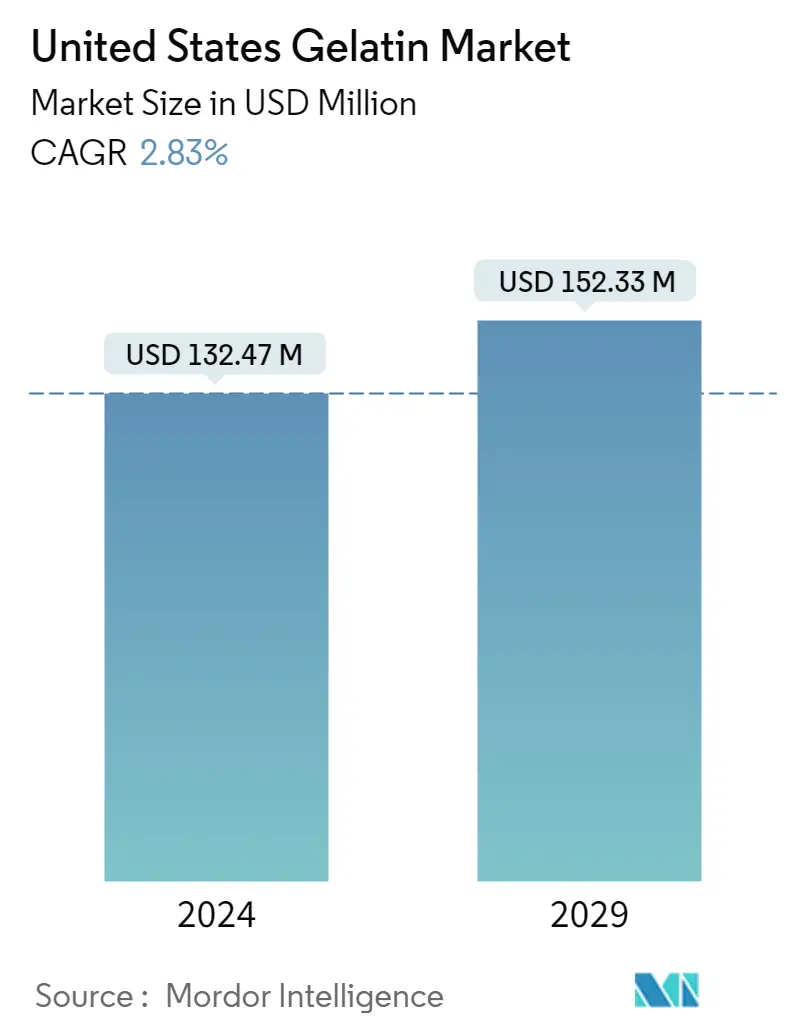

Объем рынка желатина в США оценивается в 132,47 миллиона долларов США в 2024 году и, как ожидается, достигнет 152,33 миллиона долларов США к 2029 году, а среднегодовой темп роста составит 2,83% в течение прогнозируемого периода (2024-2029 годы).

Смещение потребительских предпочтений в сторону белковых продуктов и напитков влияет на использование желатина.

- На сегмент продуктов питания и напитков приходится наибольшее количество применений на рынке желатина. Это связано с функциональной пригодностью желатина. В сегменте продуктов питания и напитков общий объемный рост составил 26,3% с 2016 по 2022 год. В 2022 году подсегмент хлебобулочных изделий и напитков занимал наибольшую долю рынка - около 60% в сегменте продуктов питания и напитков. Это произошло в первую очередь из-за смещения предпочтений от традиционных газированных напитков и хлебобулочных изделий к решениям, в большей степени основанным на белке. В 2021 году 35% домохозяйств в США придерживались определенной белковой диеты, такой как диета с высоким содержанием белка, палео, низким содержанием углеводов и органическая.

- В 2020 году на рынке наблюдался самый высокий темп роста в годовом выражении - 10,54% в натуральном выражении, что почти в три раза превысило темпы роста в 2019 году. Объем потребления продуктов быстрого приготовления на дому увеличился до 26% в 2020 году из-за COVID-19. пандемия. Однако важность здоровья как образа жизни повлияла на потребителей, что в сочетании с растущей осведомленностью о преимуществах желатина вызвало спрос на желатин в секторе продуктов питания и напитков.

- Среди всех сегментов сегмент средств личной гигиены и косметики является самой быстрорастущей отраслью. Прогнозируется, что среднегодовой темп роста составит 6,49% в течение прогнозируемого периода. Это объясняется средним содержанием белка в желатине, которое на 5% выше, чем в других молочных белках, таких как сывороточные и молочные белки. Люди также предпочитают средства личной гигиены и косметические средства на основе желатина из-за его пленкообразующих свойств, которые помогают лечить волосы и кожу. Желатин также обеспечивает более равномерное усвоение пигментов красок и оттенков для волос.

Тенденции рынка желатина в США

- Детское питание станет свидетелем устойчивого роста после пандемии

- Инновации играют ключевую роль в поддержании стабильных темпов роста

- Устойчивые и инновационные тенденции в упаковке повлияют на рынок сухих завтраков

- Предпочтения потребителей смещаются в сторону приправ и соусов премиум-класса, а не упакованных супов.

- Ключевые игроки сосредоточат внимание на обогащении продуктов питания и питательных веществах

- Альтернативы молочным продуктам продемонстрируют значительный рост

- Акцент на осведомленность и инновации; движущая сила роста рынка питания для пожилых людей

- Большие возможности для продуктов, альтернативных мясу

- Электронный запуск станет одним из наиболее предпочтительных каналов

- Ключевые игроки уделяют больше внимания полезным ингредиентам после COVID-19

- Спортивное/спортивное питание продемонстрирует значительный рост в течение прогнозируемого периода

- Ожидается, что растущий экспорт кормов в США и цены на корма окажут влияние на производство.

- Косметическая индустрия США будет развиваться за счет синергии инноваций и влияния социальных сетей

- Рост потребления животного белка открывает возможности для ключевых игроков сектора ингредиентов

Обзор желатиновой промышленности США

Рынок желатина в США достаточно консолидирован пять крупнейших компаний занимают 66,44%. Основными игроками на этом рынке являются Ajinomoto Co. Inc., Darling Ingredients Inc., Gelatines Weishardt SAS, GELITA AG и Nitta Gelatin Inc. (отсортировано в алфавитном порядке).

Лидеры рынка желатина США

Ajinomoto Co. Inc.

Darling Ingredients Inc.

Gelatines Weishardt SAS

GELITA AG

Nitta Gelatin Inc.

Other important companies include Baotou Dongbao Bio Tech Co. Ltd, Hangzhou Qunli Gelatin Chemical Co. Ltd, Italgelatine SpA, Lapi Gelatine SpA.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка желатина в США

- Май 2021 г . Darling Ingredients Inc. объявила, что ее бренд Rousselot расширил ассортимент очищенного, фармацевтического и модифицированного желатина выпуском X-Pure® GelDAT – желатина дезаминотирозин.

- Январь 2021 г . Nitta Gelatin India представила высококачественный желатин международного стандарта в рамках своего бизнеса в сфере гостиничного/ресторанного/кейтерингового обслуживания (HoReCa). Желатин высшего качества производится по японской технологии в соответствии с надлежащей производственной практикой (GMP) и системой анализа рисков и критических контрольных точек (HACCP), в соответствии с европейскими гигиеническими стандартами (EC). Этот желатин получен из натуральных источников, которые содержат все незаменимые аминокислоты, кроме триптофана.

- Ноябрь 2020 г . Rousselot запустила новый формат доставки — жевательные капсулы — для нутрицевтических и фармацевтических желатиновых ингредиентов, предлагаемых под брендом SiMoGel, что позволяет производителям воспользоваться растущей популярностью жевательных конфет и жевательных конфет. Жевательные капсулы сочетают в себе преимущества капсул, мягких гелей и жевательных конфет в одном формате доставки. Созданные с использованием SiMoGel в процессе безкрахмального нанесения, жевательные капсулы можно использовать для доставки широкого спектра активных ингредиентов в очень точных дозировках, от питательных растворов до безрецептурных продуктов.

Отчет о рынке желатина в США – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ВВЕДЕНИЕ

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

-

3.1 Объем рынка конечных пользователей

- 3.1.1 Детское питание и детские смеси

- 3.1.2 Пекарня

- 3.1.3 Напитки

- 3.1.4 Хлопья на завтрак

- 3.1.5 Приправы/Соусы

- 3.1.6 Кондитерские изделия

- 3.1.7 Молочные и молочные альтернативные продукты

- 3.1.8 Питание пожилых людей и медицинское питание

- 3.1.9 Мясо/птица/морепродукты и продукты, заменители мяса

- 3.1.10 Продукты питания RTE/RTC

- 3.1.11 Закуски

- 3.1.12 Спортивное/спортивное питание

- 3.1.13 Корма для животных

- 3.1.14 Личная гигиена и косметика

-

3.2 Тенденции потребления белка

- 3.2.1 Животное

-

3.3 Тенденции производства

- 3.3.1 Животное

-

3.4 Нормативно-правовая база

- 3.4.1 Соединенные Штаты

- 3.5 Анализ цепочки создания стоимости и каналов сбыта

4. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

-

4.1 Форма

- 4.1.1 На основе животных

- 4.1.2 Морская база

-

4.2 Конечный пользователь

- 4.2.1 Еда и напитки

- 4.2.1.1 По дополнительному конечному пользователю

- 4.2.1.1.1 Пекарня

- 4.2.1.1.2 Напитки

- 4.2.1.1.3 Приправы/Соусы

- 4.2.1.1.4 Кондитерские изделия

- 4.2.1.1.5 Молочные и молочные альтернативные продукты

- 4.2.1.1.6 Продукты питания RTE/RTC

- 4.2.1.1.7 Закуски

- 4.2.2 Личная гигиена и косметика

5. КОНКУРЕНТНАЯ СРЕДА

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

- 5.3 Ландшафт компании

-

5.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 5.4.1 Ajinomoto Co. Inc.

- 5.4.2 Baotou Dongbao Bio Tech Co. Ltd

- 5.4.3 Darling Ingredients Inc.

- 5.4.4 Gelatines Weishardt SAS

- 5.4.5 GELITA AG

- 5.4.6 Hangzhou Qunli Gelatin Chemical Co. Ltd

- 5.4.7 Italgelatine SpA

- 5.4.8 Lapi Gelatine SpA

- 5.4.9 Nitta Gelatin Inc.

6. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

7. ПРИЛОЖЕНИЕ

-

7.1 Глобальный обзор

- 7.1.1 Обзор

- 7.1.2 Концепция пяти сил Портера

- 7.1.3 Анализ глобальной цепочки создания стоимости

- 7.1.4 Динамика рынка (DRO)

- 7.2 Источники и ссылки

- 7.3 Список таблиц и рисунков

- 7.4 Первичная информация

- 7.5 Пакет данных

- 7.6 Словарь терминов

Сегментация индустрии желатина в США

На основе животных и морских животных представлены сегментами по форме. Продукты питания и напитки, средства личной гигиены и косметика рассматриваются конечным пользователем как сегменты.

- На сегмент продуктов питания и напитков приходится наибольшее количество применений на рынке желатина. Это связано с функциональной пригодностью желатина. В сегменте продуктов питания и напитков общий объемный рост составил 26,3% с 2016 по 2022 год. В 2022 году подсегмент хлебобулочных изделий и напитков занимал наибольшую долю рынка - около 60% в сегменте продуктов питания и напитков. Это произошло в первую очередь из-за смещения предпочтений от традиционных газированных напитков и хлебобулочных изделий к решениям, в большей степени основанным на белке. В 2021 году 35% домохозяйств в США придерживались определенной белковой диеты, такой как диета с высоким содержанием белка, палео, низким содержанием углеводов и органическая.

- В 2020 году на рынке наблюдался самый высокий темп роста в годовом выражении - 10,54% в натуральном выражении, что почти в три раза превысило темпы роста в 2019 году. Объем потребления продуктов быстрого приготовления на дому увеличился до 26% в 2020 году из-за COVID-19. пандемия. Однако важность здоровья как образа жизни повлияла на потребителей, что в сочетании с растущей осведомленностью о преимуществах желатина вызвало спрос на желатин в секторе продуктов питания и напитков.

- Среди всех сегментов сегмент средств личной гигиены и косметики является самой быстрорастущей отраслью. Прогнозируется, что среднегодовой темп роста составит 6,49% в течение прогнозируемого периода. Это объясняется средним содержанием белка в желатине, которое на 5% выше, чем в других молочных белках, таких как сывороточные и молочные белки. Люди также предпочитают средства личной гигиены и косметические средства на основе желатина из-за его пленкообразующих свойств, которые помогают лечить волосы и кожу. Желатин также обеспечивает более равномерное усвоение пигментов красок и оттенков для волос.

| На основе животных |

| Морская база |

| Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | ||

| Приправы/Соусы | ||

| Кондитерские изделия | ||

| Молочные и молочные альтернативные продукты | ||

| Продукты питания RTE/RTC | ||

| Закуски | ||

| Личная гигиена и косметика |

| Форма | На основе животных | ||

| Морская база | |||

| Конечный пользователь | Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | |||

| Приправы/Соусы | |||

| Кондитерские изделия | |||

| Молочные и молочные альтернативные продукты | |||

| Продукты питания RTE/RTC | |||

| Закуски | |||

| Личная гигиена и косметика | |||

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.