Объем рынка инженерных пластмасс в США

|

|

Период исследования | 2017 - 2029 |

|

|

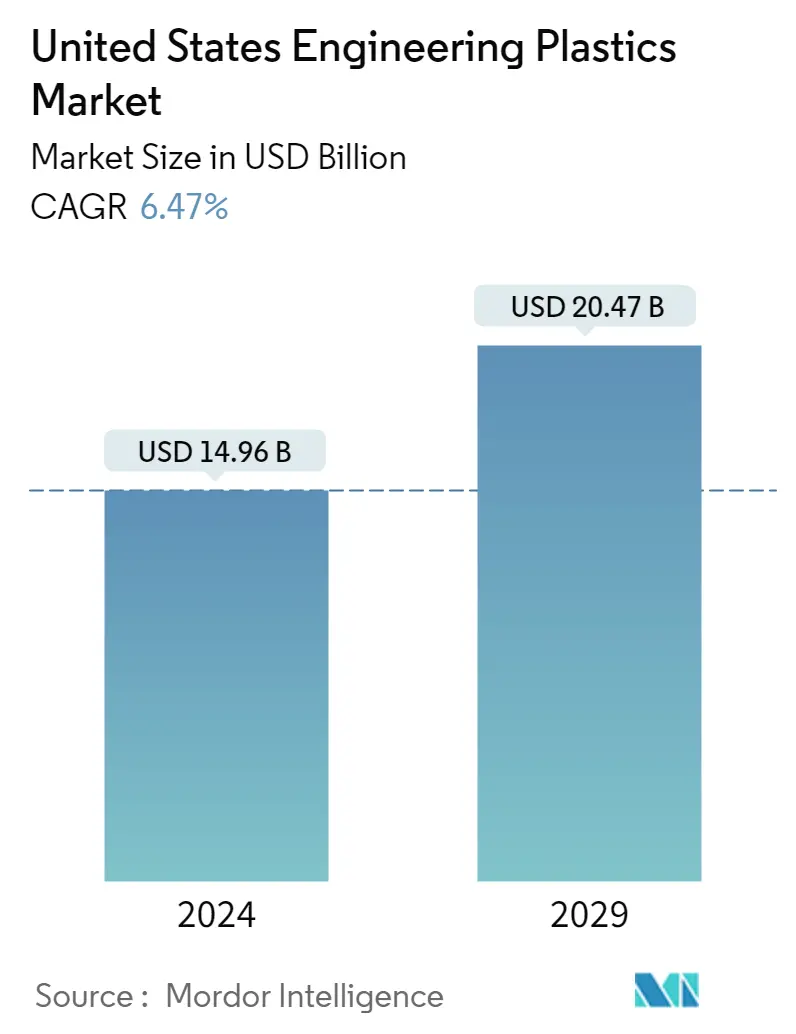

Размер Рынка (2024) | USD 14.96 Billion |

|

|

Размер Рынка (2029) | USD 20.47 Billion |

|

|

Наибольшая доля по отрасли конечного пользователя | Упаковка |

|

|

CAGR (2024 - 2029) | 6.47 % |

|

|

Самый быстрорастущий по отрасли конечного пользователя | Электрика и электроника |

|

|

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка инженерных пластмасс США

Объем рынка инженерных пластмасс в США оценивается в 14,96 млрд долларов США в 2024 году и, как ожидается, достигнет 20,47 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 6,47% в течение прогнозируемого периода (2024-2029 гг.).

Растущее внедрение передовых материалов для стимулирования спроса на конструкционные пластики

- Конструкционные пластмассы находят применение в самых разных областях от внутренних стеновых панелей и дверей в аэрокосмической отрасли до жесткой и гибкой упаковки. Инженерные пластмассы популярны во многих отраслях промышленности благодаря их легкому весу и высокому качеству с точки зрения прочности, низкой усталости и низкой воспламеняемости. Рынок инженерных пластиков США возглавляют такие отрасли, как упаковка, электротехника и электроника, а также автомобилестроение.

- В Соединенных Штатах упаковочная индустрия занимает наибольшую долю выручки на рынке, которая, как ожидается, вырастет на 5,93% в течение прогнозируемого периода. Спрос на пластиковую упаковку растет в основном со стороны пищевой промышленности и индустрии напитков. Более того, растущий спрос на готовые блюда, онлайн-покупки продуктов питания и т. д. стимулировал развитие упаковочной промышленности в стране. В 2022 году объем производства пластиковой упаковки в США составил 178 тысяч тонн. Спрос на конструкционные пластмассы в упаковочной промышленности в 2022 году увеличился на 7,71% в стоимостном выражении по сравнению с 2021 годом.

- Электротехническая и электронная промышленность в Соединенных Штатах является вторым наиболее перспективным рынком конструкционных пластмасс с ожидаемым среднегодовым темпом роста 8,41% в стоимостном выражении в течение прогнозируемого периода (2023-2029 гг.). Это связано с более широким использованием продуктов бытовой электроники, таких как устройства умный дом, носимые мониторы здоровья и развлекательные устройства для облегчения удаленного взаимодействия, развлечений и производительности.

- Ожидается, что рост спроса на электромобили и позитивные изменения в торговой политике станут основными движущими факторами роста рынка автомобильных конструкционных пластиков в США. Ожидается, что в течение прогнозируемого периода среднегодовой темп роста спроса на инженерный пластик в автомобильной промышленности составит 5,31% по стоимости.

Тенденции рынка инженерных пластмасс в США

- Оборонные стратегии правительства США, способствующие росту производства компонентов для аэрокосмической отрасли

- Электромобили будут стимулировать рост автомобильного производства в будущем

- Рост расходов на строительство в частном секторе приведет к увеличению площади новых квартир в США

- Сектор продуктов питания и напитков увеличит производство пластиковой упаковки в стране

- Полиамиды останутся самой экспортируемой смолой в США

- Рост цен на сырую нефть может повлиять на цены на конструкционные пластмассы

- Законодательные указания по ускорению роста переработки полиамида в стране

- Механическая переработка поликарбонатных пластиков будет сложной задачей из-за низкого качества восстановленного материала.

- Уровень переработки в США в 2021 году составил 28,6%, при этом ПЭТ-отходы составили почти 6 миллионов тонн.

- R-ABS будет производиться с использованием механической переработки и смешиваться с первичным ABS для получения частично переработанного пластика.

Обзор отрасли инженерных пластмасс в США

Рынок инженерных пластмасс США достаточно консолидирован пять крупнейших компаний занимают 66,72%. Основными игроками на этом рынке являются Alfa SAB de CV, Ascend Performance Materials, Indorama Ventures Public Company Limited, Koch Industries, Inc. и SABIC (отсортировано в алфавитном порядке).

Лидеры рынка инженерных пластмасс США

Alfa S.A.B. de C.V.

Ascend Performance Materials

Indorama Ventures Public Company Limited

Koch Industries, Inc.

SABIC

Other important companies include Arkema, BASF SE, Celanese Corporation, Covestro AG, DuPont, Formosa Plastics Group, INEOS, RTP Company, Solvay, The Chemours Company.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка инженерных пластмасс США

- Февраль 2023 г . Covestro AG представила поликарбонат Makrolon 3638 для применения в здравоохранении и биологических науках, таких как устройства для доставки лекарств, оздоровительные и носимые устройства, а также одноразовые контейнеры для биофармацевтического производства.

- Ноябрь 2022 г . Solvay и Orbia объявили о рамочном соглашении о создании партнерства по производству суспензионного поливинилиденфторида (ПВДФ) для аккумуляторных материалов, что приведет к созданию крупнейших мощностей в Северной Америке.

- Ноябрь 2022 г . Celanese Corporation завершила приобретение бизнеса DuPont в области мобильности и материалов (MM). Это приобретение расширило портфель продукции компании, состоящей из специальных термопластов, за счет добавления хорошо известных брендов и интеллектуальной собственности DuPont.

Отчет о рынке инженерных пластиков в США – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

-

4.1 Тенденции конечных пользователей

- 4.1.1 Аэрокосмическая промышленность

- 4.1.2 Автомобильная промышленность

- 4.1.3 Строительство и Строительство

- 4.1.4 Электрика и электроника

- 4.1.5 Упаковка

- 4.2 Тенденции импорта и экспорта

- 4.3 Ценовые тенденции

-

4.4 Обзор переработки

- 4.4.1 Тенденции переработки полиамида (PA)

- 4.4.2 Тенденции переработки поликарбоната (ПК)

- 4.4.3 Тенденции переработки полиэтилентерефталата (ПЭТ)

- 4.4.4 Тенденции переработки стирольных сополимеров (ABS и SAN)

-

4.5 Нормативно-правовая база

- 4.5.1 Соединенные Штаты

- 4.6 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Отрасль конечных пользователей

- 5.1.1 Аэрокосмическая промышленность

- 5.1.2 Автомобильная промышленность

- 5.1.3 Строительство и Строительство

- 5.1.4 Электрика и электроника

- 5.1.5 Промышленность и машиностроение

- 5.1.6 Упаковка

- 5.1.7 Другие отрасли конечных пользователей

-

5.2 Тип смолы

- 5.2.1 Фторполимер

- 5.2.1.1 По типу субсмолы

- 5.2.1.1.1 Этилентетрафторэтилен (ЭТФЭ)

- 5.2.1.1.2 Фторированный этиленпропилен (ФЭП)

- 5.2.1.1.3 Политетрафторэтилен (ПТФЭ)

- 5.2.1.1.4 Поливинилфторид (ПВФ)

- 5.2.1.1.5 Поливинилиденфторид (ПВДФ)

- 5.2.1.1.6 Другие типы субсмол

- 5.2.2 Жидкокристаллический полимер (ЖКП)

- 5.2.3 Полиамид (ПА)

- 5.2.3.1 По типу субсмолы

- 5.2.3.1.1 Производительность

- 5.2.3.1.2 Полиамид (ПА) 6

- 5.2.3.1.3 Полиамид (ПА) 66

- 5.2.3.1.4 Полифталамид

- 5.2.4 Полибутилентерефталат (ПБТ)

- 5.2.5 Поликарбонат (ПК)

- 5.2.6 Полиэфирэфиркетон (PEEK)

- 5.2.7 Полиэтилентерефталат (ПЭТ)

- 5.2.8 Полиимид (ПИ)

- 5.2.9 Полиметилметакрилат (ПММА)

- 5.2.10 Полиоксиметилен (ПОМ)

- 5.2.11 Сополимеры стирола (АБС и САН)

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Alfa S.A.B. de C.V.

- 6.4.2 Arkema

- 6.4.3 Ascend Performance Materials

- 6.4.4 BASF SE

- 6.4.5 Celanese Corporation

- 6.4.6 Covestro AG

- 6.4.7 DuPont

- 6.4.8 Formosa Plastics Group

- 6.4.9 Indorama Ventures Public Company Limited

- 6.4.10 INEOS

- 6.4.11 Koch Industries, Inc.

- 6.4.12 RTP Company

- 6.4.13 SABIC

- 6.4.14 Solvay

- 6.4.15 The Chemours Company

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ ENGINEERING PLASTICS

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Модель пяти сил Портера (анализ привлекательности отрасли)

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ВЫРУЧКА ПРОИЗВОДСТВА АЭРОКОСМИЧЕСКИХ КОМПОНЕНТОВ, США, 2017–2029 гг.

- Рисунок 2:

- ОБЪЕМ ПРОИЗВОДСТВА АВТОМОБИЛЕЙ, ЕД. В США, 2017 - 2029 гг.

- Рисунок 3:

- ПЛОЩАДЬ НОВОГО СТРОИТЕЛЬСТВА, КВАДРАТНЫХ ФУТОВ, США, 2017 - 2029 гг.

- Рисунок 4:

- ВЫРУЧКА ПРОИЗВОДСТВА ЭЛЕКТРОТЕХНИКИ И ЭЛЕКТРОНИКИ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 5:

- ОБЪЕМ ПРОИЗВОДСТВА ПЛАСТИКОВОЙ УПАКОВКИ, ТОНН, США, 2017 - 2029 гг.

- Рисунок 6:

- ВЫРУЧКА ИНЖЕНЕРНЫХ ПЛАСТМАСС ПО ТИПАМ СМОЛ, ДОЛЛ. США, США, 2017–2021 гг.

- Рисунок 7:

- ЭКСПОРТНАЯ ВЫРУЧКА ТЕХНИЧЕСКИХ ПЛАСТМАСС ПО ТИПАМ СМОЛ, ДОЛЛ. США, США, 2017–2021 гг.

- Рисунок 8:

- ЦЕНА НА ТЕХНИЧЕСКИЕ ПЛАСТМАССЫ ПО ТИПАМ СМОЛ, ДОЛЛ. США ЗА КГ, США, 2017 - 2021 гг.

- Рисунок 9:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 10:

- СТОИМОСТЬ ПОТРЕБЛЕННЫХ ТЕХНИЧЕСКИХ ПЛАСТМАСС, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 11:

- ОБЪЕМ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЯЕМЫХ ОТРАСЛЬЮ КОНЕЧНОГО ПОТРЕБИТЕЛЯ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 12:

- СТОИМОСТЬ ТЕХНИЧЕСКИХ ПЛАСТМАСС, ПОТРЕБЛЯЕМЫХ ОТРАСЛЯМИ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 13:

- ОБЪЕМНАЯ ДОЛЯ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2017, 2023 и 2029 гг.

- Рисунок 14:

- ДОЛЯ ТЕХНИЧЕСКИХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2017, 2023 и 2029 гг.

- Рисунок 15:

- ОБЪЕМ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В АВИАЦИОННОЙ ПРОМЫШЛЕННОСТИ, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 16:

- СТОИМОСТЬ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В АЭРОКОСМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 17:

- ДОЛЯ ТЕХНИЧЕСКИХ ПЛАСТМАСС, ПОТРЕБЛЯЕМЫХ В АЭРОКОСМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ, ПО ТИПАМ СМОЛЫ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 18:

- ОБЪЕМ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В АВТОМОБИЛЬНОЙ ПРОМЫШЛЕННОСТИ, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 19:

- СТОИМОСТЬ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В АВТОМОБИЛЬНОЙ ПРОМЫШЛЕННОСТИ, США, 2017–2029 гг.

- Рисунок 20:

- ДОЛЯ ТЕХНИЧЕСКИХ ПЛАСТМАСС, ПОТРЕБЛЯЕМЫХ В АВТОМОБИЛЬНОЙ ПРОМЫШЛЕННОСТИ, ПО ТИПАМ СМОЛ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 21:

- ОБЪЕМ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В СТРОИТЕЛЬСТВЕ, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 22:

- СТОИМОСТЬ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В СТРОИТЕЛЬСТВЕ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 23:

- ДОЛЯ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЯЕМЫХ В СТРОИТЕЛЬСТВЕ, ПО ТИПАМ СМОЛ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 24:

- ОБЪЕМ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЯЕМЫХ В ЭЛЕКТРОТЕХНИЧЕСКОЙ И ЭЛЕКТРОННОЙ ПРОМЫШЛЕННОСТИ, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 25:

- СТОИМОСТЬ ТЕХНИЧЕСКИХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В ЭЛЕКТРОНИКЕ И ЭЛЕКТРОНИКЕ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 26:

- ДОЛЯ ТЕХНИЧЕСКИХ ПЛАСТМАСС, ПОТРЕБЛЯЕМЫХ В ЭЛЕКТРОНИКЕ И ЭЛЕКТРОНИКЕ, ПО ТИПАМ СМОЛ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 27:

- ОБЪЕМ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В ПРОМЫШЛЕННОСТИ И МАШИНОСТРОЕНИИ, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 28:

- СТОИМОСТЬ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В ПРОМЫШЛЕННОЙ И МАШИНОСТРОИТЕЛЬНОЙ ПРОМЫШЛЕННОСТИ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 29:

- ДОЛЯ ТЕХНИЧЕСКИХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В ПРОМЫШЛЕННОЙ И МАШИНОСТРОИТЕЛЬНОЙ ПРОМЫШЛЕННОСТИ, ПО ТИПАМ СМОЛ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 30:

- ОБЪЕМ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В УПАКОВОЧНОЙ ПРОМЫШЛЕННОСТИ, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 31:

- СТОИМОСТЬ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В УПАКОВОЧНОЙ ПРОМЫШЛЕННОСТИ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 32:

- ДОЛЯ ТЕХНИЧЕСКИХ ПЛАСТМАСС, ПОТРЕБЛЯЕМЫХ В УПАКОВОЧНОЙ ПРОМЫШЛЕННОСТИ, ПО ТИПАМ СМОЛЫ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 33:

- ОБЪЕМ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В ДРУГИХ ОТРАСЛЯХ КОНЕЧНОГО ПОТРЕБИТЕЛЯ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 34:

- СТОИМОСТЬ ТЕХНИЧЕСКИХ ПЛАСТМАСС, ПОТРЕБЛЕННЫХ В ДРУГИХ ОТРАСЛЯХ КОНЕЧНОГО ПОТРЕБИТЕЛЯ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 35:

- ДОЛЯ ИНЖЕНЕРНЫХ ПЛАСТМАСС, ПОТРЕБЛЯЕМЫХ В ДРУГИХ ОТРАСЛЯХ КОНЕЧНОГО ПОТРЕБИТЕЛЯ, ПО ТИПАМ СМОЛ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 36:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ИНЖЕНЕРНЫХ ПЛАСТМАСС ПО ТИПАМ СМОЛ, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 37:

- СТОИМОСТЬ ПОТРЕБЛЕННЫХ ТЕХНИЧЕСКИХ ПЛАСТМАСС ПО ТИПАМ СМОЛЫ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 38:

- ОБЪЕМНАЯ ДОЛЯ ПОТРЕБЛЕНИЯ ТЕХНИЧЕСКИХ ПЛАСТМАСС ПО ТИПАМ СМОЛ, %, США, 2017, 2023, 2029 гг.

- Рисунок 39:

- ДОЛЯ В СТОИМОСТИ ПОТРЕБЛЕННЫХ ТЕХНИЧЕСКИХ ПЛАСТМАСС ПО ТИПАМ СМОЛ, %, США, 2017, 2023 и 2029 гг.

- Рисунок 40:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ФТОРПОЛИМЕРА ПО ВИДАМ СУБСМОЛЫ, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 41:

- СТОИМОСТЬ ПОТРЕБЛЕННОГО ФТОРПОЛИМЕРА ПО ТИПАМ ПОДСМОЛЫ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 42:

- ОБЪЕМНАЯ ДОЛЯ ПОТРЕБЛЕНИЯ ФТОРПОЛИМЕРА ПО ТИПАМ СУБСМОЛ, %, США, 2017, 2023, 2029 гг.

- Рисунок 43:

- ДОЛЯ В СТОИМОСТИ ПОТРЕБЛЕНИЯ ФТОРПОЛИМЕРА ПО ТИПАМ СУБСМОЛ, %, США, 2017, 2023, 2029 гг.

- Рисунок 44:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ЭТИЛЕНТЕТРАФТОРЭТИЛЕНА (ETFE), ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 45:

- СТОИМОСТЬ ПОТРЕБЛЕННОГО ЭТИЛЕНТЕТРАФТОРЭТИЛЕНА (ETFE), ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 46:

- ДОЛЯ ЭТИЛЕНТЕТРАФТОРЭТИЛЕНА (ETFE), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 47:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ФТОРИРОВАННОГО ЭТИЛЕН-ПРОПИЛЕНА (ФЭП), ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 48:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ФТОРИРОВАННОГО ЭТИЛЕН-ПРОПИЛЕНА (ФЭП), ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 49:

- ДОЛЯ ФТОРИРОВАННОГО ЭТИЛЕН-ПРОПИЛЕНА (ФЭП), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 50:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИТЕТРАФТОРЭТИЛЕНА (ПТФЭ), ТОНН, США, 2017 - 2029 гг.

- Рисунок 51:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИТЕТРАФТОРЭТИЛЕНА (ПТФЭ), долл. США, США, 2017–2029 гг.

- Рисунок 52:

- ДОЛЯ ПОЛИТЕТРАФТОРЭТИЛЕНА (ПТФЭ), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 53:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИВИНИФТОРИДА (ПВФ), ТОНН, США, 2017 - 2029 гг.

- Рисунок 54:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИВИНИЛФТОРИДА (ПВФ), долл. США, США, 2017–2029 гг.

- Рисунок 55:

- ДОЛЯ ПОЛИВИНИЛФТОРИДА (ПВФ), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 56:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИВИНИЛИДЕНФТОРИДА (ПВДФ), ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 57:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИВИНИЛИДЕНФТОРИДА (ПВДФ), долл. США, США, 2017–2029 гг.

- Рисунок 58:

- ДОЛЯ ПОЛИВИНИЛИДЕНФТОРИДА (ПВДФ), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 59:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ДРУГИХ ВИДОВ СМОЛ, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 60:

- СТОИМОСТЬ ПОТРЕБЛЕННЫХ ДРУГИХ ВИДОВ СМОЛ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 61:

- ДОЛЯ В СТОИМОСТИ ДРУГИХ ВИДОВ СМОЛ, ПОТРЕБЛЯЕМЫХ КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 62:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ЖИДКОКРИСТАЛЛИЧЕСКОГО ПОЛИМЕРА (ЖКП), ТОНН, США, 2017 - 2029 гг.

- Рисунок 63:

- СТОИМОСТЬ ПОТРЕБЛЕННОГО ЖИДКОКРИСТАЛЛИЧЕСКОГО ПОЛИМЕРА (ЖКП), ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 64:

- ДОЛЯ В СТОИМОСТИ ЖИДКОКРИСТАЛЛИЧЕСКОГО ПОЛИМЕРА (ЖКП), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 65:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИАМИДА (ПА) ПО ТИПАМ СУБСМОЛЫ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 66:

- СТОИМОСТЬ ПОЛИАМИДА (ПА), ПОТРЕБЛЯЕМОГО ПО ТИПАМ СУБСМОЛЫ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 67:

- ОБЪЕМНАЯ ДОЛЯ ПОЛИАМИДА (ПА), ПОТРЕБЛЯЕМОГО ПО ТИПАМ СУБСМОЛ, %, США, 2017, 2023, 2029 гг.

- Рисунок 68:

- ДОЛЯ ПОЛИАМИДА (ПА), ПОТРЕБЛЕННОГО В СТОИМОСТИ ПО ТИПАМ СУБСМОЛ, %, США, 2017, 2023 и 2029 гг.

- Рисунок 69:

- ОБЪЕМ ПОТРЕБЛЕНИЯ АРАМИДА, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 70:

- СТОИМОСТЬ ПОТРЕБЛЕННОГО АРАМИДА, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 71:

- ДОЛЯ СТОИМОСТИ АРАМИДА, ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 72:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИАМИДА (ПА) 6, ТОНН, США, 2017 - 2029 гг.

- Рисунок 73:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИАМИДА (ПА) 6, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 74:

- ДОЛЯ ПОЛИАМИДА (ПА) 6 В СТОИМОСТИ, ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 75:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИАМИДА (ПА) 66, ТОНН, США, 2017 - 2029 гг.

- Рисунок 76:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИАМИДА (ПА) 66, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 77:

- ДОЛЯ ПОЛИАМИДА (ПА) 66 В СТОИМОСТИ, ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 78:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИФТАЛАМИДА, ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 79:

- СТОИМОСТЬ ПОТРЕБЛЕННОГО ПОЛИФТАЛАМИДА, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 80:

- ДОЛЯ ПОЛИФТАЛАМИДА В СТОИМОСТИ, ПОТРЕБЛЯЕМЫХ КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 81:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИБУТИЛЕНТЕРЕФТАЛАТА (ПБТ), ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 82:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИБУТИЛЕНТЕРЕФТАЛАТА (ПБТ), ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 83:

- ДОЛЯ ПОЛИБУТИЛЕНТЕРЕФТАЛАТА (ПБТ), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 84:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИКАРБОНАТА (ПК), ТОНН, США, 2017 - 2029 гг.

- Рисунок 85:

- СТОИМОСТЬ ПОТРЕБЛЕННОГО ПОЛИКАРБОНАТА (ПК), ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 86:

- ДОЛЯ В СТОИМОСТИ ПОЛИКАРБОНАТА (ПК), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 87:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИЭФИР-КЕТОНА (PEEK), ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 88:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИЭФИР-КЕТОНА (PEEK), ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 89:

- ДОЛЯ ПОЛИЭФИРЭФИРКЕТОНА (PEEK), ПОТРЕБЛЕННАЯ ОТРАСЛЬЮ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 90:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 91:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 92:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЕННОГО В СТОИМОСТИ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 93:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИИМИДА (ПИ), ТОНН, США, 2017 - 2029 гг.

- Рисунок 94:

- СТОИМОСТЬ ПОТРЕБЛЕННОГО ПОЛИИМИДА (ПИ), ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 95:

- ДОЛЯ ПОЛИИМИДА (ПИ), ПОТРЕБЛЯЕМОГО В ОТРАСЛИ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 96:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИМЕТИЛМЕТАКРИЛАТА (ПММА), ТОНН, США, 2017 - 2029 гг.

- Рисунок 97:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИМЕТИЛМЕТАКРИЛАТА (ПММА), ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 98:

- ДОЛЯ ПОЛИМЕТИЛМЕТАКРИЛАТА (ПММА), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 99:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИОКСИМЕТИЛЕНА (ПОМ), ТОНН, США, 2017 - 2029 гг.

- Рисунок 100:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИОКСИМЕТИЛЕНА (ПОМ), ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 101:

- ДОЛЯ ПОЛИОКСИМЕТИЛЕНА (ПОМ), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 102:

- ОБЪЕМ ПОТРЕБЛЕНИЯ СОПОЛИМЕРОВ СТИРОЛА (АБС И САН), ТОНН, США, 2017 - 2029 гг.

- Рисунок 103:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ СОПОЛИМЕРОВ СТИРОЛА (АБС И САН), ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 104:

- ДОЛЯ СОПОЛИМЕРОВ СТИРОЛА (АБС И САН), ПОТРЕБЛЯЕМЫХ КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 105:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ ДВИЖЕНИЙ, США, 2019–2021 гг.

- Рисунок 106:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, СОЕДИНЕННЫЕ ШТАТЫ, 2019–2021 гг.

- Рисунок 107:

- ДОЛЯ МОЩНОСТИ ПРОИЗВОДСТВА ИНЖЕНЕРНЫХ ПЛАСТМАСС ПО ОСНОВНЫМ ИГРОКАМ, %, США, 2022 г.

- Рисунок 108:

- ДОЛЯ ПРОИЗВОДСТВЕННЫХ МОЩНОСТЕЙ ФТОРПОЛИМЕРА ПО ОСНОВНЫМ ИГРОКАМ, %, США, 2022 г.

- Рисунок 109:

- ДОЛЯ МОЩНОСТИ ПРОИЗВОДСТВА ЖИДКОКРИСТАЛЛИЧЕСКОГО ПОЛИМЕРА (ЖКП) ПО ОСНОВНЫМ ИГРОКАМ, %, США, 2022 г.

- Рисунок 110:

- ДОЛЯ ПРОИЗВОДСТВА ПОЛИАМИДА (ПА) ПО ОСНОВНЫМ ИГРОКАМ, %, США, 2022 г.

- Рисунок 111:

- ДОЛЯ МОЩНОСТЕЙ ПРОИЗВОДСТВА ПОЛИБУТИЛЕНТЕРЕФТАЛАТА (ПБТ) ПО ОСНОВНЫМ ИГРОКАМ, %, США, 2022 г.

- Рисунок 112:

- ДОЛЯ ПРОИЗВОДСТВЕННЫХ МОЩНОСТЕЙ ПОЛИКАРБОНАТА (ПК) ПО ОСНОВНЫМ ИГРОКАМ, %, США, 2022 г.

- Рисунок 113:

- ДОЛЯ МОЩНОСТЕЙ ПРОИЗВОДСТВА ПОЛИЭФИР-КЕТОНА (PEEK) ПО ОСНОВНЫМ ИГРОКАМ, %, США, 2022 г.

- Рисунок 114:

- ДОЛЯ МОЩНОСТЕЙ ПРОИЗВОДСТВА ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ) ПО ОСНОВНЫМ ИГРОКАМ, %, США, 2022 г.

- Рисунок 115:

- ДОЛЯ МОЩНОСТЕЙ ПРОИЗВОДСТВА ПОЛИОКСИМЕТИЛЕНА (ПОМ) ПО ОСНОВНЫМ ИГРОКАМ, %, США, 2022 г.

- Рисунок 116:

- ДОЛЯ ПРОИЗВОДСТВА СОПОЛИМЕРОВ СТИРОЛА (АБС И САН) ПО ОСНОВНЫМ ИГРОКАМ, %, США, 2022 г.

Сегментация промышленности инженерных пластмасс в США

Аэрокосмическая промышленность, автомобилестроение, строительство, электротехника и электроника, промышленность и машиностроение, упаковка рассматриваются как сегменты по отраслям конечных пользователей. Фторполимер, жидкокристаллический полимер (LCP), полиамид (PA), полибутилентерефталат (PBT), поликарбонат (PC), полиэфирэфиркетон (PEEK), полиэтилентерефталат (PET), полиимид (PI), полиметилметакрилат (PMMA), полиоксиметилен (POM), сополимеры стирола (ABS и SAN) подразделяются на сегменты по типу смолы.

- Конструкционные пластмассы находят применение в самых разных областях от внутренних стеновых панелей и дверей в аэрокосмической отрасли до жесткой и гибкой упаковки. Инженерные пластмассы популярны во многих отраслях промышленности благодаря их легкому весу и высокому качеству с точки зрения прочности, низкой усталости и низкой воспламеняемости. Рынок инженерных пластиков США возглавляют такие отрасли, как упаковка, электротехника и электроника, а также автомобилестроение.

- В Соединенных Штатах упаковочная индустрия занимает наибольшую долю выручки на рынке, которая, как ожидается, вырастет на 5,93% в течение прогнозируемого периода. Спрос на пластиковую упаковку растет в основном со стороны пищевой промышленности и индустрии напитков. Более того, растущий спрос на готовые блюда, онлайн-покупки продуктов питания и т. д. стимулировал развитие упаковочной промышленности в стране. В 2022 году объем производства пластиковой упаковки в США составил 178 тысяч тонн. Спрос на конструкционные пластмассы в упаковочной промышленности в 2022 году увеличился на 7,71% в стоимостном выражении по сравнению с 2021 годом.

- Электротехническая и электронная промышленность в Соединенных Штатах является вторым наиболее перспективным рынком конструкционных пластмасс с ожидаемым среднегодовым темпом роста 8,41% в стоимостном выражении в течение прогнозируемого периода (2023-2029 гг.). Это связано с более широким использованием продуктов бытовой электроники, таких как устройства умный дом, носимые мониторы здоровья и развлекательные устройства для облегчения удаленного взаимодействия, развлечений и производительности.

- Ожидается, что рост спроса на электромобили и позитивные изменения в торговой политике станут основными движущими факторами роста рынка автомобильных конструкционных пластиков в США. Ожидается, что в течение прогнозируемого периода среднегодовой темп роста спроса на инженерный пластик в автомобильной промышленности составит 5,31% по стоимости.

| Отрасль конечных пользователей | Аэрокосмическая промышленность | |||

| Автомобильная промышленность | ||||

| Строительство и Строительство | ||||

| Электрика и электроника | ||||

| Промышленность и машиностроение | ||||

| Упаковка | ||||

| Другие отрасли конечных пользователей | ||||

| Тип смолы | Фторполимер | По типу субсмолы | Этилентетрафторэтилен (ЭТФЭ) | |

| Фторированный этиленпропилен (ФЭП) | ||||

| Политетрафторэтилен (ПТФЭ) | ||||

| Поливинилфторид (ПВФ) | ||||

| Поливинилиденфторид (ПВДФ) | ||||

| Другие типы субсмол | ||||

| Жидкокристаллический полимер (ЖКП) | ||||

| Полиамид (ПА) | По типу субсмолы | Производительность | ||

| Полиамид (ПА) 6 | ||||

| Полиамид (ПА) 66 | ||||

| Полифталамид | ||||

| Полибутилентерефталат (ПБТ) | ||||

| Поликарбонат (ПК) | ||||

| Полиэфирэфиркетон (PEEK) | ||||

| Полиэтилентерефталат (ПЭТ) | ||||

| Полиимид (ПИ) | ||||

| Полиметилметакрилат (ПММА) | ||||

| Полиоксиметилен (ПОМ) | ||||

| Сополимеры стирола (АБС и САН) | ||||

Определение рынка

- Отрасль конечных пользователей - Упаковка, электротехника и электроника, автомобилестроение, строительство и другие отрасли — это отрасли конечного пользователя, рассматриваемые на рынке инженерных пластиков.

- Смола - В рамках исследования рассматривается потребление первичных смол, таких как фторполимер, поликарбонат, полиэтилентерефталат, полибутилентерефталат, полиоксиметилен, полиметилметакрилат, сополимеры стирола, жидкокристаллический полимер, полиэфирэфиркетон, полиимид и полиамид в первичных формах. Переработка рассматривается отдельно в отдельной главе.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Количественные ключевые переменные (отраслевые и внешние), относящиеся к конкретному сегменту продукта и стране, выбираются из группы соответствующих переменных и факторов на основе кабинетных исследований и обзора литературы; наряду с первичными экспертными мнениями. Эти переменные дополнительно подтверждаются посредством регрессионного моделирования (там, где это необходимо).

- Шаг 2. Постройте рыночную модель: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки