Анализ рынка устройств цифровой радиологии в США

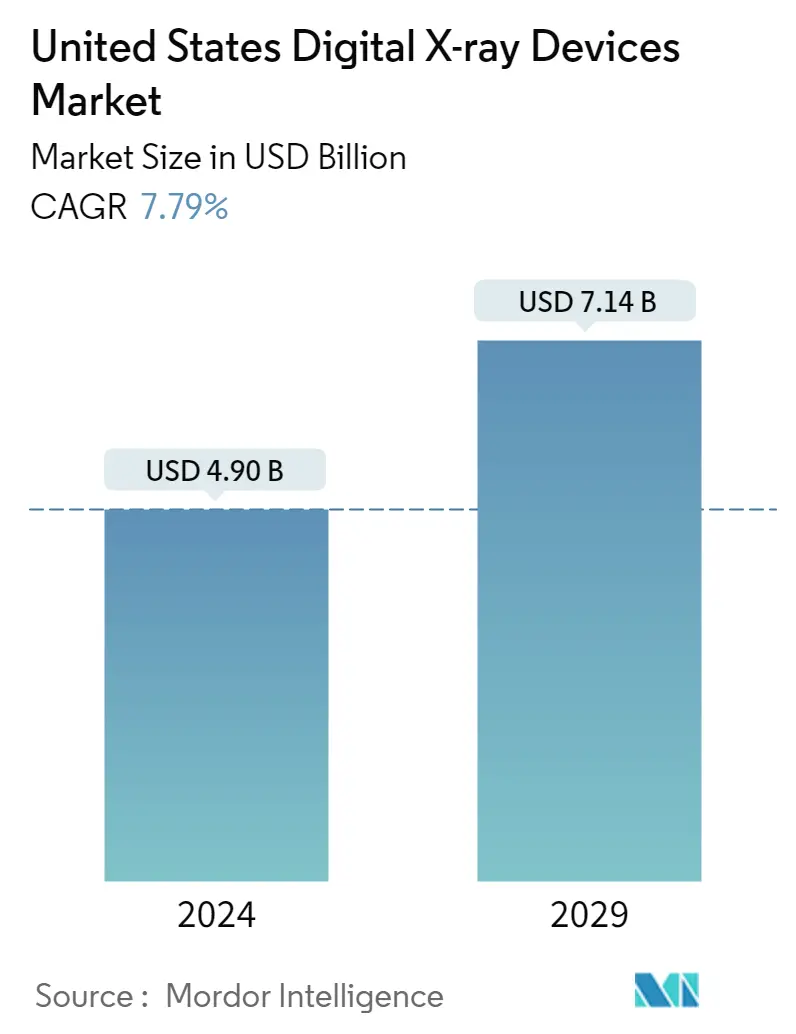

Объем рынка цифровых рентгеновских устройств в США оценивается в 4,90 млрд долларов США в 2024 году и, как ожидается, достигнет 7,14 млрд долларов США к 2029 году, а среднегодовой темп роста составит 7,79% в течение прогнозируемого периода (2024-2029 гг.).

Переход от традиционной рентгеновской визуализации к цифровой рентгеновской визуализации представляет собой быстрый процесс, и ожидается, что он станет наиболее широко используемым методом визуализации в Соединенных Штатах.

Ожидается, что пандемия COVID-19 будет способствовать росту рынка цифровых рентгеновских устройств ввиду растущего спроса на рентген грудной клетки. Кроме того, цифровые рентгеновские аппараты предоставляют цифровые изображения, что является очень важным преимуществом в условиях нынешней пандемии, поскольку хранение пленок может привести к утомительному рабочему процессу. Кроме того, многие игроки активно участвуют в разработке передовых решений для цифровой рентгеновской визуализации, которые будут использоваться для диагностики COVID-19. Например, в мае 2020 года FDA США одобрило портативную рентгеновскую систему AiRTouch от Aspenstate для быстрого рентгенологического исследования грудной клетки пациентов, инфицированных вирусом SARS-Cov-2. Таким образом, ввиду продолжающейся пандемии и широкого использования решений визуализации для точной диагностики и лечения инфекций у пациентов, ожидается, что рынок цифровых рентгеновских устройств окажет существенное влияние.

Ожидается, что преимущество воздействия более низкой дозы радиации на пациентов будет способствовать внедрению цифровых изображений и, таким образом, поможет улучшить рабочий процесс и эффективность, а также повысить безопасность пациентов. В настоящее время, в условиях растущей стоимости лекарств, снижение стоимости процедуры при одновременном повышении безопасности важно для улучшения ухода за пациентами.

Закон о консолидированных ассигнованиях 2016 года, который отдает предпочтение цифровой визуализации перед другими методами, снижает выплаты Medicare на 20% для поставщиков услуг, использующих аналоговые рентгеновские исследования. Таким образом, для тех, кто проводит визуализационные исследования на компьютерном/цифровом рентгенографическом оборудовании, выплаты могут быть снижены на 7% в 2018-2022 годах и на 10% в дальнейшем. Этот фактор может положительно повлиять на рост рынка цифровых рентгеновских аппаратов в США.

Кроме того, согласно исследовательской статье под названием Переломы шейки бедра 2020, к 2030 году в Соединенных Штатах ежегодно будет зарегистрировано около 300 000 случаев переломов бедра. Ежегодно на лечение этой травмы тратится 20 миллиардов долларов.

Таким образом, растущая распространенность заболеваний, требующих рентгеновской визуализации, рост технологических инноваций и государственная политика могут способствовать росту рынка цифровых рентгеновских устройств в США в течение прогнозируемого периода.

Тенденции рынка цифровых радиологических устройств в США

Ожидается, что в сегменте прямой радиографии в течение прогнозируемого периода будет наблюдаться высокий среднегодовой темп роста.

Ожидается, что в течение прогнозируемого периода прямая рентгенография будет наблюдать значительный рост и будет занимать основную долю рынка цифровых рентгеновских устройств в США. Основными факторами, способствующими росту этого сегмента, являются активизация исследований и разработок, проводимых ключевыми игроками для создания инновационных продуктов со сложными характеристиками, а также высокие стандарты медицинских учреждений в стране.

Прямая цифровая рентгенография (DDR) захватывает изображение непосредственно на детекторе без необходимости использования какого-либо промежуточного интерфейса. Таким образом, это способствует гибкому и бесперебойному рабочему процессу. Следовательно, дополнительные преимущества повышения эффективности и производительности прямой рентгенографии по сравнению с другими технологиями рентгеновской визуализации повышают спрос на более активную разработку и выпуск продуктов, основанных на технологии прямой рентгенографии. Например, в августе 2020 года компания Carestream Health, американская компания по производству медицинского оборудования, представила свою рентгеновскую систему DRX-Compass, цифровое устройство для больниц среднего уровня и центров медицинской визуализации по всему миру, которое может использоваться центрами неотложной помощи. , ортопедия и крупная радиологическая практика. Таким образом, они стремились ускорить коммерциализацию динамической цифровой рентгенографии на рынке здравоохранения США. Таким образом, учитывая расширенные возможности прямой рентгенографии и растущее внимание ключевых игроков к научно-исследовательской деятельности, ожидается, что в течение прогнозируемого периода в этом сегменте в США будет наблюдаться огромный рост.

Системы DDR обеспечивают высокоскоростной рабочий процесс для технологов и способствуют ускоренному ведению пациентов, что особенно важно в амбулаторных условиях, когда пациентам необходимо вернуться домой или на работу. Между экспозицией и получением изображения требуется менее 1 минуты.

Обзор отрасли цифровых радиологических устройств в США

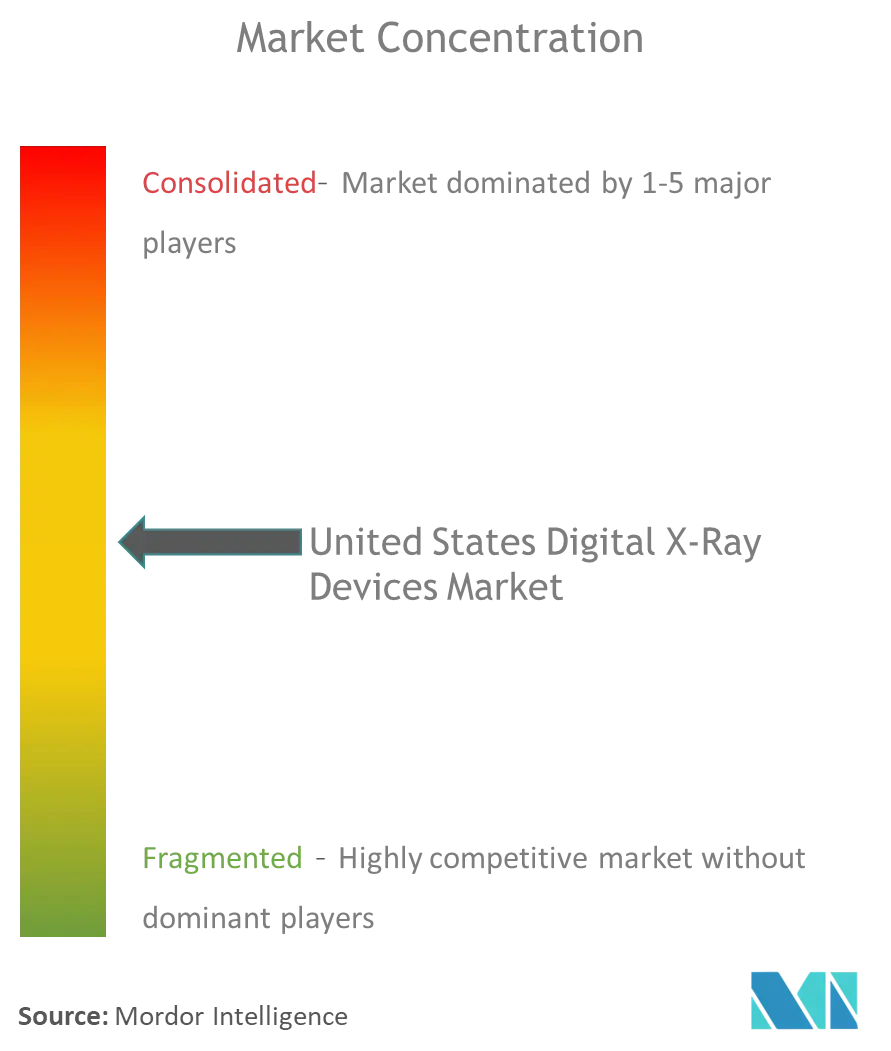

Рынок цифровых рентгеновских аппаратов является умеренно конкурентным, и в настоящее время на нем доминируют несколько компаний. В число этих компаний входят, среди прочего, GE Healthcare, MinXray Inc., Varex Imaging Corporation, Carestream Health и Fujifilm Holdings Corporation. Конкуренция на рынке в основном основана на технологических достижениях и ценах на цифровое рентгеновское оборудование. Кроме того, крупные игроки были вовлечены в различные стратегические альянсы, такие как приобретения и сотрудничество, а также запуск передовых продуктов, чтобы обеспечить ключевые позиции на рынке США.

Лидеры рынка цифровых радиологических устройств США

-

MinXray, Inc.

-

Carestream Health

-

General Electric Company (GE Healthcare)

-

Fujifilm Holdings Corporation

-

Canon Medical Systems Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка цифровых радиологических устройств США

- В апреле 2022 года Boston Imaging, штаб-квартира цифровых рентгенографических и ультразвуковых систем Samsung в США, представляет GM85 Fit, новую конфигурацию AccE GM85 премиум-класса; устройство для цифровой рентгенографии с ориентированной на пользователя конструкцией, которая способствует эффективному и результативному уходу за пациентами.

- В июле 2022 года корпорация FUJIFILM Healthcare Americas Corporation объявила о запуске в США FDR Cross, инновационного гибридного рентгеновского аппарата и портативного рентгеновского аппарата, созданного для больниц и амбулаторных хирургических центров (ASC).

Сегментация индустрии цифровых радиологических устройств в США

В рамках данного отчета цифровой рентген или цифровая рентгенография представляет собой форму рентгеновской визуализации, при которой цифровые рентгеновские датчики используются вместо традиционных фотопленок. Цифровая рентгеновская визуализация дает дополнительные преимущества в виде экономии времени и возможности передавать изображения в цифровом виде, а также улучшать их для лучшей видимости. Рынок цифровых рентгеновских устройств в США сегментирован по приложениям (ортопедические, онкологические, стоматологические, сердечно-сосудистые и другие), технологиям (компьютерная радиография и прямая рентгенография), портативности (стационарные и портативные системы), конечным пользователям ( Больницы, диагностические центры, другие конечные пользователи). В отчете представлена стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| Ортопедический |

| Рак |

| Стоматологический |

| Сердечно-сосудистая система |

| Другие приложения |

| Компьютерная рентгенография |

| Прямая рентгенография |

| Стационарные системы |

| Портативные системы |

| Больницы |

| Диагностические центры |

| Другие конечные пользователи |

| По применению | Ортопедический |

| Рак | |

| Стоматологический | |

| Сердечно-сосудистая система | |

| Другие приложения | |

| По технологии | Компьютерная рентгенография |

| Прямая рентгенография | |

| По портативности | Стационарные системы |

| Портативные системы | |

| Конечным пользователем | Больницы |

| Диагностические центры | |

| Другие конечные пользователи |

Часто задаваемые вопросы по исследованию рынка цифровых радиологических устройств в США

Насколько велик рынок цифровых рентгеновских устройств в США?

Ожидается, что объем рынка цифровых рентгеновских устройств в США достигнет 4,90 млрд долларов США в 2024 году, а среднегодовой темп роста составит 7,79% и достигнет 7,14 млрд долларов США к 2029 году.

Каков текущий размер рынка цифровых рентгеновских устройств в США?

Ожидается, что в 2024 году объем рынка цифровых рентгеновских устройств в США достигнет 4,90 млрд долларов США.

Кто являются ключевыми игроками на рынке Цифровые рентгеновские устройства в США?

MinXray, Inc., Carestream Health, General Electric Company (GE Healthcare), Fujifilm Holdings Corporation, Canon Medical Systems Corporation — основные компании, работающие на рынке цифровых рентгеновских устройств США.

Какие годы охватывает рынок цифровых рентгеновских устройств в США и каков был размер рынка в 2023 году?

В 2023 году объем рынка цифровых рентгеновских устройств США оценивался в 4,55 миллиарда долларов США. В отчете рассматривается исторический размер рынка цифровых рентгеновских устройств США за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка цифровых рентгеновских устройств США на годы 2024, 2025, 2026 годы. , 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии цифровых рентгеновских устройств в США

Статистические данные о доле, размере и темпах роста доходов на рынке цифровых рентгеновских устройств в США в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ цифровых рентгеновских устройств в США включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.