Размер рынка ветеринарного здравоохранения Великобритании

| Период исследования | 2021 - 2029 |

| Базовый Год Для Оценки | 2023 |

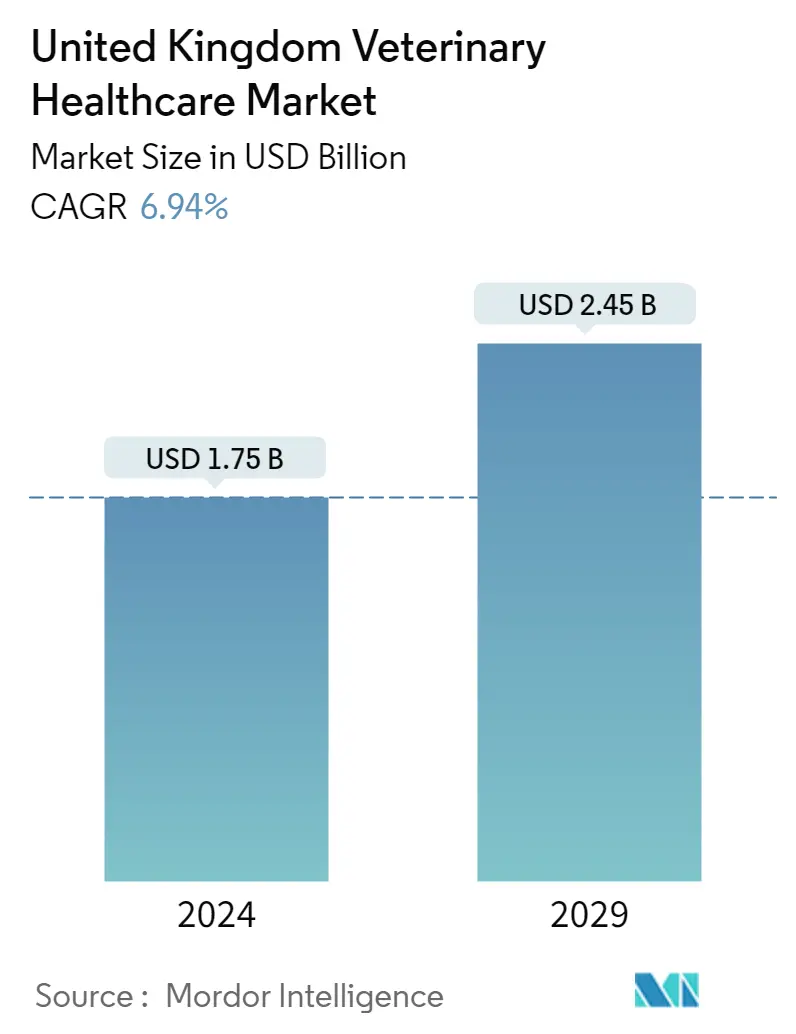

| Размер рынка (2024) | USD 1.75 миллиарда долларов США |

| Размер рынка (2029) | USD 2.45 миллиарда долларов США |

| CAGR(2024 - 2029) | 6.94 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка ветеринарного здравоохранения Великобритании

Размер рынка ветеринарной медицины Соединенного Королевства оценивается в 1,75 миллиарда долларов США в 2024 году и, как ожидается, достигнет 2,45 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 6,94% в течение прогнозируемого периода (2024-2029 годы).

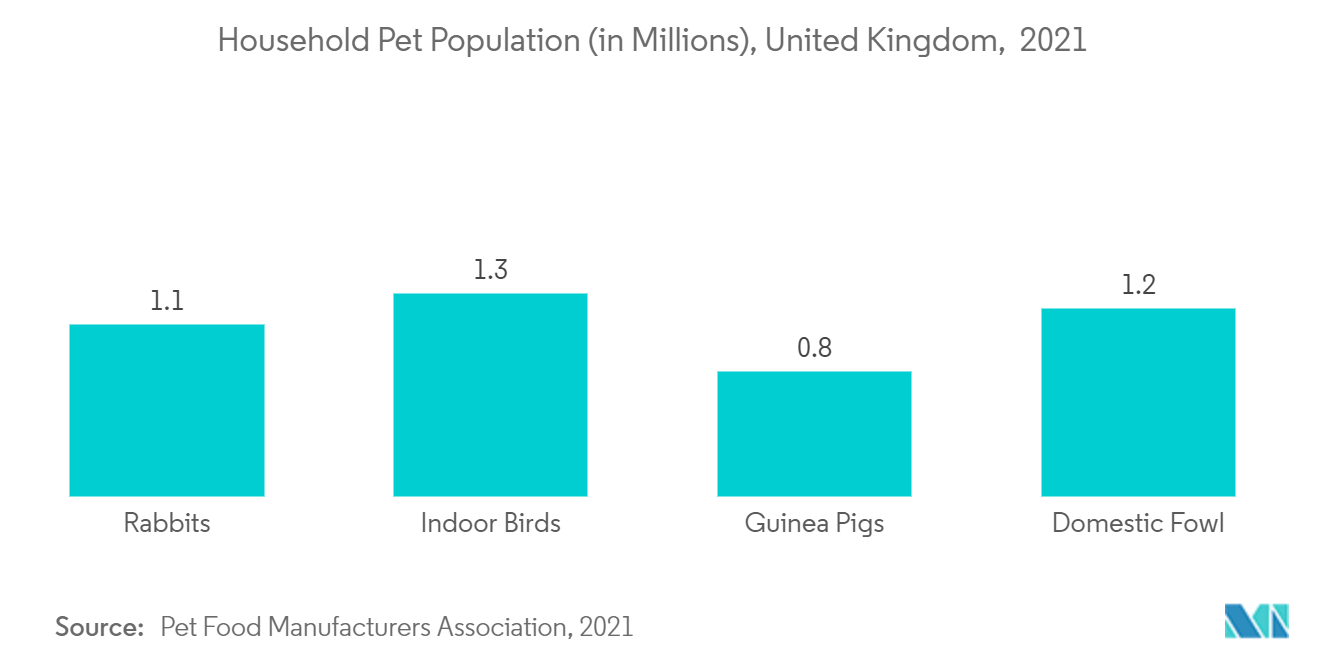

Вспышка пандемии повлияла на рынок ветеринарной медицины Соединенного Королевства. На начальном этапе пандемии на рынке наблюдалось небольшое краткосрочное негативное воздействие, в первую очередь из-за сокращения посещений ветеринарных врачей и нехватки ветеринарных препаратов во время COVID-19. Страна находилась в карантине, приостановила торговлю с другими странами и ввела ограничения на поездки. Это отразилось на импортно-экспортной деятельности ветеринарных препаратов и диагностических средств, что привело к снижению продаж многих товаров. Однако высокий уровень распространения домашних животных во время карантина увеличил спрос на ветеринарные препараты и лечение, что повлияло на рынок в целом. Например, согласно отчету PDSA PAW, опубликованному в июне 2021 года, в период с марта 2020 года по май 2021 года 2 миллиона человек в Великобритании владели домашними животными. Таким образом, в первые дни пандемии рынок стал свидетелем медленного роста. Тем не менее, благодаря высокому уровню внедрения, снятию ограничений и снижению случаев заболевания COVID-19, рынок начал набирать обороты и, как ожидается, продолжит восходящий тренд в течение прогнозируемого периода.

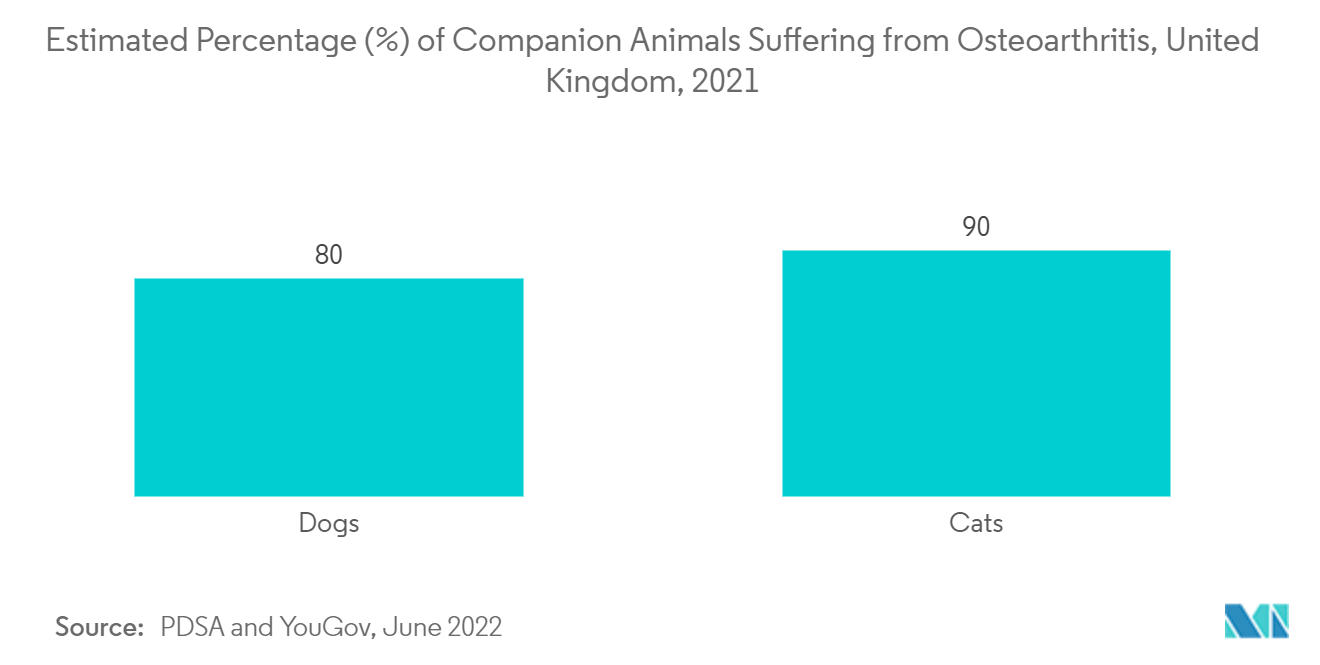

Основными факторами, способствующими росту рынка, являются передовые технологии, ведущие к инновациям в области здравоохранения животных, увеличению числа владельцев домашних животных и повышению производительности при риске появления нового зооноза. Например, в феврале 2022 года правительство Великобритании инвестировало более 200 миллионов евро в профилактику зоонозных заболеваний. Средства были выделены научно-исследовательским учреждениям, занимающимся преимущественно птичьим гриппом и бычьим туберкулезом. Кроме того, правительство также принимает меры по смягчению дефицита поставок лекарств. Например, в 2021 году Европейское агентство по лекарственным средствам выпустило руководство для компаний, ответственных за ветеринарные препараты, относительно адаптации нормативной базы, в первую очередь для решения проблем, с которыми столкнулись во время пандемии. Таким образом, ожидается, что такие позитивные события создадут новые возможности для рынка, что приведет к дальнейшему стремительному росту рынка.

Кроме того, увеличение количества запусков новых продуктов в Великобритании также может помочь рынку добиться значительного роста. Например, в апреле 2022 года компания Vetoquinol выпустила на британском рынке Felpreva, препарат для точечного применения для кошек, который действует на эндо- и эктопаразитов и предназначен для трехмесячного применения. Felpreva дает возможность сократить частоту процедур, уменьшая стрессовое взаимодействие между владельцами и их кошками. Таким образом, благодаря этим факторам ожидается, что рынок ветеринарного здравоохранения в Великобритании в течение прогнозируемого периода станет свидетелем быстрого роста.

Однако использование поддельных лекарств и увеличение затрат на испытания на животных и ветеринарные услуги, вероятно, будут препятствовать росту рынка в течение прогнозируемого периода.

Тенденции рынка ветеринарного здравоохранения Великобритании

Ожидается, что в течение прогнозируемого периода в сегменте молекулярной диагностики будет наблюдаться значительный рост

Молекулярная диагностика — это класс тестов, проводимых на животном для оценки его здоровья на молекулярном уровне. Он идентифицирует конкретные последовательности в генах, ДНК, РНК и белках и дает представление о том, есть ли у животного заболевание или может ли оно страдать от инфекции в будущем. Молекулярные диагностические тесты работают быстрее и обладают большей чувствительностью по сравнению с обычными тестами. Однако они дороже других диагностических тестов. Большинство коммерческих продуктов на рынке ветеринарной молекулярной диагностики Соединенного Королевства представлены в виде наборов. Эти наборы преимущественно основаны на методах полимеразной цепной реакции (ПЦР) и помогают выявить семейство родственных заболеваний. Между тем, доля наборов на основе микроматриц постоянно растет.

Полимеразная цепная реакция стала одним из стандартных методов диагностики практически всех вирусных заболеваний в ветеринарии благодаря своей высокой чувствительности, универсальности и воспроизводимости. В последние десятилетия он стал незаменимым компонентом рутинной ветеринарной диагностики. Выявление и контроль патогенов у домашней птицы, домашних и диких животных в ветеринарии представляет собой постоянную проблему. Более того, многие диагностические методы выявляют отдельных инфекционных агентов для обнаружения и подтверждения патогенов или генетических элементов. Новейшие технологии молекулярной диагностики более выгодны, поскольку они обеспечивают высокую производительность, более чувствительны и требуют меньше времени.

Увеличение количества выпусков новых продуктов участниками рынка является одним из основных факторов развития рынка. Например, в июне 2022 года компания Thermo Fisher Scientific, специализирующаяся на молекулярно-диагностическом тестировании на животных, организовала саммит Animal Health Dx, чтобы поделиться знаниями об эффективных методах и технологиях тестирования, а также об эффективных и экономичных способах расширения масштабов тестирования. Аналогичным образом, в сентябре 2020 года Zoetis запустила Vetscan Imagyst, диагностическую платформу, которая использует технологию распознавания изображений, алгоритмы и облачный искусственный интеллект (ИИ) для доставки точных результатов тестирования в клинику. Благодаря возможностям глубокого обучения на основе искусственного интеллекта Imagyst совершает революцию в тестировании кала в посещающих клиниках, позволяя ветеринарам быстро и точно диагностировать пациентов и лечить их по мере необходимости. Запуск таких продуктов, вероятно, окажет положительное влияние на рост сегмента.

Таким образом, благодаря вышеупомянутым факторам ожидается рост сегмента в течение прогнозируемого периода.

Ожидается, что в сегменте вакцин в течение прогнозируемого периода будет наблюдаться значительный рост

Вакцины содержат вирусы, бактерии или другие болезнетворные организмы, которые были убиты или изменены таким образом, что они не могут вызывать никаких заболеваний, тем самым повышая иммунитет. Новые усовершенствованные вакцины содержат генетически модифицированные компоненты, полученные из возбудителей этих заболеваний. Ожидается, что этот сегмент будет стимулироваться инновациями в области вакцин, ростом осведомленности о здоровье животных, увеличением инвестиций со стороны государственных органов и ассоциаций, а также увеличением случаев заболеваний среди домашних животных.

Запуск продуктов ключевых игроков является важным драйвером роста сегмента. Например, в марте 2022 года компания Boehringer Ingelheim выпустила вакцину против парвовируса свиней. ReproCyc ParvoFLEX обеспечивает безопасную и продуктивную защиту здоровых свинок и свиноматок шести месяцев и старше от репродуктивной недостаточности, вызванной парвовирусом свиней. Аналогичным образом, в апреле 2021 года компания Boehringer Ingelheim запустила вакцины PREVEXXION RN+HVT+IBD и PREVEXXION RN от болезни Марека в Великобритании и странах Европейского Союза. PREVEXXION RN+HVT+IBD — уникальное, удобное и высокоэффективное решение, сочетающее в себе PREVEXXION RN и VAXXITEK HVT+IBD в одной ампуле.

Кроме того, в июне 2020 года Федерация ветеринаров Европы в партнерстве с Европейским Союзом объявила, что новое законодательство о ветеринарных лекарствах будет применяться во всех странах ЕС с января 2022 года. Более того, в мае 2020 года MSD Animal Health запустила программу NOBIVAC. Вакцина Myxo-RHD PLUS для домашних кроликов в Европе. Вакцина снижает смертность и клинические проявления трех наиболее распространенных вирусных заболеваний кроликов. Это первая и единственная вакцина для однократного введения, которая помогает защитить домашних кроликов от трех наиболее распространенных и часто смертельных вирусных заболеваний, поражающих кроликов.

Таким образом, ожидается, что запуск таких продуктов ключевыми игроками в Великобритании создаст новые возможности для рынка, тем самым стимулируя рост сегмента в течение прогнозируемого периода.

Обзор отрасли ветеринарного здравоохранения Великобритании

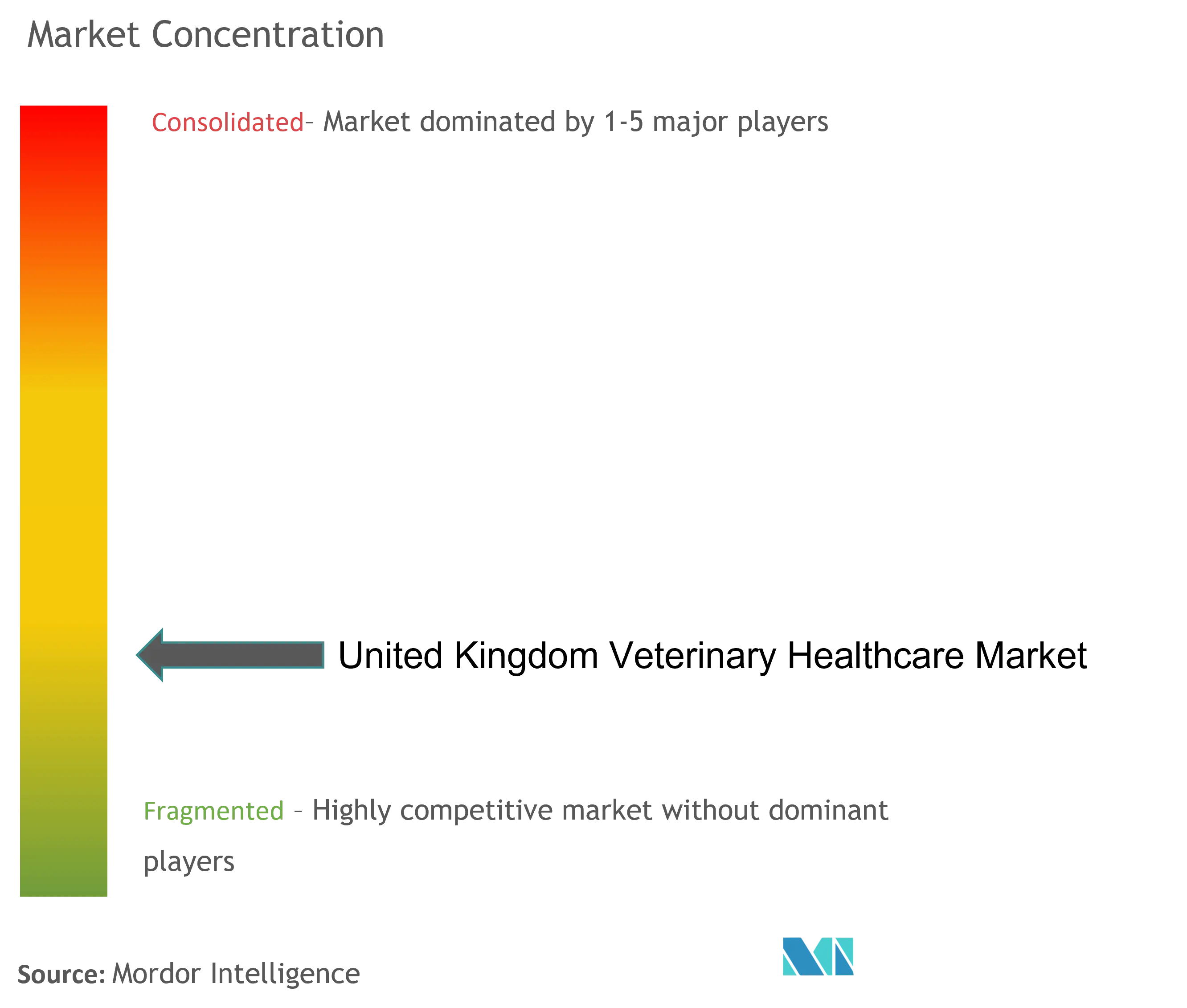

Рынок ветеринарной медицины Соединенного Королевства фрагментирован и конкурентен и состоит из нескольких крупных игроков. Что касается доли рынка, то в число крупных игроков, которые в настоящее время доминируют на рынке, входят Bayer AG, Boehringer Ingelheim, MSD Animal Health, Virbac Corporation и Ceva Santé Animale и другие.

Лидеры рынка ветеринарного здравоохранения Великобритании

-

Boehringer Ingelheim

-

MSD Animal Health

-

Virbac Corporation

-

Ceva Santé Animale

-

Elanco

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка ветеринарного здравоохранения Великобритании

- Май 2022 г. — TheraVet, компания, специализирующаяся на лечении костно-суставных заболеваний у домашних животных, подписала эксклюзивное дистрибьюторское соглашение с Veterinary Instrumentation (Vi), компанией по охране здоровья животных, специализирующейся на ортопедических и хирургических инструментах, на распространение продукта BIOCERA-VET. линия в Великобритании.

- Март 2022 г. — Vimian Group приобрела подразделение ветеринарной аллергии компании Avacta Animal Health в Великобритании, чтобы укрепить позиции Vimian в сфере ветеринарной диагностики и лечения аллергии в Великобритании.

Отчет о рынке ветеринарного здравоохранения Великобритании – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.2.1 Передовые технологии, ведущие к инновациям в сфере здравоохранения животных

4.2.2 Увеличение количества владельцев домашних животных

4.2.3 Повышение производительности при риске возникновения зооноза

4.3 Рыночные ограничения

4.3.1 Использование поддельных лекарств

4.3.2 Увеличение затрат на тестирование животных и ветеринарные услуги

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей/потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка по стоимости – в миллионах долларов США)

5.1 По продукту

5.1.1 Терапия

5.1.1.1 Вакцина

5.1.1.2 Паразитициды

5.1.1.3 Противоинфекционные средства

5.1.1.4 Медицинские кормовые добавки

5.1.1.5 Другие методы лечения

5.1.2 Диагностика

5.1.2.1 Иммунодиагностические тесты

5.1.2.2 Молекулярная диагностика

5.1.2.3 Диагностическая визуализация

5.1.2.4 Клиническая химия

5.1.2.5 Другая диагностика

5.2 По типу животного

5.2.1 Собаки и кошки

5.2.2 Лошади

5.2.3 Жвачные животные

5.2.4 Свинья

5.2.5 Птица

5.2.6 Другие типы животных

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании

6.1.1 Boehringer Ingelheim

6.1.2 Ceva Animal Health Inc.

6.1.3 Covetrus

6.1.4 ECO Animal Health

6.1.5 Elanco

6.1.6 KRKA UK Ltd

6.1.7 MSD Animal Health

6.1.8 TVM UK

6.1.9 Vetoquinol UK Limited

6.1.10 Virbac Corporation

6.1.11 Zoetis Animal Healthcare

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли ветеринарного здравоохранения Великобритании

Согласно объему настоящего отчета, рынок ветеринарной медицины Соединенного Королевства растет и включает в себя терапевтические продукты и решения для домашних и сельскохозяйственных животных. Животных-компаньонов можно приручить или взять в качестве компаньонов или в качестве охранников дома/офиса, а сельскохозяйственных животных выращивают для получения мясных и молочных продуктов. К домашним животным относятся собаки, кошки и лошади, а к сельскохозяйственным животным относятся свиньи, домашняя птица и жвачные животные. Рынок ветеринарной медицины Соединенного Королевства сегментирован по продуктам (терапевтические, диагностические и другие продукты) и типам животных (собаки и кошки, лошади, жвачные животные, свиньи, птица и другие виды животных). В отчете представлена стоимость вышеуказанных сегментов в миллионах долларов США.

| По продукту | ||||||||||||

| ||||||||||||

|

| По типу животного | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованиям рынка ветеринарной медицины в Великобритании

Насколько велик рынок ветеринарной медицины Соединенного Королевства?

Ожидается, что объем рынка ветеринарной медицины Соединенного Королевства достигнет 1,75 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,94% и достигнет 2,45 млрд долларов США к 2029 году.

Каков текущий размер рынка ветеринарной медицины в Соединенном Королевстве?

Ожидается, что в 2024 году объем рынка ветеринарной медицины Соединенного Королевства достигнет 1,75 миллиарда долларов США.

Кто являются ключевыми игроками на рынке ветеринарной медицины в Великобритании?

Boehringer Ingelheim, MSD Animal Health, Virbac Corporation, Ceva Santé Animale, Elanco — крупнейшие компании, работающие на рынке ветеринарного здравоохранения Соединенного Королевства.

В какие годы охватывает рынок ветеринарной медицины Соединенного Королевства и каков был размер рынка в 2023 году?

В 2023 году объем рынка ветеринарной медицины Соединенного Королевства оценивался в 1,64 миллиарда долларов США. В отчете рассматривается исторический размер рынка ветеринарной медицины Соединенного Королевства за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка ветеринарной медицины Соединенного Королевства на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет отрасли ветеринарного здравоохранения Великобритании

Статистические данные о доле, размере и темпах роста доходов на рынке ветеринарной медицины Великобритании в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ ветеринарного здравоохранения Великобритании включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.