Размер и доля рынка молочной продукции ОАЭ

Анализ рынка молочной продукции ОАЭ от Mordor Intelligence

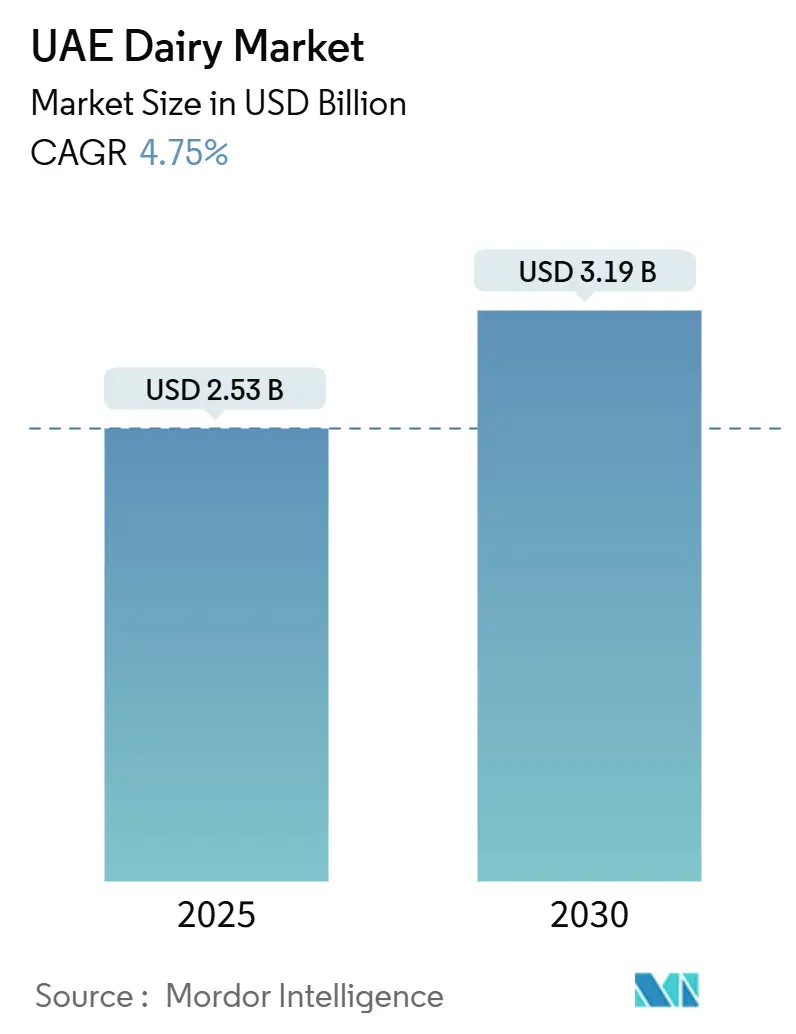

Размер рынка молочной продукции ОАЭ оценивается в 2,53 млрд долларов США в 2025 году и, как ожидается, достигнет 3,19 млрд долларов США к 2030 году при CAGR 4,75% в течение прогнозного периода (2025-2030). Эта траектория роста отражает стратегическое позиционирование Эмиратов как регионального продовольственного хаба при удовлетворении внутреннего потребительского спроса, обусловленного разнообразным экспатриатским населением и устойчивым восстановлением туризма. Расширение рынка соответствует Национальной стратегии продовольственной безопасности 2051, которая направлена на снижение зависимости от импорта продовольствия с 90% до 50% [1]Источник: Правительство Объединенных Арабских Эмиратов, 'Национальная стратегия продовольственной безопасности 2051', u.ae. Рост обусловлен приростом населения, динамикой туризма и Национальной стратегией продовольственной безопасности 2051, которая поощряет местное производство и технологические инвестиции. Доминирование Дубая, тенденции премиализации и развитие упаковочных решений подкрепляют устойчивое расширение стоимости. Умеренная концентрация ведущих поставщиков стимулирует инновации, поддерживая конкурентоспособные цены. Устойчивые сети поставок, диверсифицированные потребительские базы и поддерживаемые правительством программы промышленного финансирования укрепляют доверие к рынку молочной продукции ОАЭ на ближайшие пять лет.

Ключевые выводы отчета

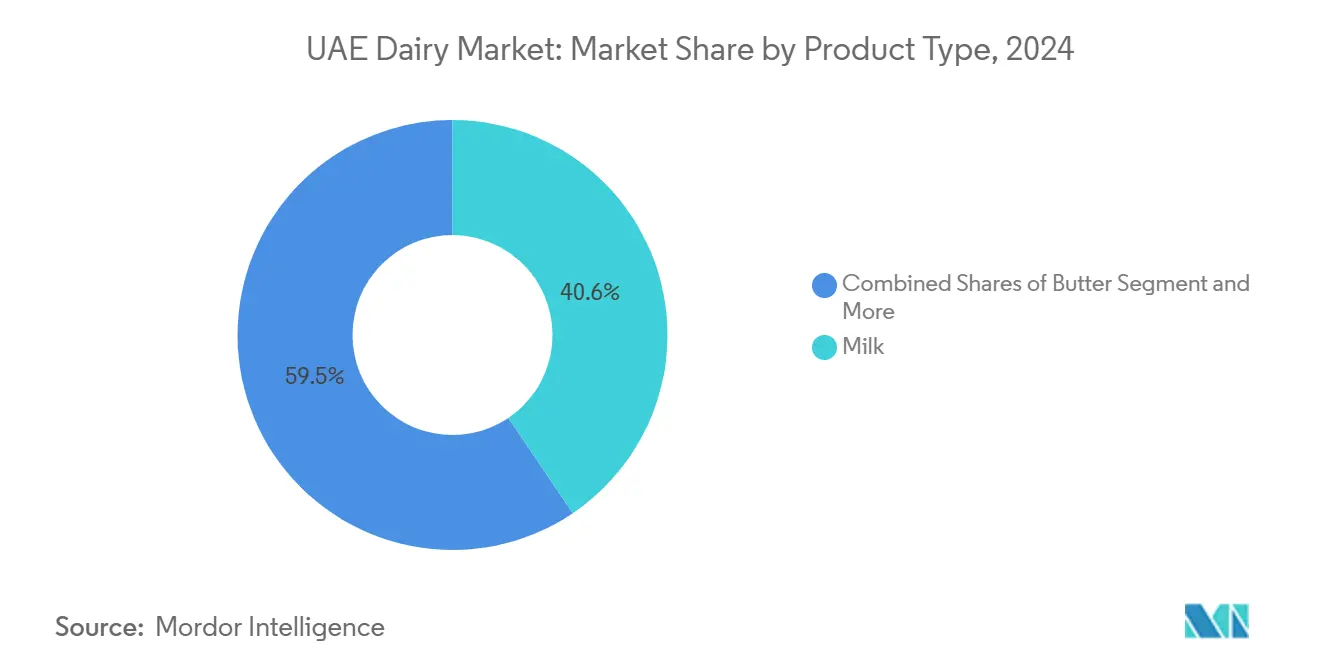

- По типу продукции молоко захватило 40,55% доли рынка молочной продукции ОАЭ в 2024 году; прогнозируется, что йогурт будет расширяться с CAGR 6,04% до 2030 года.

- По характеру обычные продукты занимали 97,63% доли рынка молочной продукции ОАЭ в 2024 году, в то время как органические продукты находятся на пути к CAGR 5,64% до 2030 года.

- По упаковке картонные коробки/Tetra Pak составили 50,61% размера рынка молочной продукции ОАЭ в 2024 году; прогнозируется, что пакеты покажут самый быстрый CAGR 6,18% к 2030 году.

- По каналу сбыта розничные точки представляли 78,43% доли рынка молочной продукции ОАЭ в 2024 году, в то время как прогнозируются продажи в сфере услуг с CAGR 5,32% по мере восстановления гостеприимства.

- По географии Дубай лидировал с 40,62% доли рынка молочной продукции ОАЭ в 2024 году и развивается с CAGR 5,29% до 2030 года.

Тенденции и аналитика рынка молочной продукции ОАЭ

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Осведомленность о здоровье и благополучии | +1.2% | По всем ОАЭ, наиболее сильно в Дубае и Абу-Даби | Среднесрочный период (2-4 года) |

| Инновации продукции | +0.9% | Общенациональный, с ранним внедрением в городских центрах | Краткосрочный период (≤ 2 лет) |

| Культурное разнообразие и кулинарные тенденции | +0.8% | Дубай, Абу-Даби, с распространением на другие эмираты | Долгосрочный период (≥ 4 лет) |

| Брендинг и маркетинг | +0.6% | По всем ОАЭ, сконцентрировано в крупных торговых хабах | Краткосрочный период (≤ 2 лет) |

| Развитие современной розничной торговли | +0.7% | Общенациональный, ускоренный в Дубае и Абу-Даби | Среднесрочный период (2-4 года) |

| Устойчивые и технологические достижения | +0.5% | Общенациональный, возглавляемый правительственными инициативами | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Осведомленность о здоровье и благополучии

Растущая забота о здоровье среди жителей ОАЭ стимулирует расширение премиального молочного сегмента, особенно принося пользу органическим и функциональным молочным продуктам. Опросы потребителей показывают, что более 60% потребителей Ближнего Востока отдают приоритет свежим продуктам и выражают обеспокоенность по поводу ультраобработанных продуктов, создавая возможности для местных, минимально обработанных молочных альтернатив. Эта тенденция набирает обороты благодаря правительственным инициативам в области здравоохранения, направленным на детское питание и предотвращение ожирения. Появление производства молока с белком A2A2 на таких предприятиях, как Mleiha Dairy Farm, демонстрирует реакцию отрасли на проблемы пищеварения, обращаясь к 11% населения с непереносимостью лактозы и позиционируя премиальные продукты для заботящихся о здоровье потребителей. Регулятивное влияние Управления сельского хозяйства и безопасности пищевых продуктов Абу-Даби обеспечивает стандарты качества продукции, которые поддерживают доверие потребителей к инновациям в области здорового питания.

Устойчивые и технологические достижения

Инициативы в области экологической устойчивости изменяют производственные практики и потребительские предпочтения, стимулируя внедрение экологически чистой упаковки и ресурсоэффективных методов ведения хозяйства. Признание Tetra Pak 'Устойчивой компанией десятилетия' на Gulfood Manufacturing 2024 подчеркивает приверженность отрасли принципам циркулярной экономики и сокращению отходов. Передовые сельскохозяйственные технологии, включая IoT-датчики для мониторинга скота и автоматизированные системы кормления, повышают операционную эффективность, одновременно снижая воздействие на окружающую среду. Внедрение солнечной энергии в молочном животноводстве соответствует целям ОАЭ в области возобновляемой энергии, одновременно снижая операционные расходы. Технологии водосбережения становятся важными в условиях региональной нехватки, при этом фермы внедряют системы рециркуляции и засухоустойчивые кормовые культуры. Эти достижения поддерживают более широкие обязательства ОАЭ в области устойчивости, создавая конкурентные преимущества для ранних последователей.

Культурное разнообразие и кулинарные тенденции

Многокультурное население ОАЭ создает разнообразные модели потребления молочных продуктов, которые стимулируют разнообразие продукции и специализированные предложения. Экспатриатские сообщества, составляющие большинство населения, поддерживают диетические предпочтения своих родных стран, адаптируясь к местной доступности и климатическим условиям. Эта культурная мозаика создает спрос на специфичные для регионов молочные продукты, от европейских сыров до южноазиатских сортов йогурта и ближневосточных молочных десертов. Восстановление туризма усиливает этот эффект, поскольку секторы гостеприимства требуют разнообразных молочных ингредиентов для удовлетворения кулинарных ожиданий международных гостей. Взаимодействие между традиционной эмиратской кухней и международными влияниями создает возможности для продуктов fusion, которые сочетают местные ингредиенты с глобальными молочными применениями. Культурные празднования и религиозные соблюдения, особенно Рамадан, создают сезонные всплески спроса, которые влияют на планирование производства и управление запасами по всему сектору.

Брендинг и маркетинг

Стратегическое позиционирование бренда становится все более критичным по мере усиления рыночной конкуренции и роста потребительской искушенности. Компании активно инвестируют в цифровые маркетинговые каналы, при этом Agthia Group сообщает о 64% общих продаж через цифровые каналы в первой половине 2024 года, демонстрируя эффективность омниканальных стратегий. Дифференциация брендов фокусируется на историях происхождения, методах производства и пользе для здоровья, при этом местные производители подчеркивают свежесть и региональную аутентичность, в то время как международные бренды используют глобальную репутацию и инновационные возможности. Маркетинговые кампании все больше нацелены на заботящихся о здоровье потребителей через образовательный контент о пищевых преимуществах и устойчивых производственных практиках. Рост влияния социальных сетей и культуры фуд-блогинга усиливает брендинговые послания, особенно для премиальных и ремесленных молочных продуктов, которые выигрывают от визуального сторителлинга и ассоциации с образом жизни.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Короткий срок годности свежих молочных продуктов | -0.8% | По всем ОАЭ, особенно влияющее на распределение в сельской местности | Краткосрочный период (≤ 2 лет) |

| Переход потребителей к растительным продуктам | -0.6% | Городские центры, наиболее сильно в Дубае и Абу-Даби | Среднесрочный период (2-4 года) |

| Ограниченные мощности местного производства | -0.9% | Общенациональный, с ограничениями мощностей во всех эмиратах | Долгосрочный период (≥ 4 лет) |

| Уязвимость цепи поставок | -0.7% | Общенациональный, с особым воздействием на зависящие от импорта сегменты | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Короткий срок годности свежих молочных продуктов

Присущая свежим молочным продуктам скоропортящесть ограничивает расширение рынка и увеличивает операционную сложность по всей цепочке создания стоимости. Экстремальные климатические условия ОАЭ ускоряют темпы порчи, требуя сложной инфраструктуры холодовой цепи, что увеличивает затраты на распределение и ограничивает географический охват. Сельские и отдаленные районы сталкиваются с проблемами доступа к свежим молочным продуктам, создавая сегментацию рынка между городскими центрами с надежными холодильными сооружениями и периферийными регионами, полагающимися на продукты длительного хранения. Это ограничение стимулирует инвестиции в ультравысокотемпературную обработку и технологии продления срока годности, хотя эти решения часто компрометируют вкус и питательные профили, которые потребители все больше ценят. Вызов усиливается в летние месяцы, когда температура окружающей среды превышает 45°C, напрягая системы охлаждения и увеличивая энергетические затраты по всей цепи поставок.

Ограниченные мощности местного производства

Ограничения внутреннего производства молочной продукции заставляют продолжать полагаться на импорт, подвергая рынок валютным колебаниям и международным сбоям в поставках. ОАЭ импортируют приблизительно 80% своих сельскохозяйственных продуктов, включая молочные продукты на сумму 1,92 млрд долларов США в 2023 году, что подчеркивает масштаб импортной зависимости [2]Источник: Министерство сельского хозяйства США, 'Ежегодное руководство экспортера', apps.fas.usda.gov. Климатические ограничения и нехватка воды ограничивают расширение крупномасштабного молочного животноводства, несмотря на правительственные инициативы, такие как программа AGRIX Accelerator, поддерживающая сельскохозяйственные инновации. Инвестиционные требования для современных молочных предприятий существенны, при этом проекты, такие как Mleiha Dairy Farm, требуют 600 млн дирхамов для мощности в 5000 коров, создавая барьеры для более мелких операторов. Ограничение становится более острым, поскольку рост населения и восстановление туризма увеличивают спрос быстрее, чем может расширяться местная производственная мощность.

Сегментный анализ

По типу продукции: доминирование молока движет ростом рынка

Молоко командует 40,55% рыночной долей в 2024 году, одновременно лидируя в прогнозах роста с CAGR 6,04% до 2030 года, отражая как установившиеся модели потребления, так и внедрение новых премиальных продуктов. Сегмент выигрывает от разнообразных применений, охватывающих прямое потребление, сферу услуг и промышленную переработку, при этом свежее молоко сохраняет предпочтения, несмотря на проблемы со сроком годности. Сыр представляет вторую по величине категорию, движимую расширяющимися секторами пищевых услуг и растущей потребительской искушенностью в отношении ремесленных сортов, в то время как обработанный сыр набирает тягу в ресторанах быстрого обслуживания и удобных применениях. Сегменты йогурта испытывают устойчивый рост через позиционирование здоровья и осведомленность о пробиотиках, при этом ложковые сорта доминируют в традиционном потреблении, в то время как питьевые форматы захватывают случаи на ходу.

Молочные десерты появляются как высокодоходный сегмент, капитализируя восстановление туризма и культуру празднования, при этом мороженое и замороженные десерты показывают особенно хорошие результаты в продолжительные летние сезоны. Кремовые продукты служат специализированным кулинарным применениям, при этом двойные сливки и взбивные сорта поддерживают расширяющиеся сектора пекарни и кондитерских изделий. Категория 'Прочие', охватывающая спреды и ферментированные продукты, демонстрирует инновационный потенциал, поскольку производители разрабатывают культурно адаптированные продукты для разнообразных экспатриатских сообществ. Федеральный закон № 10 от 2015 года обеспечивает стандарты качества по всем категориям продукции, поддерживая доверие потребителей как к импортным, так и к местно производимым сортам [3]Источник: Федеральный закон о безопасности пищевых продуктов, 'Федеральный закон № (10) от 2015 года о безопасности пищевых продуктов', uaelegislation.gov.ae.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По характеру: рост органических продуктов ускоряет премиальное позиционирование

Обычные молочные продукты сохраняют подавляющее рыночное доминирование с долей 97,63% в 2024 году, отражая установившиеся цепи поставок и ценовую чувствительность среди основных потребителей. Однако органические альтернативы демонстрируют самую быструю траекторию роста с CAGR 5,64% до 2030 года, движимую заботой о здоровье и стратегиями премиального позиционирования. Эта разница в росте предполагает постепенную, но настойчивую эволюцию рынка к более ценным продуктам, поддерживаемую растущим потребительским образованием о методах производства и пищевых преимуществах. Органический сегмент выигрывает от правительственных инициатив, продвигающих устойчивое сельское хозяйство, включая программу Plant the Emirates, которая поощряет практики органического земледелия.

Местное органическое производство получает поддержку через проекты, такие как Mleiha Dairy Farm, которая подчеркивает кормление без химикатов и естественные методы производства для создания органического молока с белком A2A2. Премиальное ценообразование органических продуктов создает привлекательные маржи для производителей, одновременно ограничивая проникновение на рынок среди ценочувствительных потребителей. Импортные регулирования для органической сертификации добавляют сложности, но обеспечивают стандарты качества, которые поддерживают доверие потребителей. Траектория роста сегмента указывает на потенциал расширения рыночной доли по мере созревания органических цепей поставок и снижения ценовых премий за счет экономии масштаба.

По упаковке: инновации движут эволюцией форматов

Упаковка в картонные коробки/Tetra Pak доминирует с долей рынка 50,61% в 2024 году, выигрывая от превосходной стабильности хранения и экологического позиционирования, в то время как пакеты появляются как самый быстрорастущий формат с CAGR 6,18% до 2030 года. Эта модель роста отражает потребительские предпочтения в пользу удобства и устойчивости, при этом пакеты предлагают контроль порций и сокращение упаковочных отходов. Бутылки/банки сохраняют значительное присутствие в премиальных сегментах, особенно для специальных продуктов, таких как органическое молоко и ремесленные йогурты, где стеклянная упаковка передает восприятие качества и целостность продукта. Категория 'Прочие' охватывает разнообразные форматы, включая саше для одноразового использования и пластиковые контейнеры для молочных десертов.

Упаковочные инновации фокусируются на устойчивости и функциональности, при этом признание Tetra Pak за устойчивые практики подчеркивает приверженность отрасли экологической ответственности. Передовые упаковочные технологии продлевают срок годности, сохраняя питательное качество, решая климатические проблемы ОАЭ и требования к распределению. Факторы соблюдения регулирования влияют на выбор упаковки, при этом стандарты безопасности пищевых продуктов требуют специфических барьерных свойств и требований к маркировке. Сдвиг в сторону электронной коммерции создает спрос на упаковочные форматы, оптимизированные для доставки и обращения, стимулируя инновации в защитных и устойчивых материалах.

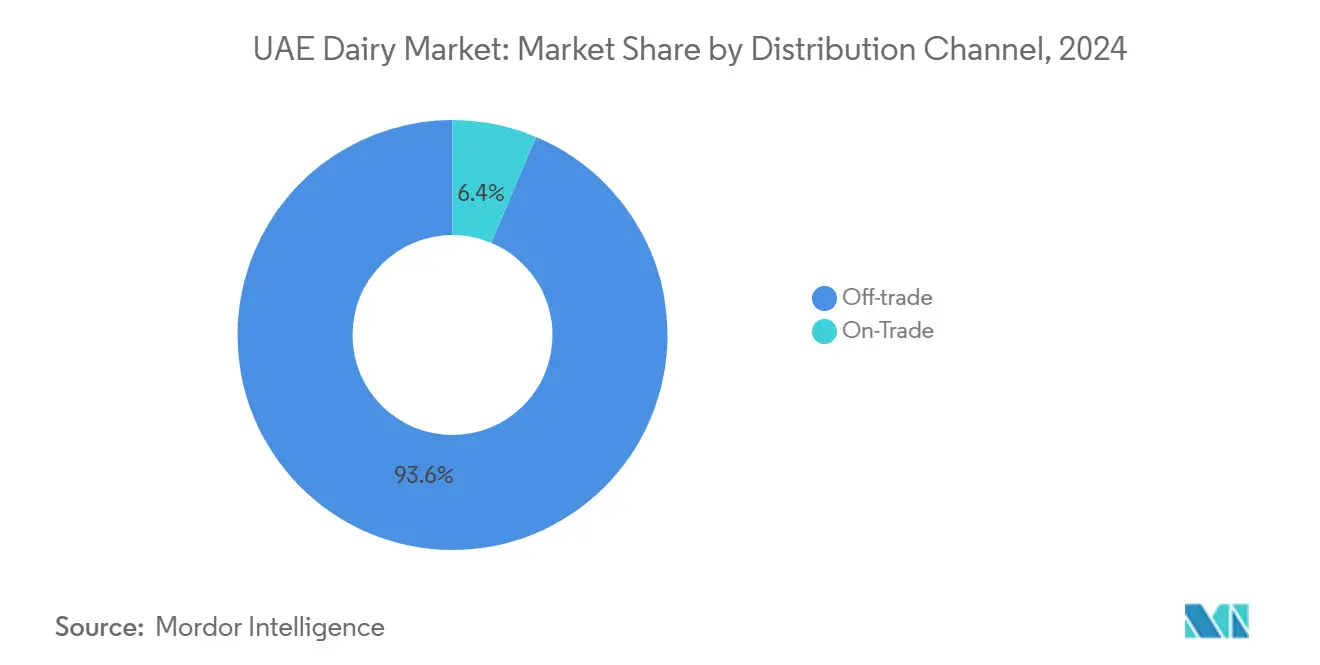

По каналу сбыта: доминирование розничной торговли с ростом сферы услуг

Розничные каналы командуют долей рынка 78,43% в 2024 году, отражая потребительское предпочтение покупок в продуктовых магазинах и домашнего потребления, в то время как сегменты сферы услуг показывают многообещающий рост 5,32% до 2030 года по мере восстановления секторов гостеприимства. Супермаркеты/гипермаркеты доминируют в розничном распределении, выигрывая от обширных ассортиментов продукции и конкурентного ценообразования, в то время как магазины шаговой доступности захватывают импульсивные покупки и экстренные потребности. Онлайн-розница испытывает быстрое расширение, ускоренное пандемийными изменениями поведения и улучшенной инфраструктурой доставки, хотя текущее проникновение остается скромным по сравнению с традиционными форматами.

Восстановление сферы услуг отражает реабилитацию туристического сектора и расширение операций пищевых услуг, при этом отели, рестораны и кафе увеличивают закупки молочных продуктов по мере нормализации показателей заполняемости и частоты питания. Магазины шаговой доступности выигрывают от тенденций урбанизации и занятого образа жизни, предлагая расширенные часы работы и стратегические расположения, которые поддерживают импульсивые покупки молочных продуктов. Рост электронной коммерции получает поддержку от улучшенной логистики холодовой цепи и комфорта потребителей с онлайн-покупками продуктов, хотя свежие молочные продукты сталкиваются с вызовами доставки, которые благоприятствуют альтернативам длительного хранения. Эволюция каналов распределения отражает более широкие тенденции трансформации розничной торговли, приспосабливаясь к уникальным требованиям скоропортящихся молочных продуктов.

По регионам: лидерство Дубая со сбалансированным ростом

Дубай сохраняет рыночное лидерство с долей 40,62% в 2024 году и продолжает как самый быстрорастущий регион с CAGR 5,29% до 2030 года, отражая его статус коммерческого хаба с разнообразным населением и надежным туристическим сектором. Эмират выигрывает от превосходной розничной инфраструктуры, включая современные сети супермаркетов и обширные операции пищевых услуг, которые стимулируют потребление молочных продуктов в нескольких сегментах. Абу-Даби представляет второй по величине рынок, поддерживаемый занятостью в государственном секторе и культурными учреждениями, которые создают стабильные модели спроса, одновременно принимая крупные пищевые производственные предприятия и инициативы сельскохозяйственных исследований.

Шарджа демонстрирует потенциал роста через промышленное развитие и расширение населения, при этом проекты, такие как Mleiha Dairy Farm, улучшают местные производственные мощности и создают возможности трудоустройства. Категория остальных ОАЭ охватывает меньшие эмираты, которые показывают различные модели роста, при этом некоторые выигрывают от развития туризма, в то время как другие фокусируются на сельскохозяйственной и промышленной деятельности. Региональные инициативы развития, включая Национальную стратегию продовольственной безопасности 2051, поддерживают сбалансированный рост по всем эмиратам, признавая продолжающееся лидерство Дубая в потреблении и распределении. Управление сельского хозяйства и безопасности пищевых продуктов Абу-Даби обеспечивает регулятивный надзор, который гарантирует стандарты качества во всех регионах.

Географический анализ

Рыночное доминирование Дубая проистекает из его уникального положения как глобального города с более чем 85% экспатриатского населения, создавая разнообразные модели потребления молочных продуктов, которые стимулируют как объем, так и принятие премиальных продуктов. Доминирование эмирата отражает превосходную розничную инфраструктуру, включая обширные сети гипермаркетов и современные секторы пищевых услуг, которые обслуживают международные вкусы и диетические требования. Восстановление туризма усиливает потребление через гостиничные и ресторанные каналы, в то время как роль эмирата как регионального делового хаба создает постоянный спрос от корпоративного кейтеринга и секторов мероприятий. Траектория роста Дубая с CAGR 5,29% до 2030 года выигрывает от продолжающейся экономической диверсификации, развития инфраструктуры и роста населения, который поддерживает расширение молочного рынка. Эмират служит полигоном для тестирования новых продуктов и форматов, при этом принятие потребителями часто предсказывает более широкие тенденции рынка ОАЭ.

Рыночная позиция Абу-Даби отражает его роль политической и культурной столицы, при этом занятость в государственном секторе обеспечивает стабильные уровни доходов, которые поддерживают премиальное потребление молочных продуктов. Эмират принимает крупные пищевые производственные предприятия и инициативы сельскохозяйственных исследований, включая инновационные программы Управления сельского хозяйства и безопасности пищевых продуктов Абу-Даби, которые развивают местные производственные возможности. Стратегические инвестиции в инфраструктуру продовольственной безопасности, включая программу AGRIX Accelerator, позиционируют Абу-Даби как хаб для развития сельскохозяйственных технологий и устойчивых практик ведения хозяйства. Культурные учреждения эмирата и международные мероприятия создают спрос на разнообразные молочные продукты, в то время как его близость к сельскохозяйственным регионам поддерживает распределение свежих продуктов.

Шарджа и остальные эмираты демонстрируют потенциал роста через промышленное развитие и целенаправленные сельскохозяйственные инвестиции, при этом проект Mleiha Dairy Farm иллюстрирует стратегии улучшения местного производства. Эти регионы выигрывают от более низких операционных расходов и доступной земли для сельскохозяйственного развития, сохраняя доступ к сетям распределения и потребительским рынкам Дубая. Северные эмираты показывают перспективы в производстве органических и специальных молочных продуктов, используя климатические преимущества и государственную поддержку устойчивого сельского хозяйства. Региональные инициативы развития обеспечивают сбалансированный рост, признавая уникальные сильные стороны каждого эмирата и рыночное позиционирование в рамках более широкой экосистемы молочных продуктов ОАЭ.

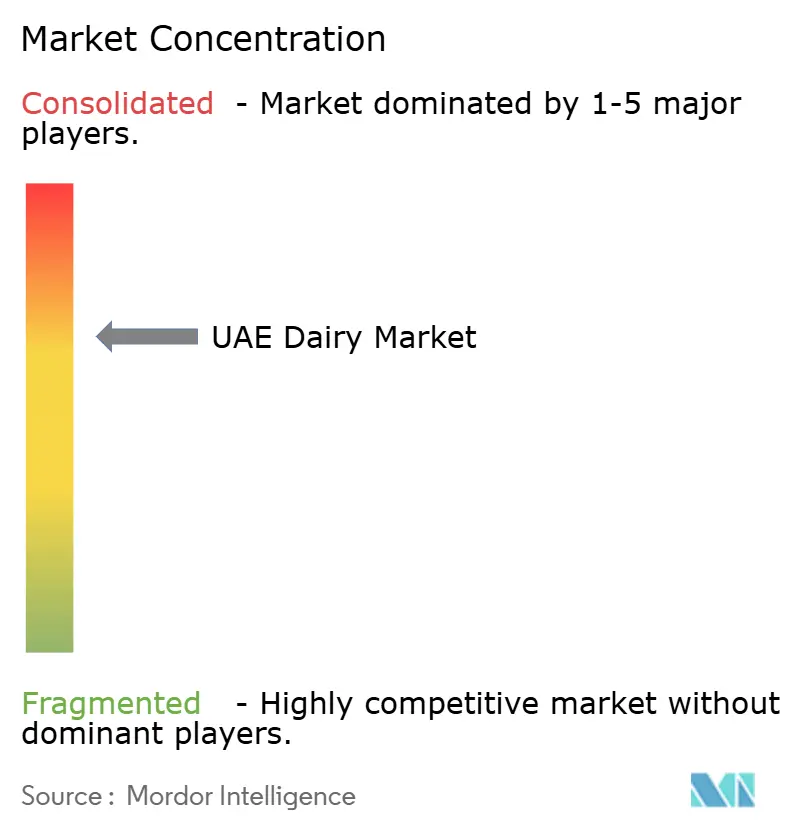

Конкурентная среда

Рынок молочной продукции ОАЭ демонстрирует умеренную консолидацию, отражая доминирование установившихся игроков, сохраняя место для инноваций и входа на рынок. Местные чемпионы, такие как Al Rawabi Dairy и Al Ain Farms, используют региональную экспертизу и позиционирование свежих продуктов против международных гигантов, включая Almarai, Danone и Nestlé, создавая конкурентную динамику, которая приносит пользу потребителям через разнообразие продукции и конкурентное ценообразование.

Стратегическая консолидация ускоряется через приобретения, такие как покупка Ghitha Holding Arabian Farms за 65,3 млн долларов США, указывая на созревание отрасли и инициативы создания масштаба. Внедрение технологий становится ключевым дифференциатором, при этом компании инвестируют в IoT-мониторинг скота, автоматизированные системы обработки и устойчивые упаковочные решения для повышения эффективности и удовлетворения развивающихся потребительских ожиданий.

Возможности появляются в премиальных сегментах, включая органические молочные продукты, продукты из верблюжьего молока и культурно адаптированные специальные предметы, которые обслуживают разнообразное население ОАЭ. Новые дизрапторы фокусируются на моделях прямых продаж потребителям, растительных альтернативах и инновационных упаковочных форматах, которые решают проблемы устойчивости и предпочтения удобства. Конкурентная среда выигрывает от правительственных инициатив, таких как Operation 300bn, которая предоставляет 30 млрд дирхамов финансовой поддержки для приоритетных секторов, включая продовольственную безопасность, позволяя как установившимся игрокам, так и новым участникам расширять производственные возможности. Факторы соблюдения регулирования создают барьеры входа, обеспечивая качество продукции, при этом Федеральный закон № 10 от 2015 года устанавливает всесторонние стандарты безопасности пищевых продуктов, которые должны соблюдать все участники рынка.

Лидеры молочной промышленности ОАЭ

-

Emirates Rawabi

-

Arla Foods amba

-

Danone

-

Fonterra Co-operative Group Limited

-

FrieslandCampina

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Январь 2025: Anchor Food Professionals, известная своими премиальными молочными продуктами, представила свою последнюю инновацию: 100-процентно перерабатываемые мини-порции масла, специально разработанные для индустрии гостеприимства и общественного питания на Ближнем Востоке. Эти одноразовые порции были изготовлены из 100-процентного новозеландского молока коров травяного откорма.

- Январь 2025: Управление сельского хозяйства и животноводства Шарджи официально запустило Meliha Laban на второй сельскохозяйственной выставке Аль-Дхайд перед священным месяцем Рамадан. Запуск последовал за замечательным успехом молока Meliha, которое привлекло длинные очереди клиентов, желающих приобрести продукт по всем ОАЭ.

- Октябрь 2023: Nutridor, компания продуктов питания и напитков под TGI Group, запустила свое первое предприятие по производству молочных продуктов в ОАЭ в Промышленном городе Дубая, части TECOM Group PJSC. Предприятие, которое представляло инвестиции в размере 75 млн дирхамов, было создано для обслуживания спроса на молочные продукты Nutridor под брендом 'Abevia'.

Объем отчета о рынке молочной продукции ОАЭ

Молочные продукты или молочная продукция производятся из или содержат молоко крупного рогатого скота, водяных буйволов, коз, овец и верблюдов, среди других млекопитающих.

Рынок молочной продукции ОАЭ сегментирован по типу продукции и каналу сбыта. По типу продукции рынок сегментирован на молоко, сыр, масло, молочные десерты, йогурт и другие типы продукции. По каналу сбыта рынок сегментирован на супермаркеты/гипермаркеты, магазины шаговой доступности/продуктовые магазины, интернет-магазины розничной торговли и другие каналы сбыта. Для каждого сегмента определение размера рынка и прогнозирование выполнены в стоимостном выражении (млн долларов США).

| Масло | Культурное масло |

| Некультурное масло | |

| Сыр | Натуральный сыр |

| Обработанный сыр | |

| Сливки | Двойные сливки |

| Одинарные сливки | |

| Взбивные сливки | |

| Прочие | |

| Молочные десерты | Чизкейки |

| Замороженные десерты | |

| Мороженое | |

| Муссы | |

| Прочие | |

| Молоко | Сгущенное молоко |

| Ароматизированное молоко | |

| Свежее молоко | |

| Сухое молоко | |

| UHT молоко | |

| Йогурт | Ложковый йогурт |

| Питьевой йогурт | |

| Прочие |

| Органические |

| Обычные |

| Картонные коробки/Tetra Pak |

| Бутылки/банки |

| Пакеты |

| Прочие |

| Розничная торговля | Супермаркеты/гипермаркеты |

| Магазины шаговой доступности | |

| Интернет-магазины | |

| Другие каналы сбыта | |

| Сфера услуг |

| Дубай |

| Абу-Даби |

| Шарджа |

| Остальные Объединенные Арабские Эмираты |

| По типу продукции | Масло | Культурное масло |

| Некультурное масло | ||

| Сыр | Натуральный сыр | |

| Обработанный сыр | ||

| Сливки | Двойные сливки | |

| Одинарные сливки | ||

| Взбивные сливки | ||

| Прочие | ||

| Молочные десерты | Чизкейки | |

| Замороженные десерты | ||

| Мороженое | ||

| Муссы | ||

| Прочие | ||

| Молоко | Сгущенное молоко | |

| Ароматизированное молоко | ||

| Свежее молоко | ||

| Сухое молоко | ||

| UHT молоко | ||

| Йогурт | Ложковый йогурт | |

| Питьевой йогурт | ||

| Прочие | ||

| По характеру | Органические | |

| Обычные | ||

| По упаковке | Картонные коробки/Tetra Pak | |

| Бутылки/банки | ||

| Пакеты | ||

| Прочие | ||

| По каналу сбыта | Розничная торговля | Супермаркеты/гипермаркеты |

| Магазины шаговой доступности | ||

| Интернет-магазины | ||

| Другие каналы сбыта | ||

| Сфера услуг | ||

| По регионам | Дубай | |

| Абу-Даби | ||

| Шарджа | ||

| Остальные Объединенные Арабские Эмираты | ||

Ключевые вопросы, отвеченные в отчете

Насколько значительна роль Дубая в национальных продажах молочной продукции?

Дубай вносит 40,62% стоимости и прогнозируется с CAGR 5,29%, закрепляя свою роль как основного хаба потребления.

Какова текущая стоимость рынка молочной продукции ОАЭ?

Размер рынка молочной продукции ОАЭ составляет 2,53 млрд долларов США в 2025 году.

Как быстро, как ожидается, будет расти рынок молочной продукции ОАЭ?

Прогнозируется рост рыночной стоимости с CAGR 4,75%, достигнув 3,19 млрд долларов США к 2030 году.

Какой молочный сегмент занимает наибольшую долю в розничной стоимости ОАЭ?

Молоко лидирует с 40,55% выручки 2024 года благодаря широкому спросу домохозяйств и пищевых услуг.

Последнее обновление страницы: