Анализ рынка курьерской экспресс-доставки и посылок (CEP) в Турции

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка курьерских, экспресс-доставки и посылок (CEP) Турции составит более 7%.

- Пандемия COVID-19 повлияла на внутренние и международные курьерские экспресс-службы страны из-за ограничений и карантина. Отрасль восстанавливается, приспосабливаясь к меняющемуся поведению потребителей во время пандемии. Логистические компании увеличили свои возможности онлайн-доставки, чтобы удовлетворить спрос, возникший во время пандемии.

- В 2022 году правительство Турции запустило программу Transport Vision 2053, призванную поддержать развитие всех видов транспорта в стране. В рамках этого 30-летнего плана страна инвестирует более 197 миллиардов долларов США в железнодорожный, автомобильный, морской и воздушный транспорт и связь. Ожидается, что эти инвестиции принесут более 1 триллиона долларов США в ВВП и 1,36 триллиона долларов США в производство. Этот план в основном ориентирован на увеличение железнодорожных грузоперевозок с 5,08% в 2023 году до 21,93% в 2053 году.

- Между тем, в январе 2023 года китайский гигант электронной коммерции Alibaba Group Holding Ltd планировал инвестировать более 1 миллиарда долларов США в создание логистического хаба в аэропорту Стамбула и центра обработки данных недалеко от турецкой столицы Анкары. Кроме того, рынок CEP в стране подпитывается увеличением продаж электронной коммерции. В 2022 году объемы электронной торговли в стране выросли на 116% по сравнению с предыдущим годом. По данным Министерства торговли, с января по июнь 2022 года онлайн-заказы выросли на 38% по сравнению с тем же периодом 2021 года. Таким образом, ожидается, что растущий сектор электронной коммерции будет стимулировать турецкие курьерские, экспресс-услуги и службы доставки посылок.

Тенденции рынка курьерской экспресс-доставки и посылок (CEP) в Турции

Государственные инициативы по развитию логистической инфраструктуры

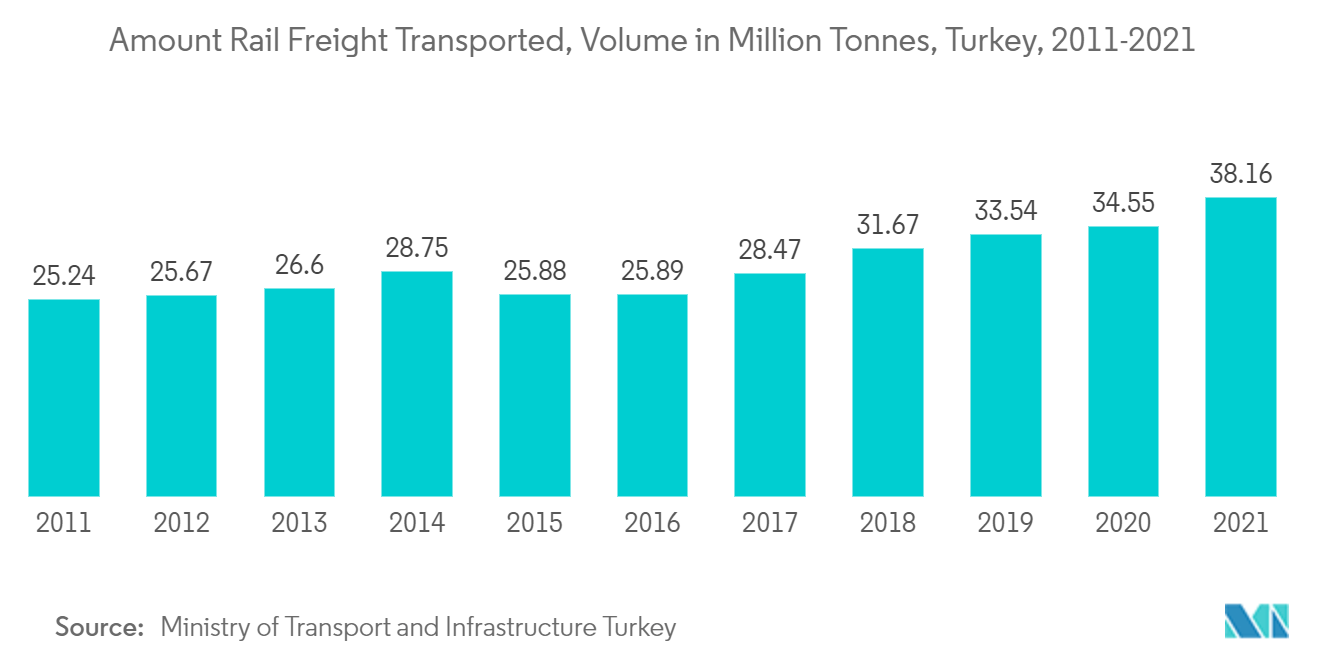

В 2022 году турецкое правительство стремилось превратить страну в логистическую сверхдержаву в рамках своей стратегии до 2053 года. Турция находится в торговом треугольнике Европа-Азия-Африка, что открывает перед страной большие возможности, особенно в сфере транспорта и логистики. Кроме того, чтобы воспользоваться этим преимуществом, страна уже инвестировала более 172 миллиардов долларов США в пять основных транспортных секторов. Страна также инвестирует в железнодорожные сети для увеличения железнодорожных грузоперевозок. В 2022 году железнодорожная сеть была расширена с 10 959 км до 13 022 км, а к 2053 году ее длина будет увеличена до 28 590 км.

В 2022 году страна планировала улучшить уровень дорожного сервиса за счет новых инвестиций. К концу 2053 года страна планирует расширить разделенную дорожную сеть с 28 650 км до 38 000 км, а сеть автомагистралей с 3 633 км до 8 325 км. Кроме того, страна инвестирует в инфраструктуру, такую как проект Канал Стамбул, и увеличивает количество аэропортов с 56. до 61 в ближайшие годы для развития курьерских экспресс-услуг.

Между тем, в 2022 году министр транспорта и инфраструктуры Турции объявил о Генеральном плане транспорта и логистики, направленном на достижение целей в области транспортной и коммуникационной инфраструктуры страны, уделяя особое внимание железным дорогам. В 2021 году объем железнодорожных грузовых перевозок страны вырос на 10% до 33,6 млн тонн. Таким образом, растущие объемы железнодорожных грузов привлекают внимание инвесторов к железнодорожному сектору.

Растущий спрос на логистику с контролируемой температурой

Турция является одной из самых быстрорастущих стран в фармацевтической промышленности. В стране также наблюдается экспоненциальный рост спроса на охлажденные и замороженные продукты питания. Эти факторы, поддерживаемые новой инфраструктурой и расширением существующих компаний в восточном регионе страны, способствуют росту рынка холодовой цепи Турции.

Географическое положение в Средиземноморском регионе позволяет стране быть важным связующим звеном между европейским и азиатским континентами. Растущая торговля между этими континентами может напрямую повлиять на рост сектора холодовой цепи страны. Растущее число супермаркетов, предприятий общественного питания и других торговых точек в стране приводит к краткосрочному росту этого сектора, в то время как развитие инфраструктуры в стране может поддержать индустрию холодовой цепи в долгосрочной перспективе.

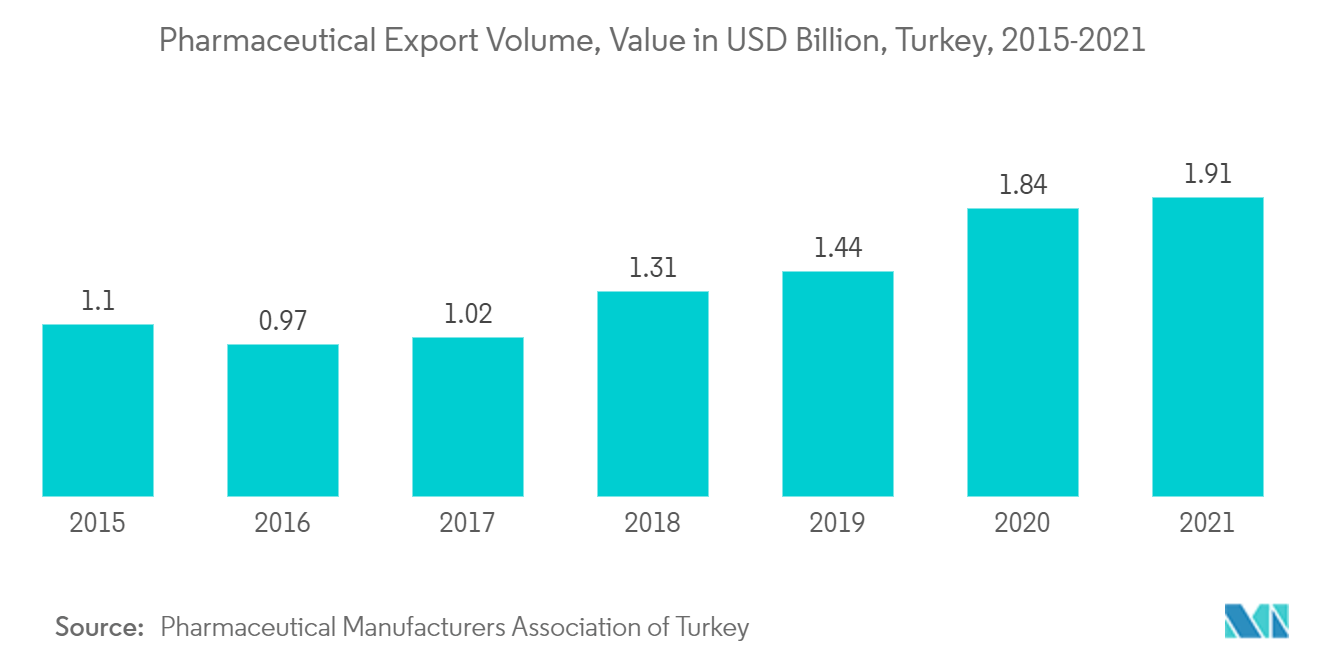

Турецкая фармацевтическая промышленность экспортирует продукцию почти в 180 направлений, и страна планирует стать глобальным фармацевтическим центром с сильной экспортной сетью. По данным Ассоциации фармацевтических производителей Турции (IEIS), стране принадлежат 100 фармацевтических и 11 заводов по производству сырья, 680 компаний, 33 научно-исследовательских центра и 40 000 сотрудников, а фармацевтическая промышленность производит более 12 000 продуктов ежегодно. По данным IEIS, в 2021 году фармацевтическая промышленность страны экспортировала лекарств на сумму более $1,9 млрд, что на 4% больше, чем в предыдущем году. Таким образом, сильная фармацевтическая промышленность в стране поддерживает услуги, связанные с холодовой цепью.

Обзор отрасли курьерской экспресс-доставки и посылок (CEP) в Турции

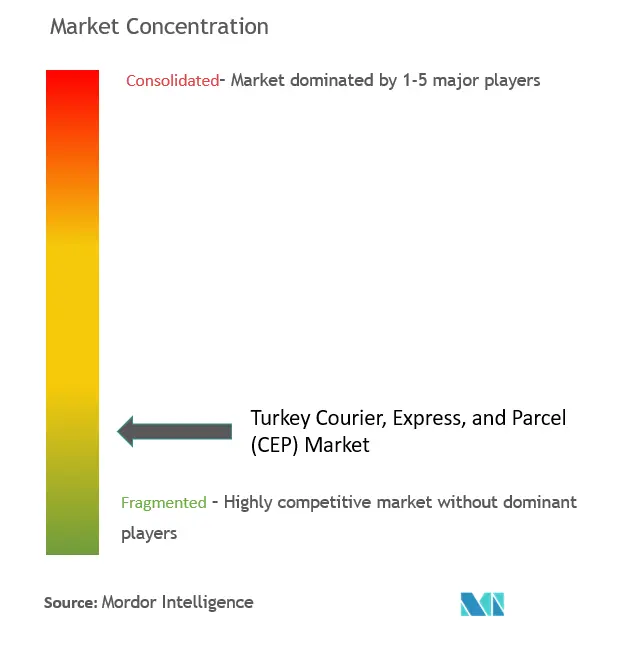

Отчет охватывает основных игроков, работающих на турецком рынке CEP. Рынок высококонкурентный несколько игроков занимают основную долю международного рынка CEP. Рынок фрагментирован и, как ожидается, будет расти в течение прогноза. Основными игроками на турецком рынке CEP являются TNT International Express, CEVA Logistik, UPS, DSV и др.

Лидеры рынка курьерской экспресс-доставки и посылок (CEP) в Турции

-

TNT International Express

-

CEVA Logistik

-

UPS Hizli Kargo

-

DSV

-

DHL Worldwide Express

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка курьерской экспресс-доставки и посылок Турции (CEP)

Октябрь 2022 г.: DFDS, датский ро-ро и логистический оператор, приобрела международный бизнес по автомобильным грузоперевозкам турецкой транспортной группы Ekol Logistics. Это приобретение может расширить портфель автомобильных грузоперевозок компании DFDS.

Март 2022 г.: DHL Express MENA, глобальная логистическая компания, открыла прямой рейс из Бахрейна в Стамбул после подписания договора аренды с Texel Air. Этот шаг, вероятно, улучшит деятельность компании на Ближнем Востоке. Кроме того, новый рейс Бахрейн-Стамбул-Бахрейн будет выполняться шесть раз в неделю, что значительно сократит время транзита на 24 часа для срочных поставок между Турцией и Ближним Востоком.

Сегментация отрасли курьерской экспресс-доставки и посылок (CEP) в Турции

CEP — это аббревиатура курьерских, экспресс-служб и служб доставки посылок, которые предлагают логистические услуги в определенных регионах. Предлагаемые услуги различаются скоростью, весом и объемом посылок, а также способом осуществления отгрузки товара. В частности, правила, касающиеся веса и объема, обеспечивают жизненно важную стандартизацию и большой потенциал для автоматизации услуги. В отчете представлен полный анализ турецкого рынка курьерских, экспресс-доставки и посылок (CEP), включая обзор рынка, оценку размера рынка для критических сегментов, возникающие тенденции по сегментам и динамику рынка. В отчете также представлено влияние COVID-19 на рынок.

Рынок курьерских, экспресс-доставки и посылок (CEP) в Турции сегментирован по бизнесу (B2B (бизнес для бизнеса) и B2C (бизнес для потребителя)), пункту назначения (внутреннему и международному) и отраслям конечных пользователей (услуги). (BFSI (банковское дело, финансовые услуги и страхование) и т. д.), оптовая и розничная торговля (электронная коммерция), медико-биологические науки/здравоохранение, промышленное производство и другие отрасли конечных пользователей. В отчете представлены размер рынка и прогнозируемые значения в млрд долларов США для всех вышеперечисленных сегментов.

| Одомашненный |

| Международный |

| B2B (бизнес для бизнеса) |

| B2C (бизнес для потребителя) |

| BFSI (банковское дело, финансовые услуги и страхование) и т. д.) |

| Оптовая и розничная торговля (электронная коммерция) |

| Науки о жизни/Здравоохранение |

| Промышленное производство |

| Другие отрасли конечных пользователей |

| По назначению | Одомашненный |

| Международный | |

| По каналу распространения | B2B (бизнес для бизнеса) |

| B2C (бизнес для потребителя) | |

| По отраслям конечных пользователей | BFSI (банковское дело, финансовые услуги и страхование) и т. д.) |

| Оптовая и розничная торговля (электронная коммерция) | |

| Науки о жизни/Здравоохранение | |

| Промышленное производство | |

| Другие отрасли конечных пользователей |

Часто задаваемые вопросы по исследованию рынка курьерской экспресс-доставки и посылок (CEP) в Турции

Каков текущий размер рынка курьерских, экспресс-услуг и посылок в Турции?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка курьерских, экспресс-услуг и посылок Турции составит более 7%.

Кто являются ключевыми игроками на рынке курьерских, экспресс-доставок и посылок в Турции?

TNT International Express, CEVA Logistik, UPS Hizli Kargo, DSV, DHL Worldwide Express — основные компании, работающие в Турции в сфере курьерской, экспресс-доставки и рынка посылок.

В какие годы работает рынок курьерских, экспресс-доставок и посылок в Турции?

В отчете рассматривается исторический размер рынка курьерских, экспресс-услуг и посылок в Турции за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка курьерских, экспресс-доставок и посылок в Турции на годы 2024, 2025, 2026, 2027 годы. , 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии курьерской экспресс-доставки и посылок в Турции

Статистические данные о доле, размере и темпах роста доходов на рынке курьерской экспресс-доставки и посылок в Турции в 2023 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ курьерской экспресс-доставки и посылок в Турции включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.