Объем рынка коммерческого строительства Турции

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

| CAGR | > 5.00 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка коммерческого строительства Турции

По оценкам, среднегодовой темп роста рынка коммерческого строительства Турции в течение прогнозируемого периода составит более 5%.

- Строительный сектор Турции сокращается уже 5 кварталов подряд, причем темпы роста растут с третьего квартала 2021 года. Строительный сектор сократился на 14,1%. Сокращение строительного сектора характерно не только для третьего квартала 2022 года. Хотя экономика Турции в течение многих лет росла под руководством строительства, по состоянию на декабрь 2022 года строительный сектор сокращался в 14 из последних 17 кварталов.

- Иными словами, с лета 2018 года строительство смогло расти только 3 квартала. Заметно еще одно изменение в данных ВВП, связанное со строительством. Доля строительного сектора в экономике в целом увеличилась с 4% до 9% в 2000-х годах, но в последние годы он быстро теряет этот вес.

- По состоянию на 2017 год сектор сначала начал терять темпы, а затем начал сокращаться. При этом доля строительства в экономике также снизилась и снизилась до 4,8% за первые 9 месяцев 2022 года. Это минимальное значение с 2003 года.

- Иными словами, доля сектора в экономике вернулась примерно к двадцатилетней давности. Чтобы вернуться к росту в секторе, необходимо оживление инвестиций в строительство и решение проблемы увеличения хронических затрат на вводимые ресурсы.

- По состоянию на середину 2022 года уровень заполняемости Стамбула составляет 68,8%, за ним следует Анталья с уровнем занятости 57,2%. В результате в этих городах возникла большая потребность в строительстве отелей. За первый квартал 2022 года зарегистрировано 100 700 квадратных метров складских помещений.

- Таким образом, 553 671 кв.м. был общий объем транзакций за первые три квартала года. В настоящее время наблюдается нехватка подходящих складских помещений и значительный спрос на помещения со значительными внутренними площадями. В результате в промышленном секторе будет наблюдаться рост строительной активности из-за ограниченной доступности и растущего спроса на подходящие склады.

- Сектор коммерческого строительства в Турции стимулируется растущим спросом на офисные помещения, склады, больницы, торговые центры и отели. Восстановление гостиничной индустрии вышло на новый уровень в первой половине 2022 года, несмотря на растущую глобальную экономическую и геополитическую неопределенность. Восстановление по-прежнему благоприятствовало местам отдыха и курортам.

- Городские рынки также продемонстрировали больший импульс, поскольку все больше сотрудников вернулись в офисы, а туристы вернулись в центры городов после отмены требований и ограничений на ношение масок. По состоянию на середину 2022 года Турцию посетили 16,4 миллиона иностранцев. Наибольшее количество иностранных посетителей было зафиксировано в июне - более 5 миллионов посетителей. Хотя число иностранных посетителей увеличилось на 185,7% по сравнению с предыдущим годом, оно было на 9,5% ниже, чем в допандемический период, но, тем не менее, сигнализировало об ускорении восстановления.

- Из-за COVID-19 строительная отрасль в Турции пострадала больше всего. Из-за эпидемии локомотивная отрасль Турции, строительный сектор, пережила очень тяжелые времена.

- На нескольких строительных объектах работы прекратились, и многие компании пытались завершить свои проекты удаленно или вахтовым методом. С ослаблением ограничений, связанных с пандемией, отрасль пытается восстановить прежнюю активность. Хотя на финансовые показатели сектора негативно влияют растущие цены и снижение товарооборота, ожидается восстановление в зависимости от действий, предпринятых во второй половине 2021 года.

Тенденции рынка коммерческого строительства Турции

Спрос на офисные помещения стимулирует рост рынка

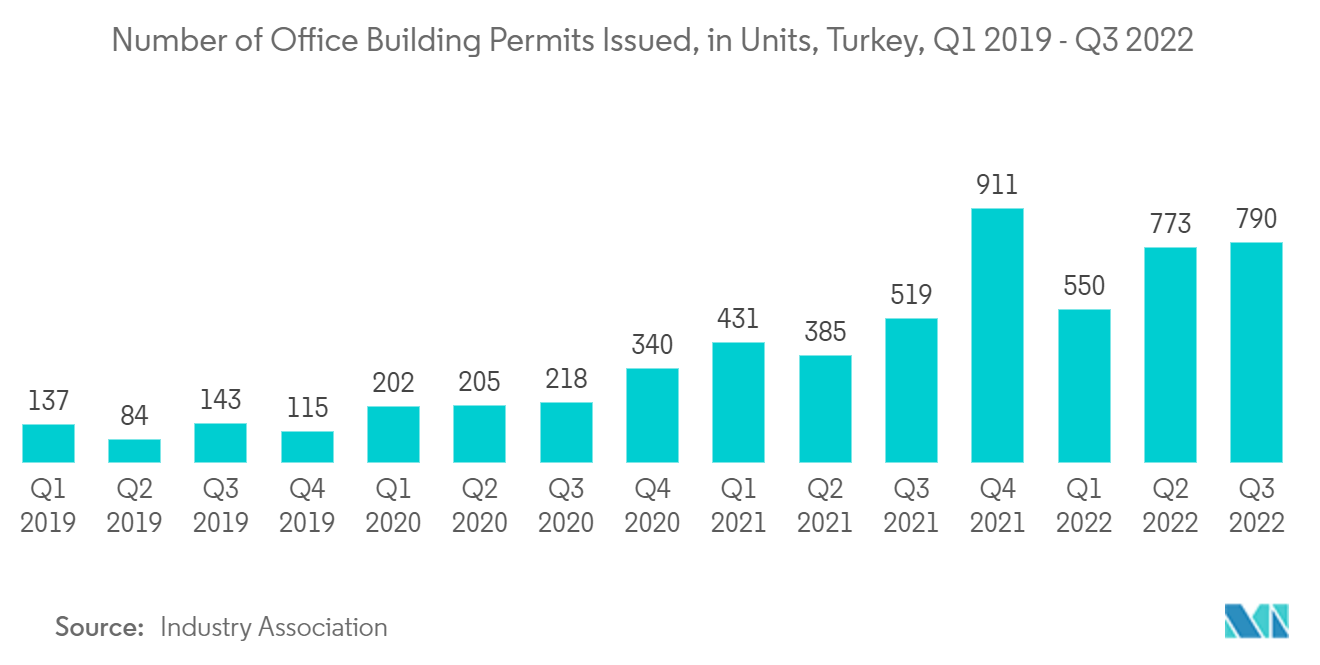

Рынок коммерческой недвижимости в Турции стал привлекательным вариантом для инвесторов из-за растущего спроса на офисы после снижения воздействия пандемии. Хотя существующие офисные помещения класса А в Стамбуле оставались стабильными на уровне 5,8 млн кв. м по состоянию на середину 2022 года, в настоящее время ведется строительство примерно 1,5 млн кв. 7,3 млн кв. м GLA к концу 2023 года. Примерно 90% будущего предложения составит проект Стамбульского международного финансового центра, расположенный в Аташехире, который, как ожидается, будет завершен к концу 2022 года. Спрос на офисные помещения остается высоким вакансия в центральном деловом районе продолжает снижаться четвертый квартал подряд. Доля вакантных площадей снизилась с 18% на конец 2021 года до 16,1% в середине 2022 года. Поскольку спрос арендаторов на качественные помещения остается высоким, доступность офисных зданий премиум-класса в первом полугодии 2022 года продолжала оставаться ограниченной.

В первом полугодии 2022 года было реализовано 37 781 кв. м офисных помещений. Несмотря на то, что объем ввода снизился по размеру на 32%, общее количество новых лизинговых сделок оказалось на 9% выше, чем за аналогичный период предыдущего года. Левент в центральном деловом районе, а также Козьятаги, Либадие и Аташехир на азиатской стороне заняли видное место в лизинговой деятельности. Хотя арендная плата за элитные офисы оставалась стабильной на уровне 25 долларов США за кв. м по сравнению с аналогичным периодом прошлого года и кварталом к кварталу, она резко выросла на 89,2% в годовом исчислении до 350 турецких лир (18,65 долларов США) в месяц по состоянию на середину 2022 года в результате концентрации активности. в наиболее центральных районах и тенденция к росту инфляции. В третьем квартале года общий объем предложения на офисном рынке Стамбула остался на уровне 6,46 млн кв.м. При этом общий объем лизинговых сделок в третьем квартале года зафиксирован на уровне 106 118 кв.м. Таким образом, общий объем лизинговых сделок за третий квартал года достиг 350 582 кв.м. Это двукратное увеличение по сравнению с аналогичным периодом прошлого года. Растущий спрос на офисные помещения способствует росту рынка.

Растущий сектор розничной торговли будет способствовать развитию рынка

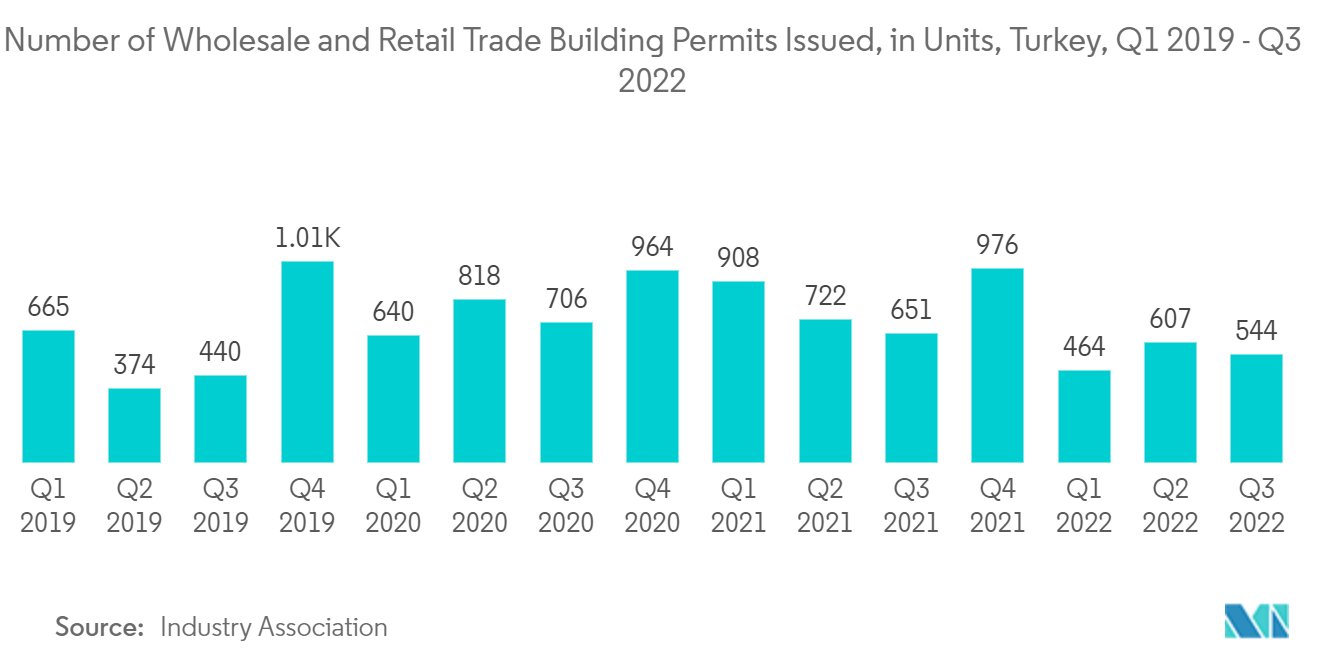

По состоянию на середину 2022 года предложение существующих торговых центров в Турции достигло уровня 14 млн кв. м в 448 центрах Турции. Открытие торговых центров, темпы которого ускорились во втором полугодии 2021 года, сохранили свою динамику. В первом полугодии 2022 года на розничный рынок вышли в общей сложности пять проектов торговых центров с арендуемой площадью около 120 000 кв. м. В настоящее время ведется строительство около 882 000 кв. м GLA в 29 центрах, что к концу 2024 года составит 14,8 млн кв. м. Большая часть поставок приходится на Стамбул с долей 37%, за ним следуют Анкара и Измир с долями 12% и 6% соответственно. В первой половине 2022 года посещаемость торговых центров улучшилась по сравнению с 2021 годом, хотя уровень все еще ниже по сравнению с 2019 годом. Однако, несмотря на более низкую посещаемость, показатели оборота торговых центров полностью восстановились до допандемического уровня. В частности, в апреле и мае ежемесячный оборот многих торговых центров превысил уровень байрамного и праздничного шоппинга 2019 года.

По состоянию на середину 2022 года аренда торговых центров в евро оставалась стабильной на уровне 70 евро за кв. м в месяц (75,62 доллара США за кв. м в месяц). Тем не менее, первоначальная арендная плата в турецких лирах составила 1 050 турецких лир (55,95 долларов США) за кв. м в месяц, увеличившись на 5% в квартальном сопоставлении и на 50% в годовом сопоставлении соответственно. В третьем квартале 2022 года обращает на себя внимание рост спроса на розничном рынке. Еще одна причина роста спроса заключается в том, что количество иностранных гостей после пандемии почти сравнялось с допандемическим периодом. Хотя растущие расходы из-за инфляции и колебаний обменных курсов продолжали влиять на сектор, значительная заполняемость наблюдалась как в торговых центрах, так и на главных улицах. На фоне увеличения спроса на розничном рынке и ограниченного предложения наблюдается рост арендной платы как в долларах США, так и в турецких лирах. В третьем квартале 2022 года было замечено, что инвесторы продолжили стратегию роста, несмотря на трудности с поиском пустых магазинов. Таким образом, растущий сектор розничной торговли в Турции будет способствовать развитию рынка.

Обзор отрасли коммерческого строительства Турции

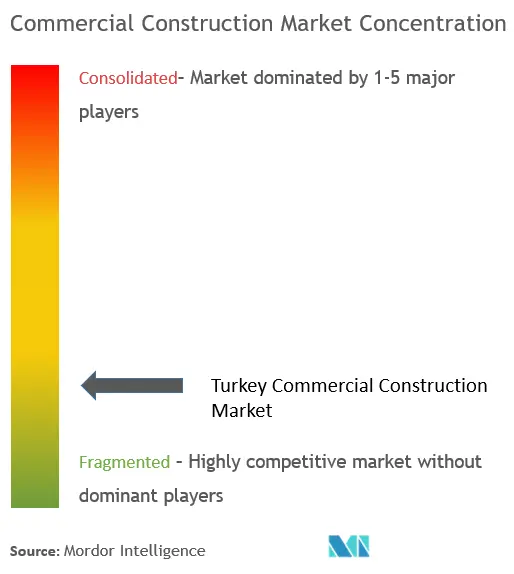

Строительный рынок Турции достаточно конкурентоспособен, несмотря на то, что крупные местные и международные игроки создали в этом секторе достаточную конкурентную среду. Тем не менее, рынок открывает возможности для малых и средних игроков благодаря увеличению государственных инвестиций в сектор. Рынок коммерческого строительства Турции предоставляет возможности для роста в течение прогнозируемого периода, что, как ожидается, будет способствовать дальнейшему стимулированию рыночной конкуренции. Поскольку крупные игроки конкурируют с другими за значительную долю, рынок коммерческого строительства Турции остается без заметного уровня консолидации.

В число ключевых игроков на рынке входят ENKA Insaat ve Sanayi AS, GAP Insaat, Yapi Merkezi Holding, Ronesans Holding, Albayrak Group, Yenigun Construction и YDA Group. Поскольку множество частных/государственных компаний конкурируют в либеральной нормативной среде строительного сектора, любому игроку, местному, национальному или транснациональному, довольно легко выйти на рынок и создать свою собственную долю.

Лидеры рынка коммерческого строительства Турции

-

ENKA İnsaat ve Sanayi A.S.

-

GAP Insaat

-

Yapı Merkezi Holding

-

Rönesans Holding

-

Albayrak Group

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка коммерческого строительства Турции

- Декабрь 2022 г.: Европейский банк реконструкции и развития (ЕБРР) предоставит долгосрочный конвертируемый кредит в размере 75 миллионов евро (79,5 миллионов долларов США) дочерней компании турецкой компании Ronesans Holding для инвестиций в больничную инфраструктуру. Ronesans Saglik Yatirim, подразделение конгломерата, управляющего больницами, обязуется завершить недавно приобретенный проект больницы в своем портфеле. В настоящее время компания Rönesans реализует пять действующих больничных проектов общей площадью строительства 3,2 миллиона м2 и общей вместимостью 7100 коек. Как только все эти проекты будут завершены, общая вместимость больницы Рёнессанс достигнет 9000 коек.

- Август 2022 г.: В турецкой столице только что началось строительство нового стадиона на месте стадиона 19 мая в Анкаре, снесенного в 2018 году. Первоначально планировалось, что стадион будет вмещать 55 000 зрителей. Однако проект был свернут, и в конечном итоге арена сможет вместить 45 000 человек. 13 июня 2022 года было подписано соглашение с подрядчиком, которым стал консорциум Yıldızlar Grup и ASL İnşaat. Стоимость контракта составляет 4,52 миллиарда турецких лир (0,24 миллиарда долларов США), причем вся сумма финансируется за счет государственных средств. Ожидается, что строительство стадиона будет завершено не позднее 2025 года. Зрительный зал будет состоять из высоких двухъярусных трибун, окружающих поле со всех сторон.

Отчет о рынке коммерческого строительства Турции – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ

4.1 Текущий рыночный сценарий

4.2 Технологические тенденции

4.3 Постановления правительства

4.4 Анализ цепочки создания стоимости / цепочки поставок

4.5 Обзор рынка коммерческого строительства в Турции

4.6 Краткая информация о затратах на строительство (средняя стоимость офисных и торговых площадей за кв. фут)

4.7 Информация о новых офисных помещениях (кв. футах)

4.8 Влияние COVID-19 на рынок коммерческого строительства Турции (взгляд аналитика)

5. ДИНАМИКА РЫНКА

5.1 Драйверы

5.1.1 Спрос на офисные помещения способствует росту рынка коммерческого строительства

5.1.2 Растущий сектор розничной торговли будет способствовать развитию рынка в Турции

5.2 Ограничения

5.2.1 Дефицит квалифицированной рабочей силы в строительной отрасли

5.2.2 Сложные архитектурные проекты или уникальные требования к проекту могут создавать ограничения.

5.3 Возможности

5.3.1 Правительства инвестируют в проекты развития инфраструктуры

5.3.2 Экологичное и устойчивое строительство

5.4 Привлекательность отрасли: анализ пяти сил Портера

5.4.1 Рыночная власть поставщиков

5.4.2 Переговорная сила потребителей

5.4.3 Угроза новых участников

5.4.4 Угроза заменителей

5.4.5 Интенсивность конкурентного соперничества

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 По типу

6.1.1 Строительство офисных зданий

6.1.2 Розничное строительство

6.1.3 Гостиничное строительство

6.1.4 Институциональное строительство

6.1.5 Другие

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Обзор концентрации рынка

7.2 Профили компании

7.2.1 ENKA İnsaat ve Sanayi A.S.

7.2.2 GAP Insaat

7.2.3 Yapı Merkezi Holding

7.2.4 Rönesans Holding

7.2.5 Albayrak Group

7.2.6 Yenigün Construction

7.2.7 YDA Group

7.2.8 Zorlu Group

7.2.9 Umut Construction Tourism Industry. ve Tic. Inc.

7.2.10 Sinpas GYO İstanbul Sarayları*

8. БУДУЩЕЕ РЫНКА

9. ПРИЛОЖЕНИЕ

9.1 Макроэкономические показатели (Распределение ВВП по видам деятельности, вклад коммерческого строительства в экономику)

9.2 Анализ потоков капитала (инвестиции в сектор коммерческого строительства)

Сегментация коммерческого строительства в Турции

Коммерческое строительство включает в себя строительные проекты, которые можно сдавать в аренду или продавать в частном секторе. Этими помещениями может быть что угодно от офисов и производственных предприятий до медицинских центров и розничных торговых центров.

В отчете представлен всесторонний анализ рынка коммерческого строительства Турции, охватывающий текущие рыночные тенденции, ограничения, технологические обновления, а также подробную информацию о различных сегментах и конкурентной среде отрасли. Кроме того, в ходе исследования было учтено и учтено влияние COVID-19. Рынок коммерческого строительства Турции сегментирован по типам (строительство офисных зданий, розничное строительство, гостиничное строительство, институциональное строительство и другие). В отчете представлены размеры рынка в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

| По типу | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка коммерческого строительства Турции

Каков текущий размер рынка коммерческого строительства Trukey?

Прогнозируется, что на рынке коммерческого строительства Trukey среднегодовой темп роста составит более 5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке коммерческого строительства Trukey?

ENKA İnsaat ve Sanayi A.S., GAP Insaat, Yapı Merkezi Holding, Rönesans Holding, Albayrak Group — основные компании, работающие на рынке коммерческого строительства Trukey.

Какие годы охватывает рынок коммерческого строительства Trukey?

В отчете рассматривается исторический размер рынка коммерческого строительства Trukey за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка коммерческого строительства Trukey на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет Trukey об отрасли коммерческого строительства

Статистические данные о доле, размере и темпах роста доходов Trukey Commercial Construction на рынке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ коммерческого строительства Trukey включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.