Анализ рынка турбодетандеров

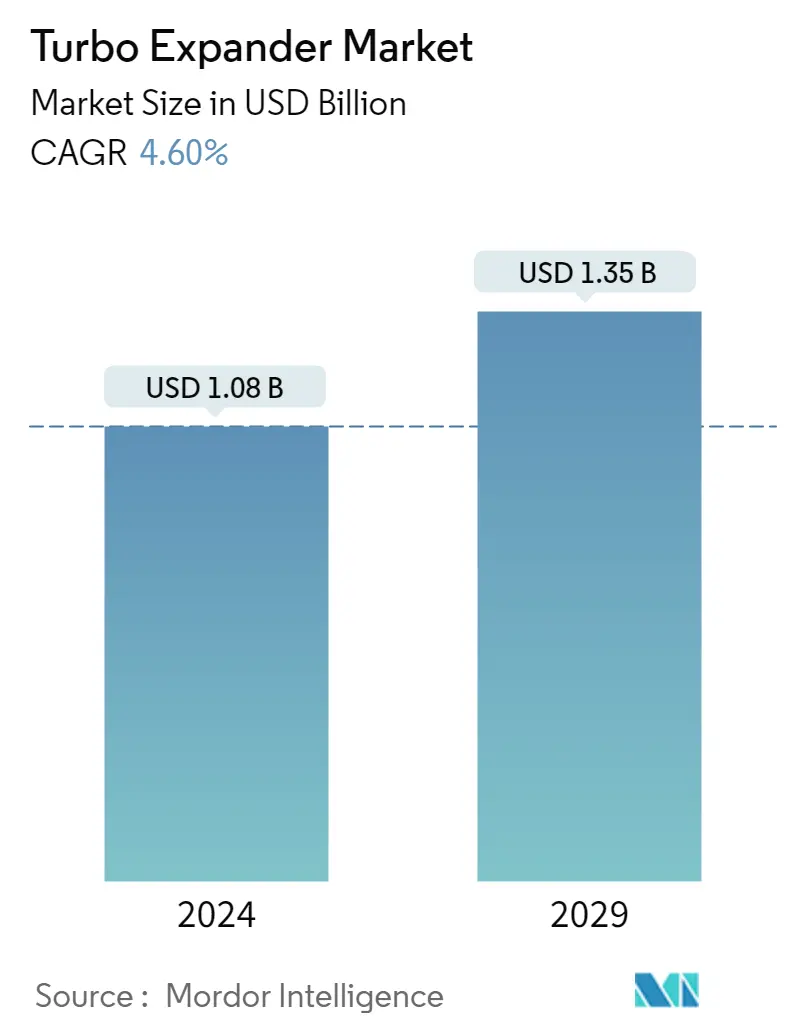

Размер рынка турборасширителей оценивается в 1,08 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,35 миллиарда долларов США к 2029 году, среднегодовой темп роста составит 4,60% в течение прогнозируемого периода (2024-2029 годы).

- Ожидается, что в среднесрочной перспективе растущие инвестиции в использование природного газа для производства электроэнергии и топлива для различных отраслей промышленности повысят спрос на рынок турбодетандеров.

- С другой стороны, ожидается, что растущая доля возобновляемых источников энергии, таких как солнечная и ветровая энергия, будет препятствовать росту рынка.

- Тем не менее, ожидается, что растущие технологические инвестиции на рынке для эффективного производства энергии и контроля выбросов углекислого газа создадут огромные возможности для рынка турбодетандеров.

Тенденции рынка турбодетандеров

Энергетический сегмент будет иметь значительную долю

- Турбодетандер — это вращающаяся машина с турбодетандером, которая преобразует энергию, содержащуюся в газе, в механическую работу, подобно паровой или газовой турбине. Целью паровой или газовой турбины является преобразование механической работы в полезную энергию, приводя в действие электрический генератор или являясь основным двигателем другой вращающейся машины, такой как компрессор или мощный насос.

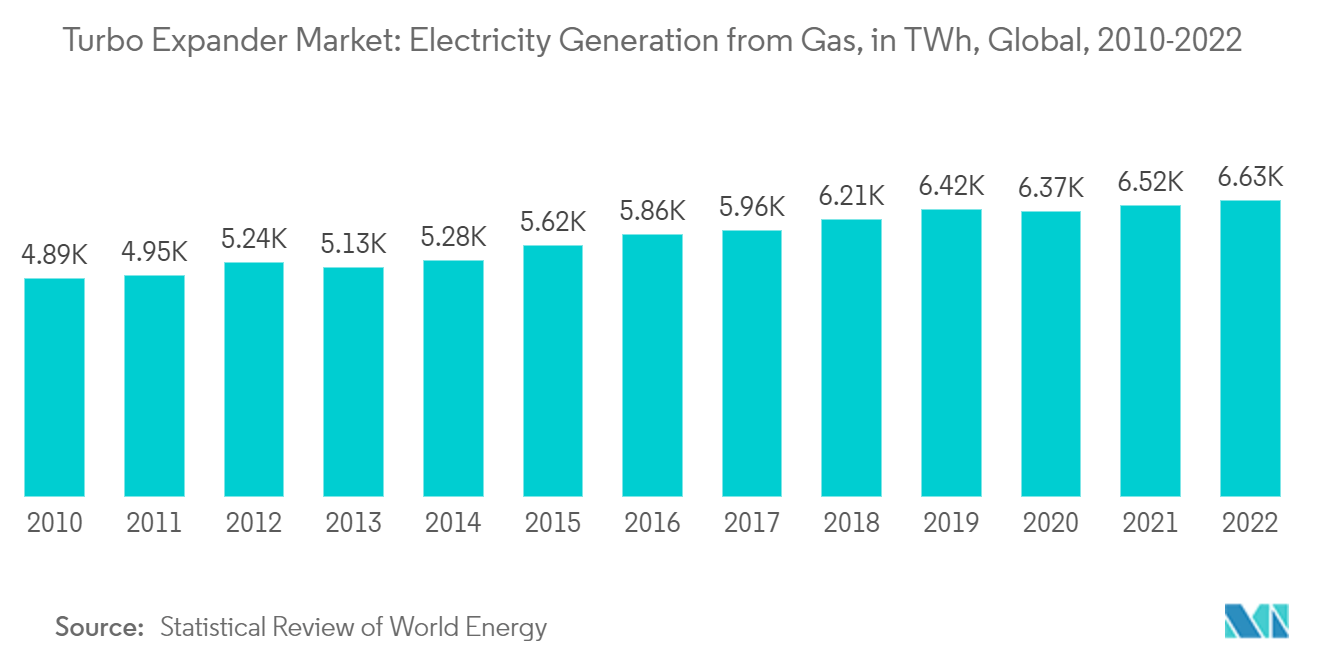

- Природный газ сыграл значительную роль в производстве электроэнергии в 2022 году, составляя почти 23% от общего объема. В основном это произошло благодаря устойчивому росту производства электроэнергии из природного газа в США и Китае. Ожидается, что глобальная установленная мощность газовых электростанций увеличится в течение следующих двадцати лет, при этом к 2040 году к энергетической сети будет добавлено более 1500 ГВт новых мощностей.

- В 2022 году производство электроэнергии с использованием природного газа было зафиксировано на уровне 6631,4 ТВтч, что на 1% больше, чем в 2021 году. Аналогичная тенденция ожидается и в прогнозируемый период из-за растущего спроса на адаптацию более чистых источников энергии и досрочного вывода из эксплуатации угольных электростанций. Мировой.

- Кроме того, с 2011 года Япония в значительной степени заменила свои мощности по производству атомной энергии на заводы, работающие на сжиженном природном газе (СПГ).

- В декабре 2022 года компания по развитию производства электроэнергии в Мэриленде сообщила, что планируемая электростанция комбинированного цикла, работающая на природном газе, мощностью 1,8 ГВт в Западной Вирджинии будет содержать технологию улавливания углерода. Компания Competitive Power Ventures (CPV) объявила о открытии нового энергетического центра CPV Shay в округе Доддридж, Западная Вирджиния.

- Таким образом, ожидается, что растущий переход к производству электроэнергии на основе природного газа будет стимулировать рынок турбодетандеров в секторе производства электроэнергии в течение прогнозируемого периода.

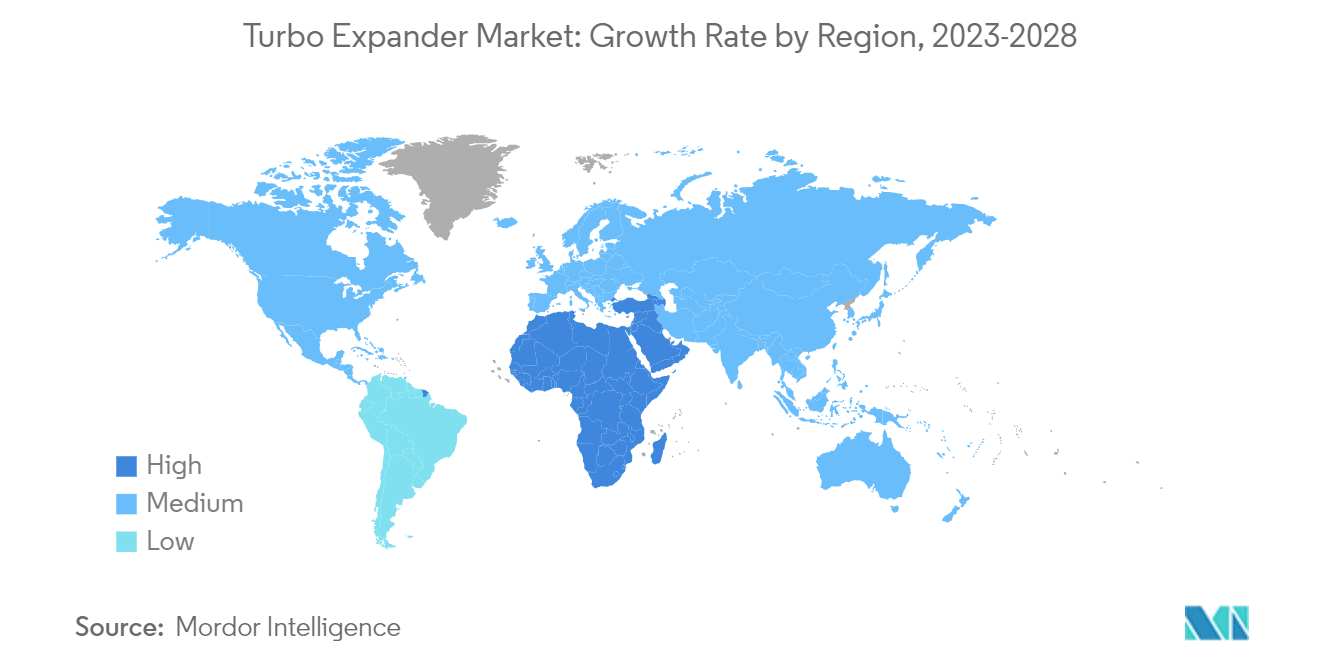

Азиатско-Тихоокеанский регион будет доминировать на рынке

- В 2022 году на рынке турбодетандеров в основном доминировал Азиатско-Тихоокеанский регион, и, по прогнозам, эта тенденция сохранится и в ближайшие годы. Одной из основных причин растущего спроса на турбодетандеры является растущее использование природного газа для производства электроэнергии. Поскольку большинство стран стремятся сократить выбросы углекислого газа за счет перехода на более чистые альтернативные виды топлива, такие как природный газ, ожидается увеличение потребления этого ресурса. Ожидается, что это приведет к резкому росту спроса на турбодетандеры.

- Китай сформулировал стратегию перехода от газа к электроэнергии, чтобы увеличить долю природного газа в общей структуре производства электроэнергии до 15% к 2030 году по сравнению с 4,2% в 2021 году.

- Кроме того, в запланированные сроки ожидается появление многочисленных нефтеперерабатывающих заводов и проектов СПГ в Азиатско-Тихоокеанском регионе. Поскольку значительное количество турбодетандеров используется для рекуперации энергии на нефтеперерабатывающих заводах и при расширении производства СПГ на заводах по производству СПГ, ожидается резкий рост спроса на такое оборудование.

- Например, в январе 2022 года Petronas и малайзийский штат Сабах объявили о своих намерениях создать терминал сжиженного природного газа (СПГ) мощностью два миллиона метрических тонн в год (млн т). Будущий объект в нефтегазовом промышленном парке Сипитанг является частью сотрудничества Petronas с государством в расширении распределения экологически чистой энергии Сабахом промышленным и коммерческим предприятиям.

- Более того, многие развивающиеся экономики, такие как Индия, быстро растут, что потенциально может привести к усилению индустриализации. В результате ожидается стимулирование рынка турбодетандеров за счет их использования в различных промышленных применениях, таких как охлаждение и добыча энергии.

- Таким образом, в связи с вышеупомянутыми моментами ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке турбодетандеров в течение прогнозируемого периода.

Обзор отрасли турбодетандеров

Рынок турбодетандеров полуконсолидирован. Некоторые из основных игроков на рынке (в произвольном порядке) включают Atlas Copco AB, Baker Hughes Company, Cryostar SAS, Nikkiso ADC и PBS Group.

Лидеры рынка турбодетандеров

-

Atlas Copco AB

-

Cryostar SAS

-

PBS Group

-

Baker Hughes Company

-

Nikkiso ADC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка турбодетандеров

- Август 2023 г. Sapphire Technologies и TB Global Technologies Ltd. объявили о разработке турбодетандерного генератора, который будет использовать энергию отходов городских газотранспортных маршрутов. Два линейных турбодетандера FreeSpin (FIT) были успешно введены в эксплуатацию на терминале сжиженного природного газа (СПГ) компании Toho Gasin в Йоккаити в Японии.

- Октябрь 2022 г. Sapphire Technologies, разработчик и производитель систем рекуперации энергии для промышленного применения водорода и природного газа, подписала соглашение о сотрудничестве с Tallgrass Energy, ведущей американской энергетической инфраструктурной компанией. В течение следующих трех лет планируется реализовать общенациональный проект по созданию экологически чистой энергии, предусматривающий установку 72 турбодетандерных систем.

Сегментация отрасли турбодетандеров

Турбодетандеры, также известные как расширительные турбины, преобразуют энергию газа или жидкости под высоким давлением в механическую энергию путем расширения газа или жидкости через ряд сопел и лопастей. Они обычно используются в промышленных процессах, таких как переработка природного газа, производство сжиженного природного газа (СПГ) и на установках разделения воздуха.

Погрузочные устройства, отрасль конечных пользователей и география сегментируют рынок турбодетандеров. Погрузочные устройства сегментируют рынок на компрессоры, генераторы и гидравлические тормоза. Рынок сегментирован на нефть и газ, производство электроэнергии, рекуперацию энергии и другие отрасли конечных пользователей по отраслям конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы по основным регионам. Для каждого сегмента указаны размеры рынка и прогнозы выручки рынка турбодетандеров (в долларах США) для всех вышеуказанных сегментов.

| Компрессор |

| Генератор |

| Гидравлический тормоз |

| Нефти и газа |

| Выработка энергии |

| Восстановление энергии |

| Другие отрасли конечных пользователей |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Франция | |

| Великобритания | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Чили | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Южная Африка | |

| Катар | |

| Остальная часть Ближнего Востока и Африки |

| Загрузочные устройства | Компрессор | |

| Генератор | ||

| Гидравлический тормоз | ||

| Отрасль конечных пользователей | Нефти и газа | |

| Выработка энергии | ||

| Восстановление энергии | ||

| Другие отрасли конечных пользователей | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Франция | ||

| Великобритания | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Чили | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Катар | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка турбодетандеров

Насколько велик рынок турборасширителей?

Ожидается, что объем рынка турборасширителей достигнет 1,08 миллиарда долларов США в 2024 году, а среднегодовой темп роста составит 4,60% и достигнет 1,35 миллиарда долларов США к 2029 году.

Каков текущий размер рынка Turbo Expander?

Ожидается, что в 2024 году объем рынка Turbo Expander достигнет 1,08 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Турбо Экспандер?

Atlas Copco AB, Cryostar SAS, PBS Group, Baker Hughes Company, Nikkiso ADC – основные компании, работающие на рынке Turbo Expander.

Какой регион на рынке Турбо Экспандер является самым быстрорастущим?

По оценкам, на Ближнем Востоке и в Африке темпы роста будут самыми высокими в среднем за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Турбо Экспандер?

В 2024 году наибольшая доля рынка Turbo Expander будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок Turbo Expander и каков был размер рынка в 2023 году?

В 2023 году объем рынка Turbo Expander оценивается в 1,03 миллиарда долларов США. Отчет охватывает исторический размер рынка Turbo Expander за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Turbo Expander на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отраслевой отчет турбодетандеров

Статистические данные о рыночной доле, размере и темпах роста доходов турборасширителей в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ турбодетандера включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.