Размер и доля рынка диоксида титана

Анализ рынка диоксида титана от Mordor Intelligence

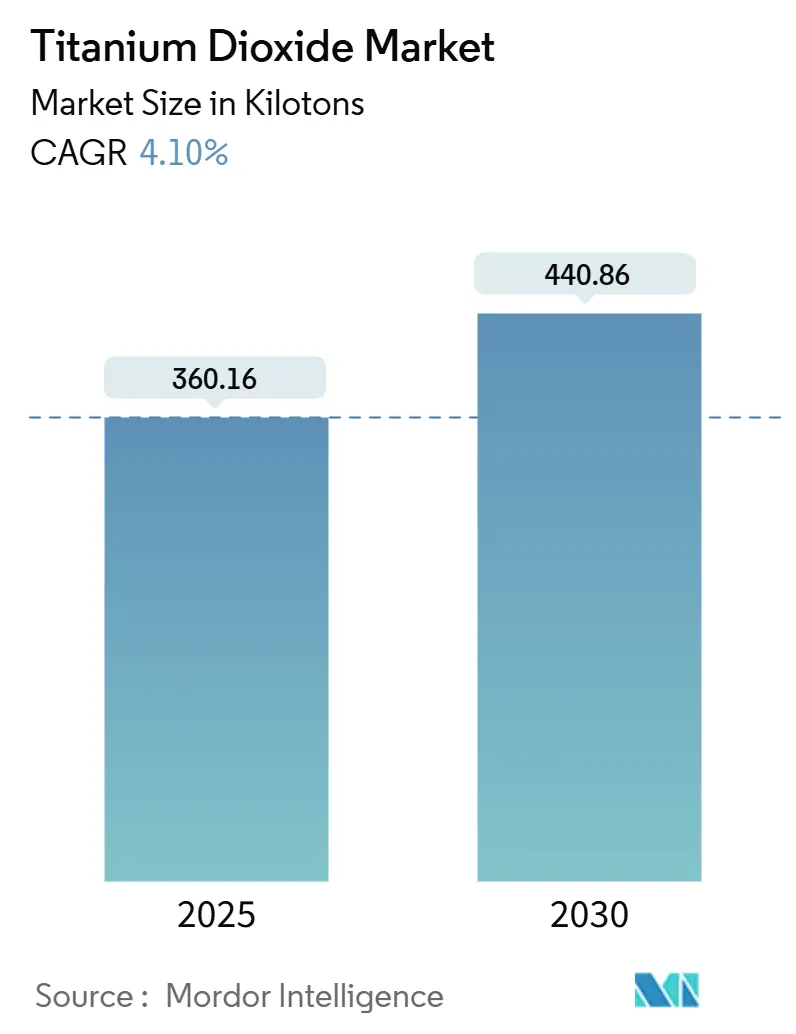

Размер рынка диоксида титана оценивается в 360,16 килотонн в 2025 году и, как ожидается, достигнет 440,86 килотонн к 2030 году при среднегодовом темпе роста 4,10% в течение прогнозного периода (2025-2030). Растущий спрос со стороны строительства, упаковки, автомобильных пластмасс и покрытий для холодных крыш компенсирует регуляторные препятствия, особенно маркировку канцерогена категории 2 в Европе и антидемпинговые пошлины на китайские материалы. Азиатско-Тихоокеанский регион, опирающийся на китайскую базу поставок и локализационный толчок Индии, развивается со среднегодовым темпом роста 4,92%. Производители балансируют ценовое давление от волатильного ильменитового и рутилового сырья с технологическими обновлениями хлоридного процесса. Оптимизация процессов такими игроками, как Chemours, увеличивает мощности на 15% без крупных капитальных затрат, в то время как вертикальная интеграция Tronox и других смягчает волатильность сырья. Регуляторные расхождения между ЕС и другими регионами стимулируют дифференцированные товарные портфели и создают возможности для регионального арбитража.

Ключевые выводы отчета

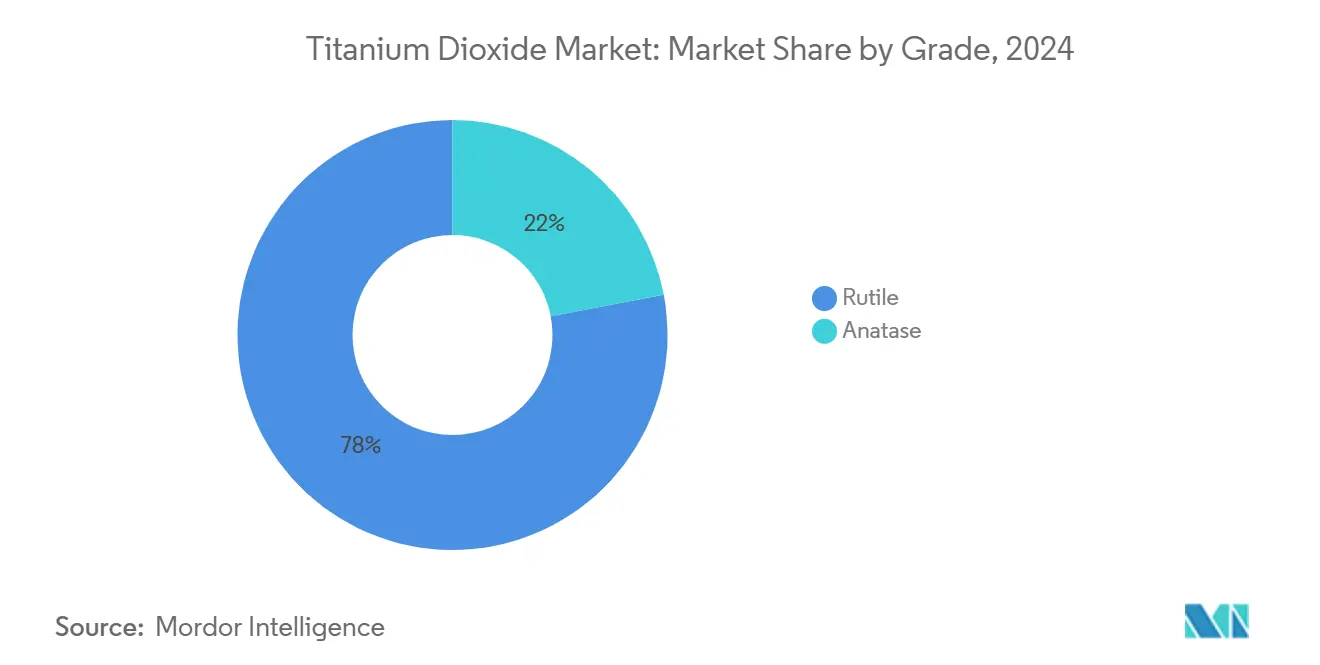

- По сорту рутил лидировал с 78% доли рынка диоксида титана в 2024 году; анатаз растет быстрее всего со среднегодовым темпом роста 4,5% до 2030 года.

- По процессу сульфатный путь составлял 65% размера рынка диоксида титана в 2024 году, но хлоридная переработка расширяется быстрее всего со среднегодовым темпом роста 4,7%.

- По применению краски и покрытия захватили 52% размера рынка диоксида титана в 2024 году, в то время как пластмассы являются самым быстрорастущим сегментом со среднегодовым темпом роста 4,5%.

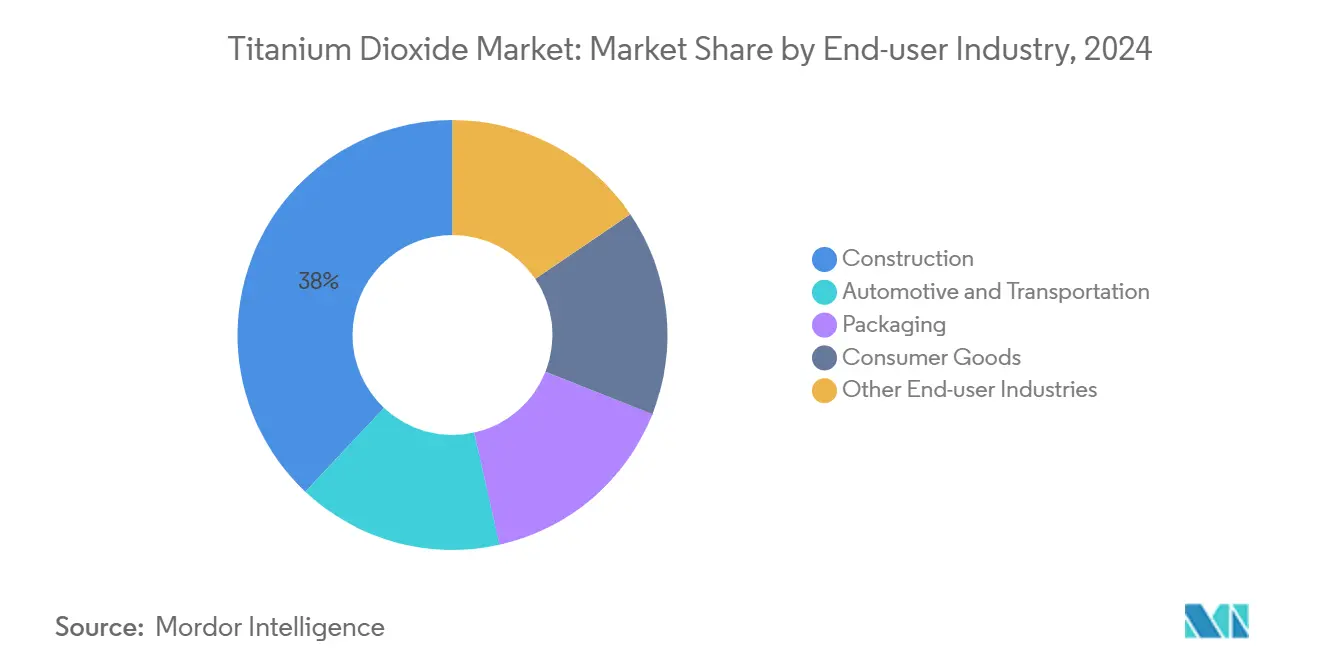

- По отрасли конечного потребителя строительство удерживало 38% доли выручки в 2024 году; прогнозируется, что упаковка покажет самый высокий среднегодовой темп роста 4,6% до 2030 года.

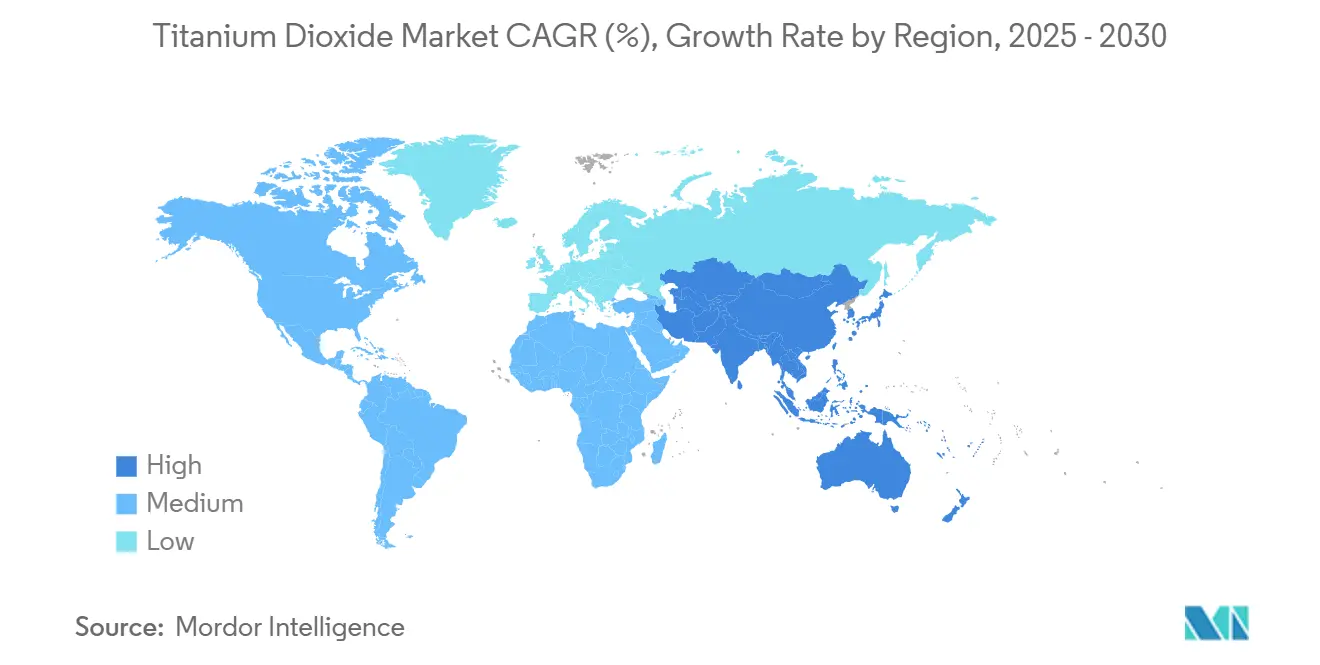

- По географии Азиатско-Тихоокеанский регион доминировал с долей 35% рынка диоксида титана в 2024 году и остается самым быстрорастущим регионом со среднегодовым темпом роста 4,92%.

Глобальные тенденции и insights рынка диоксида титана

Анализ воздействия драйверов

| Драйверы | (~) % воздействия на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Внедрение водоразбавляемых архитектурных покрытий | +1.2% | Азиатско-Тихоокеанский регион, Ближний Восток | Средний срок (2-4 года) |

| Легкие высокоглянцевые автомобильные пластмассы | +0.7% | Европа, Северная Америка | Средний срок (2-4 года) |

| Ламинированная картонная упаковка для электронной коммерции | +0.9% | Глобально, фокус на Азиатско-Тихоокеанском регионе и Северной Америке | Короткий срок (≤ 2 лет) |

| УФ-стойкие покрытия для холодных крыш | +0.6% | Ближний Восток, Южная Европа, Северная Африка | Средний срок (2-4 года) |

| Локализация хлоридных мощностей по диоксиду титана в Индии | +0.5% | Индия, с воздействием на глобальные цепочки поставок | Долгий срок (≥5 лет) |

| Источник: Mordor Intelligence | |||

Всплеск спроса на водоразбавляемые архитектурные покрытия в Азиатско-Тихоокеанском регионе

Эскалация регулирования летучих органических соединений в Китае, Индии и Индонезии ускоряет замену растворительных систем водоразбавляемыми красками, стимулируя дополнительное потребление рутилового пигмента в регионе. Региональные линии покрытий модернизируют дисперсионную технологию для достижения паритета укрывистости, поддерживая непрерывный рост объемов для рынка диоксида титана. Программы инфраструктурного стимулирования в Индии и Индонезии усиливают спрос, в то время как локализованные хлоридные мощности обеспечивают устойчивость поставок. Разработчики составов подчеркивают меньший запах и более безопасные условия на рабочих местах, укрепляя принятие среди подрядчиков. Переход добавляет структурный попутный ветер, несмотря на колебания цен на сырье.

Переход к легким высокоглянцевым автомобильным пластмассам в Европе

Строгие пределы выбросов углекислого газа автопарка ЕС поставили облегчение веса в центр стратегий дизайна. Включение диоксида титана в полипропиленовую и поликарбонатную отделку обеспечивает высокоглянцевые поверхности, которые соперничают с покрытыми металлическими панелями, но весят значительно меньше, достигая прироста топливной эффективности на 5-7% при уменьшении веса автомобиля на 10%. Премиальные OEM принимают гидрофобные сорта, такие как TIOXIDE TR48, которые диспергируются при высоких температурах обработки без потери яркости. Рынок диоксида титана выигрывает не только в объеме, но и в стоимости, поскольку эти специальные сорта командуют премиальным ценообразованием и несут минимальный регуляторный риск замещения.

Рост ламинированной картонной упаковки для логистики электронной коммерции

Объемы посылок продолжают стремительно расти, и владельцы брендов требуют упаковку, которая сохраняет структурную целостность через многоэтапное распределение. Диоксид титана улучшает непрозрачность и точность печати, защищая изображение бренда и потребительский опыт распаковки. Его светорассеивающие свойства усиливают связывание волокон, обеспечивая снижение веса без ущерба для прочности на сжатие. Эта тенденция спецификации усиливает интенсивность пигмента на квадратный метр, добавляя глубину рынку диоксида титана за пределами традиционного использования картона. Интеграция влагозащитных ламинатов дополнительно подчеркивает роль TiO₂ в защите графики и снижении возвратов, связанных с повреждениями.

Внедрение УФ-стойких покрытий для холодных крыш на Ближнем Востоке

В странах Персидского залива нагрузки кондиционирования воздуха составляют до 70% летнего потребления электроэнергии. Покрытия для холодных крыш, составленные с высокоотражающим диоксидом титана, отражают почти 80% солнечного излучения и снижают внутреннюю температуру на 1,5°C, сокращая энергию охлаждения на 15-35%. Государственные мандаты зеленого строительства и растущие тарифы на электроэнергию ускоряют принятие в коммерческих и жилых сегментах. Прочность против ультрафиолетовой деградации в пустынных условиях позиционирует TiO₂ как незаменимый, укрепляя среднесрочный импульс спроса для рынка диоксида титана.

Анализ воздействия ограничений

| Ограничения | (~) % воздействия на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Маркировка канцерогена ЕС для порошков TiO₂ | -0.8% | Европа, глобальные экспортеры | Короткий срок (≤ 2 лет) |

| Волатильность цен на ильменитовое и рутиловое сырье | -0.7% | Глобально, особенно импортозависимые рынки | Короткий срок (≤ 2 лет) |

| Конкурентное давление от альтернативных белых пигментов | -0.3% | Европа и Северная Америка изначально | Долгий срок (≥5 лет) |

| Источник: Mordor Intelligence | |||

Классификация ЕС TiO₂ как подозреваемого канцерогена повышает затраты на маркировку

Европейское регулирование 2025/4 предписывает предупреждения о раке на порошковых составах, содержащих более или равно 1% диоксида титана[1]Publications Office of the European Union, "Commission Implementing Regulation (EU) 2025/4," eur-lex.europa.eu. Поставщики покрытий, пластизолей и типографских красок сталкиваются с переформулированием, новым дизайном упаковки и юридическими обзорами, увеличивая затраты на соответствие. Расходящиеся правила в Великобритании и Северной Америке усложняют управление глобальным портфелем, требуя двойных стратегий маркировки. Короткосерийное производство повышает удельные затраты, сдерживая дискреционный спрос в DIY каналах. Хотя Европейский суд аннулировал этикетку об опасности в 2022 году, решение было отменено в 2025 году после научной переоценки, усиливая неопределенность для рынка диоксида титана.

Волатильность цен на ильменитовое/рутиловое сырье влияет на маржу

Спотовые цены рутила TiO₂ выросли в 2024 году, побудив китайских производителей выпустить несколько повышений цен. Неинтегрированные пигментные заводы в Европе и Азии видят сжатие валовой маржи, в то время как интегрированные игроки, такие как Tronox, частично компенсируют скачки через собственные рудники. Непредсказуемость препятствует долгосрочным контрактам поставок и повышает премии клиентов за ценовой риск, ограничивая рост спроса вниз по цепочке и давя на рынок диоксида титана.

Сегментный анализ

По сорту: Рутил сохраняет доминирование на фоне прогресса специального анатаза

Рутил командовал 78% рынка диоксида титана в 2024 году, отражая его более высокий показатель преломления (2,7) и превосходную атмосферостойкость. Это превосходство закреплено в наружных архитектурных покрытиях, автомобильных топкоутах и полимерных мастербатчах, где критично долгосрочное сохранение блеска. Двухфункциональные сорта, интегрирующие фотокаталитические свойства, открывают новые возможности самоочищающихся поверхностей, дополнительно закрепляя лидерство рутила.

Анатаз, составляющий остаток спроса, продвигается быстрее со среднегодовым темпом роста 4,5% благодаря нишевому росту в фармацевтических вспомогательных веществах и фотокаталитических строительных материалах. Поверхностно-модифицированные сорта анатаза продлевают срок хранения в бумагах, контактирующих с пищевыми продуктами, и предлагают отчетливые синеватые оттенки, ценимые в премиальных офисных бумагах.

По процессу: Экологическое преимущество стимулирует расширение хлоридного пути

Сульфатный путь обеспечил 65% размера рынка диоксида титана в 2024 году, используя ильменит низшего сорта и меньшие капитальные затраты. Тем не менее, хлоридные мощности расширяются со среднегодовым темпом роста 4,7%, поскольку регуляторы усиливают контроль кислотных сульфатных отходов. Хлоридные заводы используют шлак с высоким содержанием TiO₂ или природный рутил и генерируют в основном рутиловый пигмент с более низкими следовыми примесями, обеспечивая более высокое ценообразование в премиальных покрытиях и мастербатчных сегментах. Chemours сообщает, что собственное низкотемпературное хлорирование при 350-450°C может снизить энергопотребление на 30% и улучшить выход[2]AIChE Journal, "Effective Extraction of Titanium from Rutile by a Low-Temperature Chloride Process," aiche.onlinelibrary.wiley.com.

Развивающиеся производители в Индии принимают хлоридную технологию для достижения качественного паритета с западными поставщиками и хеджирования против развивающихся норм сточных вод. Инкрементальные проекты устранения узких мест в Северной Америке и Европе нацелены на получение дополнительных 5-15% выпуска из существующих хлоридных активов без новых капитальных расходов, поддерживая сбалансированные поставки, несмотря на региональные закрытия мощностей, такие как завод Tronox в Ботлеке. Таким образом, процессно-обусловленные разности в затратах остаются центральными для конкурентоспособности рынка диоксида титана.

По применению: Краски и покрытия лидируют, пластмассы ускоряются

Краски и покрытия потребили 52% размера рынка диоксида титана в 2024 году благодаря непревзойденной яркости и непрозрачности TiO₂. Сегмент охватывает архитектурные, промышленные и морские составы, где типичная загрузка сухой пленки 15-25% определяет укрывистость. Переход к низко-VOC водоразбавляемым системам в Азиатско-Тихоокеанском регионе и Северной Америке увеличивает требования к дисперсии пигмента, благоприятствуя поверхностно-обработанным рутиловым сортам. Пластмассы растут быстрее всего со среднегодовым темпом роста 4,5%, поскольку автомобильная внутренняя отделка, белая техника и многослойная упаковка принимают TiO₂ для УФ-экранирования и эстетической однородности.

Печатные жесткие упаковочные пленки повысили загрузку TiO₂ для улучшения белого пространства для высокоразрешающей графики, усиливая интенсивность пигмента на квадратный метр. Применения в бумаге и целлюлозе, хотя и скромные по тоннажу, полагаются на анатаз для повышения яркости в премиальных графических бумагах. В косметике ультратонкий TiO₂ остается ключевым УФ-фильтром в солнцезащитных кремах, но регуляторные дебаты о безопасности наночастиц ограничивают рост объемов. Фотокаталитический бетон и воздухоочищающие фасады зданий добавляют перспективные, но в настоящее время нишевые попутные ветра рынку диоксида титана.

По отрасли конечного потребителя: Строительство остается лидером, упаковка набирает темп

Строительство захватило 38% доли потребления диоксида титана в 2024 году, поддерживаемое наружными архитектурными красками, холодными крышами и высокоотражающими бетонными плитками. Усиливающиеся коды смягчения городского теплового острова в жарких климатах поддерживают устойчивый спрос на ярко-белые покрытия с превосходным солнечным отражением. Автомобилестроение и транспорт удерживают твердую вторую позицию, интегрируя TiO₂-наполненные пластмассы и многослойные покрытия для соответствия как эстетическим, так и функциональным критериям УФ-сопротивления. Упаковочная промышленность, расширяющаяся со среднегодовым темпом роста 4,6%, опирается на TiO₂ для непрозрачности в картоне электронной коммерции и облегченных гибких ламинатах, которые выдерживают грубую логистику.

Географический анализ

Азиатско-Тихоокеанский регион контролирует 35% рынка диоксида титана и обеспечивает самый быстрый среднегодовой темп роста 4,92% до 2030 года. Один только Китай размещает основную часть глобальных мощностей TiO₂, балансируя экспорт с растущим внутренним архитектурным и инфраструктурным спросом. Правительственные директивы по улучшению качества пигментов и сокращению сульфатных сточных вод подталкивают производителей к хлоридной технологии, воспроизводя западные стандарты.

Рынок диоксида титана в Северной Америке остается движимым товарами длительного пользования, аэрокосмическими покрытиями и упаковочными пленками. Зрелые экологические регулирования благоприятствуют хлоридному выпуску, и корпоративные ESG обязательства стимулируют исследования и разработки в низкоуглеродные пигментные пути. Европейский рынок формируется двойными ограничениями: маркировкой канцерогена категории 2 и окончательными антидемпинговыми пошлинами на китайский импорт. Эти меры повышают местные производственные затраты, но также поощряют инновации премиального сорта для оправдания более высоких ценовых точек.

Ближний Восток и Африка представляют возникающий потенциал, стимулируемый строительными мегапроектами. Мандаты холодных крыш в Совете сотрудничества стран Персидского залива и растущие туристические объекты стимулируют внедрение покрытий с высоким альбедо. Внутреннее производство TiO₂ остается незначительным, стимулируя импортную зависимость и подверженность колебаниям фрахта.

Конкурентная среда

Рынок диоксида титана демонстрирует высокую концентрацию. Chemours использует собственную хлоридную технологию и программы непрерывного улучшения для извлечения дополнительных 15% мощности из существующих линий, поддерживая преимущество в лидерстве по затратам. Venator укрепляет свою специализированную позицию через гидрофобные сорта, адаптированные для высокотемпературной полимерной обработки. Региональные игроки в Индии и Юго-Восточной Азии входят через сульфатные конверсии брауфилдов, полагаясь на внутренний спрос, но сталкиваясь с более строгими нормами сточных вод.

Лидеры отрасли диоксида титана

-

Kronos Worldwide, Inc.

-

LB Group

-

The Chemours Company

-

Tronox Holdings Plc

-

Venator Materials PLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Март 2025: Tronox Holdings объявила, что остановит свой завод диоксида титана мощностью 90 000 тонн/год в Ботлеке, Нидерланды, после стратегического обзора площадки.

- Февраль 2025: The Chemours Company запустила Ti-Pure TS-6706, эволюцию Ti-Pure R-706 без TMP и TME для покрытий критичного внешнего вида.

Охват отчета о глобальном рынке диоксида титана

Диоксид титана является одним из самых белых материалов на земле. Он широко используется как белый пигмент для добавления белизны и непрозрачности в различных применениях, таких как краски и покрытия, косметика, продукты питания и другие применения.

Рынок диоксида титана сегментирован по сорту, применению и географии. По сорту рынок сегментирован на рутил и анатаз. По применению рынок сегментирован на краски и покрытия, пластмассы, бумагу и целлюлозу, косметику и другие применения. Отчет также предлагает размер рынка и прогноз для 15 стран в основных регионах. Для каждого сегмента определение размера рынка и прогнозирование выполнены на основе объема (килотонн).

| Рутил |

| Анатаз |

| Хлоридный |

| Сульфатный |

| Краски и покрытия |

| Пластмассы |

| Бумага и целлюлоза |

| Косметика |

| Другие применения (кожа, текстиль, резина) |

| Строительство |

| Автомобилестроение и транспорт |

| Упаковка |

| Потребительские товары |

| Другие отрасли конечного потребителя |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| АСЕАН | |

| Остальной Азиатско-Тихоокеанский регион | |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Северные страны | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Саудовская Аравия |

| ОАЭ | |

| ЮАР | |

| Египет | |

| Остальной Ближний Восток и Африка |

| По сорту | Рутил | |

| Анатаз | ||

| По процессу | Хлоридный | |

| Сульфатный | ||

| По применению | Краски и покрытия | |

| Пластмассы | ||

| Бумага и целлюлоза | ||

| Косметика | ||

| Другие применения (кожа, текстиль, резина) | ||

| По отрасли конечного потребителя | Строительство | |

| Автомобилестроение и транспорт | ||

| Упаковка | ||

| Потребительские товары | ||

| Другие отрасли конечного потребителя | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| АСЕАН | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Северная Америка | США | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Северные страны | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| ОАЭ | ||

| ЮАР | ||

| Египет | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка диоксида титана и его перспективы роста?

Размер рынка диоксида титана достиг 360,61 килотонн в 2024 году и, как прогнозируется, вырастет до 440,86 килотонн к 2030 году со среднегодовым темпом роста 4,10%.

Какой регион лидирует на рынке диоксида титана?

Азиатско-Тихоокеанский регион удерживает 35% глобального спроса и демонстрирует самый высокий среднегодовой темп роста 4,92%, поддерживаемый индустриализацией и расширением хлоридных мощностей.

Почему хлоридный процесс набирает долю над сульфатным процессом?

Хлоридная технология дает более чистый рутиловый пигмент с меньшими отходами и более низким энергопотреблением на единицу, что приводит к среднегодовому темпу роста 4,7% против более медленного расширения сульфатного.

Как маркировка канцерогена ЕС влияет на спрос на диоксид титана?

Обязательные предупреждения о раке на порошках TiO₂ повышают затраты на формулирование и упаковку, сдерживая краткосрочный рост спроса в Европе и заставляя корректировать портфели.

Какое применение будет стимулировать самый быстрый рост объемов до 2030 года?

Ожидается, что пластмассы обгонят другие секторы со среднегодовым темпом роста 4,5%, поскольку производители автомобилей, упаковки и потребительских товаров длительного пользования усиливают использование TiO₂ для УФ-стабильности и эстетики.

Последнее обновление страницы: