| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

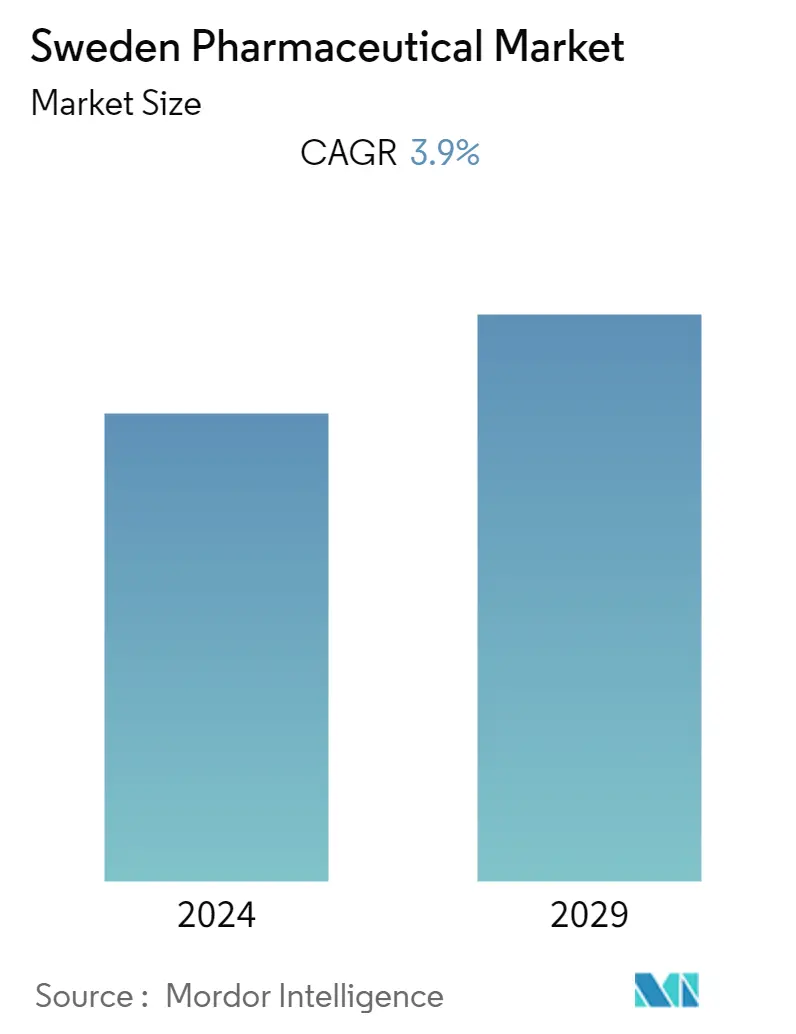

| CAGR | 3.90 % |

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ фармацевтического рынка Швеции

Ожидается, что в течение прогнозируемого периода (2022-2027 гг.) на фармацевтическом рынке Швеции среднегодовой темп роста составит 3,9%.

Вспышка COVID-19 повлияла на фармацевтический рынок Швеции, поскольку медицинские услуги были значительно сокращены из-за мер социального дистанцирования, введенных во всем мире. Шведские цепочки поставок и закупки основных медицинских товаров находятся под неслыханным давлением из-за пандемии COVID-19. Сюда входят фармацевтические продукты, необходимые для лечения различных заболеваний. Согласно исследованию под названием Схемы выдачи рецептов и безрецептурных продаж лекарств в Швеции во время пандемии COVID-19, опубликованному в журнале PLOS ONE в августе 2021 года, в соответствии с рекомендациями государственных органов, еженедельный объем определенных суточных доз (DDD) быстро снизились, однако объем продаж безрецептурных препаратов (OTC) увеличился на 96%, особенно в терапевтических подгруппах анатомических терапевтических химических (ATC) витаминов, жаропонижающих, обезболивающих и средств для лечения носа, горла, кашля. Однако начало пандемии COVID-19 также привело к увеличению количества выпусков фармацевтических препаратов, что способствовало росту рынка. Например, в феврале 2021 года Шведское агентство медицинской продукции разрешило экстренное использование Применение препарата Бамланивимаб у пациентов с COVID-19 с сопутствующими заболеваниями, которые делают их более уязвимыми к вирусу.

Кроме того, факторами, способствующими росту рынка, являются рост численности пожилых людей и рост заболеваемости хроническими заболеваниями.

Рост заболеваемости хроническими заболеваниями является основным фактором, способствующим росту рынка Швеции. Например, согласно данным, опубликованным socialstyrelsen, Национальным советом здравоохранения и социального обеспечения Швеции в декабре 2021 года, в 2020 году более 22 200 человек пережили острый сердечный приступ, при этом погибло более 4800 человек. В общей сложности 25 400 человек пережили инсульт, из них 6 100 человек умерли либо из-за инфаркта мозга, либо из-за кровоизлияния в мозг. Более того, тот же источник заявил, что примерно от 2% до 3% всех детей рождаются с врожденными дефектами или хромосомными аномалиями. Более того, согласно Атласу Диабета Международной федерации диабета (IDF), 10-е издание 2021 года, предполагаемое количество людей с диабетом в 2021 году составило 496,2 на тысячу, а к 2045 году в Швеции это число, по оценкам, достигнет 541,1 на тысячу. Таким образом, такая статистика указывает на высокое бремя хронических заболеваний и расстройств образа жизни в стране, что в конечном итоге будет стимулировать спрос на фармацевтические препараты в Швеции.

Кроме того, поскольку спрос на фармацевтические препараты среди стареющего населения выше, растущее престарелое население Швеции, которое более подвержено хроническим заболеваниям, поддерживает рост рынка. Например, согласно World Data Atlas 2021, в 2021 году в Швеции было 20,5% населения старше 65 лет. Среднегодовой темп прироста населения составляет 0,74%. Следовательно, ожидается, что растущее гериатрическое население в стране повысит спрос на фармацевтическую продукцию, тем самым стимулируя рост рынка.

Более того, согласно последним данным, опубликованным в феврале 2022 года, торговая организация шведских исследовательских фармацевтических компаний Lif заявила, что в 2021 году Швеция экспортировала лекарств на сумму более 100 миллиардов шведских крон. Ожидается, что такие события окажут положительное влияние на экономический рост. рынка за период анализа. Тем не менее, ожидается, что растущие выпуски новых продуктов ключевыми игроками рынка будут способствовать росту рынка. Например, в декабре 2021 года Apellis Pharmaceuticals, Inc. и шведская Orphan Biovitrum AB сообщили, что Европейская комиссия (ЕК) одобрила Аспавели (пегцетакоплан), первую и единственную таргетную терапию C3, для лечения взрослых с пароксизмальной ночной гемоглобинурией ( ПНГ), страдающих анемией после лечения ингибитором С5 в течение как минимум трех месяцев. Кроме того, в сентябре 2021 года шведская международная биофармацевтическая компания Orphan Biovitrum AB получила предложение от частной инвестиционной компании Advent International и сингапурского суверенного фонда благосостояния GIC о выкупе компании за 69,4 миллиарда шведских крон. В сентябре 2021 года шведский фармацевтический ритейлер Apoteket расширил партнерство с TCS, чтобы ускорить цифровую трансформацию и рост.

Однако сценарий жесткого регулирования является основным фактором, сдерживающим рост фармацевтического рынка Швеции.

Тенденции фармацевтического рынка Швеции

Сегмент рецептурных препаратов занимает наибольшую долю, и ожидается, что такая же динамика произойдет и в прогнозируемом периоде.

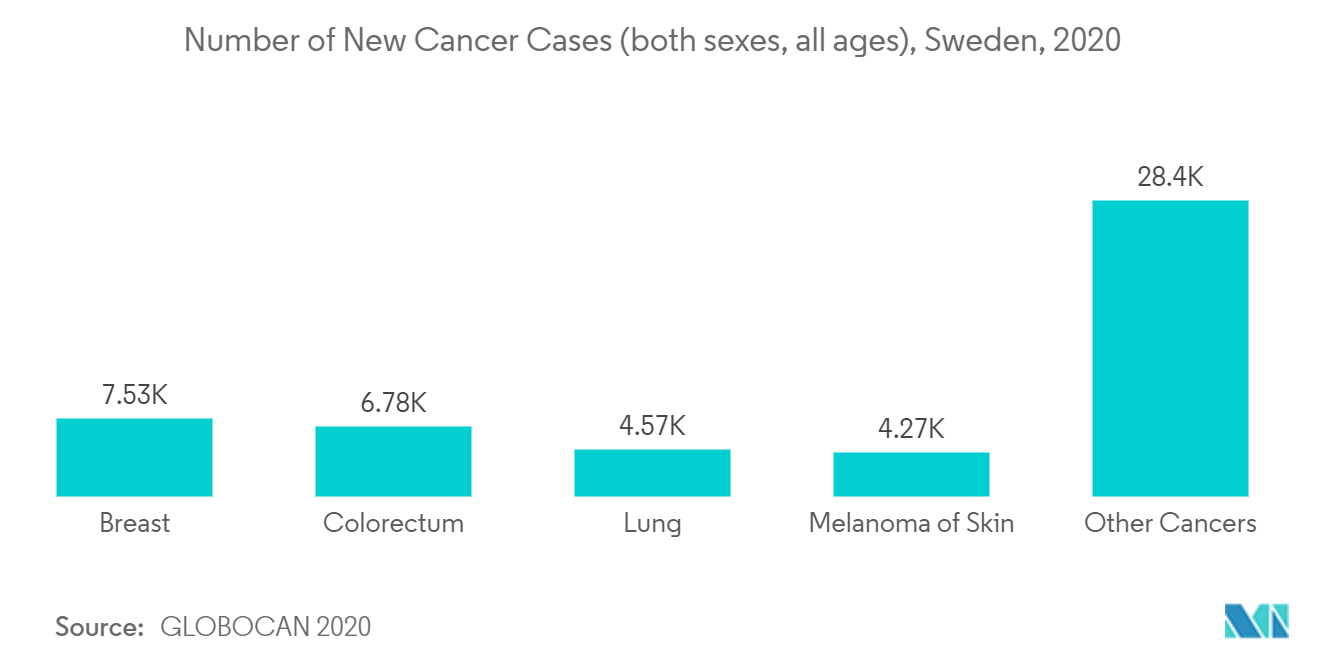

Ожидается, что по типу рецепта сегмент рецептурных лекарств в течение прогнозируемого периода получит большую долю рынка. Некоторые из ключевых факторов, способствующих росту этого сегмента, включают передовые исследования и разработки, растущее число пожилых людей, рост заболеваемости хроническими заболеваниями, такими как сердечно-сосудистые заболевания и рак, в сочетании с запуском новых продуктов. Согласно исследованию под названием Региональные различия в интенсивности применения ингаляционных препаратов от астмы и перорального применения кортикостероидов в Дании, Финляндии и Швеции, опубликованному в European Journal of Respiratory Journal в мае 2022 года, в общей сложности у 711 012 человек в Швеции была диагностирована астма. (распространенность 8,1%). Более половины (53,6%) пациентов с астмой в Швеции имеют плохо контролируемую астму, что составляет около 4,2% пациентов с тяжелой формой астмы. Таким образом, ожидается, что растущая распространенность хронических заболеваний, таких как астма, будет способствовать росту сегмента. Кроме того, по данным Socialstyrelsen, в 2020 году 65% населения Швеции прописали хотя бы один препарат. Среди них женщины составляли 73 процента от общего числа, включая противозачаточные средства. Чаще всего назначались лекарства от высокого кровяного давления, за ними следовали обезболивающие, антибиотики, лекарства от аллергии и антидепрессанты.

Кроме того, несколько компаний также участвуют в запуске новых продуктов, тем самым способствуя росту сегмента. Например, в феврале 2022 года Almirall SA, глобальная биофармацевтическая компания, занимающаяся здоровьем кожи, объявила о запуске в Европе крема Wynzora (50 мкг/г кальципотриола и 0,5 мг/г бетаметазона в виде дипропионата), разработала местное средство для лечения легкой и умеренной степени тяжести. бляшечный псориаз у взрослых, в том числе кожи головы. Ожидается, что продукт появится в других европейских странах в ближайшие месяцы после получения национальных регистрационных удостоверений. Продукт получил одобрение регулирующих органов Швеции. Подобные события, вероятно, окажут положительное влияние на рост сегмента.

Более того, в новостной статье, опубликованной в январе 2022 года, говорилось, что после значительного 35-процентного увеличения выручки компания Johnson Johnson возглавила список продаж в Швеции на 2021 год вместе со своей дочерней компанией Janssen. Беркли Винсент, генеральный директор Janssen Швеция, подробно рассказал, что в 2021 году Janssen продала в Швеции фармацевтических препаратов на сумму 2,5 миллиарда шведских крон. Таким образом, ожидается, что вышеупомянутые факторы будут способствовать росту сегмента в течение прогнозируемого периода.

Обзор фармацевтической промышленности Швеции

Фармацевтический рынок Швеции высококонкурентен и состоит из нескольких крупных игроков. Что касается доли рынка, на нем в настоящее время доминируют несколько крупных игроков. А некоторые видные игроки активно совершают приобретения и создают совместные предприятия с другими компаниями, чтобы укрепить свои позиции на рынке страны. Некоторые из ключевых компаний, которые в настоящее время доминируют на рынке, — это AbbVie Inc., Merck Co., Inc., Amgen Inc., Pfizer Inc. и GlaxoSmithKline plc.

Лидеры фармацевтического рынка Швеции

-

Amgen Inc.

-

Pfizer Inc.

-

Novartis International AG

-

Orifarm Group A/S

-

Merck & Co., Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости фармацевтического рынка Швеции

- В июле 2022 года Евросоюз одобрил препарат, разработанный британско-шведской фармацевтической компанией AstraZeneca и японской Daiichi Sankyo для лечения агрессивной формы рака молочной железы. Препарат был одобрен для лечения пациентов с неоперабельным или метастатическим HER2-положительным раком молочной железы, которые ранее получали одну или несколько схем лечения на основе анти-HER2.

- В январе 2022 года компания Приложениеn Pharmaceuticals AB сообщила, что ее сотрудники из Университетской больницы Маастрихта, Маастрихт, Нидерланды, получили одобрение голландского регулирующего органа и больничных комитетов на начало исследования ANXV (рекомбинантного человеческого аннексина А5) у госпитализированных с COVID-19. пациенты.

Сегментация фармацевтической промышленности Швеции

В рамках настоящего отчета фармацевтические препараты подразделяются на лекарства, отпускаемые по рецепту и без рецепта. Эти лекарства могут быть приобретены отдельными лицами по рецепту врача или без него, и они безопасны для употребления при различных заболеваниях с согласия врача или без него. Рынок сегментирован по ATC/терапевтическому классу (органы пищеварения и обмен веществ, кровь и органы кроветворения, сердце и кровообращение, подготовка кожи, мочевые и половые органы и половые гормоны, системные гормональные препараты, за исключением половых гормонов и инсулина, противоинфекционные средства для системного применения). , опухоли и заболевания иммунной системы, опорно-двигательного аппарата, нервной системы, противопаразитарные средства, инсектициды и репелленты, респираторная система и другие), тип препарата (фирменный и дженерик) и тип рецепта (лекарства, отпускаемые по рецепту (Rx) и безрецептурные препараты). В отчете представлена стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| По ATC/терапевтическому классу | Органы пищеварения и обмен веществ |

| Кровь и кроветворные органы | |

| Сердце и кровообращение | |

| Подготовка кожи | |

| Мочевые и половые органы и половые гормоны | |

| Системные гормональные препараты, кроме половых гормонов и инсулина | |

| Противоинфекционные средства для системного применения | |

| Опухоли и нарушения иммунной системы | |

| Костно-мышечной системы | |

| Нервная система | |

| Противопаразитарные средства, инсектициды и репелленты | |

| Дыхательная система | |

| Органы чувств | |

| Другие | |

| По типу препарата | Фирменный |

| Общий | |

| По типу рецепта | Лекарства, отпускаемые по рецепту (Rx) |

| Безрецептурные препараты |

Часто задаваемые вопросы по исследованию фармацевтического рынка Швеции

Каков текущий размер фармацевтического рынка Швеции?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на фармацевтическом рынке Швеции среднегодовой темп роста составит 3,9%.

Кто является ключевыми игроками на фармацевтическом рынке Швеции?

Amgen Inc., Pfizer Inc., Novartis International AG, Orifarm Group A/S, Merck & Co., Inc. — крупнейшие компании, работающие на фармацевтическом рынке Швеции.

Какие годы охватывает фармацевтический рынок Швеции?

В отчете рассматривается исторический размер фармацевтического рынка Швеции за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер фармацевтического рынка Швеции на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Pharmaceuticals Reports

Popular Healthcare Reports

Отчет о фармацевтической промышленности Швеции

Статистические данные о доле, размере и темпах роста доходов на фармацевтическом рынке Швеции в 2023 году, предоставленные Mordor Intelligence™ Industry Reports. Фармацевтический анализ Швеции включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.