Анализ рынка серной кислоты

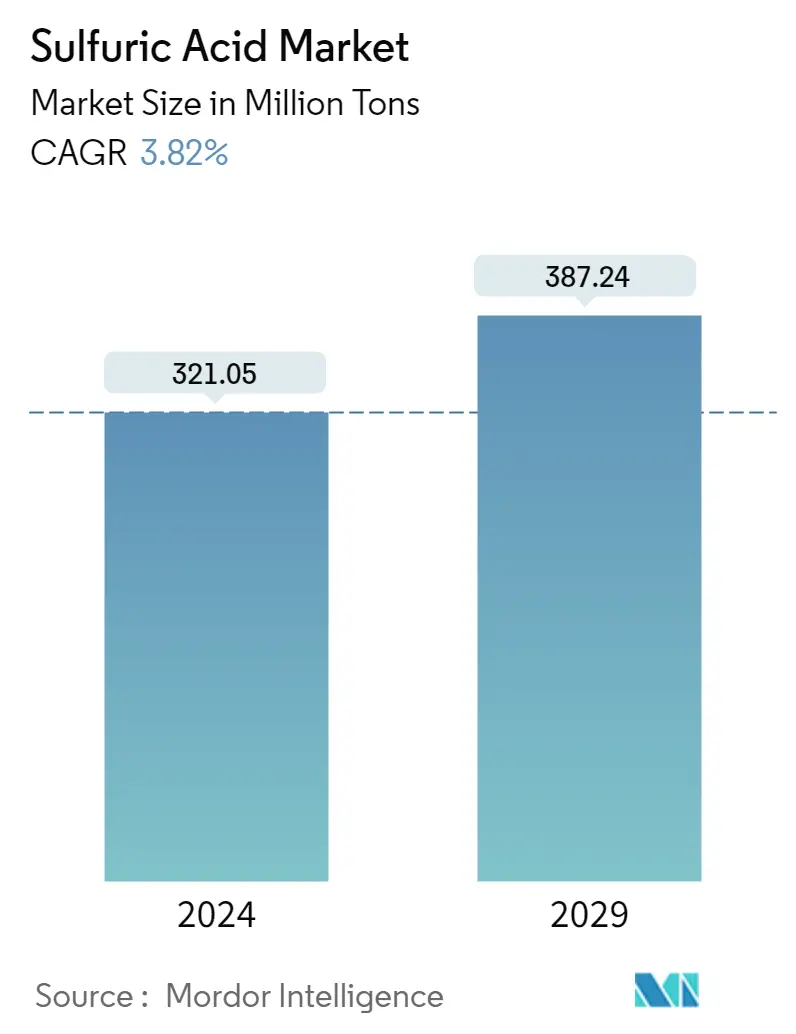

Объем рынка серной кислоты оценивается в 321,05 миллиона тонн в 2024 году и, как ожидается, достигнет 387,24 миллиона тонн к 2029 году, среднегодовой темп роста составит 3,82% в течение прогнозируемого периода (2024-2029).

Пандемия COVID-19 умеренно повлияла на рынок серной кислоты в 2020 году. Введение карантинных мер в различных странах и перебои в поставках отразились на химическом секторе. Однако, поскольку серная кислота является одним из основных химических веществ, используемых в химическом секторе, в прогнозируемый период ожидается высокий спрос.

- В краткосрочной перспективе исследования рынка обусловлены высоким спросом на серную кислоту в фосфатных удобрениях и растущим спросом со стороны химической и фармацевтической промышленности по всему миру.

- С другой стороны, изменение цен на сырье, вероятно, замедлит рост рынка серной кислоты в ближайшие годы.

- Растущее использование олеума в медицинской и других отраслях промышленности можно рассматривать как большую возможность для рынка.

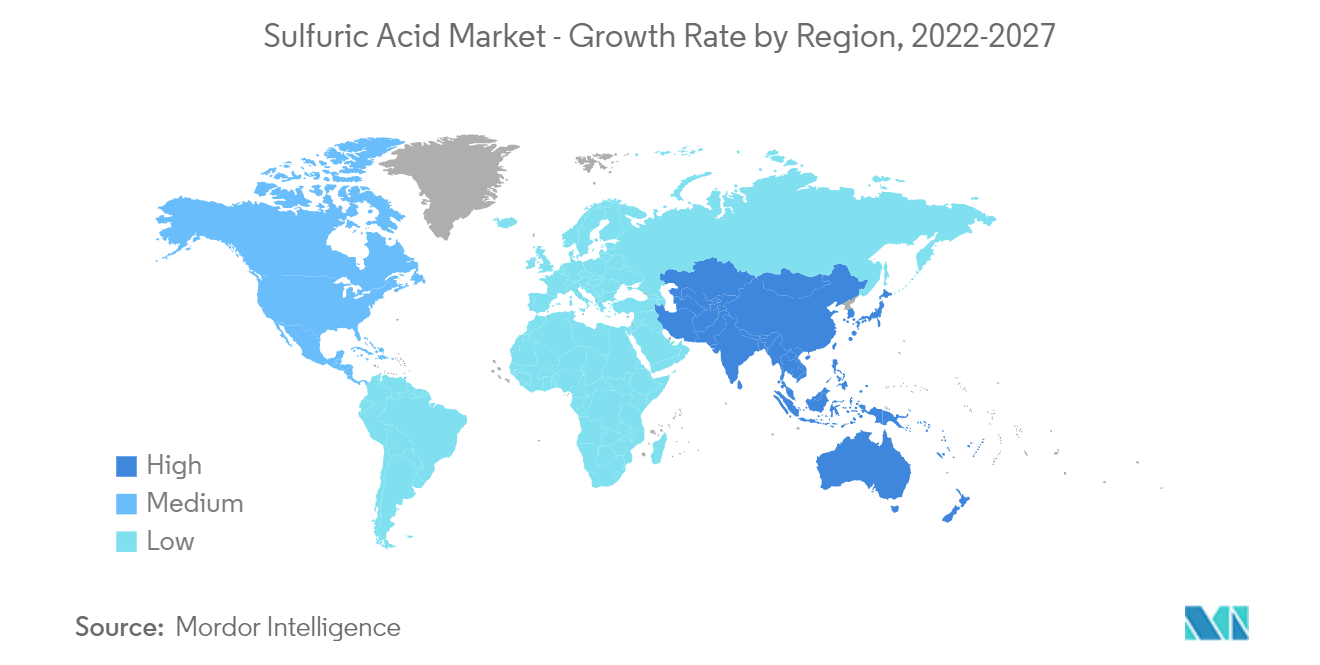

- Азиатско-Тихоокеанский регион доминировал на мировом рынке серной кислоты, причем самый высокий уровень потребления приходится на такие страны, как Китай, Индия и Япония.

Тенденции рынка серной кислоты

Рост потребления в сегменте удобрений

- Серная кислота – сильная минеральная кислота, состоящая из серы, водорода и кислорода. Он имеет сильный запах и представляет собой чрезвычайно едкую, маслянистую и прозрачную жидкость. С ним всегда следует обращаться с осторожностью, даже в разбавленном виде. При разбавлении водой он выделяет тепло в результате реакции выхлопа керамики. Это важный промышленный химикат, используемый в процессах производства удобрений.

- Около половины мировых поставок серной кислоты используется в сельском хозяйстве и сельском хозяйстве, особенно в качестве удобрений. Серная кислота используется для производства фосфорных удобрений, таких как суперфосфат извести и сульфат аммония. Серная кислота увеличивает урожайность сельскохозяйственных культур, что помогает фермерам получать больше доходов за счет производства высокопитательных культур.

- Удобрения заменяют питательные вещества, которые сельскохозяйственные культуры удаляют из почвы. Без удобрений урожайность сельскохозяйственных культур и продуктивность сельского хозяйства будут значительно снижены. В связи с этим минеральные удобрения используются для пополнения запасов питательных веществ в почве минералами, которые могут быстро усваиваться и использоваться сельскохозяйственными культурами.

- Сельское хозяйство является основным источником средств к существованию во всем мире; В Индии и США наблюдается положительный рост сельского хозяйства. Таким образом, в ближайшие несколько лет рынок, скорее всего, будет определяться потребностью в удобрениях.

- Например, по данным Продовольственной и сельскохозяйственной организации ООН, мировые мощности по производству аммиака, фосфорной кислоты и поташа в 2021 году составили 315 973 метрических тонны, которые, как ожидается, достигнут 318 652 метрических тонн в 2022 году, что приведет к увеличению рыночного спроса на серную кислоту в прогнозируемый период.

- Общий объем экспорта сельскохозяйственной продукции и сопутствующей продукции в 2021 году составил 41,25 млрд долларов США. Растущие инвестиции в ирригацию увеличили общую орошаемую площадь, создали спрос на удобрения и стимулировали рынок серной кислоты.

- В сельскохозяйственном секторе Латинской Америки и Карибского бассейна в прошлом наблюдался значительный рост. По данным Организации экономического сотрудничества и развития (ОЭСР) и Продовольственной и сельскохозяйственной организации Объединенных Наций (ФАО), ожидается, что в 2018-2028 годах производство сельскохозяйственной и рыбной продукции вырастет на 17%. Ожидается, что около 53% этого роста будет обеспечено за счет увеличения производства сельскохозяйственных культур. Следовательно, растущая сельскохозяйственная промышленность увеличила спрос на удобрения. Ожидается, что это повлияет на рост рынка серной кислоты.

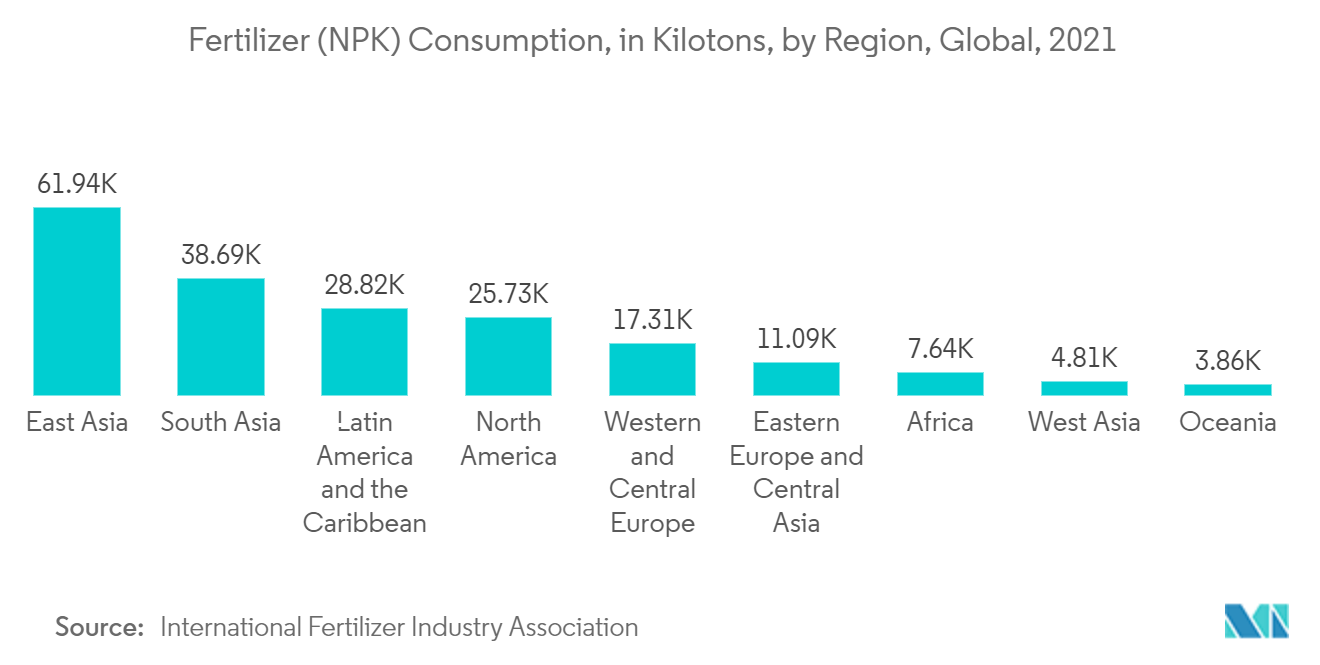

- По данным Международной ассоциации производителей удобрений, потребление сельскохозяйственных удобрений (азота, фосфора и калия (NPK)) во всем мире в 2021 году составило 199 884 килотонн. Из общего потребления Восточная Азия, Южная Азия, Латинская Америка и В 2021 году Карибский бассейн и Северная Америка потребили 61 936 килотонн, 38 694 килотонн, 28 817 килотонн и 25 730 килотонн соответственно.

- Таким образом, рынок, вероятно, будет стимулироваться растущим использованием серной кислоты в удобрениях в течение следующих нескольких лет.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке серной кислоты в течение прогнозируемого периода. Из-за высокого спроса со стороны химической промышленности, производства удобрений и других производственных секторов в таких странах, как Китай, Индия и Япония, рынок серной кислоты быстро растет.

- По данным Национального бюро статистики Китая, в 2021 году производство серной кислоты в Китае составило 93,83 миллиона тонн по сравнению с 92,38 миллиона тонн в 2020 году, что составило рост более чем на 1,5%. Производство серной кислоты в Китае продолжало расти в 2022 году производственная мощность составила 129 миллионов тонн, что на 1,59% больше, чем за тот же период предыдущего года.

- В Китае компании планируют увеличить мощности по производству серной кислоты до 21,08 млн тонн в год. Ожидается, что после увеличения мощностей в 2022-2024 годах структура предложения рынка серной кислоты в стране претерпит существенные изменения, включая увеличение экспорта, сокращение импорта и изменение товаропотоков.

- Китай является крупнейшим производителем удобрений в мире. По данным Национального бюро статистики Китая, объем производства азотных, фосфорных и калийных удобрений в Китае в 2021 году составил 55,44 млн тонн по сравнению с 54,96 млн тонн в 2020 году, увеличившись на 0,87%.

- В Индии в июле 2021 года главный министр штата Одиша заложил фундамент завода по производству серной кислоты на территории кооператива по производству удобрений IFFCO в его подразделении Paradip. Стоимость проекта составит около 400 крор индийских рупий (~ 48,36 миллиона долларов США), а начало эксплуатации ожидается к 2023 году. Новый завод уменьшит зависимость от импорта химикатов. Это третий завод IFFCO по производству серной кислоты мощностью около 2000 метрических тонн (МТ) в сутки.

- Кроме того, Индия является одной из экономик, в значительной степени зависящих от сельского хозяйства. Сельское хозяйство по-прежнему является основным источником средств к существованию для более чем 55% населения. Согласно отчету The Economic Survey of India 2020-21, в 20 финансовом году общий объем производства продовольственного зерна в стране составил 296,65 млн тонн, что увеличилось на 11,44 млн тонн по сравнению с 285,21 млн тонн в 2019 финансовом году.

- Ожидается, что все упомянутые выше факторы приведут к увеличению спроса на серную кислоту в Азиатско-Тихоокеанском регионе в течение прогнозируемого периода.

Обзор отрасли серной кислоты

Мировой рынок серной кислоты сильно фрагментирован. В пятерку крупнейших игроков, доминирующих на рынке, входят Mosaic, Группа компаний ФосАгро, Jiangxi Copper Group Co. Ltd, Yunnan Copper Co. Ltd и Aurubis AG.

Лидеры рынка серной кислоты

-

Mosaic

-

PhosAgro Group of Companies

-

Aurubis AG

-

Yunnan Copper Co., Ltd.

-

Jiangxi Copper Group Co. Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка серной кислоты

- Май 2022 г. WeylChem International GmbH завершила приобретение и интеграцию INEOS Sulphur Chemicals Spain SLU, ведущего испанского подразделения предприятий INEOS по производству серосодержащих продуктов. Приобретенный бизнес включает в себя современное предприятие мощностью 350 000 тонн в год по производству серной кислоты в Бильбао. Недавно интегрированное предприятие по производству серы теперь работает под управлением WeylChem Bilbao.

- Июль 2021 г. Группа Boliden представила план расширения своего цинкового завода в Одде в западной Норвегии с инвестициями в размере 700 миллионов евро (~ 737,81 миллиона долларов США). Завод в Одде, мощность которого составит 350 000 тонн в год после запланированного увеличения мощности на 75%, будет включать в себя новую обжиговую машину, новую установку по производству серной кислоты и новую камеру сгорания. Уже существующая установка выщелачивания и очистки, а также литейная и причальная инфраструктура также подлежат расширению и модернизации. Расширение планируется завершить в 2024 году.

Сегментация отрасли серной кислоты

Серная кислота, также называемая купоросным маслом или гидросульфатом, представляет собой плотную, бесцветную, маслянистую и едкую жидкость. Его используют в различных концентрациях при производстве различных удобрений, лекарств и химикатов. Рынок серной кислоты сегментирован по типу сырья, отраслям конечного потребителя и географическому положению. По типу сырья рынок сегментирован на элементарную серу, пиритовую руду и другие виды сырья. По отраслям конечных пользователей рынок сегментирован на отрасли производства удобрений, химическую и фармацевтическую, автомобильную, нефтеперерабатывающую и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы рынка серной кислоты в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (в миллионах тонн).

| Элементарная сера |

| Пиритовая руда |

| Другие типы сырья |

| Удобрения |

| Химическая и фармацевтическая промышленность |

| Автомобильная промышленность |

| Нефтепереработка |

| Другие отрасли конечного потребителя (целлюлозно-бумажная промышленность, металлообработка) |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Тип сырья | Элементарная сера | |

| Пиритовая руда | ||

| Другие типы сырья | ||

| Отрасль конечных пользователей | Удобрения | |

| Химическая и фармацевтическая промышленность | ||

| Автомобильная промышленность | ||

| Нефтепереработка | ||

| Другие отрасли конечного потребителя (целлюлозно-бумажная промышленность, металлообработка) | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка серной кислоты

Насколько велик рынок серной кислоты?

Ожидается, что объем рынка серной кислоты достигнет 321,05 миллиона тонн в 2024 году, а среднегодовой темп роста составит 3,82% и достигнет 387,24 миллиона тонн к 2029 году.

Каков текущий размер рынка серной кислоты?

Ожидается, что в 2024 году объем рынка серной кислоты достигнет 321,05 миллиона тонн.

Кто являются ключевыми поставщиками на рынке Серная кислота?

Mosaic, PhosAgro Group of Companies, Aurubis AG, Yunnan Copper Co., Ltd., Jiangxi Copper Group Co. Ltd. – основные компании, работающие на рынке серной кислоты.

Какой регион на рынке Серная кислота является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Серная кислота?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка серной кислоты.

Какие годы охватывает рынок серной кислоты, и каков был размер рынка в 2023 году?

В 2023 году объем рынка серной кислоты оценивается в 309,24 миллиона тонн. В отчете рассматривается исторический размер рынка серной кислоты за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка серной кислоты на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о производстве серной кислоты

Статистические данные о доле, размере и темпах роста доходов на рынке серной кислоты в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ серной кислоты включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.