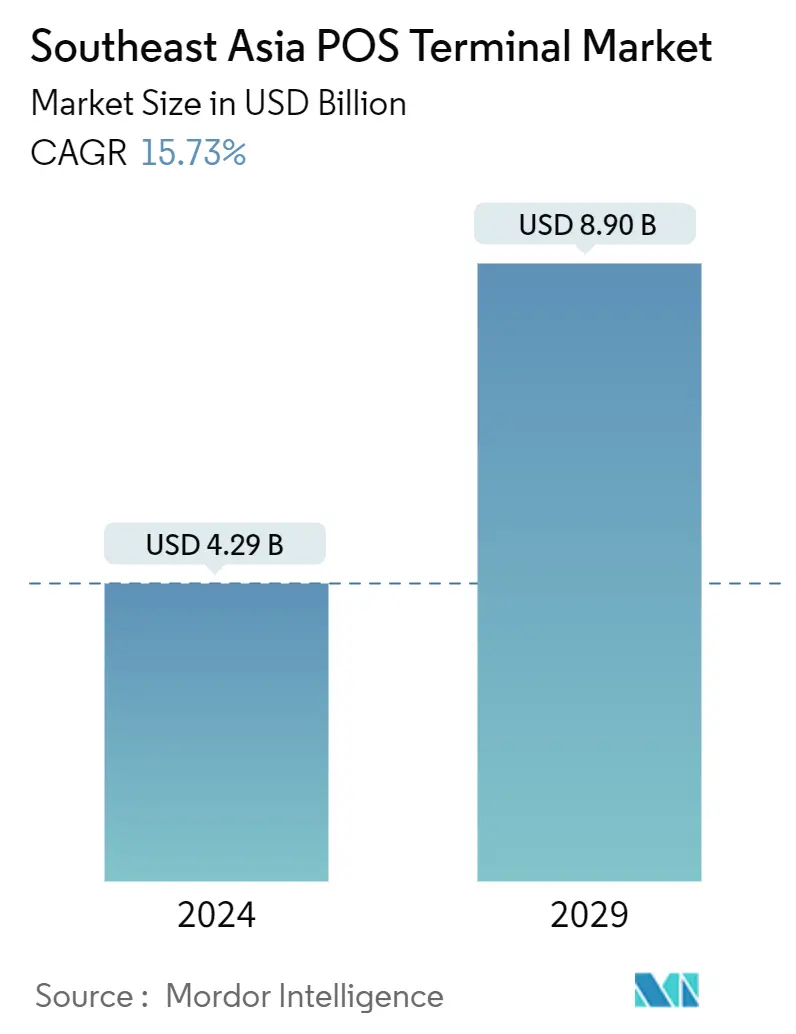

Размер рынка POS-терминалов Юго-Восточной Азии

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер рынка (2024) | USD 4.29 миллиарда долларов США |

| Размер рынка (2029) | USD 8.90 миллиарда долларов США |

| CAGR(2024 - 2029) | 15.73 % |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка POS-терминалов Юго-Восточной Азии

Объем рынка POS-терминалов в Юго-Восточной Азии оценивается в 4,29 миллиарда долларов США в 2024 году и, как ожидается, достигнет 8,90 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 15,73% в течение прогнозируемого периода (2024-2029 годы).

Благодаря своей способности обеспечивать повышенную окупаемость инвестиций и доступности POS-терминалы получили быстрое распространение за последние несколько лет. С годами важность систем торговых точек на малых и крупных предприятиях возросла, что облегчает транзакции из центральной части предприятия в таких секторах, как розничная торговля, гостиничный бизнес, транспорт и банковское дело.

- POS-терминалы превратились из терминалов, ориентированных на транзакции, в системы, интегрированные с CRM компании и другими финансовыми решениями. В результате конечные пользователи с помощью бизнес-аналитики лучше управляют своими потоками доходов и запасами. Компании заменили свое традиционное программное обеспечение для выставления счетов системами торговых точек из-за функциональных преимуществ передовых систем торговых точек, обеспечивающих рост систем торговых точек.

- За последние несколько лет рост числа случаев финансовых преступлений в Юго-Восточной Азии побудил правительственные регулирующие органы повысить безопасность платежных транзакций. Необходимость использования безопасных процедур оплаты становится все более важной для удовлетворения требований потребителей к безопасности и надежности их цифровых транзакций. Эти регулирующие органы положительно повлияли на внедрение POS-терминалов. Мобильные POS-системы получили широкое распространение в результате растущих тенденций мобильности во всем мире. В регионе темпы внедрения POS возросли благодаря внедрению технологий безналичных транзакций.

- Ожидается, что рост терминалов и торговых точек будет сдерживаться растущими тенденциями в области электронной коммерции и онлайн-покупок, а также практикой традиционной розничной торговли. Благодаря возможности оплаты наложенным платежом, предлагаемой крупными платформами электронной коммерции, был замечен внезапный всплеск использования мобильных POS-терминалов.

- Из-за растущего спроса клиентов на быстрые и простые платежи мошенничество с картами становится все более изощренным. Хакеры могут быть идентифицированы как нацеленные на прошивку POS-системы с целью кражи кредитных и других платежных данных. Мошенничество в точках продаж во многом вызвано неспособностью продавцов использовать решения двухточечного шифрования (P2PE) для защиты данных POS.

- Кроме того, пандемия COVID-19 повлияла на то, как люди совершают покупки, затронув различные сегменты рынка. Пандемия оказала значительное влияние на розничную торговлю. Потребители все чаще используют различные каналы продаж, такие как самовывоз, виртуальные консультации, бесконтактные платежи, социальная коммерция и онлайн-покупки. По мнению экспертов розничной торговли и опросов потребителей, такое новое поведение, скорее всего, сохранится в течение прогнозируемого периода. Ожидается, что спрос на торговые терминалы вырастет из-за изменений в поведении потребителей, связанных с пандемией.

Тенденции рынка POS-терминалов Юго-Восточной Азии

Ожидается значительный рост розничного сегмента

- Учитывая быстрые темпы изменения потребительских предпочтений, рынок Юго-Восточной Азии становится все более динамичным. Что касается бесперебойного взаимодействия с любимыми розничными торговцами, клиенты TechSavvy и Nontech Savvy также требуют того же.

- Кроме того, ритейлерам помогают преодолеть трудности с удержанием клиентов благодаря широкому спектру инвентаря, отчетов о продажах, управлению финансами и функциям анализа клиентов, предлагаемым терминалами в точках продаж. Таким образом, развитие POS-терминалов подкрепляется необходимостью поддержания лояльности клиентов и усиления конкуренции в этом секторе.

- Благодаря большим скидкам и другим услугам многие торговые точки в регионах привлекают клиентов, но их удержание становится для них важной проблемой для дальнейшего присутствия на рынке. Чтобы избежать ценовой конкуренции и одновременно сбалансировать инвестиции в новые технологии и доходы, конкурентная среда делает еще более важным переосмысление их бизнес-моделей.

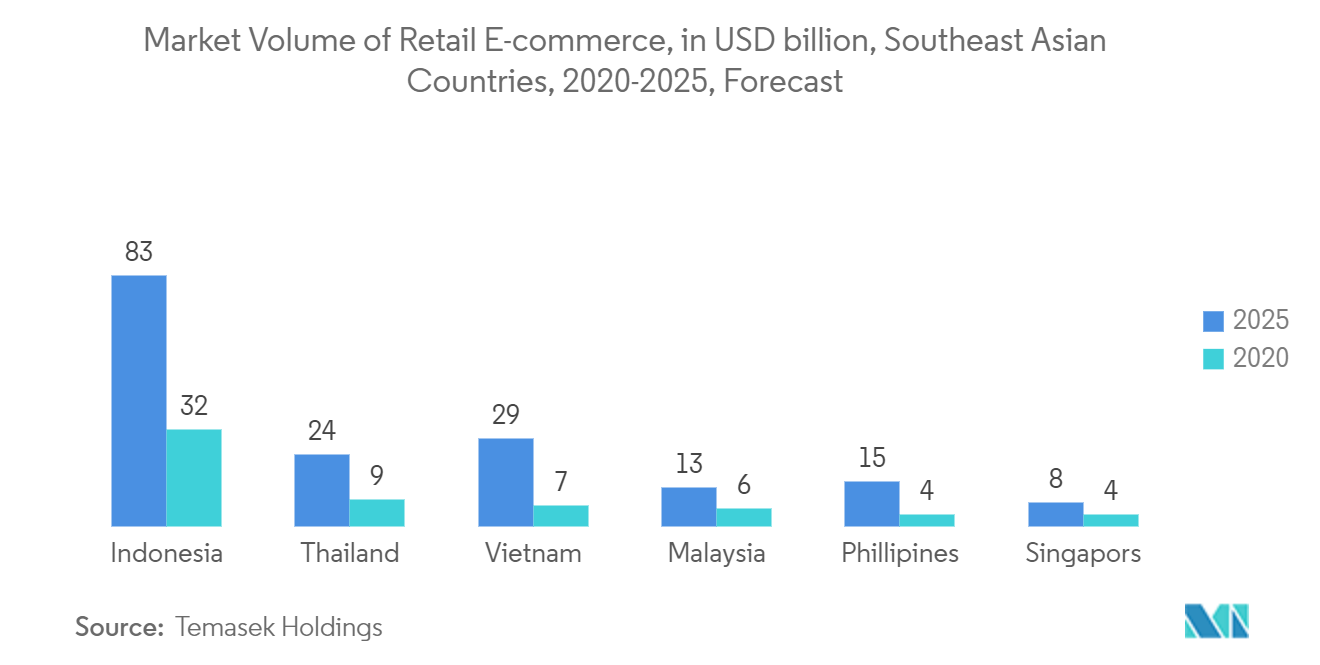

- Кроме того, Юго-Восточную Азию ждет быстрое расширение цифровой экономики. По данным Google и Temasek, потребительские расходы онлайн в шести крупнейших экономиках в следующем году, как ожидается, достигнут примерно 250 миллиардов долларов США, что будет стимулировать рынок из-за растущего спроса на POS-терминалы.

- Ведущие игроки большой шестерки АСЕАН — Индонезия, Таиланд, Малайзия, Сингапур, Филиппины и Вьетнам — консолидируют свои розничные точки, чтобы занять большую долю рынка. Местные игроки на рынке POS-терминалов пользуются растущим спросом, заключая партнерские отношения для расширения своих сетей и увеличения привлечения клиентов.

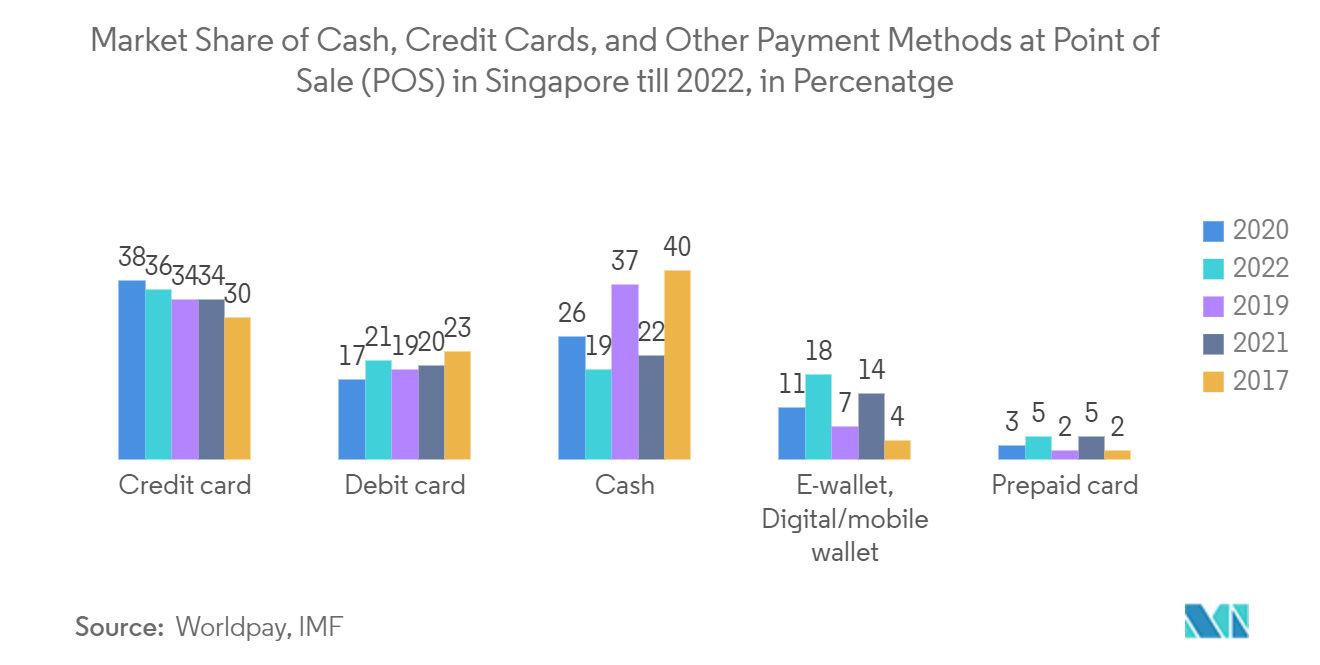

Ожидается, что Сингапур станет самым быстрорастущим рынком

- Сингапур уже некоторое время находится в авангарде платежных инноваций. Одной из важнейших целей правительственного видения умной нации является ускорение цифровых платежей. В связи с этим Сингапур вложил значительные средства в построение долгосрочной инфраструктуры безналичных расчетов. По данным Валютного управления Сингапура, которое предполагает, что POS-терминалы могут использоваться в нескольких отраслях промышленности этой страны, транзакции по карточным платежам растут ускоренными темпами.

- Использование цифровых кошельков растет. Широкое использование мобильных телефонов приводит к росту продаж, который в настоящее время составляет 18% транзакций. К 2023 году доля цифровых кошельков на рынке составит около 26%. PayPal — наиболее узнаваемый бренд цифровых кошельков, его доля на рынке составляет от 5% до 10%. Также популярно использовать Apple Pay, Samsung Pay, Visa Checkout и Masterpass.

- Кроме того, учитывая бум электронной коммерции, вызванный эпидемией, в следующем году цифровые кошельки превзойдут кредитные карты в качестве любимого способа онлайн-платежей в Сингапуре. Цифровые кошельки также повышают лояльность потребителей к покупкам в магазинах, поскольку потребители отказываются от наличных в торговых терминалах. По прогнозам Worldpay, Inc., к следующему году они будут составлять 20% рынка POS-терминалов.

- Растущая концентрация бизнеса и увеличение частоты цифровых или мобильных платежей между клиентами побуждают правительства стран Юго-Восточной Азии предпринимать различные усилия по продвижению альтернативных методов оплаты.

Обзор отрасли POS-терминалов Юго-Восточной Азии

Рынок торговых терминалов Юго-Восточной Азии умеренно фрагментирован из-за присутствия местных и международных игроков. Игроки рынка разрабатывают новые стратегии привлечения и удержания клиентов. В области программного обеспечения модель ценообразования на основе подписки обеспечивает клиентам гибкость, одновременно усиливая конкурентное давление на рынке.

В сентябре 2022 года Shopify Inc. выпустила POS Go, портативный инструмент со встроенным сканером штрих-кода, устройством считывания карт и системой отслеживания запасов. Раньше продавцы могли загружать приложения для настольных компьютеров, ноутбуков или мобильных устройств, чтобы использовать POS-систему Shopify. POS Go портативен и не требует подключения к мобильному телефону или компьютеру на контрольно-пропускном пункте, в магазине или на обочине. Новый инструмент компании появился по мере того, как все больше клиентов возвращаются к привычке совершать покупки лично, а не через Интернет.

Samsung Electronics и Master Card объявили, что в августе 2022 года в результате сотрудничества выпустят платежные карты со встроенными датчиками отпечатков пальцев. Обе компании стремятся предоставлять более безопасные платежные услуги, одновременно сокращая физический контакт с платежным терминалом.

Лидеры рынка POS-терминалов Юго-Восточной Азии

-

Xilnex

-

Auto Count Sdn Bhd

-

iMetrics Pte. Ltd

-

AZ Digital Pte. Ltd

-

Samsung Electronics Co. Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка POS-терминалов Юго-Восточной Азии

- Май 2023 г.: Revel Systems, ведущая облачная платформа для точек продаж (POS) и комплексная платформа управления бизнесом, рада объявить о партнерстве с IPORT, чтобы предложить свои лучшие в своем классе продукты ресторанам и розничным торговцам. Подставки и корпуса IPORT для Apple iPad упрощают работу в сети, зарядку, защиту планшетов и презентацию.

- Февраль 2023 г.: Партнерство NPN и Oddle's совершает революцию в оплате труда в ресторанах. Вместе они упрощают процесс совершения покупок для ресторанов и дают им возможность развивать свой бизнес. Обладая общим стремлением предоставлять передовые аппаратные и программные решения, NPN и Oddle меняют способы обработки платежей в ресторанах. Используя платежное оборудование SUNMI Android и обработку платежей с полосами, они обеспечивают беспрепятственный и безопасный процесс оплаты для ресторанов и их клиентов.

Отчет о рынке POS-терминалов Юго-Восточной Азии – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ

4.1 Обзор рынка

4.2 Привлекательность отрасли: анализ пяти сил Портера

4.2.1 Рыночная власть поставщиков

4.2.2 Переговорная сила потребителей

4.2.3 Угроза новых участников

4.2.4 Угроза заменителей

4.2.5 Интенсивность конкурентного соперничества

4.3 Оценка влияния COVID-19 на рынок

5. ДИНАМИКА РЫНКА

5.1 Драйверы рынка

5.1.1 Ожидается, что растущие инвестиции в POS-терминалы будут способствовать росту рынка

5.1.2 Рост цифровизации в платежной индустрии

5.2 Рыночные ограничения

5.2.1 Проблемы безопасности, связанные с кибератаками и утечками данных

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 По компоненту

6.1.1 Аппаратное обеспечение

6.1.2 Программное обеспечение и услуги

6.2 По типу

6.2.1 Стационарные торговые терминалы

6.2.2 Мобильные/портативные торговые терминалы

6.3 По отраслям конечных пользователей

6.3.1 Развлечение

6.3.2 Гостеприимство

6.3.3 Здравоохранение

6.3.4 Розничная торговля

6.3.5 Другие отрасли конечных пользователей

6.4 По стране

6.4.1 Сингапур

6.4.2 Индонезия

6.4.3 Вьетнам

6.4.4 Малайзия

6.4.5 Другие страны Юго-Восточной Азии

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Профили компании*

7.1.1 Xilnex

7.1.2 Auto Count Sdn Bhd

7.1.3 iMetrics Pte. Ltd

7.1.4 AZ Digital Pte. Ltd

7.1.5 Samsung Electronics Co. Ltd

7.1.6 NCR Corporation

7.1.7 Toshiba Tec Corp.

7.1.8 HP Development Company LP

7.1.9 Bindo Labs Inc.

7.1.10 Shopify Inc.

7.1.11 Qashier Pte Ltd

7.1.12 StoreHub Sdn Bhd

8. ИСПОЛНИТЕЛЬНЫЙ СПИСОК ПОСТАВЩИКОВ ПРОГРАММНОГО ОБЕСПЕЧЕНИЯ ДЛЯ POS В МАЛАЙЗИИ

9. ПРОФИЛИ КЛЮЧЕВЫХ ПОСТАВЩИКОВ МАЛАЙЗИИ – СРАВНИТЕЛЬНЫЙ АНАЛИЗ

10. БУДУЩЕЕ РЫНКА

Сегментация отрасли POS-терминалов Юго-Восточной Азии

POS-терминал — это цифровой терминал, который помогает предприятиям совершать торговые операции. Он помогает хранить, собирать, обмениваться данными и сообщать о них, связанных с транзакциями продаж.

Рынок POS-терминалов в Юго-Восточной Азии сегментирован по компонентам (аппаратное обеспечение, программное обеспечение и услуги), типу (стационарные торговые терминалы и мобильные/портативные торговые терминалы), отраслям конечных пользователей (развлечения, гостиничный бизнес, здравоохранение и розничная торговля), и страна (Сингапур, Индонезия, Вьетнам, Малайзия и другие страны Юго-Восточной Азии). Размеры рынка и прогнозы представлены в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| По компоненту | ||

| ||

|

| По типу | ||

| ||

|

| По отраслям конечных пользователей | ||

| ||

| ||

| ||

| ||

|

| По стране | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка POS-терминалов в Юго-Восточной Азии

Насколько велик рынок POS-терминалов в Юго-Восточной Азии?

Ожидается, что объем рынка POS-терминалов в Юго-Восточной Азии достигнет 4,29 млрд долларов США в 2024 году, а среднегодовой темп роста составит 15,73% и достигнет 8,90 млрд долларов США к 2029 году.

Каков текущий размер рынка POS-терминалов в Юго-Восточной Азии?

Ожидается, что в 2024 году объем рынка POS-терминалов Юго-Восточной Азии достигнет 4,29 млрд долларов США.

Кто являются ключевыми игроками на рынке POS-терминалов в Юго-Восточной Азии?

Xilnex, Auto Count Sdn Bhd, iMetrics Pte. Ltd, AZ Digital Pte. Ltd, Samsung Electronics Co. Ltd — крупнейшие компании, работающие на рынке POS-терминалов Юго-Восточной Азии.

В какие годы охватывает рынок POS-терминалов в Юго-Восточной Азии и каков был размер рынка в 2023 году?

В 2023 году объем рынка POS-терминалов Юго-Восточной Азии оценивался в 3,62 миллиарда долларов США. В отчете рассматривается исторический размер рынка POS-терминалов в Юго-Восточной Азии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка POS-терминалов в Юго-Восточной Азии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет об отрасли POS-терминалов Юго-Восточной Азии

Статистические данные о доле, размере и темпах роста доходов на рынке POS-терминалов в Юго-Восточной Азии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ POS-терминалов Юго-Восточной Азии включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.