Размер рынка нефтегазовой отрасли Юго-Восточной Азии

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

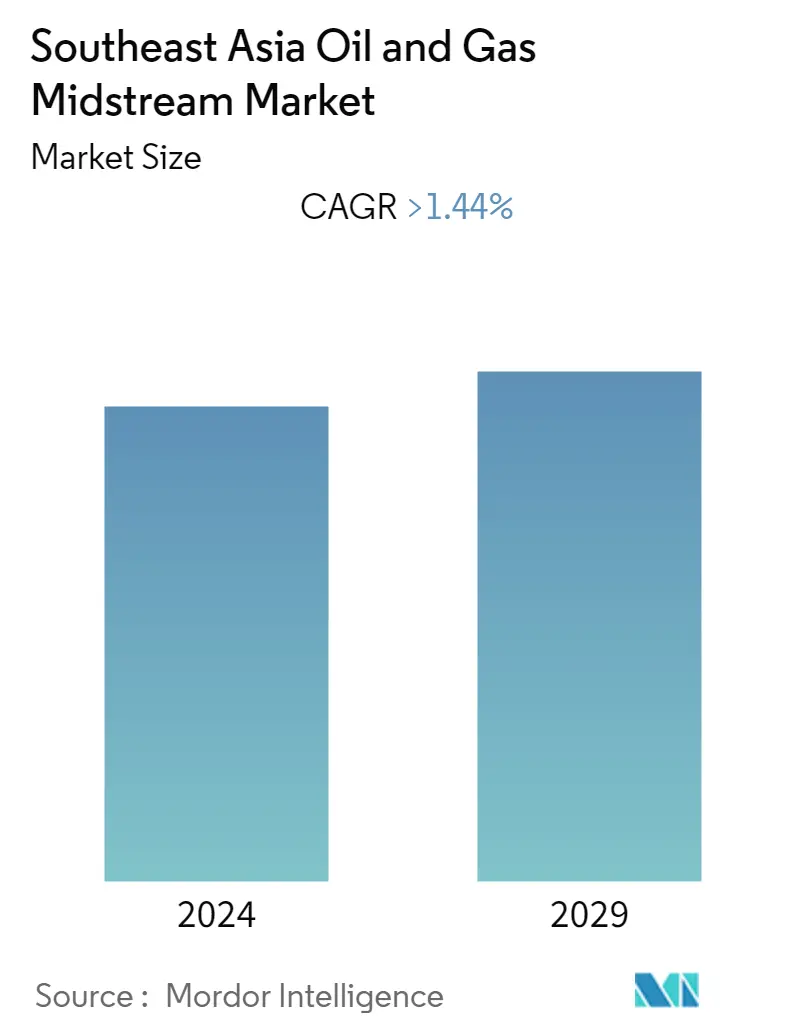

| CAGR | > 1.44 % |

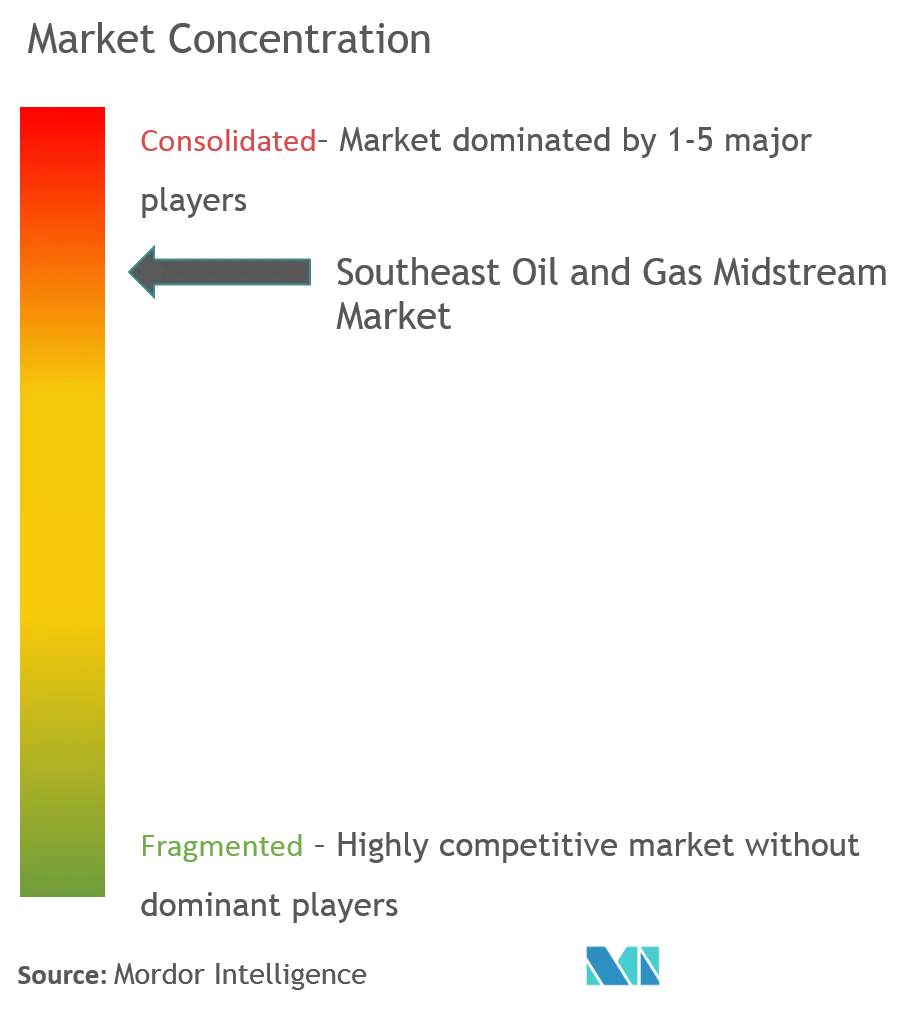

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка нефтегазовой отрасли Юго-Восточной Азии

Ожидается, что в течение прогнозируемого периода 2020–2025 годов средний рынок нефти и газа Юго-Восточной Азии будет расти в среднем на 1,44% в среднем на 1,44%. Ожидается, что такие факторы, как растущий спрос на природный газ и нефть и увеличение инвестиций, повысят спрос на Юго-Восточную Азию. рынок нефтепродуктов и газа в течение прогнозируемого периода. Однако ожидается, что сокращение добычи нефти и газа в регионе будет препятствовать росту рынка.

- Ожидается, что пропускная способность трубопроводов в регионе вырастет в прогнозируемый период, поскольку многие страны региона инвестируют в проекты трубопроводов, хранилищ и терминалов СПГ. Ожидается, что увеличение потребления нефти и природного газа также будет способствовать экономическому росту.

- Ожидается, что капитальный пересмотр законов о нефти и газе в таких крупных странах, как Индонезия, приведет к увеличению прямых иностранных инвестиций в страну и тем самым увеличит рост сектора транспортировки нефти и газа.

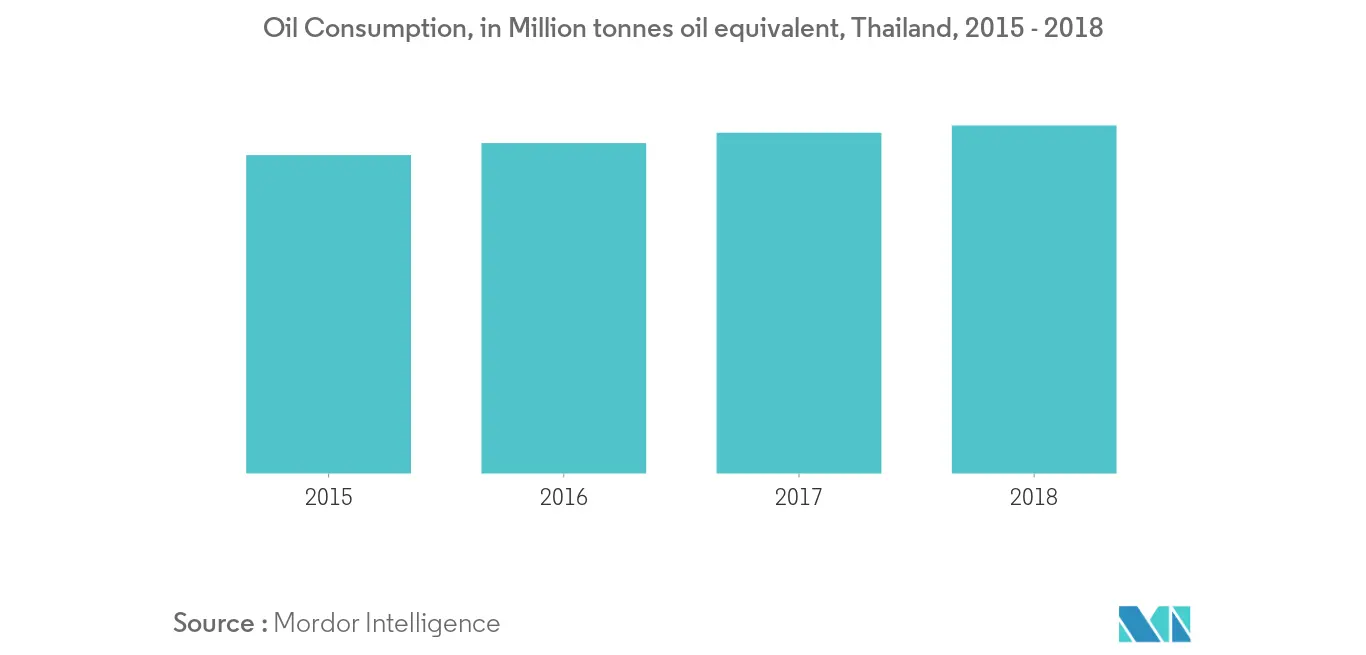

- Ожидается, что в течение прогнозируемого периода в нефтегазовой отрасли Таиланда будет наблюдаться рост благодаря предстоящим проектам трубопроводной инфраструктуры в стране и увеличению потребления нефти.

Тенденции рынка нефтегазовой отрасли Юго-Восточной Азии

Транспортный потенциал станет свидетелем роста

- В 2019 году основные страны региона имели умеренно развитые сети нефте- и газопроводов в своих странах, при этом Индонезия имела одну из крупнейших сетей трубопроводов среди стран Юго-Восточной Азии. Ожидается, что в прогнозируемый период трубопроводная инфраструктура в регионе увеличится.

- PetroVietnam Gas заключила с TechnipFMC контракт EPC на строительство второй фазы трубопровода Нам Коншон 2 через бассейны Нам Кон Шон и Кыу Лонг на шельфе южного Вьетнама в 2019 году.

- Сингапур намерен перейти на СПГ, чтобы удовлетворить большую часть своего спроса на природный газ в прогнозируемый период, поскольку контракты на поставку природного газа по трубопроводам расторгнуты, а мощности по импорту СПГ, как ожидается, будут расширены, при этом в прогнозе планируется построить новый плавучий регазификационный завод. период.

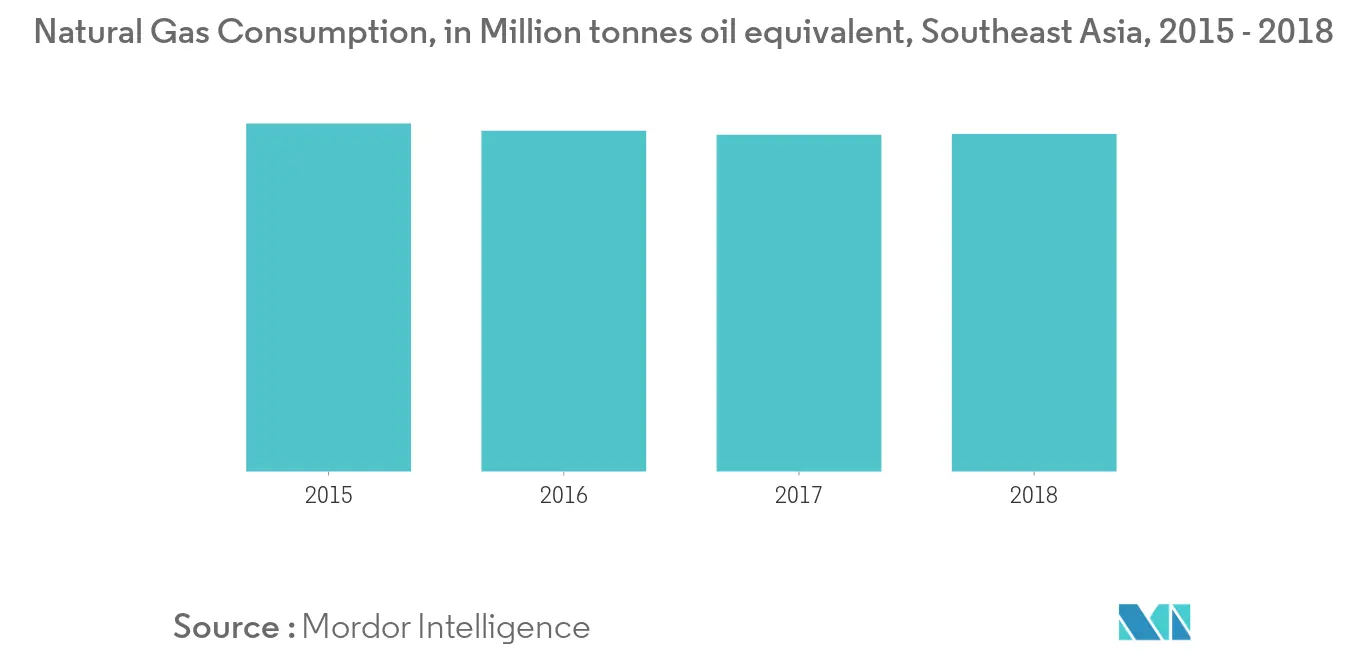

- Потребление природного газа в регионе выросло на 0,15%, до 134,3 млн т н.э., в 2018 году со 134,1 млн т н.э. в 2017 году. При снижении добычи газа в регионе она выросла примерно до 192,4 млн т н.э. в 2018 году со 194,6 млн т н.э. в 2017 году. Увеличение потребления природного газа положительно влияет на рост отрасли.

- Таким образом, ожидается, что пропускная способность трубопроводов в Юго-Восточной Азии несколько увеличится в прогнозируемый период из-за увеличения потребления нефти и инвестиций в инфраструктуру хранения.

Таиланд станет свидетелем значительного роста

- Таиланд является вторым по величине потребителем и третьим по величине производителем нефти в Юго-Восточной Азии. В 2018 году он потреблял 1,478 миллиона баррелей в день, в основном на транспорт и неэнергетическое использование. Таиланд имеет достаточные мощности для хранения нефти. Ожидается, что общая емкость хранилищ в стране составит около 10,2 миллиона килолитров.

- В 2019 году национальная нефтегазовая компания Таиланда PTT Plc планирует построить газопровод на северо-востоке, рассчитывая увеличить мощность существующего газопровода группы. Расширение трубопровода направлено на улучшение инфраструктуры, чтобы помочь Таиланду стать центром сжиженного природного газа (СПГ) в Юго-Восточной Азии.

- Потребление нефти в стране выросло на 2,2% с 65,8 млн тонн нефтяного эквивалента (мтнэ) в 2018 году до 64,4 млн т нэ в 2017 году. страны и региона.

- Ожидается, что в течение прогнозируемого периода нефтегазовая отрасль Таиланда будет немного расти из-за увеличения потребления нефти и увеличения инвестиций в этот сектор.

Обзор нефтегазовой отрасли Юго-Восточной Азии

Рынок транспортировки нефти и газа Юго-Восточной Азии умеренно консолидирован. Крупнейшие компании включают PT Pertamina, PTT Public Company Limited, TechnipFMC plc, Vietnam Oil and Gas Group и PT. Коннуса Энергиндо.

Лидеры рынка нефтегазовой отрасли Юго-Восточной Азии

-

PTT Public Company Limited

-

PT Pertamina

-

TechnipFMC plc

-

Vietnam Oil and Gas Group

-

PT. Connusa Energindo

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке нефтегазовой промышленности Юго-Восточной Азии - Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Объем исследования

-

1.2 Определение рынка

-

1.3 Предположения исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ОБЗОР РЫНКА

-

4.1 Введение

-

4.2 Установленная и прогнозируемая мощность основных трубопроводов до 2025 г.

-

4.3 Установленная мощность терминалов СПГ и прогноз, млн тонн в год, до 2025 г.

-

4.4 Последние тенденции и события

-

4.5 Государственная политика и постановления

-

4.6 Динамика рынка

-

4.6.1 Драйверы

-

4.6.2 Сдержанность

-

-

4.7 Анализ цепочки поставок

-

4.8 ПЕСТИЛЬНЫЙ анализ

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Транспорт

-

5.1.1 Обзор

-

5.1.1.1 Существующая инфраструктура

-

5.1.1.2 Проекты в стадии разработки

-

5.1.1.3 Ближайшие проекты

-

-

-

5.2 Хранилище

-

5.2.1 Обзор

-

5.2.1.1 Существующая инфраструктура

-

5.2.1.2 Проекты в стадии разработки

-

5.2.1.3 Ближайшие проекты

-

-

-

5.3 Терминалы СПГ

-

5.3.1 Обзор

-

5.3.1.1 Существующая инфраструктура

-

5.3.1.2 Проекты в стадии разработки

-

5.3.1.3 Ближайшие проекты

-

-

-

5.4 География

-

5.4.1 Таиланд

-

5.4.2 Вьетнам

-

5.4.3 Малайзия

-

5.4.4 Индонезия

-

5.4.5 Остальная часть Юго-Восточной Азии

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

-

6.2 Стратегии, принятые ведущими игроками

-

6.3 Профили компании

-

6.3.1 PT Pertamina

-

6.3.2 PTT Public Company Limited

-

6.3.3 TechnipFMC plc

-

6.3.4 Vietnam Oil and Gas Group

-

6.3.5 PT. Connusa Energindo

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация нефтегазовой отрасли Юго-Восточной Азии

Отчет о рынке нефтегазовой продукции Юго-Восточной Азии включает в себя:.

| Транспорт | ||||||||

|

| Хранилище | ||||||||

|

| Терминалы СПГ | ||||||||

|

| География | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка нефтегазовой отрасли в Юго-Восточной Азии

Каков текущий размер рынка нефтегазовой продукции в Юго-Восточной Азии?

Прогнозируется, что среднегодовой темп роста рынка нефтегазовой продукции Юго-Восточной Азии в течение прогнозируемого периода (2024-2029 гг.) составит более 1,44%.

Кто являются ключевыми игроками на рынке Midstream нефти и газа Юго-Восточной Азии?

PTT Public Company Limited, PT Pertamina, TechnipFMC plc, Vietnam Oil and Gas Group, PT. Connusa Energindo — крупнейшие компании, работающие на рынке нефтегазовой промышленности Юго-Восточной Азии.

Какие годы охватывает этот рынок нефтегазовой промышленности Юго-Восточной Азии?

В отчете рассматривается исторический размер рынка нефтегазовой отрасли Юго-Восточной Азии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нефтегазовой промышленности Юго-Восточной Азии на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Отчет о нефтегазовой отрасли Юго-Восточной Азии

Статистические данные о доле, размере и темпах роста доходов на рынке нефтегазовой промышленности Юго-Восточной Азии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нефтегазовой отрасли Юго-Восточной Азии включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.