Размер рынка EPC нефти и газа Юго-Восточной Азии

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

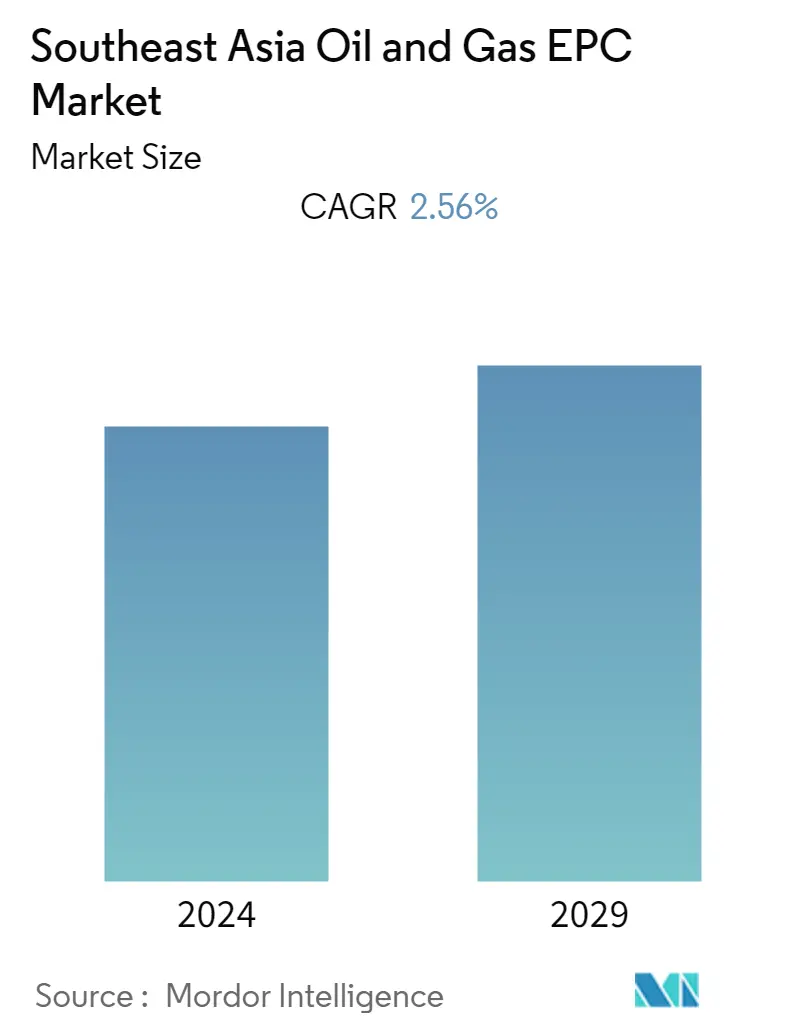

| CAGR | 2.56 % |

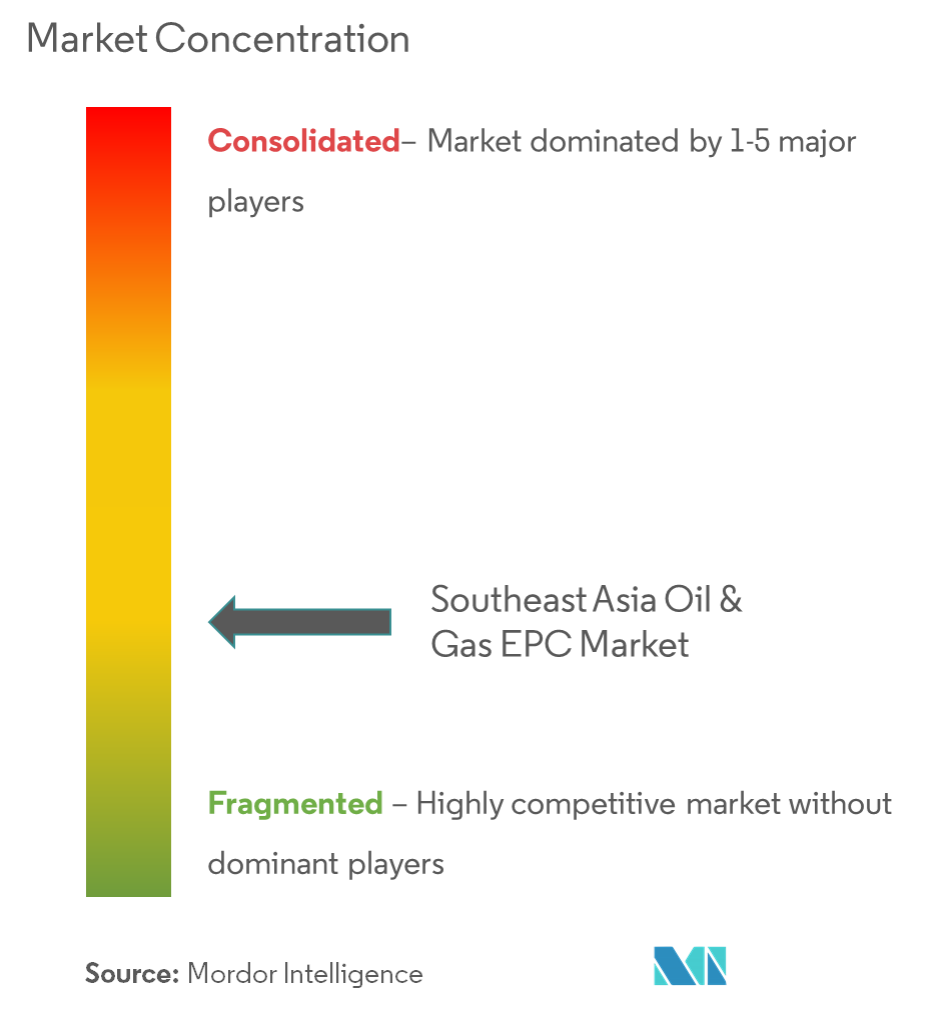

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка EPC нефти и газа Юго-Восточной Азии

По оценкам, на рынке EPC нефти и газа Юго-Восточной Азии будет зарегистрирован отрицательный среднегодовой темп роста около 2,56% в течение прогнозируемого периода 2022-2027 годов, что составит 37,60 миллиардов долларов США в 2027 году по сравнению с 42,74 миллиарда долларов США в 2020 году. С учетом пандемии COVID-19 в 2020 году , рынок стал свидетелем значительного негативного воздействия. Например, Индонезия отложила шесть раундов торгов по нефти и газу, а такие компании, как Petronas, отложили запуск кластера Келиданг в Брунее и Малайзии. Ожидается, что растущая доля природного газа в энергетическом балансе станет основным драйвером роста рынка EPC на многих развивающихся рынках региона Юго-Восточной Азии. С другой стороны, игроки продолжают сталкиваться с множеством проблем, которые приводят к длительным срокам разработки глубоководных проектов (до 12 лет) и, вероятно, будут ограничивать рынок EPC в регионе в течение прогнозируемого периода.

- По оценкам, в 2021 году на сегмент переработки нефти и газа будет приходиться наибольшая доля на рынке EPC нефти и газа Юго-Восточной Азии. В этом сегменте проводятся масштабные модернизации существующих нефтеперерабатывающих заводов и нефтехимических комплексов.

- Такие страны, как Бруней, Вьетнам и Мьянма, обладают огромным потенциалом для нефтегазовой отрасли во всех трех секторах, а именно разведке, добыче, переработке и переработке. Это, вероятно, послужит возможностью для рынка EPC нефти и газа Юго-Восточной Азии.

- Ожидается, что Индонезия будет доминировать на рынке EPC нефти и газа Юго-Восточной Азии в 2021 году благодаря строительству большого количества новых нефтеперерабатывающих заводов.

Тенденции рынка EPC нефти и газа Юго-Восточной Азии

Сектор переработки и переработки будет доминировать на рынке

- В нефтеперерабатывающем секторе Юго-Восточной Азии наблюдается значительный рост из-за растущего спроса на продукты нефтепереработки со стороны таких отраслей, как химическая, нефтехимическая и транспортная. Ожидается, что совокупная численность населения региона вырастет примерно на 13% к 2030 году, и, по данным Азиатского банка развития, прогноз роста региона остается неизменным из-за пандемии COVID-19, которая немного снизилась до 7% и 5,3% в 2022.

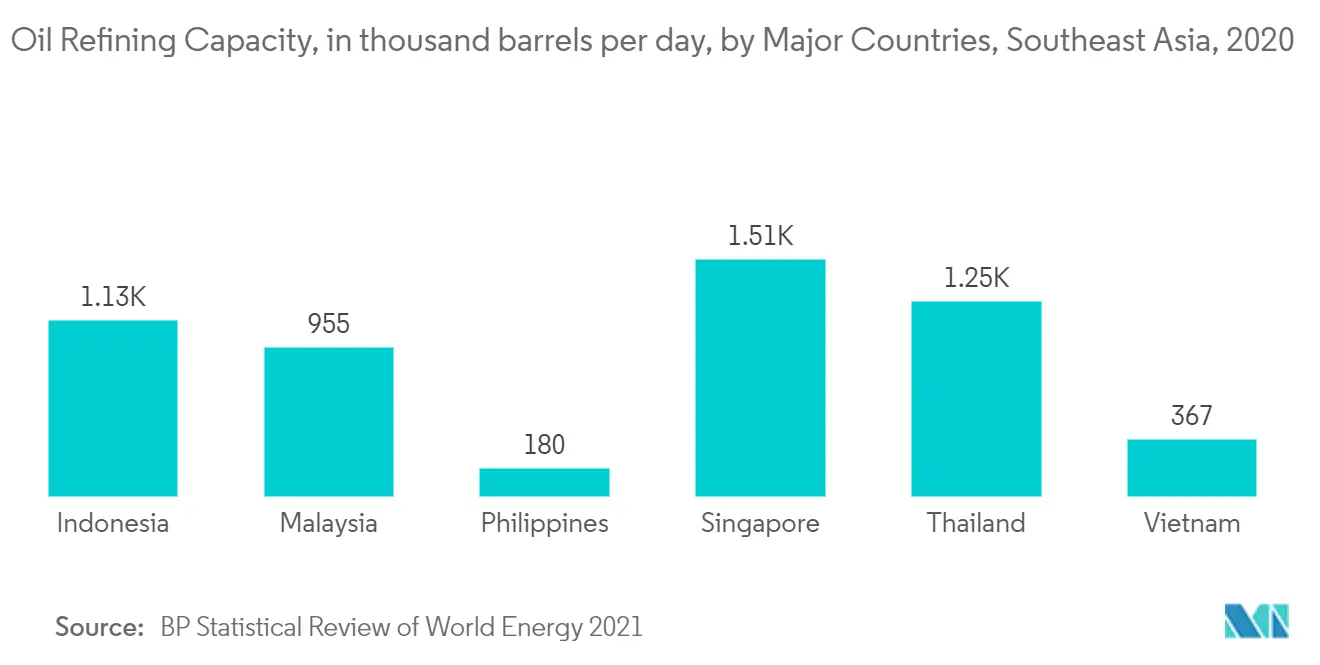

- Согласно Статистическому обзору мировой энергетики BP за 2021 год, Сингапур имеет крупнейшие нефтеперерабатывающие мощности — 1514 тысяч баррелей в день, за ним следуют Таиланд, Индонезия, Малайзия, Вьетнам и другие страны Юго-Восточной Азии. За последние пять лет нефтеперерабатывающие мощности в регионе не претерпели какого-либо заметного расширения, за исключением Вьетнама, что ранее приводило к очень минимальным возможностям для участников рынка EPC.

- Однако, учитывая растущий спрос на нефтепродукты и страны, стремящиеся к самообеспеченности для удовлетворения этого спроса, ожидается, что в ближайшие годы инфраструктура переработки нефти в регионе значительно увеличится. Индонезия, Малайзия, Бруней, Сингапур, Таиланд, Вьетнам, Филиппины и т. д. сформулировали планы либо расширения существующих, либо строительства новых нефтеперерабатывающих заводов.

- Малайзия в течение последних двух десятилетий инвестировала значительные средства в нефтеперерабатывающую деятельность, и теперь она может удовлетворить большую часть своего спроса на нефтепродукты внутри страны, поскольку в течение многих лет полагалась на нефтеперерабатывающие заводы в Сингапуре. Кроме того, три крупных интегрированных нефтехимических комплекса (IPC) были созданы в Кертехе, Гебенге и Пасир-Гуданг-Танджунг-Лангсате в Малайзии.

- Многие международные фирмы, такие как Caltex компании Chevron, ExxonMobil и Shell PLC, сделали значительные инвестиции в энергетический сектор Сингапура, включая множество нефтехимических и нефтеперерабатывающих активов. По состоянию на май 2019 года ExxonMobil имела активы на сумму 18 миллиардов долларов США в стране, которая служит Азиатско-Тихоокеанским центром для перерабатывающего и химического бизнеса компании.

- Более того, такие экономики, как Бруней и Вьетнам, находятся на пороге притока нескольких EPC-контрактов в секторе переработки и переработки. Ожидается, что в Брунее в ближайшие годы начнут работу несколько крупных проектов по переработке нефти и газа, таких как Фаза 2 нефтеперерабатывающего и нефтехимического комплекса Пулау-Муара-Бесар, контракты на которую были заключены в августе 2020 года.

- Таким образом, в силу вышеизложенного ожидается, что сектор переработки и переработки будет доминировать на рынке EPC нефти и газа Юго-Восточной Азии.

Индонезия будет доминировать на рынке

- По состоянию на 2020 год доказанные запасы нефти Индонезии составляли 2,4 миллиарда баррелей, а доказанные запасы газа — 44,2 триллиона кубических футов. Наряду с этим, он имеет разнообразный географический профиль. Геологические бассейны включают 60 осадочных бассейнов, в том числе 36 в Западной Индонезии, которые уже тщательно изучены, из них 14 добывают нефть и газ. Значительные запасы нефти и газа увеличивают разведку и добычу нефти в стране, что, вероятно, будет стимулировать операции EPC в прогнозируемые сроки.

- В недавнем прошлом добывающая промышленность Индонезии не могла удовлетворить даже внутренние нефтеперерабатывающие мощности. Кроме того, спрос страны на продукты нефтепереработки превышает внутренние нефтеперерабатывающие мощности. Эти факторы указывают на необходимость развития секторов добычи и переработки.

- В 2020 году правительство Индонезии предоставило 95 контрактных участков на разработку по сравнению с тем, что оно предоставило в 2019 году (92 контрактных участка на разработку).

- В 2020 году СКК Мигас завершила самую длинную сейсморазведку 2D на ККП Джамби Меранг. Исследование контрактной территории Джамби Меранг длиной 31 908 км было начато в ноябре 2019 года, а его последнее исследование было завершено в августе 2020 года. Исследование охватило 35 бассейнов из 128 бассейнов в Индонезии, включая шесть добывающих бассейнов, семь открывающихся бассейнов, пять разведанные бассейны и 17 других бассейнов, составляющих новые или неизведанные бассейны, которые никогда не были исследованы.

- Кроме того, ожидается значительный рост рынка EPC для отрасли среднего бизнеса. Учитывая большое количество проектов строительства и модернизации нефтеперерабатывающих и нефтехимических заводов, спрос на инфраструктуру транспортировки нефти растет, что, в свою очередь, как ожидается, будет стимулировать рынок EPC для нефтепроводов в течение прогнозируемого периода.

- Кроме того, правительство Индонезии объявило о своих планах удвоить мощности переработки в 2018-2025 годах и стремится достичь 2,2 миллиона баррелей в день. В результате реализации этих планов запланированы и находятся в стадии реализации крупные проекты строительства и модернизации нефтеперерабатывающих и нефтехимических заводов.

- Таким образом, благодаря вышеизложенному ожидается, что Индонезия будет доминировать на рынке EPC нефти и газа Юго-Восточной Азии в течение прогнозируемого периода.

Обзор EPC-индустрии нефтегазовой отрасли Юго-Восточной Азии

Рынок EPC нефти и газа Юго-Восточной Азии умеренно фрагментирован. Крупнейшими компаниями на рынке являются TechnipFMC PLC, Fluor Corporation, Bechtel Corporation, Saipem SpA и PT. JGC Индонезия и другие.

Лидеры рынка EPC нефти и газа Юго-Восточной Азии

-

TechnipFMC plc

-

Saipem SpA

-

Bechtel Corporation

-

Fluor Corporation

-

PT. JGC Indonesia

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка EPC нефти и газа Юго-Восточной Азии

- В августе 2021 года Hyundai Engineering Co. выиграла заказ на сумму 256 миллионов долларов США от третьего по величине нефтеперерабатывающего завода Таиланда, IRPC Pcl, на реконструкцию своего нефтеперерабатывающего завода общей мощностью 215 000 баррелей в день в Районге. Hyundai Engineering Co. необходимо модернизировать свой нефтеперерабатывающий завод, что позволит тайской интегрированной нефтехимической компании производить более чистое дизельное топливо, соответствующее стандарту Евро V. Строительство началось в августе 2021 года, и ожидается, что нефтеперерабатывающий завод вступит в эксплуатацию к 2024 году с новыми объектами, такими как установка гидроочистки дизельного топлива (DHT), и модернизированными существующими установками.

- В 2020 году проект Indonesia Deepwater Development, разработанный Chevron и партнерами Pertamina, Eni Indonesia и Sinopec, был сосредоточен на месторождениях Гендало, Гехем, Бангка и Ганданг, расположенных в бассейне Кутал на глубине воды от 610 до 1829 метров. По замыслу оператора, реализация проекта будет проходить в два этапа. Первый этап будет включать разработку месторождения Бангка, второй этап — разработку месторождений Гендало, Гехем и Ганданг. Ожидается, что в рамках проекта будет закупка и установка 630 километров трубопроводов, 80 километров шлангокабелей и 120 подводных выкидных трубопроводов.

Отчет о рынке EPC нефти и газа Юго-Восточной Азии – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

3. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2027 года.

4.3 Последние тенденции и события

4.4 Динамика рынка

4.4.1 Драйверы

4.4.2 Ограничения

4.5 Анализ цепочки поставок

4.6 Анализ пяти сил Портера

4.6.1 Рыночная власть поставщиков

4.6.2 Переговорная сила потребителей

4.6.3 Угроза новых участников

4.6.4 Угроза заменителей продуктов и услуг

4.6.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Сектор

5.1.1 вверх по течению

5.1.2 Мидстрим

5.1.3 Ниже по течению

5.2 География

5.2.1 Индонезия

5.2.2 Малайзия

5.2.3 Таиланд

5.2.4 Остальная часть Юго-Восточной Азии

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 TechnipFMC PLC

6.3.2 Saipem SpA

6.3.3 Bechtel Corporation

6.3.4 Fluor Corporation

6.3.5 John Wood Group PLC

6.3.6 Petrofac Limited

6.3.7 PT Barata Indonesia (Persero)

6.3.8 PT Meindo Elang Indah

6.3.9 PT Indika Energy Tbk

6.3.10 PT Rekayasa Industri

6.3.11 PT. JGC Indonesia

6.3.12 Sinopec Engineering (Group) Co. Ltd

6.3.13 P.T. Krakatau Engineering

6.3.14 Samsung Engineering Co. Ltd

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация EPC-отрасли нефтегазовой отрасли Юго-Восточной Азии

Рынок EPC нефти и газа Юго-Восточной Азии включает в себя:.

| Сектор | ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка EPC нефти и газа Юго-Восточной Азии

Каков текущий размер рынка EPC нефти и газа Юго-Восточной Азии?

Прогнозируется, что на рынке EPC нефти и газа Юго-Восточной Азии среднегодовой темп роста составит 2,56% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке EPC нефти и газа Юго-Восточной Азии?

TechnipFMC plc, Saipem SpA, Bechtel Corporation, Fluor Corporation, PT. JGC Indonesia — основные компании, работающие на рынке EPC нефти и газа Юго-Восточной Азии.

Какие годы охватывает рынок EPC нефти и газа Юго-Восточной Азии?

В отчете рассматривается исторический размер рынка EPC нефти и газа Юго-Восточной Азии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка EPC нефти и газа Юго-Восточной Азии на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Отчет EPC-индустрии нефтегазовой отрасли Юго-Восточной Азии

Статистические данные о доле рынка EPC нефти и газа Юго-Восточной Азии в 2024 году, размере и темпах роста доходов, составленные Mordor Intelligence™ Industry Reports. EPC-анализ нефти и газа Юго-Восточной Азии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.