| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

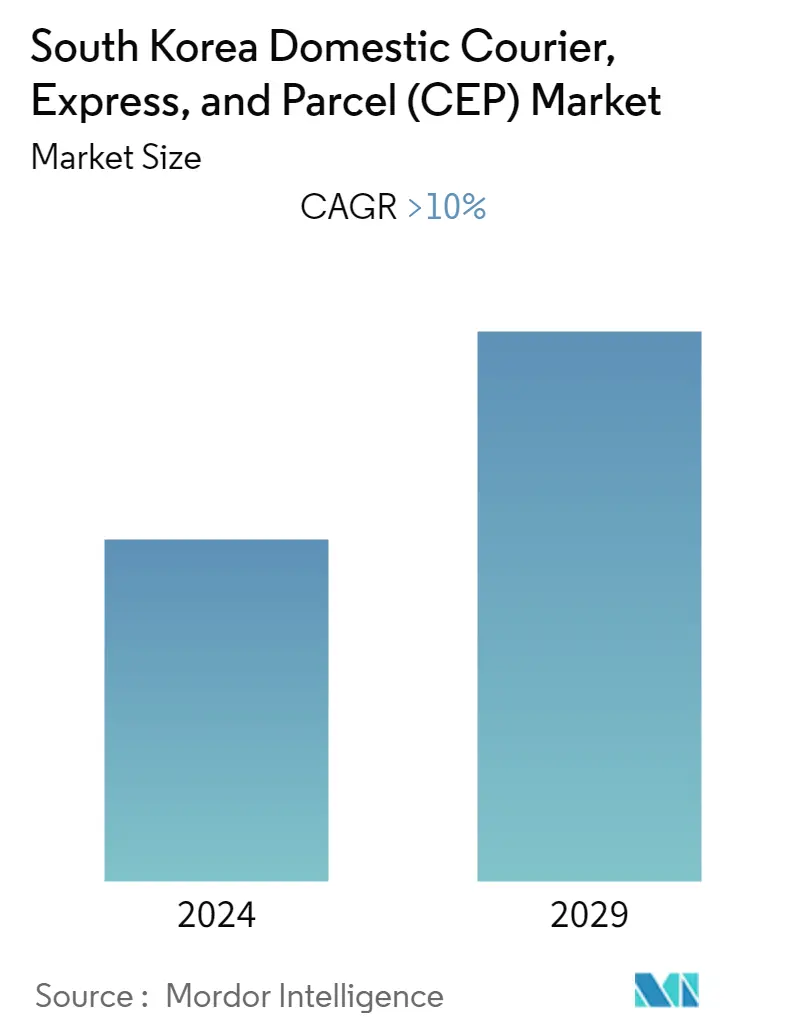

| CAGR | 10.00 % |

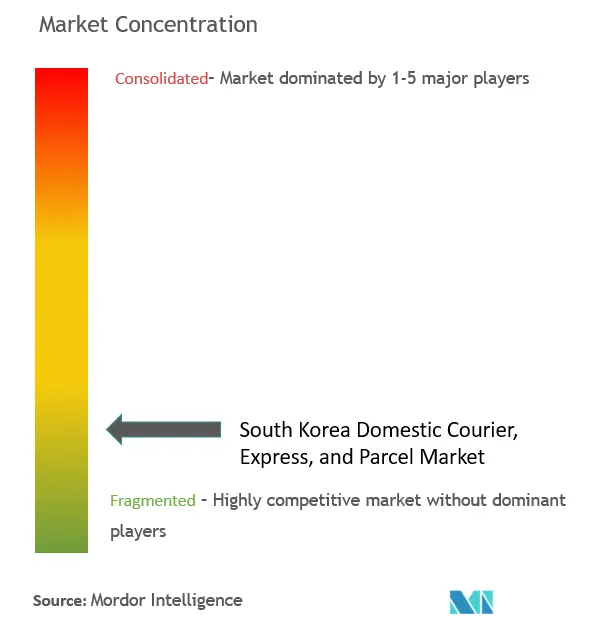

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ внутреннего рынка CEP в Южной Корее

Ожидается, что в течение прогнозируемого периода (2023-2028 гг.) на внутреннем рынке курьерской, экспресс-доставки и посылок Южной Кореи (CEP) среднегодовой темп роста составит более 10%.

- В результате пандемии COVID-19 распределительная инфраструктура была расширена по всей стране за пределами Сеула и мегаполисов. Розничная торговля активизировала усилия по укреплению системы доставки в тот же день. Поскольку из-за пандемии COVID-19 потребление без личного контакта стало обычным явлением, была введена система немедленной доставки, а омниканальность начала консолидироваться.

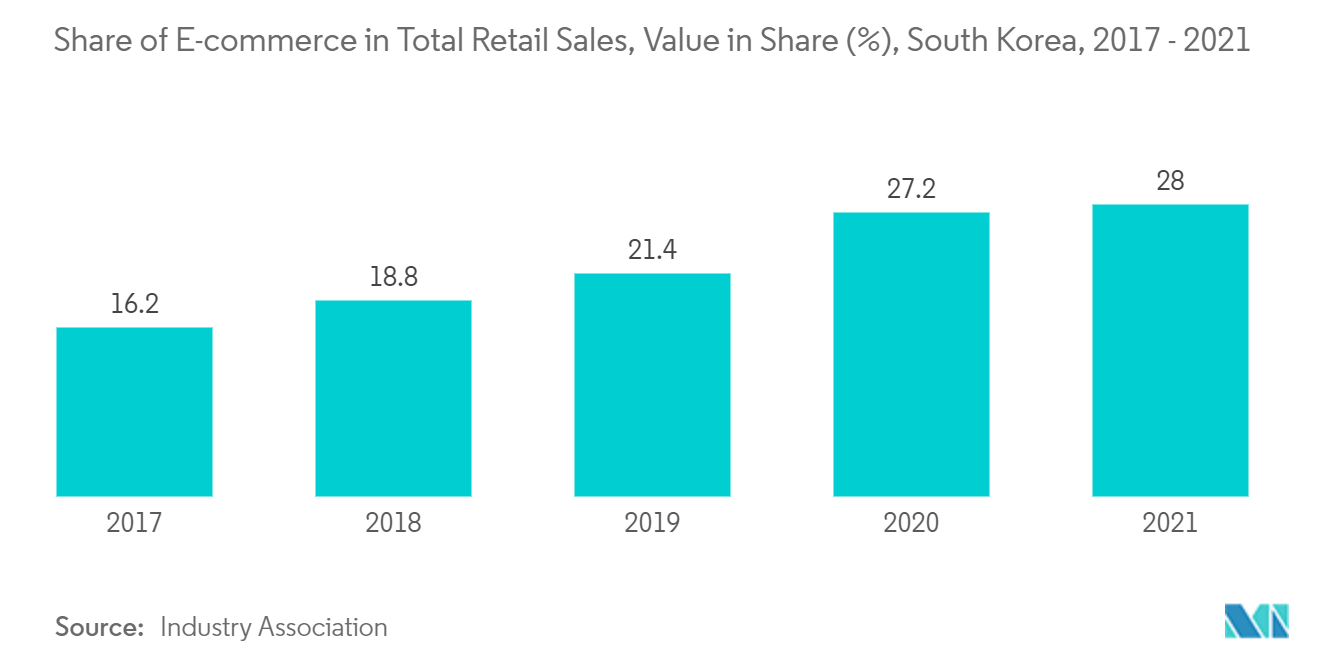

- Несмотря на то, что корейский рынок электронной коммерции в 2020 году занял четвертое место в мире, его доля в общем объеме розничного рынка, включая онлайн- и офлайн-продажи, составила 35,8%, что позволило ему занять первое место. В 2021 году количество сделок на онлайн-рынке превысило 155 миллиардов долларов США.

- Более того, в сентябре 2022 года онлайн-покупатели в Южной Корее потратили более 1,93 миллиарда долларов США на еду и напитки, 1,18 миллиарда долларов США на одежду, 750 миллионов долларов США на косметику и 1,1 миллиарда долларов США на товары для дома.

- Лидером среди активных интернет-магазинов по состоянию на сентябрь 2021 года является Coupang. Их быстрая доставка на следующий день — одна из самых ценных услуг. Coupang победил G-market, веб-сайт, принадлежащий eBay, после нескольких месяцев увеличения доли рынка.

- Однако в 2021 году министерство торговли, промышленности и энергетики Южной Кореи планировало инвестировать более 267 миллионов долларов США в ускорение роста онлайн-торговли в стране, и эти инвестиции были осуществлены в течение следующих трех лет. Кроме того, министерство планирует развивать беспилотные службы доставки по всей стране, а к 2023 году будет распространено более 4000 логистических роботов. Таким образом, растущий сектор электронной коммерции и правительственные инициативы будут стимулировать развитие внутренней индустрии экспресс-доставки и доставки посылок в страна.

Тенденции внутреннего рынка CEP в Южной Корее

Увеличение розничных онлайн-продаж, стимулирующих рынок

Розничные продажи в стране продемонстрировали значительный рост в октябре 2022 года темпы роста розничных продаж составили более 7% по сравнению с аналогичным периодом предыдущего года. Этот рост был в основном обусловлен увеличением количества людей, занимающихся активным отдыхом на свежем воздухе, и спросом на различные услуги в связи с ослаблением ограничений, связанных с пандемией. Кроме того, в октябре 2022 года, по данным Минторговли, промышленности и энергетики, совокупный объем продаж 25 крупнейших офлайн- и онлайн-ритейлеров составил более 10,9 млрд долларов США.

При этом продажи в офлайн-магазинах выросли более чем на 6%, что было обусловлено растущим спросом на модные вещи, товары для детей и спорта и т.д. При этом в октябре 2022 года продажи онлайн-площадок выросли более чем на 8%, достигнув 7 триллионов вон (5,73 миллиарда долларов США) при продолжающемся распространении тенденции бесконтактных покупок в условиях пандемии. При этом в октябре 2022 года на онлайн-платформы пришлось более 48% от общего объема продаж, что на 47% больше, чем за тот же период прошлого года.

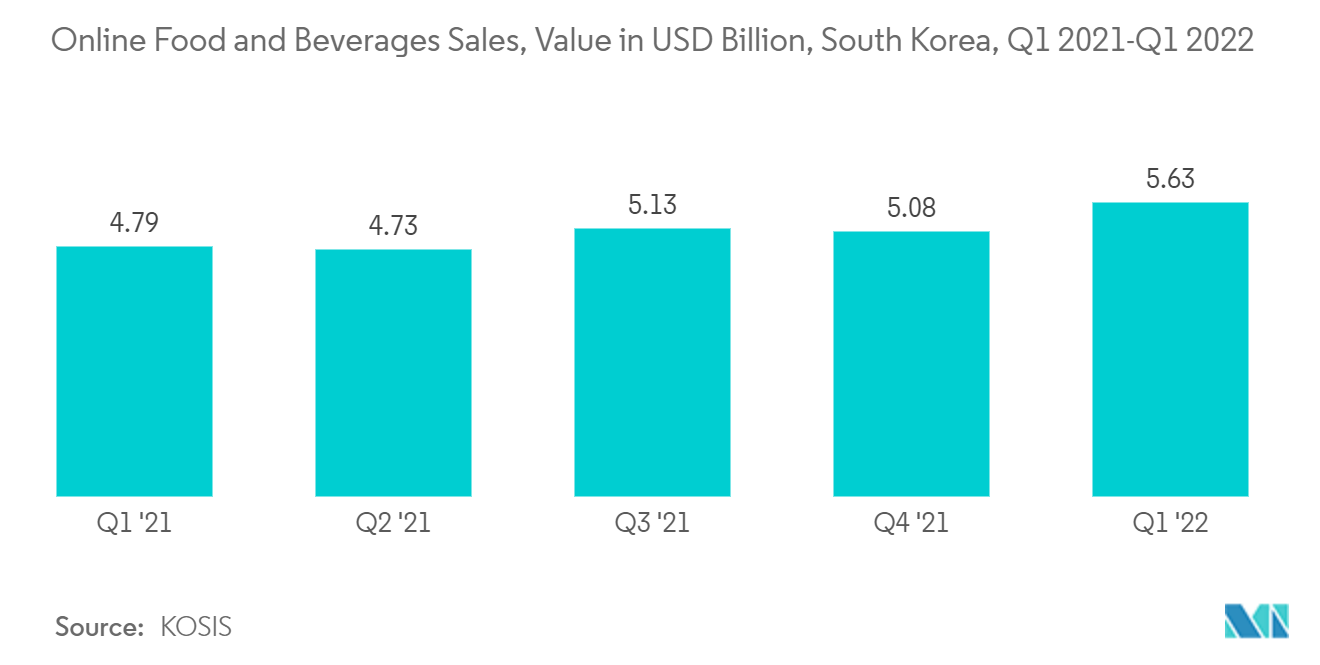

Более того, в сентябре 2022 года, по данным статистики Кореи, розничные продажи таких товаров, как одежда, компьютеры и компьютерная техника, косметика, техника для спорта и отдыха и т. д., продемонстрировали значительный рост онлайн-продаж. Более того, в первом квартале 2022 года стоимость транзакций онлайн-продажи продуктов питания и напитков достигла более 6,93 триллиона вон (5,63 миллиарда долларов США). Таким образом, растущие розничные онлайн-продажи будут стимулировать развитие внутренней индустрии экспресс-доставки и посылок в стране.

Рост электронной коммерции стимулирует рынок CEP

Южная Корея привлекала внимание мировой индустрии электронной коммерции с точки зрения темпов роста и размера по сравнению с общим потребительским рынком еще до пандемии COVID-19. Более того, в первом квартале 2021 года стоимость транзакций мобильных покупок в Южной Корее составила более 31,3 трлн вон (25,4 млрд долларов США), при этом лидировали в этой категории услуги общественного питания с 5,7 трлн вон (4,63 млрд долларов США). Мобильные покупки широко используются в Южной Корее, и этот сектор демонстрирует непрерывный год к году рост в сфере онлайн-покупок.

Между тем, в третьем квартале 2021 года транзакции онлайн-покупок в Южной Корее выросли на 19,6% по сравнению с аналогичным периодом предыдущего года. В будущем внутренний рынок электронной коммерции может иметь разные перспективы роста для разных групп товаров, но ожидается, что в долгосрочной перспективе он продолжит расширяться. Это связано с тем, что корейские потребители уже ощутили удобство онлайн-покупок различных групп товаров, а онлайн- и офлайн-дистрибьюторы также постоянно инвестируют.

Кроме того, южнокорейские интернет-магазины подпитывают новую тенденцию, называемую живой коммерцией, которая сочетает в себе потоковую передачу и электронную коммерцию. Тем не менее, ожидается, что в 2025 году рынок электронной коммерции страны достигнет 325,12 миллиардов долларов США. стимулировать рост рынка в течение прогнозируемого периода. При этом в 2021 году на долю онлайн-продаж пришлось около 28% розничных продаж, что указывает на дальнейший рост онлайн-покупок.

Обзор отечественной отрасли CEP в Южной Корее

Внутренний рынок CEP Южной Кореи фрагментирован по своей природе, на нем присутствуют как глобальные, так и местные игроки, что делает этот сектор высококонкурентным. В число сильных игроков в стране входят CJ Logistics, Korea Post, Lotte Global Logistics, Hanjin Express и Aramex. В отличие от мирового рынка, нынешний внутренний рынок онлайн-покупок не является монополистическим рынком, сосредоточенным на ведущих компаниях, а скорее предполагает усиление конкуренции между множеством компаний. Поскольку высокозатратная конкуренция в сфере маркетинга и доставки продолжается, ожидается, что рынок реорганизуется в монопольную структуру вследствие слияний и поглощений, а также альянсов между компаниями.

Лидеры внутреннего рынка CEP в Южной Корее

-

CJ Logistics

-

Korea Post

-

Lotte Global Logistics

-

Hanjin Express

-

Aramex

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости внутреннего рынка CEP Южной Кореи

Январь 2023 г.: Hanjin Co., Ltd (логистическая компания) расширяет свой терминал Daejeon Smart Mega Hub, строительство которого планируется завершить в 2023 г. Общая площадь этого терминала составляет 149 110 квадратных метров, и компания инвестировала средства. в этот проект было вложено более 230 миллионов долларов США. Кроме того, этот логистический центр будет оснащен самым современным оборудованием, что позволит ему занять 20% рынка доставки посылок в Южной Корее.

Ноябрь 2022 г.: CJ Logistics (логистическая компания со штаб-квартирой в Сеуле) заключила партнерское соглашение с Naver (крупнейшей поисковой системой Южной Кореи) для запуска услуги Гарантированная дата доставки. Эта услуга обеспечит закрытие заказов продавцам и покупателям в 12 часов утра, гарантируя, что все заказы, размещенные до полуночи, будут отправлены на следующий день.

Сегментация внутренней отрасли CEP в Южной Корее

Внутренняя курьерская доставка, экспресс-доставка и посылка (CEP) относится к набору услуг, которые включают доставку различных товаров и продуктов различными способами, такими как воздух, вода и земля внутри страны. Эти упаковки, поставляемые CEP, в основном не уложены на поддоны и вместе весят около ста фунтов. Кроме того, в отчете представлен полный анализ внутреннего рынка курьерских, экспресс-доставки и посылок (CEP) Южной Кореи, включая обзор рынка, оценку размера рынка для критических сегментов, возникающие тенденции по сегментам и динамику рынка.

Внутренний рынок курьерской, экспресс-доставки и посылок Южной Кореи сегментирован по бизнес-моделям (бизнес для бизнеса (B2B), бизнес для клиента (B2C) и клиент для клиента (C2C)), по типам (e -коммерция и неэлектронная коммерция), так и по конечному пользователю (услуги, оптовая и розничная торговля, здравоохранение, промышленное производство и другие конечные пользователи). В отчете представлены размеры и прогнозы внутреннего рынка курьерских, экспресс-доставок и посылок Южной Кореи в стоимостном выражении (млрд долларов США) для всех вышеуказанных сегментов. В докладе также рассматриваются последствия пандемии COVID-19.

| По бизнес-модели | Бизнес для бизнеса (B2B) |

| Бизнес-клиенту (B2C) | |

| Клиент-клиент (C2C) | |

| По типу | Электронная коммерция |

| Не электронная коммерция | |

| Конечным пользователем | Услуги |

| Оптовая и розничная торговля | |

| Здравоохранение | |

| Промышленное производство | |

| Другие конечные пользователи |

Часто задаваемые вопросы по исследованию внутреннего рынка CEP в Южной Корее

Каков текущий размер рынка внутренней курьерской, экспресс-доставки и посылок (CEP) Южной Кореи?

Прогнозируется, что на рынке внутренней курьерской, экспресс-доставки и посылок (CEP) Южной Кореи среднегодовой темп роста составит более 10% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке внутренней курьерской доставки, экспресс-доставки и посылок (CEP) в Южной Корее?

CJ Logistics, Korea Post, Lotte Global Logistics, Hanjin Express, Aramex — основные компании, работающие на рынке внутренней курьерской, экспресс-доставки и посылок (CEP) Южной Кореи.

В какие годы охватывает рынок внутренней курьерской, экспресс-доставки и посылок (CEP) Южной Кореи?

В отчете рассматривается исторический размер рынка внутренней курьерской, экспресс-доставки и посылок (CEP) Южной Кореи за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка внутренней курьерской, экспресс-доставки и посылок (CEP) Южной Кореи. на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Courier Express Parcel Reports

Popular Logistics Reports

Отчет об отрасли внутренней курьерской, экспресс-доставки и посылок (CEP) Южной Кореи

Статистические данные о доле, размере и темпах роста доходов на рынке внутренней курьерской, экспресс-доставки и посылок (CEP) Южной Кореи в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ внутренней курьерской, экспресс-доставки и посылок Южной Кореи (CEP) включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.