Анализ рынка теплоэнергетики Южной Кореи

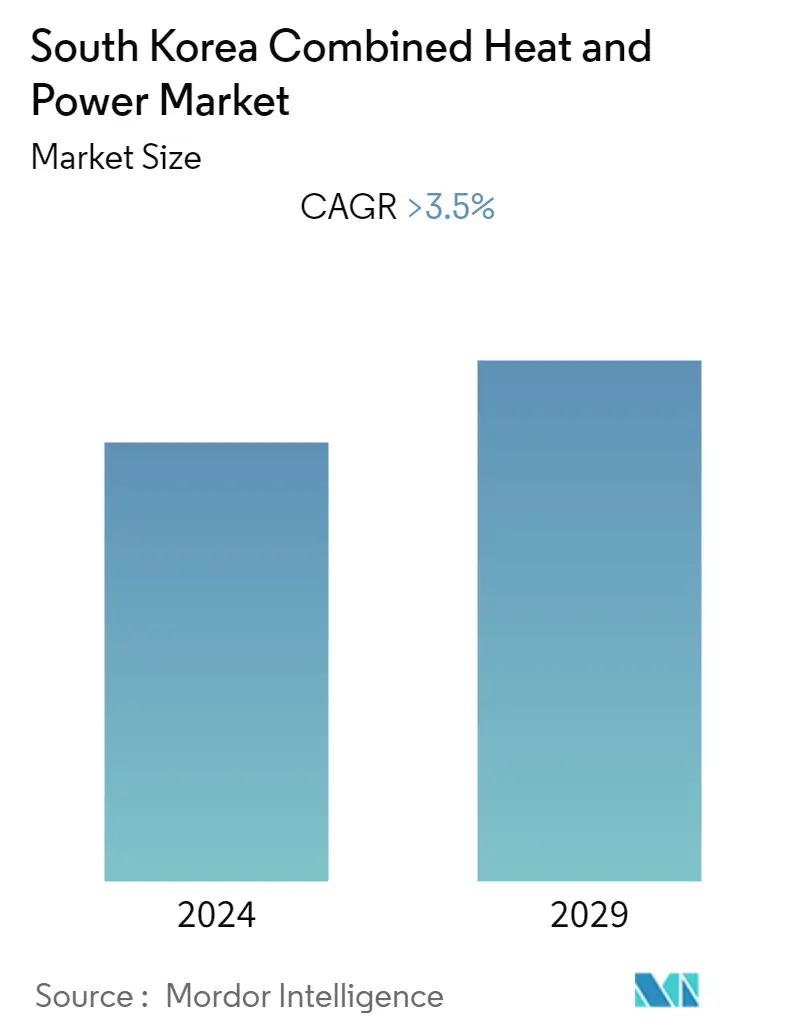

Ожидается, что в течение прогнозируемого периода 2022-2027 годов на южнокорейском рынке комбинированной тепловой и электрической энергии среднегодовой темп роста составит более 3,5%. Во время пандемии COVID-19 рынок комбинированного производства тепла и электроэнергии (ТЭЦ) в Южной Корее не претерпел какого-либо существенного воздействия. Однако из-за введенных ограничений на поездки компании столкнулись с проблемами при транспортировке энергетического оборудования для проекта ТЭЦ из-за снижения доступности и мобилизации ресурсов. Такие факторы, как растущие экологические проблемы и потребность в надежном и бесперебойном энергоснабжении, вероятно, будут стимулировать рынок ТЭЦ в Южной Корее. С другой стороны, такие факторы, как высокая первоначальная стоимость и растущее внимание к другим возобновляемым технологиям, вероятно, будут препятствовать росту рынка в течение прогнозируемого периода.

- Ожидается, что в течение прогнозируемого периода этот вид топлива на основе природного газа будет пользоваться значительным спросом.

- Ожидается, что технологические достижения в системах ТЭЦ и растущая тенденция к распределенному производству электроэнергии для рынка ТЭЦ на основе чистого топлива создадут огромные возможности для участников рынка в Южной Корее.

- Более широкое внедрение возобновляемых технологий и амбициозные цели могут замедлить рост рынка в течение прогнозируемого периода.

Тенденции рынка теплоэнергетики Южной Кореи

В сегменте природного газа ожидается значительный спрос

- Традиционно природный газ составлял большую часть топлива для теплоэлектроцентрали (ТЭЦ). Природный газ уже много лет является лидером в секторе ТЭЦ и заслужил известность благодаря своей эффективности, экологической совместимости и безопасности.

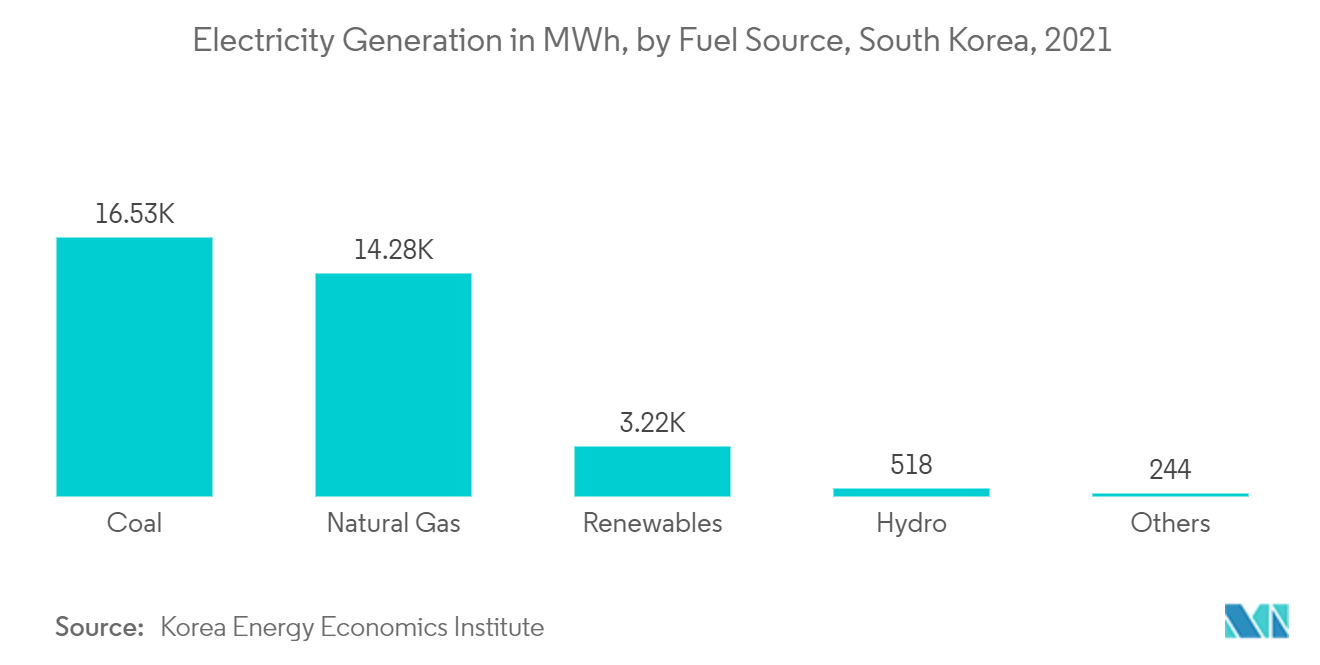

- Южная Корея входит в число других стран, которые в первую очередь зависят от ископаемого топлива для производства электроэнергии. По данным Корейского энергетическо-экономического института, в 2021 году на уголь приходилось почти 35% выработки электроэнергии, атомная энергия (31%), газ (27%), возобновляемые источники энергии (6%) и остальные.

- В октябре 2020 года Южная Корея объявила о своем обязательстве достичь нулевых выбросов к 2050 году. Страна была крупным источником выбросов - 586 миллионов тонн эквивалента CO в 2019 году (2% мировых годовых выбросов). Энергетический и промышленный секторы Кореи вносят значительный вклад в ежегодные национальные выбросы - 37% и 36% соответственно. Таким образом, ожидается, что в ближайшие годы страна будет и дальше увеличивать использование природного газа в качестве топлива на ТЭЦ.

- ТЭЦ на природном газе в Южной Корее за несколько лет претерпели значительное развитие, особенно в крупномасштабном сегменте. В октябре 2021 года SK Chemicals, ведущая химическая компания Южной Кореи, объявила о решении взять на себя полномасштабное обязательство по развитию своего бизнеса по созданию экологически чистых ТЭЦ, работающих на СПГ. Многопрофильный бизнес компании заключается в преобразовании 100% топлива, используемого на устаревшей ТЭЦ, в СПГ в соответствии с установленным правительством вкладом, определяемым на национальном уровне (NDC), и политикой расширения распределения децентрализованной энергии. Ожидается, что такие сценарии приведут к переводу топлива с угля на СПГ среди предприятий ТЭЦ в промышленных комплексах Южной Кореи, что позволит улучшить сокращение выбросов парниковых газов и стимулировать рынок ТЭЦ на природном газе в течение прогнозируемого периода.

- Кроме того, в феврале 2022 года GE объявила о начале коммерческой эксплуатации блоков 2-2 ТЭЦ Аньян компании GS Power в городе Аньян, Южная Корея. Проект состоит из обновления старых газовых активов с использованием новейших турбинных технологий и программного решения распределенной системы управления (DCS) для поддержки работоспособности и надежности электростанции. Обновленная ТЭЦ в настоящее время поставляет около 500 мегаватт (МВт) электроэнергии примерно в 500 000 южнокорейских домов и обеспечивает паром для централизованного теплоснабжения более 180 000 жителей города Аньян.

- Газовые электростанции играют важную роль в содействии переходу Южной Кореи к более энергоэффективному, надежному и низкоуглеродному будущему. Поскольку долгосрочной целью страны является повышение зависимости от возобновляемых источников энергии, производство электроэнергии на основе газа имеет решающее значение для обеспечения необходимой мощности, чтобы сбалансировать изменчивый характер возобновляемых источников энергии и обеспечить надежность системы в будущем.

- Таким образом, исходя из вышеизложенного, ожидается, что в сегменте топлива на основе природного газа в Южной Корее в течение прогнозируемого периода будет наблюдаться значительный спрос.

Рост внедрения возобновляемых технологий и амбициозные цели, сдерживающие рост рынка

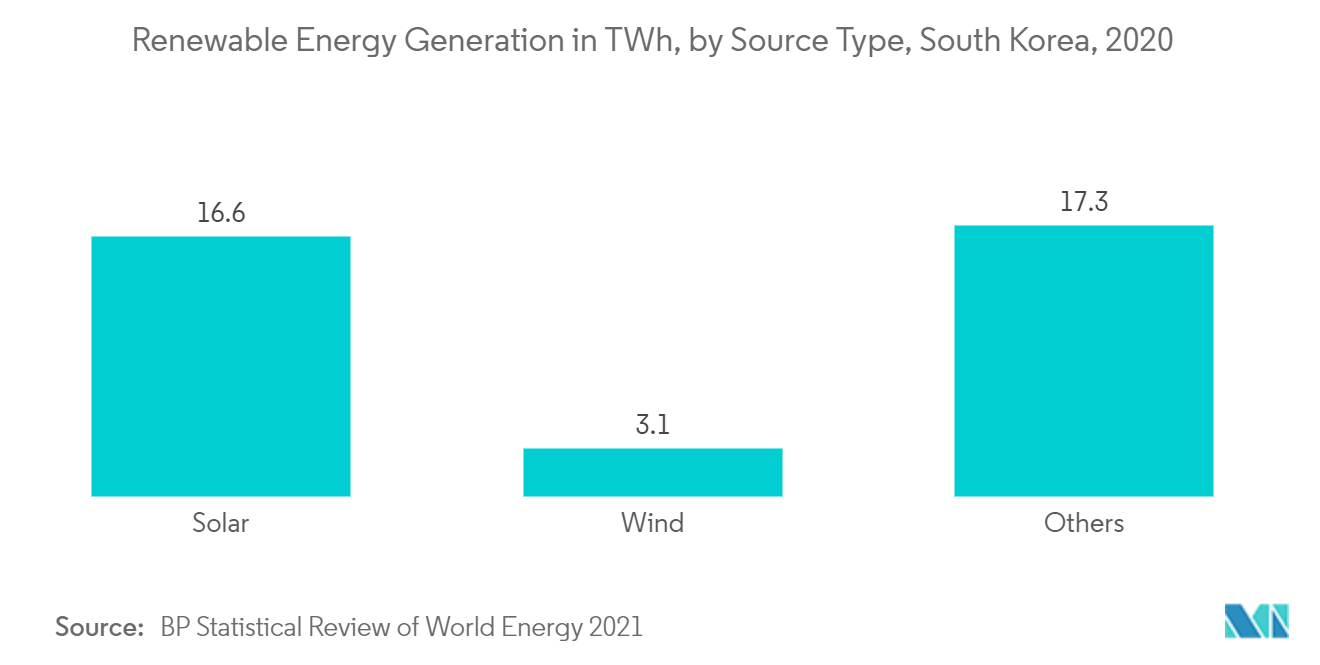

- В 2020 году ветровые и солнечные источники энергии произвели всего около 3,8% электроэнергии Южной Кореи по сравнению с 1% в 2015 году. В 2021 году возобновляемые источники энергии значительно выросли, составив около 6% энергобаланса Южной Кореи, что по-прежнему было самым низким среди всех членов ОЭСР. Однако правительство планирует увеличить долю возобновляемой электроэнергии до 20% к 2030 году и до 42% к 2034 году. Ожидается, что это станет свидетелем значительного развития сектора возобновляемых источников энергии, что будет препятствовать росту рынка ТЭЦ в ближайшие годы.

- Страна стала свидетелем массового внедрения возобновляемых источников энергии, таких как солнечная энергия, особенно в последние пару лет. Для достижения цели по возобновляемым источникам энергии к 2030 году Корея разрабатывает крупномасштабные проекты солнечной энергетики. Например, в 2021 году Корейский центр новых и возобновляемых источников энергии (KNERC), подразделение Корейского энергетического агентства, объявил, что на своем последнем аукционе выделил 2,05 ГВт солнечной мощности. На этом аукционе агентство выбрало 7663 солнечных проекта со средним тарифом 136,129 вон (~0,118 долларов США)/кВтч. Подобные солнечные проекты, скорее всего, получат широкое развитие в стране.

- Кроме того, в марте 2022 года Южная Корея открыла один из самых значительных в мире плавучих солнечных проектов с 92 000 солнечных панелей в форме цветка, установленных в водохранилище длиной 20 км в южном городе Хапчхон. По данным Hanwha Solutions Corp., солнечные панели в форме сливового цветка могут генерировать мощность 41 МВт, чего достаточно для питания 20 000 домов.

- Более того, столица страны Сеул установила солнечные панели на всех общественных зданиях и 1 миллионе домов. Проект, получивший название Солнечный город Сеул, является частью более широкой национальной программы по избавлению страны от зависимости от невозобновляемых источников энергии, таких как уголь, газ и атомная энергия. Ожидается, что такие инициативы ограничат использование ТЭЦ, особенно среди бытовых и коммерческих конечных пользователей.

- Южная Корея планирует построить морскую ветряную электростанцию мощностью 8,2 ГВт к 2030 году с инвестициями в 43,2 миллиарда долларов США (48,5 триллиона вон). Ожидается, что после завершения эта разработка станет самой значимой в мире морской разработкой.

- Таким образом, ожидается, что растущее внедрение возобновляемых источников энергии в производство электроэнергии и амбициозные цели, поставленные правительством, замедлят темпы развития рынка ТЭЦ в Южной Корее в течение прогнозируемого периода.

Обзор теплоэнергетической отрасли Южной Кореи

Южнокорейский рынок комбинированного производства тепла и электроэнергии фрагментирован, на нем присутствуют многочисленные игроки, в том числе General Electric Company, Mitsubishi Heavy Industries Ltd, Siemens Energy AG, GS ER Corp. и KEPCO Engineering Construction Co. Inc.

Лидеры рынка теплоэнергетики Южной Кореи

General Electric Company

Siemens Energy AG

KEPCO Engineering & Construction Co., Inc.

Mitsubishi Heavy Industries, Ltd.

GS E&R Corp.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка теплоэнергетики Южной Кореи

- В июле 2021 года Bloom Energy, американская компания, занимающаяся экологически чистой энергетикой, объявила о своем первом проекте по комбинированному производству тепла и электроэнергии (ТЭЦ) в сотрудничестве с SK Ecoplant (ранее известной как SK Engineering and Construction). Новая установка мощностью 4,2 мегаватта (МВт) знаменует собой первую в Южной Корее инициативу ТЭЦ на твердооксидных топливных элементах (ТОТЭ) коммунального масштаба.

Сегментация теплоэнергетической отрасли Южной Кореи

Отчет по комбинированному рынку тепла и электроэнергии Южной Кореи включает в себя:.

| Жилой |

| Коммерческий и промышленный (C&I) |

| Утилиты |

| Натуральный газ |

| Уголь |

| Масло |

| Другие виды топлива |

| Приложение | Жилой |

| Коммерческий и промышленный (C&I) | |

| Утилиты | |

| Тип топлива | Натуральный газ |

| Уголь | |

| Масло | |

| Другие виды топлива |

Часто задаваемые вопросы по исследованию рынка комбинированного производства тепла и электроэнергии в Южной Корее

Каков текущий размер рынка комбинированного производства тепла и электроэнергии в Южной Корее?

Прогнозируется, что на рынке комбинированной теплоэнергии Южной Кореи в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста составит более 3,5%.

Кто являются ключевыми игроками на рынке комбинированного производства тепла и электроэнергии в Южной Корее?

General Electric Company, Siemens Energy AG, KEPCO Engineering & Construction Co., Inc., Mitsubishi Heavy Industries, Ltd., GS E&R Corp. — основные компании, работающие на рынке комбинированной теплоэнергетики Южной Кореи.

Какие годы охватывает рынок комбинированной тепловой и электрической энергии Южной Кореи?

В отчете рассматривается исторический размер рынка комбинированного производства тепла и электроэнергии Южной Кореи за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка комбинированного производства тепла и электроэнергии Южной Кореи на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Последнее обновление страницы:

Отчет о теплоэнергетической отрасли Южной Кореи

Статистические данные о доле, размере и темпах роста доходов на рынке комбинированного производства тепла и электроэнергии в Южной Корее в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ теплоэнергетических предприятий Южной Кореи включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.