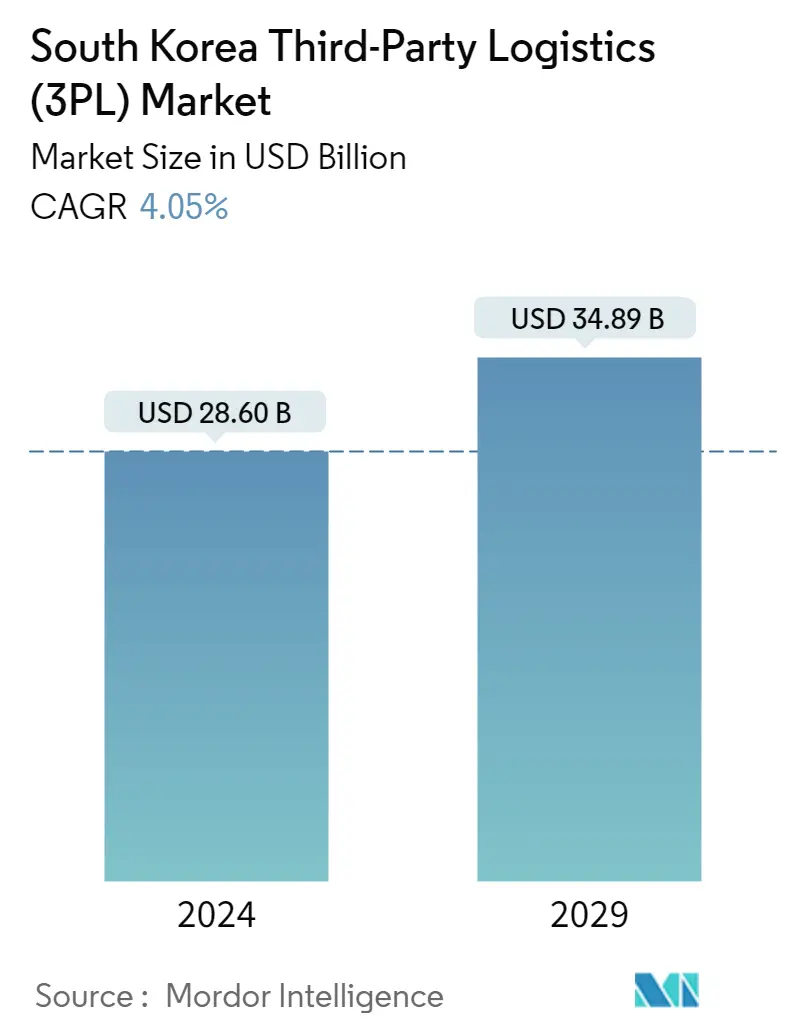

Размер рынка сторонней логистики (3PL) Южной Кореи

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер рынка (2024) | USD 28.60 млрд долларов США |

| Размер рынка (2029) | USD 34.89 миллиарда долларов США |

| CAGR(2024 - 2029) | 4.05 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка сторонней логистики (3PL) Южной Кореи

Объем рынка сторонней логистики Южной Кореи оценивается в 28,60 млрд долларов США в 2024 году и, как ожидается, достигнет 34,89 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 4,05% в течение прогнозируемого периода (2024-2029 гг.).

- Южная Корея выгодно расположена между двумя импортерами мирового класса Китаем на западе и Японией, еще одним экономическим центром Азии, на востоке. В торговле он полагается на стороннюю логистику.

- Южная Корея входит в пятерку крупнейших рынков 3PL в Азиатско-Тихоокеанском регионе. Индустрия логистики в Корее быстро выросла за последние десять лет транснациональные крупные производственные и оптовые компании сосредоточили внимание на внутренней и внешней эффективности и действенности цепочек поставок для снижения затрат на логистику.

- С развитием электронной коммерции объемы поставок увеличились, и возникла необходимость повышения спроса на 3PL-компании для непрерывной обработки заказов. Это привело к конкуренции за поставку товаров хорошего качества, что заставило ритейлеров искать логистические центры в районе Большого Сеула.

- Из-за распространения COVID-19 в 2020 году у предприятий-экспортеров возникли серьезные логистические проблемы, поскольку были повышены тарифы на воздушные и морские перевозки. Это был год, когда тарифы на авиаперевозки значительно выросли. Это связано с увеличением спроса на фоне дефицита предложения, а морские перевозки показали рост фрахтовых ставок. Проблемы логистики были сложными, например, перегруженность порта из-за увеличения объема грузов и отсутствия порожних контейнеров.

- До появления COVID-19 правительства вводили высокие тарифы на традиционные основные продукты питания (7,9%), при этом более 90% продуктов питания подвергались нетарифным препятствиям. Карантинная политика на ранних стадиях вспышки COVID-19 привела к сокращению персонала сельскохозяйственного производства, закрытию предприятий по переработке сельскохозяйственной и рыбной продукции, а также приостановке логистики и перевозок. Это привело к тому, что поставки сельскохозяйственной и морской продукции и препаратов в Китай не соответствовали спросу.

Тенденции рынка сторонней логистики (3PL) Южной Кореи

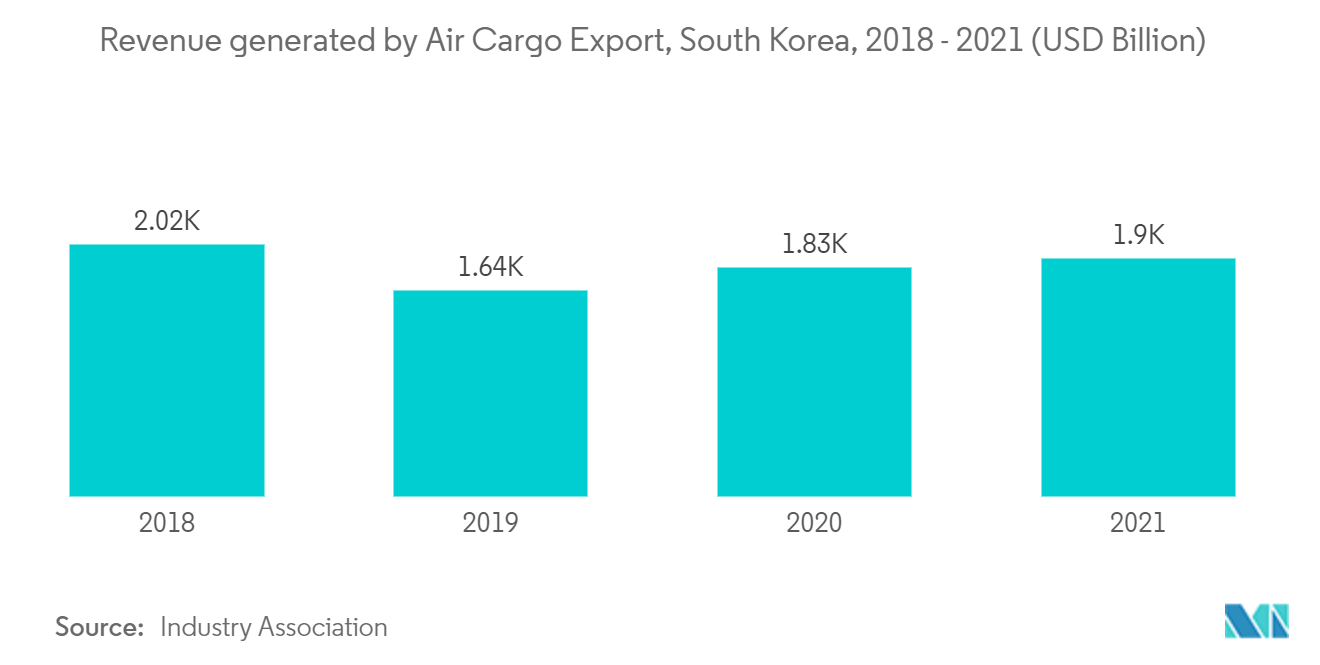

Бум авиаперевозок способствует развитию рынка 3PL в Южной Корее

Показатели экспорта по воздуху и морю в 2020 году были неоднозначными, поскольку произошел значительно больший спад. Доходы от авиации выросли на 11,4% в 2020 году, составив 183 миллиарда долларов США, что поддержало 3PL-рынок страны во время пандемии. В 2021 году экспорт грузовых авиаперевозок значительно увеличился. В 2021 году экспорт продукции с высокой добавленной стоимостью, такой как дисплеи (OLED), компьютеры (SSD), полупроводники и фармацевтические препараты, продемонстрировал значительный рост в соответствии с репутацией страны с более высокими показателями авиагрузоперевозок. экспорт. С другой стороны, несмотря на то, что экспорт морских грузов в целом был медленным, экспорт аккумуляторных батарей продемонстрировал заметную тенденцию к росту.

Возросла доля экспорта грузовых авиаперевозок. В частности, при экспорте в Германию увеличилась доля экспорта грузовых авиаперевозок.

В августе 2021 года Korean Air (крупнейшая авиакомпания и флагманский авиаперевозчик Южной Кореи) сообщила об увеличении прибыли во втором квартале на 31% благодаря рекордным доходам от грузового бизнеса, который продолжает поддерживать авиакомпанию в условиях отсутствия пассажирских рейсов. Флагманский авиаперевозчик Кореи заявил, что выручка во втором квартале 2021 года выросла на 16% по сравнению с прошлым годом до 1,95 триллиона вон (1,7 миллиарда долларов США), а операционная прибыль выросла до 196,9 миллиарда вон (0,15 миллиарда долларов США). Ее грузовое подразделение достигло выручки в размере 1,51 млрд вон (1,19 млн долларов США), что, по словам Южной Кореи, было самым высоким в ее истории, благодаря пополнению запасов компаний в ожидании восстановления экономики и нехватке мощностей в судоходной отрасли.

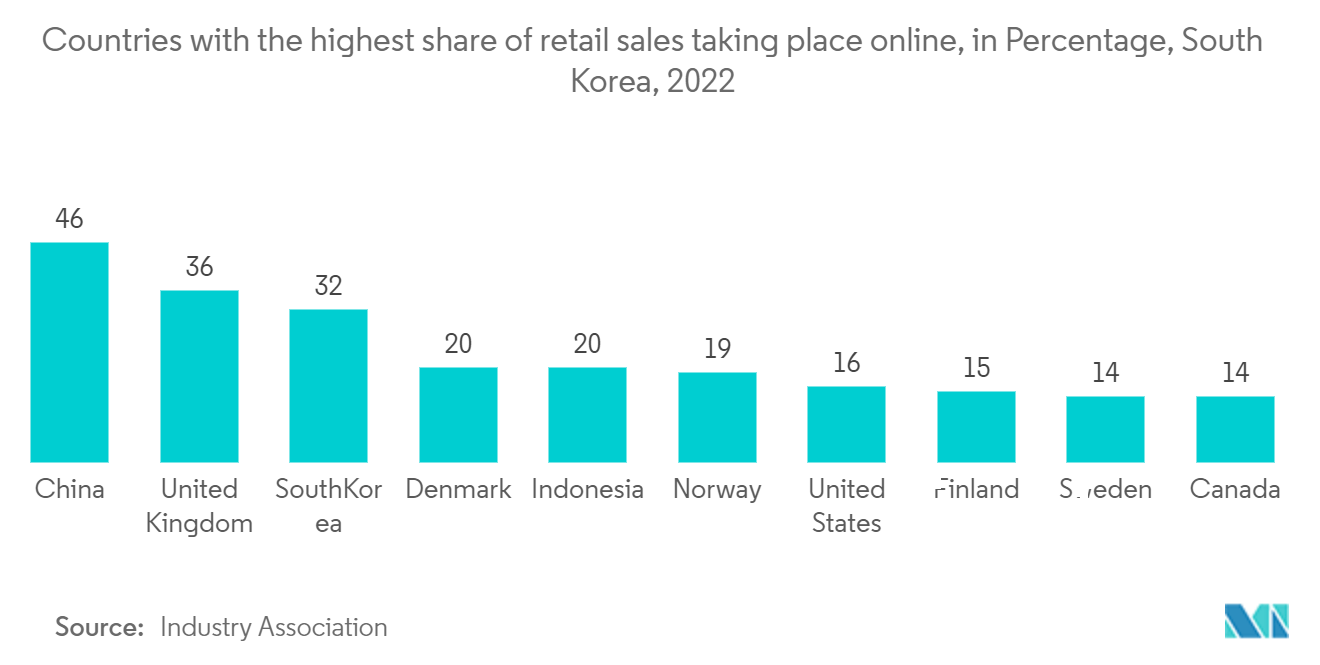

Рост электронной коммерции в стране стимулирует рынок

Южная Корея является шестым по величине рынком электронной коммерции в мире с прогнозируемым доходом в 118 миллиардов долларов США за весь 2022 год после Китая, США, Японии, Германии и Великобритании. С углублением экономической глобализации споры между Россией и Украиной постепенно распространились на Южную Корею.

Розничные онлайн-продажи Южной Кореи составили 32% от общего объема розничных продаж, уступая только Китаю (46%) и Великобритании (36%). Страны с развитой индустрией электронной коммерции, такие как Индонезия (20%) и США (16%).

По категориям модные товары составляют основную часть доходов корейского рынка электронной коммерции с предполагаемым доходом в 41 миллиард долларов США в 2025 году, за которыми следуют электроника (27 миллиардов долларов США), красота, здоровье, средства личной гигиены и товары для дома (19 долларов США). миллиардов), Игрушки, хобби и сделай сам (17 миллиардов долларов США).

По оценкам отраслевых экспертов, ожидается, что доходы от электронной коммерции в Южной Корее сохранят ежегодные темпы роста на уровне 4% в течение следующих нескольких лет, в то время как глобальный доход, по прогнозам, увеличится на 10% за тот же период, а в следующем году увеличится на 12%. 2025. Ожидается, что доля онлайн-покупок в Южной Корее останется относительно стабильной на уровне 39% в 2025 году по сравнению с 37% в 2022 году.

Обзор отрасли сторонней логистики (3PL) Южной Кореи

Рынок сторонней логистики (3PL) в Южной Корее фрагментирован, и среди ведущих конкурентов присутствуют иностранные и местные компании, такие как CJ Logistics, Pants Logistics и Lotte Global Logistics. Последовательный экономический рост, быстрое расширение розничных сетей электронной коммерции, таких как Coupang, Wemakeprice, 11street, G-Market и TMON, а также стремление достичь нулевого уровня выбросов углерода стимулируют растущий спрос на сторонние логистические предприятия. Компании концентрируются на внедрении автоматизации в свои процессы и модернизации источников энергии, чтобы уменьшить выбросы углекислого газа.

Южнокорейские заправочные станции установили партнерские отношения с поставщиками курьерских услуг, сдав свои здания в субаренду в качестве логистических центров и придав новую динамику местному бизнесу доставки. Hyundai Oil Bank Co., крупный нефтеперерабатывающий завод в Южной Корее, заключил стратегические отношения с Coupang Inc., компанией электронной коммерции, с целью создания логистической системы на базе заправочных станций.

Лидеры рынка сторонней логистики (3PL) Южной Кореи

-

DSV

-

CJ Logistics Corporation

-

Pantos Logistics

-

Kuehne + Nagel

-

Toll Holdings Limited

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

_Market__-_Market_concentration.webp)

Новости рынка сторонней логистики (3PL) Южной Кореи

- Ноябрь 2022 г.: DSV и Gymshark заключили стратегическое партнерство, чтобы позволить Gymshark соответствовать растущим международным продажам, сложным требованиям цепочки поставок и ожиданиям клиентов. Будучи официальным логистическим и транспортным партнером британского фитнес-сообщества и бренда одежды Gymshark, DSV будет играть ключевую роль в поддержке амбициозной стратегии роста компании. В этом качестве DSV будет предоставлять международные мультимодальные транспортные решения для одежды, одежды и аксессуаров Gymshark для фитнеса.

- Август 2022 г.: 24 августа Daewoo Logistics открыла контейнерную площадку для обслуживания нового порта Пусана, способную обрабатывать 3580 TEU в день. Объект площадью 45 608 квадратных метров расположен в районе Чинхэ города Чханвон в провинции Южный Кёнсам. Свободная экономическая зона Пусан-Чинхэ — логистический центр в Северо-Восточной Азии.

Отчет о рынке сторонней логистики (3PL) Южной Кореи – Содержание

1. ВВЕДЕНИЕ

1.1 Исследование предположения

1.2 Определение рынка

1.3 Объем исследования

2. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

3. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ И ДИНАМИКА

4.1 Обзор рынка

4.2 Динамика рынка

4.2.1 Драйверы

4.2.2 Ограничения

4.2.3 Возможности

4.3 Привлекательность отрасли: анализ пяти сил Портера

4.3.1 Переговорная сила продавцов

4.3.2 Переговорная сила потребителей

4.3.3 Угроза новых участников

4.3.4 Угроза заменителей продуктов и услуг

4.3.5 Интенсивность конкурентного соперничества

4.4 Анализ цепочки создания стоимости / цепочки поставок

4.5 Правительственные постановления и инициативы

4.6 Общие тенденции на рынке складских услуг

4.7 Спрос со стороны других сегментов, таких как CEP, доставка последней мили, логистика холодовой цепи и т. д.

4.8 Взгляд на бизнес электронной коммерции

4.9 Технологические тенденции

4.10 Влияние COVID-19 на рынок

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По услугам

5.1.1 Управление внутренними перевозками

5.1.2 Международный транспортный менеджмент

5.1.3 Складирование и дистрибуция с добавленной стоимостью

5.2 Конечным пользователем

5.2.1 Производство и автомобилестроение

5.2.2 Нефть, газ и химия

5.2.3 Дистрибьюторская торговля (оптовая и розничная торговля, включая электронную коммерцию)

5.2.4 Фармацевтика и здравоохранение

5.2.5 Строительство

5.2.6 Другие конечные пользователи

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Обзор (концентрация рынка и основные игроки)

6.2 Профили компании

6.2.1 CJ Logistics Corporation

6.2.2 Pantos Co.

6.2.3 Toll Holdings Limited

6.2.4 Lotte Global Logistics

6.2.5 Sebang Co.

6.2.6 Daewoo Logistics

6.2.7 KCTC

6.2.8 Sunjin

6.2.9 SF Express

6.2.10 Jupiter Express

6.2.11 Logos Global*

7. БУДУЩЕЕ РЫНКА 3PL ЮЖНОЙ КОРЕИ

8. ПРИЛОЖЕНИЕ

8.1 Макроэкономические показатели

8.2 Статистика внешней торговли – экспорт и импорт по продуктам

8.3 Информация об основных направлениях экспорта и странах происхождения импорта

Сегментация отрасли сторонней логистики (3PL) Южной Кореи

Сторонняя логистика, часто известная как 3PL, представляет собой систему, в которой компания предлагает услуги управления запасами и доставки другой компании. К 3PL компании часто обращается компания (клиент), не имеющая собственного отдела логистики. В свою очередь, 3PL берет на себя некоторые или все логистические потребности клиента.

Южнокорейский рынок сторонней логистики (3PL) сегментирован по услугам (управление внутренними перевозками, управление международными перевозками, складирование и распределение с добавленной стоимостью) и конечным пользователем (производство и автомобилестроение, нефтегазовая и химическая промышленность, оптовая торговля). (оптовая и розничная торговля, включая электронную коммерцию), фармацевтика и здравоохранение, строительство и другие конечные потребители). В отчете представлены размеры рынка и прогнозы рынка сторонней логистики (3PL) Южной Кореи в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| По услугам | ||

| ||

| ||

|

| Конечным пользователем | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка сторонней логистики (3PL) Южной Кореи

Насколько велик рынок сторонней логистики (3PL) Южной Кореи?

Ожидается, что объем рынка сторонней логистики (3PL) Южной Кореи достигнет 28,60 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,05% и достигнет 34,89 млрд долларов США к 2029 году.

Каков текущий размер рынка сторонней логистики (3PL) в Южной Корее?

Ожидается, что в 2024 году объем рынка сторонней логистики (3PL) Южной Кореи достигнет 28,60 млрд долларов США.

Кто являются ключевыми игроками на рынке сторонней логистики (3PL) Южной Кореи?

DSV, CJ Logistics Corporation, Pantos Logistics, Kuehne + Nagel, Toll Holdings Limited — основные компании, работающие на рынке сторонней логистики (3PL) Южной Кореи.

В какие годы охватывает рынок сторонней логистики (3PL) Южной Кореи и каков был размер рынка в 2023 году?

В 2023 году объем рынка сторонней логистики (3PL) Южной Кореи оценивался в 27,49 млрд долларов США. В отчете рассматривается исторический размер рынка сторонней логистики (3PL) Южной Кореи за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сторонней логистики (3PL) Южной Кореи на годы 2024, 2025. , 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли 3PL Южной Кореи

Статистические данные о доле, размере и темпах роста доходов на рынке 3PL Южной Кореи в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ 3PL Южной Кореи включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.