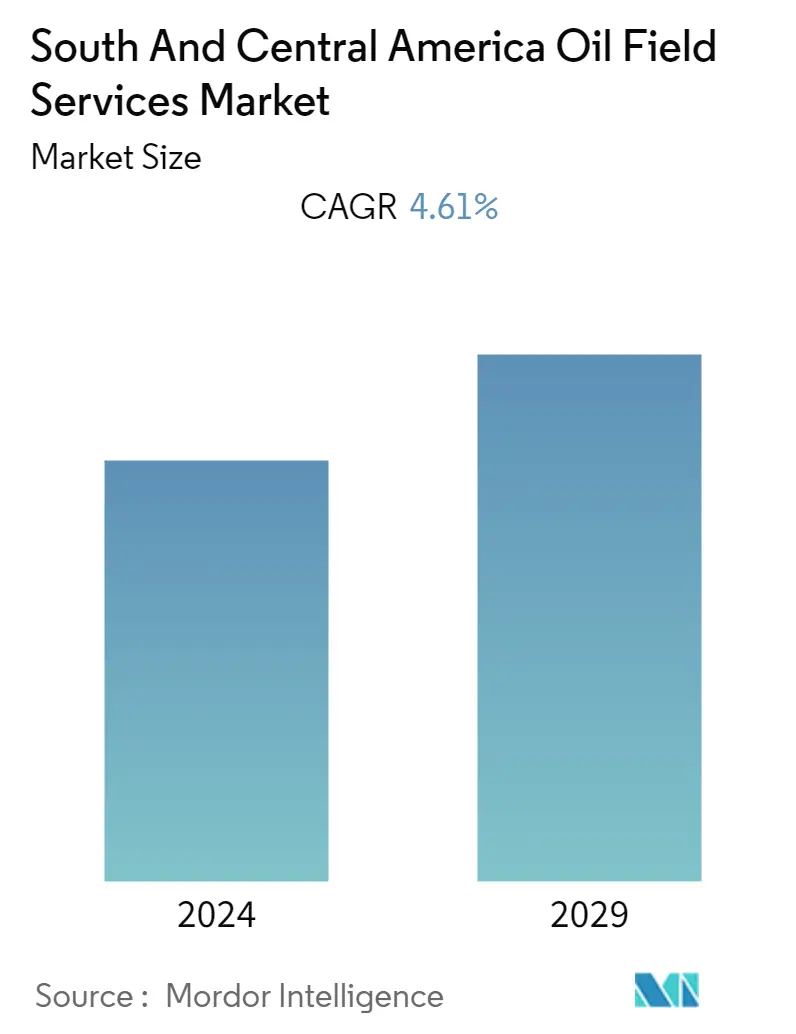

Размер рынка нефтесервисных услуг Южной и Центральной Америки

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

| CAGR | 4.61 % |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка нефтесервисных услуг Южной и Центральной Америки

Рынок нефтесервисных услуг Южной и Центральной Америки оценивается в 28,53 млрд долларов США к концу этого года и, по прогнозам, достигнет 35,74 млрд долларов США в ближайшие пять лет, при этом среднегодовой темп роста составит более 4,61% в течение прогнозируемого периода.

- Ожидается, что в долгосрочной перспективе такие факторы, как увеличение количества морских операций в регионе и растущий спрос на нетрадиционные углеводороды, такие как сланцевый газ и т. д., будут стимулировать рынок в прогнозируемый период.

- С другой стороны, по мере использования большего количества возобновляемой энергии ожидается, что спрос на углеводороды, такие как природный газ, для производства электроэнергии снизится. Это замедлит рост рынка в течение прогнозируемого периода.

- Тем не менее, запасы сланцевой нефти и газа были обнаружены в Мексике и Аргентине, и ожидается, что их эксплуатация создаст несколько возможностей для рынка нефтесервисных услуг Южной и Центральной Америки в будущем.

- В течение прогнозируемого периода в Бразилии, вероятно, произойдет значительный рост рынка нефтесервисных услуг Южной и Центральной Америки.

Тенденции рынка нефтесервисных услуг Южной и Центральной Америки

Ожидается, что услуги по бурению будут доминировать на рынке

- Бурение является одной из наиболее затратных частей всего этапа разведки и добычи (EP), и бурятся новые скважины. Большинство оценок в отрасли говорят, что стоимость бурения составляет более 70% общей стоимости скважины. В связи с этим ожидается, что услуги по бурению принесут рынку большие деньги.

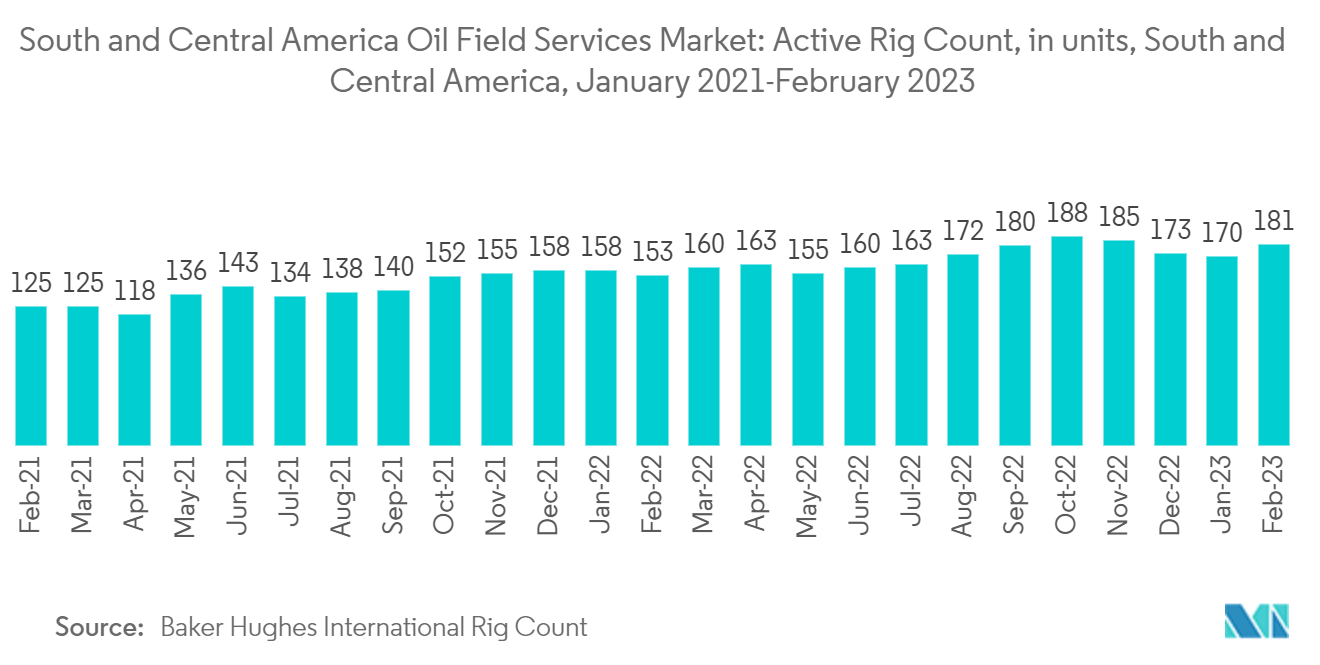

- Поскольку мировой спрос на углеводороды вырос, а цены выросли из-за конфликта между Россией и Украиной, большинство стран региона тратят много денег на бурение новых скважин, чтобы увеличить добычу нефти и заработать больше денег на нефти. их число в Южной и Центральной Америке увеличилось со 119 в январе 2021 года до 181 в феврале 2023 года.

- Например, YPF, государственный производитель нефти и газа в Аргентине, планировал инвестировать 30 миллиардов долларов США в период с 2018 по 2022 год. Он хотел увеличивать добычу углеводородов на 5% в год, пока к 2022 году не достигнет 700 000 баррелей нефтяного эквивалента в день. Компания планировала разработать 29 проектов и пробурить 1600 скважин. В январе 2022 года сообщалось, что добыча сланцевого газа в Аргентине выросла на 42% в годовом сопоставлении с января 2021 года, до 69 миллионов кубических метров в сутки.

- Вероятно, это откроет новые возможности для бизнеса для компаний, производящих системы охлаждения. В сентябре 2021 года правительство Аргентины приняло закон о поощрении инвестиций в углеводороды. Цель заключалась в увеличении экспорта нефти и газа и внутренней добычи на огромном сланцевом месторождении Вака Муэрта и в других местах.

- В связи с вышеизложенным ожидается, что на рынке нефтесервисных услуг Южной и Центральной Америки в ближайшие несколько лет ожидается значительный рост буровых услуг.

В Бразилии ожидается значительный рост рынка

- Благодаря своей глубоководной и сверхглубоководной деятельности в Атлантическом океане Бразилия, вероятно, будет занимать значительную долю рынка. В период с 2021 по 2022 год разведка и добыча значительно выросли, что привело к увеличению расходов на нефтесервисные услуги.

- Рост в прошлом году в основном пришелся на оффшорный сектор. Увеличение расходов на нефтесервисные услуги может быть связано с увеличением практики бурения и заканчивания скважин, что, как ожидается, приведет к росту спроса на системы охлаждения для гидравлических систем.

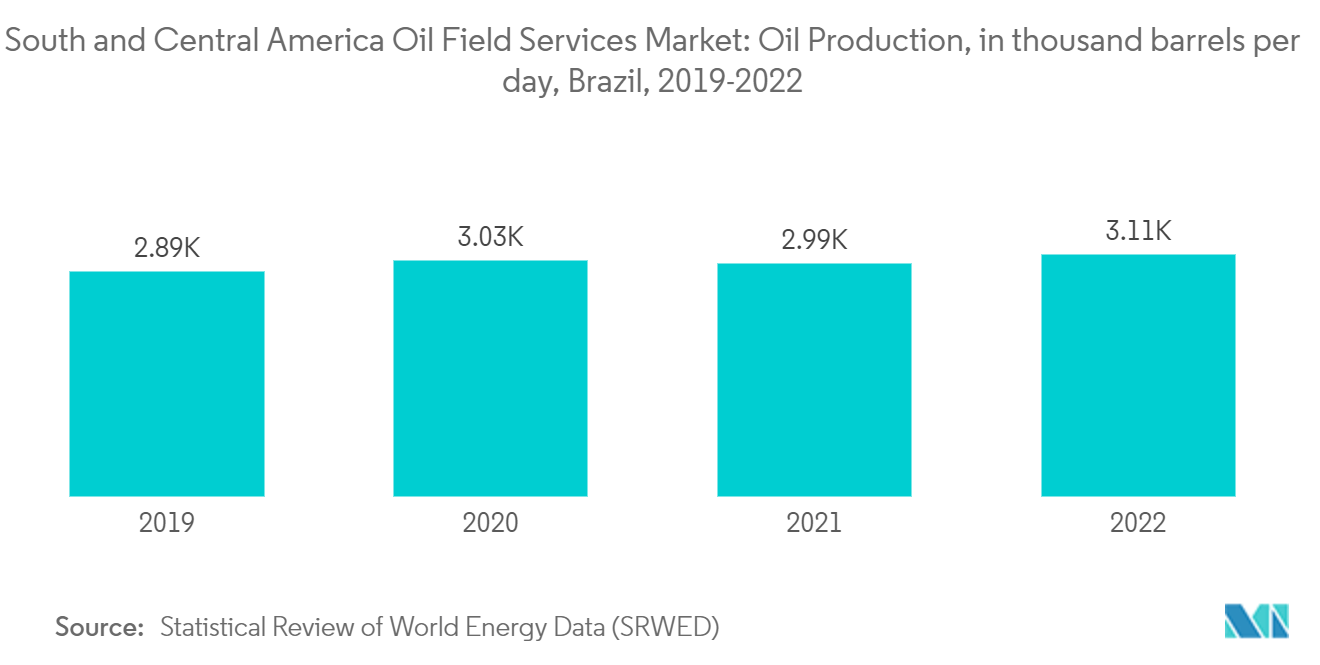

- В Бразилии находится ряд крупномасштабных проектов по разведке и добыче нефти на шельфе, и ожидается, что к 2025 году страна будет добывать более 20% мировой добычи сырой нефти и конденсата на шельфе. По данным Статистического обзора мировой энергетики компании BP, добыча нефти в Бразилии в 2022 году составила 3,107 тыс. баррелей в сутки.

- Ожидается, что большая часть добычи будет осуществляться на месторождениях Пао-де-Асукар в бассейне Кампос и на месторождениях Каркара. Ожидается, что с началом добычи на этих двух месторождениях спрос на системы охлаждения в добывающей и перерабатывающей промышленности значительно увеличится, что будет стимулировать рынок нефтесервисных услуг в течение прогнозируемого периода.

- Следовательно, благодаря вышеизложенному, Бразилия, вероятно, увидит значительный рост на рынке нефтесервисных услуг Южной и Центральной Америки в течение прогнозируемого периода.

Обзор нефтесервисной отрасли Южной и Центральной Америки

Рынок нефтесервисных услуг Южной и Центральной Америки умеренно фрагментирован. В число ключевых игроков на этом рынке (в произвольном порядке) входят Schlumberger NV, Transocean LTD, Weatherford International plc, Halliburton Company и TechnipFMC PLC и другие.

Лидеры рынка нефтесервисных услуг Южной и Центральной Америки

-

Schlumberger NV

-

Transocean LTD

-

Weatherford International plc

-

Halliburton Company

-

TechnipFMC PLC

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нефтесервисных услуг Южной и Центральной Америки

- Ноябрь 2022 г. Petrobras предоставила Ocean Courage компании Diamond Offshore четырехлетний проект с неоцененной опцией еще на четыре года в Бразилии. Ориентировочная общая стоимость твердого срока действия контракта, который включает мобилизационный сбор и предоставление некоторых дополнительных услуг, составляет около 429 миллионов долларов США. Ожидается, что контракт вступит в силу в четвертом квартале 2023 года.

- Февраль 2022 г. Archer получила продление на два года контракта на буровые услуги в Аргентине общей стоимостью 400 миллионов долларов США. В объем контракта входят две буровые установки, 13 установок для капитального ремонта и 13 подъемных установок на месторождении Серро Драгон компании Pan American в бассейне залива Сан-Хорхе на юге Аргентины. Контракт рассчитан до второго квартала 2025 года.

Отчет о рынке нефтесервисных услуг Южной и Центральной Америки – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

3. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2028 года

4.3 Последние тенденции и события

4.4 Государственная политика и постановления

4.5 Динамика рынка

4.5.1 Драйверы

4.5.1.1 Увеличение количества оффшорных операций

4.5.1.2 Спрос на нетрадиционные источники энергии растет

4.5.2 Ограничения

4.5.2.1 Спрос на возобновляемые источники энергии

4.6 Анализ цепочки поставок

4.7 Анализ пяти сил Портера

4.7.1 Рыночная власть поставщиков

4.7.2 Переговорная сила потребителей

4.7.3 Угроза новых участников

4.7.4 Угроза замещающих продуктов и услуг

4.7.5 Интенсивность конкурентного соперничества

5. СЕГЕМЕНТАЦИЯ РЫНКА

5.1 Услуга

5.1.1 Буровые услуги

5.1.2 Услуги по завершению работ

5.1.3 Производственное оборудование

5.1.4 Другие услуги

5.2 Место развертывания

5.2.1 Береговой

5.2.2 Оффшор

5.3 География

5.3.1 Мексика

5.3.2 Бразилия

5.3.3 Аргентина

5.3.4 Остальная часть Южной и Центральной Америки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния, поглощения, сотрудничество и совместные предприятия

6.2 Стратегии, принятые ключевыми игроками

6.3 Профиль ключевых компаний

6.3.1 Шлюмберже Н.В.

6.3.2 ООО Трансокеан.

6.3.3 Weatherford International plc

6.3.4 Компания Халлибертон

6.3.5 ТехнипФМК ПЛК

6.3.6 COSL/Shs A Vtg 1,00 (China Oilfield Services Limited)

6.3.7 Сайпем С.П.А.

6.3.8 Нэшнл-Ойлвелл Варко, Инк.

6.3.9 Супериор Энерджи Сервисез, Инк.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Запасы сланцевой нефти и газа в Мексике и Аргентине

Сегментация нефтесервисной отрасли Южной и Центральной Америки

Нефтепромысловые услуги — это товары и услуги, которые используются для поиска и добычи нефти и газа. Это передовая часть энергетической отрасли. Нефтепромысловые услуги – это, в целом, деятельность и компании, которые помогают находить, оценивать, разрабатывать, добывать и избавляться от ресурсов нефти и газа. В нефтесервисные услуги входит несколько видов деятельности, включая поиск и добычу нефти и газа. Однако большинство компаний в этой сфере сами не производят нефтепродукты.

Рынок нефтесервисных услуг Южной и Центральной Америки сегментирован по услугам, месту размещения и географическому положению. По услугам рынок сегментирован на услуги по бурению, услуги по заканчиванию, услуги по добыче и другие. По месту развертывания рынок сегментирован на оншорный и оффшорный. В отчете также рассматриваются размер рынка и прогнозы рынка нефтесервисных услуг в основных странах региона. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (в долларах США).

Часто задаваемые вопросы по исследованию рынка нефтепромысловых услуг Южной и Центральной Америки

Каков текущий размер рынка нефтепромысловых услуг в Южной и Центральной Америке?

Прогнозируется, что среднегодовой темп роста рынка нефтепромысловых услуг Южной и Центральной Америки составит 4,61% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке нефтесервисных услуг в Южной и Центральной Америке?

Schlumberger NV, Transocean LTD, Weatherford International plc, Halliburton Company, TechnipFMC PLC — крупнейшие компании, работающие на рынке нефтесервисных услуг Южной и Центральной Америки.

Какие годы охватывает рынок нефтепромысловых услуг Южной и Центральной Америки?

В отчете рассматривается исторический размер рынка нефтепромысловых услуг Южной и Центральной Америки за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нефтепромысловых услуг Южной и Центральной Америки на годы 2024, 2025, 2026, 2027 годы. , 2028 и 2029 годы.

Отчет о нефтесервисной отрасли Южной и Центральной Америки

Статистические данные о доле, размере и темпах роста доходов рынка нефтесервисных услуг в Южной и Центральной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нефтесервисных услуг Южной и Центральной Америки включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.