Анализ рынка трубной продукции нефтяной страны Южной и Центральной Америки

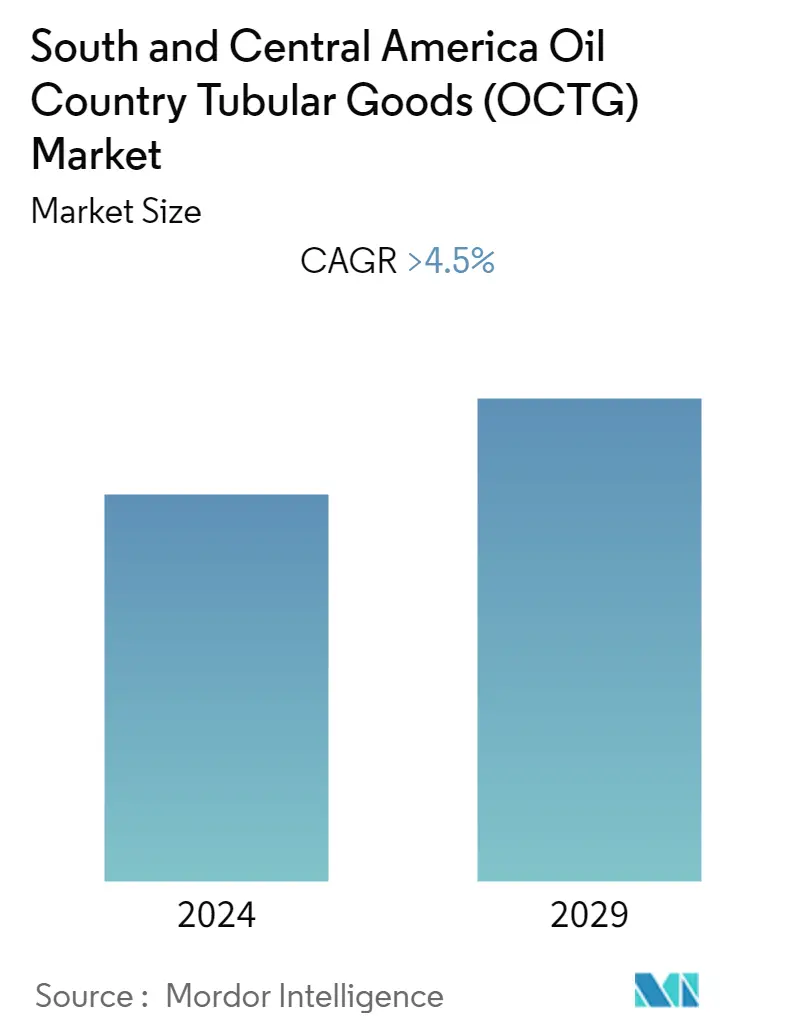

Ожидается, что на рынке трубной продукции нефтяных стран Южной и Центральной Америки (OCTG) среднегодовой темп роста составит 4,5% в течение прогнозируемого периода.

На исследуемый рынок в 2020 году негативно повлияла пандемия COVID-19. С тех пор рынок восстанавливается и сейчас достиг допандемического уровня.

Основными факторами, способствующими росту изучаемого рынка, являются сокращение разрыва спроса и предложения, низкие безубыточные цены на нефть благодаря технологическому прогрессу, снижение стоимости нефтяных услуг и увеличение наклонно-направленного бурения. Однако ожидается, что нестабильные цены на сырую нефть и риск, связанный с циклическим характером труб, будут сдерживать рост рынка OCTG. Ожидается, что либерализация нефтегазовой промышленности крупными странами Южной и Центральной Америки приведет к увеличению иностранных инвестиций, тем самым помогая нефтегазовой промышленности расти, и, как ожидается, будет способствовать росту рынка OCTG в регионе.

В связи с увеличением объемов разведки нефти и газа ожидается, что в течение прогнозируемого периода Бразилия станет свидетелем значительного спроса в Южной и Центральной Америке.

Тенденции рынка трубной продукции в нефтяной стране Южной и Центральной Америки

Ожидается, что в сегменте премиум-класса будет наблюдаться значительный спрос.

Рынок OCTG премиум-класса растет в связи с растущим спросом со стороны предприятий по добыче нефти и газа. Приложения премиум-класса широко распространены в газовых скважинах, горизонтальных скважинах, скважинах высокого давления (выше 5000 фунтов на квадратный дюйм) и высоких температур (выше 250 F). OCTG премиум-класса применяется для соединений с более сложными условиями применения и там, где требуется газонепроницаемое уплотнение.

Разведка природного газа получает огромный импульс в связи с резким ростом разработки сланцевых запасов. Горизонтально-направленное бурение привело к увеличению добычи природного газа из сланцевых запасов, что стимулирует рост рынка OCTG премиум-класса.

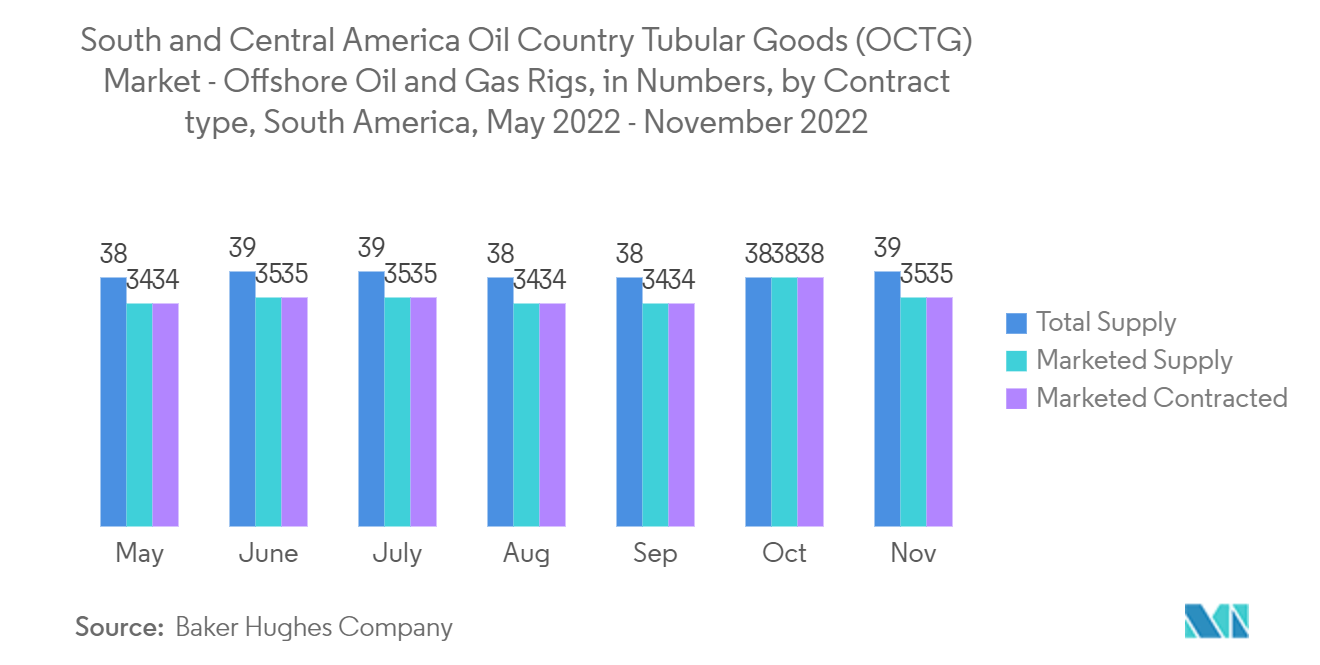

По состоянию на ноябрь 2022 года общий объем поставок морских буровых установок в Южной Америке составил 39 единиц, из них количество реализованных и законтрактованных буровых установок составило 35. Увеличение глубоководных исследований в отдаленных районах с суровыми природными условиями привело к увеличению использования буровых установок на шельфе Южной Америки. буровое оборудование премиум-класса, что привело к росту рынка. Ожидается, что в течение прогнозируемого периода в Мексиканском заливе, одном из крупнейших морских глубоководных запасов, будет наблюдаться рост добычи.

В октябре 2022 года ExxonMobil объявила о двух открытиях на скважинах Sailfin-1 и Yarrow-1 в блоке Стабрук на шельфе Гайаны, пополнив свой обширный портфель возможностей разработки. Растущее количество месторождений нефти и газа потребует производства продукции OCTG премиум-класса, такой как бурильные трубы, обсадные трубы и насосно-компрессорные трубы.

Таким образом, исходя из вышеупомянутых факторов, ожидается, что сегмент премиум-класса сохранит темпы роста в Южной и Центральной Америке в течение прогнозируемого периода.

Ожидается, что в Бразилии будет наблюдаться значительный спрос

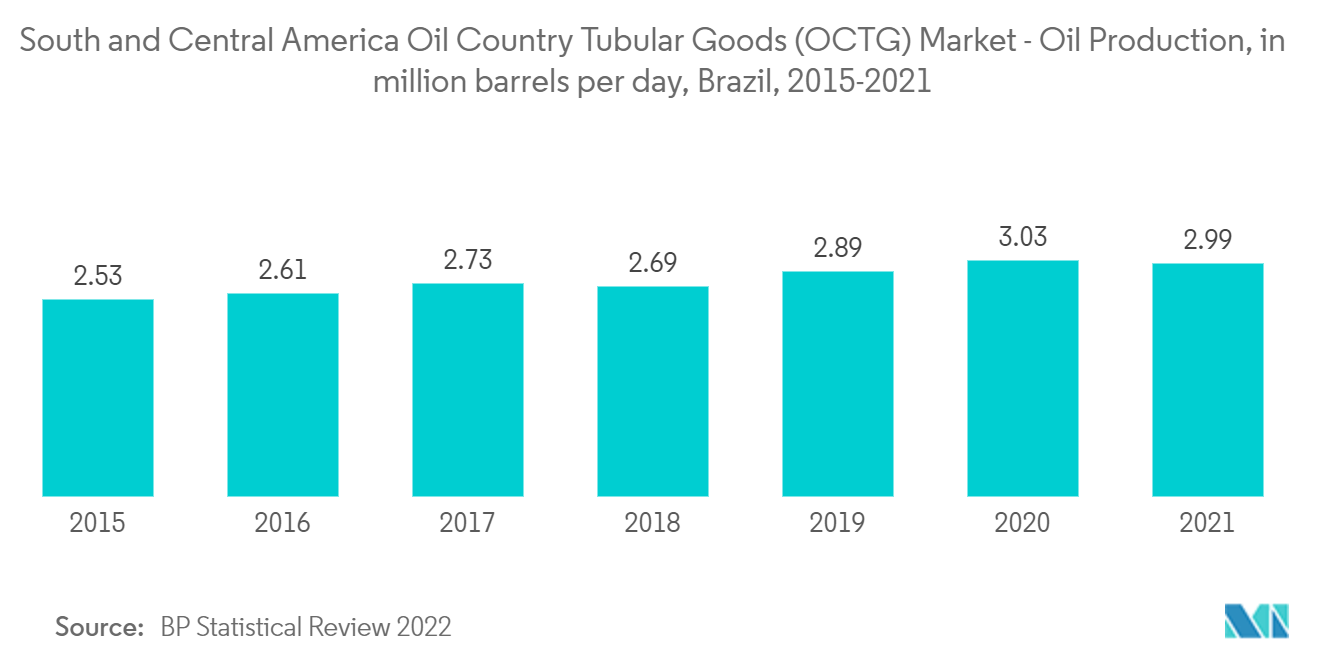

Бразилия является одним из крупнейших производителей нефти и газа в мире, крупнейшим производителем в Южной Америке и седьмым по величине потребителем нефтепродуктов в мире. Почти 80-90% нефти и газа, добываемых в Бразилии, добываются на шельфе.

Нефтяное месторождение Либра в бассейне Сантос в Бразилии представляет собой сверхглубоководный бассейн, крупнейшее нефтяное месторождение в Бразилии, находится на стадии разработки и, как ожидается, завершится к концу 2022 года. Ожидается, что в разработке будут задействованы несколько единиц нефти. OCTG для наклонно-направленного бурения, внутрискважинных работ и заканчивания скважин.

Открытие крупных морских подсолевых месторождений нефти превратило Бразилию в десятку крупнейших производителей жидкого нефтяного топлива. В ноябре 2022 года China National Petroleum Corp и Petrobras завершили свои первые испытания по разведке нефти на глубоководном месторождении в бразильском бассейне Сантос. Скважина Гура-1, крупное нефтяное месторождение в бассейне Сантос, представляет собой значительное достижение в глубоководной разведке нефти и газа CNPC за рубежом.

Перспективы иностранных нефтегазовых компаний в Бразилии радужны, учитывая значительные реформы регулирования, благоприятные для инвесторов. Ожидается, что увеличение объемов разведки нефти и газа будет способствовать росту рынка OCTG в регионе.

В октябре 2022 года норвежская нефтяная компания Equinor начала добычу на втором этапе месторождения тяжелой нефти Перегрино на шельфе бассейна Кампос в Бразилии. Добыча на месторождении Перегрино ведется с помощью новой устьевой платформы и буровой установки Перегрино С. Новая платформа установлена на глубине воды 120 метров. Ожидается, что такие проекты будут способствовать росту рынка OCTG по всей стране.

Таким образом, исходя из вышеупомянутых факторов, ожидается, что Бразилия будет способствовать росту рынка OCTG в Южной и Центральной Америке в течение прогнозируемого периода.

Обзор отрасли трубной продукции нефтяной страны Южной и Центральной Америки

Рынок нефтепромысловых труб (OCTG) Южной и Центральной Америки умеренно консолидирован. Некоторые крупные игроки (в произвольном порядке) включают National-Oilwell Varco Inc., Nippon Steel Corporation, Tenaris SA, ArcelorMittal SA и Vallourec SA.

Лидеры рынка трубной продукции нефтяной страны Южной и Центральной Америки

National-Oilwell Varco Inc.

Nippon Steel Corporation

Tenaris SA

ArcelorMittal SA

Vallourec SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка трубной продукции нефтяной страны Южной и Центральной Америки

В ноябре 2022 года многонациональная производственная компания Vallourec SA планировала начать новый бизнес в Бразилии. Новое предприятие будет в основном сосредоточено на производстве труб OCTG диаметром 18 5/8 дюйма.

В июне 2022 года Energia Argentina и Tenaris SA, мировой производитель и поставщик продукции OCTG, подписали соглашение на поставку сварных и бесшовных труб для газостроительного газопровода Президент Нестор Киршнер (ГПНК) в Аргентине. Заводы Tenaris в Буэнос-Айресе, Валентин Альсина, начнут поставки сварных труб для ГПНК.

Сегментация трубной промышленности нефтяных стран Южной и Центральной Америки

Нефтяная трубная продукция (OCTG) представляет собой семейство бесшовного проката, состоящего из бурильных труб, обсадных и насосно-компрессорных труб, подверженных условиям нагружения.

Рынок нефти и трубной продукции Южной и Центральной Америки (OCTG) сегментирован по производственному процессу и сортам. По производственному процессу рынок сегментирован на бесшовные и электросварные. По классам рынок сегментирован на премиум-класс и API-класс. В отчете также рассматриваются размер рынка и прогнозы рынка трубных изделий нефтяной промышленности (OCTG) Южной и Центральной Америки в основных регионах или странах. Размер рынка и прогнозы для каждого сегмента основаны на миллиардах долларов США.

| Бесшовный |

| Электрическая сварка сопротивлением |

| Премиум-класс |

| API-класс |

| Бразилия |

| Аргентина |

| Венесуэла |

| Остальная часть Южной и Центральной Америки |

| По производственному процессу | Бесшовный |

| Электрическая сварка сопротивлением | |

| По классу | Премиум-класс |

| API-класс | |

| По географии | Бразилия |

| Аргентина | |

| Венесуэла | |

| Остальная часть Южной и Центральной Америки |

Часто задаваемые вопросы по исследованию рынка трубной продукции в нефтяной стране Южной и Центральной Америки

Каков текущий размер рынка нефтяных трубных изделий (OCTG) в Южной и Центральной Америке?

Прогнозируется, что на рынке нефтяных трубных изделий Южной и Центральной Америки (OCTG) среднегодовой темп роста составит более 4,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке нефтяных труб (OCTG) в Южной и Центральной Америке?

National-Oilwell Varco Inc., Nippon Steel Corporation, Tenaris SA, ArcelorMittal SA, Vallourec SA — основные компании, работающие на рынке нефтяных трубных изделий (OCTG) Южной и Центральной Америки.

В какие годы охватывает рынок трубных изделий нефтяной промышленности (OCTG) Южной и Центральной Америки?

В отчете рассматривается исторический размер рынка нефтяных трубных изделий (OCTG) в Южной и Центральной Америке на 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нефтяных трубных изделий (OCTG) в Южной и Центральной Америке на 2024 год. , 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли трубной продукции нефтяных стран Южной и Центральной Америки (OCTG)

Статистические данные о доле рынка нефтяных трубных изделий (OCTG) в Южной и Центральной Америке в 2024 году, размере и темпах роста доходов, составленные Mordor Intelligence™ Industry Reports. Анализ трубной продукции нефтяных стран Южной и Центральной Америки (OCTG) включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.